ปัจจุบันการขึ้นดอกเบี้ยหรือประชุมของ FED แต่ละครั้งนั้นแทบจะไม่มีผลกับตลาดหุ้นมากเท่าแต่ก่อนแล้ว เพราะเป็นการขึ้นมาเล็กน้อยแค่ 25 bps จึงไม่เป็นปัญหา (ยกเว้นจะกลับมาขึ้น 50 bps อีกถึงจะน่ากังวลครับ)

โดยตอนนี้ตลาดมุ่งความสนใจไปที่ช่วงจะลดดอกเบี้ยมากกว่า (FED Pivot) ซึ่งจากตัวเลข Core CPI นั้นยังคงค้างสูงอยู่จากฝั่งภาคบริการ เช่น ราคาเมนูอาหารตามร้าน ราคาโรงแรม เพราะมีการรวมค่าแรงพนักงานเข้าไปแล้ว ซึ่งกลุ่มนี้ขึ้นมาแล้วจะไม่ลดลงในอนาคตใกล้ ๆ

Core CPI จะเป็นส่วนที่ทำให้ FED ตัดสินใจที่จะ Action กับดอกเบี้ยในแต่ละครั้ง

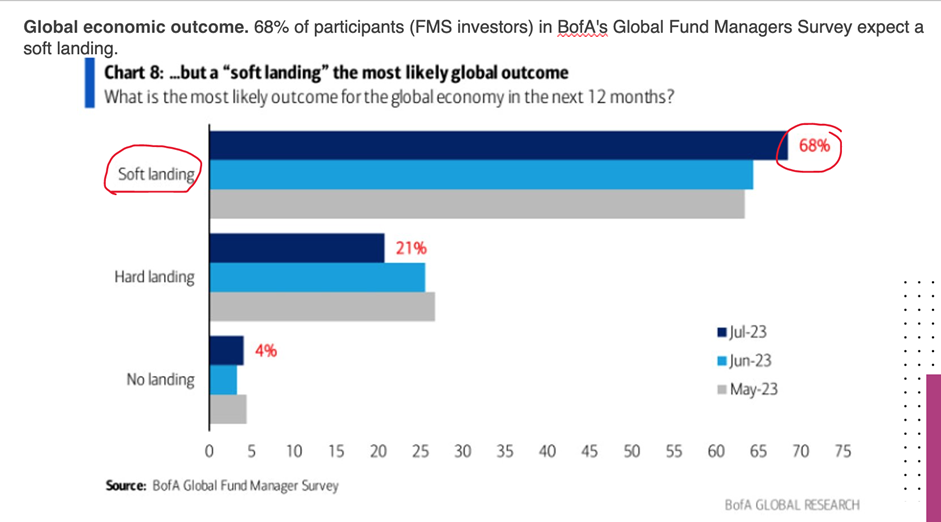

Source: BofA Global Fund Manager Survey as of 07/08/2023

ภาพรวมเศรษฐกิจสหรัฐตอนนี้นักลงทุนในตลาดส่วนใหญ่กว่า 70% มองว่า FED สามารถทำ Soft Landing ซึ่งไม่ใช่เรื่องน่าแปลกใจเมื่อดูตัวเลขเศรษฐกิจต่าง ๆ ทั้งตลาดบ้าน ตลาดแรงงาน ก็ยังไม่ได้แย่ขนาดนั้น

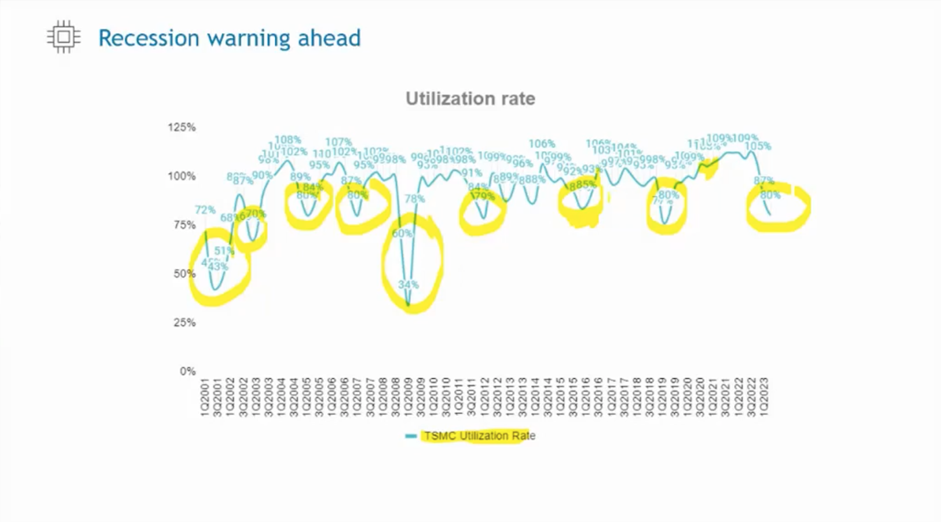

แต่หลังจากมีการประกาศงบของ TSMC ผู้ผลิตชิพรายใหญ่ของโลกที่รายได้ปีนี้จะหดลงกว่า 10% เนื่องจากความต้องการชิพในอุตสาหกรรมอื่นลดลง ยกเว้นเฉพาะกลุ่ม AI กับ EV ส่งผลให้ Utilization Rate เหลือเพียง 80% (ถึงแม้ว่าจะมีเทรนด์ AI เข้ามาช่วยหนุนแล้ว) ซึ่งอาจสะท้อนถึง Deep Recession ได้ในอนาคต ซึ่งถ้าเกิดจริง จะทำให้ตลาดหุ้นตกแรงได้ เพราะตอนนี้ตลาด Price In ไปในทางแค่ Soft Landing เท่านั้น

Source: Bottomliner as of 07/08/2023

อย่างไรก็ตาม สิ่งที่ Bottomliner ให้ความสนใจในตอนนี้คือ งบการเงินของกลุ่ม Big Tech อย่าง Fangmana ที่จะประกาศในไตรมาสนี้ จะสามารถบอกถึงสภาพเศรษฐกิจที่แท้จริงได้ โดยเมื่อเราดูจาก Google, Microsoft ที่เพิ่งประกาศงบออกมาซึ่งได้เทรนด์ AI เข้ามาช่วยให้รายได้ฝั่ง Cloud กลับมาโต แต่รายได้ส่วนอื่นอย่างโฆษณาของ Google นั้นก็ไม่ได้ดีนัก

สรุปก็คือ แม้ว่าจะมีเทรนด์ AI เข้ามาช่วยกลุ่ม Tech ให้โตต่อไปได้บ้างแต่ก็ไม่มากพอที่จะทำให้เศรษฐกิจกับความต้องการทั่วโลกฟื้นได้ ตอนนี้ตลาดจึงอยู่ในช่วงเฝ้าระวัง

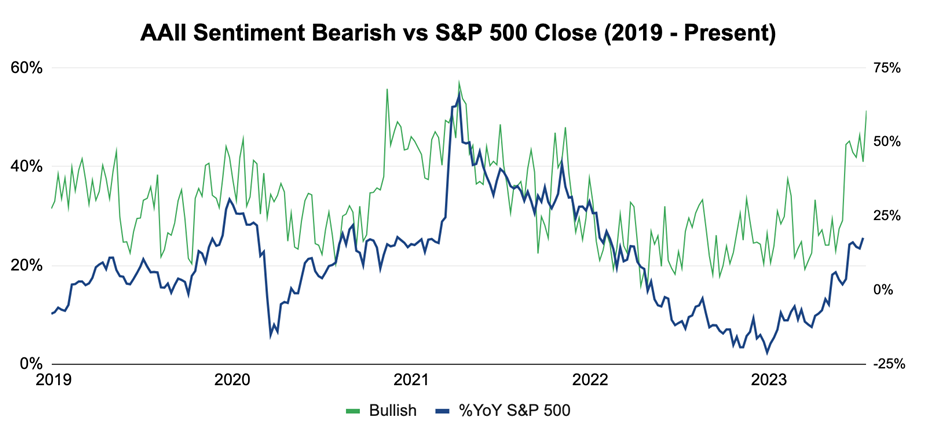

ซึ่งปัจจุบัน Sentiment ของนักลงทุนในตลาดสหรัฐเริ่มกลับมามอง Bullish กับตลาดมากขึ้น ซึ่งจากสถิติย้อนหลังของ Sentiment นักลงทุน จะเห็นว่าตอนนี้อยู่ในช่วงเฝ้าระวังที่ตลาดจะย่อตัวหรือตกลงมา เพราะทุกคนเริ่มมองบวกมากเกินไป

Source: Bottomliner as of 07/08/2023

ตลาดหุ้นครึ่งปีแรกถูกลากขึ้นมาแรงด้วย Big Tech อย่าง Fangmana โดยเฉพาะ NVIDIA และ Microsoft แต่หลังจาก Nasdaq มีการประกาศปรับให้น้ำหนักของกลุ่ม Big Tech มีสัดส่วนน้อยลงกับดัชนี ทำให้ตอนนี้เม็ดเงินจากกองทุนต่าง ๆ กำลังไหลเข้าหุ้น Tech ขนาดกลาง และพวก Laggard มากขึ้น

ในส่วนของตลาดหุ้นจีนมีความน่าสนใจมากขึ้น จากการที่รัฐบาลจีนเริ่มหันมาสนใจการกระตุ้นเศรษฐกิจมากขึ้น และบอกว่าจะมีแผนกระตุ้นครั้งใหญ่ โดยเน้นไปที่อุตสาหกรรมรถยนต์และชิพเป็นหลัก ซึ่งเป็นกลุ่มที่ทางรัฐบาลชอบและตั้งใจจะผลักดันอยู่แล้ว

โดยเมื่อดูจากภาพรวมของเศรษฐกิจในจีนนั้นมีการฟื้นตัวดี ทั้งยอดผลิตชิพในจีน การท่องเที่ยวก็ฟื้นตามกันมา ยอดขายมือถือดีขึ้น และเมื่อย้อนกลับไปดูรายได้ของ ASML จะเห็นว่ารายได้จากจีนนั้นเพิ่มสูงขึ้นอย่างชัดเจน แสดงให้เห็นว่าข่าวที่มักบอกว่าเศรษฐกิจจีนแย่ GDP แย่ นั้นไม่ได้แย่อย่างที่คิด

แต่ในทางกลับกันกลุ่ม Big Tech หรือ Ecommerce ในจีน อย่าง BABA, Tencent, JD, Meituan นั้นดูไม่ได้ฟื้นตามขึ้นมาด้วย เกิดจากนักลงทุนยังไม่เชื่อมั่นในนโยบายของรัฐบาลจีนมากนัก และที่สำคัญยังมีคู่แข่งตัวร้ายอย่าง Douyin หรือ Tiktok ที่มาแย่ง Market Share ของคนอื่นไปอย่างมหาศาล เลยเป็นเหตุผลสำคัญ 2 ข้อที่ทำให้ตลาดหุ้นจีนยังไม่ฟื้น

สิ่งที่ต้องจับตารอดูคือ การกระตุ้นเศรษฐกิจของจีนนั้นจะกระตุ้นด้วยวิธีไหนบ้าง ใช้งบประมาณเป็นจำนวนเท่าไหร่และมากพอที่จะกระตุ้นเศรษฐกิจทั้งประเทศได้เลยหรือเปล่า

ในส่วนของกลยุทธ์ OMO ทาง Bottomliner ได้คอยปรับสัดส่วนกลยุทธ์ ให้เข้ากับ Outlook ปัจจุบันและภาพอนาคตให้มากที่สุด ซึ่งพอร์ตตอนนี้ควบคุมความเสี่ยงของตลาดไว้และแบ่งสัดส่วนออกมาได้เป็น

ตราสารหนี้ 33%, REITs 10%, US 33%, China 24%

ลงทุนใน Megatrend เด่น กับกองทุนที่ใช่ พร้อม Optimize ความเสี่ยงและผลตอบแทนที่ได้รับ โดย BottomLiner

ดูรายละเอียดพอร์ต >>> https://finno.me/guruport-bottomliner

บทความโดย BottomLiner สำหรับพอร์ต Optimal Megatrend Opportunities (OMO) ที่ FINNOMENA FUND เท่านั้น

ข้อมูล ณ วันที่ 7 สิงหาคม 2023

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน จึงมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทําให้ผู้ลงทุน ขาดทุนหรือได้รับกําไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ | บางกองทุนลงทุนกระจุกตัวในหมวดอุตสาหกรรม จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299