มีคำถามจากท่านผู้อ่าน 2 ท่านที่สละเวลาเขียนมาถามเรื่องความชันของ Yield curve ครับ ผมขออนุญาตใช้พื้นที่นี้ในการตอบคำถามและ share ให้กับท่านอื่นๆ ด้วยครับ

คำถามที่ 1: ในหนังสือ “When markets collide” ของ “Mohamed El Erian” กล่าวถึงเรื่อง Yield curve ว่า การที่ 2/10 spread ในปี 2006 ติดลบ (Yield ของพันธบัตรอายุ 10 ปี ต่ำกว่า Yield 2 ปี) หรือที่เรียกว่า ”Inverted yield curve” เปรียบเสมือนสัญญาณเตือนทางวิกฤติเศรษฐกิจ ซึ่งปรากฏว่า ในปี 2007 ก็เกิดวิกฤติจริงๆ แต่ว่าในปี 2007 นั้น 2/10 spread กลับกลายเป็น “บวก” (Yield curve มีความชันมากขึ้น) ซึ่งคิดว่าไม่ make sense เพราะว่าปีที่เกิดวิกฤติ Curve ก็ไม่ได้เป็น inverted แต่ทำไมเขาถึงกล่าวว่า Yield curve สามารถชี้นำสภาวะวิกฤติได้”

คำตอบที่ 1: ผมมีความเห็นที่แตกต่างครับ ไม่สามารถสรุปได้ชัดเจนว่า การที่ 2/10 spread ของ UST ติดลบ ในปี 2006 นั้นเป็น pre-warning ของการเกิด crisis ครับ แต่สิ่งแรกที่สรุปได้จากที่ 2/10 spread ติดลบสะท้อนถึง การคาดการณ์ของนักลงทุนว่า จะมี rate cut ในอนาคตอันใกล้ครับ (ซึ่งการลดดอกเบี้ยมักสะท้อนว่า เศรษฐกิจกำลังเข้าสู่สภาวะถดถอย แต่จะถึงขั้น Crisis แบบที่เกิดในปี 2007-2008 หรือไม่นั้น คงต้องพิจารณาปัจจัยอื่นประกอบด้วย)

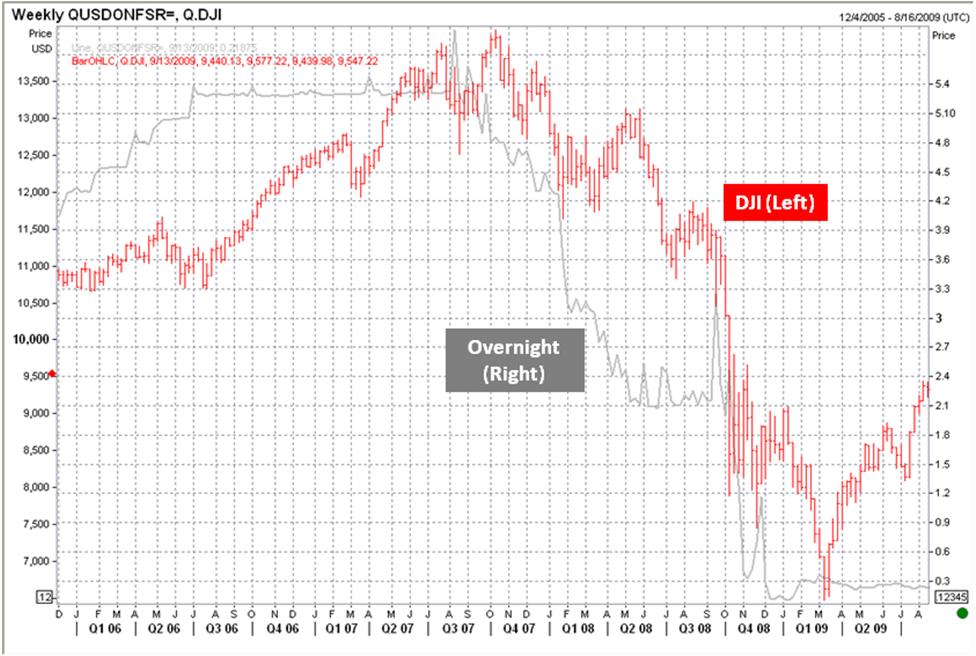

จากรูปที่1 หากลองมองย้อนกลับไปตั้งแต่ปี 2004 พบว่า FED ปรับขึ้น FED FUND RATE (FFR) มาตั้งแต่ปี 2004 (FFR อยู่ที่ 1.00%) จนถึง ปี 2006 (FFR ไป peak ที่ 5.25%) เพื่อสู้กับ inflation ครับ และจนกระทั่งในปี 2006 นี่เอง ที่ FFR ที่สูงเกินไป (ที่ 5.25%) ได้ส่งผลให้ GDP เริ่มชะลอตัว และนี่คือช่วงเวลาที่ นักลงทุนคาดว่า อัตราดอกเบี้ยนโยบายจะต้องถูกปรับลดลง เมื่อมีการคาดการณ์เช่นนั้น สิ่งที่นักลงทุนทำก็คือ อะไรครับ? เขาจะลงทุนใน bond ตัวยาวครับ ซื้อไปเรื่อยๆ จน yield curve แอ่นท้องช้างครับ ฟังดูขัดกับความรู้สึกแต่จริงครับ และเมื่อ 2/10 ติดลบ มักนำไปสู่การปรับลด policy rate ที่มากกว่าปกติครับ (> 25bps)

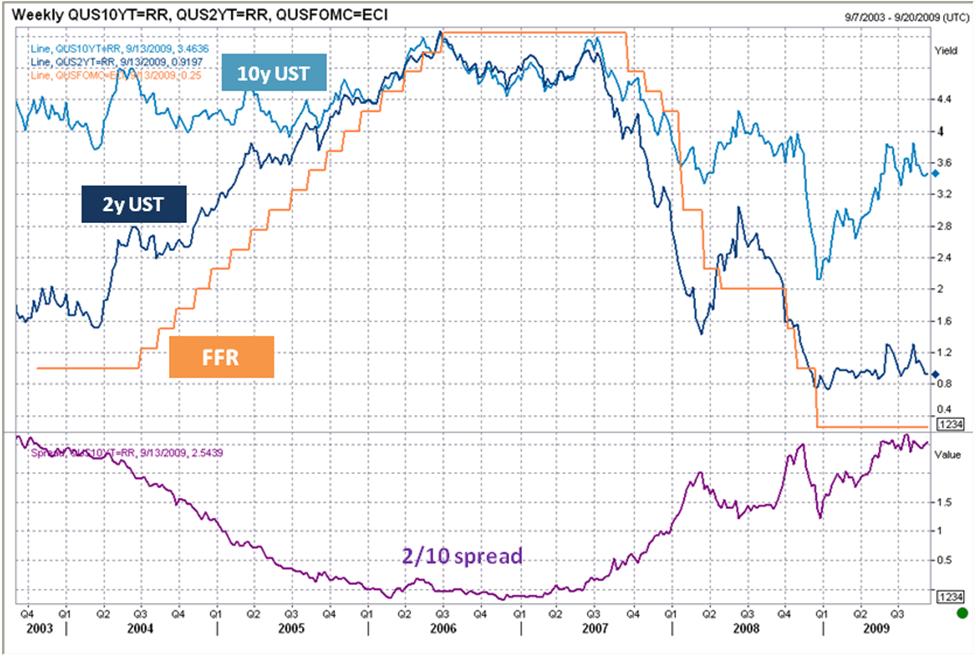

รูปที่ 1 แสดง Yield ของ พันธบัตรรัฐบาลอายุ 2 ปี 10 ปี FFR และ 2/10 spread ตั้งแต่ปี 2004 จนถึง ปี 2009 สังเกตว่า 2/10 spread ติดลบ (Inverted yield curve) ในช่วงปี 2006 และกลับมาเป็นบวก (Steepening) ตั้งแต่ปี 2007

ปัจจัยที่ต้องพิจารณาประกอบเมื่อวิเคราะห์ Yield curve (อ่านข้อ 3 เพิ่มเติมด้วยครับ) คือ

- ความชัน: พิจารณาจาก 2/10 spread ว่าเป็นแบบ “Flattening (แบนราบ)” หรือ ”Steepening (ชันขึ้น)”

- รูปแบบของความชัน: เป็นแบบ Bullish หรือ Bearish

คำตอบที่ 2: สรุปว่าในปี 2007 ก็ได้เกิด Crisis ขึ้นจริงๆ แต่ทำไม 2/10 spread จึงเป็นบวกเยอะในปี 07?

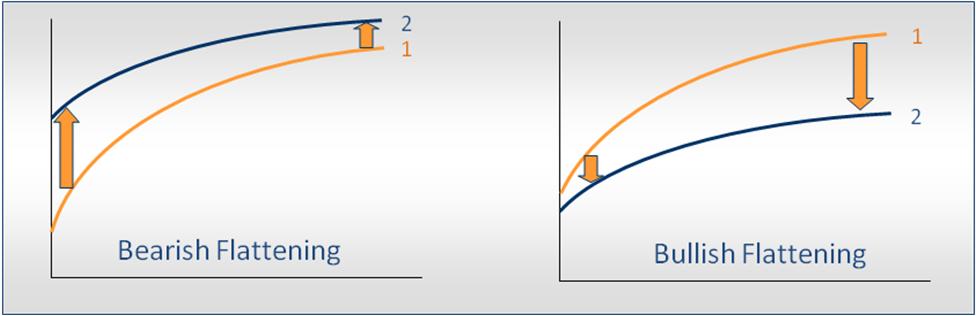

ผมคิดว่าไม่เกี่ยวกันครับ สาเหตุหลักของ crisis ที่เกิดในปี 2007 นั้นคือ การ write down ของธนาคารใหญ่ๆ ที่ลงทุนใน CDO อันนำไปสู่การขาดสภาพคล่องของทั้งระบบครับ (รูปที่ 2) สังเกตเส้นกราฟ Overnight rate (สีเทา) ที่กระเด้งขึ้นในหลายช่วงเวลา นั่นแสดงถึงสภาพคล่องในระบบมีปัญหาอย่างมาก เห็นไหมครับว่า หลังจากนั้นไม่นาน Dow Jones (สีแดง) ก็ทิ้งดิ่งเลยครับ

รูปที่ 2: ปี 2007 เป็นปีแห่งปัญหาด้านสภาพคล่องในระบบ สังเกตได้จาก overnight rate ที่เปลี่ยนแปลงอย่างรุนแรงหลายวัน

ส่วนคำถามที่ว่า ทำไม 2/10 spread จึงเป็นบวกเยอะในปี 07 ผมคิดว่าไม่แปลกครับเพราะโดยทั่วไป เมื่อ ธนาคารกลางเอา policy rate ลง ตัวสั้นจะลงได้ลึกมากกว่าตัวยาวเป็นผลให้ 2/10 เป็นบวกครับ (รูปที่ 1) ส่วนเหตุที่ Fed เอา rate ลงก็เป็นที่ทราบกันดีว่า ทำเพื่อเพิ่ม liquidity ในระบบครับ สามารถสรุปได้ว่า

- เวลา ขึ้น policy rate –> curve จะ flat –> 2/10 spread จะแบน

- เวลา ลง policy rate –> curve จะชันครับ –> 2/10 จะชัน

อ่านข้อ 3 เพิ่มเติมเรื่องรูปแบบของ Yield curve ด้วยนะครับ

คำถามที่ 3: ถ้า 2-10 spread สูง เช่น อยู่ที่ระดับ 2.4% ขึ้นไปจะสะท้อนว่า fed จะขึ้นดอกเบี้ยใช่หรือไม่ แบบนี้ถ้า 2/10 spread สูงน่าจะสะท้อนว่าหุ้นไม่น่าจะดีใช่ไหม

คำตอบที่ 3: ไม่จำเป็นครับว่า 2/10 spread สูงแล้ว fed จะขึ้นดอกเบี้ยครับ

2/10 spread ไม่ได้เป็น sector ที่สะท้อนมุมมองด้าน policy rate (FFR) ผมคิดว่ามุมมองบน FFR มักถูกสะท้อนใน 2yr bond yield (2yr UST) มากกว่า เพราะ sector นี้ (2yr) เป็นจุดที่ forward rate tenor ต่างๆ เช่น FRA 1*3, FRA 3*6, FRA 3*9 ได้ price in “Rate cut หรือ Rate hike”

การที่ 2/10 steep มากๆ (Bearish steepening — curve ชันขึ้น โดยที่ yield ตัวยาวปรับสูงขึ้น) มักมาจาก concern เรื่อง supply หรือ Inflation expectation ในระยะยาวซึ่งกรณีของ Inflation นั้นพบน้อยมากในประเทศที่พัฒนาแล้วครับ

นอกจากนี้ การที่ 2/10 ชัน (steep) มากๆ (ไม่ว่าจะเป็น Bearish steepening หรือ Bullish steepening — curve ชันขึ้น โดยที่ yield ตัวสั้นปรับลดลง) แสดงว่า forward rate จะยิ่งมีค่าสูงมาก (demand for money ในอนาคตสูงขึ้น) ซึ่งแสดงมุมมองที่ดีในเศรษฐกิจครับ นั่นหมายถึง หุ้นน่าจะ “ขึ้น” มากกว่า “ลง” ครับ

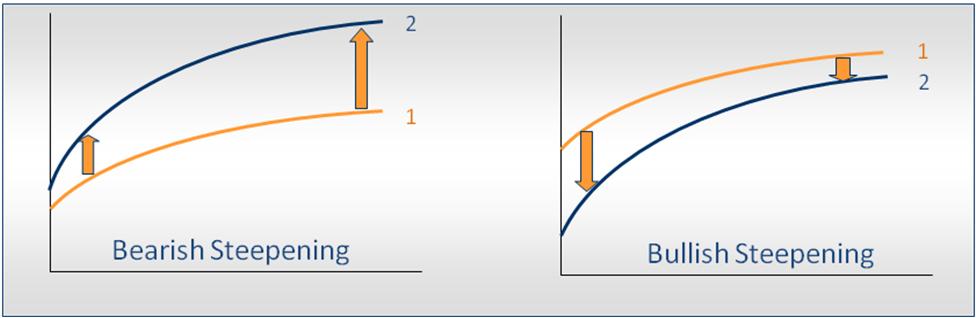

รูปที่ 3.1: Bearish Flattening (Yield ตัวสั้นขึ้นแรงกว่า) เทียบกับ Bullish Flattening (Yield ตัวยาวลงแรงกว่า)

รูปที่ 3.2: Bearish Steepening (Yield ตัวยาวขึ้นแรงกว่า) เทียบกับ Bullish Steepening (Yield ตัวสั้นลงแรงกว่า)

จริงๆแล้ว สิ่งที่ต้องพิจารณาประกอบคือ

1. เป็น Steepening แบบ Bearish หรือ Bullish?

2. เป็น Flatenning แบบ Bearish หรือ Bullish?

เพราะเป็นปัจจัยสำคัญในการบ่งชี้ “ทิศทาง” มากกว่า เพียงแค่การพิจารณา 2/10 spread ณ ขณะใดขณะหนึ่ง

ที่ตอบไปนี่เป็นแนวคิดกว้างๆนะครับ อาจมีปัจจัยสำคัญอื่นๆ ประกอบด้วยครับ โดยเฉพาะกับตลาดที่มีเครื่องมือหลายชนิดและผู้เล่นหลายๆ กลุ่ม

คำถามที่ 4: การที่ spread สูงและลดลงจนเป็น flat curve ตามหลักแล้วหุ้นจะไม่ดีใช่หรือไม่ สามารถเกิดขึ้นได้หลายแบบไหม

คำตอบที่ 4: Yield curve เป็นตัวชี้นำสภาพเศรษฐกิจ (GDP growth, demand for money, inflation outlook) และถูกต้องครับ มีข้อยกเว้นได้หลายกรณีเช่นกัน ในกรณีของ Yield curve flattening นั้นมี 2 รูปแบบครับ (พิจารณารูป 3.1 และ 3.2 ประกอบ)

- Bullish flattening (Flat ลง โดยที่ yield ของ bond ตัวยาวปรับลง) มักบ่งชี้ว่าหุ้นจะไม่ค่อยดี เนื่องจาก demand for money ในระยะกลาง-ยาวลดลง จึงทำให้ yield ของพันธบัตรตัวยาวต่ำลง

- Bearish flattening (Flat ลง โดยที่ yield ของ bond ตัวสั้นปรับขึ้น) โดยมากมักมีสาเหตุมาจากการที่ FED ปรับ FFR ขึ้น เพื่อสู้กับ inflation กรณีนี้ ส่วนใหญ่มักมาจากการที่เศรษฐกิจเติบโตมาอย่างร้อนแรง การผลิตและการบริโภคเติบโตต่อเนื่อง ซึ่งมักสะท้อนในราคาหุ้นที่มักมีอนาคตที่สดใส

คำถามที่ 4.1: สรุปได้หรือไม่ว่า Curve flattening ซึ่งเกิดจาก bond 2 ปีขึ้นแรง แสดงว่าไม่น่ากลัวเพราะว่าคนขายพันธบัตร 2ปีออกมาเงินน่าจะเข้าตลาดหุ้น แต่ถ้าเป็น flattening ที่เกิดจาก yield 10 ปีลดลงแสดงว่าคนต้องการหนีเข้า safe-heaven ดังนั้นการที่เป็น flat curve แล้วหุ้นจะดีหรือไม่ดีให้ดูว่า flattening จาก yield 2 ปีเพิ่มขึ้นหรือ yield 10 ปีลดลง ถูกหรือไม่

คำตอบที่ 4.1: ในภาพกว้างๆ คำตอบจะเป็นไปตามที่ได้ตอบไปแล้วใน 3 ข้อก่อนหน้าครับ จริงๆแล้ว ช่วงเดือน พ.ค.-มิ.ย. 09 ที่ผ่านมา Yield curve ในหลายๆประเทศมีการเปลี่ยนแปลงในลักษณะดังกล่าว คือ yield 10ปี ขึ้นแรงเพราะมี supply ออกมามาก (เพราะรัฐบาลทำการกระตุ้นเศรษฐกิจผ่านโครงการต่างๆ) และตามมาด้วย sector 2ปี ซึ่งปรับขึ้นแรงกว่าจากการที่ corporate earnings เริ่มออกมาดี จึงทำให้ 2/10 spread จึง flat ไปโดยปริยาย แต่ที่สำคัญ อย่าลืมว่าการที่ Yield 10ปี ถูก cap ไว้ได้นี่เป็นเพราะ Quantitative Easing หรือ QE นะครับ