เหตุผลที่นักลงทุนจะลงทุนในสินทรัพย์ต่างๆ นั้นเพื่อหวังผลตอบแทนนั้น สามารถแบ่งวัตถุประสงค์คร่าวๆ ออกเป็น 3 ประเภท คือ

- การเพิ่มขึ้นของมูลค่าของเงินที่ลงทุนไป

- การได้รับกระแสเงินสดเป็นประจำ

- การปกป้องเงินต้น

ในบทความนี้จะพูดถึงการเน้นการลงทุนให้ได้รับกระแสเงินสดเป็นประจำ ดังนั้น นักลงทุนจึงต้องรู้จักทรัพย์สินที่มีศักยภาพในการสร้างกระแสเงินสด ซึ่งมีหลายประเภท เช่น 1.)หุ้น ซึ่งสร้างกระแสเงินสดจากกำไร 2.)อสังหาริมทรัพย์ ซึ่งสร้างกระแสเงินสดจากค่าเช่า 3.)ตราสารหนี้ ซึ่งสร้างกระแสเงินสดจากดอกเบี้ยที่ได้รับ

และทรัพย์สินที่ไม่สามารถสร้างกระแสเงินสดได้ เช่น สินค้าโภคภัณฑ์เช่นทองคำและน้ำมัน เป็นต้น

ในประเทศไทยมีกองทุนให้เลือกหลากหลาย ซึ่งมีนโยบายลงทุนในหลายสินทรัพย์ รวมถึงสินทรัพย์ที่สามารถสร้างกระแสเงินสดด้วย ในที่นี้จะพูดถึงกองทุนรวมหุ้น กองทุนรวมอสังหาริมทรัพย์ และกองทุนรวมตราสารหนี้ เรามาไล่ดูกันในแต่ละประเภทเลยครับ

กองทุนรวมหุ้น

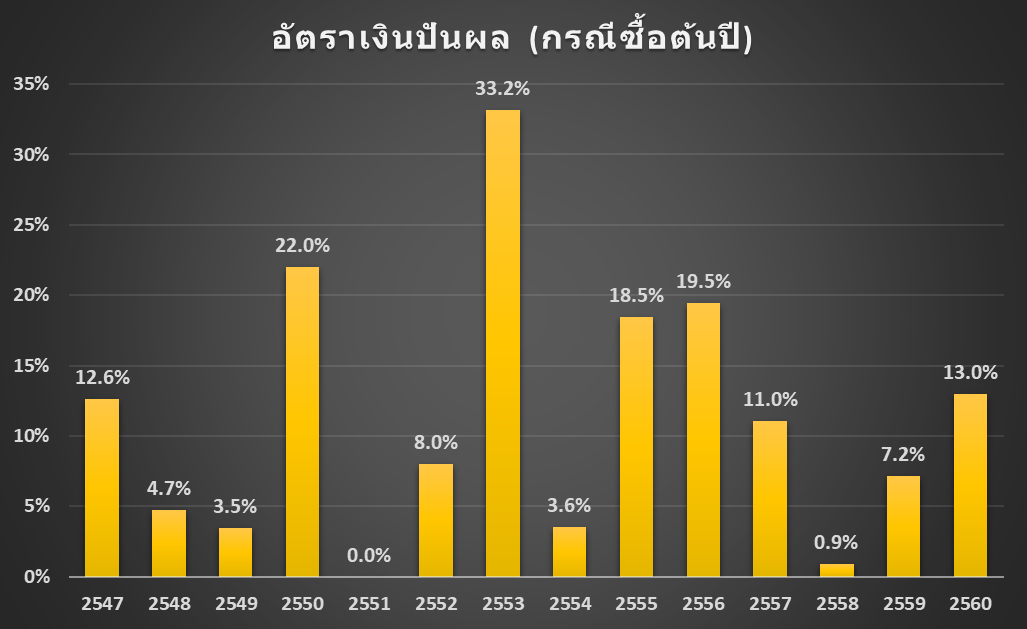

แม้ว่าการลงทุนหุ้นในระยะยาวจะมีผลตอบแทนเฉลี่ยระยะยาวมากที่สุดเทียบกับสินทรัพย์อื่นๆ แต่การลงทุนในหุ้นก็เต็มไปด้วยความผันผวนเช่นกัน ในบางช่วงเวลาอาจทำผลตอบแทนได้ 50-100% ต่อปี แต่ก็มีโอกาสติดลบลงไป 20-60% ต่อปีเช่นกัน และนโยบายการจ่ายปันผลส่วนใหญ่นิยมจ่ายจาก “กำไรสะสม” ดังนั้น ถ้าปีใดหุ้นขึ้น กำไรมาก ก็มีการจ่ายปันผลมาก ปีใดหุ้นลง ก็จะไม่มีการจ่ายปันผล ถ้าแย่กว่านั้นคือจะกลายป็นขาดทุนสะสม ซึ่งต้องใช้เวลาทำกำไรระยะหนึ่ง จึงจะสามารถกลับมาจ่ายปันผลได้

อัตราเงินปันผลจากกองทุนรวมหุ้นปันผลกองหนึ่งในอดีต

ข้อดี : ได้ปันผลสูง, มีโอกาสได้ส่วนต่างกำไร

ข้อเสีย : ได้ปันผลไม่สม่ำเสมอ, มีโอกาสขาดทุนเงินต้น

กองทุนรวมอสังหาริมทรัพย์

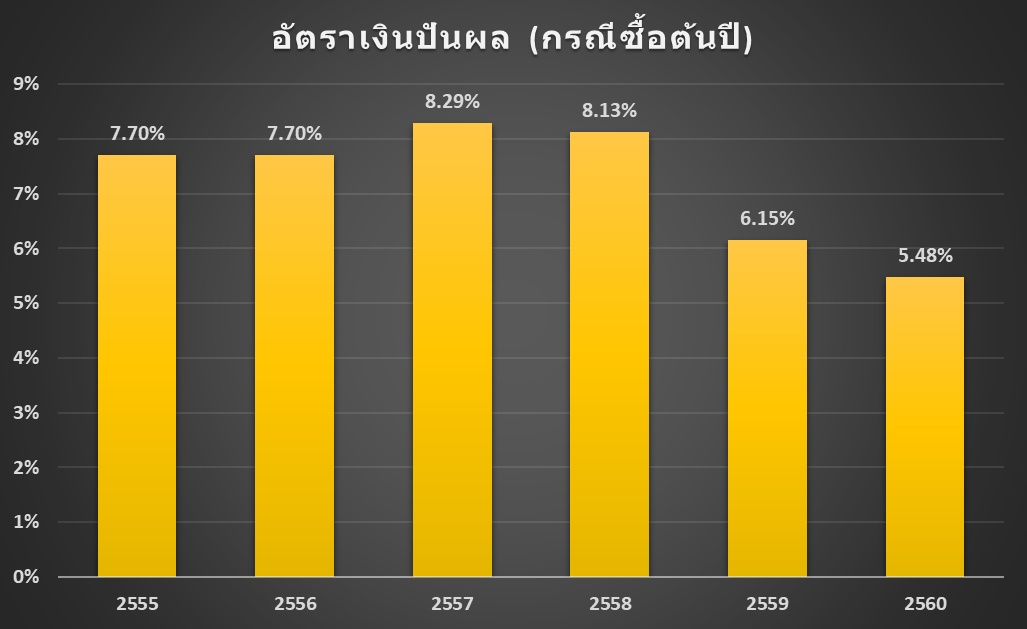

รายได้ของการลงทุนในกองทุนรวมอสังหาริมทรัพย์นั้น มาจาก “ค่าเช่าที่” เป็นหลัก ซึ่งค่าเช่าที่ค่อนข้างมีความสม่ำเสมอ ไม่ผันผวนเหมือนหุ้นที่ต้องอาศัยปัจจัยทางเศรษฐกิจโดยรวมเป็นหลักเพื่อสร้างกำไร อย่างไรก็ตาม รายได้จากการเช่าก็ยังคงแปรผันตามปัจจัยหลายอย่าง เช่น ปัจจัยทางเศรษฐกิจ, อัตราการเช่า, การเติบโตของค่าเช่า, ค่าใช้จ่ายในการบำรุงรักษาสถานที่ และทำเล เป็นต้น กองทุนรวมอสังหาริมทรัพย์จึงถือได้ว่าสร้างกระแสเงินสดได้ค่อนข้างสม่ำเสมอ และคาดเดาได้ไม่ยากนัก ทำให้ปันผลที่ได้จากกองทุนรวมสม่ำเสมอตามไปด้วย

อัตราเงินปันผลจากกองทุนรวมอสังหาริมทรัพย์กองหนึ่งในอดีต

ข้อดี : ได้ปันผลสม่ำเสมอ

ข้อเสีย : ไม่มีการกระจายความเสี่ยง เมื่อเกิดวิกฤตอสังหาอาจขาดทุนหนักได้

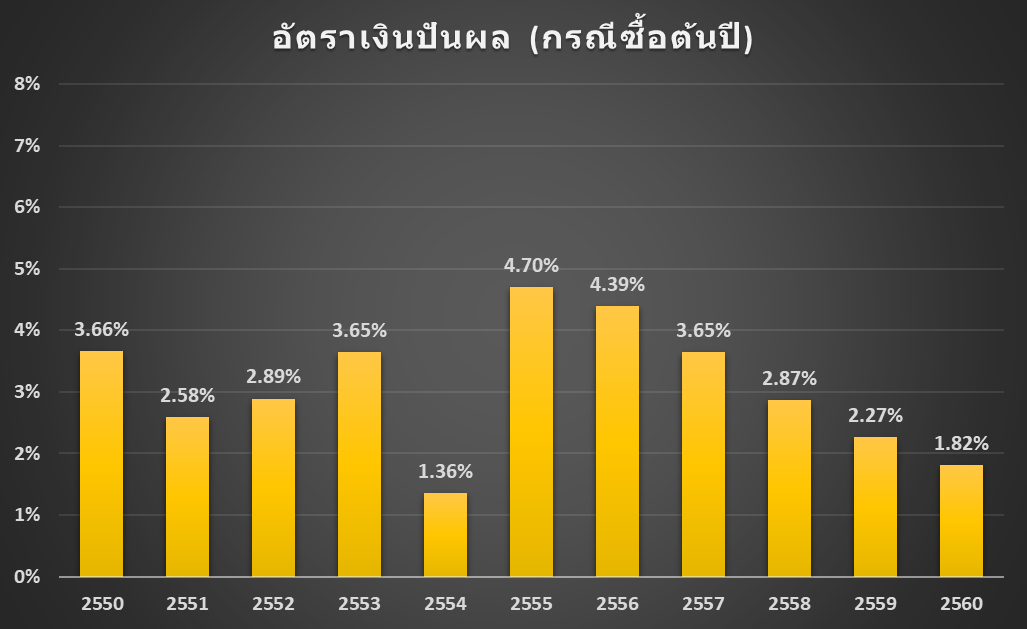

กองทุนรวมตราสารหนี้

รายได้หลักของกองทุนตราสารหนี้คือดอกเบี้ยที่ได้รับจากการถือตราสารหนี้นั้นๆ และเนื่องจากเมื่อบริษัทล้มละลาย เมื่อมีการขายทรัพย์สินออกมาเป็นเงินสด ผู้ที่ได้รับเงินก้อนนั้นก่อนคือเจ้าหนี้บริษัท จากนั้นจึงจ่ายให้ผู้ถือหุ้นเป็นลำดับถัดไป การลงทุนในตราสารหนี้จึงมีความปลอดภัยค่อนข้างสูง แต่ก็แลกมาด้วยผมตอบแทนที่ต่ำกว่ากองทุนปันผลประเภทอื่นๆมาก

อัตราเงินปันผลจากกองทุนรวมตราสารหนี้กองหนึ่งในอดีต

ข้อดี : ได้ปันผลสม่ำเสมอ, โอกาสขาดทุนต่ำ

ข้อเสีย : อัตราปันผลต่ำ

แล้วจะลงทุนอย่างไรดี???

เมื่อการซื้อกองทุนรวมหุ้นซึ่งได้ผลตอบแทนมาก แต่ก็แลกมาด้วยความไม่สม่ำเสมอของเงินปันผล ในบางปีอาจได้ปันผลมาก หรือบางปีอาจไม่ได้ปันผลเลย แต่ถ้าลงทุนในกองทุนรวมตราสารหนี้ซึ่งมีความสม่ำเสมอ ก็ต้องใช้เงินลงทุนสูงกว่ากองทุนประเภทอื่นเพื่อให้ได้เงินปันผลที่เท่ากันเนื่องจากอัตราเงินปันผลต่ำ

ดังนั้น การลงทุนเพื่อสร้างกระแสเงินสดจึงควรจะจัดเป็นพอร์ต ด้วยประโยชน์สองประการ คือ

- การปกป้องเงินต้น ไม่ลงทุนในสินทรัพย์เดียว ในกรณีที่สินทรัพย์ใดมีปัญหาชั่วคราว

- การรักษาความสม่ำเสมอของเงินปันผล เนื่องจากหากในบางปีที่หุ้นมีการขาดทุนและไม่สามารถปันผลออกมา ก็ยังมีกองทุนอสังหาริมทรัพย์และกองทุนตราสารหนี้ที่ยังสามารถจ่ายปันผลในปีเดียวกันได้

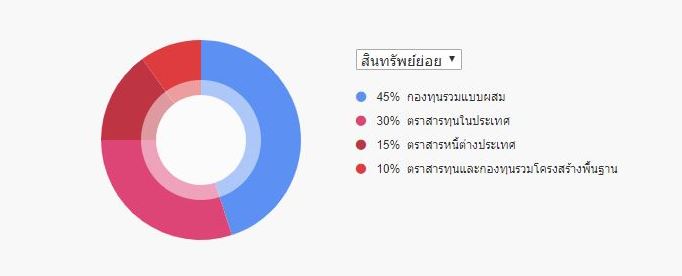

ขอตัวอย่างพอร์ตการลงทุนของ FINNOMENA เพื่อเน้นปันผลคือ Global Income Focus หรือ GIF ซึ่งมีการจัดพอร์ตเพื่อสร้างกระแสเงินสดจากสินทรัพย์ที่กล่าวมาข้างต้น โดยมีการรีวิวสินทรัพย์ที่คาดว่าจะให้ปันผลได้ทุกๆครึ่งปีหรือเมื่อมีเหตุการณ์เปลี่ยนแปลง เพื่อทำให้สามารถสร้างกระแสเงินสดได้อย่างต่อเนื่อง

ในปีที่แล้วถ้ามีการลงทุน 10 ล้านบาท จะได้รับกระแสเงินสดเฉลี่ย 38,000 บาท โดยแต่ละเดือนจะได้กระแสเงินสดไม่เท่ากัน (ขึ้นอยู่กับนโยบายเวลาการจ่ายปันผลของแต่ละกองทุน) โดยได้กระแสเงินสดน้อยที่สุดในเดือนพฤศจิกายนที่ 11,500 บาท และมากที่สุดที่เดือนตุลาคมที่ 61,600 บาท และยังมีกำไรจากการลงทุนด้วยอีก 458,200 บาท

ตัวอย่างการจัดพอร์ตกองทุนรวมเพื่อสร้างกระแสเงินสดแบบ GIF

ที่มา : https://www.finnomena.com/eportal/

การลงทุนโดยเน้นวัตถุประสงค์เพื่อ สร้างกระแสเงินสด เหมาะสำหรับบุคคลที่มีเงินก้อน และจำเป็นต้องใช้กระแสเงินสดในระยะเวลาที่ลงทุน ดังนั้น ความเสี่ยงจากการลงทุนในพอร์ตนี้ต้องอยู่ในระดับต่ำถึงปานกลางเท่านั้น จึงควรปฏิบัติตามกฎ 3 ข้ออย่างเคร่งครัด คือ

- ไม่ลงทุนในสินทรัพย์เสี่ยงสูงในสัดส่วนที่สูงเกินไป

- กระจายการลงทุนไปยังหลากหลายสินทรัพย์

- ทำการปรับสัดส่วนให้กลับมาเท่าต้นตั้งต้น (Rebalance) อย่างสม่ำเสมออย่างน้อยปีละครั้ง

เท่านี้พอร์ตการลงทุนของท่านก็จะปลอดภัยจากตลาดที่ผันผวนได้ครับ

โดย ลงทุนกัน