- รีวิว: ตลาดหุ้นยังคงปรับตัวกลับมาขึ้นต่อเนื่อง

- ผลการดำเนินงาน: All Weather Strategy แพ้ต่อหุ้นโลก

- สัดส่วนพอร์ต: เพิ่มสัดส่วนหุ้นถึงขีดจำกัดสูงสุด

- มุมมอง: ประธานาธิบดีไบเดน การกระตุ้นเศรษฐกิจ และข่าววัคซีนส่งผลให้แนวโน้มเป็นบวก

รีวิว: ตลาดหุ้นปรับตัวกลับขึ้นมาในช่วง 3 เดือนที่ผ่านมา ส่วนสหรัฐฯ ยังตามหลัง

- ในช่วง 3 เดือนที่ผ่านมา ตลาดหุ้นกลับมาปรับตัวขึ้น

- เราได้เพิ่มสัดส่วนหุ้นเป็น 50% ในการปรับพอร์ตครั้งก่อน แต่โดยรวมก็ยังเป็นสัดส่วนที่ระมัดระวังอยู่

- การลดตราสารหนี้และเพิ่มหุ้นกับโภคภัณฑ์เข้ามา ช่วยส่งผลให้ผลการดำเนินงานดีขึ้น

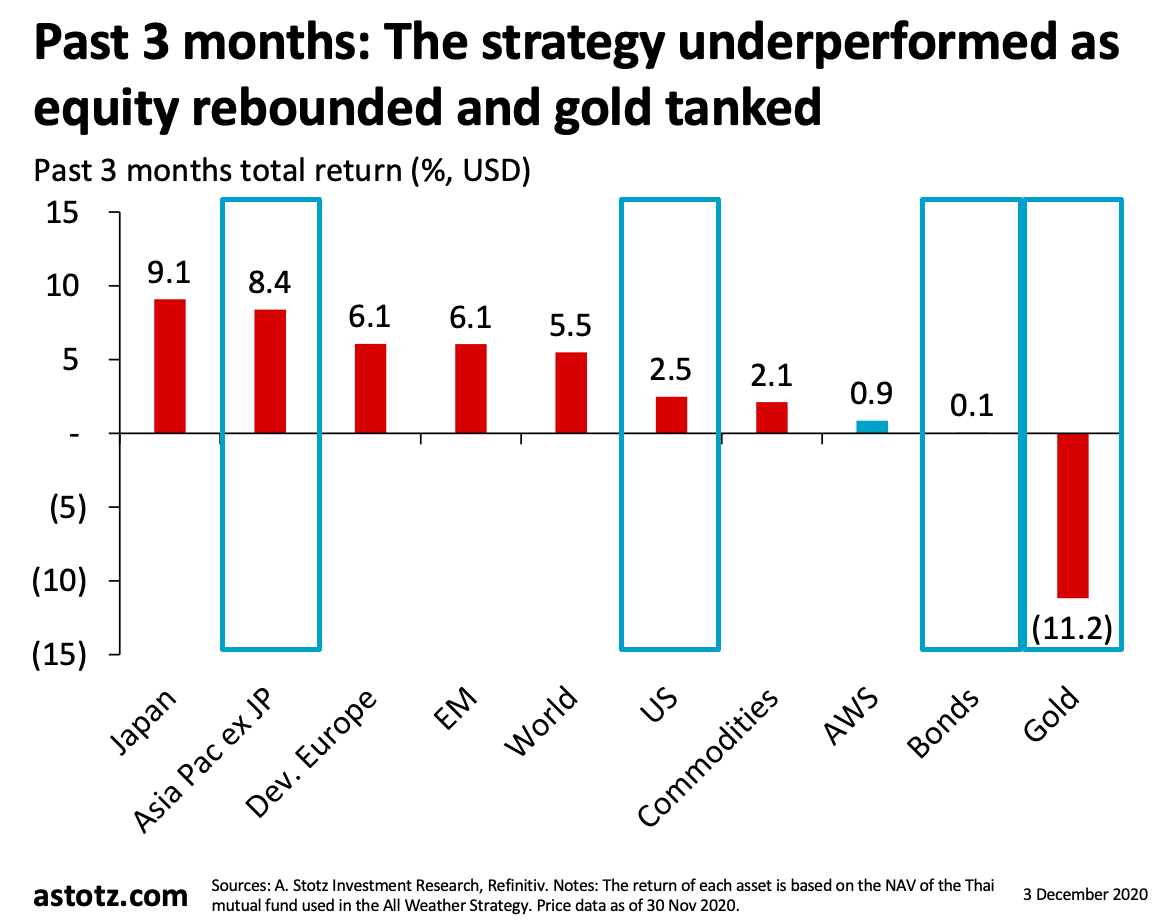

- ญี่ปุ่นและเอเชีย แปซิฟิก (ไม่รวมญี่ปุ่น) ทำผลงานได้แข็งแกร่งที่สุด ตามมาด้วยยุโรปพัฒนาแล้ว และตลาดเกิดใหม่ ในขณะที่ตลาดหุ้นสหรัฐฯ ทำผลงานได้อ่อนแอที่สุด

- ในช่วง 3 เดือนที่ผ่านมา เราคิดถูกที่เน้นการลงทุนในเอเชีย แปซิฟิก (ไม่รวมญี่ปุ่น) ที่ 25% ของพอร์ต

รีวิว: ผลตอบแทนตราสารหนี้ยังคงนิ่ง ยิ่งทำให้ผลการดำเนินงานแย่ลง

- ในช่วง 3 เดือนที่ผ่านมา เราลดสัดส่วนตราสารหนี้เหลือ 15% จาก 30% โดยเราถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

- เราถือตราสารหนี้ไว้เพื่อจำกัดความเสี่ยงขาลง

รีวิว: โภคภัณฑ์ฟื้นตัวในช่วง 3 เดือนที่ผ่านมา แต่ก็ยังพ่ายแพ้ต่อหุ้น

- เรามีสัดส่วนโภคภัณฑ์อยู่ที่ 5%

- อุปสงค์ที่เพิ่มขึ้นของจีน กับความกล้าเสี่ยงมากขึ้นท่ามกลางข่าววัคซีนโควิด-19 ส่งผลดีต่อราคาโลหะอุตสาหกรรมและพลังงาน

- แม้โภคภัณฑ์จะสร้างผลตอบแทนที่เป็นบวกในช่วง 3 เดือนที่ผ่านมา ก็ยังแพ้ต่อหุ้นอยู่ดี

รีวิว: นักลงทุนพร้อมเสี่ยง (Risk-On) ส่งผลเสียต่อราคาทอง

- ก่อนหน้านี้ สัดส่วนทองคำในพอร์ตของเราอยู่ที่ 30%

- นักลงทุนหันกลับไปหาสินทรัพย์เสี่ยงสูง เมื่อข่าววัคซีนประกาศไปทั่วโลก

- เหตุการณ์นี้ส่งผลเสียต่อทอง ซึ่งราคาซื้อขายแตะระดับต่ำสุดในรอบ 5 เดือน ณ เดือนพฤศจิกายน 2020

3 เดือนที่ผ่านมา: กลยุทธ์ของเราทำผลงานไม่ดีนักเมื่อหุ้นปรับตัวกลับขึ้นมา ส่วนราคาทองก็ต่ำลง

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: แพ้หุ้นโลกไป 4.6%

- เอเชีย–แปซิฟิก (ไม่รวมญี่ปุ่น): ทำผลงานได้ดีเป็นอันดับสอง

- สหรัฐฯ: ทำผลงานได้แย่ที่สุดในกลุ่มตลาดหุ้น

- ตราสารหนี้: ยังคงนิ่ง

- ทองคำ: ทำผลงานแย่ที่สุด ส่งผลเสียต่อ AWS มาก

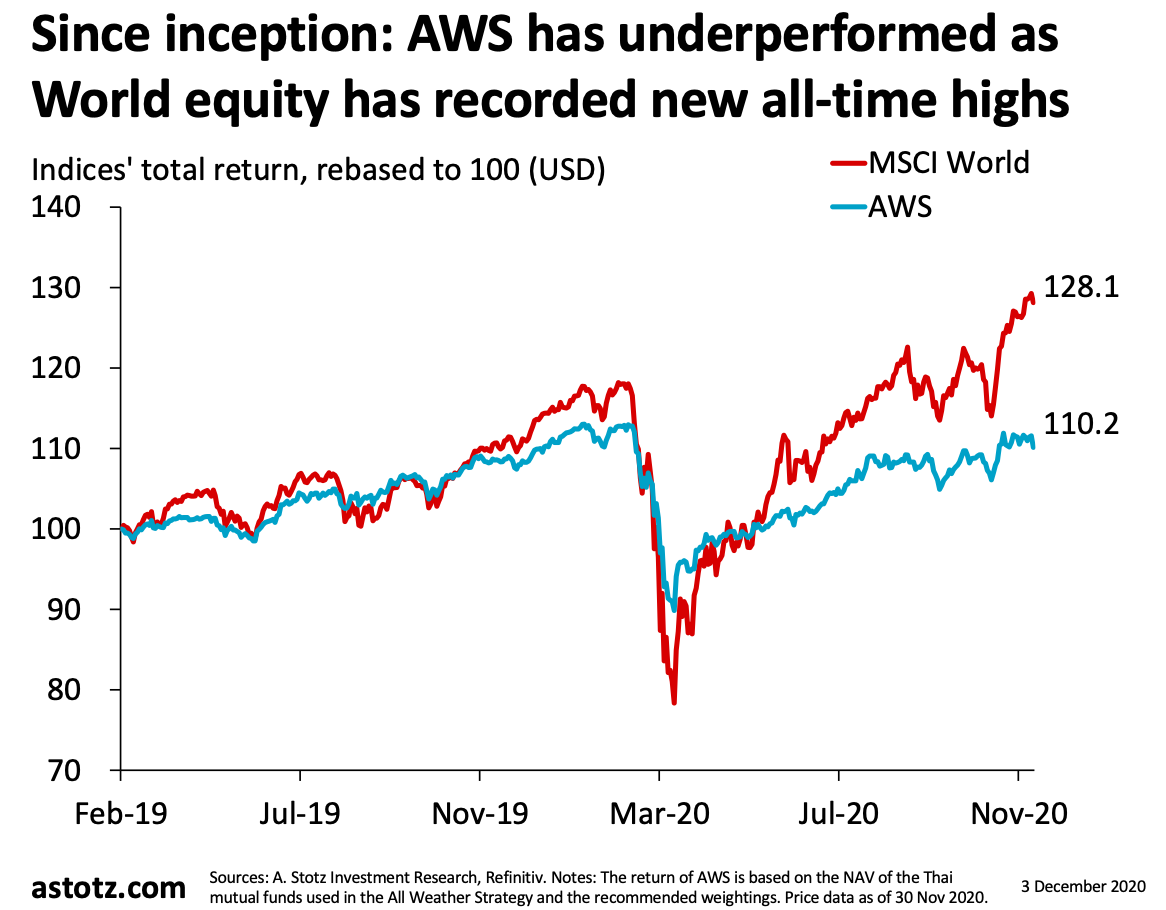

ตั้งแต่ก่อตั้ง: AWS แพ้หุ้นโลกที่เพิ่งแตะระดับสูงสุดตลอดกาล

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 3 กันยายนที่ผ่านมา สัดส่วนคือ หุ้น 50% ตราสารหนี้ 15% ทองคำ 30% และโภคภัณฑ์ 5%

- ปรับตัวขึ้นช้าหน่อย แต่มีความเสี่ยงขาลงน้อยกว่าเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

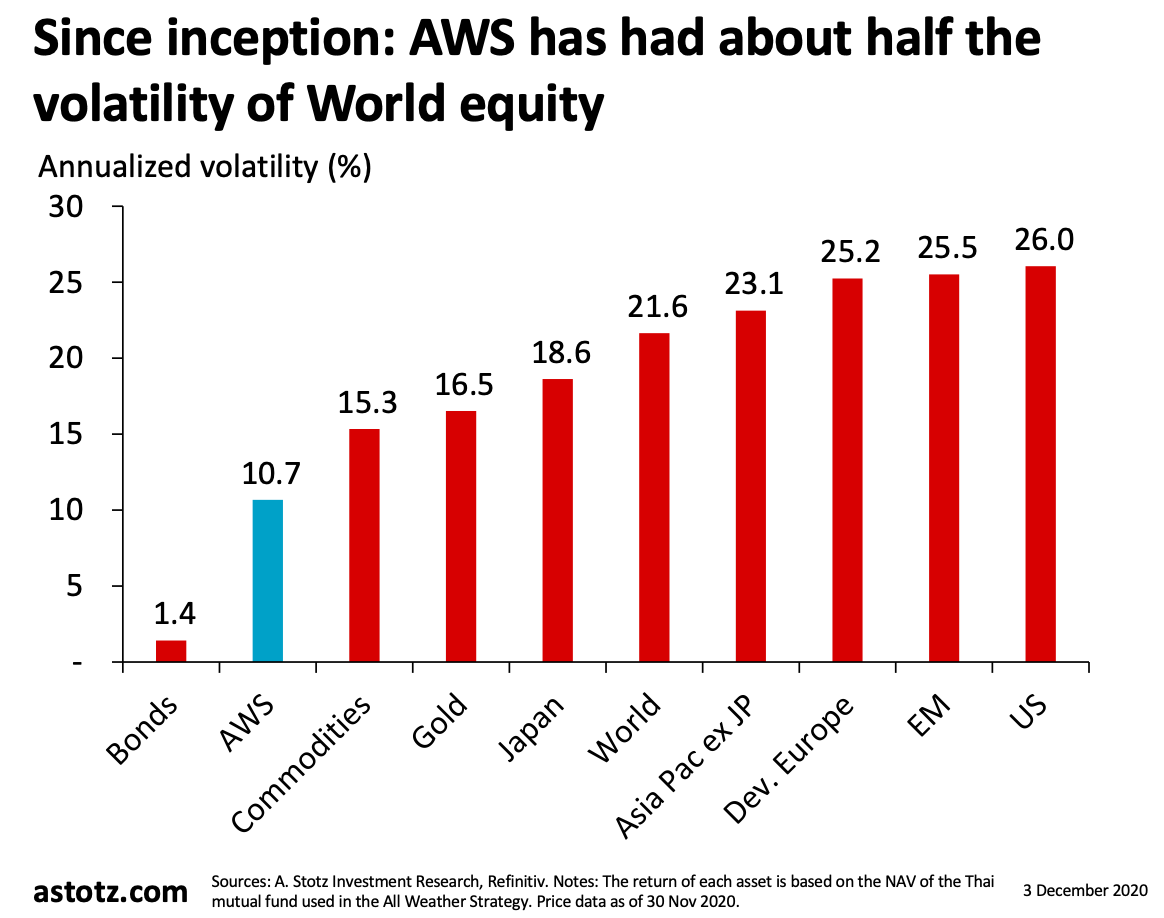

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนประมาณครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ความผันผวนของพอร์ต AWS นั้นมีประมาณครึ่งหนึ่ง ของความผันผวนหุ้นโลก

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

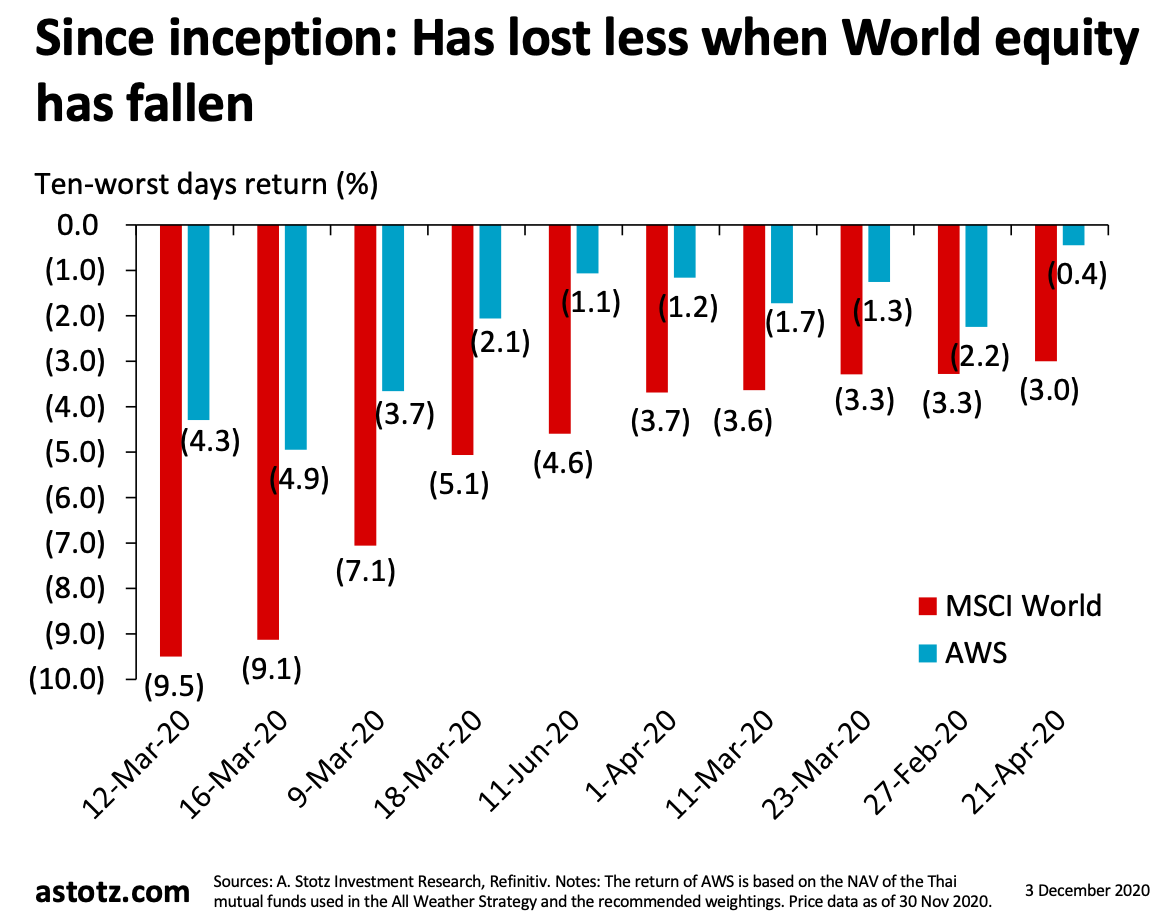

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และสัดส่วนทองคำที่สูง

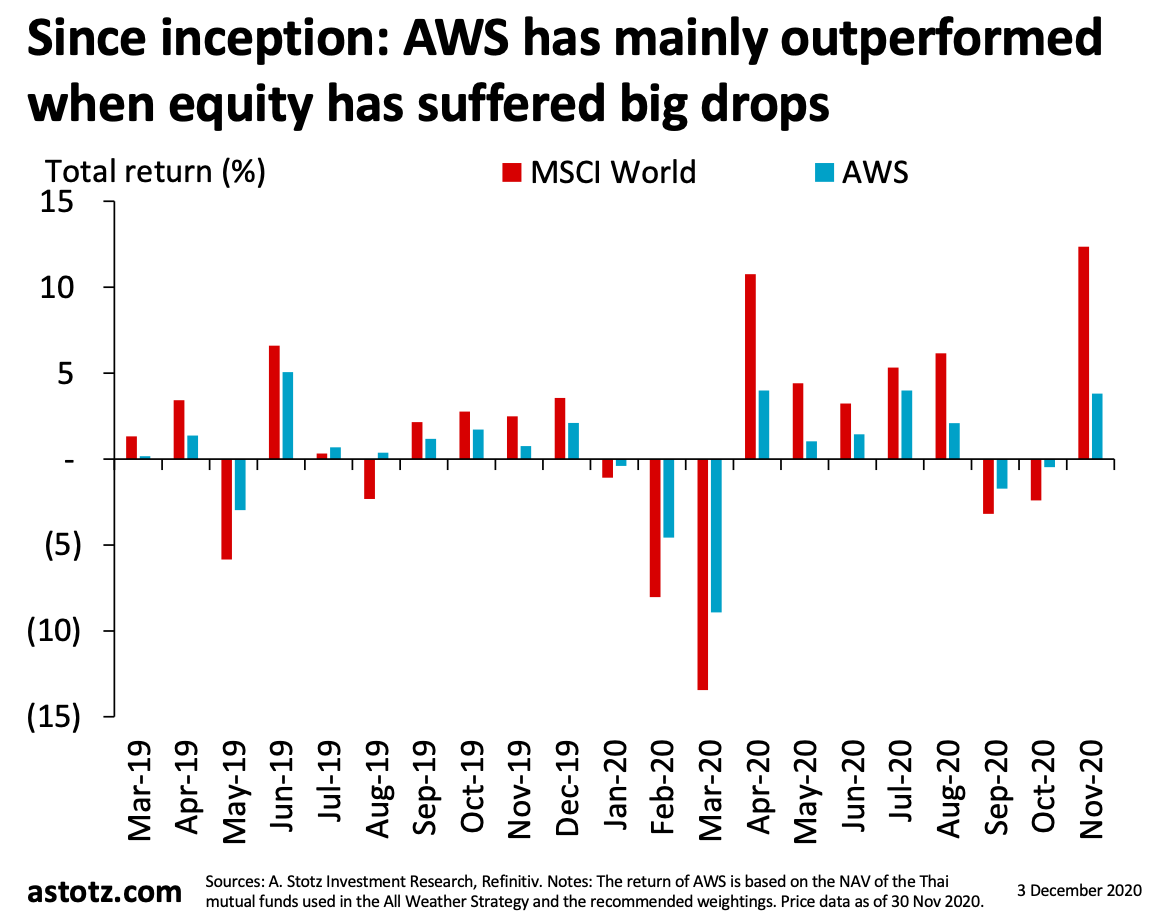

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ และเมื่อเร็ว ๆ นี้ในเดือนกันยายน 2020 และตุลาคม 2020 ก็เป็นอย่างนั้นเช่นกัน

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

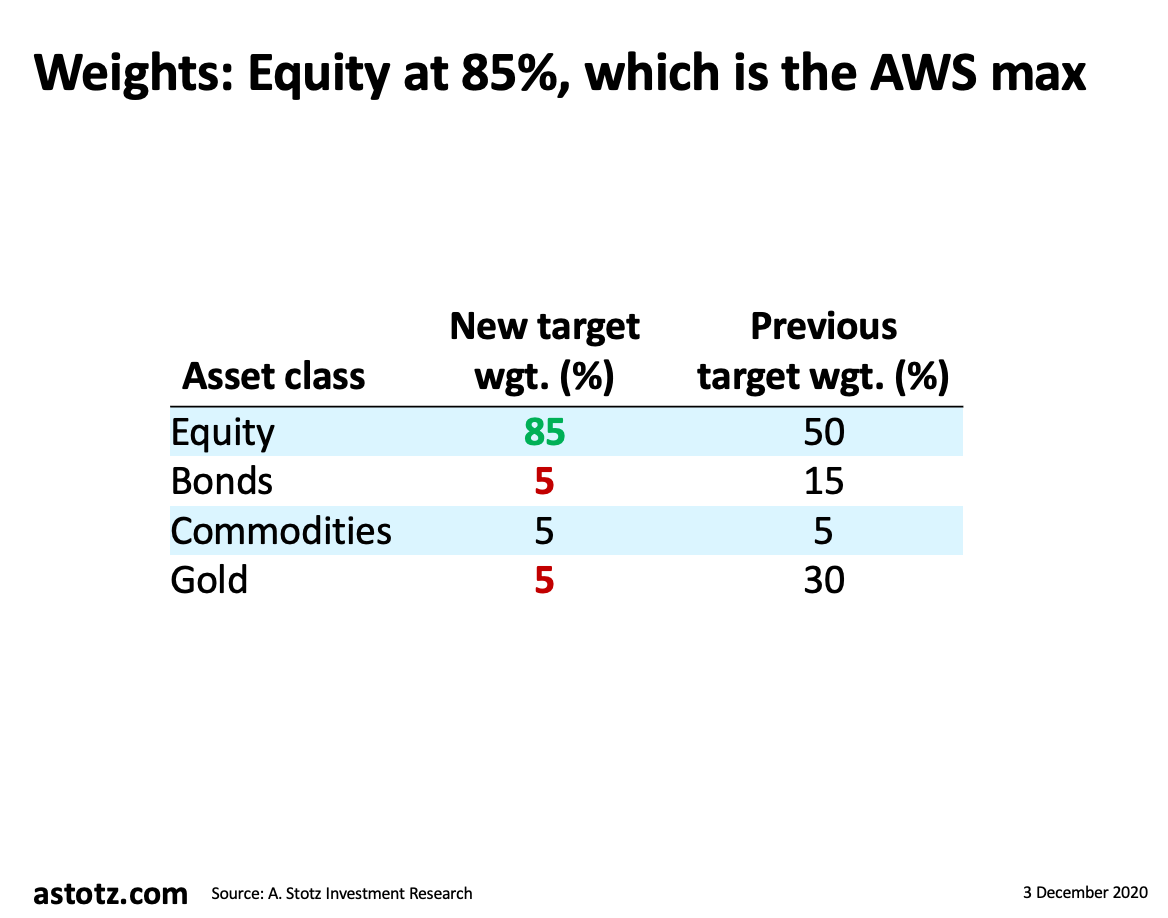

สัดส่วนพอร์ต: เพิ่มสัดส่วนหุ้นถึงขีดจำกัดสูงสุด ที่ 85% ลดทองคำเหลือ 5%

- ลดสัดส่วนตราสารหนี้เป็น 5% จาก 15%

- เพิ่มสัดส่วนหุ้นเป็น 85% จาก 50%

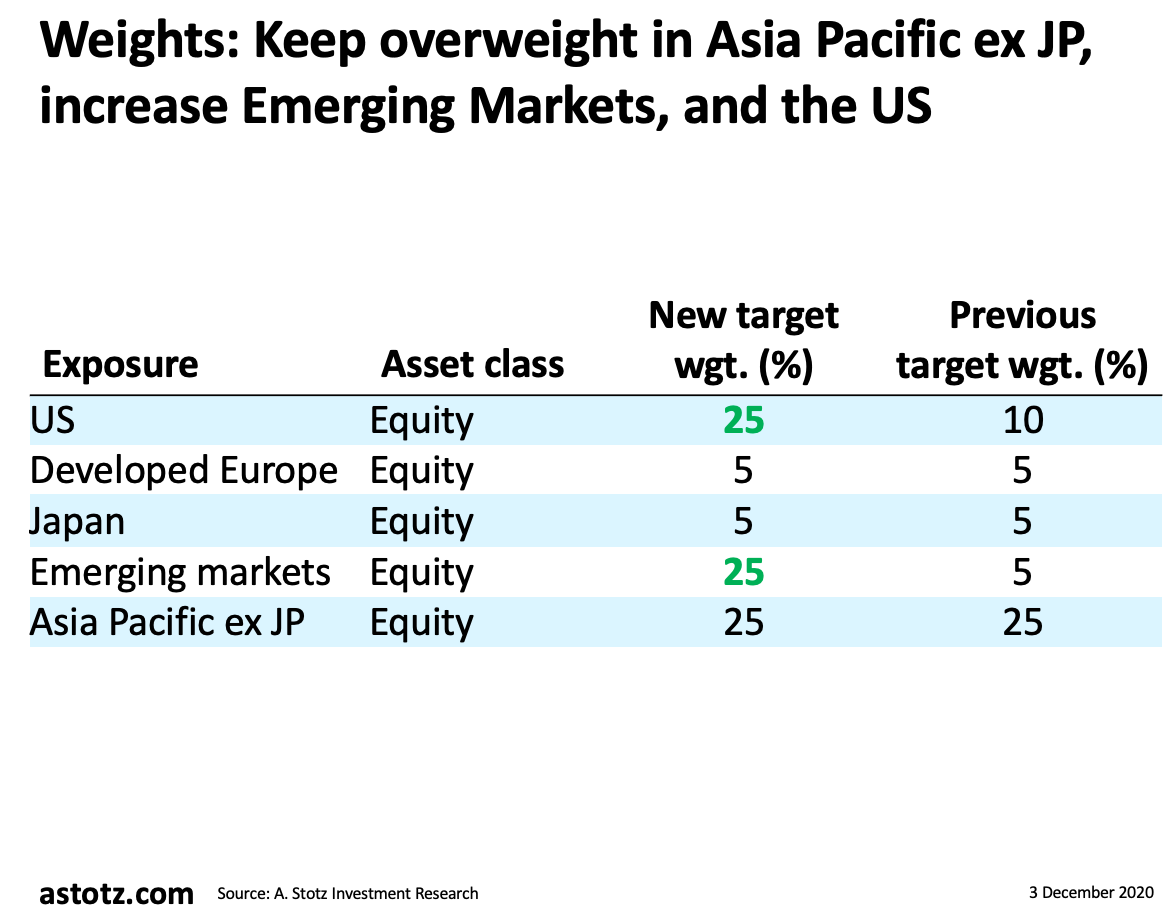

- เราเพิ่มสัดส่วนหุ้นสหรัฐฯ เป็น 25% จาก 10% โดยเรายังคงเห็นความเสี่ยงที่ใหญ่ที่สุดในหุ้นสหรัฐฯ แต่เราก็เห็นความแข็งแกร่งในระยะสั้นเช่นกัน

- เพิ่มสัดส่วนหุ้นตลาดเกิดใหม่เป็น 25% จาก 5%

- ลดสัดส่วนทองคำเหลือ 5% จาก 30%

สัดส่วนพอร์ต: หุ้นที่ 85% ซึ่งเป็นขีดจำกัดสูงสุดของ AWS

รูปที่ 6: สัดส่วนสินทรัพย์ในพอร์ตล่าสุด (ที่มา: A.Stotz Investment Research)

- เพิ่มหุ้นถึงขีดจำกัดสูงสุดที่ 85%

- ลดสัดส่วนตราสารหนี้และทองคำสู่ระดับขีดจำกัดต่ำสุดที่ 5%

สัดส่วนพอร์ต: ยังคงเน้นหนักการลงทุนในเอเชีย แปซิฟิก (ไม่รวมญี่ปุ่น) เพิ่มน้ำหนักให้ตลาดเกิดใหม่และสหรัฐฯ

รูปที่ 7: สัดส่วนหุ้นตามภูมิภาคในพอร์ตล่าสุด (ที่มา: A.Stotz Investment Research)

- ยังคงเน้นน้ำหนักในเอเชีย แปซิฟิก (ไม่รวมญี่ปุ่น)

- เพิ่มสัดส่วนถึงขีดจำกัดสูงสุดที่ 25% สำหรับตลาดเกิดใหม่และสหรัฐฯ

มุมมอง: ประธานาธิบดีไบเดน มาตรการกระตุ้นจงมา!

- การเลือกตั้งที่ผ่านมาถือเป็นการต่อสู้ที่ดุดัน แต่ก็อย่างที่เราคาดการณ์ไว้ โจ ไบเดนได้เป็นประธานาธิบดีคนต่อไปของสหรัฐฯ

- จึงมีความเป็นไปได้สูงว่าจะมีมาตรการกระตุ้นทางการคลังที่มากขึ้น

- ล่าสุดทางวุฒิสภาสหรัฐฯ มีร่างแผนกระตุ้นเศรษฐกิจมูลค่า 908 พันล้านเหรียญสหรัฐฯ

มุมมอง: อย่างน้อยก็มีแรงหนุนระยะสั้นสำหรับหุ้น

- แผนกระตุ้นเศรษฐกิจไม่ได้ช่วยแก้ปัญหาใด ๆ ไม่ว่าจะเป็นเรื่องหุ้นสหรัฐฯ แพงเกินไป หรือปัญหาเรื่องหนี้

- อย่างไรก็ตาม เราคิดว่ามันจะช่วยผลักดันหุ้นสหรัฐฯ ในระยะสั้นนี้

- นอกจากนี้ แผนกระตุ้นยังอาจเป็นแรงกดดันต่อดอลล่าร์สหรัฐฯ ซึ่งจะส่งผลบวกต่อตลาดเกิดใหม่และเอเชียพัฒนาแล้ว

มุมมอง: เชิญชวญเข้าร่วม After-After Party

- ยุโรปเองก็มีแนวโน้มจะเพิ่มมาตรการกระตุ้นเศรษฐกิจเช่นกันเพื่อให้งานรื่นเริงดำเนินต่อไป

- แรงจูงใจใหม่ ๆ สำหรับการเปิดเครื่องพิมพ์เงินนั้นส่วนใหญ่ก็เพื่อช่วยสิ่งแวดล้อมและกระตุ้นการเติบโตทางเศรษฐกิจ

มุมมอง: ดีเจสี จิ้นผิง ปลุกให้ตลาดเกิดใหม่ลุกขึ้นเต้น

- Goldman Sachs มีดีเจ D-Sol (David M. Solomon) ส่วนจีนมีสี จิ้นผิง ผู้ปลุกให้ตลาดเกิดใหม่ลุกขึ้นเต้น

- จีนมีการฟื้นตัวทางอุปสงค์ที่แข็งแกร่ง ซึ่งเป็นผลดีต่อเอเชียโดยรวม

- เรายังคงมองว่าสิ่งนี้คือตัวขับเคลื่อนสำคัญสำหรับหุ้นตลาดเกิดใหม่

มุมมอง: วัคซีนโควิด-19 คือยาเสพติดชวนให้ครื้นเครงของงานรื่นเริงนี้

- ข่าวเกี่ยวกับวัคซีนโควิด-19 ส่งผลให้นักลงทุนกล้าเสี่ยงมากขึ้น (แม้ว่ายุโรปตอนนี้จะมีมาตรการการจำกัดมากขึ้นก็ตาม)

- กว่าวัคซีนเหล่านั้นจะออกสู่ท้องตลาดก็ต้องใช้เวลา แต่ตลาดการเงินก็มองไปข้างหน้าแล้ว

- ดังนั้น ข่าวดีต่าง ๆ อันว่าด้วยการเอาชนะไวรัสได้นั้น ได้ถูกคิดรวมไปในราคาของวันนี้แล้ว อย่างไรก็ดี ยังมีความเสี่ยงที่วัคซีนจะส่งผลร้ายเมื่อกระจายออกสู่วงกว้าง

มุมมอง: เราได้ทำการเปลี่ยนแปลงแบบหน้ามือเป็นหลังมือหรือยัง?

- เรารับรู้ว่าข่าวดีต่อจากนี้ของวัคซีนสามารถผลักดันตลาดให้ไปต่อ

- มาตรการกระตุ้นทางเศรษฐกิจก็มักจะส่งผลดีต่อหุ้น ดังนั้น ข่าวเรื่องมาตรการกระตุ้นก็สามารถผลักดันหุ้นไปสู่จุดสูงสุดใหม่ได้เช่นกัน

- สัดส่วนการลงทุนในกลยุทธ์ของเราจะถูกทบทวน 4 ครั้งต่อปี ดังนั้นเราจะตั้งหลักตัวเองต่อจากนี้เป็นเวลาประมาณ 3 เดือน

มุมมอง: ปัญหาทุกอย่างยังห่างไกลจากการแก้ไข

- หุ้นสหรัฐฯ ยังคงแพงเกินไป และหนี้สหรัฐฯ ก็สูงขึ้นทุก ๆ วัน

- แม้ว่าจะสามารถควบคุมโควิด-19 ได้แล้ว ความกังวลมากมายก็ยังคงอยู่ เช่น ความตึงเครียดทางภูมิรัฐศาสตร์ และการว่างงานในวงกว้าง

- ขณะนี้พวกเรามีสัดส่วนหุ้นอยู่ที่ขีดจำกัดสูงสุด ณ 85% โดยเราจะทำการทวนการตัดสินใจนี้ในอีก 3 เดือนข้างหน้า

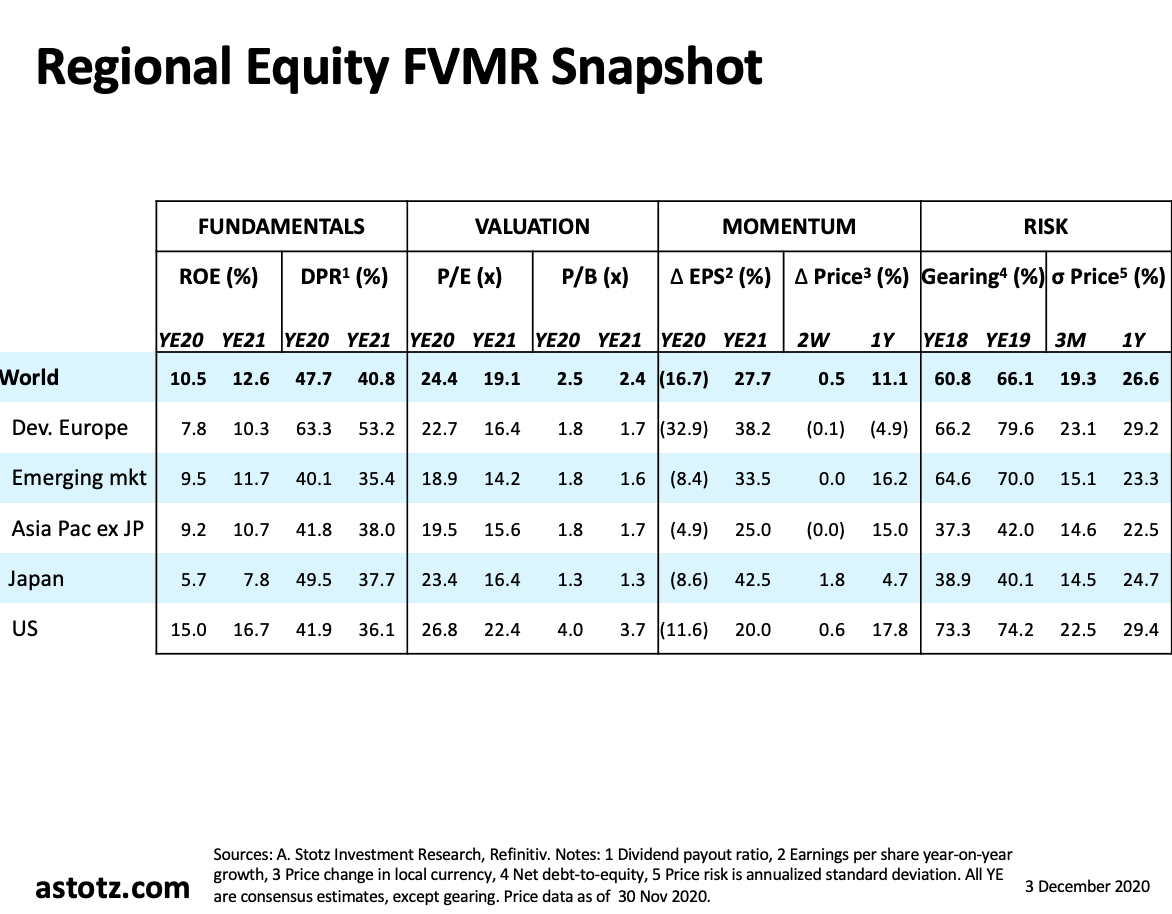

สรุป FVMR แต่ละภูมิภาค

รูปที่ 8: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 พ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): หุ้นสหรัฐฯ ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนพฤศจิกายน 2020

- All Weather Strategy ทำผลงานได้ไม่ดีนัก เมื่อหุ้นโลกฟื้นตัวในช่วง 3 เดือนที่ผ่านมา

- มุมมอง: ประธานาธิบดีไบเดน การกระตุ้นเศรษฐกิจ และข่าววัคซีนส่งผลให้แนวโน้มเป็นบวก

- เราเพิ่มสัดส่วนหุ้นถึงขีดจำกัดสูงสุดที่ 85%

Andrew Stotz

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)