คอนเซปต์หลักพอร์ต All Weather Strategy

- Global – ลงทุนทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- Long-term – สร้างผลตอบแทนระยะยาวจากหุ้น และลดการสูญเสียในช่วงที่ตลาดหุ้นพักฐาน

- Diversified – กระจายการลงทุนทั่วโลกผ่าน 4 สินทรัพย์

รีวิว: All Weather Strategy

- ตัดสินใจถูกต้องในการเข้าลงทุนหุ้นสหรัฐฯ แต่การลงทุนในโภคภัณฑ์ยังไม่เห็นผล

- มิถุนายน 2021: พอร์ต AWS ทำผลงานตามหลังการลงทุนแบบสัดส่วน 60/40 ที่ 7%

- นับตั้งแต่จัดตั้ง: ทำผลงานได้ต่ำกว่าพอร์ตการลงทุนแบบสัดส่วน 60/40 แต่มีจุดขาดทุนสูงสุดที่ต่ำกว่า

- นับตั้งแต่จัดตั้ง: พอร์ต AWS มีความผันผวนที่ต่ำกว่าการลงทุนแบบสัดส่วน 60/40

- นับตั้งแต่จัดตั้ง: มีการขาดทุนน้อยกว่าพอร์ตการลงทุนแบบสัดส่วน 60/40 ในช่วงที่ตลาดหุ้นโลกพักฐาน

- นับตั้งแต่จัดตั้ง: พอร์ต AWS ทำผลงานได้เหนือกว่าพอร์ตการลงทุนแบบสัดส่วน 60/40 ในช่วง 57% ของทั้งหมดทุกเดือน

มุมมอง: All Weather Strategy

- กลุ่มประเทศตะวันตกมีการเปิดเศรษฐกิจต่อเนื่อง เราจึงเน้นการลงทุนในหุ้นสหรัฐฯ และยุโรปพัฒนาแล้วในสัดส่วนหุ้นที่ 65%

- มีความคาดหวังถึงการปรับตัวของโภคภัณฑ์หลังจีนและยุโรปฟื้นตัว

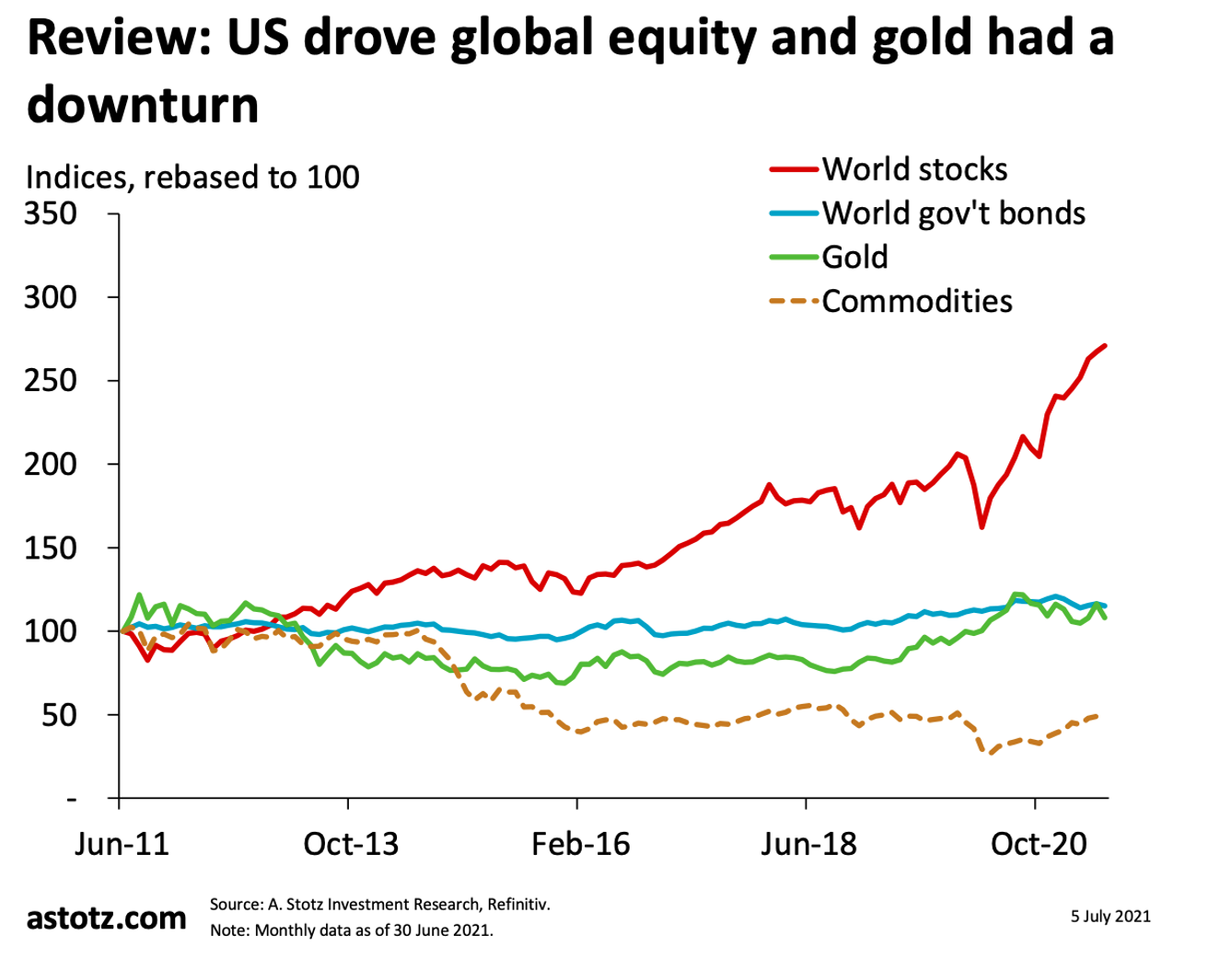

รีวิว: หุ้นสหรัฐฯ ผลักดันหุ้นโลก และทองคำเผชิญกับขาลง

รูปที่ 1: รูปเปรียบเทียบผลตอบแทนสินทรัพย์

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

รีวิว: การสลับไปลงทุนในหุ้นสหรัฐฯ เป็นการตัดสินใจที่ถูกต้อง

- เราเปลี่ยนการลงทุนจากตลาดเกิดใหม่และภูมิภาคเอเชียไม่รวมญี่ปุ่นไปยังหุ้นสหรัฐฯ และยุโรปพัฒนาแล้วที่สัดส่วนอย่างละ 25% ในช่วงล่าสุด

- หุ้นสหรัฐฯ ทำผลงานได้ดีที่สุดในเดือน มิถุนายน 2021 และเราได้ประโยชน์ในส่วนนี้

- สหรัฐฯ ถูกขับเคลื่อนผ่านการกระจายวัคซีนที่รวดเร็วและการควบคุมที่ผ่อนคลายลง ส่งผลให้เกิดความคาดหวังในการฟื้นตัวที่ต่อเนื่อง

รีวิว: หุ้นยุโรปกลุ่มพัฒนาแล้วยังทรงตัวในเดือน มิถุนายน

- หุ้นยุโรปปรับตัวลงเล็กน้อย ถึงแม้ยุโรปจะกระจายวัคซีนได้เร็วกว่ากลุ่มตลาดเกิดใหม่และเอเชียส่วนใหญ่

- ตลาดกังวลถึงการปรับขึ้นดอกเบี้ยเพื่อหยุดยั้งเงินเฟ้อและการแข็งค่าของเงินดอลลาร์ส่งผลให้ทำผลงานได้ไม่ดีนัก

- การปรับสัดส่วนไปลงทุนที่ 25% ไม่ได้ช่วยในการสร้างผลตอบแทนแต่ก็ไม่ได้ส่งผลเสีย

รีวิว: ปรับสัดส่วนตราสารหนี้ในระดับต่ำที่ 5%

- เรามีสัดส่วนการลงทุนในตราสารหนี้ที่ 5% หลังความน่าสนใจลดลงหากเทียบกับหุ้น

- กลยุทธ์ของเราคือการถือครองพันธบัตรรัฐบาลไทยเท่านั้น แทนที่จะถือพันธบัตรและตราสารหนี้ทั่วโลกคละกัน

- หุ้นในที่อื่น ๆนอกเหนือจากสหรัฐฯ และตลาดเกิดใหม่ รวมถึงโภคภัณฑ์ปรับตัวลง ดังนั้นผลตอบแทนของตราสารหนี้ที่คงตัว จึงมีความน่าสนใจ

รีวิว: สัญญาโภคภัณฑ์เดือน มิถุนายน

- สินค้าโภคภัณฑ์กลุ่มพลังงานส่วนใหญ่ นำโดยก๊าสธรรมชาติและน้ำมัน ทำผลตอบแทนได้ดีในเดือน มิถุนายน

- ราคาน้ำมันดิบ WTI ปิดที่ 73 เหรียญ/บาร์เรล ในเดือน มิถุนายน

- วัสดุอุตสาหกรรมและโลหะมีค่าทำผลงานได้ไม่ดี

- สินค้าโภคภัณฑ์ทางเกษตรทำผลงานสลับกันไป โดยราคากลุ่มปศุสัตว์ปรับตัวขึ้น ในขณะที่ข้าวสาลีและถั่วเหลืองปรับตัวลง และราคาข้าวโพดยังทรงตัว

- ดอลลาร์แข็งค่าขึ้นในเดือน มิถุนายน ซึ่งหมายถึงราคาโภคภัณฑ์ที่ปรับตัวลง

รีวิว: ราคาทองถูกกดดันอย่างหนักในเดือน มิถุนายน

- เรามีสัดส่วนลงทุนในทองคำ 5%

- เราตัดสินใจได้ถูกต้องหลังราคาทองคำปรับตัวลงอย่างมีนัยยะสำคัญที่ 8% และปิดตัวที่ 1,770 เหรียญ/ทรอยออนซ์ ในเดือน มิถุนายน

- ถึงอย่างนั้น เราได้รับผลกระทบเล็กน้อยจากสัดส่วนโภคภัณฑ์ทั้งหมดที่ 25%

- ดอลลาร์ที่แข็งค่าเป็นสัญญาณเชิงลบต่อทองคำ ดังเช่นโภคภัณฑ์อื่น ๆ

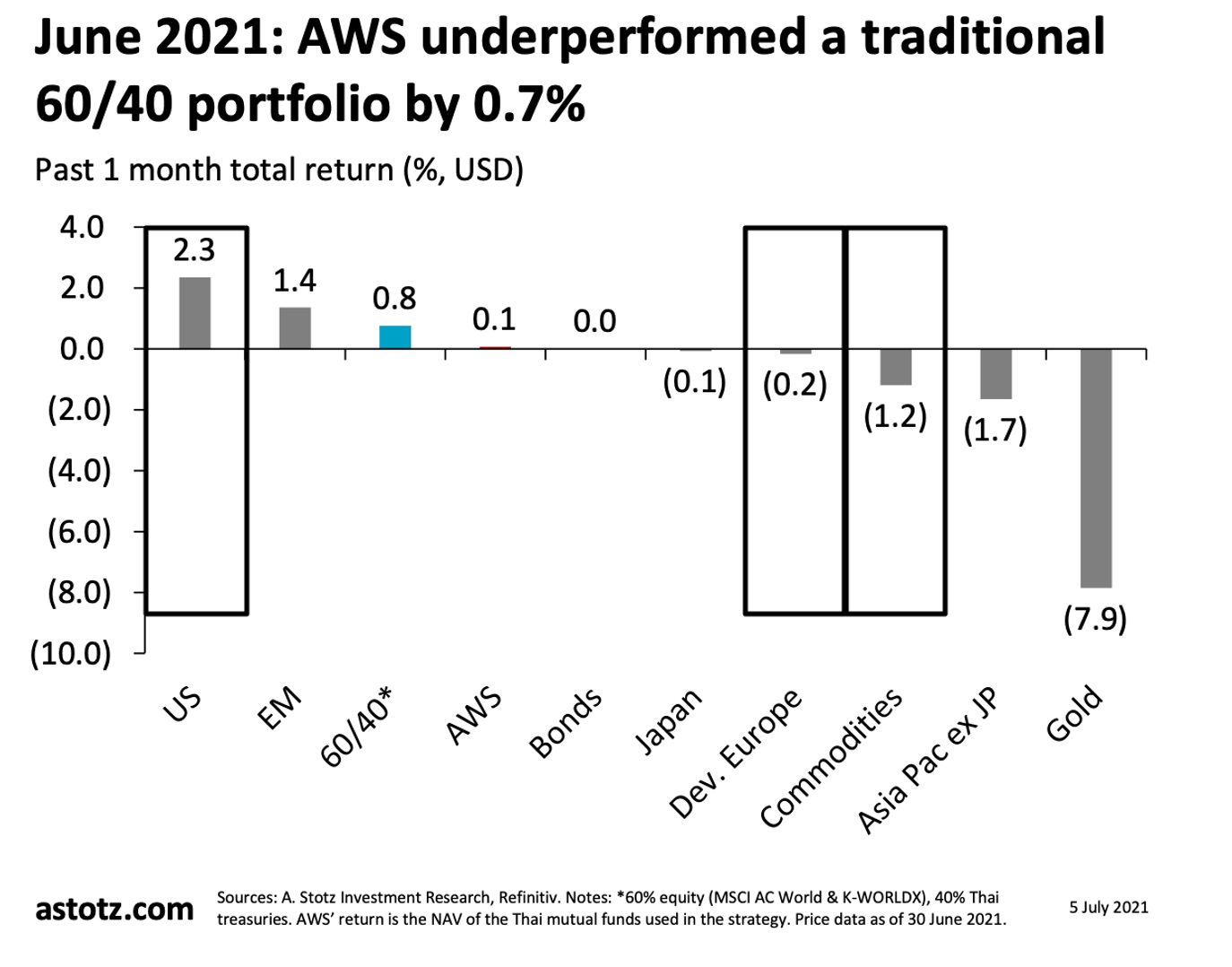

มิถุนายน 2021: พอร์ต AWS ทำผลงานตามหลังสัดส่วนพอร์ต 60/40 แบบดั้งเดิมที่ 0.7%

รูปที่ 2: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- หุ้นสหรัฐฯ: เป็นสินทรัพย์ที่ทำผลงานได้ดีที่สุด

- หุ้นยุโรปพัฒนาแล้ว: ทำผลงานได้เป็นอันดับสองรองจากอันดับสุดท้ายในกลุ่มหุ้น แต่แทบจะทรงตัว

- โภคภัณฑ์: ทำผลงานได้แย่ที่สุดเป็นอันดับ 3 นับจากอันดับสุดท้าย

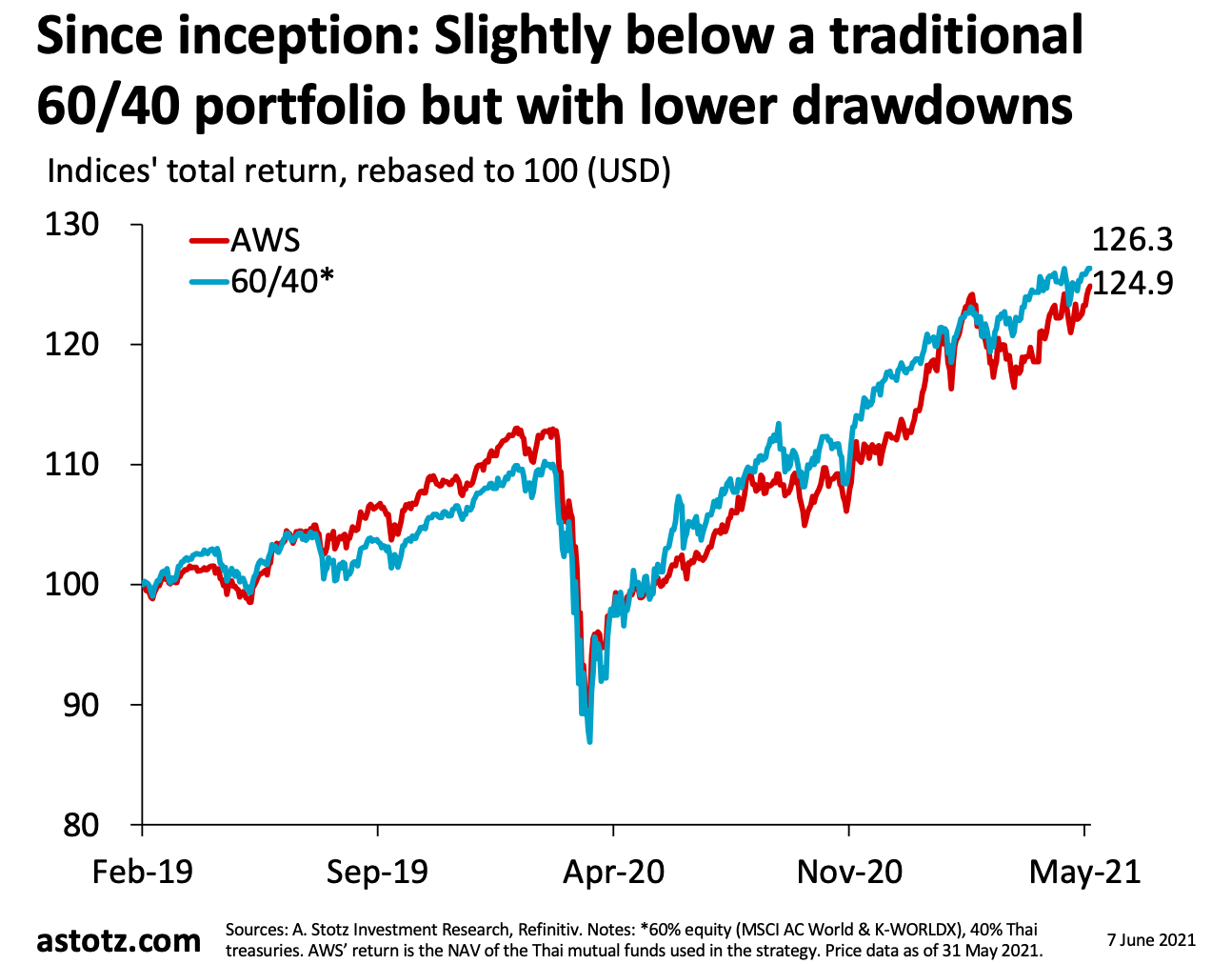

ตั้งแต่ก่อตั้ง: ผลตอบแทนน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 เล็กน้อย แต่มี Drawdowns ที่ต่ำกว่า

รูปที่ 3: เปรียบเทียบผลตอบแทนระหว่าง AWS และ พอร์ตดั้งเดิมแบบ 60/40

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 2 มีนาคมที่ผ่านมา สัดส่วนคือหุ้น 65% ตราสารหนี้ 5% ทองคำ 5% และโภคภัณฑ์ 25%

- ความเสี่ยงขาลงน้อยกว่าเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

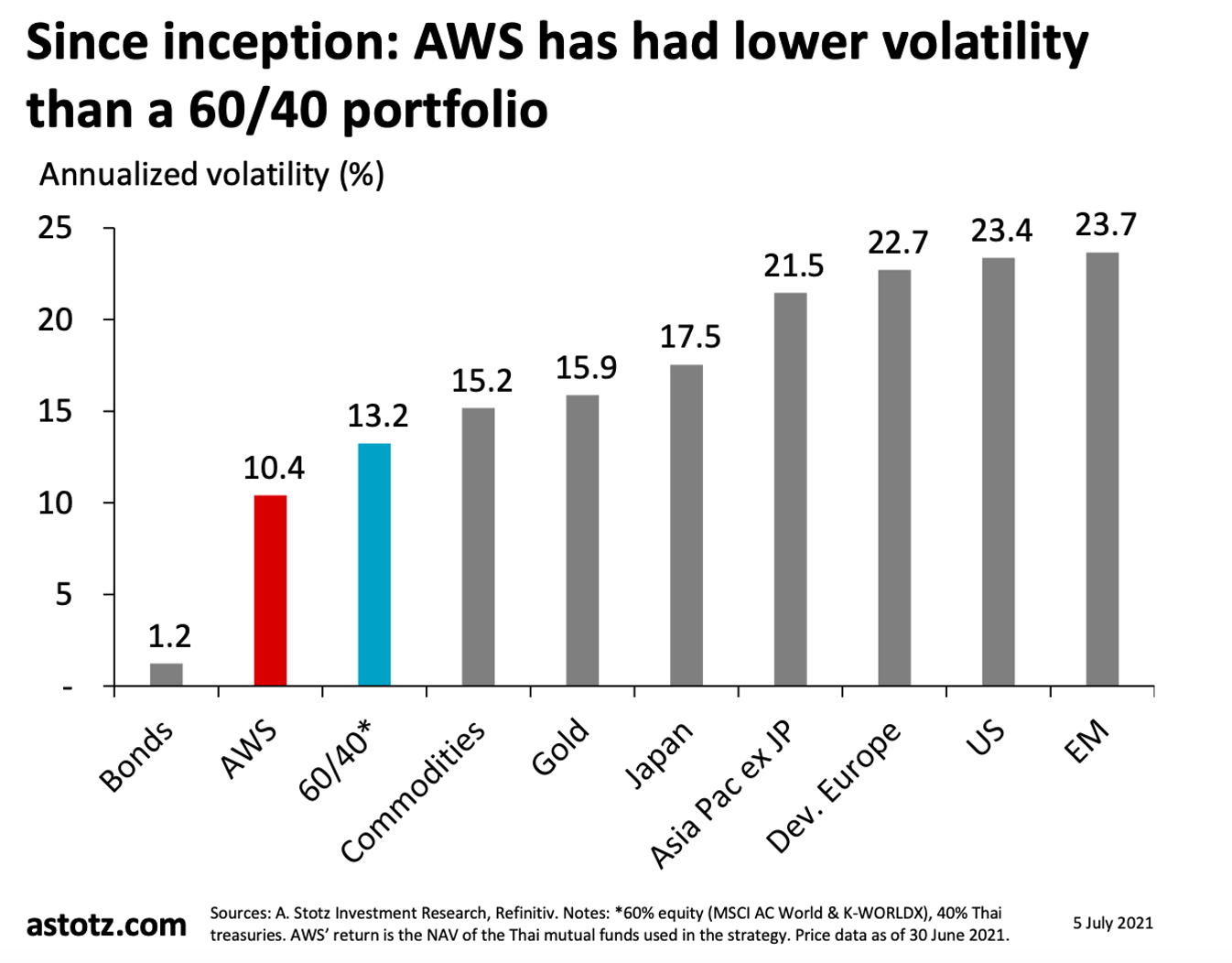

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของพอร์ตดั้งเดิมแบบ 60/40 All Weather Strategy มีความผันผวนน้อยกว่า

รูปที่ 4: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

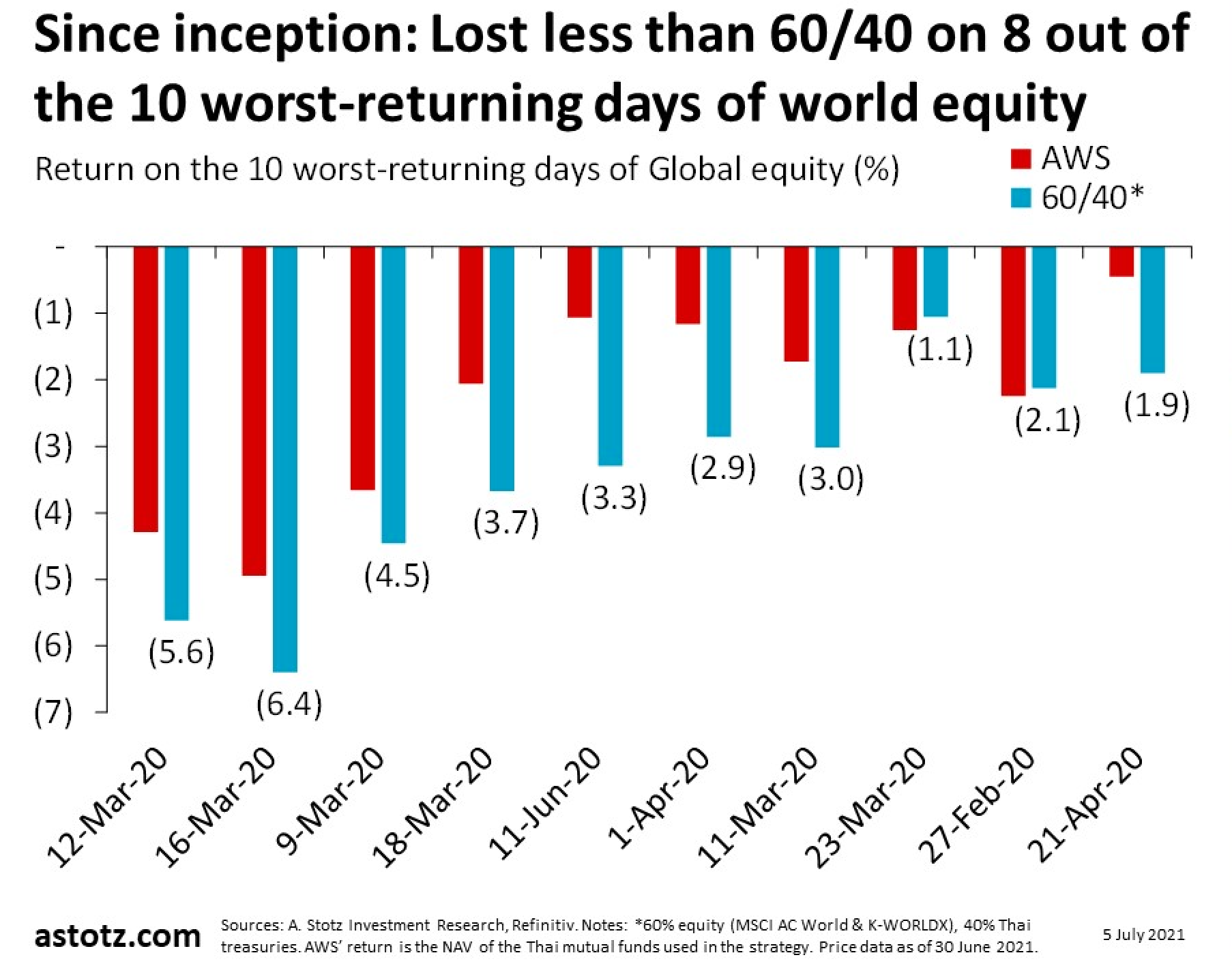

ตั้งแต่ก่อตั้ง: AWS ปรับตัวลดลงน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 จาก 8 ใน 10 วัน ที่หุ้นโลกทำผลตอบแทนได้ย่ำแย่ที่สุด ในช่วงที่เกิดการพักฐาน

รูปที่ 5: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 คิดเป็นสัดส่วน 80% ของ 10 วันที่ตลาดหุ้นแย่ที่สุด

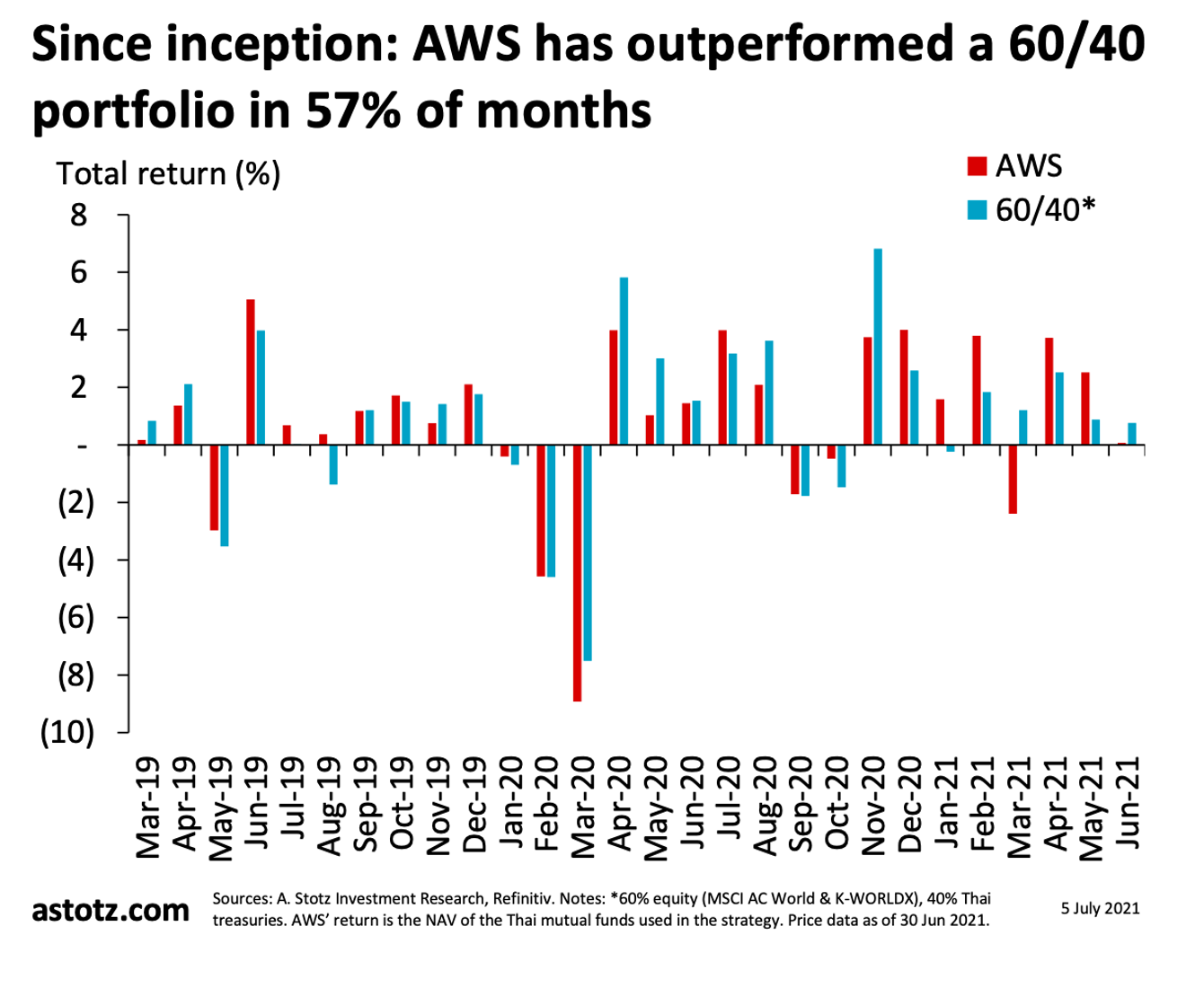

ตั้งแต่ก่อตั้ง: AWS ชนะพอร์ตดั้งเดิมแบบ 60/40 คิดเป็นสัดส่วน 57% ของจำนวนเดือนทั้งหมด

รูปที่ 6: เปรียบเทียบผลการดำเนินงาน AWS และพอร์ตดั้งเดิมแบบ 60/40ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- หากไม่นับเดือนมีนาคม ผลตอบแทนของ AWS ตั้งแต่ต้นปีถือว่าแข็งแกร่งเมื่อเทียบกับพอร์ตดั้งเดิมแบบ 60/40

มุมมอง: กลุ่มประเทศตะวันตกฟื้นตัวอย่างแข็งแกร่ง

- กลุ่มประเทศตะวันตกยังเปิดเศรษฐกิจอย่างต่อเนื่อง ในขณะที่ตลาดเกิดใหม่และฝั่งตะวันออกยังตามหลังในเรื่องการกระจายวัคซีน

- กำไรของบริษัทในสหรัฐฯ มีผลการดำเนินงานดีกว่าคาด สนับสนุนธีมการฟื้นตัว

มุมมอง: ตลาดหุ้นยุโรปได้รับปัจจัยบวกในเชิงมูลค่า

- ยุโรปตามหลังเล็กน้อยในเรื่องของการฟื้นตัว

- หุ้นกลุ่มมูลค่าและวัฎจักรในยุโรปมีสัดส่วนมากกว่าในสหรัฐฯ

- หุ้นกลุ่มมูลค่าอาจมีความน่าสนใจมากขึ้นในช่วงเงินเฟ้อขาขึ้น

มุมมอง: ธนาคารกลางปล่อยให้เศรษฐกิจร้อนแรง

- ธนาคารกลางสหรัฐฯ และยุโรปพร้อมที่จะให้เงินเฟ้ออยุ่เหนือระดับเป้าหมายในระยะยาว

- สิ่งนี่ควรทำให้หุ้นปรับตัวต่อไป

มุมมอง: การฟื้นตัวในเอเชียยกเว้นจีนเกิดความล่าช้า

- เอเชียนอกเหนือจากจีนกำลังเผชิญกับยอดผู้ติดเชื้อที่สูงขึ้นและการกระจายวัคซีนที่ล่าช้า

- มีความเสี่ยงเรื่องการระบาดของไวรัสสายพันธุ์ใหม่ เดลต้าที่อาจทำให้รัฐบาลหวั่นเกรงและปิดประเทศอีกครั้ง

มุมมอง: เราคาดว่าเศรษฐกิจจีนจะฟื้นตัวอย่างต่อเนื่อง

- การแทรกแทรงอุตสาหกรรมเทคโนโลยีของรัฐบาลจีนและความกังวลเกี่ยวกับนโยบายการเงินที่รัดกุมมากขึ้น มีผลต่อดัชนีหุ้นตลาดเกิดใหม่

- การฟื้นตัวของจีนพร้อม ๆ กับกลุ่มประเทศตะวันตกจะช่วยสนับสนุนกลุ่มโภคภัณฑ์

มุมมอง: ตราสารหนี้ยังคงย่ำแย่

- เราคาดว่าเงินเฟ้อจะปรับตัวขึ้น จึงอาจทำให้ตราสารหนี้ทำผลตอบแทนได้ไม่ดี

- สิ่งนี้สะท้อนผ่านสัดส่วน 5% ในพอร์ต

มุมมอง: กลุ่มพลังงานและวัสดุเหล็กอุตสาหกรรมอาจทำผลงานได้ดี

- หากผลการประชุมของกลุ่ม OPEC+ เรื่องปริมาณการผลิตปรับตัวขึ้นต่ำกว่าความคาดหวังของตลาด ราคาน้ำมันอาจปรับตัวขึ้นต่อไป

- วัสดุเหล็กอุตสาหกรรมควรได้รับประโยชน์จากการฟื้นตัวหลังการปิดเมืองในกลุ่มประเทศตะวันตกและจีน

มุมมอง: ในระยะสั้นทองคำยังมุมมองต่อทองคำยังไม่ดีนัก

- ในระยะยาว หากเรื่องราวของเงินเฟ้อยังมีอยู่ อาจนำไปสู่ความคาดหวังเรื่องผลตอบแทนที่แท้จริงติดลบ

- ซึ่งควรจะสนับสนุนราคาทองคำ

- อย่างไรก็ตามในะระยะสั้น การฟื้นตัวของเศรษฐกิจนำไปสู่ภาวะ “Risk on” และทำให้ทองคำมีความน่าสนใจน้อยลง

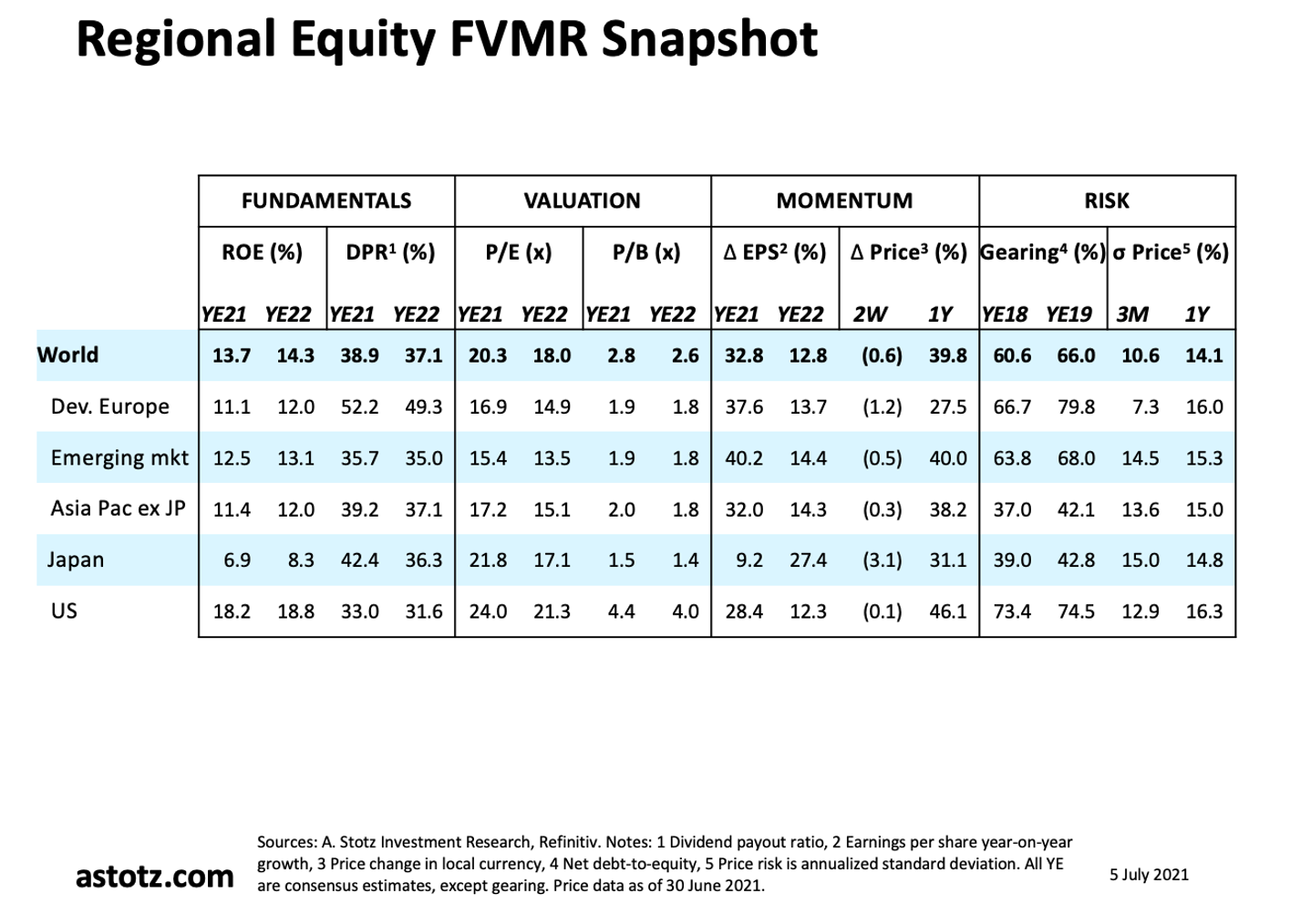

สรุป FVMR แต่ละภูมิภาค

รูปที่ 7: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): ตลาดเกิดใหม่ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

ความเสี่ยง: เงินเฟ้ออาจเป็นเรื่องชั่วคราว

- พอร์ต AWS ถูกปรับให้ได้รับประโยชน์จากเงินเฟ้อที่เพิ่มขึ้น

- มีความเสี่ยงที่เงินเฟ้อจะเป็นปัจจัยชั่วคราว และอาจส่งผลต่อผลการดำเนินงานของเรา

- นอกจากนั้น ความคาดหวังต่อผลตอบแทนในภาวะเงินเฟ้อ ตั้งอยู่บนพื้นฐานการปรับขึ้นดอกเบี้ย

- แต่ธนาคารกลางสหรัฐฯ และยุโรปคาดว่าจะคงดอกเบี้ยไปจนถึงปลายปี 2022

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนมิถุนายน 2021

- พอร์ต AWS ทำผลตอบแทนได้ต่ำกว่าพอร์ตสัดส่วน 60/40 แบบดั้งเดิมเล็กน้อยในเดือน มิถุนายน 2021

- กลุ่มประเทศตะวันตกยังดำเนินการเปิดเศรษฐกิจต่อเนื่อง ทำให้เราเน้นไปที่การลงทุนในสหรัฐฯ และยุโรปพัฒนาแล้ว ผ่านสัดส่วนหุ้นที่ 65%

- คาดว่าความต้องการสินค้าโภคภัณฑ์จะสูงขึ้นจากการฟื้นตัวของยุโรปและจีน โดยมีเป้าหมายสัดส่วนที่ 25%

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”