รีวิว

- ขอบคุณจากใจ All Weather Strategy ฉลองครบรอบ 1 ปีที่ FINNOMENA

- กระแสน้ำที่เชี่ยวกราก เมื่อความผันผวนพุ่งสูง

- รีวิว: ทองคำคือผู้ชนะในช่วง 3 เดือนที่ผ่านมา

- ผลการดำเนินงาน: All Weather Strategy ได้เอาชนะหุ้นโลก

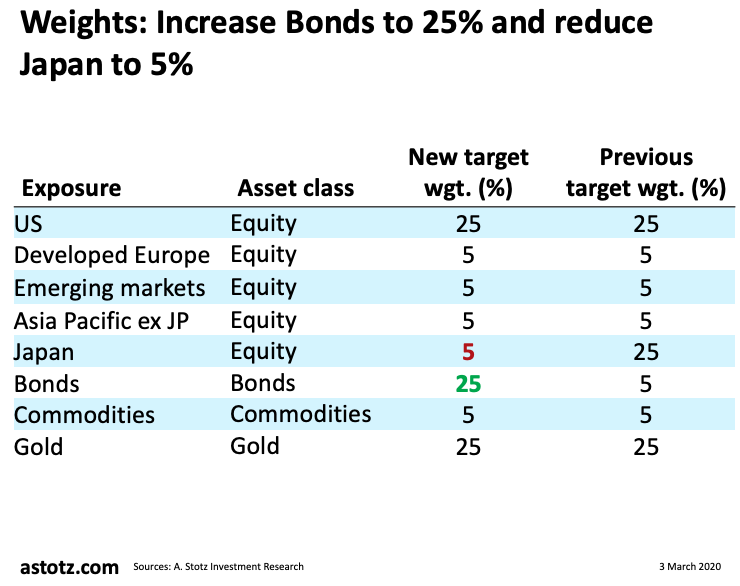

- สัดส่วนการลงทุน: เพิ่มตราสารหนี้เป็น 25% และลดหุ้นญี่ปุ่นเหลือ 5%

- มุมมองตลาด: COVID-19 ยังเป็นเรื่องน่าห่วงที่สุด แต่ไม่ใช่เรื่องน่าห่วงเพียงอย่างเดียว

ขอบคุณจากใจ All Weather Strategy ฉลองครบรอบ 1 ปีที่ FINNOMENA

- All Weather Strategy ดำเนินมาครบ 1 ปีแล้ว

- เราขอขอบคุณนักลงทุนทุกท่านที่ให้ความไว้วางใจในกลยุทธ์ All Weather Strategy ของเรา

- นอกจากนี้เราขอขอบคุณ FINNOMENA ด้วยเช่นกันที่ให้โอกาสกับกลยุทธ์ของเราเป็นหนึ่งใน GURUPORT

กระแสน้ำที่เชี่ยวกราก เมื่อความผันผวนพุ่งสูง

- ปี 2020 คือปีที่สร้างความท้าทายให้กับนักลงทุน

- เมื่อต้องเผชิญกับการสูญเสียผลตอบแทนที่สร้างมา ผ่านความผันผวนของตลาดหุ้นทั่วโลก

- แต่ความผันผวนและเวลาเปรียบเสมือน “คนคุ้นเคย” ของกลยุทธ์ All Weather Strategy ซึ่งผ่านการทดสอบแล้วว่าสามารถรับแรงกระแทก ฝ่าวิกฤตการลงทุน ปรับกลยุทธ์เพื่อสร้างผลตอบแทนระยะยาวได้อย่างแท้จริง

รีวิว: COVID-19 คือประเด็นหลักของตอนนี้

- ในเดือนธันวาคม 2019 เราได้ปรับเพิ่มสัดส่วนหุ้นญี่ปุ่นเข้ามาในพอร์ต เป็นสัดส่วน 25% จาก 5% ซึ่งส่งผลลบต่อผลการดำเนินงาน เพราะหุ้นญี่ปุ่นคือสินทรัพย์ที่ให้ผลตอบแทนแย่ที่สุดใน 3 เดือนที่ผ่านมา

- GDP ในไตรมาส 4/2019 ของญี่ปุ่นติดลบอย่างหนัก เหนือความคาดการณ์ของตลาด ส่งผลให้ ณ ปัจจุบันสถานะเศรษฐกิจของญี่ปุ่นใกล้เคียงกับภาวะถดถอยมากขึ้น

- นอกจากนั้นญี่ปุ่นยังเป็นประเทศที่มีการแพร่ระบาดของ COVID-19 เป็นอันดับ 5 ของโลก

รีวิว: ตลาดหุ้นกำลังอยู่ในภาวะ “ตื่นตระหนก” และความหวาดกลัวเข้าครอบงำตลาดสินค้าโภคภัณฑ์

- ปัจจุบันเรามีสัดส่วน 65% ในหุ้น ซึ่ง 25% ของหุ้นทั้งหมดคือหุ้นสหรัฐฯ ที่เป็นหนึ่งในสินทรัพย์ที่ให้ผลตอบแทนแย่ที่สุดเช่นกัน

- ตลาดสินค้าโภคภัณท์ (ยกเว้นโลหะมีค่า) ให้ผลตอบแทนย่ำแย่ในช่วง 3 เดือนที่ผ่านมาเช่นกัน

- อุตสาหกรรมน้ำมันและแร่เพื่อการผลิตปรับฐานอย่างรุนแรงหลังจากภาพรวมการเติบโตของเศรษฐกิจโลกแย่ลง

รีวิว: ภาวะตื่นตระหนกจากการแพร่ระบาด ส่งผลให้นักลงทุนเข้าสู่สินทรัพย์เสี่ยงต่ำ

- ในขณะที่ภาวะ “ตื่นตระหนก” จากผลการแพร่ระบาดของ COVID-19 ส่งผลให้ตลาดหุ้นทั้งหมดรวมถึงสินค้าโภคภัณฑ์ราคาตกฮวบ สินทรัพย์เสี่ยงต่ำอย่างทองคำและตราสารหนี้ก็ให้ผลตอบแทนดีที่สุดในช่วง 3 เดือนที่ผ่านมา

- ราคาทองคำพุ่งขึ้นในช่วงระยะเวลา 3 เดือนที่ผ่านมาเนื่องจากความตื่นตระหนกที่ได้แผ่กระจายไปทั่ว กลายเป็นสินทรัพย์ที่ทำผลตอบแทนได้ดีที่สุดแล้วตอนนี้

3 เดือนที่ผ่านมา: All Weather Strategy ชนะตลาดหุ้นโลก

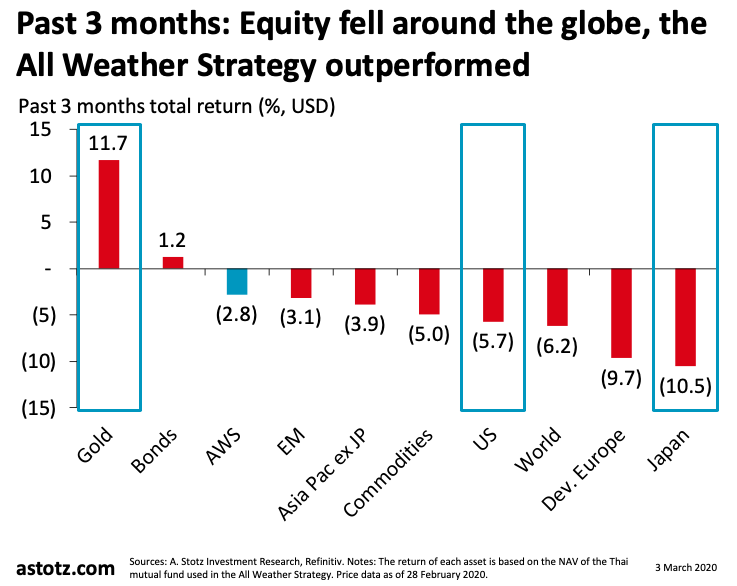

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- เมื่อเทียบกับตลาดหุ้นโลก AWS สร้างผลตอบแทนเหนือตลาดที่ 4%

- การแพร่ระบาดของ COVID-19 ส่งผลให้ราคาทองคำปรับตัวขึ้น

- ในขณะที่หุ้นสหรัฐฯ แม้จะให้ผลตอบแทนติดลบ แต่ยังถือว่าเป็นตลาดที่แข็งแกร่งที่สุดในตลาดประเทศพัฒนาแล้วทั้งหมด

- ส่วนญี่ปุ่นซึ่งถูกผลกระทบของ COVID-19 ไปเป็นที่แรก ๆ กลายเป็นตลาดที่ให้ผลตอบแทนต่ำที่สุดในกลุ่ม

ตั้งแต่จัดตั้ง: All Weather Strategy ชนะหุ้นโลก

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- All Weather Strategy มีการกระจายการลงทุนในหุ้น 45% ตั้งแต่จัดตั้ง จนถึงเดือนกันยายน 2019 และได้เพิ่มสัดส่วนเป็น 65% หลังจากนั้น

- การมีสัดส่วนของทองคำที่สูงในพอร์ตการลงทุนเป็นตัวช่วยลดความผันผวนได้เป็นอย่างดีเมื่อเปรียบเทียบกับกลยุทธ์ที่เน้นถือครองหุ้นเป็นหลัก

ตั้งแต่จัดตั้ง: ผลตอบแทนชนะตลาด ในขณะที่ควบคุมความผันผวนได้อย่างมีประสิทธิภาพ

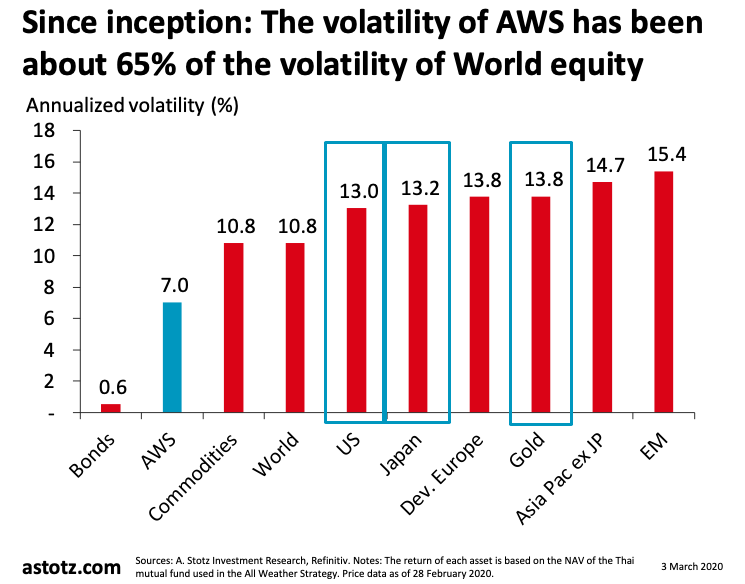

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- ความผันผวนของ All Weather Strategy คิดเป็นประมาณ 65% เมื่อเทียบกับความผันผวนตลาดหุ้นโลก

- สัดส่วนการลงทุนในตราสารหนี้ที่ 25% จนกระทั่งเดือนกันยายน 2019 ช่วยให้ความผันผวนของพอร์ต Stotz All Weather Strategy ต่ำลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต Stotz All Weather Strategy

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

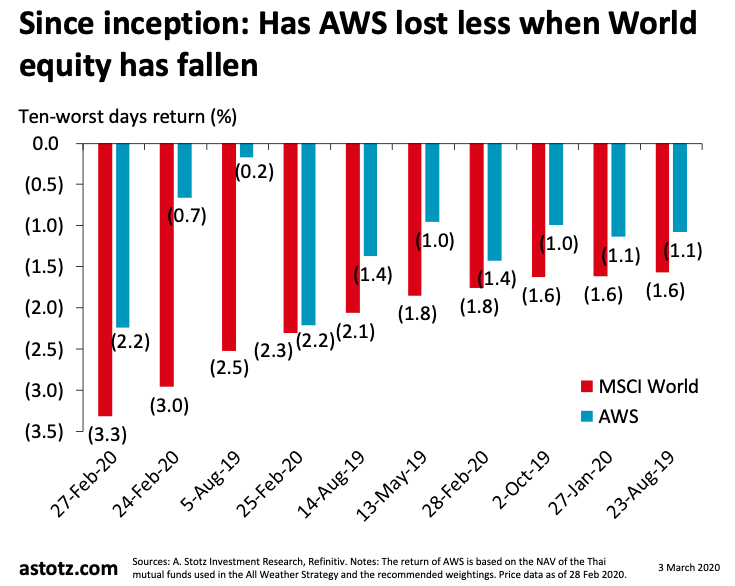

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ Stotz All Weather Strategy คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ในยามที่ตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ Stotz All Weather Strategy ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- สาเหตุหลักมาจากสัดส่วนการถือหุ้นที่น้อย และการกระจายไปลงทุนในทองคำ

ตั้งแต่ก่อตั้ง: All Weather Strategy มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

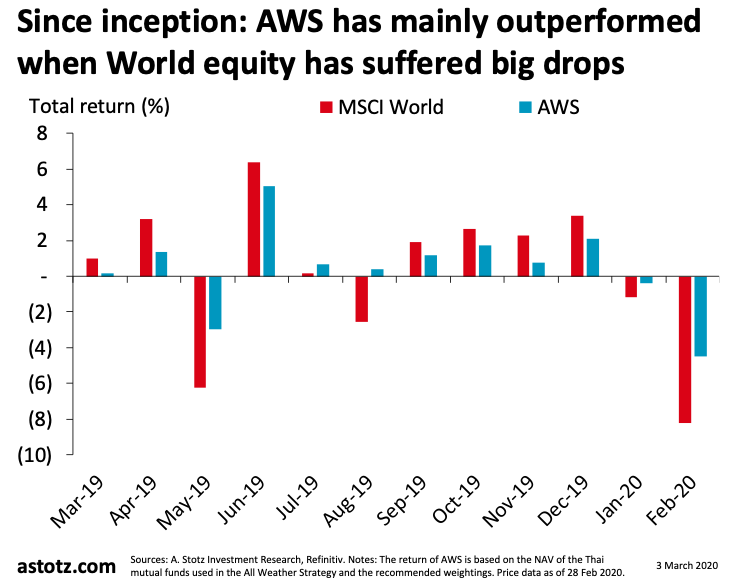

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ All Weather Strategy เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนกุมภาพันธ์ 2020, พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในช่วงสองเดือนของปี 2019 และทองคำก็เป็นเครื่องมือคุมความเสี่ยงในช่วงเดือนกุมภาพันธ์ 2020 เช่นกัน

สัดส่วนการลงทุน: เตรียมรับความผันผวน เพิ่มตราสารหนี้ 25% ลดสัดส่วนหุ้นญี่ปุ่นเหลือ 5%

รูปที่ 6: สัดส่วนการลงทุนล่าสุด

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research)

- จากการลดสัดส่วนหุ้นญี่ปุ่นส่งผลให้ สัดส่วนการถือครองหุ้นโดยรวมของ AWS ลดลงเหลือเพียง 45%

- แม้การถือครองหุ้นสหรัฐฯ จะดูมีสัดส่วนสูง และมีมูลค่าที่ค่อนข้างแพง แต่เรายังยืนยันในการถือครองสัดส่วน 25% ซึ่งใกล้เคียงกับระดับเป็นกลางในพอร์ต โดยคำนวณจากเฉพาะหุ้นโดยรวม

- และต้องไม่ลืมว่าเรายังมีการถือครองทองคำและตราสารหนี้เพื่อควบคุมความเสี่ยงของพอร์ตให้เหมาะสม หากสภาวะตลาดยังคงมีแนวโน้มร่วงต่อไป

มุมมองตลาด: ตลาดมั่นใจว่าธนาคารกลางสหรัฐฯ (FED) จะลดดอกเบี้ยในเดือนมีนาคม เพื่อพยุงเศรษฐกิจ

- ระดับหนี้ของรัฐบาลกลางและความผันผวนของค่าเงินสหรัฐฯ จะส่งผลบวกกับทองคำ และเป็นความเสี่ยงต่อตลาดหุ้นสหรัฐฯ

- ดังนั้นตลาดจึงคาดหวังที่จะเห็น FED ลดดอกเบี้ย 5% ในเดือนมีนาคมเพื่อกระตุ้นเศรษฐกิจอย่างแน่นอน

- นอกจากนั้นเรายังคาดการณ์ว่าผลประกอบการณ์ของหุ้นสหรัฐฯ ได้ผ่านจุดสูงสุดไปแล้ว หุ้นจึงมี Upside ค่อนข้างจำกัด

* ณ.วันที่ 3 มีนาคม 2020 หลังจากที่เราออกรายงานฉบับนี้ – FED ได้ประกาศลดอัตราดอกเบี้ยเป็นที่เรียบร้อยแล้ว ลดเป็นจำนวน 0.5% ส่งผลให้อัตราดอกเบี้ยนโยบายอยู่ที่ 1-1.25%

มุมมองตลาด: ปัญหาไม่ได้มีแค่ COVID-19

- การแพร่ระบาดของไวรัสจะเข้ามาบดบังผลกระทบจากสงครามการค้าเฟสแรกระหว่างสหรัฐฯ-จีน

- สถานการณ์การประท้วงในฮ่องกงอาจแย่ลง โดยคาดว่าจะกลับมาประท้วงอีกครั้งเมื่อการแพร่ระบาดของ COVID-19 ลดลง

- สถานการณ์ระหว่างประเทศของสหรัฐฯ และอิหร่านยังคงน่าเป็นห่วง ความขัดแย้งระหว่างซีเรียต่อ รัสเซีย และตุรกีก็ยังคงดำเนินต่อไป

มุมมองตลาด: แล้วเมื่อไหร่ COVID-19 จะจบ?

ในมุมมองเดือนมกราคม เรามีมุมมองว่าถ้าจีนไม่สามารถควบคุมการแพร่ระบาดของไวรัสได้ และเกิดการแพร่ระบาดไปประเทศอื่น จะส่งผลกระทบให้เศรษฐกิจโลกเกิดการชะลอตัวอย่างรวดเร็ว

รูปที่ 7: การแพร่ระบาดของ COVID-19

ที่มา: A.Stotz Investment Research, Johns Hopkins University

- สถานการณ์ปัจจุบันเป็นเครื่องยืนยันแล้วว่าการแพร่ระบาดของไวรัส COVID-19 ไม่สามารถควบคุมได้อย่างมีประสิทธิภาพ ส่งผลให้ตลาดหุ้นทั่วโลกตอบรับต่อความเสี่ยงที่เกิดขึ้นใหม่นี้อย่างรุนแรง

- เราต่างรู้ว่าการแพร่ระบาดของไวรัสในระดับนี้ได้ส่งผลกระทบต่อ GDP และผลประกอบการของบริษัททั่วโลก แต่คำถามคือว่า มันจะกระทบในระดับใด?

มุมมองตลาด: การแพร่ระบาดระดับโลกมีความเป็นไปได้ แต่นี่ไม่ใช่ความเสี่ยงเพียงอย่างเดียว

- ความตึงเครียดทางการเมืองระหว่างประเทศทั่วโลก กับ COVID-19 จะเป็นผลลบต่อการเติบโตของหุ้น

- ถ้า COVID-19 กลายเป็นการแพร่ระบาดระดับโลก จะส่งผลลบมากขึ้นกว่าผลกระทบในปัจจุบัน

- ตลาดตอบรับกับ COVID-19 อย่างรุนแรง ในระดับที่มีแนวโน้มเป็นการตอบรับที่มากจนเกินไป (Overreacting) อย่างไรก็ตาม แม้ไม่เกิด COVID-19 โลกยังต้องเจอกับปัญหาความตึงเครียดในแต่ละภูมิภาค, ผลประกอบการบริษัทที่มีแนวโน้มผ่านจุดสูงสุดไปแล้ว, ราคาสินทรัพย์ที่สูงเมื่อเปรียบเทียบกับผลตอบแทน

มุมมองตลาด: AWS มุ่งเน้นจำกัดความเสี่ยง

- All Weather Strategy มุ่งสร้างผลตอบแทนจากหุ้นระยะยาวให้ได้มากที่สุดเท่าที่จะเป็นไปได้ ขณะเดียวกันก็พยายามลดความเสี่ยงที่จะเกิดขึ้นหากถือแค่หุ้นอย่างเดียว

- ฉะนั้น เราจึงยังพอใจกับการเน้นสัดส่วนสินทรัพย์ตั้งรับอย่างทองคำและตราสารหนี้

- ราคาตราสารหนี้อาจพุ่งสูงขึ้นจากการลดดอกเบี้ย หรือการลดดอกเบี้ยที่มากกว่าคาดการณ์

- ที่ผ่านมา ทองคำเป็นสินทรัพย์หลบภัยในช่วงตลาดผันผวน และไม่มีความสัมพันธ์กับหุ้น

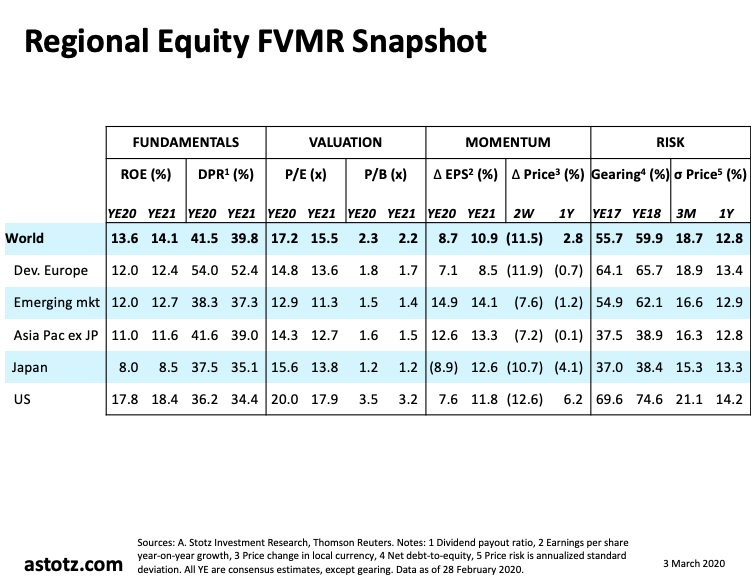

สรุป FVMR แต่ละภูมิภาค

รูปที่ 8: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 28 ก.พ. 2020 (ที่มา: A.Stotz Investment Research, Thomson Reuters)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่และญี่ปุ่นซื้อขายกันด้วยมูลค่าต่ำสุด

- แนวโน้ม (Momentum): ราคาร่วงหนักในช่วง 2 สัปดาห์ที่ผ่านมา

- ความเสี่ยง: ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนกุมภาพันธ์ 2020

- กลยุทธ์ของเราได้เอาชนะหุ้นโลกในแง่ของผลตอบแทนที่มากกว่าและความผันผวนที่น้อยกว่า สาเหตุหลักมาจากสัดส่วนการถือครองทองคำและตราสารหนี้ในปริมาณมาก

- เราได้ปรับสัดส่วนตราสารหนี้เพิ่มขึ้นเป็น 25% และลดหุ้นญี่ปุ่นเหลือ 5%

- เป้าหมายหลักของเราคือการจำกัดความเสี่ยงขาลง ดังนั้น เรายังคงชื่นชอบสินทรัพย์แนวตั้งรับ

Andrew Stotz

**สนใจลงทุนพอร์ต All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจดูข้อมูลและลงทุนในพอร์ตนี้ สามารถคลิกที่นี่ https://www.finnomena.com/port/andrew/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้

.jpg)

![สรุปกองทุนแนะนำ: ตลาดพักฐาน ย่อเพื่อไปต่อ! [อัปเดต 14 ม.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/01/4581adca-cover-1.jpg)