รีวิว

- สัดส่วนหุ้นที่น้อย ส่งผลให้ผลการดำเนินงานของ AWS ไม่ดีเท่าที่ควร

- เมษายน 2020: ผลการดำเนินงานไม่ดีเท่าที่ควร เมื่อหุ้นกลับตัวขึ้นฉับพลัน

- ตั้งแต่ก่อตั้ง: แพ้หุ้นโลกเล็กน้อย แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

- ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

- ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

- ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

มุมมอง

- ประเทศต่าง ๆ เริ่มเปิดเมืองแล้ว แต่เราไม่คาดหวังว่าจะเกิดการฟื้นตัวแบบ V-Shaped

- ยังคงโฟกัสกับการจำกัดความเสี่ยงขาลง

รีวิว: สัดส่วนหุ้นที่น้อย ส่งผลให้ผลการดำเนินงานของ AWS ไม่ดีเท่าที่ควร

- เราเห็นว่าหุ้นที่มีมูลค่าสูงสุดตลอดกาลนั้นยังมีโอกาสปรับตัวลงต่อ เราจึงได้ลดสัดส่วนหุ้นเหลือ 25% จาก 45%

- การกลับตัวขึ้นของราคาหุ้นที่เริ่มเมื่อช่วงปลายมีนาคมนั้นดำเนินต่อเนื่องมาจนถึงเมษายน ถูกหนุนโดยการอัดฉีดเงินของเฟด และมุมมองที่สดใสขึ้นท่ามกลางการระบาดของโควิด-19

- ในขณะที่หุ้นกลับตัวขึ้น สัดส่วนหุ้นที่เราถืออยู่นั้นต่ำ อธิบายได้ถึงผลการดำเนินงานที่ไม่ดีเท่าที่ควรในเดือนเมษายน 2020

รีวิว: ผลตอบแทนจากตราสารหนี้รัฐบาลนั้นยังคงนิ่ง

- เราได้เพิ่มสัดส่วนตราสารหนี้เป็น 45% จาก 25% ซึ่งเราก็ได้สับเปลี่ยนไปถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น

- ในเดือนเมษายน ผลตอบแทนจากตราสารหนี้ภาครัฐที่เราถือนั้นนิ่งสนิท

- เหตุผลหลักที่เราเพิ่มสัดส่วนและเปลี่ยนไปถือตราสารหนี้ภาครัฐคือเพื่อจำกัดความเสี่ยงขาลง และในแง่นี้ก็ถือว่าเราประสบผลสำเร็จ

รีวิว: กลุ่มโภคภัณฑ์ถูกน้ำมันลากลง ส่วนทองคำนั้นยังทำผลงานได้ดี

- เราได้ปรับสัดส่วนโภคภัณฑ์ออกทั้งหมด เพื่อหลีกหนีผลกระทบจากสงครามราคาน้ำมัน

- ในเดือนเมษายน 2020 นับเป็นครั้งแรกที่เราได้เห็นสัญญาซื้อขายน้ำมันดิบล่วงหน้ามีราคาติดลบ และสินค้าโภคภัณฑ์ที่เกี่ยวข้องกับพลังงานก็เป็นตัวหลัก ๆ ที่ลากตลาดลง

- เราได้เพิ่มสัดส่วนทองคำเป็น 30% จาก 25%

- ความไม่แน่นอนที่ยังดำรงต่อไปนั้นเป็นปัจจัยหนุนความต้องการการลงทุนในทองคำ

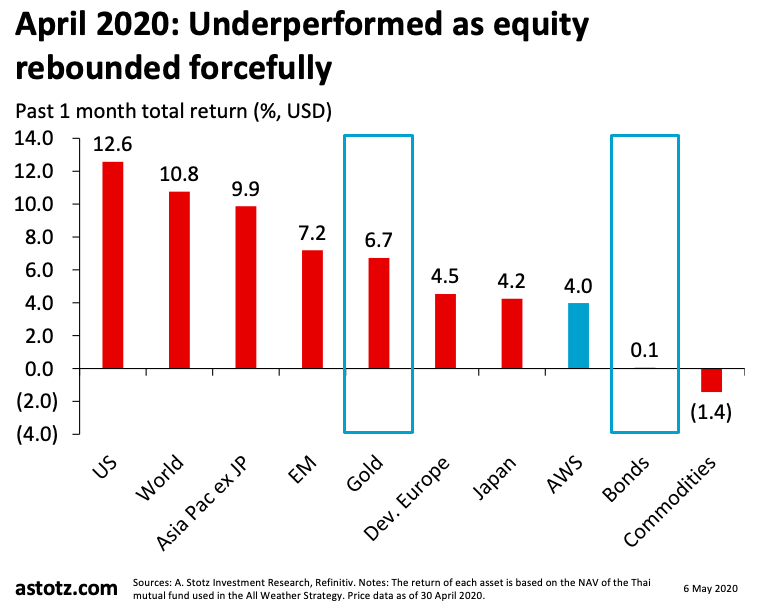

เมษายน 2020: ผลการดำเนินงานไม่ดีเท่าที่ควร เมื่อหุ้นกลับตัวขึ้นฉับพลัน

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: แพ้หุ้นโลกไป 6.8%

- ทองคำ: ความไม่แน่นอนที่ยังดำรงอยู่เป็นปัจจัยขับเคลื่อนราคา

- ตราสารหนี้: นิ่งคงที่ อย่างที่คาดการณ์ไว้หลังจากที่สับเปลี่ยนไปยังตราสารหนี้ภาครัฐระยะสั้นของไทย

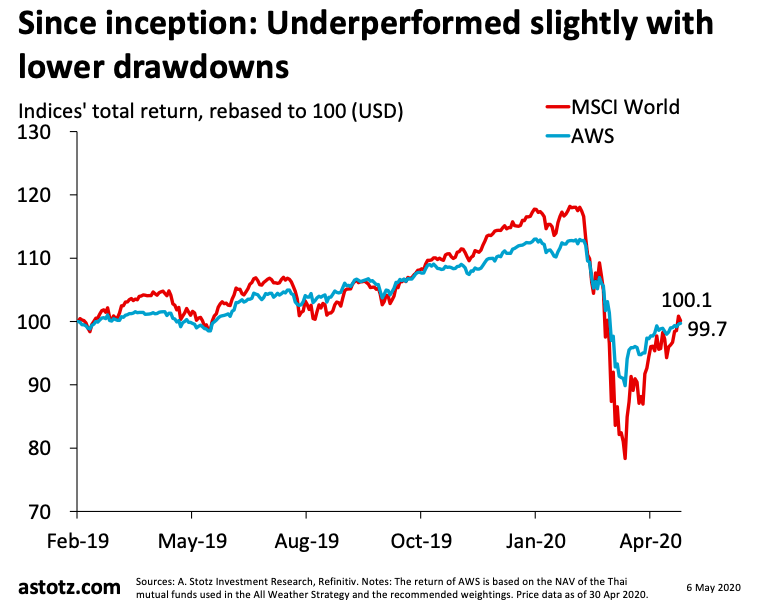

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลกเล็กน้อย แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 25 มีนาคมที่ผ่านมา สัดส่วนคือหุ้น 25% ตราสารหนี้ 45% ทองคำ 30%

- การมีสัดส่วนการลงทุนในหุ้นที่ต่ำกว่าในเชิงเปรียบเทียบ ช่วยลดความรุนแรงของการปรับตัวลงเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

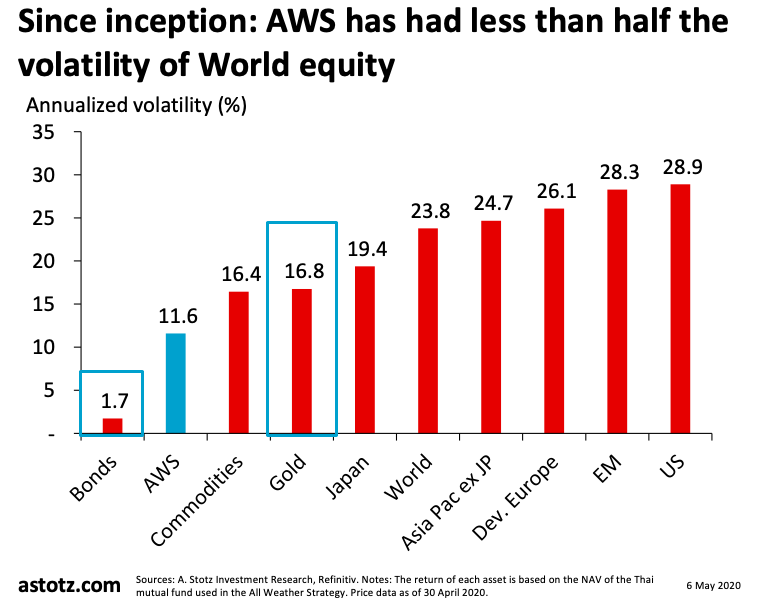

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ความผันผวนของพอร์ต AWS นั้นมีน้อยกว่าครึ่งหนึ่ง ของความผันผวนหุ้นโลก

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

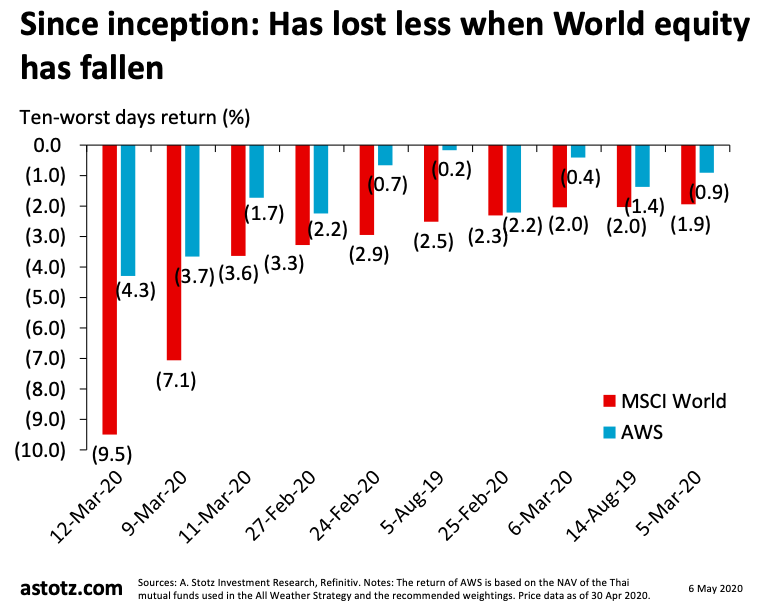

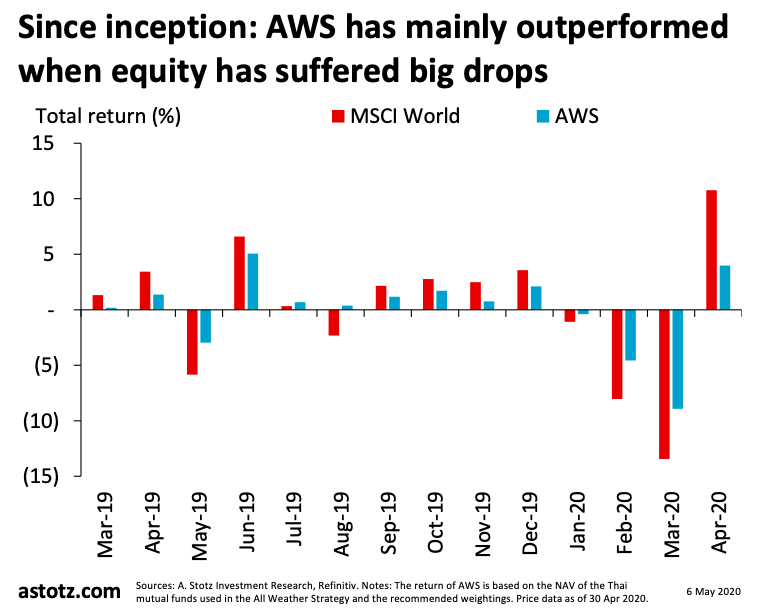

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และการกระจายลงทุนในทองคำ

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

ประเทศต่าง ๆ เริ่มเปิดเมืองแล้ว แต่เราไม่คาดหวังว่าจะเกิดการฟื้นตัวแบบ V-Shaped

- เราได้เห็นหลาย ๆ ประเทศเริ่มที่จะควบคุมการระบาดของโควิด-19 ได้แล้ว หรือไม่ก็เริ่มตัดสินใจว่าจะเปิดเมืองแล้ว

- แม้ว่านี่จะเป็นสัญญาณบวก แต่เราคิดว่าผลกระทบจากการปิดตัวของเศรษฐกิจทั่วโลกนั้นจะปรากฏขึ้น และเศรษฐกิจก็ไม่น่าจะมีการฟื้นตัวแบบ V-Shaped

มุมมอง: การยื่นขอรับสวัสดิการการว่างงานในสหรัฐฯ แตะระดับ 30 ล้าน แม้ว่าตอนนี้จะมีการพิมพ์เงินที่รวดเร็วที่สุดในประวัติศาสตร์

- เครื่องพิมพ์เงินไม่สามารถทำงานได้ตลอดไป ตั้งแต่เกิดวิกฤตการเงินโลกเป็นต้นมา มาตรการการช่วยเหลือ (การพิมพ์เงิน) จะต้องมีปริมาณมากขึ้นเพื่อกระตุ้นเศรษฐกิจ

- เพียงแค่ระยะเวลา 6 สัปดาห์ การยื่นขอรับสวัสดิการการว่างงานในสหรัฐฯ ได้แตะระดับ 30 ล้าน แทบจะลบทุกการจ้างงานที่ถูกสร้างขึ้นหลังภาวะเศรษฐกิจถดถอยในปี 2009

มุมมอง: มูลค่าของหุ้นสหรัฐฯ ยังคงสูง

- มูลค่าหุ้นสหรัฐฯ ยังถือว่าไม่ถูกนักเมื่อเทียบกับค่าเฉลี่ยระยะยาว ในขณะที่หุ้นตลาดเกิดใหม่ถูกซื้อขายในมูลค่าที่ต่ำกว่าค่าเฉลี่ยระยะยาวของ PE และ PB

- ดังนั้น เราจึงคิดว่าหุ้นยังมีความเสี่ยงขาลงอยู่

- และเราก็ยังคงโฟกัสในการป้องกันความเสี่ยงขาลง แม้ว่านั่นจะหมายถึงการแพ้ให้กับหุ้นโลกในระยะสั้นก็ตาม

มุมมอง: ยังคงโฟกัสกับการจำกัดความเสี่ยงขาลง

- เพราะเราไม่คิดว่าการที่เศรษฐกิจทั่วโลกจะกลับมาเปิดนั้นจะส่งผลให้เกิดการฟื้นตัวในทันที มุมมองต่อการเติบโตของเศรษฐกิจโลกที่เรามีนั้นยังคงมืดมน

- ดังนั้น สินค้าโภคภัณฑ์จึงยังไม่น่าสนใจสำหรับเรา

- เรายังพอใจกับการเน้นสัดส่วนสินทรัพย์ตั้งรับอย่างทองคำและตราสารหนี้

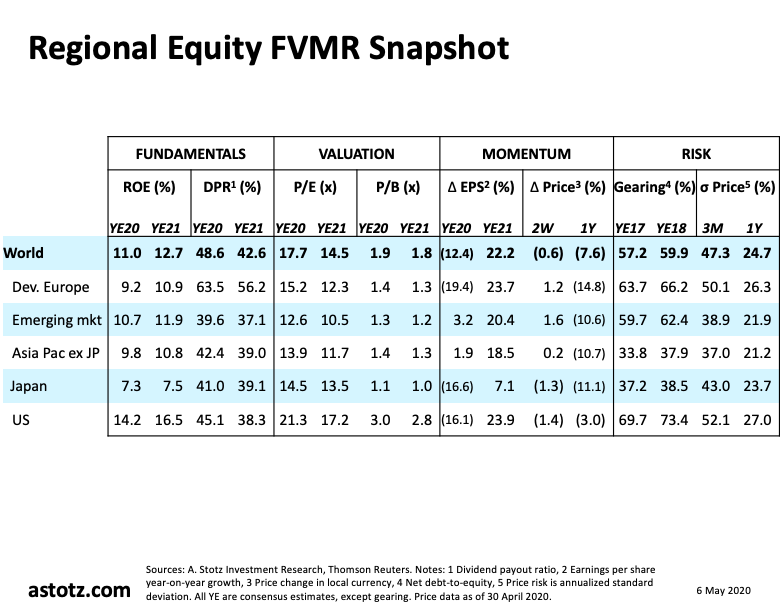

สรุป FVMR แต่ละภูมิภาค

รูปที่ 6: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 เม.ย. 2020 (ที่มา: A.Stotz Investment Research, Thomson Reuters)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด ส่วนมูลค่าของยุโรปก็ปรับลงมาเยอะ

- แนวโน้ม (Momentum): ตลาดสหรัฐฯ ปรับตัวลงมาเพียง 3% เท่านั้นในรอบหนึ่งปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนเมษายน 2020

- พอร์ต All Weather Strategy ให้ผลตอบแทนต่ำกว่าหุ้นโลกเล็กน้อย แต่มีความผันผวนน้อยกว่า

- เรายังคงพอใจกับการเน้นตั้งรับ ด้วยสัดส่วน 45% ในตราสารหนี้ภาครัฐระยะสั้น 30% ในทองคำ และ 25% ในหุ้น

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)

![สรุปกองทุนแนะนำ: ตลาดพักฐาน ย่อเพื่อไปต่อ! [อัปเดต 14 ม.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/01/4581adca-cover-1.jpg)