รีวิว

- ราคาโภคภัณฑ์กลับตัวขึ้นอย่างแข็งแกร่ง หุ้นสหรัฐฯ ทำผลงานแข็งแกร่งสุดในกลุ่มหุ้น

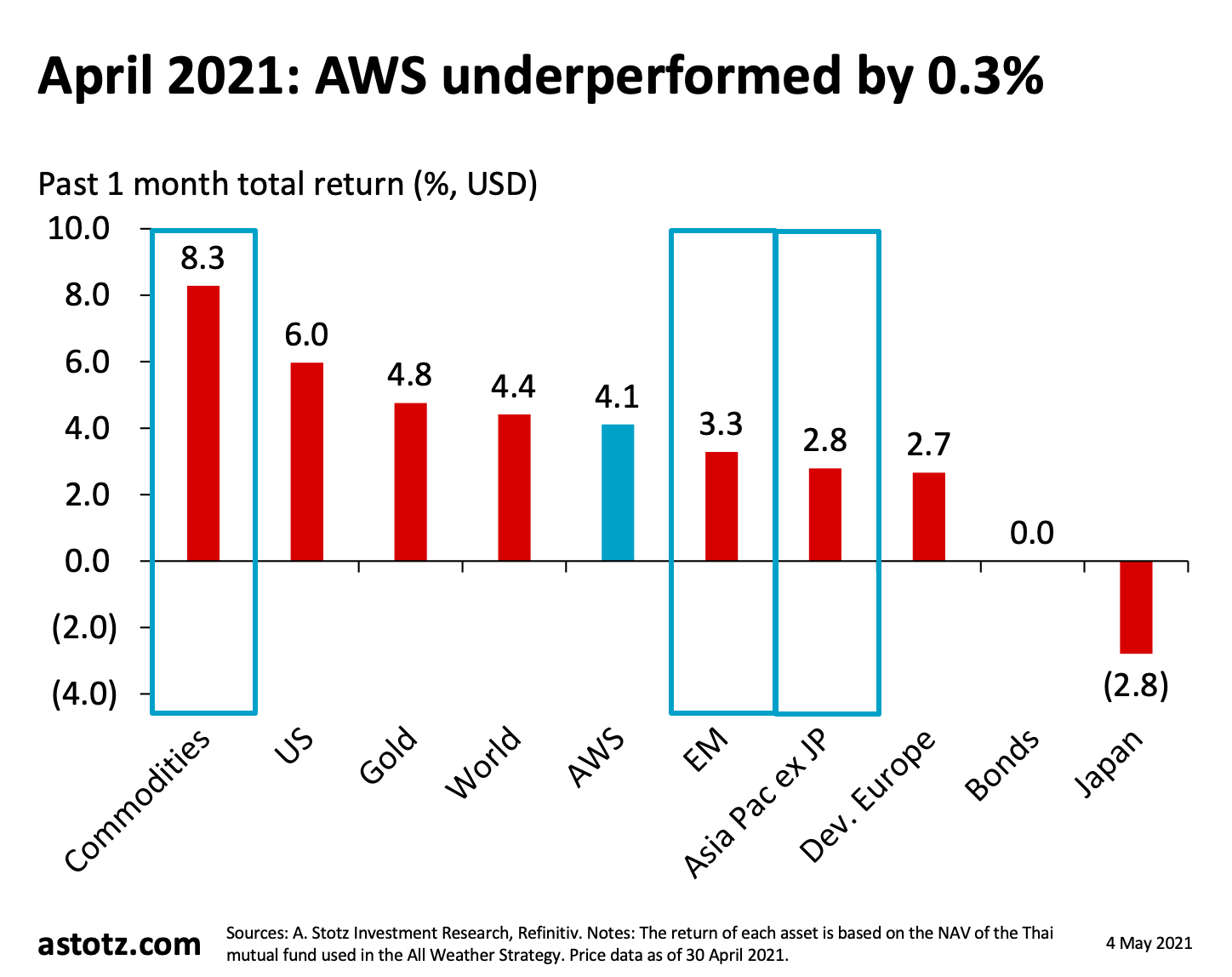

- เมษายน 2021: AWS แพ้หุ้นโลกไป 3%

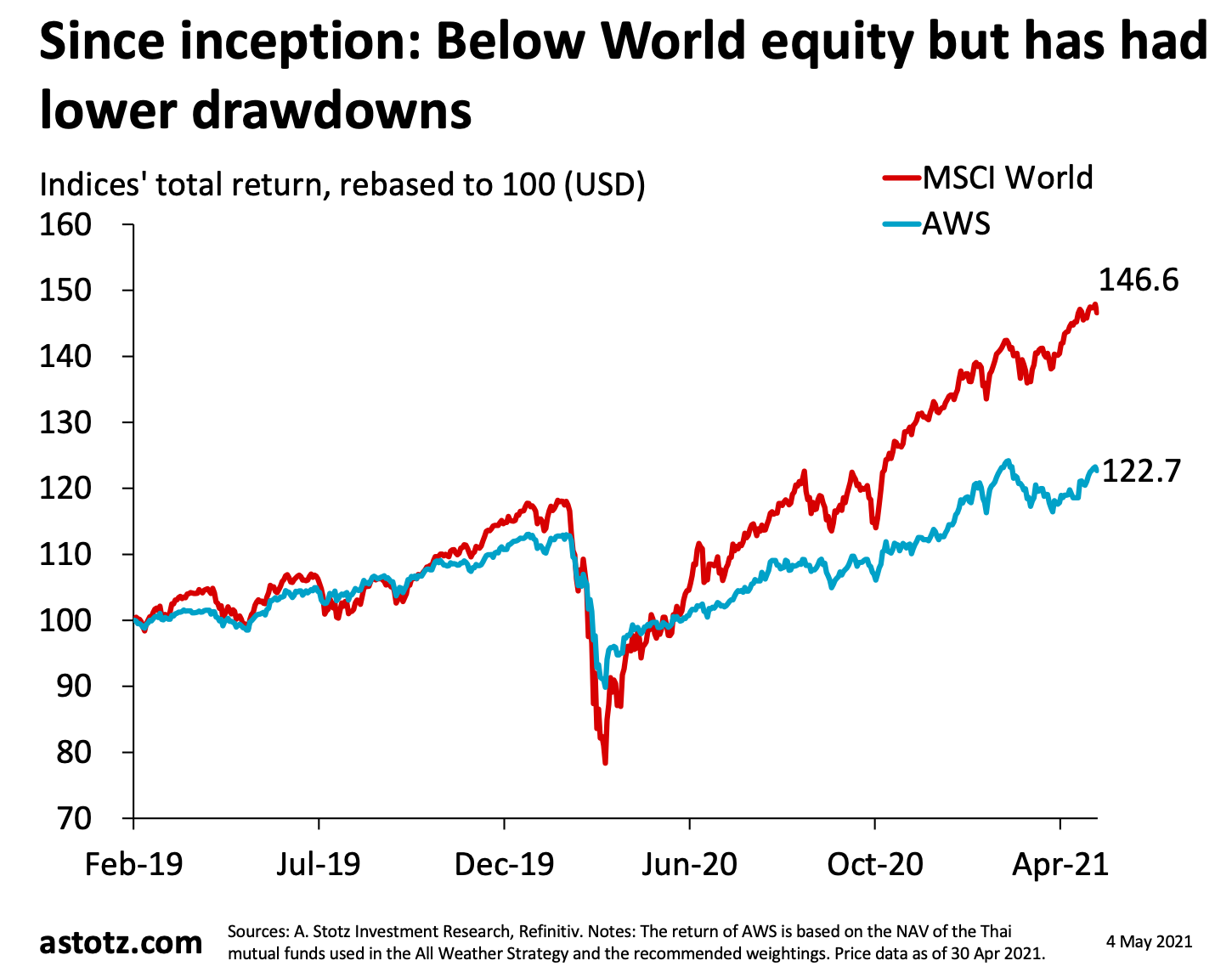

- ตั้งแต่ก่อตั้ง: แพ้หุ้นโลกแต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

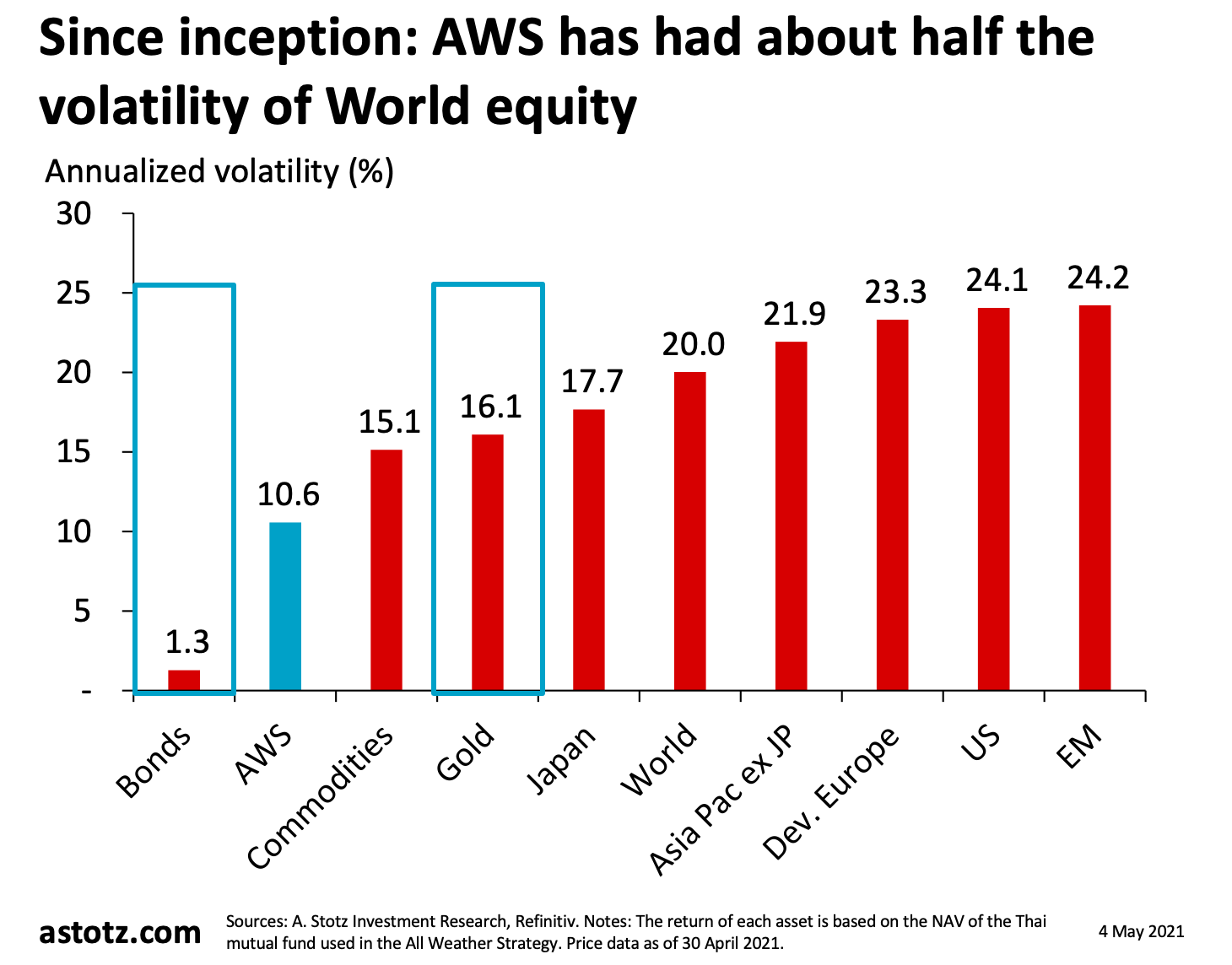

- ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนประมาณครึ่งหนึ่ง

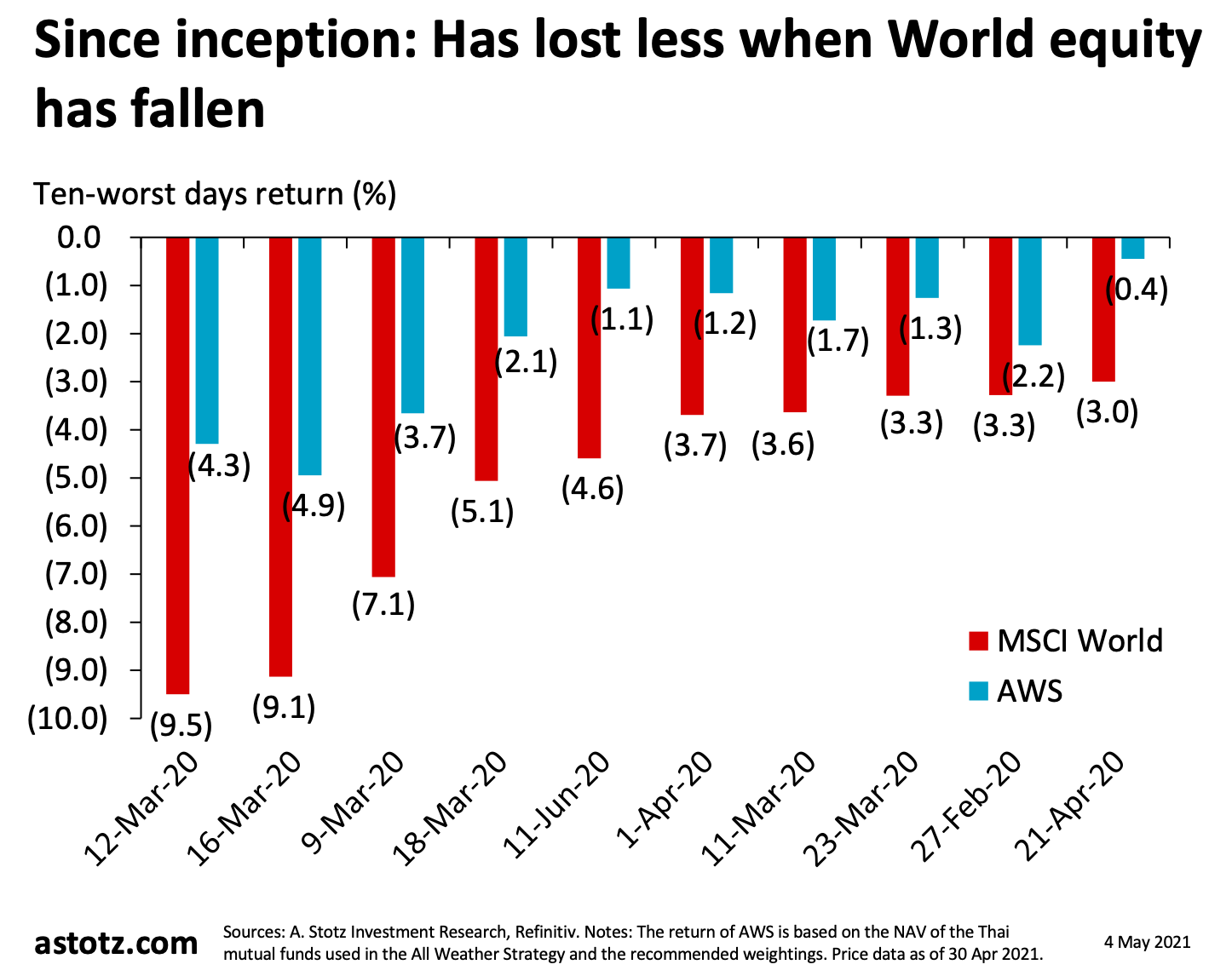

- ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

- ตั้งแต่ก่อตั้ง: มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

มุมมอง

- จำนวนผู้ติดเชื้อโควิด-19 ที่เพิ่มขึ้น และการกระจายวัคซีนที่ช้าลงอาจส่งผลให้การฟื้นตัวช้าลงในแถบเอเชียและตลาดเกิดใหม่

- สัดส่วนหุ้นของเรายังอยู่ที่ 65% และสัดส่วนโภคภัณฑ์อยู่ที่ 25%

รีวิว: สหรัฐฯ เป็นตัวขับเคลื่อนตลาดหุ้นโลก

- มาตรการกระตุ้นเศรษฐกิจของประธานาธิบดีไบเดนและเฟดที่ยืนยันอีกครั้งถึงการใช้อัตราดอกเบี้ยใกล้ระดับ 0% ยิ่งสนับสนุน “สตอรี่” การฟื้นตัวของสหรัฐฯ และเงินเฟ้อ

- ในเดือนเมษายน 2021 ที่ผ่านมา หุ้นสหรัฐฯ ทำผลงานได้ดีที่สุดในกลุ่มหุ้น

- ผลตอบแทนของหุ้นกลุ่มตลาดพัฒนาแล้วค่อนข้างอ่อนแอเมื่อเปรียบเทียบกับหุ้นตลาดเกิดใหม่

รีวิว: ดอลล่าร์สหรัฐฯ ที่อ่อนค่าลง เป็นผลดีต่อตลาดเกิดใหม่

- ดอลล่าร์สหรัฐฯ ที่อ่อนค่าลงในเดือนเมษายนที่ผ่านมา ถือเป็นผลดีต่อตลาดเกิดใหม่

- ความสัมพันธ์นี้สามารถอธิบายได้ว่า การลงทุนในสหรัฐฯ เริ่มน่าสนใจน้อยลงเมื่อเทียบกับที่อื่น (แม้ในเดือนเมษายนจะไม่เป็นแบบนั้นนัก) และหนี้ที่มีหน่วยเป็นดอลล่าร์สหรัฐฯ มีมูลค่าถูกลง

รีวิว: เอเชียยังคงต่อสู้กับโควิด-19

- โดยรวมแล้ว ตลาดสหรัฐฯ เป็นตัวขับเคลื่อนหุ้นโลก

- ในขณะที่ฝั่งสหรัฐฯ เริ่มจะเห็นจุดจบของโรคระบาดแล้วจากการกระจายวัคซีนที่ยังดำเนินต่อไป บางประเทศในเอเชียกลับมีจำนวนผู้ติดเชื้อมากขึ้น

- นอกจากนี้ การกระจายวัคซีนในประเทศแถบเอเชียก็ช้ากว่า

รีวิว: สัดส่วนตราสารหนี้ที่ต่ำ โดยถือครองที่ 5% ของมูลค่าพอร์ต

- เรามีสัดส่วนตราสารหนี้อยู่ที่ 5% เพราะตราสารหนี้ดูน่าสนใจน้อยกว่าหุ้น โดยเราถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

รีวิว: ราคาโภคภัณฑ์กลับตัวขึ้นอย่างแข็งแกร่ง

- ภายหลังจากเดือนมีนาคมที่ค่อนข้างอ่อนแอ ราคาโภคภัณฑ์กลับตัวขึ้นอย่างแข็งแกร่งในเดือนเมษายน 2021

- ก๊าซธรรมชาติและเชื้อเพลิงอื่น ๆ ทำผลงานได้แข็งแกร่ง เช่นเดียวกันกับโลหะอุตสาหกรรมและ Soft Commodity ส่วนใหญ่

- ดอลล่าร์สหรัฐฯ ที่อ่อนค่าลง มักหมายถึงราคาโภคภัณฑ์ที่เพิ่มสูงขึ้น

- การหมุนเวียนเงินในระบบที่เพิ่มขึ้นนั้นถูกสะท้อนให้เห็นผ่านความเคลื่อนไหวของกลุ่มโภคภัณฑ์

รีวิว: ราคาทองคำฟื้นตัวในเดือนเมษายน

- ในปี 2021 แนวโน้มของทองคำค่อนข้างเป็นขาลง แต่เป็นไปได้ว่าราคาได้แตะจุดต่ำสุดในเดือนมีนาคมแล้ว

- ดังเช่นโภคภัณฑ์ทั่ว ๆ ไป ดอลล่าร์สหรัฐฯ ที่อ่อนค่า และการหมุนเวียนเงินในระบบที่เพิ่มขึ้น เป็นปัจจัยบวกต่อราคาทองคำ

เมษายน 2021: AWS แพ้หุ้นโลกไป 0.3%

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- โภคภัณฑ์: สินทรัพย์ที่ทำผลงานได้ดีที่สุด

- ตลาดเกิดใหม่: ทำผลงานได้ดีอันดับสอง ในกลุ่มหุ้น

- เอเชีย–แปซิฟิก (ไม่รวมญี่ปุ่น): ทำผลงานได้ดีอันดับสาม ในกลุ่มหุ้น

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลกแต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 2 มีนาคมที่ผ่านมา สัดส่วนคือหุ้น 65% ตราสารหนี้ 5% ทองคำ 5% และโภคภัณฑ์ 25%

- ความเสี่ยงขาลงน้อยกว่าเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนประมาณครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และสัดส่วนทองคำที่สูง

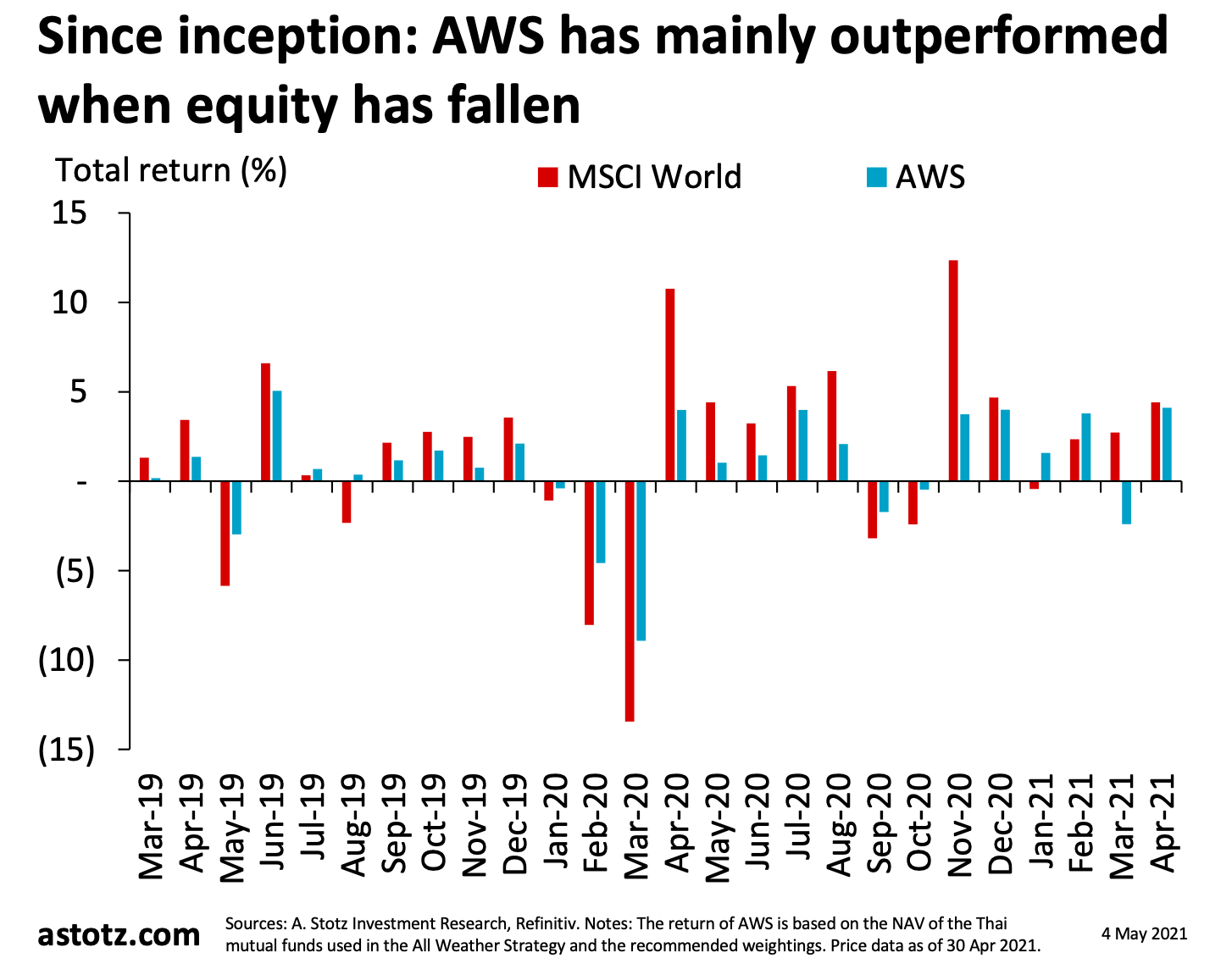

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนกุมภาพันธ์-มีนาคม 2020, พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ และเมื่อเร็ว ๆ นี้ในเดือนกันยายน-ตุลาคม 2020 ก็เป็นอย่างนั้นเช่นกัน

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

มุมมอง: วัคซีนและนโยบายกระตุ้นเศรษฐกิจเป็นตัวขับเคลื่อนความคาดหวังต่อเงินเฟ้อ

- ข่าววัคซีนและนโยบายกระตุ้นเศรษฐกิจสามารถขับเคลื่อนเงินเฟ้อต่อไปได้

- Fed และ ECB พร้อมที่จะเพิ่มเงินเฟ้อเป้าหมายเกินกว่าปกติ เพราะก่อนหน้านี้เงินเฟ้อต่ำกว่าปกติมานาน

- สิ่งนี้อาจเป็นตัวขับเคลื่อนให้ความคาดหวังเงินเฟ้อยังเพิ่มขึ้นต่อ

มุมมอง: การฟื้นตัวอาจล่าช้าในฝั่งประเทศเอเชีย

- ในเอเชีย บางประเทศเริ่มกลับมามีจำนวนผู้ติดเชื้อโควิด-19 เพิ่มขึ้นอีกครั้ง พวกเขาไม่สามารถเข้าถึงวัคซีนได้มากเท่ากับฝั่งประเทศตะวันออก

- สิ่งนี้อาจทำให้การฟื้นตัวทางเศรษฐกิจของเอเชียเกิดความล่าช้า

- ดัชนีหุ้นฝั่งเอเชียและตลาดเกิดใหม่ยังไม่กลับไปแตะจุดสูงสุดก่อนหน้านี้

มุมมอง: จีนและโภคภัณฑ์น่าจะยังคงความแข็งแกร่ง

- การฟื้นตัวด้านอุปสงค์ที่แข็งแกร่งของจีนน่าจะยังดำเนินต่อ เป็นผลดีต่อเอเชียและตลาดเกิดใหม่ การฟื้นตัวของอุปสงค์นี้ยังอาจสามารถขับเคลื่อนราคาโภคภัณฑ์ให้ไปต่อได้

- ราคาโภคภัณฑ์ที่แข็งแกร่งมักจะเป็นผลดีต่อตลาดเกิดใหม่

มุมมอง: ความคาดหวังต่อเงินเฟ้อที่ยังคงดำเนินต่อไป

- ในระยะยาว ยิ่งมีการพูดถึงเงินเฟ้อมาก ก็อาจส่งให้เกิดการคาดหวังถึงอัตราดอกเบี้ยแท้จริงที่ติดลบ (Negative Real Rates)

- เป็นครั้งแรกในปี 2021 ที่ราคาทองคำเริ่มฟื้นตัว ซึ่งสิ่งนี้อาจเป็นตัวสะท้อนความคาดหวังต่ออัตราดอกเบี้ยที่แท้จริง

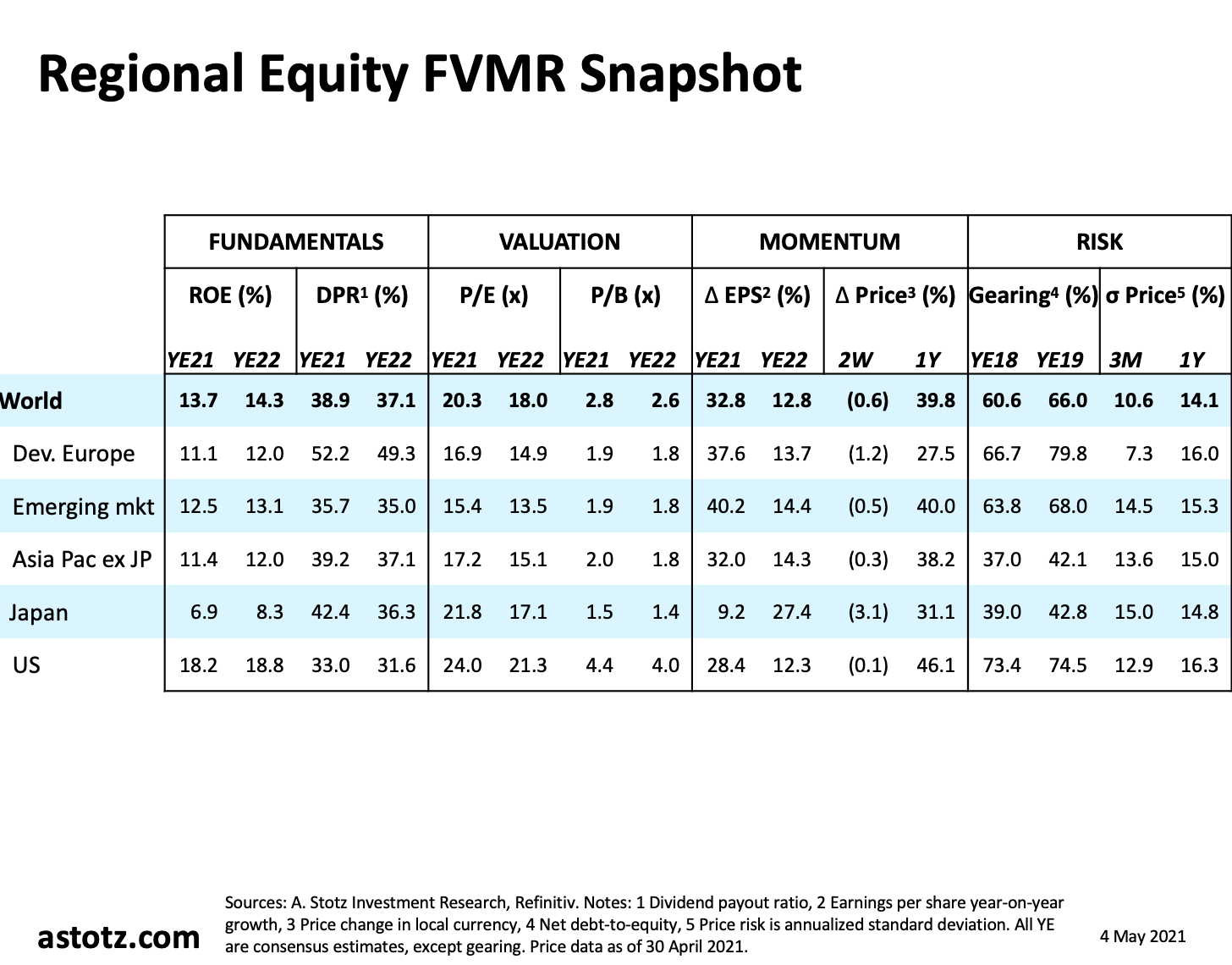

สรุป FVMR แต่ละภูมิภาค

รูปที่ 6: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 เม.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): สหรัฐฯ ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

ความเสี่ยง: Fed ลงมือทำอะไรที่รุนแรง

- แม้ว่าเราจะได้ปรับกลยุทธ์ให้สอดคล้องกับการคาดการณ์ว่าเงินเฟ้อจะเพิ่มขึ้นแล้ว แต่ความเสี่ยงก็ยังคงอยู่

- ความเสี่ยงใหญ่สุดก็คือการที่ Fed ป้องกันไม่ให้อัตราผลตอบแทนของตราสารหนี้ระยะยาวเพิ่มขึ้น ส่งผลให้ราคาหุ้นและตราสารหนี้วิ่งต่อ

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนเมษายน 2021

- All Weather Strategy แพ้หุ้นโลกเล็กน้อยในเดือนเมษายน

- จำนวนผู้ติดเชื้อโควิด-19 ที่เพิ่มขึ้น และการกระจายวัคซีนที่ช้าลงอาจส่งผลให้การฟื้นตัวช้าลงในแถบเอเชียและตลาดเกิดใหม่

- สัดส่วนหุ้นของเรายังอยู่ที่ 65% และสัดส่วนโภคภัณฑ์อยู่ที่ 25%

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)

![สรุปกองทุนแนะนำ: ตลาดพักฐาน ย่อเพื่อไปต่อ! [อัปเดต 14 ม.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/01/4581adca-cover-1.jpg)