All Weather Strategy: กระจายการลงทุนเท่า ๆ กัน เพื่อรับมือกับความไม่แน่นอน ท่ามกลางความเสี่ยงเศรษฐกิจถดถอย

คอนเซปต์หลักพอร์ต All Weather Strategy (AWS)

- Global: ลงทุนทั่วโลก

- Long-term: สร้างผลตอบแทนระยะยาว และจำกัดการขาดทุนในช่วงที่ตลาดหุ้นปรับฐาน

- Diversified: กระจายการลงทุนทั่วโลกใน 4 สินทรัพย์

ผลการดำเนินงาน AWS

- รีวิว: ความคาดหวังต่อธนาคารกลางช่วยดันตลาดขึ้น

- ผลงาน: AWS ปรับตัวขึ้น 0.8% ในเดือนตุลาคม 2022 แต่สร้างผลตอบแทนต่ำกว่าพอร์ต 60/40 อยู่ 7%

- มุมมอง: ธนาคารกลางกำลังขึ้นดอกเบี้ยในช่วงที่เศรษฐกิจเข้าสู่ภาวะถดถอย เพื่อชะลออัตราเงินเฟ้อ โดยการเกิดภาวะ stagflation (เงินเฟ้อสูง และเศรษฐกิจชะงักงัน) เป็นสิ่งที่เลวร้ายที่สุดที่อาจเกิดขึ้นได้

- ความเสี่ยง: เงินเฟ้อควบคุมได้ นโยบายการเงินทำให้ตลาดหุ้นปรับลงอย่างรุนแรง และเศรษฐกิจจีนที่อ่อนแอ

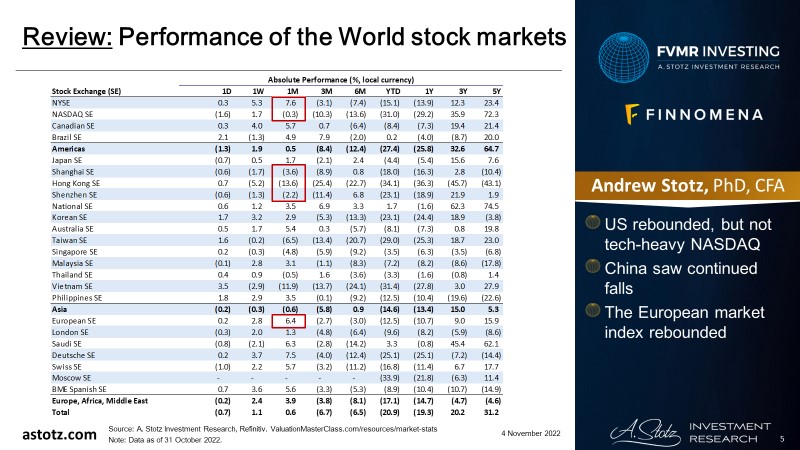

รีวิว: ผลตอบแทนของดัชนีต่าง ๆ ทั่วโลก

- ตลาดสหรัฐฯ อ่อนแอในเดือนที่ผ่านมา

- ตลาดหุ้นเอเชียทรงตัว ยกเว้นตลาดหุ้นจีน

- ตลาดหุ้นยุโรปปรับตัวลงเช่นกัน

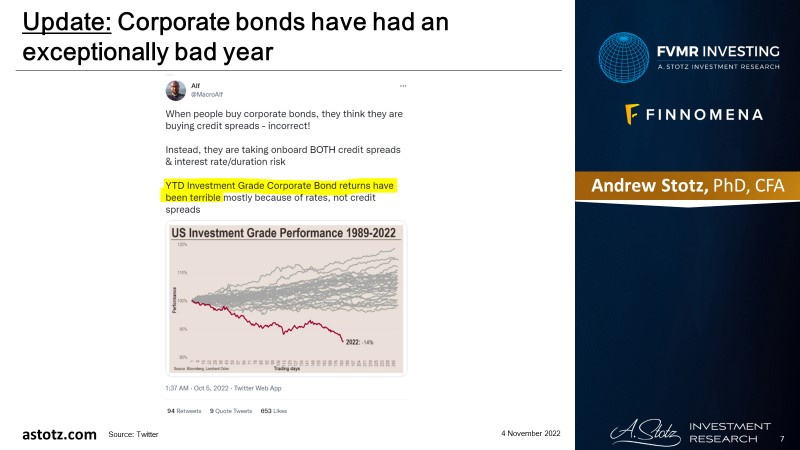

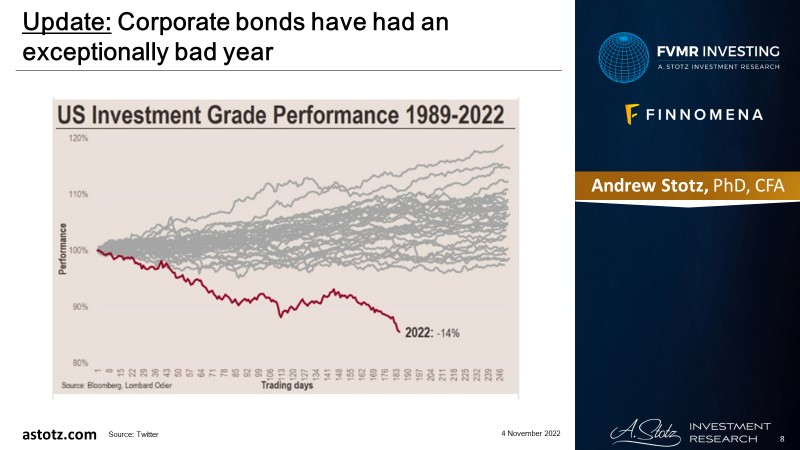

อัปเดต: หุ้นกู้เอกชนทำผลงานได้แย่ในปีนี้

อัปเดต: หุ้นกู้เอกชนทำผลงานได้แย่ในปีนี้

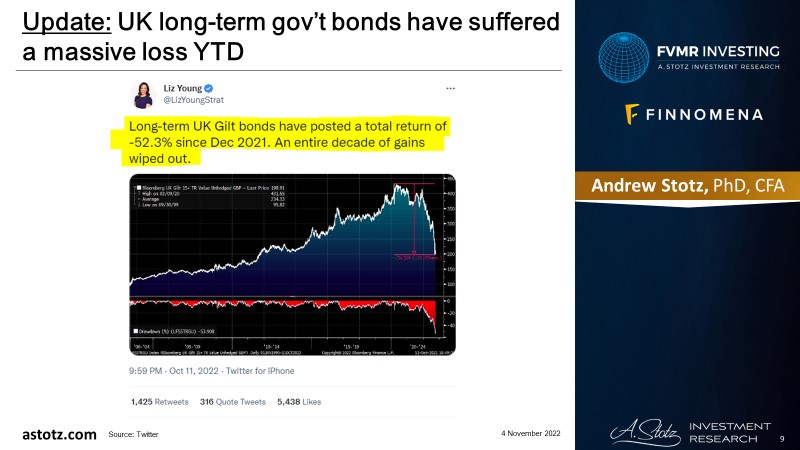

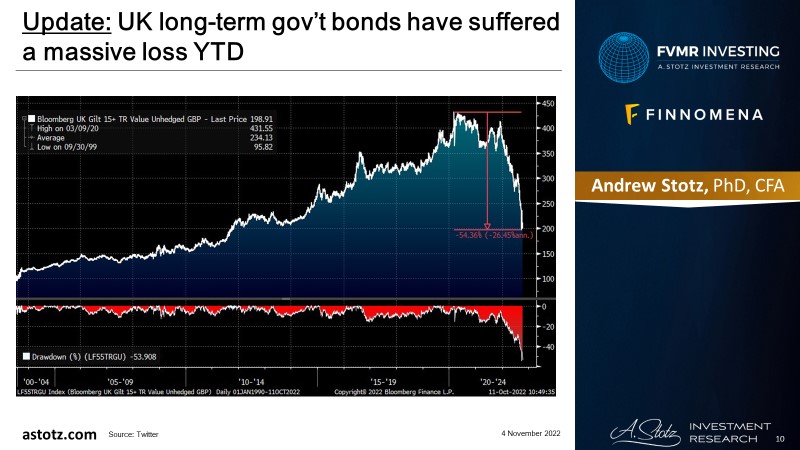

อัปเดต: พันธบัตรรัฐบาลอังกฤษให้ผลตอบแทนแย่อย่างมีนัยสำคัญในช่วงปีที่ผ่านมา

อัปเดต: พันธบัตรรัฐบาลอังกฤษให้ผลตอบแทนแย่อย่างมีนัยสำคัญในช่วงปีที่ผ่านมา

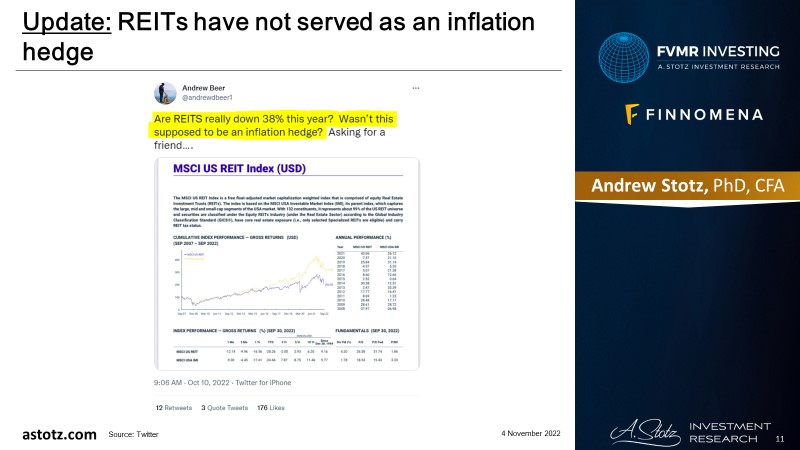

กองทุนรวมอสังหาริมทรัพย์ (REIT) ก็ไม่สามารถป้องกันความเสี่ยงจากอัตราเงินเฟ้อได้

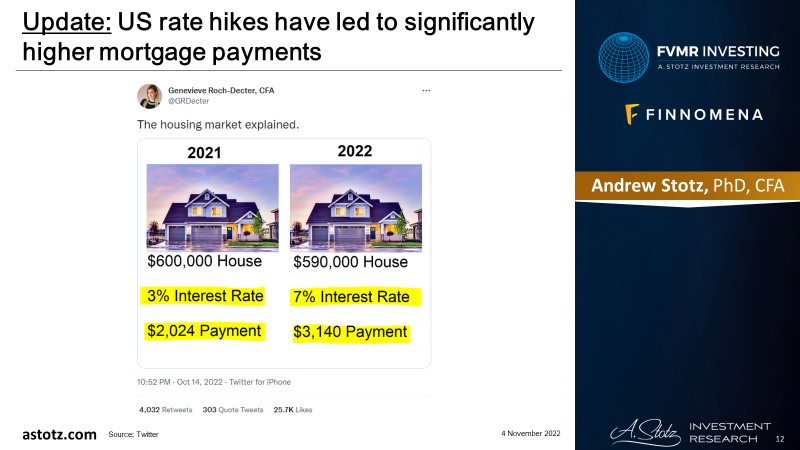

อัปเดต: การขึ้นดอกเบี้ยของสหรัฐฯ ทำให้ค่าผ่อนบ้านสูงขึ้นมาก

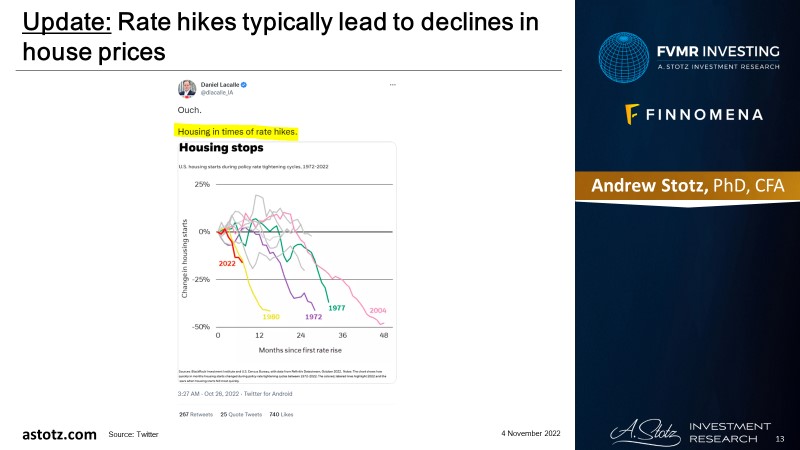

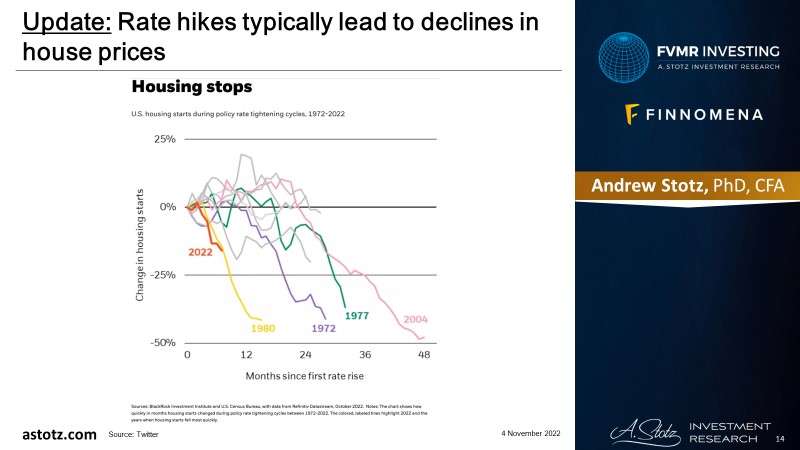

อัปเดต: การขึ้นดอกเบี้ยมักจะตามมาด้วยราคาบ้านที่ลดลง

อัปเดต: การขึ้นดอกเบี้ยมักจะตามมาด้วยราคาบ้านที่ลดลง

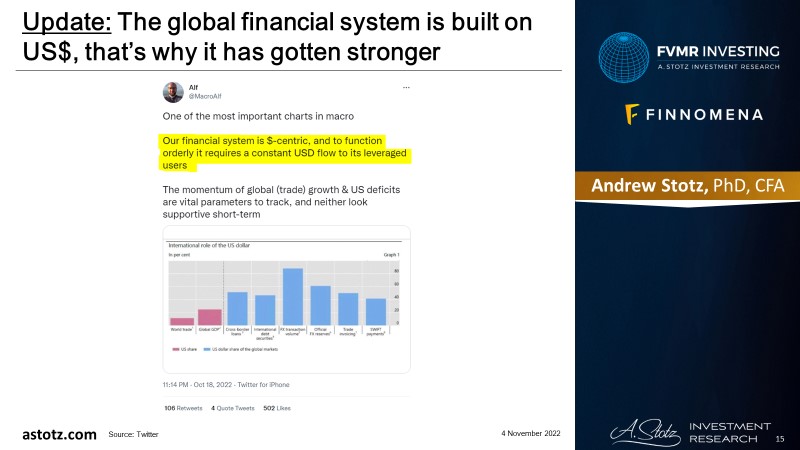

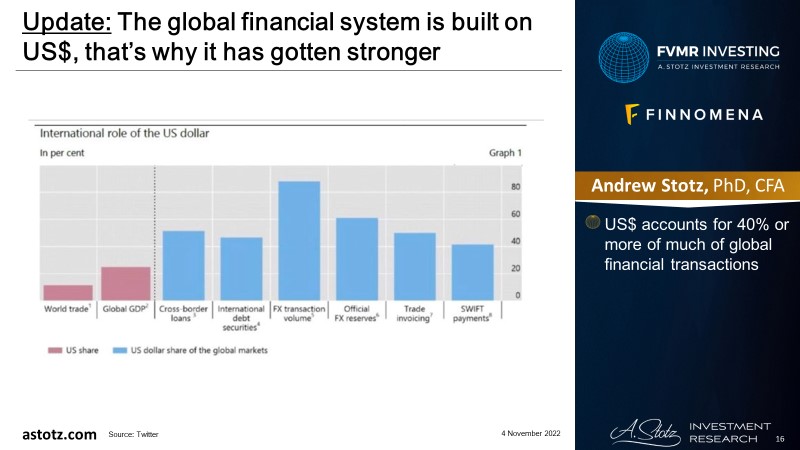

อัปเดต: เงินเหรียญสหรัฐฯ มีความสำคัญต่อเศรษฐกิจโลกมาก ซึ่งเป็นสาเหตุที่ทำให้ดอลลาร์แข็งค่าขึ้น

อัปเดต: เงินเหรียญสหรัฐฯ มีความสำคัญต่อเศรษฐกิจโลกมาก ซึ่งเป็นสาเหตุที่ทำให้ดอลลาร์แข็งค่าขึ้น

- เงินเหรียญสหรัฐฯ ถูกใช้ในธุรกรรมทางการเงินกว่า 40% ของธุรกรรมทั้งหมด

อัปเดต: เงินยูโรอ่อนค่าลงมากเมื่อเทียบกับดอลลาร์สหรัฐฯ

อัปเดต: ค่าเงินยูโรที่อ่อนค่าทำให้ดุลการค้าของเยอรมนีลดลงอย่างมีนัยสำคัญ

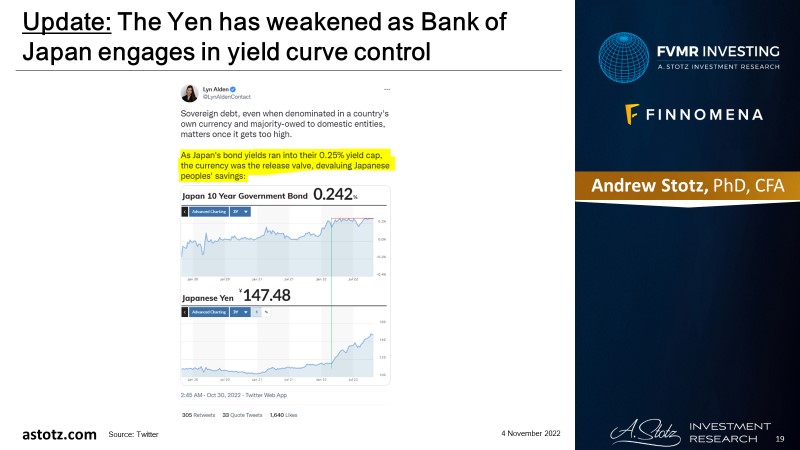

อัปเดต: เงินเยนอ่อนตัวเนื่องจากธนาคารกลางญี่ปุ่น (BOJ) เข้าแทรกแซง

อัปเดต: สหรัฐฯ และจีนยังคงมีความขัดแย้งเรื่องเทคโนโลยีเซมิคอนดักเตอร์

อัปเดต: จีนขยายอิทธิพลในห่วงโซ่การค้าโลก

อัปเดต: จีนขยายอิทธิพลในห่วงโซ่การค้าโลก

อัปเดต: ประธานาธิบดี สี จิ้นผิง ครองอำนาจต่ออีกครั้ง

- อดีตประธานาธิบดี หู จิ่นเทา ถูกพาตัวออกจากการประชุมพรรคคอมมิวนิสต์จีน ในวันที่ 22 ตุลาคม 2022

อัปเดต: การขาดแคลนอุปทานในเชิงโครงสร้างเป็นผลดีต่อราคาสินค้าโภคภัณฑ์

อัปเดต: OPEC+ ลดโควตาการผลิตน้ำมัน ซึ่งน่าจะทำให้อุปทานน้ำมันโลกลดลง

อัปเดต: ประธานาธิบดี โจ ไบเดน ต้องการที่จะเพิ่มภาษีให้กับบริษัทผู้ผลิตพลังงาน ซึ่งจะลดแรงจูงใจในการลงทุน

อัปเดต: เราอาจเห็นการรวมกลุ่มกันของกลุ่มผู้ผลิตสินแร่ที่ต้องใช้ในแบตเตอรี่รถยนต์ไฟฟ้า คล้ายกับการรวมกลุ่มกันของ OPEC

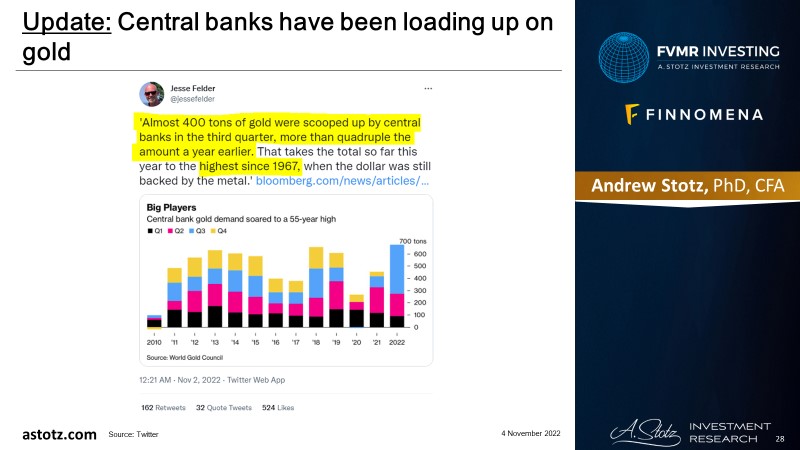

อัปเดต: ธนาคารกลางเริ่มเก็บสะสมทองคำมากขึ้น

ข้อสรุปที่สำคัญ

- พันธบัตรทำผลงานได้ไม่ดีในปีนี้

- เงินดอลลาร์สหรัฐฯ แข็งค่าขึ้นมาก และยังคงเป็นสกุลเงินสำรองหลักของโลก การแข็งค่าของเงินดอลลาร์กดดันเศรษฐกิจของประเทศต่าง ๆ

- ประธานาธิบดี สี จิ้นผิง ครองอำนาจต่อ

- ปัญหาการขาดแคลนอุปทานจะช่วยให้ราคาสินค้าโภคภัณฑ์สูงขึ้น

- ธนาคารกลางเริ่มเก็บสะสมทองคำ

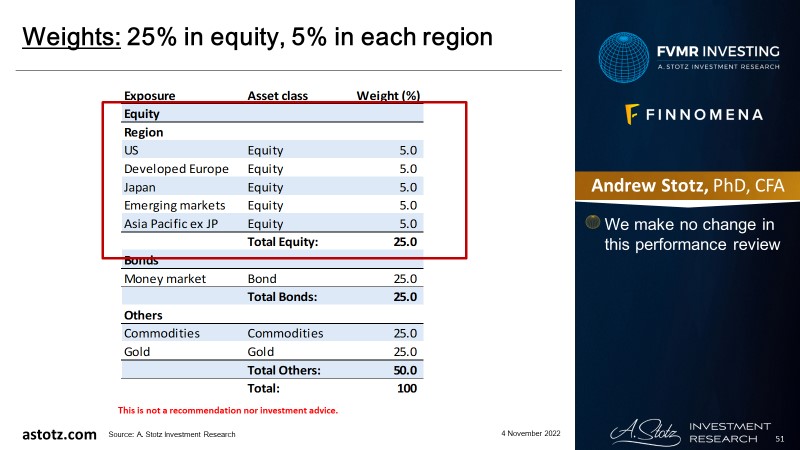

รีวิว: เราให้น้ำหนักการลงทุน 25% ในแต่ละสินทรัพย์

- เราไม่ได้มีการเปลี่ยนแปลงน้ำหนักในครั้งนี้

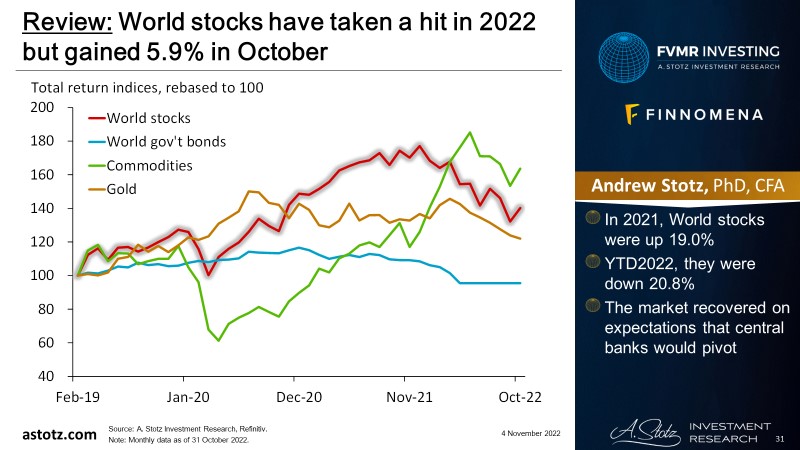

รีวิว: หุ้นโลกปรับตัวลงในปี 2022 แต่ปรับตัวขึ้น 5.9% ในเดือนตุลาคม

- หุ้นโลกปรับตัวขึ้น 0% ในปี 2021 แต่ตั้งแต่ต้นปี 2022 ปรับตัวลง 20.8%

- ตลาดปรับตัวขึ้น เพราะความหวังว่าธนาคารกลางจะกลับทิศนโยบาย

รีวิว: หุ้นสหรัฐฯ ทำผลงานได้ดีที่สุดเป็นอันดับ 2 ในเดือนตุลาคม โดยปรับขึ้น 8.3%

- เราให้น้ำหนัก 5% ในหุ้นสหรัฐฯ

- การคาดการณ์ว่าธนาคารกลางสหรัฐฯ (FED) จะผ่อนคลายท่าทีลง และ GDP ที่ขยายตัวมากกว่าที่ประมาณการไว้ทำให้หุ้นฟื้นตัวขึ้น

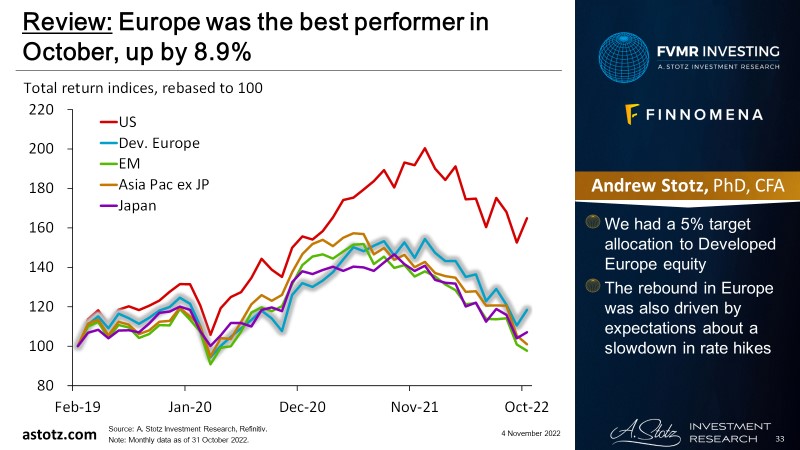

รีวิว: หุ้นยุโรปทำผลงานได้ดีที่สุด โดยปรับตัวขึ้น 8.9% ในเดือนตุลาคม

- เราให้น้ำหนัก 5% ในหุ้นยุโรปกลุ่มพัฒนาแล้ว

- การฟื้นตัวของหุ้นยุโรปก็มาจากความคาดหวังว่าธนาคารกลางจะชะลอความเร็วในการขึ้นดอกเบี้ยลง

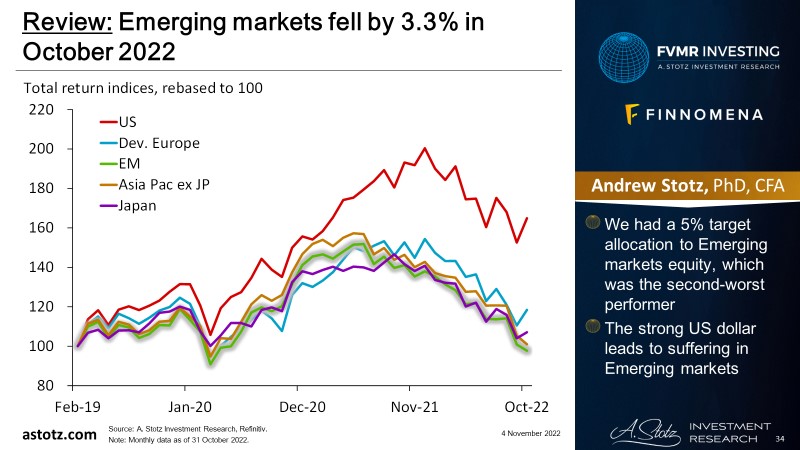

รีวิว: ตลาดเกิดใหม่ปรับตัวลง 3.3% ในเดือนตุลาคม

- เราให้น้ำหนัก 5% ในหุ้นตลาดเกิดใหม่ โดยทำผลงานได้แย่ที่สุดเป็นอันดับ 2

- การแข็งค่าของเงินดอลลาร์สหรัฐฯ กดดันผลตอบแทนของตลาดเกิดใหม่

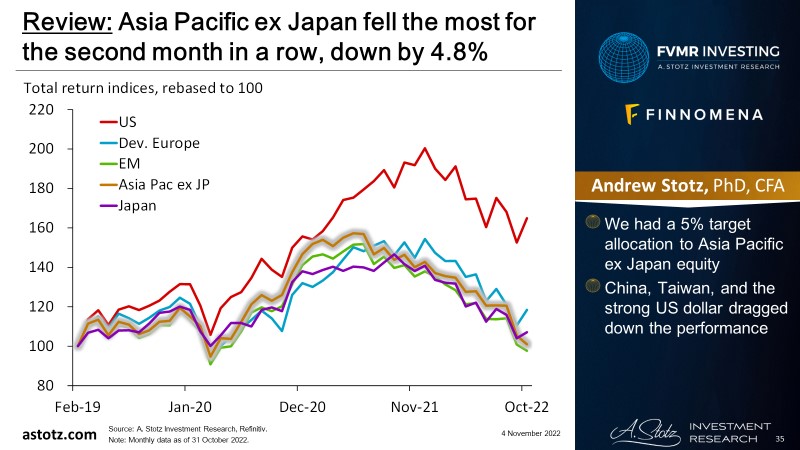

รีวิว: หุ้นเอเชียแปซิฟิกไม่รวมญี่ปุ่น ปรับตัวลงมากที่สุดเป็นเดือนที่ 2 ติดต่อกัน โดยปรับตัวลง 4.8% ในเดือนตุลาคม

- เราให้น้ำหนัก 5% ในหุ้นเอเชียแปซิฟิกไม่รวมญี่ปุ่น

- การปรับตัวลงของหุ้นจีน และไต้หวัน รวมถึงการแข็งค่าของดอลลาร์สหรัฐฯ กดดันผลตอบแทนของตลาดหุ้นเอเชียแปซิฟิกไม่รวมญี่ปุ่น

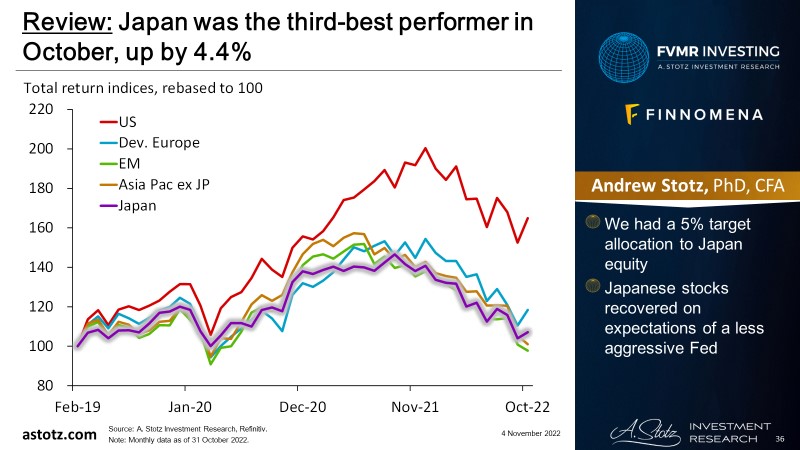

รีวิว: ตลาดญี่ปุ่นสร้างผลตอบแทนได้ดีเป็นอันดับ 3 ในเดือนตุลาคม โดยปรับตัวขึ้น 4.4%

- เราให้น้ำหนัก 5% ในหุ้นญี่ปุ่น

- หุ้นญี่ปุ่นฟื้นตัวจากความคาดหวังของการผ่อนคลายท่าทีของ FED

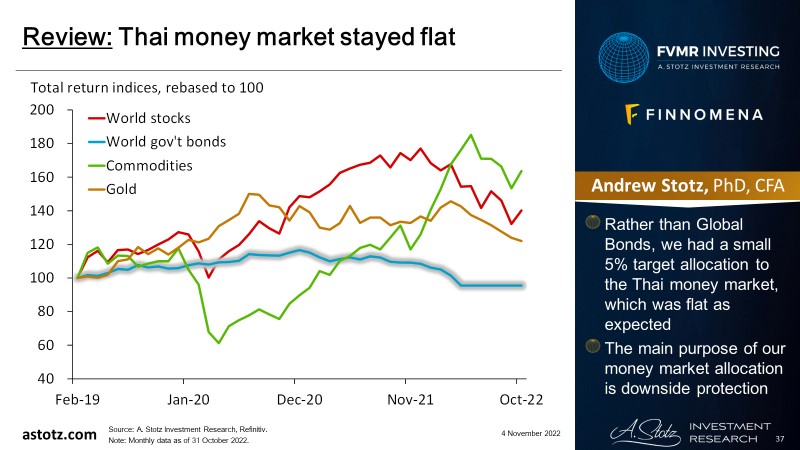

รีวิว: ตลาดตราสารหนี้ไทยทรงตัว

- เราให้น้ำหนัก 5% กับตราสารหนี้ไทย (แทนที่จะเป็นตราสารหนี้ต่างประเทศ) ซึ่งทรงตัวในช่วงที่ผ่านมา

- วัตถุประสงค์หลักของการลงทุนในตราสารหนี้ เพื่อป้องกันความเสี่ยงจากตลาดขาลง

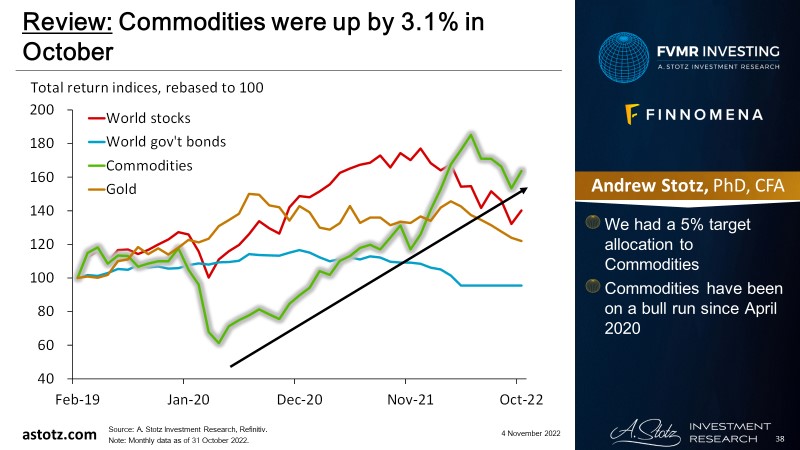

รีวิว: ราคาสินค้าโภคภัณฑ์ให้ผลตอบแทน 3.1% ในเดือนตุลาคม

- เราให้น้ำหนัก 25% กับสินค้าโภคภัณฑ์

- ราคาสินค้าโภคภัณฑ์เป็นขาขึ้นต่อเนื่องตั้งแต่เดือนเมษายน 2020

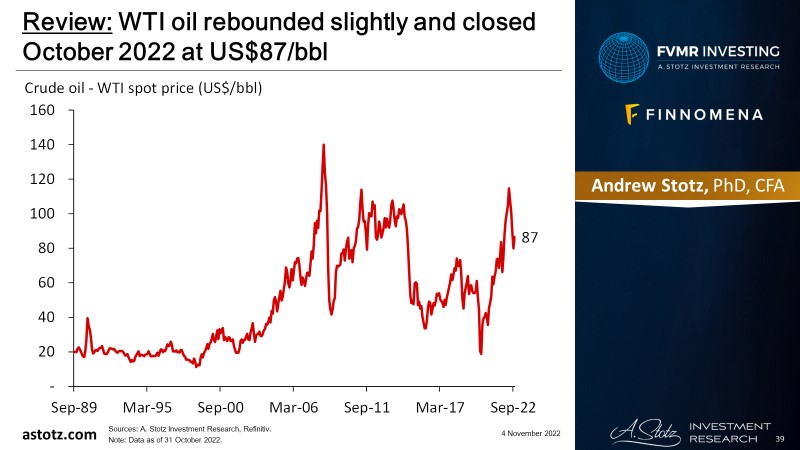

รีวิว: น้ำมันดิบ WTI ฟื้นตัวเล็กน้อย โดยราคาปิด ณ สิ้นเดือนตุลาคม อยู่ที่ 87 ดอลลาร์สหรัฐฯ ต่อบาร์เรล

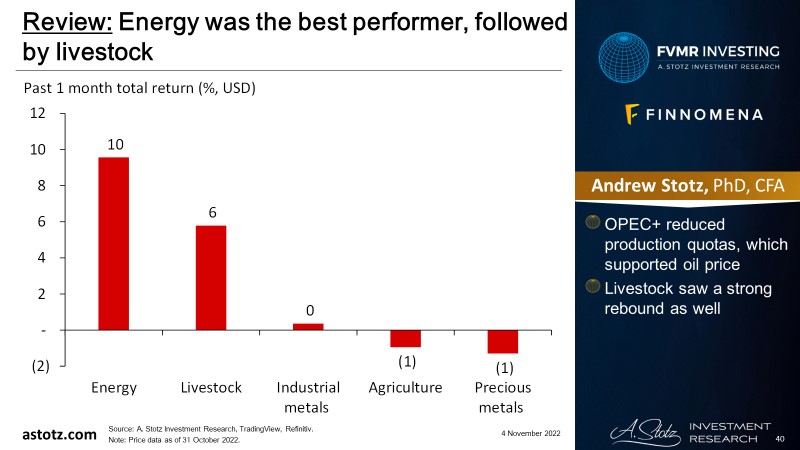

รีวิว: พลังงานสร้างผลตอบแทนดีที่สุด รองลงมาคือปศุสัตว์

- การลดจำนวนโควต้าการผลิตของ OPEC+ ทำให้ราคาน้ำมันสูงขึ้น

- เราเห็นการฟื้นตัวของราคาปศุสัตว์ เช่นกัน

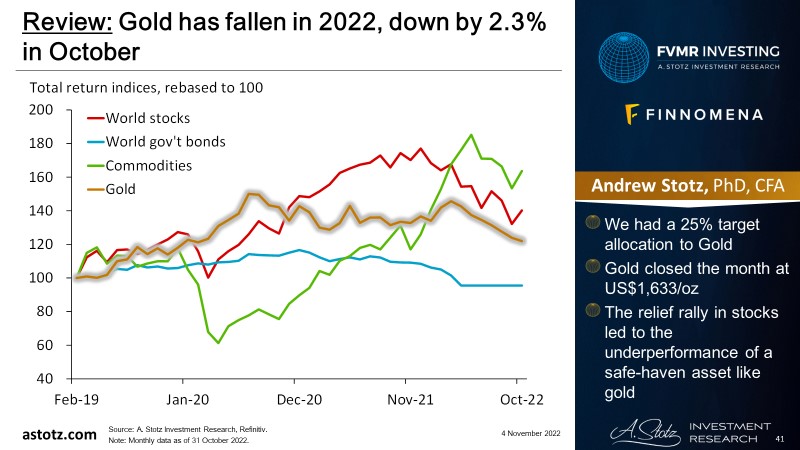

รีวิว: ทองคำปรับตัวลงในปี 2022 โดยปรับตัวลง 2.3% ในเดือนตุลาคม

- เราให้น้ำหนัก 25% ในทองคำ

- ราคาทองคำอยู่ที่ 1,633 ดอลลาร์สหรัฐฯ ต่อออนซ์

- การฟื้นตัวของหุ้น ทำให้ราคาสินทรัพย์ปลอดภัย เช่น ทองคำ ถูกกดดัน

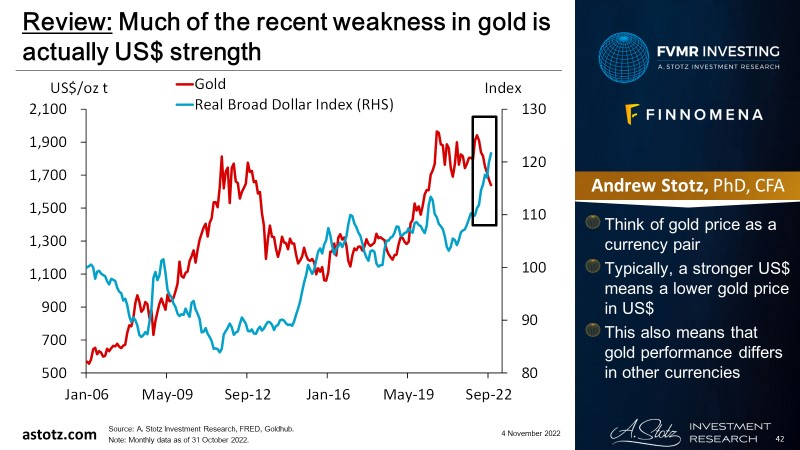

รีวิว: ความอ่อนแอของผลตอบแทนจากการลงทุนในทองคำมีส่วนสำคัญจากการแข็งค่าของเงินดอลลาร์สหรัฐฯ

- เสมือนว่าเงินดอลลาร์สหรัฐฯ เป็นคู่แลกเปลี่ยน โดยการแข็งค่าของเงินดอลลาร์สหรัฐฯ ทำให้ราคาทองคำต่ำลงในรูปเหรียญสหรัฐฯ

- และหมายความว่า ผลตอบแทนของทองคำ ขึ้นอยู่กับเงินสกุลท้องถิ่นต่าง ๆ ด้วย

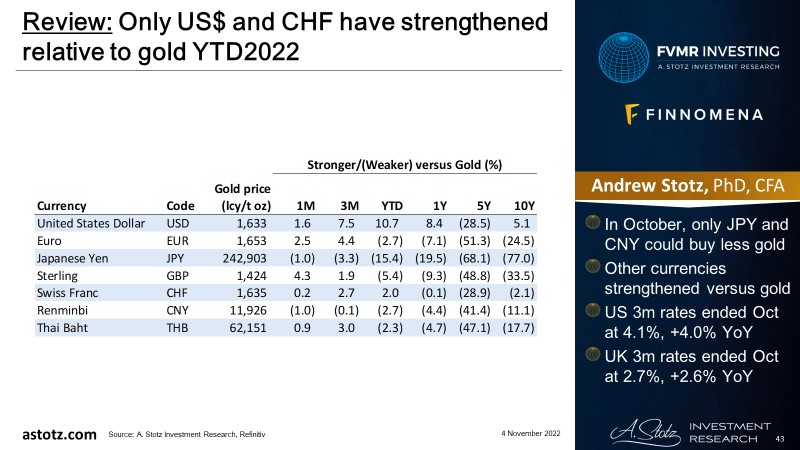

รีวิว: มีเพียงเงินดอลลาร์สหรัฐฯ และสวิสฟรังก์เท่านั้น ที่แข็งค่าขึ้นเมื่อเทียบกับราคาทองคำในปี 2022

- ในเดือนตุลาคม เงินเยน และเงินหยวนสามารถซื้อทองคำได้น้อยลง (ค่าเงินอ่อนเมื่อเทียบกับทองคำ)

- ขณะที่เงินสกุลอื่น ๆ แข็งค่าขึ้นเมื่อเทียบกับทองคำ

- เงินเหรียญสหรัฐฯ 3 เดือนที่ผ่านมา แข็งค่าขึ้นกว่าเดิม 1% เมื่อเทียบกับทองคำ โดยแข็งกว่าปีก่อนหน้า 4.0%

- เงินปอนด์อังกฤษ 3 เดือนที่ผ่านมา แข็งค่าขึ้น 7% เมื่อเทียบกับทองคำ โดยแข็งกว่าปีก่อน 2.6%

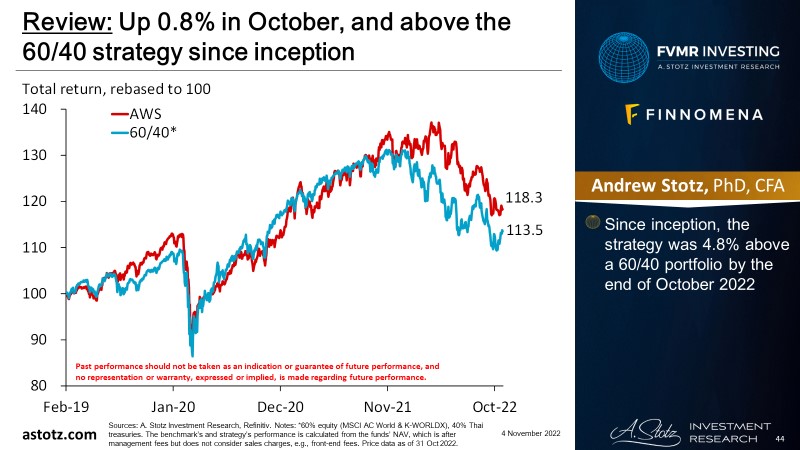

รีวิว: AWS ปรับตัวขึ้น 0.8% ในเดือนตุลาคม และทำผลงานเหนือกว่าพอร์ต 60/40 เมื่อนับตั้งแต่ก่อตั้ง

- ตั้งแต่ตั้งพอร์ต AWS ให้ผลตอบแทนสูงกว่าพอร์ต 60/40 อยู่ 8% ณ สิ้นเดือนตุลาคม 2022

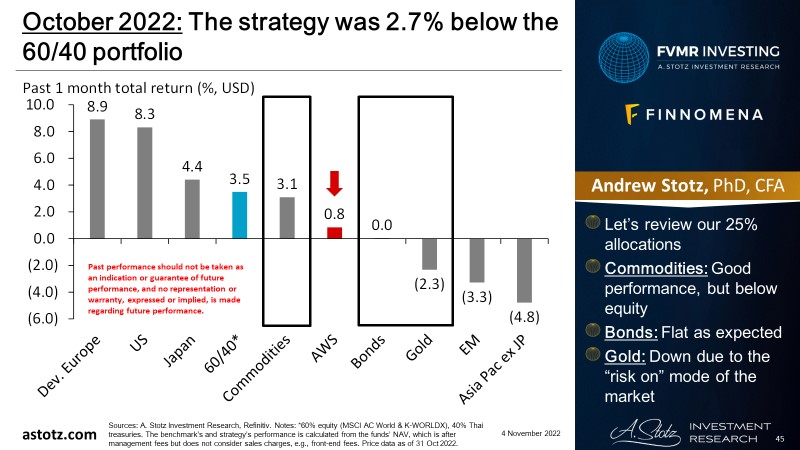

เดือนตุลาคม 2022: AWS สร้างผลตอบแทนต่ำกว่าพอร์ต 60/40 อยู่ 2.7%

- รีวิวผลตอบแทนของสินทรัพย์ต่าง ๆ ที่เราให้น้ำหนัก 25%

- สินค้าโภคภัณฑ์: ทำผลงานได้ดี แต่ต่ำกว่าหุ้น

- พันธบัตร: ผลงานทรงตัว

- ทองคำ: สร้างผลตอบแทนเป็นลบ เพราะนักลงทุนชอบความเสี่ยงมากขึ้น

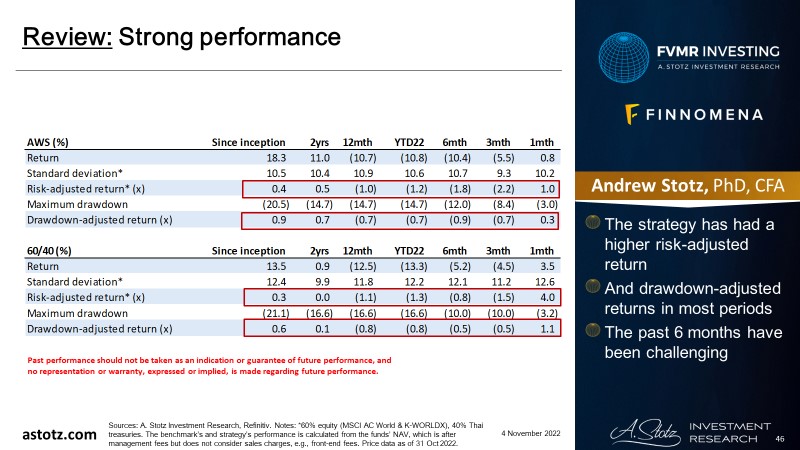

รีวิว: AWS สร้างผลตอบแทนได้ดี

- AWS ให้ผลตอบแทนสูงกว่าพอร์ต 60/40 ในช่วงเวลาส่วนใหญ่

- ในช่วง 6 เดือนที่ผ่านมาถือเป็นช่วงเวลาที่ท้าทาย

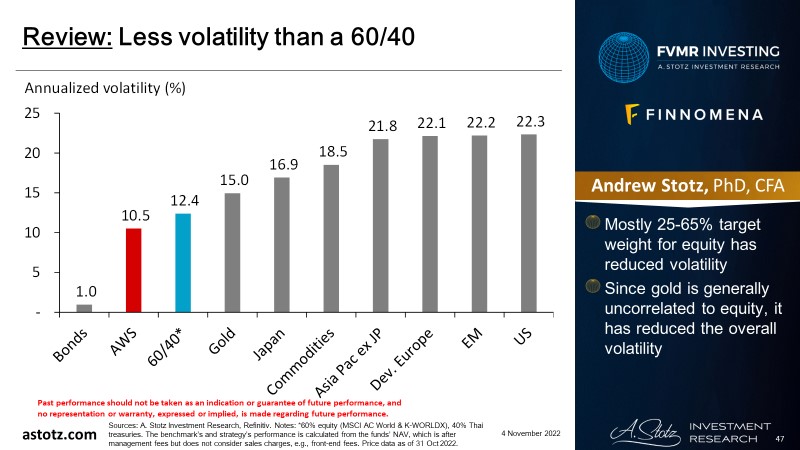

รีวิว: AWS มีความผันผวนต่ำกว่าพอร์ต 60/40

- สัดส่วนการลงทุนในหุ้น 25-65% ช่วยลดความผันผวน

- ทองคำช่วยลดความผันผวนโดยรวมของพอร์ต เนื่องจากเป็นสินทรัพย์ที่ไม่มีความสัมพันธ์กับหุ้น

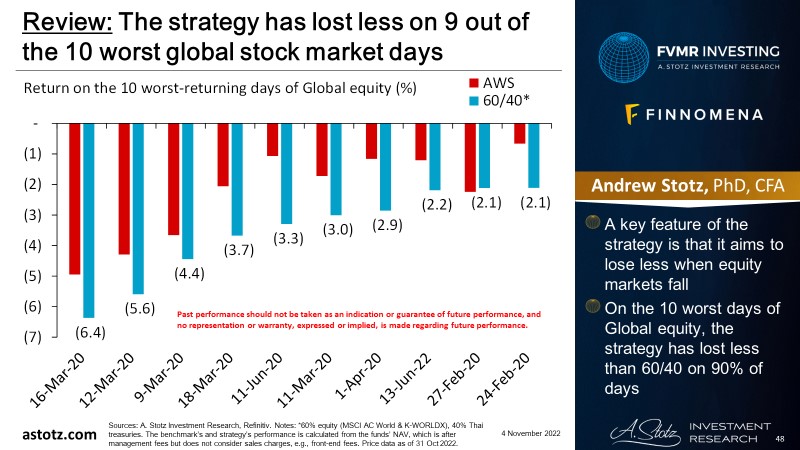

รีวิว: AWS ขาดทุนน้อยกว่าพอร์ตการลงทุนดั้งเดิมแบบ 60/40 9 ครั้งจาก 10 ครั้งในช่วงที่ตลาดหุ้นปรับตัวลงมากที่สุด

- จุดเด่นสำคัญของ AWS คือ การจำกัดการขาดทุนเมื่อตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่จัดตั้ง AWS ขาดทุนน้อยกว่าพอร์ต 60/40 อยู่ 9 วันถ้านับจากใน 10 วันที่หุ้นโลกทำผลงานได้ย่ำแย่ที่สุด

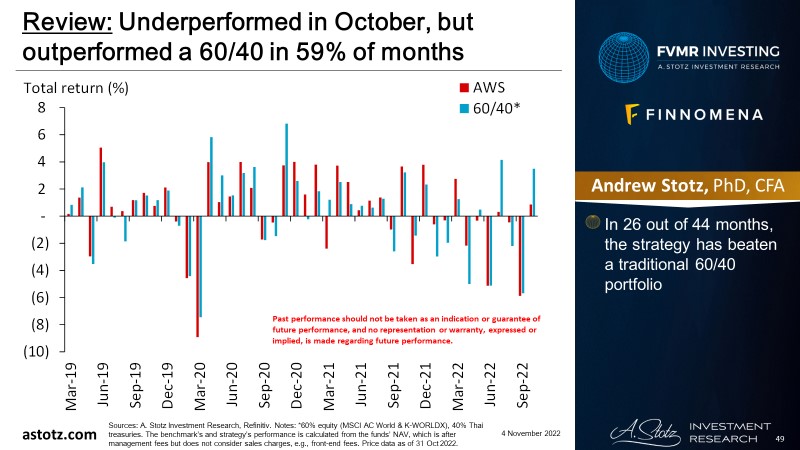

รีวิว: AWS ทำผลงานแย่กว่าพอร์ตการลงทุนดั้งเดิมแบบ 60/40 ในเดือนตุลาคม แต่ยังทำผลงานเหนือกว่าพอร์ต 60/40 ใน 59% ของเดือนทั้งหมด

- AWS สามารถสร้างผลตอบแทนเหนือกว่าพอร์ต 60/40 ใน 26 เดือนจาก 44 เดือน

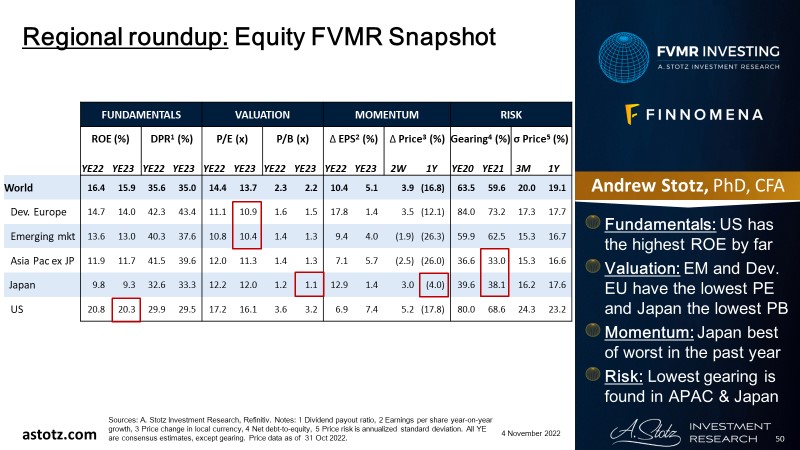

สรุป FVMR แต่ละภูมิภาค

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): หุ้นตลาดเกิดใหม่ และหุ้นยุโรปพัฒนาแล้วมี PE (Price-to-Earnings) ต่ำที่สุด และหุ้นญี่ปุ่นมี PB (Price-to-Book) ต่ำที่สุด

- แนวโน้ม (Momentum): หุ้นญี่ปุ่นสร้างผลตอบแทนได้ดีที่สุดในปีที่ผ่านมา

- ความเสี่ยง (Risk): หุ้นเอเชียแปซิฟิก และหุ้นญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

น้ำหนัก: เราให้น้ำหนักการลงทุนในหุ้น 25% โดยแบ่งเป็น 5% ในแต่ละภูมิภาค

- เราไม่ได้เปลี่ยนน้ำหนักการลงทุน

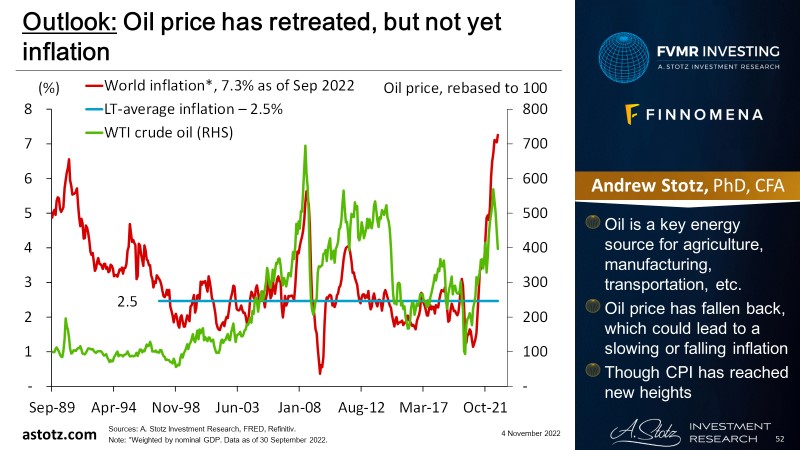

มุมมอง: ราคาน้ำมันเริ่มปรับตัวลงมา แต่เงินเฟ้อยังคงสูง

- น้ำมันเป็นแหล่งพลังงานหลักสำหรับการเกษตร การผลิต และการคมนาคม

- ราคาน้ำมันที่ปรับตัวลงมาอาจช่วยชะลออัตราเงินเฟ้อ หรือทำให้อัตราเงินเฟ้อลดลงได้

- อย่างไรก็ดี เรากลับพบว่า อัตราเงินเฟ้อยังคงสูงขึ้น

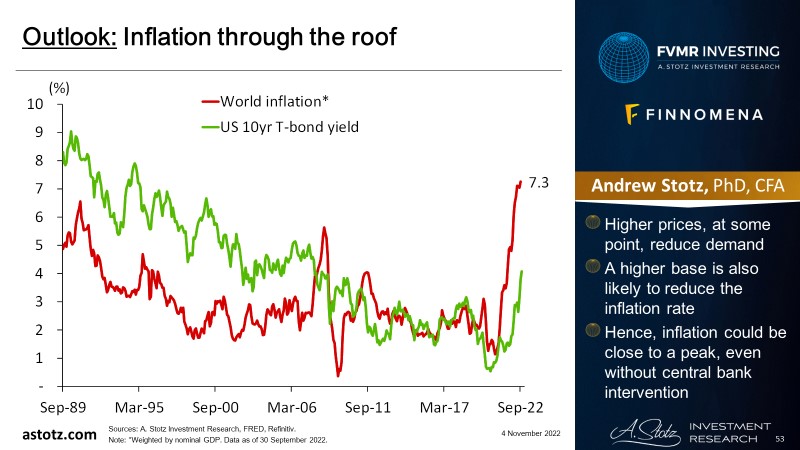

มุมมอง: อัตราเงินเฟ้อปรับตัวสูงขึ้นต่อเนื่อง

- ราคาสินค้าและบริการที่แพงขึ้น เมื่อถึงจุดหนึ่งจะทำให้ความต้องการลดลง

- ฐานเงินเฟ้อที่สูงขึ้น จะแสดงระดับอัตราเงินเฟ้อที่ลดลง

- ดังนั้น เงินเฟ้ออาจเข้าใกล้จุดสูงสุดแล้ว แม้ว่าธนาคารกลางยังไม่ได้เข้าแทรกแซง

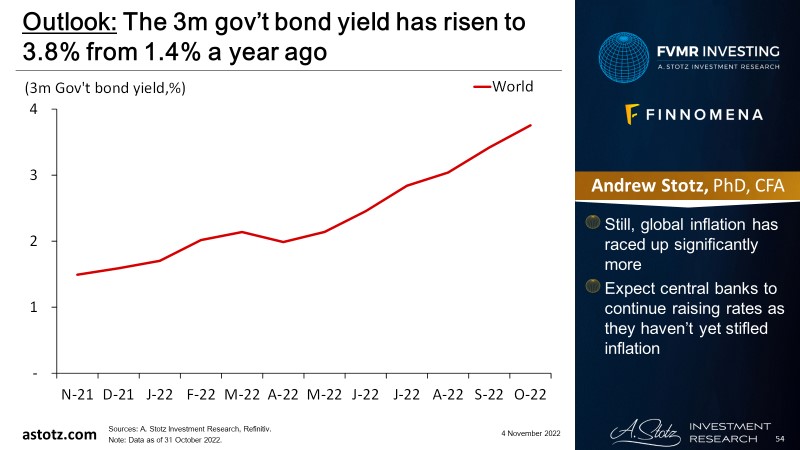

ผลตอบแทนพันธบัตรรัฐบาล 3 เดือนปรับตัวสูงขึ้นเป็น 3.8% จาก 1.4% ในปีที่ผ่านมา

- อย่างไรก็ดี อัตราเงินเฟ้อปรับตัวสูงขึ้นเร็วกว่าผลตอบแทนพันธบัตร

- เราคาดหวังว่าธนาคารกลางจะยังคงขึ้นดอกเบี้ยต่อ เพราะดูเหมือนว่ายังชะลอเงินเฟ้อไม่ได้

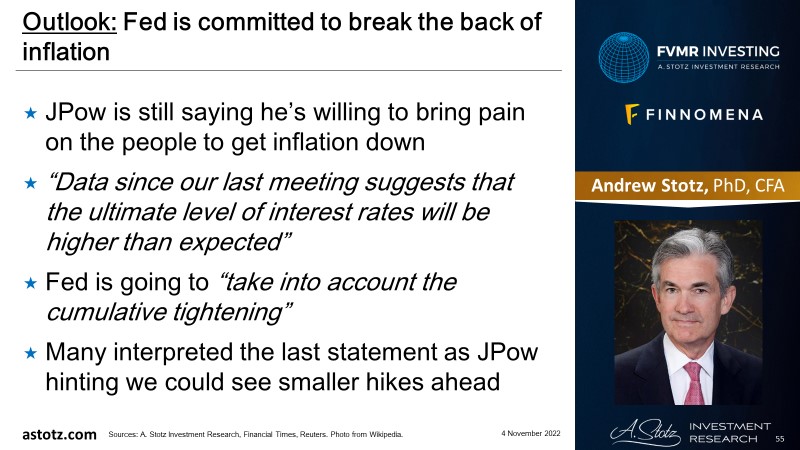

มุมมอง: ประธาน FED ตั้งมั่นที่จะหยุดยั้งเงินเฟ้อ

- ประธาน FED ยืนยันว่าความเดือดร้อนเป็นสิ่งที่จะเกิดขึ้น เพื่อให้เงินเฟ้อชะลอตัวลง

- “ข้อมูลจากการประชุมครั้งที่ผ่านมาแสดงให้เห็นว่าเป้าหมายดอกเบี้ยนโยบายอาจจะสูงกว่าที่คาดการณ์ไว้แต่แรก”

- FED จะพิจารณาผลลัพธ์จากการขึ้นดอกเบี้ยติดต่อกันหลายครั้ง

- หลายคนคาดว่าคำพูดของประธาน FED ส่งสัญญาณว่า FED กำลังจะลดขนาดการขึ้นดอกเบี้ย

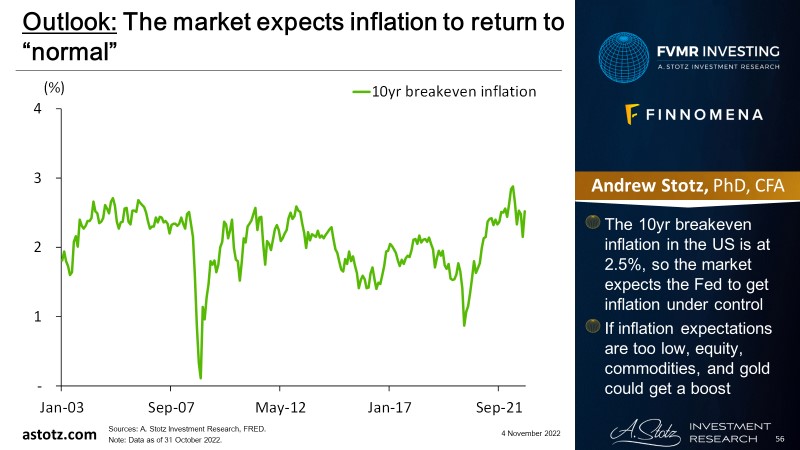

มุมมอง: ตลาดมองว่าเงินเฟ้อจะเข้าสู่ภาวะปกติ

- อัตราเงินเฟ้อคาดการณ์สหรัฐฯ 10 ปี อยู่ที่ 5% ส่งสัญญาณว่าตลาดคาดว่า FED จะควบคุมเงินเฟ้อได้

- ถ้าการคาดการณ์เงินเฟ้อต่ำกว่าความจริง จะทำให้ราคาหุ้น สินค้าโภคภัณฑ์ และทองคำปรับตัวขึ้น

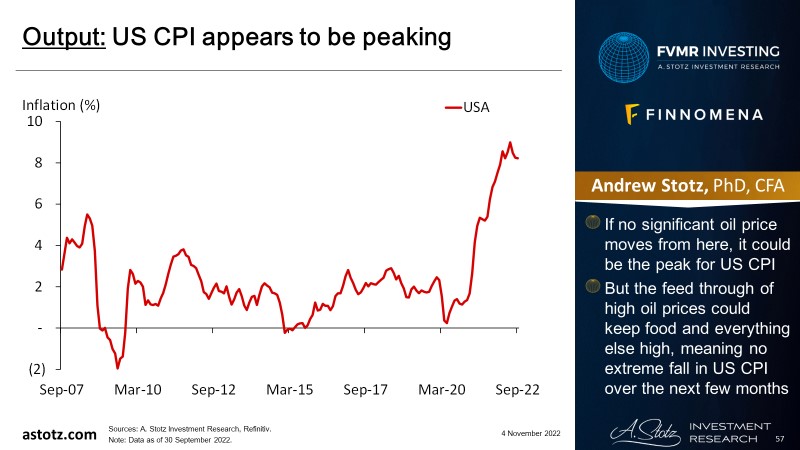

มุมมอง: ดัชนีราคาผู้บริโภค (CPI) ดูเหมือนว่าจะสูงที่สุดแล้ว

- ถ้าราคาน้ำมันไม่ปรับตัวขึ้นอย่างมีนัยสำคัญแล้ว เราคาดว่า CPI น่าจะผ่านจุดที่สูงที่สุดแล้ว

- แต่ว่าราคาน้ำมันที่อยู่ในระดับสูง น่าจะทำให้ราคาอาหารและสินค้าอื่น ๆ ทรงตัวในระดับสูง ทำให้ไม่น่าจะเห็นการปรับตัวลงของ CPI อย่างรวดเร็วภายใน 2-3 เดือนหน้า

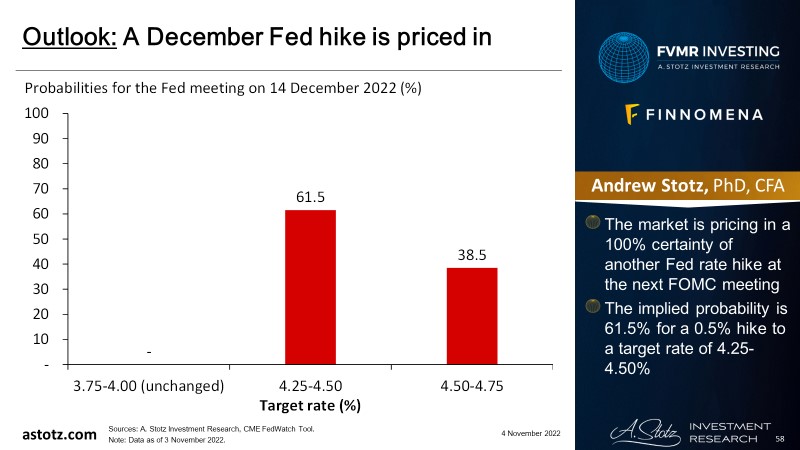

มุมมอง: การขึ้นดอกเบี้ยในเดือนธันวาคมได้ถูกตลาดคาดการณ์ไว้แล้ว (priced in)

- ตลาดมั่นใจ 100% ว่า FED จะขึ้นดอกเบี้ยในการประชุมครั้งถัดไป

- โดยเชื่อมั่น 5% ว่าจะมีการขึ้นดอกเบี้ย 0.5% เข้าสู่ระดับ 4.25-4.50%

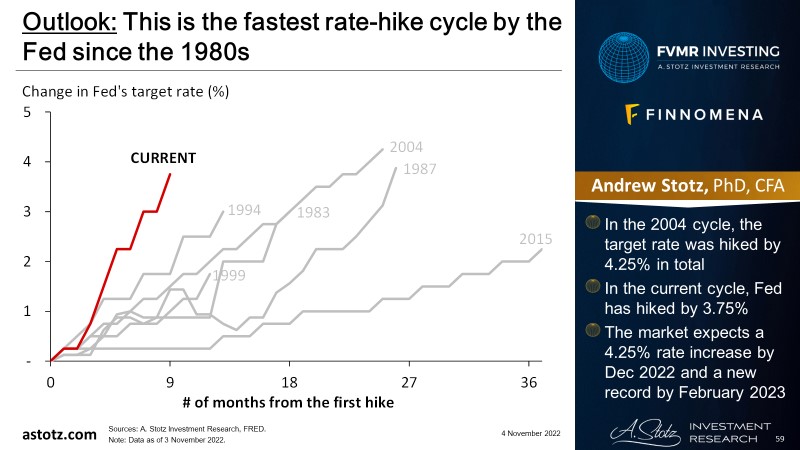

มุมมอง: การขึ้นดอกเบี้ยครั้งนี้เป็นการปรับขึ้นที่เร็วที่สุดตั้งแต่ช่วง 1980

- ในการขึ้นดอกเบี้ยปี 2004 ดอกเบี้ยนโยบายปรับขึ้นรวม 25%

- ในการขึ้นดอกเบี้ยครั้งนี้ ดอกเบี้ยปรับขึ้นแล้ว 75%

- ตลาดคาดว่าดอกเบี้ยจะเข้าสู่ระดับ 25% ในเดือนธันวาคม 2022 และปรับเพิ่มขึ้นอีกในเดือนกุมภาพันธ์ 2023

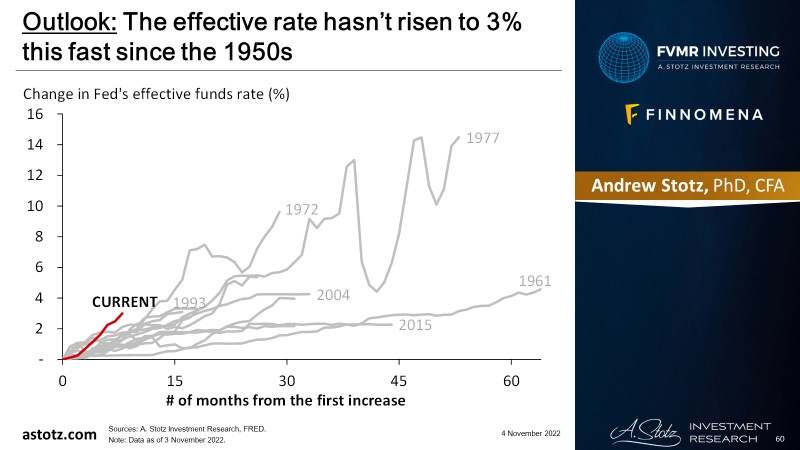

มุมมอง: ดอกเบี้ยไม่เคยขึ้นสู่ระดับ 3% ด้วยความเร็วขนาดนี้ ตั้งแต่ช่วง 1950

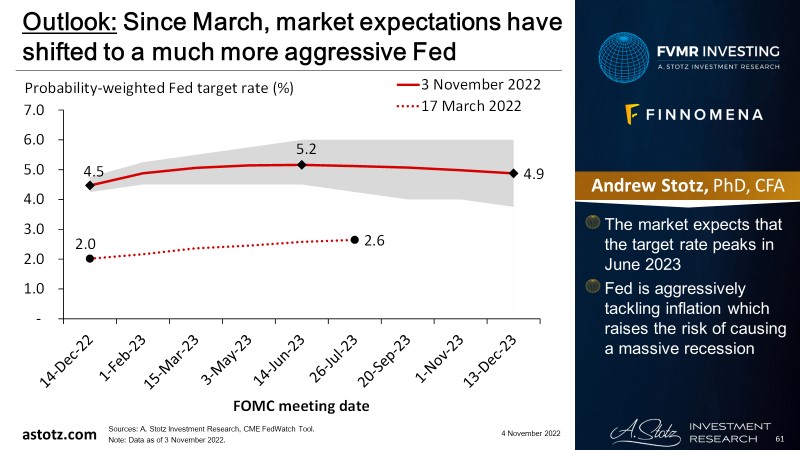

มุมมอง: ตั้งแต่เดือนมีนาคม ตลาดคาดว่า FED จะดำเนินนโยบายเข้มงวดมากขึ้น

- ตลาดเชื่อว่าดอกเบี้ยนโยบายจะสูงสุดในเดือนมิถุนายน 2023

- FED กำลังสู้กับเงินเฟ้ออย่างเข้มข้น แม้ว่าจะต้องเสี่ยงกับเภาวะศรษฐกิจถดถอย

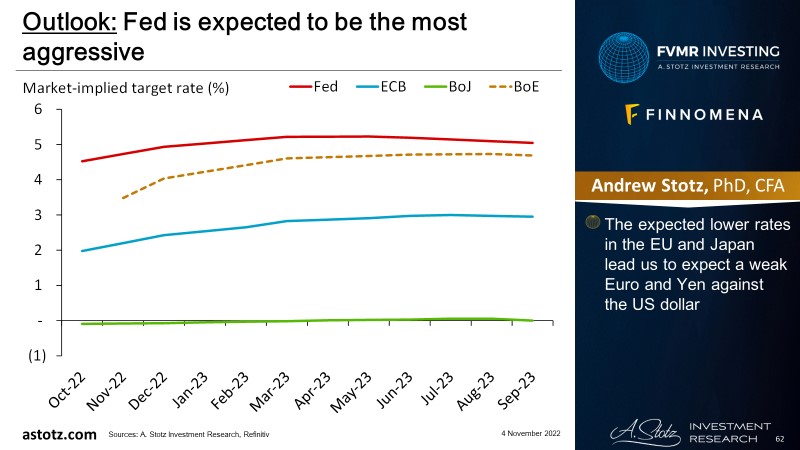

มุมมอง: ตลาดมองว่า FED เข้มงวดด้านนโยบายการเงินมากที่สุด

- ดอกเบี้ยนโยบายที่ต่ำกว่าของธนาคารกลางยุโรป (ECB) และธนาคารกลางญี่ปุ่น (BOJ) ทำให้เชื่อว่าเงินยูโร และเงินเยนจะอ่อนค่าลงเมื่อเทียบกับเงินดอลลาร์สหรัฐฯ

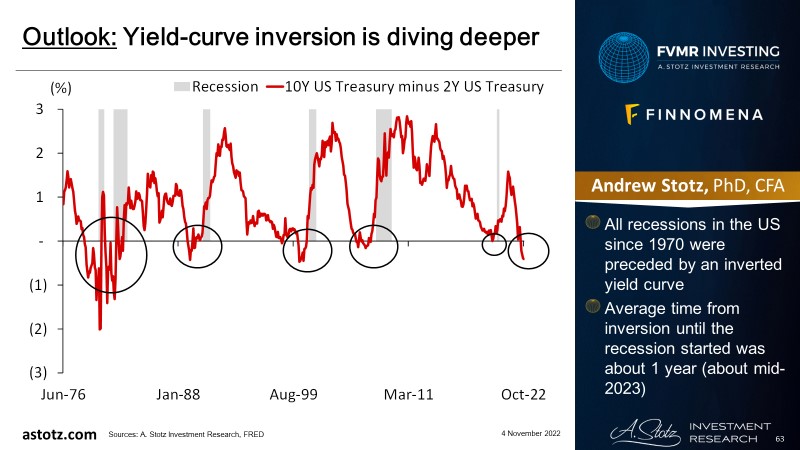

มุมมอง: การกลับทิศของกราฟอัตราส่วนผลตอบแทนพันธบัตร (inverted yield-curve) รุนแรงขึ้น

- ตั้งแต่ปี 1970 inverted yield-curve จะเกิดขึ้นก่อนภาวะเศรษฐกิจถดถอย

- หลังจากเกิด inverted yield curve จะเกิดภาวะเศรษฐกิจถดถอยโดยเฉลี่ยภายใน 1 ปี (ประมาณกลางปี 2023)

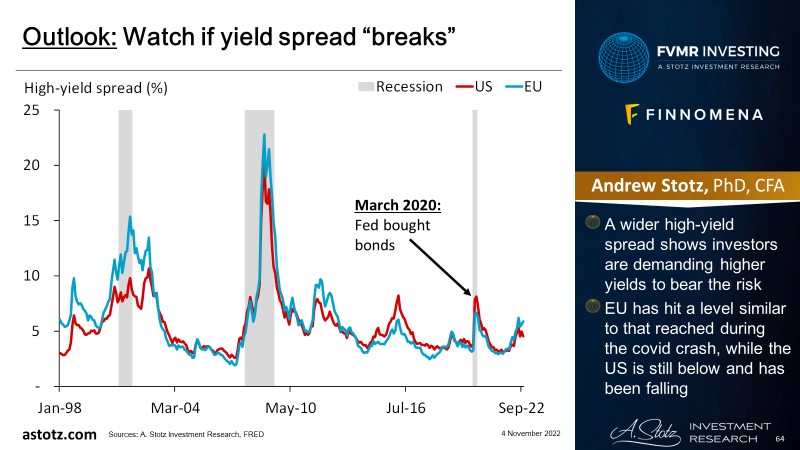

มุมมอง: จับตาดูความแตกต่างระหว่างผลตอบแทนพันธบัตร (yield spread)

- อัตราผลตอบแทนพันธบัตรที่แตกต่างกันมากขึ้น แสดงให้เห็นว่านักลงทุนต้องการผลตอบแทนที่มากขึ้น ให้คุ้มค่ากับความเสี่ยง

- สหภาพยุโรปมี yield spread ใกล้เคียงกับในช่วง COVID แล้ว แต่ yield spread ในสหรัฐฯ ยังต่ำกว่า และปรับตัวต่ำลงเรื่อย ๆ

มุมมอง: หุ้นถูกประเมินมูลค่าต่ำลงมา โดยมาจากราคาที่ต่ำลงเป็นสำคัญ

- มูลค่าหุ้นโลกที่ถูกประเมินไว้ปรับตัวต่ำลงมากว่าค่าเฉลี่ยในอดีตเล็กน้อย

- แม้ว่าอัตราการทำกำไรจะต่ำกว่าเดิม แต่ว่ายังไม่มีการปรับประมาณการลงอย่างมีนัยสำคัญ

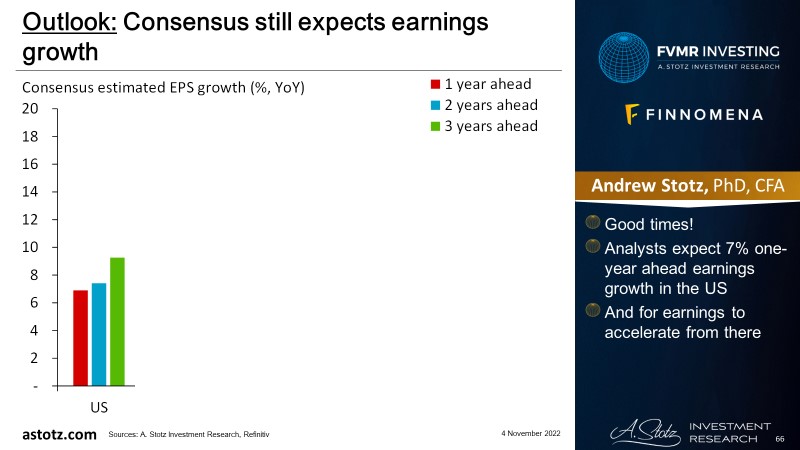

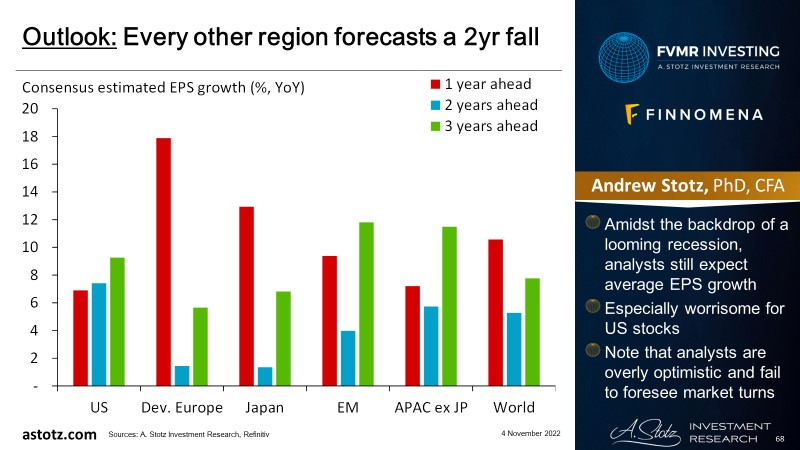

มุมมอง: ความเห็นตลาดยังมองว่ากำไรของบริษัทจะเพิ่มขึ้น

- เป็นสิ่งที่ดี

- นักวิเคราะห์เชื่อว่ากำไรของบริษัทจะเติบโต 7% ในปีหน้า และจะเติบโตมากขึ้นเป็นลำดับ

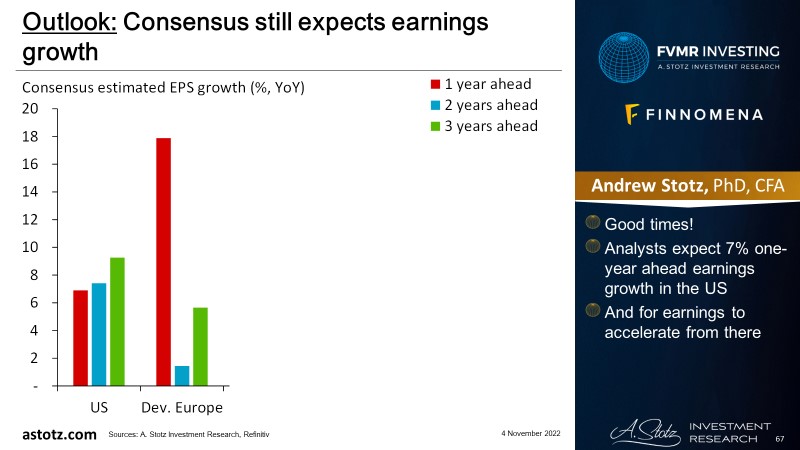

มุมมอง: ความเห็นตลาดยังมองว่ากำไรของบริษัทจะเพิ่มขึ้น

- เป็นสิ่งที่ดี

- นักวิเคราะห์เชื่อว่ากำไรของบริษัทจะเติบโต 7% ในปีหน้า และจะเติบโตมากขึ้นเป็นลำดับ

มุมมอง: สำหรับภูมิภาคอื่น ๆ คาดว่าอัตราการทำกำไรจะลดลงต่อเนื่อง 2 ปี

- แม้ว่าจะมีความเสี่ยงเศรษฐกิจถดถอย แต่ว่ายังมีการเติบโตของกำไร (การเติบโตไม่ติดลบ)

- นักวิเคราะห์ค่อนข้างกังวลกับบริษัทในสหรัฐฯ ทั้งนี้ นักลงทุนมักจะมองโลกในแง่ดีกว่าความเป็นจริง และไม่เห็นการเปลี่ยนแปลงของตลาดทันท่วงที

รีวิว: ECB อาจจะชะลอการขึ้นดอกเบี้ย

- เงินเฟ้อปรับตัวสูงที่สุดอีกครั้งในเดือนตุลาคม ที่ระดับ7%

- หลังจากการขึ้นดอกเบี้ย75% ในเดือนตุลาคม ECB ส่งสัญญาณว่าจะลดอัตราการขึ้นดอกเบี้ยลงในเดือนธันวาคม

- อย่างไรก็ดี ถ้า FED ยังขึ้นดอกเบี้ยต่อเนื่อง แต่ ECB ลดอัตราการขึ้นดอกเบี้ยลง ค่าเงินยูโรอาจอ่อนตัวลงอีก ทำให้เกิดภาวะขาดดุลทางการค้า

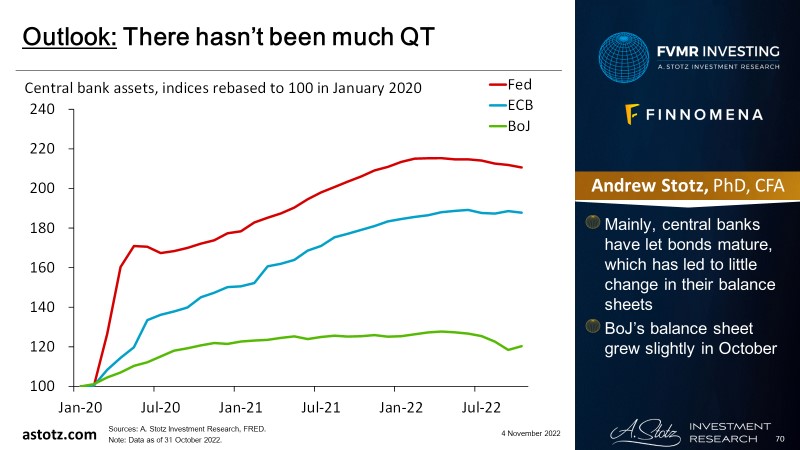

มุมมอง: ยังไม่มีการดำเนินนโยบายการเงินแบบตึงตัว (QT) เท่าไรนัก

- ธนาคารกลางเริ่มให้พันธบัตรหมดอายุ ทำให้งบดุลไม่โตขึ้นแล้ว

- งบดุลของ BOJ โตขึ้นเล็กน้อยในเดือนตุลาคม

มุมมอง: เราเชื่อว่าธนาคารกลางจะกลับทิศนโยบายในอนาคต

- ธนาคารกลางสื่อสารว่าจะควบคุมให้เงินเฟ้อลดลง และนักลงทุนดูเหมือนว่าจะเชื่อเช่นนั้น

- เราเชื่อว่าธนาคารกลาง และนักการเมืองพร้อมที่จะเปลี่ยนนโยบาย หากมีความเสียหายเกิดขึ้นกับเศรษฐกิจ

- และเราเชื่อว่าธนาคารกลางกำลังจะทำให้เกิดความเสียหายกับเศรษฐกิจ

มุมมอง: stagflation จะเป็นสิ่งเลวร้ายที่สุดที่อาจเกิดขึ้น

- ถ้าธนาคารกลางชะลอการเติบโตของเศรษฐกิจ แต่ไม่สามารถหยุดเงินเฟ้อได้ จะเกิดภาวะ stagflation

- ภาวะ stagflation ส่งผลเสียต่อหุ้นและพันธบัตร

- สินค้าโภคภัณฑ์มักสร้างผลตอบแทนได้ดีในช่วงเงินเฟ้อ และทองคำมักสร้างผลตอบแทนได้ดีในช่วง stagflation

- เนื่องจากยังมีความไม่แน่นอนสูง เราจำกัดการลงทุนในหุ้น

มุมมอง: ตลาดหุ้นสหรัฐฯ มีบทบาทมากต่อตลาดการเงินโลก

- เงินดอลลาร์สหรัฐฯ เป็นเหมือนสินทรัพย์ปลอดภัย ซึ่งการขึ้นดอกเบี้ยและการทำ QT จะทำให้ค่าเงินดอลลาร์แข็งขึ้นอีก

- เราเชื่อว่าตลาดหุ้นสหรัฐฯ มีความยืดหยุ่นต่อความเสี่ยงได้ดีกว่าตลาดหุ้นอื่น

- เรายังให้น้ำหนักการลงทุนในหุ้นในแต่ละภูมิภาคอย่างน้อย 5% เนื่องจากเราเชื่อว่าตลาดหุ้นยังอ่อนแอ

มุมมอง: ECB ก็ต้องสู้กับเงินเฟ้อเช่นกัน

- ราคาพลังงานที่สูงขึ้นจะกดดันการบริโภค และการผลิต

- เราคงน้ำหนัก 5% ในการลงทุนในตลาดหุ้นยุโรปกลุ่มพัฒนาแล้ว

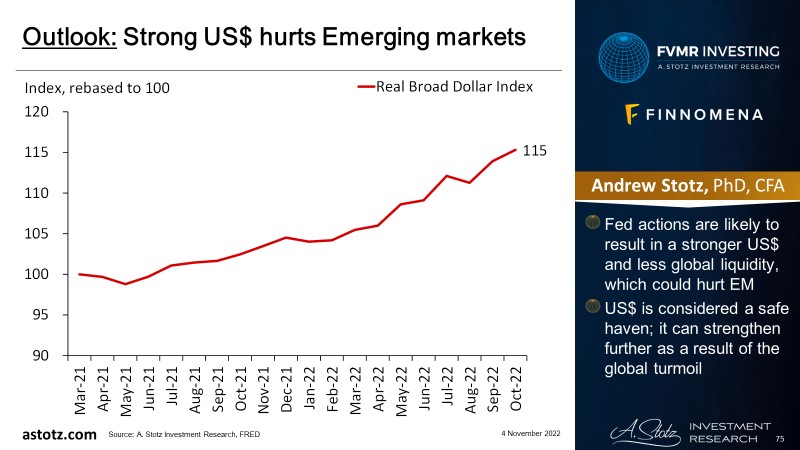

มุมมอง: การแข็งค่าของเงินดอลลาร์สหรัฐฯ ส่งผลลบต่อตลาดเกิดใหม่

- การขึ้นดอกเบี้ยของ FED น่าจะทำให้เงินเหรียญสหรัฐฯ แข็งค่า สภาพคล่องในระบบลดลง และทำให้ตลาดเกิดใหม่ได้รับผลกระทบเชิงลบได้

- เงินเหรียญสหรัฐฯ ถือเป็นสินทรัพย์ปลอดภัย (safe haven) ซึ่งนักลงทุนอาจใช้พักเงินในช่วงที่สถานการณ์โลกมีความไม่แน่นอนสูง

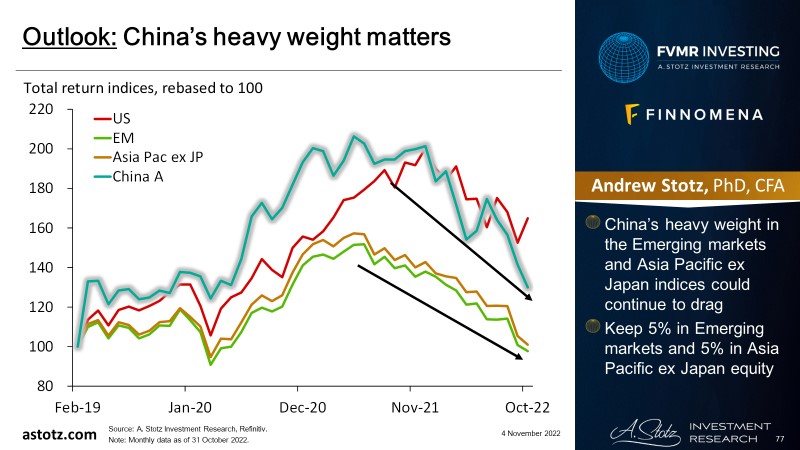

มุมมอง: การแข็งค่าของเงินดอลลาร์สหรัฐฯ และเศรษฐกิจจีนยังเป็นข้อกังวล

- การแข็งค่าของเงินดอลลาร์สหรัฐฯ ทำให้การชำระหนี้ที่เป็นเงินดอลลาร์สหรัฐฯ ทำได้ยากขึ้น เนื่องจากจะต้องใช้เงินสกุลท้องถิ่นมาแลกมากขึ้น

- เรายังไม่เชื่อมั่นว่าเศรษฐกิจจีนจะฟื้นตัว

- ประธานาธิบดี สี จิ้นผิง ได้ครองอำนาจอีกครั้ง และการควบคุมเงินเฟ้อของรัฐบาลอาจกดดันภาคเศรษฐกิจและรายได้ของบริษัท ตลอดจนนโยบายโควิดเป็นศูนย์ (zero-covid policy) ยังไม่ได้ถูกยกเลิก

มุมมอง: หุ้นจีนยังคงกดดันผลตอบแทนหุ้นตลาดเกิดใหม่ และตลาดเอเชียไม่รวมญี่ปุ่น

- หุ้นจีนน่าจะยังคงกดดันผลตอบแทนหุ้นตลาดเกิดใหม่ และตลาดเอเชียไม่รวมญี่ปุ่นต่อไป

- เราให้น้ำหนัก 5% ในหุ้นตลาดเกิดใหม่ และ 5% ในหุ้นตลาดเอเชียไม่รวมญี่ปุ่น

มุมมอง: เงินเยนน่าจะอ่อนค่าต่อไป

- BOJ ยังคงดอกเบี้ยนโยบายที่ระดับต่ำ และคาดหวังว่าอัตราเงินเฟ้อจะเพิ่มสูงขึ้น

- เราให้น้ำหนัก 5% ในตลาดหุ้นญี่ปุ่น

มุมมอง: เราให้น้ำหนัก 25% ในพันธบัตร

- เราไม่ได้มีการเปลี่ยนน้ำหนักในการลงทุน

มุมมอง: พันธบัตรยังเป็นการลงทุนที่ปลอดภัย แม้ว่าในปี 2022 จะให้ผลตอบแทนที่ค่อนข้างแย่

- ในช่วงเศรษฐกิจถดถอย การลงทุนในสินทรัพย์ปลอดภัย เช่น พันธบัตรรัฐบาล มักให้ผลตอบแทนดี

- อย่างไรก็ดี ในช่วงที่เงินเฟ้อสูง อัตราผลตอบแทนพันธบัตรที่ต่ำ อาจทำให้อัตราผลตอบแทนที่แท้จริง (real return) ติดลบ

- เราไม่ได้ใช้พันธบัตรในการเก็งกำไร เพื่อสร้างผลตอบแทน แต่เรามองว่าพันธบัตรสามารถป้องกันความเสี่ยงได้ดี

มุมมอง: เราให้น้ำหนักสินค้าโภคภัณฑ์ที่ 25%

- เราไม่ได้มีการเปลี่ยนน้ำหนักในการลงทุน

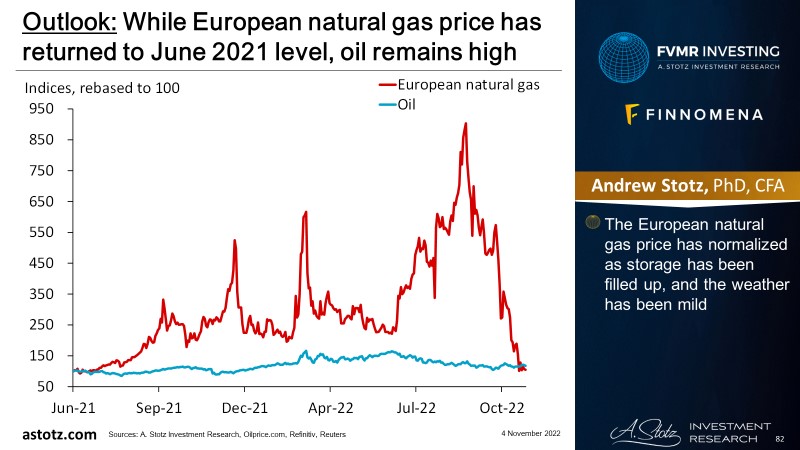

มุมมอง: แม้ว่าราคาก๊าซธรรมชาติจะกลับมาอยู่ในระดับเดียวกันเดือนมิถุนายน 2021 แต่ราคาน้ำมันยังคงสูง

- ราคาก๊าซธรรมชาติในยุโรปกลับเข้าสู่ระดับปกติ เนื่องจากมีสำรองเพียงพอ และสภาพภูมิอากาศไม่รุนแรงนัก

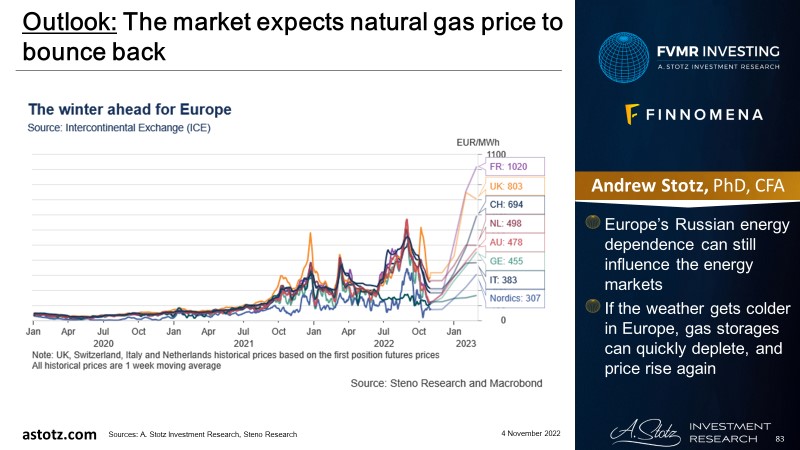

มุมมอง: ตลาดเชื่อว่าราคาก๊าซธรรมชาติจะกลับมาแพงขึ้น

- การพึ่งพิงพลังงานจากรัสเซียจะส่งผลกระทบต่อตลาดพลังงานในยุโรป

- ถ้าอากาศหนาวเย็นลง ปริมาณก๊าซสำรองอาจลดลงอย่างรวดเร็ว ทำให้ราคาปรับตัวขึ้น

มุมมอง: ปัจจัยพื้นฐานยังสนับสนุนราคาน้ำมัน

- กลุ่ม OPEC+ ผลิตได้ไม่เป็นไปตามเป้า และมีการลดกำลังการผลิต ทำให้ราคาน้ำมันน่าจะอยู่ในระดับสูงต่อไป

- สงครามในยูเครนน่าจะก่อให้เกิดปัญหาด้านอุปทานต่ออีกระยะหนึ่ง

- ราคาพลังงานน่าจะอยู่ในระดับสูงต่อไป จากการลงทุนที่ไม่เพียงพอในโครงการใหม่ ๆ

มุมมอง: อุปทานสำหรับสินค้าทางการเกษตรอาจตึงตัวมากขึ้นอีก

- นอกจากพลังงานแล้ว รัสเซียยังเป็นผู้ส่งออกโลหะอุตสาหกรรมหลายชนิด รวมถึงรัสเซีย และยูเครนยังเป็นผู้ส่งออกสำคัญของสินค้าทางการเกษตร

- ลานีญ่า (La Nina) อาจทำให้อุปทานสินค้าเกษตร เช่น ข้าวโพด ถั่วเหลือง และแป้ง ลดลง ซึ่งลานีญ่านี้เองทำให้ภูมิอากาศเปลี่ยนแปลงไป เกิดพายุรุนแรง และความแห้งแล้ง ซึ่งผลกระทบอาจแตกต่างกันตามภูมิภาค

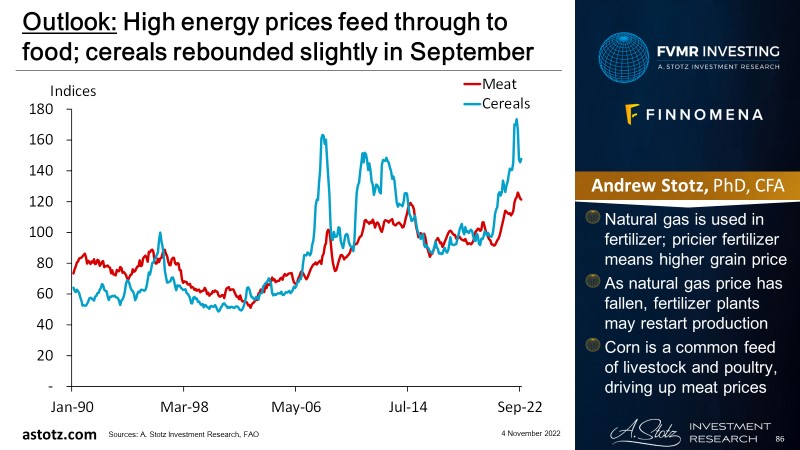

มุมมอง: ราคาพลังงานที่สูงขึ้น ส่งผลต่อราคาอาหาร แต่ราคาธัญพืชฟื้นตัวได้เล็กน้อยในเดือนกันยายน

- ก๊าซธรรมชาติใช้ในการทำปุ๋ย และราคาที่เพิ่มขึ้นของปุ๋ยทำให้เมล็ดพันธุ์ต้องปรับราคาขึ้นตามไปด้วย

- เมื่อราคาก๊าซธรรมชาติต่ำลง บริษัทผลิตปุ๋ยอาจกลับมาผลิตปุ๋ยอีกครั้ง

- ข้าวโพดถูกใช้เป็นอาหารของสัตว์ ซึ่งราคาข้าวโพดที่แพงขึ้นทำให้ราคาเนื้อสัตว์ปรับขึ้นตาม

มุมมอง: ดัชนีราคาอาหารโลกปรับขึ้นสูงที่สุดในเดือนมีนาคม 2022 ที่ 160 และปัจจุบันอยู่ที่ 136 ในเดือนกันยายน 2022

- การห้ามการส่งออกอาหารของบางประเทศทำให้เกิดการขาดแคลนอาหารและทำให้ราคาอาหารสูงขึ้น

- ราคาน้ำมันพืชและธัญพืชที่ปรับตัวลงทำให้ดัชนีราคาอาหารปรับตัวลง

- ราคาเนื้อสัตว์ และผลิตภัณฑ์จากนมอยู่ในระดับเดียวกับเดือนมีนาคม 2022

มุมมอง: ราคาสินค้าโภคภัณฑ์น่าจะยังปรับขึ้นต่อได้

- การฟื้นตัวของความต้องการ (อาหารและพลังงาน) ภาวะเงินเฟ้อ และปัญหาห่วงโซ่อุปทาน ทั้งที่เกี่ยวและไม่เกี่ยวกับสงครามจะผลักดันให้สินค้าโภคภัณฑ์ปรับตัวสูงขึ้น

- การเปิดเมืองอีกครั้งของจีนจะทำให้ความต้องการสินค้าโภคภัณฑ์สูงขึ้น

- ถ้าเกิดภาวะ stagflation คาดว่าสินค้าโภคภัณฑ์จะสร้างผลตอบแทนได้ดี

มุมมอง: เราให้น้ำหนักทองคำที่ 25%

- เราไม่ได้เปลี่ยนแปลงน้ำหนักการลงทุน

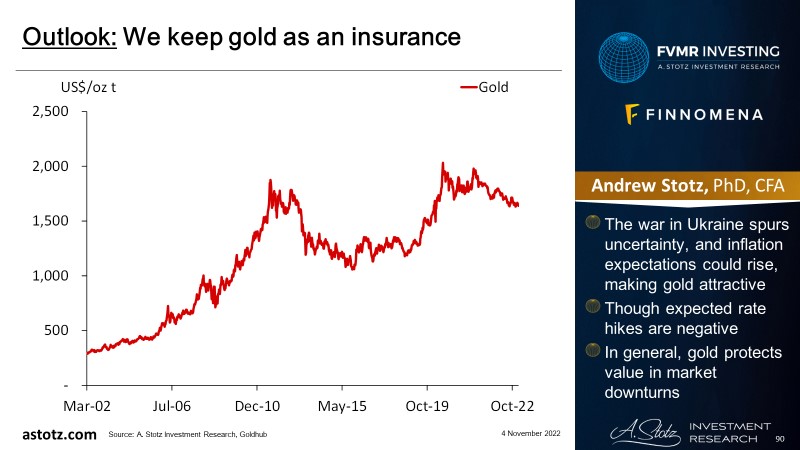

มุมมอง: ทองคำจะเป็นเหมือนหลักประกันป้องกันความเสี่ยง

- สงครามในยูเครนทำให้เกิดความไม่แน่นอน ผลักดันความคาดหวังอัตราเงินเฟ้อ ทำให้สินทรัพย์ปลอดภัย เช่น ทองคำ ได้รับความสนใจมากขึ้น

- อย่างไรก็ดี ความคาดหวังการขึ้นดอกเบี้ย อาจกดดันราคาทองคำ

- โดยทั่วไป ทองคำจะช่วยป้องกันความเสี่ยงในช่วงตลาดขาลงได้

ความเสี่ยง: เงินเฟ้อถูกควบคุมได้อย่างรวดเร็ว

- ถ้าธนาคารกลางสร้างความแปลกใจให้กับตลาดด้วยการขึ้นดอกเบี้ยเร็วและแรง พร้อมกับการดึงสภาพคล่องออกจากตลาด อาจจะทำให้ตลาดหุ้นปรับตัวลงอย่างรุนแรง

- เราไม่ได้ให้น้ำหนักการลงทุนในหุ้นมาก หากธนาคารกลางปรับเปลี่ยนนโยบาย และหุ้นปรับตัวสูงขึ้น อาจทำให้เราเสียโอกาสบ้าง

- เศรษฐกิจจีนที่อ่อนแออาจลดความต้องการของสินค้าโภคภัณฑ์ กดดันทำให้ราคาต่ำลงได้

- ราคาสินค้าโภคภัณฑ์อื่นอาจปรับตัวลงพร้อมกับราคาพลังงาน เนื่องจากพลังงานเป็นส่วนหนึ่งของต้นทุนการผลิต

ข้อสรุปที่สำคัญ

- AWS สร้างผลตอบแทนต่ำกว่าพอร์ต 60/40 อยู่ 7% ในเดือนตุลาคม 2022

- ธนาคารกลางกำลังขึ้นดอกเบี้ยในช่วงที่เศรษฐกิจเข้าสู่ภาวะถดถอย เพื่อชะลออัตราเงินเฟ้อ โดย stagflation เป็นสิ่งที่เลวร้ายที่สุดที่อาจเกิดขึ้นได้

- ความต้องการสินค้าจำเป็น (อาหารและพลังงาน) ภาวะเงินเฟ้อ และปัญหาห่วงโซ่อุปทานจะทำใหราคาสินค้าโภคภัณฑ์สูงขึ้น

- พันธบัตรและทองคำใช้ในการลดความเสี่ยง

- ความเสี่ยง: เงินเฟ้อควบคุมได้ นโยบายการเงินทำให้ตลาดหุ้นปรับลงอย่างรุนแรง และเศรษฐกิจจีนที่อ่อนแอ

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)