คอนเซปต์หลักพอร์ต All Weather Strategy

- Global – ลงทุนทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- Long-term – สร้างผลตอบแทนระยะยาวจากหุ้น และลดการสูญเสียในช่วงที่ตลาดหุ้นพักฐาน

- Diversified – กระจายการลงทุนทั่วโลกผ่าน 4 สินทรัพย์

คอนเซปต์หลักพอร์ต All Weather Strategy

- Global – ลงทุนทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- Long-term – สร้างผลตอบแทนระยะยาวจากหุ้น และลดการสูญเสียในช่วงที่ตลาดหุ้นพักฐาน

- Diversified – กระจายการลงทุนทั่วโลกผ่าน 4 สินทรัพย์

รีวิว: All Weather Strategy

- หุ้นยุโรปเอาชนะหุ้นตลาดเกิดใหม่และเอเชีย ไม่รวมญี่ปุ่น ในระดับสูง

- มิถุนายน 2021: พอร์ต AWS ทำผลงานเหรือการลงทุนแบบ 60/40 ดั้งเดิมที่ 0.9%

- นับตั้งแต่จัดตั้ง: ทำผลงานใกล้เคียงพอร์ตการลงทุนแบบ 60/40 ในเดือน กรกฎาคม

- นับตั้งแต่จัดตั้ง: พอร์ต AWS มีความผันผวนที่ต่ำกว่าการลงทุนแบบสัดส่วน 60/40

- นับตั้งแต่จัดตั้ง: มีการขาดทุนน้อยกว่าพอร์ตการลงทุนแบบ 60/40 ในช่วงที่ตลาดหุ้นโลกพักฐาน

- นับตั้งแต่จัดตั้ง: พอร์ต AWS ทำผลงานได้เหนือกว่าพอร์ตการลงทุนแบบสัดส่วน 60/40 ในช่วง 59% ของทั้งหมดทุกเดือน

มุมมอง: All Weather Strategy

- การเปิดเศรษฐกิจและมาตรการทางการเงินแบบผ่อนคลายเป็นปัจจัยขับเคลื่อนหุ้นสหรัฐฯ และยุโรป

- มีความคาดหวังถึงการปรับตัวของโภคภัณฑ์อย่างแข็งแกร่ง หลังจีนและยุโรปฟื้นตัว

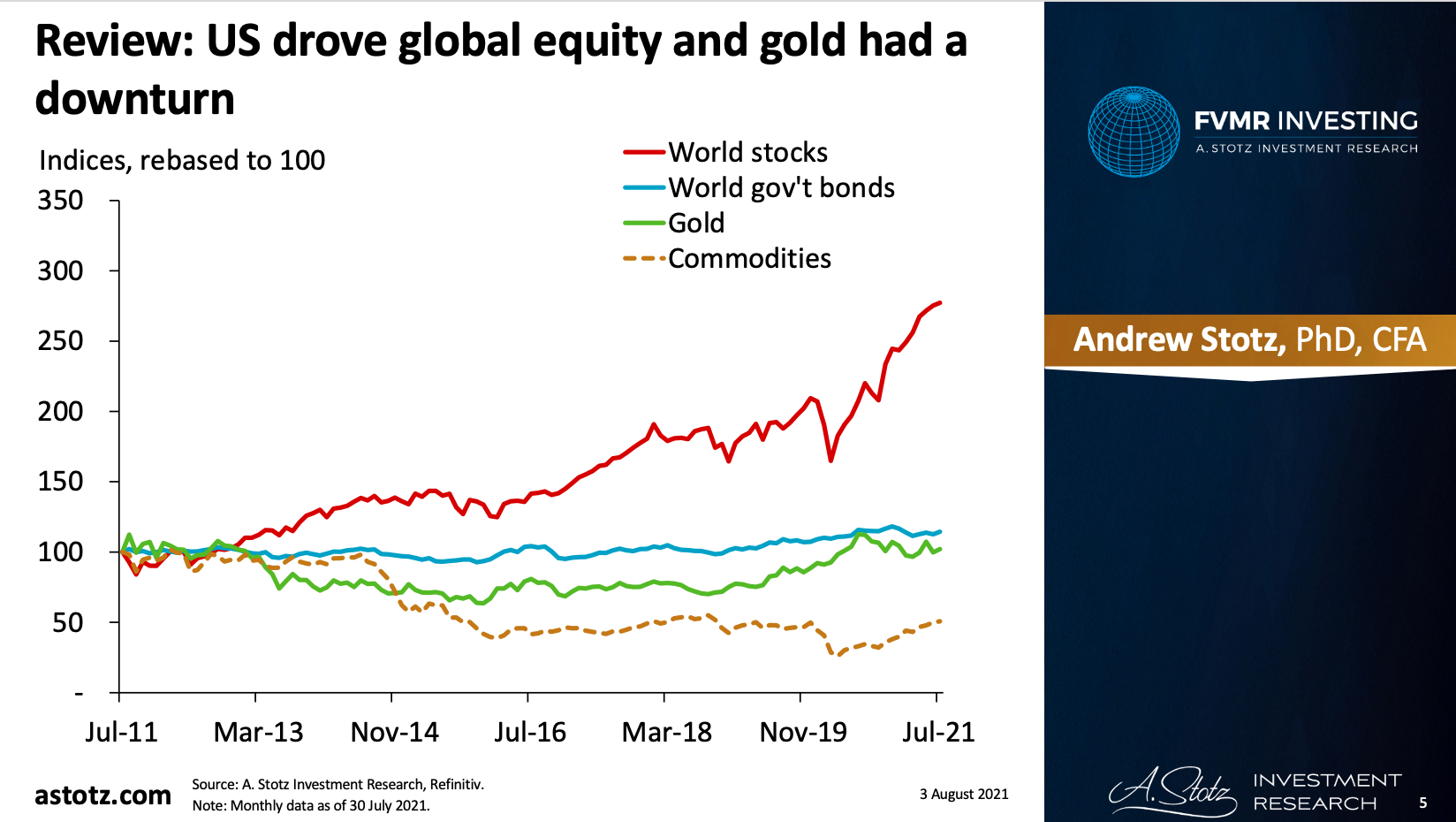

รีวิว: หุ้นสหรัฐฯ ผลักดันหุ้นโลก และทองคำเผชิญกับขาลง

รูปที่ 1: รูปเปรียบเทียบผลตอบแทนสินทรัพย์

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

รีวิว: หุ้นสหรัฐฯ ยังทำผลงานอย่างแข็งแกร่งในเดือน กรกฎาคม

- ในการปรับสัดส่วนเมื่อเดือน มิถุนายน เราสับเปลี่ยนการลงทุนในหุ้นไปยังสหรัฐฯ และยุโรปพัฒนาแล้ว จากเดิมที่ลงทุนในตลาดเกิดใหม่และเอเชีย ไม่รวมญี่ปุ่น

- หุ้นสหรัฐฯ ทำผลงานได้ดีที่สุดในเดือน มิถุนายน และ กรกฎาคม 2021 โดยได้รับประโยชน์จากปัจจัยดังนี้

- การฟื้นตัวของเศรษฐกิจยังดำเนินไปอย่างต่อเนื่อง และกลุ่มสาธารณูปโภค เฮลท์แคร์ อสังหาริมทรัพย์ และเทคโนโลยี เป็นกลุ่มที่ขับเคลื่อนตลาดหุ้นสหรัฐฯ

รีวิว: หุ้นยุโรปกลุ่มพัฒนาแล้วทำผลงานได้ดีเป็นอันดับ 2

- ข้อมูลตัวเลขเศรษฐกิจชี้ให้เห็นถึงการฟื้นตัวในยุโรป

- อัตราเงินเฟ้อกลับมาอยู่ที่ระดับ 2.2% ในเดือน กรกฎาคม เป็นครั้งแรกในรอบ 3 ปี ที่อัตราเงินเฟ้อยืนเหนือระดับเป้าหมายที่ 2% และการจ้างงานปรับตัวขึ้น

- บริษัทในดัชนี STOXX 600 เกือบ 70% มีผลประกอบการเหนือการคาดการณ์ของนักวิเคราะห์ สนับสนุนมุมมองในเชิงบวก

รีวิว: การออกจากหุ้นตลาดเกิดใหม่และหุ้นเอเชีย ไม่รวมญี่ปุ่น เป็นการตัดสินใจที่ถูกต้อง

- หุ้นตลาดเกิดใหม่และเอเชียไม่รวม ญี่ปุ่น ทำผลงานได้ย่ำแย่ที่สุดในเดือน มิถุนายน โดยปรับตัวลงราว ๆ 6%

- การปิดเศรษฐกิจในเอเชียและตลาดเกิดใหม่ยังดำเนินการต่อเนื่อง

- ความตึงเครียดระหว่างสหรัฐฯ และจีน และการแทรกแซงบริษัทเทคโนโลยีของรัฐบาลจีน ทำให้ผลตอบแทนย่ำแย่

รีวิว: ตั้งเป้าสัดส่วนตราสารหนี้ในระดับต่ำที่ 5%

- เรามีสัดส่วนการลงทุนในตราสารหนี้ที่ 5% หลังสินทรัพย์ดังกล่าว มีความน่าสนใจน้อยกว่าหากเทียบกับหุ้น

- กลยุทธ์ คือ การถือครองพันธบัตรรัฐบาลไทยเท่านั้น มากกว่าการลงทุนแบบผสมในพันธบัตรรัฐบาลและตราสารหนี้เอกชนทั่วโลก

- หุ้นอื่น ๆ นอกจากสหรัฐฯ และยุโรปปรับตัวลง ในขณะที่ผลตอบแทนตราสารหนี้ในระดับต่ำเพิ่มความน่าสนใจให้กับหุ้น

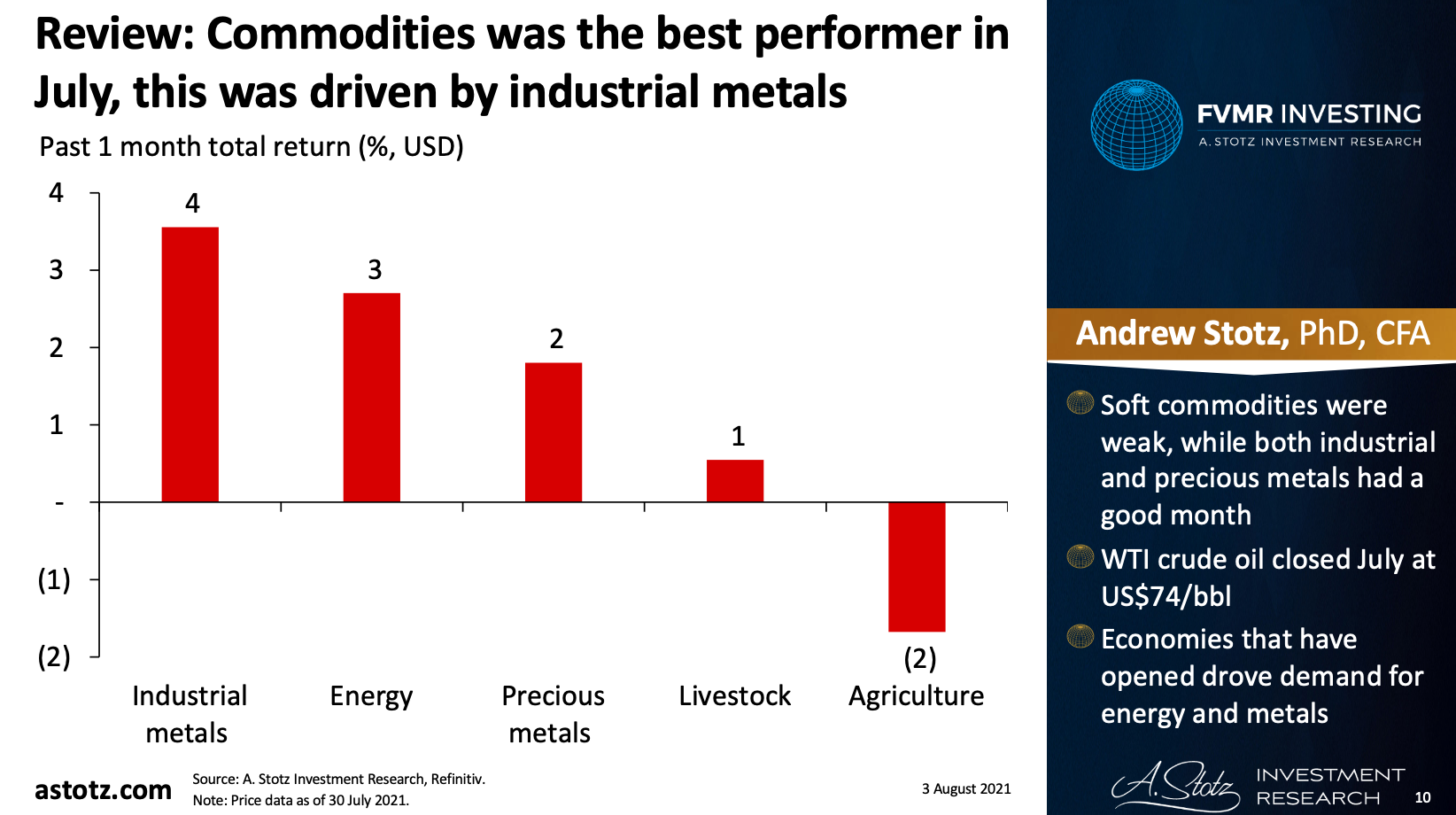

รีวิว: ในเดือน กรกฎาคม โภคภัณฑ์ทำผลงานได้โดดเด่นที่สุด โดยมีแรงสนับสนุนมาจากวัสดุเหล็กอุตสาหกรรม

รูปที่ 2: เปรียบเทียบผลตอบแทนสินค้ากลุ่มโภคภัณฑ์

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- โภคภัณฑ์ในหมวด Soft commodities ทำผลงานได้ไม่ดี ในขณะที่วัสดุอุตสาหกรรมและโลหะมีค่า ทำผลตอบแทนได้ดีในเดือน กรกฎาคม

- น้ำมันดิบ WTI มีราคาปิดในเดือน กรกฎาคม ที่ 74 เหรียญ/บาร์เรล

- การเปิดเศรษฐกิจส่งผลให้ความต้องการน้ำมันและวัสดุเหล็กปรับตัวขึ้น

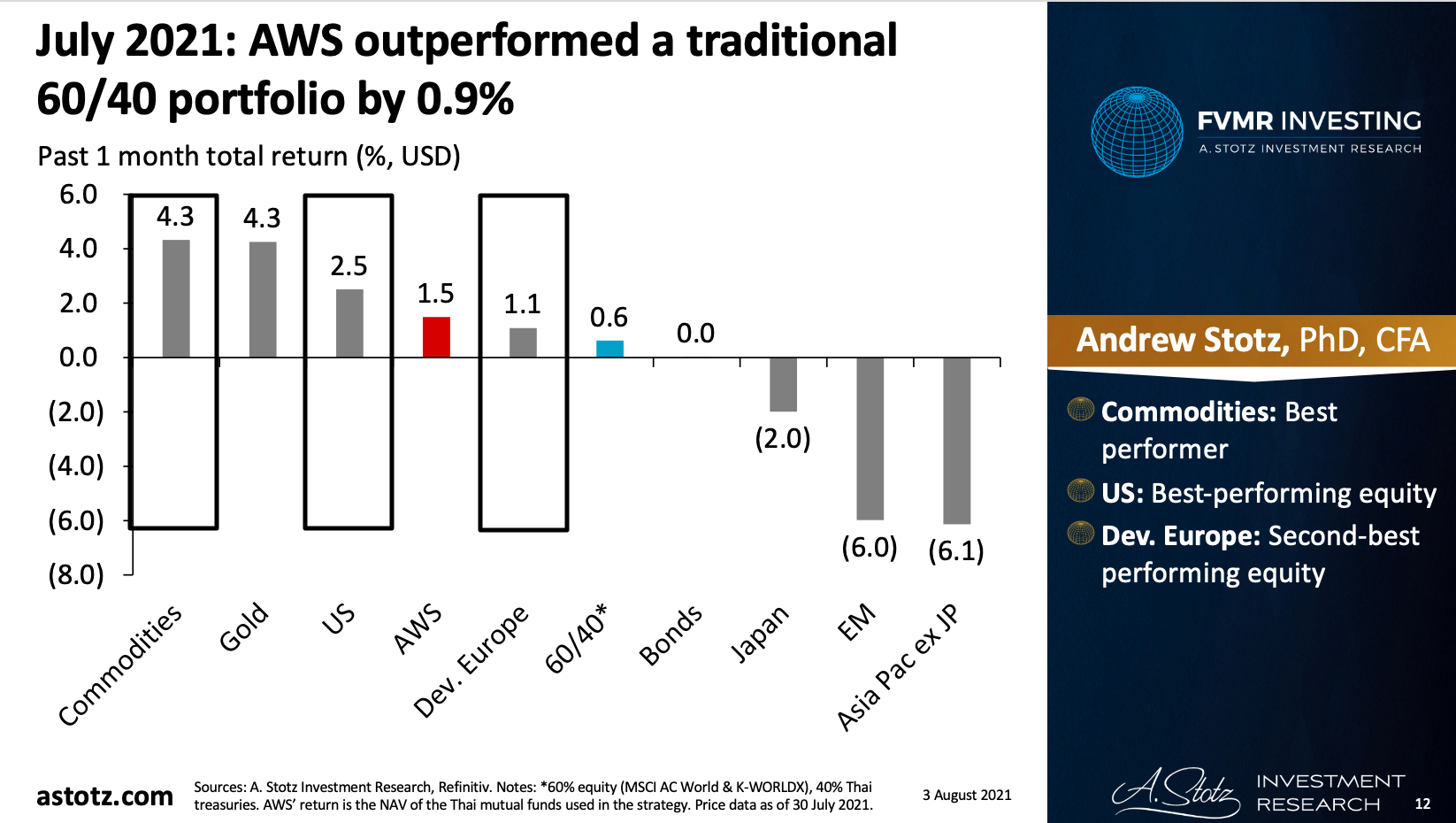

กรกฎาคม 2021: พอร์ต AWS ทำผลตอบแทนเหนือพอร์ตการลงทุน 60/40 แบบดั้งเดิมที่ 0.9%

รูปที่ 3: เปรียบเทียบผลตอบแทนระหว่าง AWS และ สินทรัพยอื่น ๆ

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- โภคภัณฑ์: ทำผลงานโดดเด่นที่สุด

- หุ้นสหรัฐฯ : ทำผลงานโดดเด่นที่สุดในหมวดหุ้น

- ยุโรปพัฒนาแล้ว: ทำผลงานโดดเด่นเป็นอันดับ 2 ในหมวดหุ้น

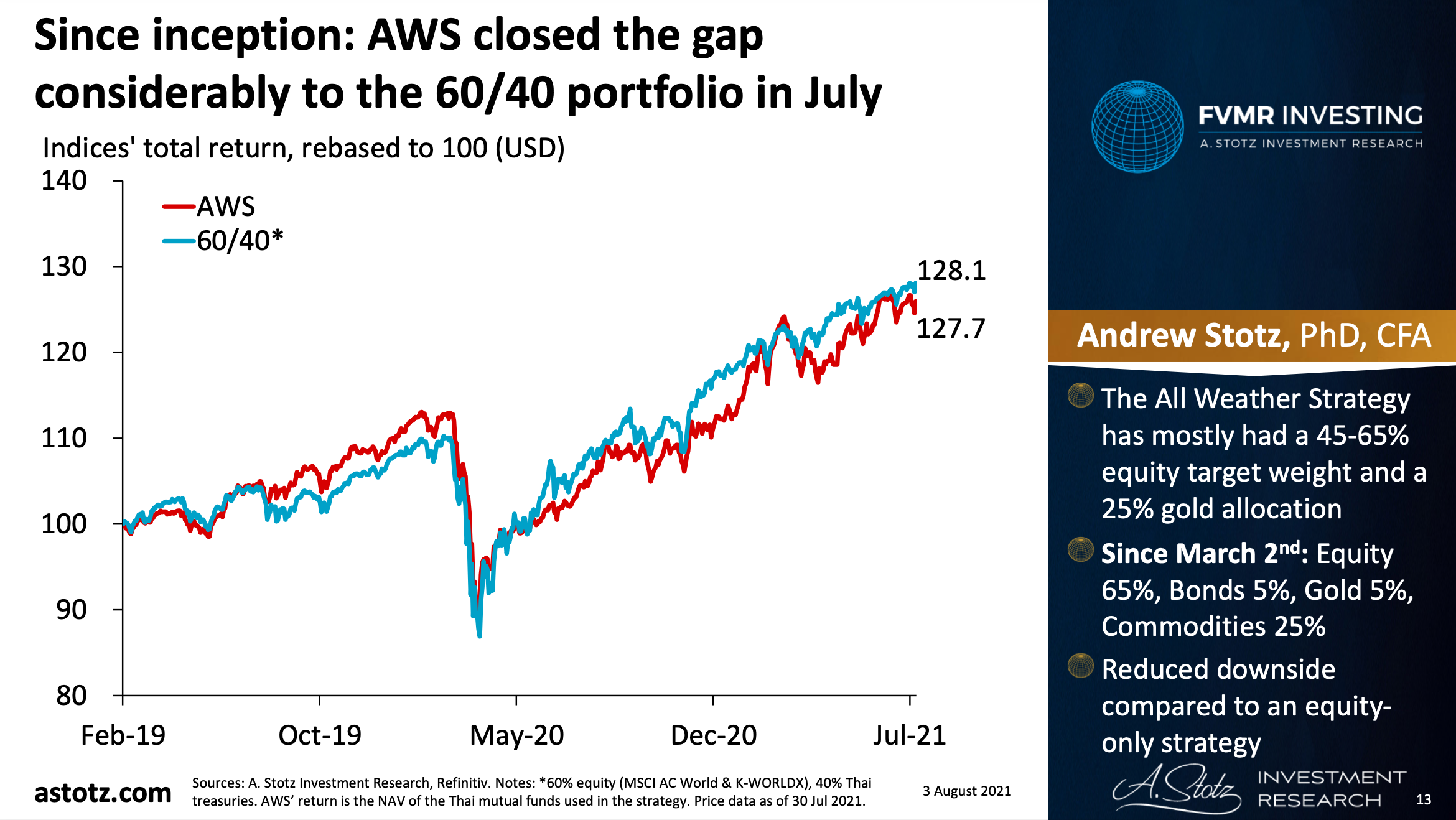

ตั้งแต่ก่อตั้ง: ในเดือน กรกฎาคม พอร์ต AWS ทำผลงานใกล้เคียงพอร์ตการลงทุน 60/40 แบบดั้งเดิม

รูปที่ 4: เปรียบเทียบผลตอบแทนระหว่าง AWS และ พอร์ตดั้งเดิมแบบ 60/40

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy มีสัดส่วนเป็นส่วนใหญ่ในหุ้นจำนวน 45%-65% และ 25% ในทองคำ

- ตั้งแต่วันที่ 2 มีนาคม: มีสัดส่วนในหุ้น 65% ตราสารหนี้ 5% ทองคำ 5% และโภคภัณฑ์ 25%

- ลดความเสี่ยงขาลงหากเทียบกับพอร์ตการลงทุนแบบหุ้นล้วน

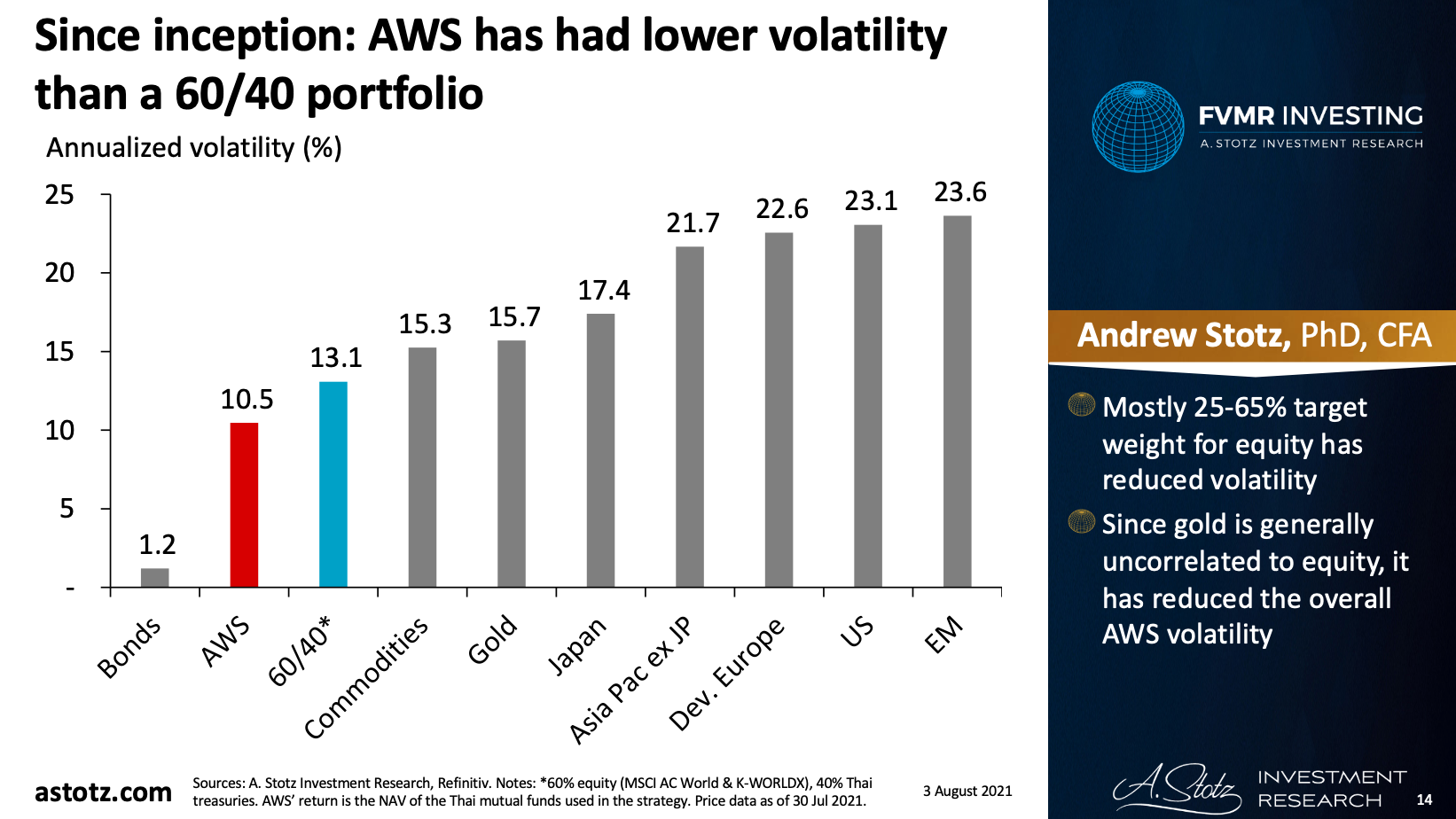

ตั้งแต่ก่อตั้ง: พอร์ต AWS มีความผันผวนต่ำกว่าพอร์ตการลงทุน 60/40 แบบดั้งเดิม

รูปที่ 5: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 มิ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- การลงทุนในหุ้นส่วนใหญ่ที่ 25%-65% ช่วยลดความผันผวน

- เนื่องจากทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนโดยรวมของพอร์ต AWS

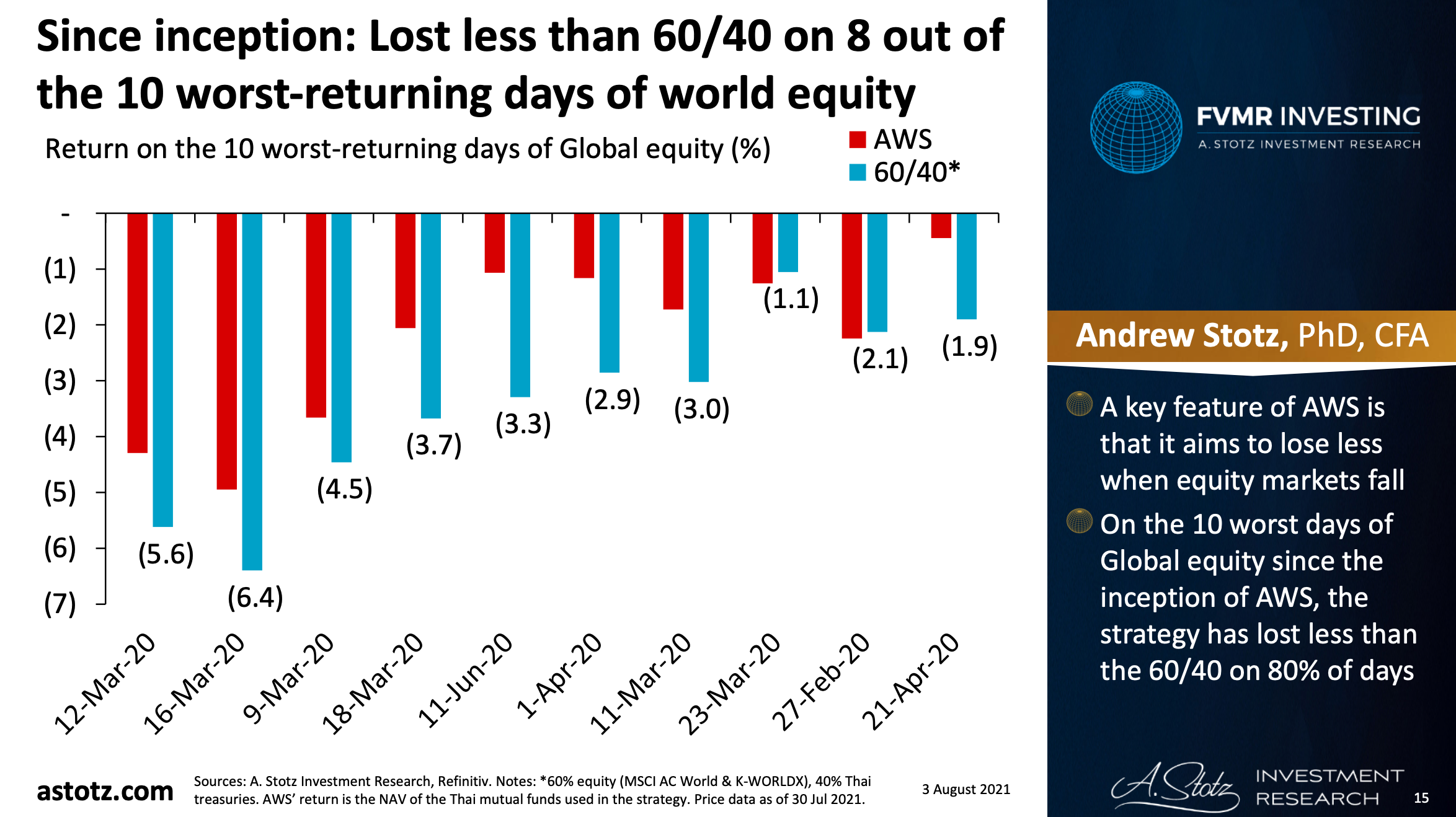

ตั้งแต่ก่อตั้ง: AWS ปรับตัวลดลงน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 จาก 8 ใน 10 วัน ที่หุ้นโลกทำผลตอบแทนได้ย่ำแย่ที่สุด ในช่วงที่เกิดการพักฐาน

รูปที่ 6: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 คิดเป็นสัดส่วน 80% ของ 10 วันที่ตลาดหุ้นแย่ที่สุด

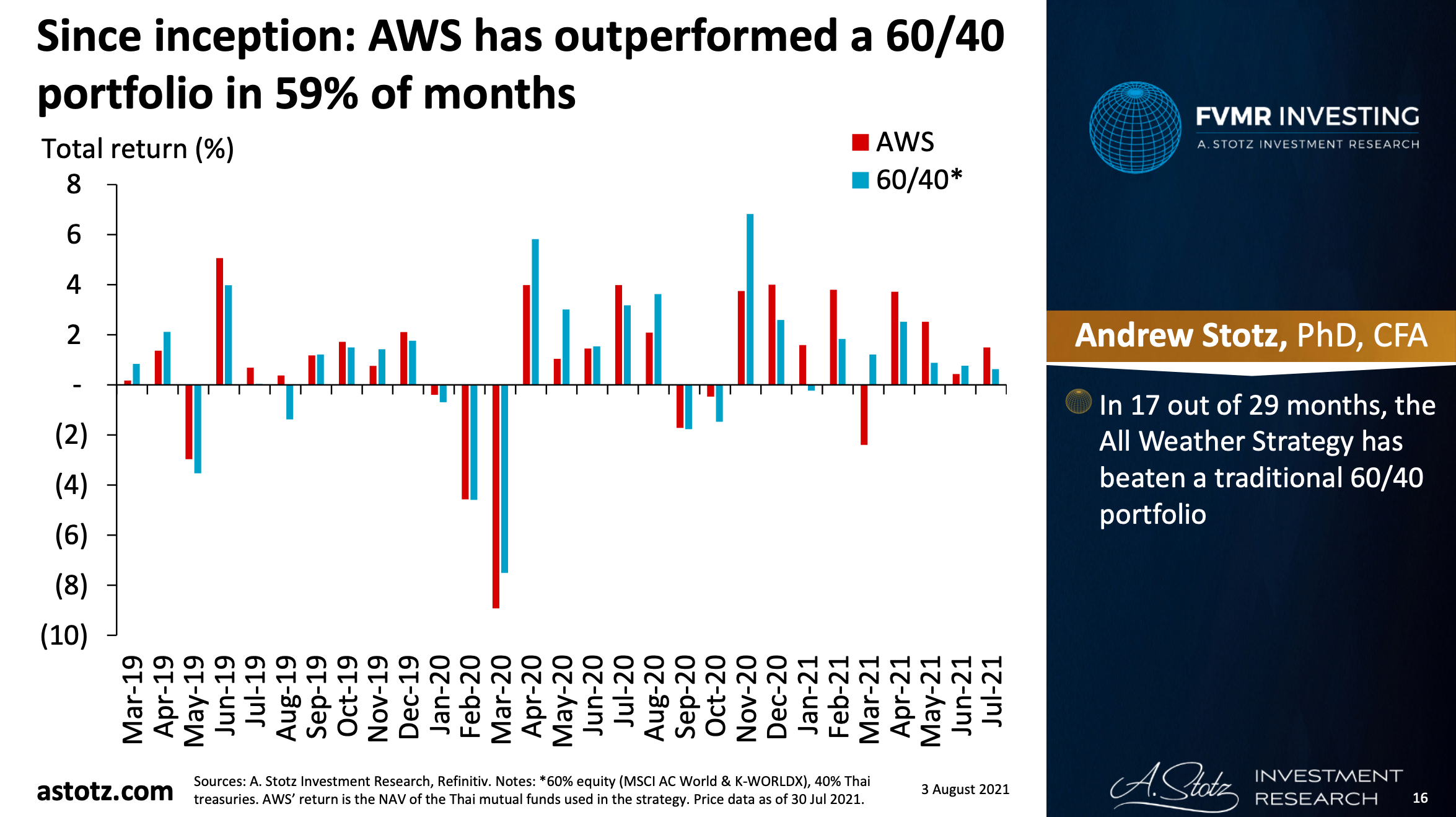

ตั้งแต่ก่อตั้ง: AWS ชนะพอร์ตดั้งเดิมแบบ 60/40 คิดเป็นสัดส่วน 59% ของจำนวนเดือนทั้งหมด

รูปที่ 7: เปรียบเทียบผลการดำเนินงาน AWS และพอร์ตดั้งเดิมแบบ 60/40

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ใน 17 เดือนจาก 29 เดือน พอร์ต All Weather Strategy เอาชนะพอร์ตการลงทุนแบบ 60/40 ดั้งเดิม

มุมมอง: หุ้นสหรัฐฯ แข็งแกร่งต่อเนื่อง

- นาย เจอโรม พาวเวลล์ ประธานเฟด เน้นย้ำถึงนโยบายการเงินเชิงผ่อนคลายในการประชุมล่าสุด ในขณะที่เศรษฐกิจสหรัฐฯ ยังฟื้นตัวต่อเนื่อง

- หุ้นควรทำผลงานได้ดีต่อไปในระยะสั้น หากไม่มีการดำเนินนโยบายแบบรัดกุมโดยเร็ว และการเปิดเศรษฐกิจของสหรัฐฯ ยังดำเนินต่อเนื่อง

มุมมอง: เรื่องราวการฟื้นตัวของยุโรปแข็งแกร่งขึ้น

- อังกฤษอนุญาตให้นักเดินทางจากหสรัฐฯ และยุโรป ที่ได้รับวัคซีนครบโดส สามารถเดินทางมายังประเทศได้ ซึ่งเป็นสิ่งที่ช่วยสนับสนุนมุมมองเชิงบวก

- การเติบโตของ GDP ช่วงไตรมาส 2 ปี 2021 ออกมาเหนือการคาดการณ์ และเงินเฟ้อที่เพิ่มขึ้น จะช่วยสนับสนุนสตอรี่การฟื้นตัว

มุมมอง: โควิดสายพันธุ์เดลต้าไม่เป็นภัยคุกคามต่อยุโรป

- กลุ่มประเทศตะวันตกอนุญาตให้การเปิดเศรษฐกิจดำเนินไปอย่างต่อเนื่อง ท่ามกลางการแพร่บาดของโควิดเดลต้า โดยมีผลมาจากอัตราการฉีดวัคซีนในระดับสูง

มุมมอง: การแทรกแซงของรัฐมีผลต่อตลาดเกิดใหม่และภูมิภาคเอเชีย ไม่รวมญี่ปุ่น

- กลุ่มตลาดเกิดใหม่และเอเชียจำนวนมากกำลังอยู่ในช่วงล็อดาวน์ จากยอดผู้ติดเชื้อที่เพิ่มขึ้น ทำให้มุมมองในระยะสั้นมีความคลุมเครือ

- การจัดระเบียบหุ้นเทคโนโลยีและการศึกษาของรัฐบาลจีน และความตึงเครียดระหว่างสหรัฐฯ และจีน มีผลต่อตลาดเกิดใหม่และภูมิภาคเอเชียไม่รวม ญี่ปุ่น

- การล็อกดาวน์ในเมืองหลักของญี่ปุ่นที่ยังดำเนินต่อเนื่อง อาจทำให้ตลาดยังคงอ่อนแอ

มุมมอง: ตราสารหนี้ยังคงย่ำแย่

- เราคาดว่าเงินเฟ้อจะปรับตัวขึ้น จึงอาจทำให้ตราสารหนี้ทำผลตอบแทนได้ไม่ดี

- สิ่งนี้สะท้อนผ่านสัดส่วน 5% ในพอร์ต

มุมมอง: การฟื้นตัวของจีนและชาติตะวันตกช่วยขับเคลื่อนอุปสงค์ของโภคภัณฑ์

- เราคาดว่าเศรษฐกิจจีนจะฟื้นตัวต่อเนื่อง

- พร้อมกันกับการฟื้นตัวในตะวันตก สิ่งเหล่านี้สนับสนุนราคาโภคภัณฑ์

มุมมอง: เราพบว่าสินทรัพย์อื่น ๆ มีความน่าสนใจมากกว่าทองคำในระยะสั้น

- ในระยะยาว หากเรื่องราวของเงินเฟ้อยังคงดำเนินอยู่ อาจส่งผลให้ความคาดผลตอบแทนที่แท้จริงติดลบ

- เป็นปัจจัยสนับสนุนราคาทองคำ

- เรายังคงมุมมองเชิงลบต่อทองคำในระยะสั้น จากการตอบสนองผ่านข้อสรุปของประชุม FOMC ที่แข็งกร้าว

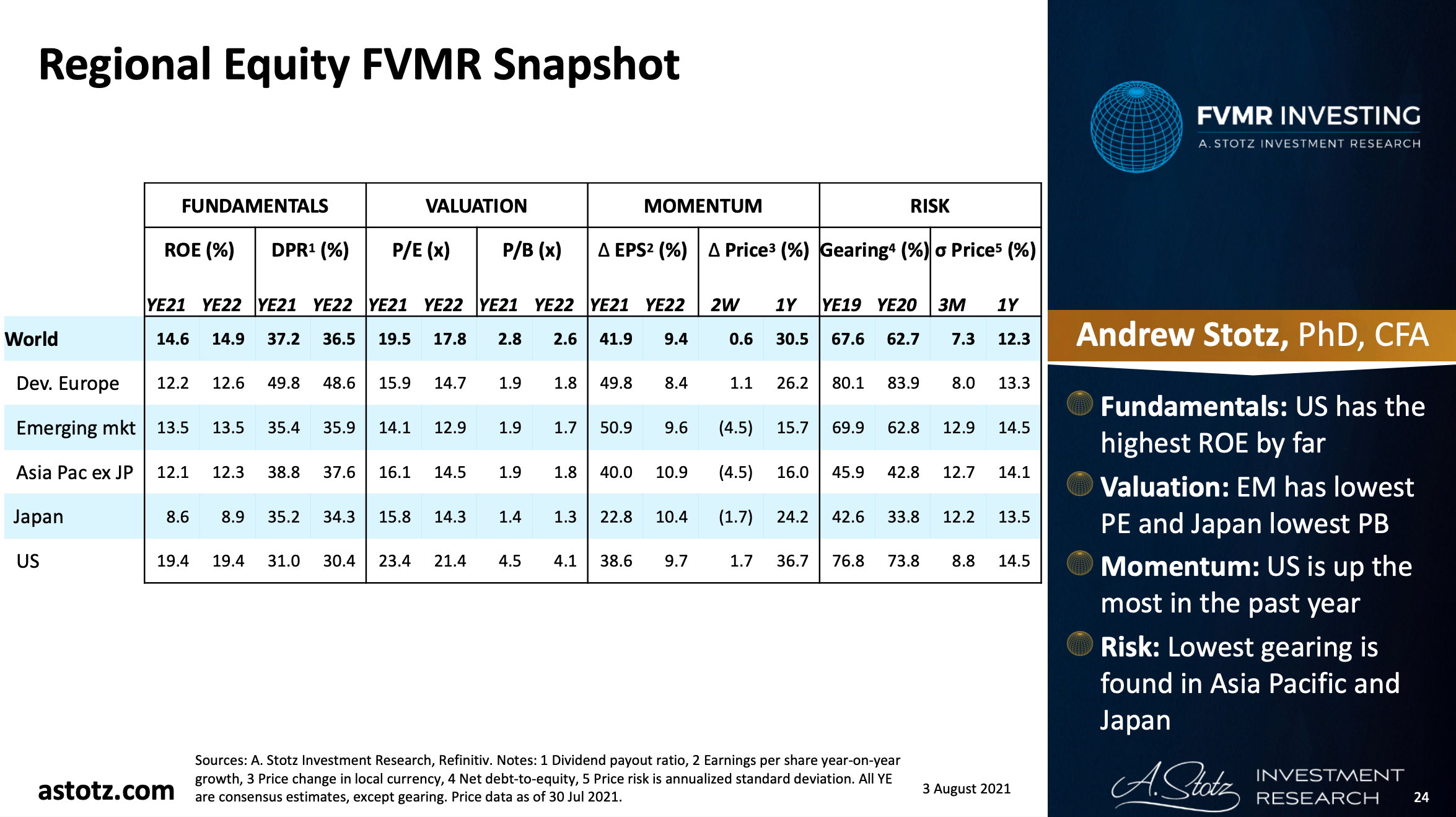

สรุป FVMR แต่ละภูมิภาค

รูปที่ 8: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 ก.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): หุ้นสหรัฐฯ ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

ความเสี่ยง: เงินเฟ้ออาจเป็นเรื่องชั่วคราว

- พอร์ต AWS ถูกปรับให้ได้รับประโยชน์จากเงินเฟ้อที่เพิ่มขึ้น

- มีความเสี่ยงที่เงินเฟ้อจะเป็นปัจจัยชั่วคราว และอาจส่งผลต่อผลการดำเนินงานของเรา

- นอกจากนั้น ความคาดหวังต่อผลตอบแทนในภาวะเงินเฟ้อ ตั้งอยู่บนพื้นฐานการปรับขึ้นดอกเบี้ย

- แต่ธนาคารกลางสหรัฐฯ และยุโรปคาดว่าจะคงดอกเบี้ยไปจนถึงปลายปี 2022

ความเสี่ยง: ไวรัสโคโรน่าสายพันธุ์ใหม่อาจนำไปสู่การล็อกดาวน์

- หากรัฐบาลในประเทศพัฒนาแล้วที่มีอัตราการฉีดวัคซีนในระดับสูงทำการล็อกดาวน์อีกครั้ง อาจส่งผลกระทบต่อตลาดดังกล่าว

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนกรกฎาคม 2021

- พอร์ต AWS ทำผลตอบแทนได้เหนือกว่าพอร์ตสัดส่วน 60/40 แบบดั้งเดิมที่ 0.9%

- การเปิดเศรษฐกิจในตะวันตกควรทำให้หุ้นเหล่านี้ปรับตัวขึ้น และเราคาดว่าการฟื้นตัวของตะวันตกและจีน จะทำให้ความต้องการโภคภัณฑ์แข็งแกร่ง

- ความเสี่ยง: เงินเฟ้อเป็นเพียงปัจจัยชั่วคราว และรัฐบาลประกาศล็อกดาวน์อีกครั้ง

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”