คอนเซปต์หลักพอร์ต All Weather Strategy

- Global – ลงทุนทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- Long-term – สร้างผลตอบแทนระยะยาวจากหุ้น และลดการสูญเสียในช่วงที่ตลาดหุ้นพักฐาน

- Diversified – กระจายการลงทุนทั่วโลกผ่าน 4 สินทรัพย์

ภาพรวม All Weather Strategy

รีวิว:

- หุ้นสหรัฐฯ ทำผลงานได้ดีที่สุด

- ผลการดำเนินงาน: ทำผลงานได้พอกันกับพอร์ตการลงทุนแบบ 60/40

- น้ำหนักการลงทุน: สัดส่วนคงเดิม

- มุมมอง: ธนาคารกลางฝั่งตะวันตกยังคงมีนโยบายการเงินเชิงรุก โภคภัณฑ์มีปัจจัยหนุนจากวิกฤตพลังงานและปัญหาห่วงโซ่อุปทานโลก

- สรุป FVMR รายภูมิภาค

- ความเสี่ยง: เงินเป็นเพียงปัจจัยชั่วคราว เกิดการล็อกดาวน์ครั้งใหม่และสหรัฐฯ ล้มละลาย

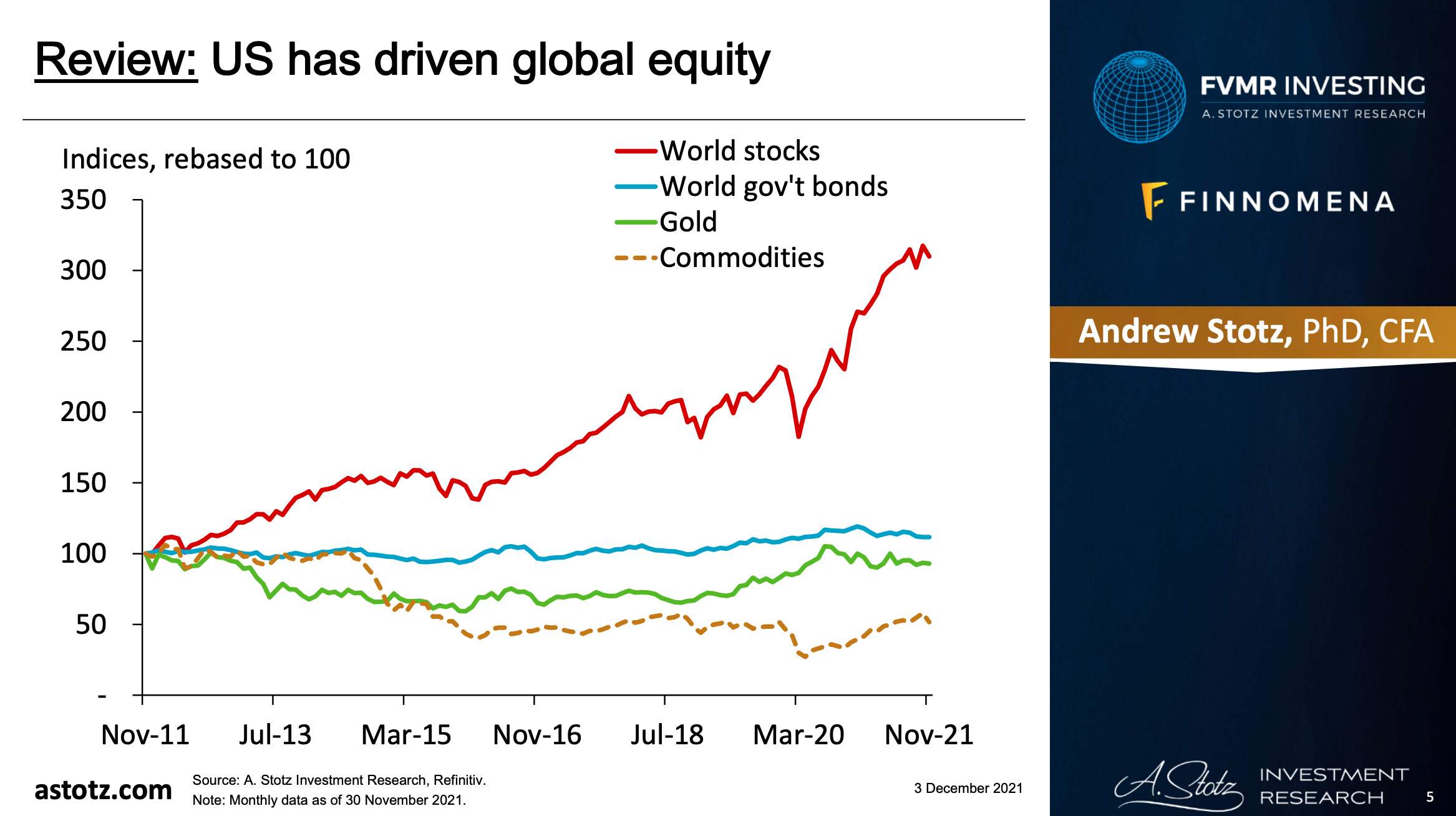

รีวิว: หุ้นสหรัฐฯ ผลักดันหุ้นโลก

รูปที่ 1: รูปเปรียบเทียบผลตอบแทนสินทรัพย์

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

รีวิว: เน้นหนักในตลาดพัฒนาแล้วฝั่งตะวันตก

- ความกังวลและความกลัวเกี่ยวกับการล็อกดาวน์กลับมาอีกครั้ง หลังข่าวเรื่องไวรัสสายพันธุ์ใหม่ “โอไมครอน” ถูกเผยแพร่ไปทั่วโลก

- ตลาดหุ้นโลกปรับตัวลงในช่วงสิ้นสุดเดือนพฤศจิกายน ส่งผลให้ผลตอบแทนที่ทำได้ในช่วง 3 เดือนก่อนหน้าถูกทดแทน

- มีเพียงตลาดหุ้นสหรัฐฯ ที่มีราคาปิดเป็นบวก

รีวิว: ข่าวโอไมครอนเขย่าตลาดหุ้น

- ในการอัปเดตครั้งก่อนหน้า เราคาดการณ์ว่าสภาสหรัฐฯ จะปรับเพิ่มเพดานหนี้ซึ่งอาจทำให้หุ้นสหรัฐฯ ฟื้นตัว

- สภาสหรัฐฯ ปรับเพิ่มเพดานหนี้เป็นจำนวน 4.8 แสนล้านเหรียญ จนทำให้หุ้นสหรัฐฯ ทำจุดสูงสุดใหม่และทำผลงานได้ดีที่สุดในช่วงเดือนตุลาคม 2021

รีวิว: ตลาดหุ้นยุโรปพัฒนาแล้วทำผลงานเป็นอันดับ 3 ในหมวดหุ้น

- เราปรับสัดส่วนไปยังยุโรปจากการเปิดเมือง และการที่ธนาคารกลางยุโรปยังไม่ต่อกรกับเงินเฟ้อ

- ท่ามกลางความกังวลและความกลัวเรื่องการล็อกดาวน์ที่อาจกลับมาส่งผลต่อตลาด หุ้นยุโรปพัฒนาแล้วทำผลงานได้ดีหากเทียบกับตลาดเกิดใหม่และเอเชียไม่รวมญี่ปุ่น

รีวิว: หุ้นตลาดเกิดใหม่และเอเชียไม่รวมญี่ปุ่นทำผลงานได้ไม่ดี

- ความกังวลเกี่ยวกับการล็อกดาวน์จากโอไมครอน หรือการเปิดเศรษฐกิจที่ดำเนินการได้ช้าส่งผลต่อผลการดำเนินงาน

- การแทรกแซงของรัฐบาลจีนเกี่ยวกับ “Evergrande” ส่งผลต่อผลการดำเนินงานของหุ้นจีน

- จีนมีสัดส่วนเป็นหลักในตลาดเกิดใหม่และเอเชียไม่รวมญี่ปุ่น

รีวิว: คงสัดส่วนตราสารหนี้ในระดับต่ำที่ 5%

- เรามีสัดส่วนลงทุนในตราสารหนี้ที่ 5% เนื่องจากมีความน่าสนใจน้อยกว่าหุ้น

- กลยุทธ์ คือ ถือครองเพียงพันธบัตรรัฐบาลไทยเพียงเท่านั้น มากกว่าการถือพันธบัตรรัฐบาลและตราสารหนี้เอกชนทั่วโลก

- นอกเหนือจากหุ้นสหรัฐฯ สินทรัพย์อื่น ๆ ปรับตัวลงในช่วงสามเดือนที่ผ่านมา ดังนั้น การปรับสัดส่วนมายังตราสารหนี้มากขึ้นอาจส่งผลที่ดีกว่า

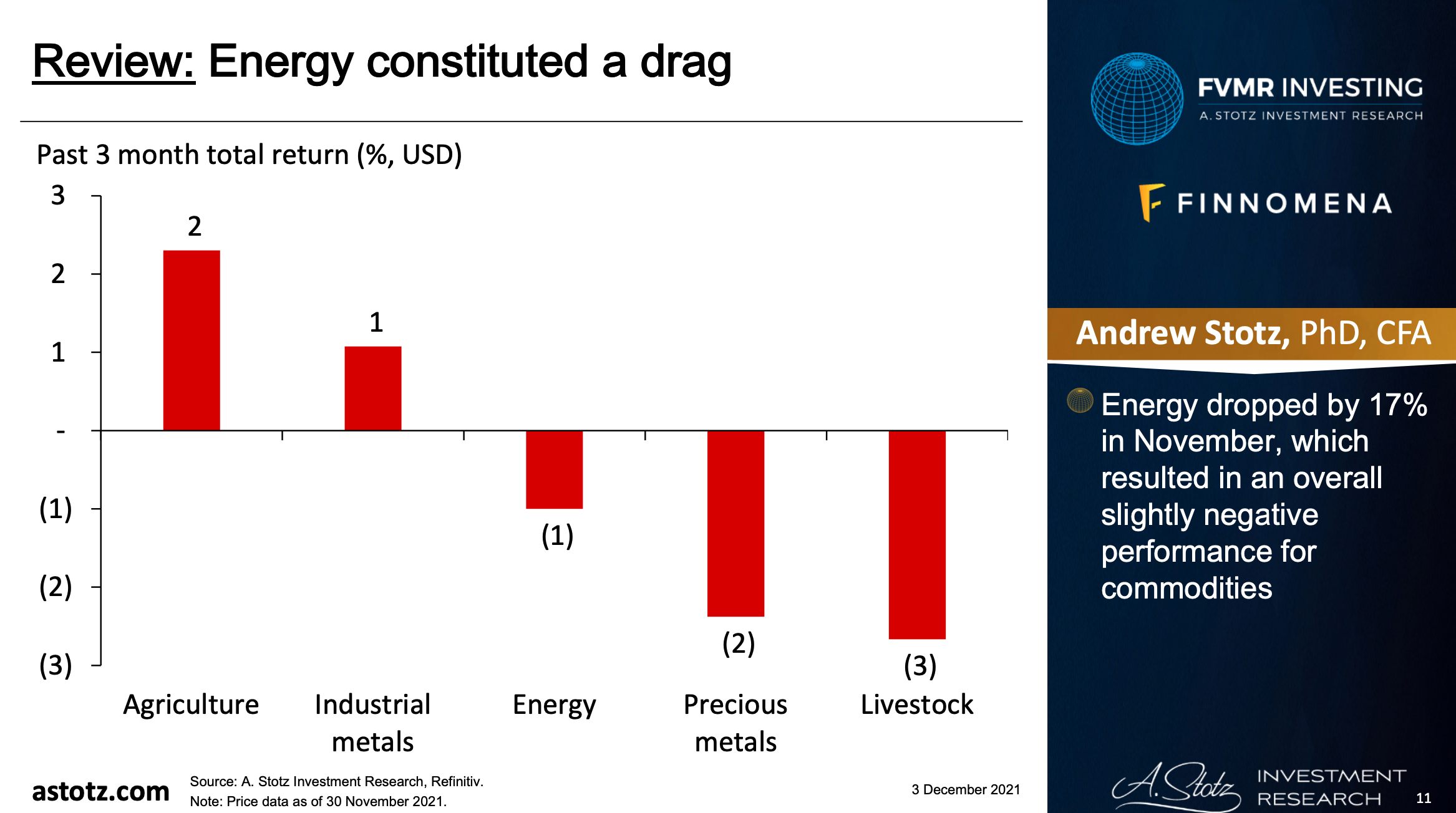

รีวิว: กลุ่มพลังงานส่งผลต่อการปรับตัวลงของโภคภัณฑ์

รูปที่ 2: เปรียบเทียบผลตอบแทนสินค้ากลุ่มโภคภัณฑ์

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- กลุ่มพลังงานปรับตัวลง 17% ในเดือนพฤศจิกายน ส่งผลเชิงลบเล็กน้อยต่อกลุ่มโภคภัณฑ์

รีวิว: ทองคำปรับตัวลงเล็กน้อย

- เรามีสัดส่วนลงทุนในทองคำอย่างน้อย 5%

- การดำรงตำแหน่งประธานเฟดต่อเนื่องของนาย เจอร์โรม พาวเวล ส่งผลให้ดอลลาร์แข็งค่าสะท้อนความเชื่อมั่นของนักลงทุน และส่งผลให้ราคาทองคำปรับตัวลงในช่วง 3 เดือนที่ผ่านมา

- ราคาทองคำปิดตัวที่ 1,774 ดอลลาร์/ทรอยออนซ์ ในเดือนพฤศจิกายน

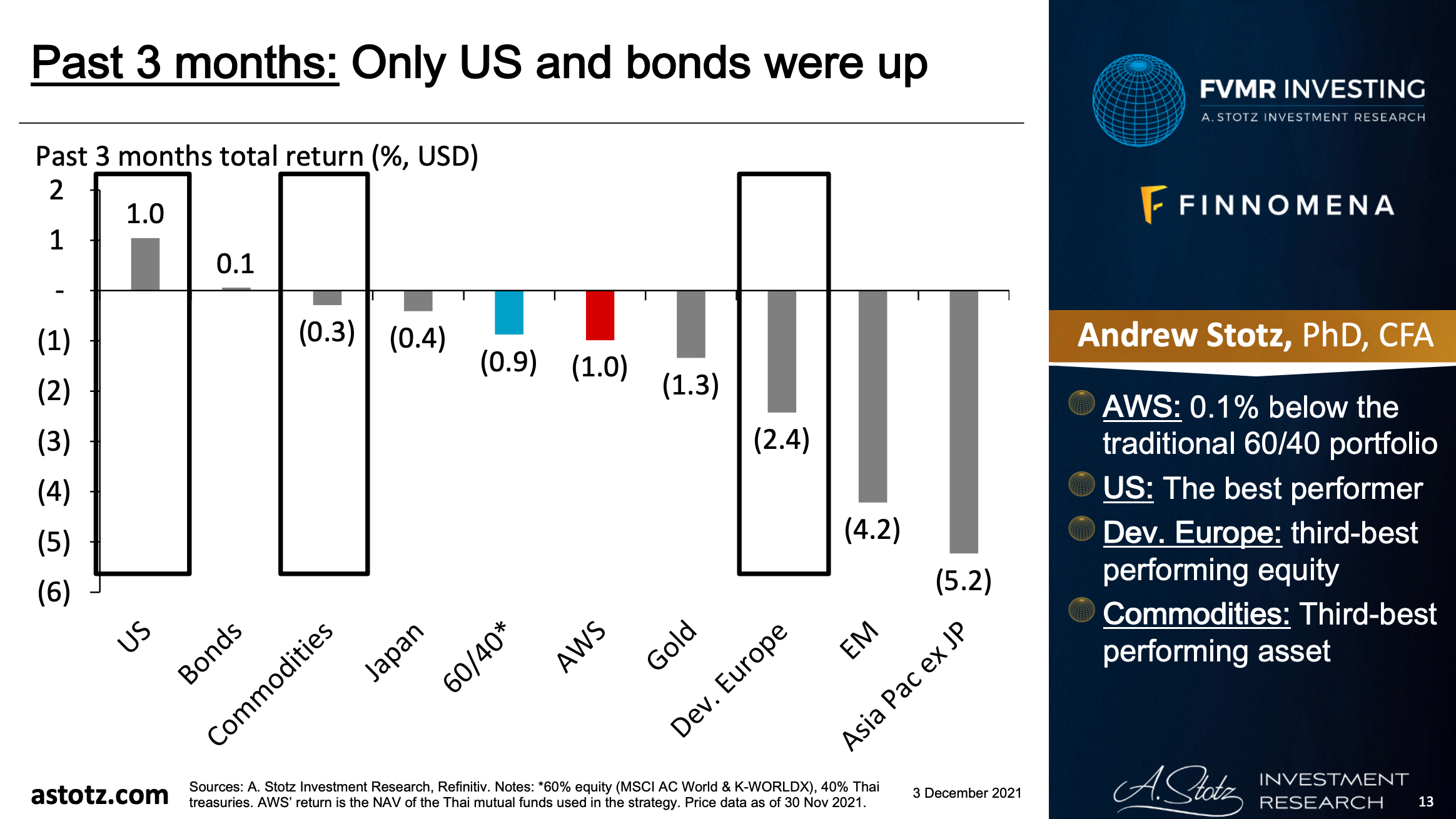

3 เดือนที่ผ่านมา: มีเพียงหุ้นสหรัฐฯ และตราสารหนี้ที่ปรับตัวขึ้น

รูปที่ 3: ภาพแสดงผลตอบแทนพอร์ต AWS เทียบสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: ทำผลงานตามหลังพอร์ตการลงทุนแบบ 60/40 อยู่ 0.1%

- หุ้นสหรัฐฯ: ทำผลงานได้ดีที่สุด

- หุ้นยุโรปพัฒนาแล้ว: ทำผลงานได้ดีที่สุดเป็นอันดับ 3 ในหมวดหุ้น

- โภคภัณฑ์: ทำผลงานได้ดีที่สุดเป็นอันดับ 3 ในหมวดสินทรัพย์

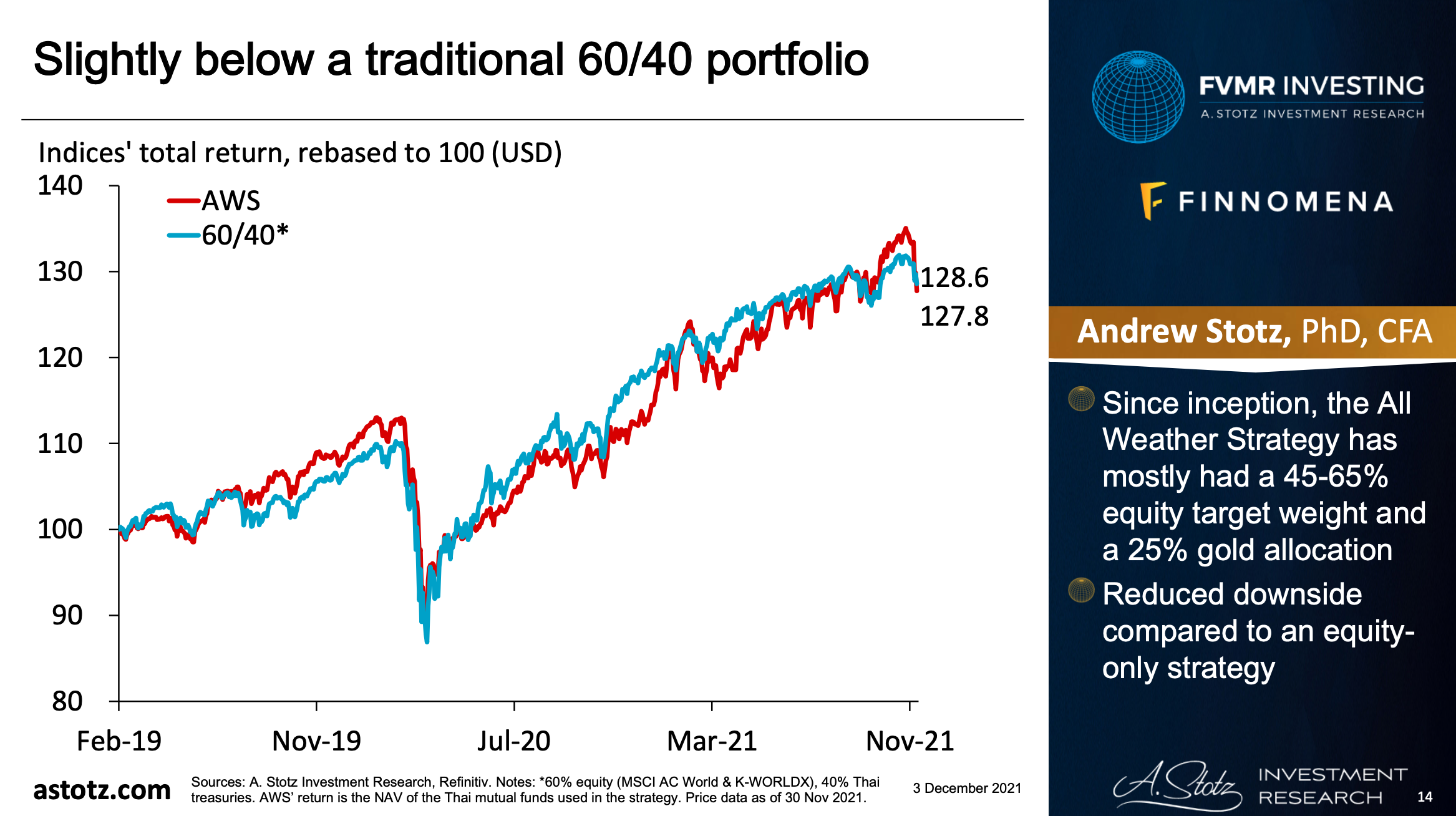

ทำผลงานได้ต่ำกว่าพอร์ตการลงทุนแบบ 60/40 ดั้งเดิมเล็กน้อย

รูปที่ 4: ผลดำเนินงานพอร์ต AWS เทียบกับพอร์ตดั้งเดิมแบบ 60/40

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- นับตั้งแต่จัดตั้งกลยุทธ์ AWS มีสัดส่วนการลงทุนในหุ้น 45-65% เป็นส่วนใหญ่และมีสัดส่วนในทองคำ 25%

- ลดความเสี่ยงขาลงหากเทียบกับกลยุทธ์การลงทุนผ่านหุ้นเพียงอย่างเดียว

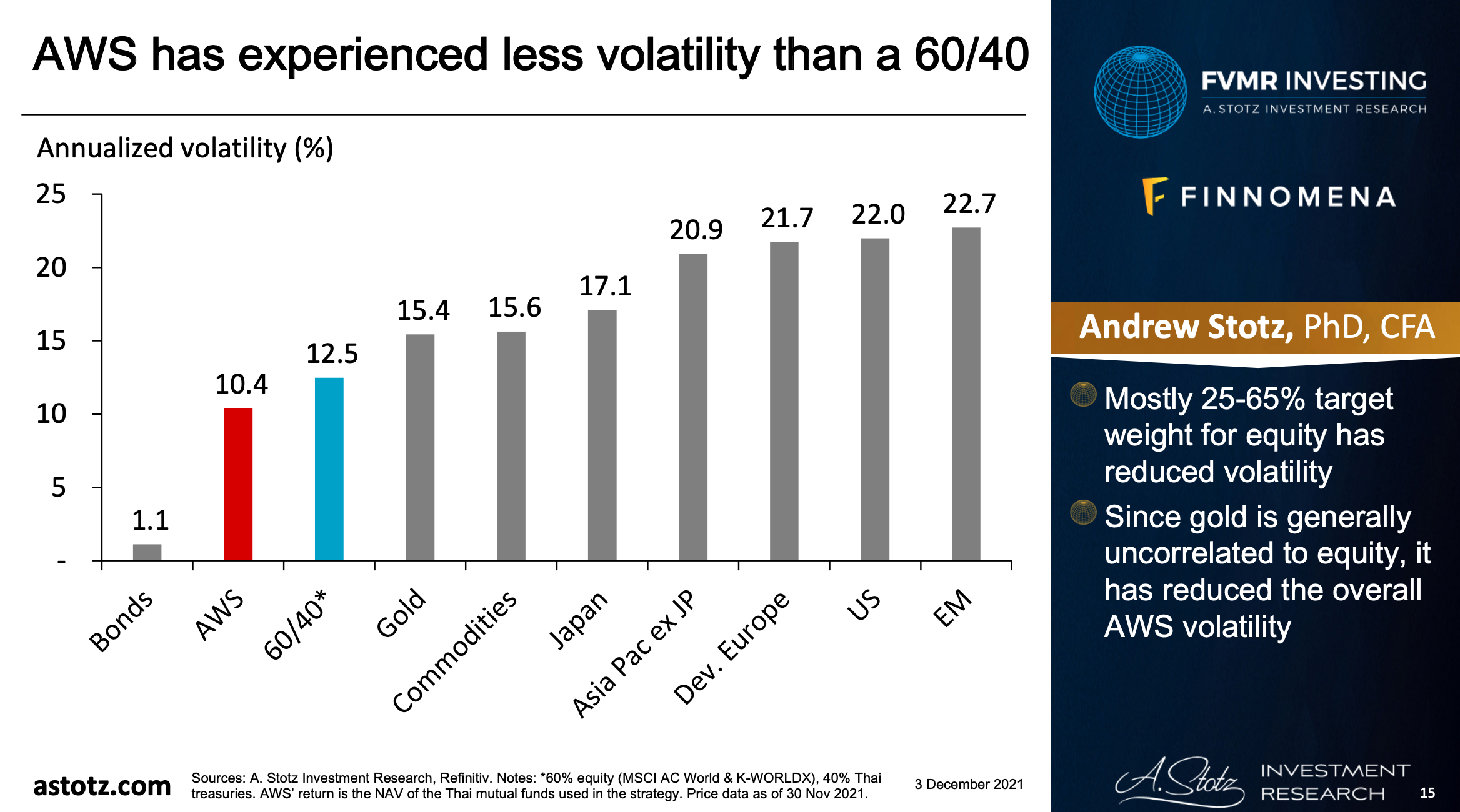

ตั้งแต่ก่อตั้ง: AWS มีความผันผวนต่ำกว่าพอร์ตดั้งเดิมแบบ 60/40

รูปที่ 5: เปรียบเทียบความผันผวนพอร์ต AWS กับสินทรัพย์ต่าง ๆ

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- สัดส่วนลงทุนในหุ้น 25-65% ช่วยลดความผันผวน

- ทองคำช่วยลดความผันผวนโดยรวมของพอร์ตเนื่องจากเป็นสินทรัพย์ที่ไม่มีความสัมพันธ์กับหุ้น

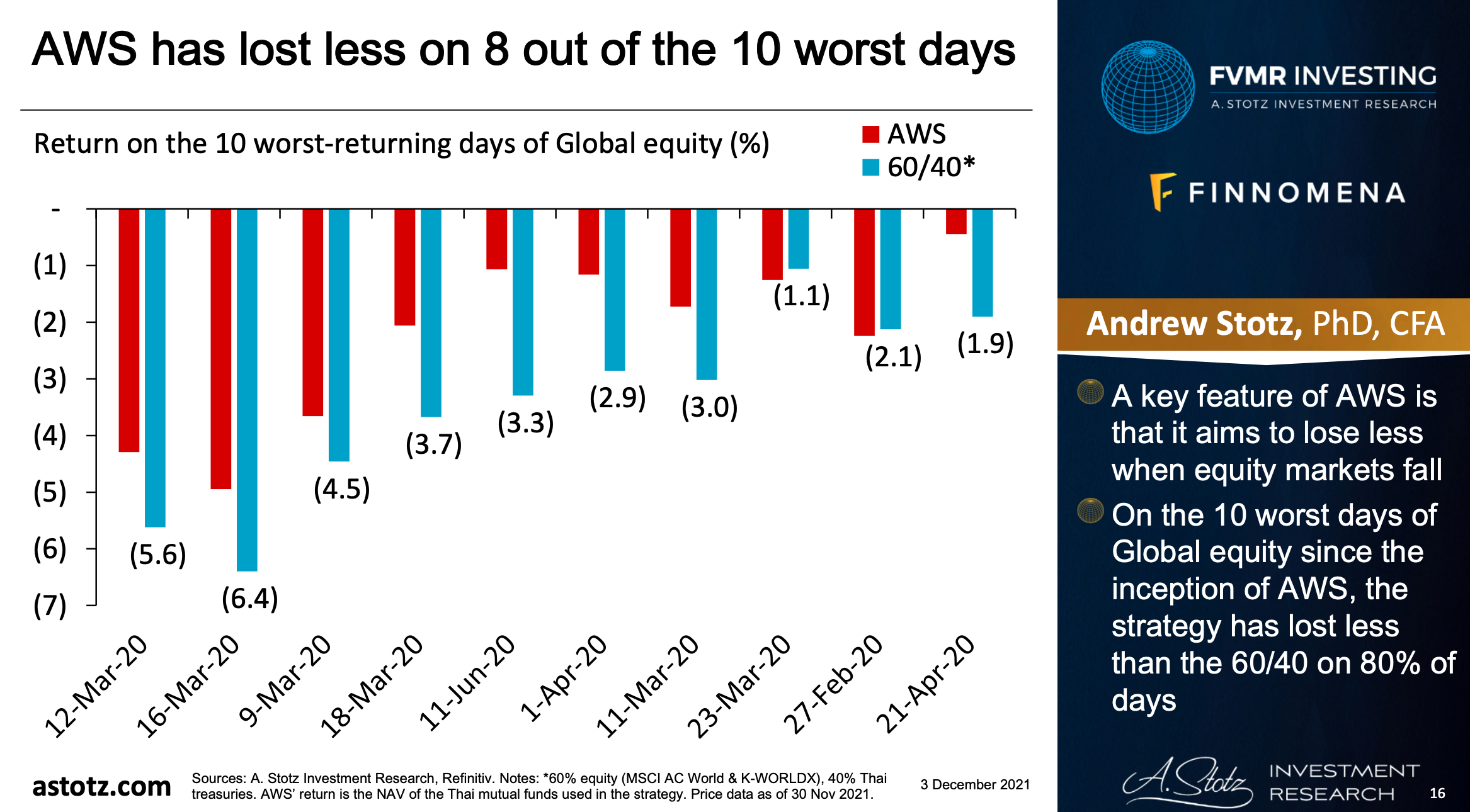

ตั้งแต่ก่อตั้ง: AWS มีการสูญเสียน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 ในช่วง 8 ใน 10 วันที่หุ้นโลกทำผลงานย่ำแย่ที่สุด

รูปที่ 6: พอร์ต AWS มีการสูญเสียน้อยกว่าหุ้นโลกในช่วง 8 ใน 10 วันที่หุ้นโลกทำผลงานได้ย่ำแย่ที่สุด

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- จุดเด่นสำคัญของพอร์ต AWS คือ การลดความสูญเสียเมื่อตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่จัดตั้งพอร์ต AWS สูญเสียน้อยกว่าพอร์ตดั้งเดิมแบบ 60/40 คิดเป็น 80% ของจำนวนวันทั้งหมด 10 วันที่หุ้นโลกทำผลงานได้ย่ำแย่ที่สุด

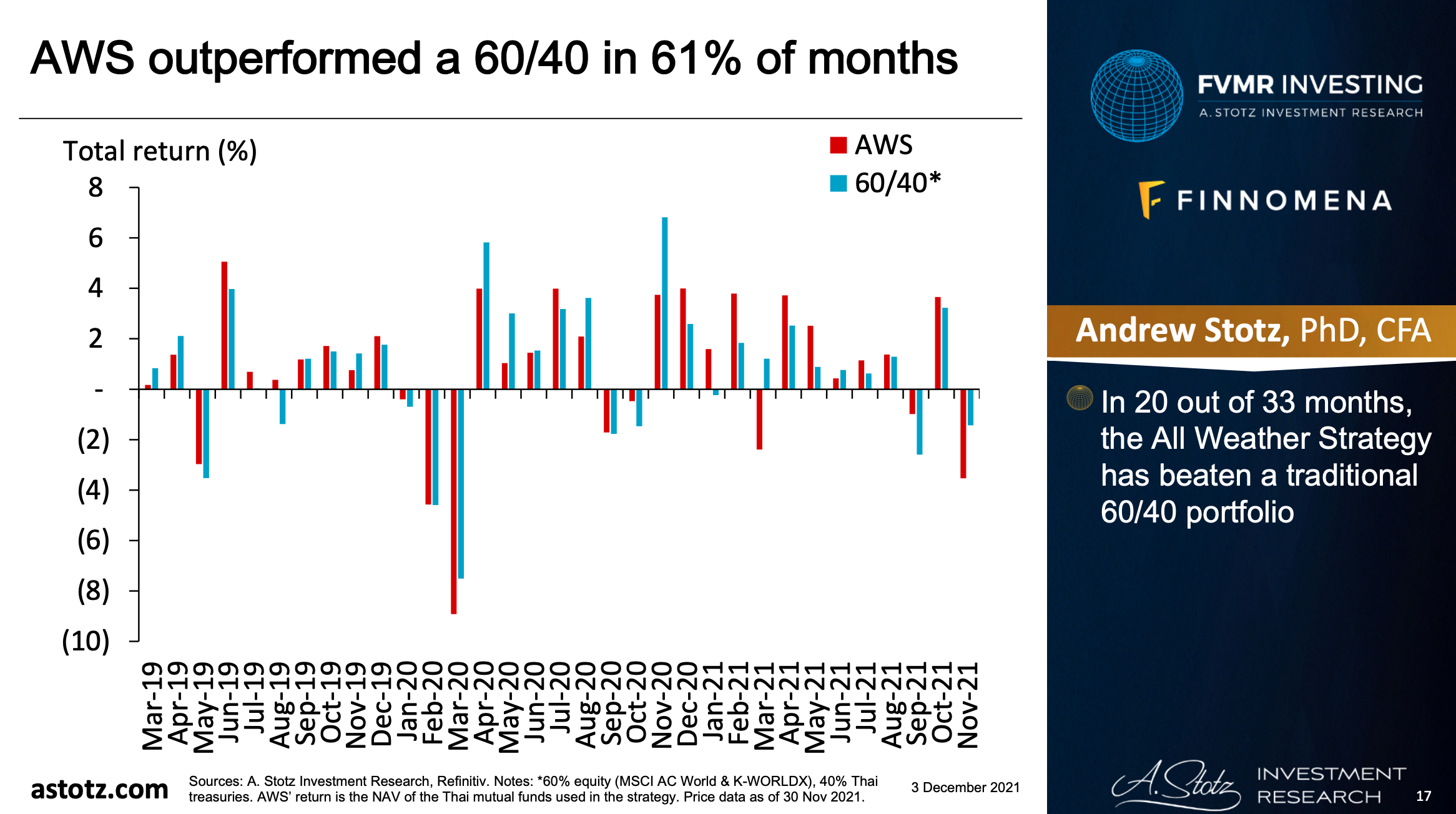

ตั้งแต่ก่อตั้ง: AWS ทำผลงานเหนือพอร์ตดั้งเดิมแบบ 60/40 จาก 61% ของเดือนทั้งหมด

รูปที่ 7: เปรียบเทียบผลการดำเนินงาน AWS และพอร์ตดั้งเดิมแบบ 60/40 จาก 61% ของเดือนทั้งหมด

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ในช่วง 20 เดือนจาก 33 เดือน พอร์ต AWS สามารถเอาชนะพอร์ตดั้งเดิมแบบ 60/40

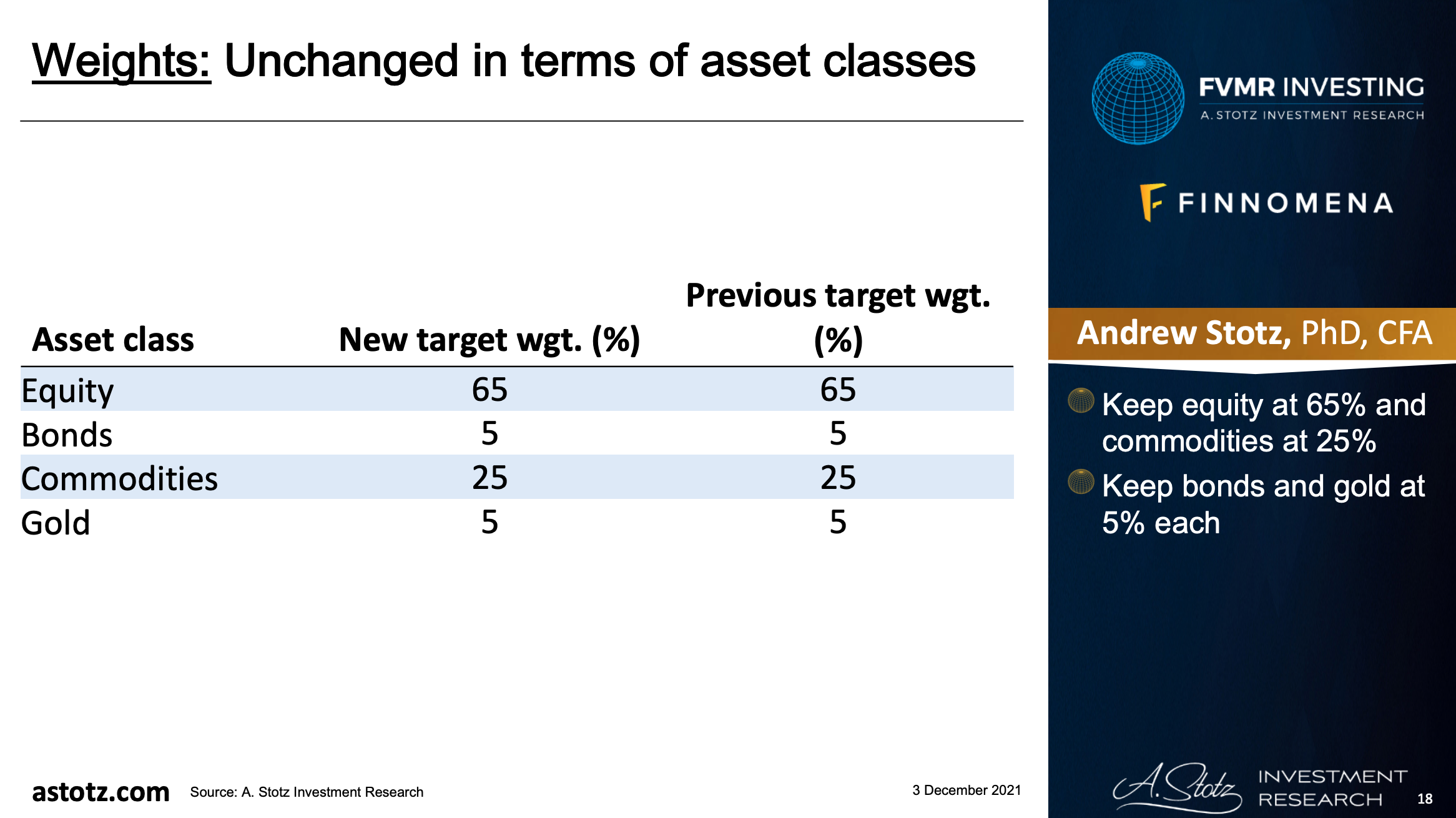

สัดส่วนน้ำหนัก: สัดส่วนสินทรัพย์ยังไม่เปลี่ยนแปลง

รูปที่ 8: ภาพแสดงสัดส่วนสินทรัพย์พอร์ต AWS

ข้อมูล ณ วันที่ 3 ธ.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- คงสัดส่วนหุ้นที่ 65% และโภคภัณฑ์ที่ 25%

- คงสัดส่วนตราสารหนี้และทองคำไว้อย่างละ 5%

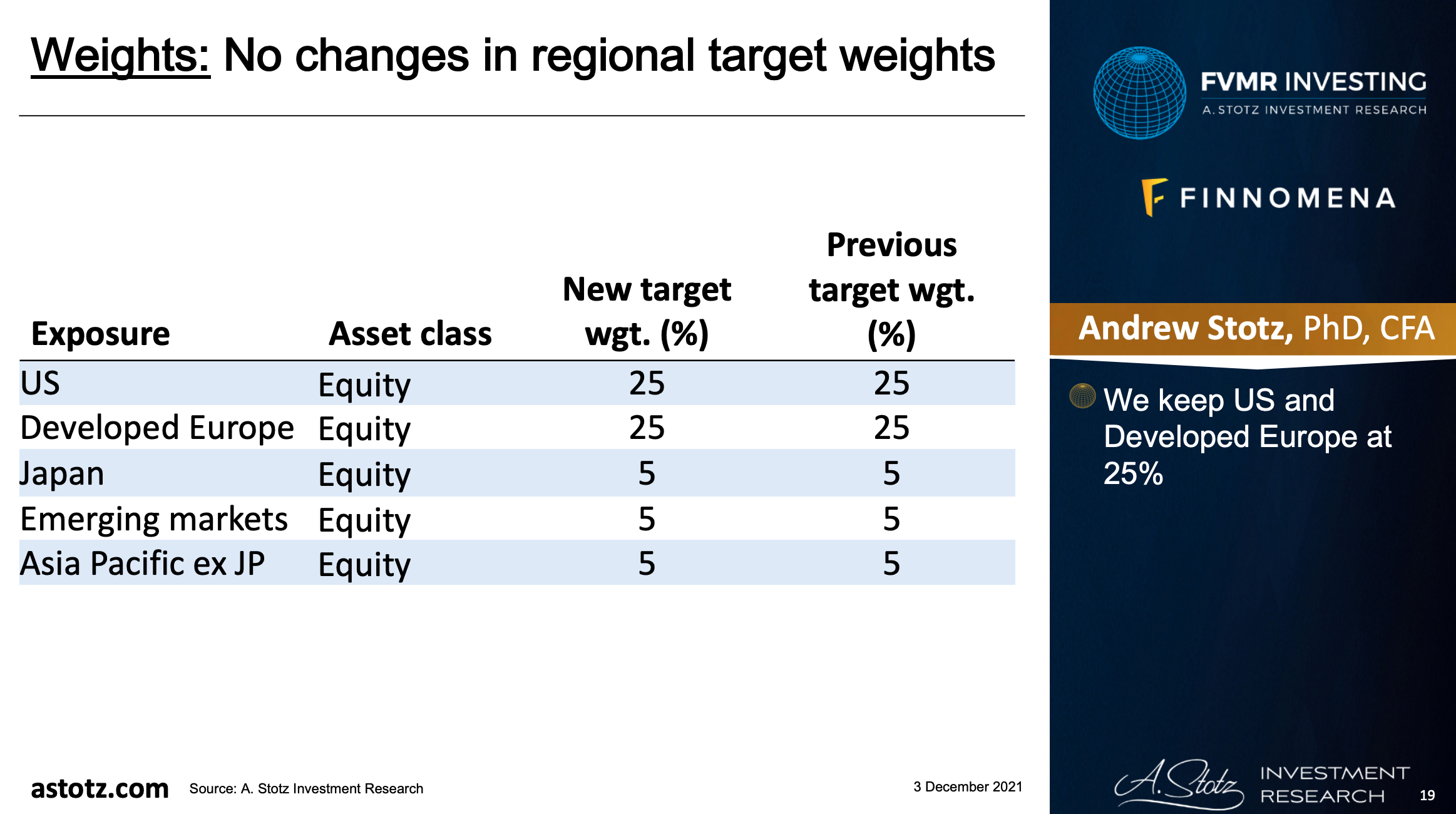

สัดส่วนน้ำหนัก: สัดส่วนภูมิภาคยังไม่เปลี่ยนแปลง

รูปที่ 9: ภาพแสดงสัดส่วนภูมิภาคที่ลงทุนพอร์ต AWS

ข้อมูล ณ วันที่ 3 ธ.ค. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- คงสัดส่วนในสหรัฐฯ และยุโรปพัฒนาแล้วที่ 25%

มุมมอง: ตลาดหุ้นฟื้นตัวอย่างรวดเร็ว

- ในขณะที่ข่าว “ไอไมครอน” สร้างความตื่นตระหนกให้กับตลาดการเงิน แต่การประเมิน ณ ปัจจุบันชี้ให้เห็นว่าไวรัสสายพันธุ์ดังกล่าวมีความรุนแรงน้อยกว่าสายพันธุ์ก่อนหน้าเพียงแต่แพร่ระบาดได้เร็วกว่า

- หากสมมติฐานดังกล่าวถูกต้องไวรัสอาจไม่ส่งผลเชิงลบต่อตลาด

- ดังนั้น ตลาดหุ้นควรฟื้นตัวได้จากความยุ่งยากที่เผชิญ

มุมมอง: Fed อาจยังไม่ลดการเข้าซื้อสินทรัพย์

- “ผมคิดว่ามันถึงเวลาปรับลดวงเงิน QE แต่ยังไม่ถึงเวลาของการลดดอกเบี้ย” เจอร์โรม พาวเวลล์ กล่าว ณ วันที่ 22 ต.ค. 2021

- นับตั้งแต่นาย เจอร์โรม พาวเวล ดำรงตำแหน่งต่อเนื่อง เขาเริ่มสื่อสารว่ามาตรการสนับสนุนในช่วงโรคระบาดควรลดลงในอัตราที่เร็วขึ้นและเงินเฟ้ออาจไม่เป็นเพียงปัจจัยชั่วคราว

- ประธานเฟดยืนยันความคาดหวังของเราที่ Fed อาจลดการเข้าซื้อสินทรัพย์ในปีนี้ แต่จะยังไม่ทำการปรับขึ้นดอกเบี้ย

มุมมอง: Fed จะสนับสนุนตลาดหุ้นสหรัฐฯ ต่อไป

- ภาระหนี้ของรัฐบาลสหรัฐฯ ที่สูงอาจทำให้ Fed ไม่ขึ้นดอกเบี้ยในระดับที่เร็วหรือมากเกินไป

- ตลาดกำลังให้ความเป็นไปได้ในการขึ้นดอกเบี้ยที่ 70% ในเดือน มิถุนายน 2022 เทียบกับในเดือนตุลาคมที่ 50%

- เราคาดว่า Fed จะสนับสนุนตลาดหุ้นสหรัฐฯ เท่าที่ทำได้ ดังนั้นตลาดหุ้นสหรัฐฯ ควรฟื้นตัวจากการปรับฐานในช่วงล่าสุด

มุมมอง: ยุโรปอาจยังไม่ลดการเข้าซื้อสินทรัพย์ในปีนี้เช่นเดียวกัน

- คริสติน ลาการ์ด ประธาน ECB เชื่อว่าเงินเฟ้อเป็นเพียงปัจจัยชั่วคราวเช่นเดียวกับ เจอร์โรม พาวเวลล์

- คริสติน ลาการ์ด เปิดเผยถึงการหยุดมาตรการกระตุ้นฉุกเฉินในช่วงโรคระบาด (PEPP) ในเดือน มีนาคม ปี 2022 แต่ยังคงการอัดฉีดอื่น ๆ ต่อเนื่อง

- ดังนั้นการไม่ลดวงเงินอัดฉีด การผ่อนคลายมาตรการโควิด-19 และเงินเฟ้อ เป็นปัจจัยสนับสนุนหุ้นยุโรปพัฒนาแล้ว

มุมมอง: จีนยังคงเผชิญความไม่แน่นอน

- นักลงทุนยังกังวลเกี่ยวกับการควบคุมและสถานการณ์อุตสาหกรรมอสังหาริมทรัพย์

- ความกังวลต่อเนื่องเป็นผลลบต่อจีน รวมถึงสัดส่วนน้ำหนักที่มากของจีนในดัชนีตลาดเกิดใหม่และเอเชียไม่รวมญี่ปุ่น อาจทำให้ดัชนีดังกล่าวมีผลงานที่แย่ลง

มุมมอง: ตราสารหนี้ยังไม่น่าสนใจ

- เราคาดว่าตราสารหนี้จะทำผลงานได้ไม่ดี ดังเช่นการที่เราคาดว่าเงินเฟ้อจะปรับตัวขึ้น

- สิ่งนี้สะท้อนผ่านสัดส่วน 5%

มุมมอง: ยังคงมีมุมมองเชิงบวกต่อโภคภัณฑ์

- เราคาดว่าราคาพลังงานจะฟื้นตัว หลังความไม่สมดุลระหว่างอุปสงค์และอุปทานยังคงอยู่

- สภาพอากาศที่ย่ำแย่และราคาก๊าสธรรมชาติที่สูงอาจส่งผลให้ราคาปุ๋ยเพิ่มขึ้น และอาจส่งผลมายังสินค้าโภคภัณฑ์เกษตร

- ภาวะห่วงโซ่อุปทานโลกที่หยุดชะงักจากการปิดเศรษฐกิจของรัฐอาจมีผลในระยะยาวที่ยาวกว่านี้

มุมมอง: ปัญหาห่วงโซ่อุปทานอาจทำให้ราคาปรับตัวขึ้นต่อเนื่อง

- คาดว่าการฟื้นตัวต่อเนื่องของเศรษฐกิจตะวันตกและจีนจะช่วยสนับสนุนโภคภัณฑ์

- ปัญหาห่วงโซ่อุปทานโลกจากการปิดเศรษฐกิจของรัฐอาจเป็นมากกว่าปัญหาชั่วคราว

มุมมอง: ทองคำยังไม่มีปัจจัยหนุน

- ในระยะยาว หากเรื่องราวด้านเงินเฟ้อยังคงดำเนินต่อเนื่อง ประเด็นดังกล่าวอาจนำไปสู่ความคาดหวังเรื่องผลตอบแทนที่แท้จริงติดลบ ซึ่งจะช่วยสนับสนุนราคาทองคำ

- เราไม่คิดว่า Fed และ ECB จะมีถ้อยแถลงเหนือความคาดหมาย เราจึงไม่เห็นการสื่อสารที่จะช่วยผลักดันราคาทองคำไปในทิศทางใดทิศทางหนึ่ง

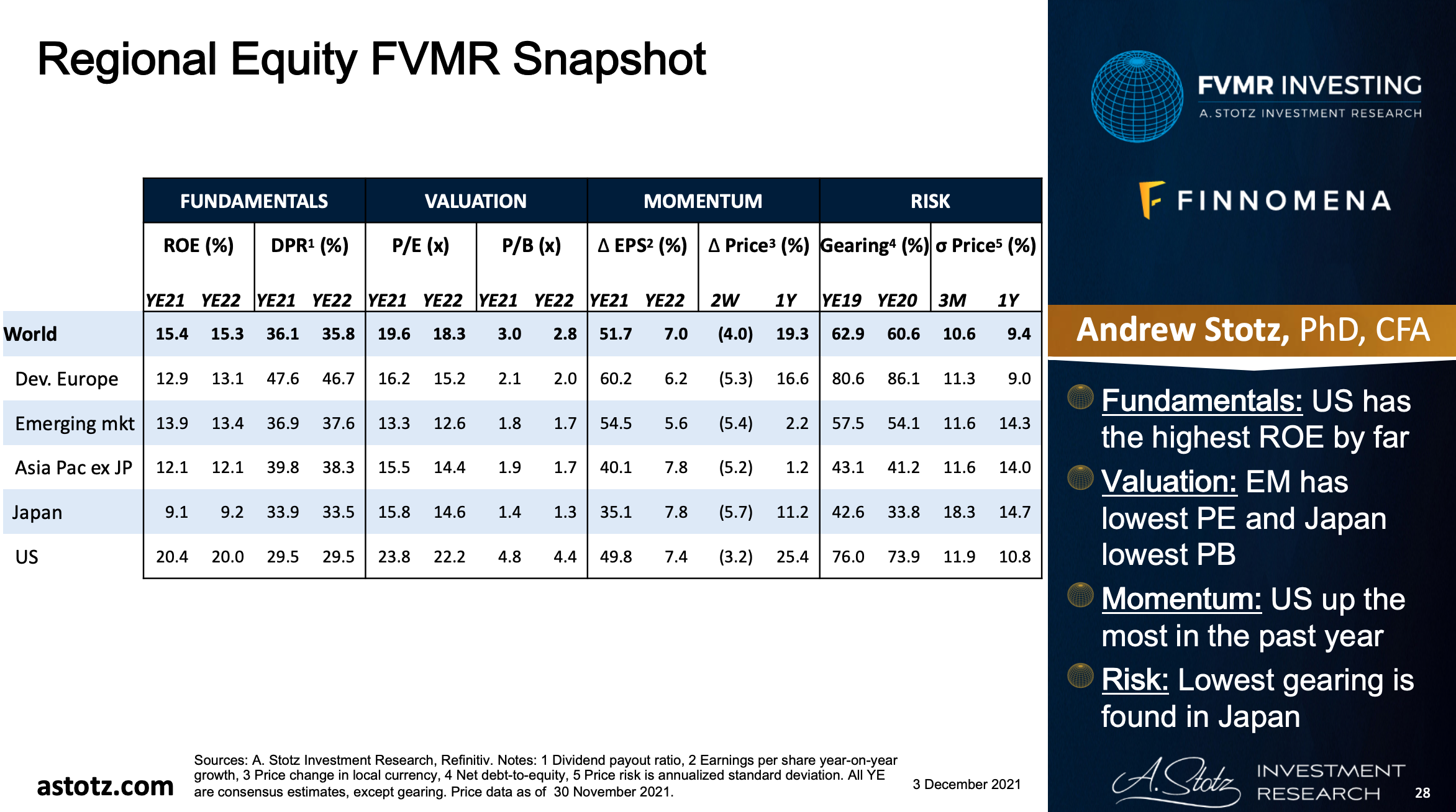

สรุป FVMR แต่ละภูมิภาค

รูปที่ 10: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 พ.ย. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): หุ้นสหรัฐฯ ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

ความเสี่ยง: เงินเฟ้ออาจเป็นเรื่องชั่วคราว

- พอร์ต AWS ถูกปรับให้ได้รับประโยชน์จากเงินเฟ้อที่เพิ่มขึ้น

- มีความเสี่ยงที่เงินเฟ้อจะเป็นปัจจัยชั่วคราว และอาจส่งผลต่อผลการดำเนินงานของเรา

- นอกจากนั้น ความคาดหวังต่อผลตอบแทนในภาวะเงินเฟ้อ ตั้งอยู่บนพื้นฐานการปรับขึ้นดอกเบี้ย

- แต่ธนาคารกลางสหรัฐฯ และยุโรปคาดว่าจะคงดอกเบี้ยไปจนถึงปลายปี 2022

ความเสี่ยง: ไวรัสโคโรน่าสายพันธุ์ใหม่อาจนำไปสู่การล็อกดาวน์

- หากรัฐบาลในประเทศพัฒนาแล้วที่มีอัตราการฉีดวัคซีนในระดับสูงทำการล็อกดาวน์อีกครั้ง อาจส่งผลกระทบต่อตลาดดังกล่าว

- หากประเทศส่วนใหญ่ในโลกปิดเศรษฐกิจอีกครั้ง ความต้องการโภคภัณฑ์อาจได้รับผลกระทบ

ความเสี่ยง: การล้มละลายของสหรัฐฯ

- ในขณะที่สภาอเมริกันซื้อเวลาผ่านการขยายเพดานหนี้ แต่ประเด็นดังกล่าวอาจกลับมาอีกครั้งอย่างเร็วที่สุดในเดือนธันวาคม

- หากสหรัฐฯ ล้มละลาย หุ้นสหรัฐฯ อาจได้รับผลกระทบอย่างรุนแรง และอาจรวมไปถึงหุ้นโลก

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนพฤษจิกายน 2021

- พอร์ต AWS ทำผลตอบแทนได้พอกันกับพอร์ตสัดส่วน 60/40 ในช่วง 3 เดือนที่ผ่านมา

- การไม่ปรับลดวงเงินอัดฉีดของ Fed และ ECB อาจทำให้หุ้นไปต่อ

- โภคภัณฑ์ได้รับการขับเคลื่อนจากวิกฤตพลังงานและปัญหาห่วงโซ่อุปทาน

- ความเสี่ยง: เงินเฟ้อเป็นเรื่องชั่วคราว การล็อกดาวน์ครั้งใหม่เกิดขึ้นและสหรัฐฯ เกิดการล้มละลาย

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”