Sell in May and Go Away คือหนึ่งในค่าสถิติที่เชื่อว่านักลงทุนหลาย ๆ ท่านต่างเคยได้ยินกันเป็นอย่างดี ซึ่งเป็นค่าสถิติที่ระบุว่าในช่วงเดือนพฤษภาคมนั้น เป็นช่วงเวลาที่ไม่ควรถือครองสินทรัพย์เสี่ยงจำพวกหุ้น เนื่องจากในเดือนพฤษภาคมนั้น ตลาดหุ้นมักให้ผลตอบแทนที่ไม่ดีเท่าไหร่นัก เมื่อเทียบกับเดือนที่เหลือ

สาเหตุหลัก ๆ ของการปรับตัวลงในช่วงเวลาดังกล่าวนั้นนักวิเคราะห์คาดการณ์ว่า เป็นผลมาจากการประกาศผลประกอบการไตรมาส 1 ของบริษัทจดทะเบียนต่าง ๆ รวมไปถึงการประกาศจ่ายปันผล และการประกาศคาดการณ์ผลการดำเนินงานในปีนั้น ๆ เป็นครั้งแรกของปีด้วย ซึ่งมากพอที่จะชี้ทิศทางของผลการดำเนินงานทั้งปีได้ หากไม่ผิดความคาดหมายไปมากนัก

ซึ่งเมื่อนักลงทุนได้ทราบถึงแนวโน้มชัดเจนแล้ว ก็มักที่จะขายทำกำไร (ถ้ามี) เพื่อรอจังหวะเข้าลงทุนอีกครั้งในอนาคต หรือสรุปง่าย ๆ ก็คือเกิดภาวะ Sell on Fact เมื่อได้รับทราบข่าวสาร ปันผล และคาดการณ์บริษัทอย่างครบถ้วนแล้วนั่นเอง

คำถามสำคัญต่อมาก็คือว่า แล้วค่าสถิตินี้ยังใช้ได้หรือไม่ในปัจจุบัน?

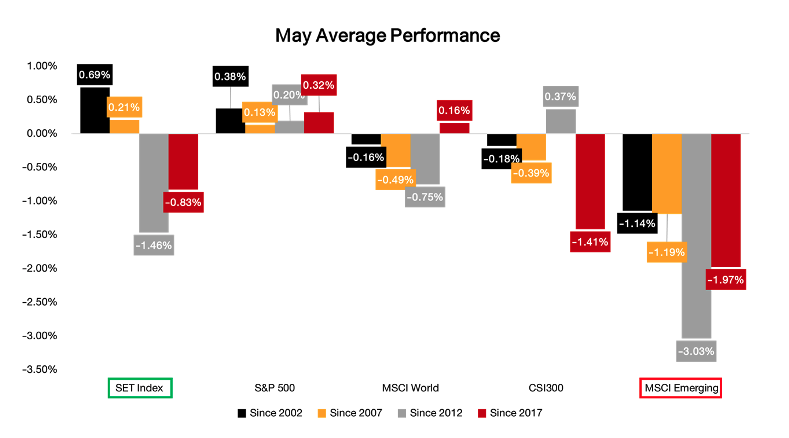

เราก็เลยได้ลองไปสำรวจ 4 ดัชนีหลักของโลก อย่าง S&P 500 ตลาดหุ้นสหรัฐฯ, MSCI World ตัวแทนของตลาดหุ้นประเทศพัฒนาแล้ว, CSI300 ตลาดหุ้นจีนแผ่นดินใหญ่, MSCI Emerging ตัวแทนจากฝั่งตลาดเกิดใหม่ และที่ขาดไม่ได้ SET Index ตลาดหุ้นไทยบ้านแราเอง ในหลากช่วงเวลาจากอดีตถึงปัจจุบัน

โดยแบ่งออกเป็น

- 19 ปีย้อนหลัง (2002 – 2020)

- 14 ปีย้อนหลัง (2007 – 2020)

- 9 ปีย้อนหลัง (2012 – 2020)

- 4 ปีย้อนหลัง (2016 – 2020)

เพื่อพิสูจน์ว่า “ความขลัง” นั้น ยังมีอยู่หรือไม่

ผลปรากฏว่า

- มีอยู่ 2 ตลาดที่ดูเหมือนจะไม่ค่อยสนใจ Sell in May เท่าไหร่นัก คือ SET Index บ้านเรา ด้วยผลอบแทนที่ขาดทุนเพียง 2 ช่วงเวลา และ S&P 500 สหรัฐฯ ที่ผลตอบแทนเฉลี่ยไม่ขาดทุนเลยแม้แต่ช่วงเวลาเดียว

- และมีเพียง MSCI Emerging เท่านั้น ที่รักษาสถิตินั้นเอาไว้อย่างเหนียวแน่นด้วยการติดลบในทุก ๆ ช่วงเวลา

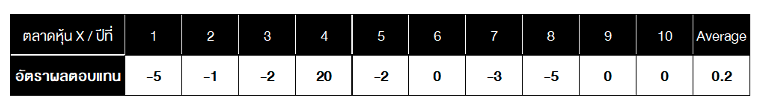

แต่จะพิจารณาเพียงเท่านั้นไม่ได้ เพราะ การหาค่าเฉลี่ยนั้น อ่อนไหวมากต่ออัตราผลตอบแทนที่สุดโต่งไปในทางใดทางหนึ่ง ซึ่งหากเกิดขึ้นเพียงครั้งเดียวอาจทำให้นำไปใช้ในการลงทุนผิดได้ทันที ดังตัวอย่างในรูป

ที่ตลาดหุ้น X นั้นให้อัตราผลตอบแทนขาดทุนมากถึง 6 จาก 10 ปี แต่มีเพียงปีเดียวเท่านั้นที่ผลตอบแทนมากถึง 20% ส่งผลให้ค่าเฉลี่ยออกมาที่ 0.2% ยังคงเป็นบวกอยู่

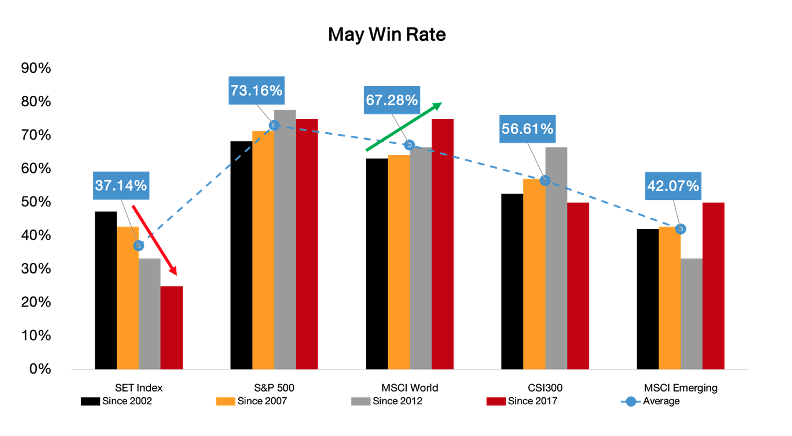

ซึ่งแน่นอนว่า เราก็ได้ไปสำรวจในลักษณะนี้มาให้ด้วย ผลปรากฏว่า “คดีพลิก!!!!” สำหรับ SET Index เพราะเมื่อพิจารณาจาก Win Rate หรือ อัตราการให้อัตราผลตอบแทนเป็นบวกแล้วนั้นจะพบว่า Win Rate ของตลาดหุ้นไทย เมื่อพิจารณาจากช่วงระยะเวลายาวนาน ย้อนกลับมาใกล้มากขึ้นเรื่อย ๆ นั้น อยู่ในแนวโน้มลดลงอย่างต่อเนื่อง สอดคล้องไปในทางเดียวกับค่าเฉลี่ยของ 4 ช่วงเวลาดังกล่าวที่ต่ำที่สุดเมื่อเทียบกับดัชนีอื่น ๆ ซึ่งพอสรุปได้ว่า SET Index นั้น ควรจะ Sell ก่อน May แทนแล้ว เพื่อลดโอกาสขาดทุนในช่วงนั้น ๆ

ขณะที่สหรัฐฯ ยังคงครองแชมป์ไม่สนสถิติอย่างต่อเนื่อง ด้วย Win Rate เฉลี่ยสูงที่สุดถึง 73.16% ส่งผลให้ดัชนี MSCI World ซึ่งมีสัดส่วนของตลาดหุ้นสหรัฐฯ อยู่ถึง 66% นั้นอยู่ในแนวโน้มที่ Win Rate ทยอยเพิ่มขึ้นอย่างต่อเนื่อง

ด้าน MSCI Emerging นั้นยังคงสอดคล้องกับค่าเฉลี่ยข้างต้น ด้วย Win Rate เฉลี่ยเพียง 42.07% เท่านั้น

ซึ่งหากเราเชื่อสถิติแล้ว เท่ากับว่า S&P 500 และ MSCI World นั้นดูน่าสนใจไม่น้อยเลยสำหรับนักลงทุนที่ลงทุนในไทยแต่เพียงอย่างเดียว และเท่ากับว่ามนต์ขลังของ Sell in May นั้นยังคงอยู่ ในตลาดเกิดใหม่ และ มีมนต์ขลังมากขึ้นเรื่อย ๆ ใน SET Index บ้านเรา…

AKN Blog