จากที่เล่าก่อนไว้หน้านี้ว่า เรานั้นกำลังอยู่ในภาวะ Inverted Taper Tantrum ที่เป็นภาวะตลาดวิ่งเพราะสภาพคล่องล้นระบบ วิ่งเพราะมาตรการกระตุ้นเศรษฐกิจขนานใหญ่ที่มาอย่างรวดเร็ว สวนทางตัวเลขทางเศรษฐกิจชนิดที่ผิดฝาผิดตัว ซึ่งนำมาสู่คำถามต่อมาก็คือ แล้วตลาดนั้นจะเป็นอย่างไรต่อไป

ต้องย้อนไปก่อนนิดว่าการปรับตัวขึ้นในครั้งนี้นั้น เป็นการวิ่งบนความคาดหวัง (Expect) ว่าเศรษฐกิจจะฟื้นตัวกลับมาได้อย่างรวดเร็ว หรือ หากแย่ก็อาจจะน้อยกว่าคาด ประกอบกับอคติ (Bias) ที่บังตา ที่มองว่าความเสี่ยงอื่น ๆ ที่อาจจะเข้ามากระทบนั้นไม่มีอยู่ หรือมีอยู่แต่มาตรการทั้งหลายที่ออกมาก็จะเอาได้อยู่ ส่งผลให้เกิดการลงมือ (Action) ก็คือการเข้าลงทุนในสินทรัพย์นั้น ๆ เพื่อเก็งกำไรและเป็นผลักดันราคาสินทรัพย์ไปในตัว

ซึ่งจุดจบของเหตุการณ์นี้ หลัก ๆ น่าจะมีออกมาได้ 3 แบบด้วยกันก็คือ

1. ปัจจัยพื้นฐานฟื้นตัวมากพอที่จะป้องกันความเสี่ยงในการปรับตัวลง (Downside) (ปัจจัยพื้นฐานปรับตัวขึ้นหาตลาดหุ้น) จนส่งผลให้ตลาดวิ่งไปได้ต่อเหมือนม้าเมาม้าต่อไป

2. ตลาดพังลงมาหาปัจจัยพื้นฐานที่ไม่ฟื้นตัว (ตลาดหุ้นปรับตัวลงมาหาปัจจัยพื้นฐาน)

3. ปัจจัยพื้นฐานทยอยฟื้นตัว ขณะเดียวกันตลาดก็ปรับตัวลงมาหาครึ่งทาง

ซึ่งโดยส่วนตัวแล้วทาง #แอดลุง มองว่า โอกาสที่จะเกิดขึ้นได้ค่อนข้างสูงนั้นคือข้อ 2 และ 3 เป็นหลัก

เพราะอย่างที่กล่าวว่าตลาดนั้นวิ่งบนมาตรการกระตุ้น ซึ่งมาตรการกระตุ้นนั้นก็ออกมาเพื่อทำให้ปัจจัยพื้นฐานฟื้น

ฉะนั้นแล้ว เมื่อปัจจัยพื้นฐานฟื้นเมื่อใด ธนาคารกลางหลัก ๆ ของโลกอย่างธนาคารกลางสหรัฐฯ (Fed) ธนาคารกลางยุโรป (ECB) และธนาคารกลางญี่ปุ่น (BOJ) ก็จะทยอยลดมาตรการของตนเข้าสู่ภาวะปกติ

ทำให้เมื่อใดก็ตามที่ตัวเลขเศรษฐกิจฟื้นตัวมาก ๆ ตลาดอาจจะปรับตัวลงก็เป็นได้ เพราะสาเหตุหลักในการวิ่งครั้งนี้ก็คือมาตรการกระตุ้นเศรษฐกิจหายไปจากสารบบ ซึ่งค่อนข้างแน่นอนว่า เมื่อเป็นเช่นนั้นแล้ว “ใครลุกช้า อาจจะต้องจ่ายรอบวง” หรือเสียกำไรทั้งหมดก็เป็นได้

คำถามคือแล้วอย่างไรต่อไป

ก็นำไปสู่การประกาศตัวเลขดัชนีผู้จัดการฝ่ายจัดซื้อทั้งภาคอุตสาหกรรมและบริการจากสถาบัน ISM ของสหรัฐฯ ในช่วงสัปดาห์ที่ผ่านมา ที่ประกาศออกมาที่ระดับ 52.6 และ 57.1 จุดตามลำดับ ดีกว่าการคาดการณ์ชนิดผิดหูผิดตาทั้ง 2 ดัชนีที่ระดับ 49.5 และ 50.1 ตามลำดับ ซึ่งเป็นการปรับตัวพุ่งขึ้นแรงเสียกว่าช่วงหลังวิกฤติซับไพรม์เสียอีก

เมื่อประกอบกับดัชนีอื่น ๆ ที่ประกาศออกมาดีกว่าคาดเช่นกัน ทั้งอัตราการว่างงานที่ 11% เหนือกว่าการคาดการณ์ที่ 12.3% การจ้างงานนอกภาคการเกษตรที่ 4.8 ล้านตำแหน่ง เหนือกว่าการคาดการณ์ที่ 3.0 ล้านตำแหน่ง และอื่น ๆ อีกหลายดัชนี

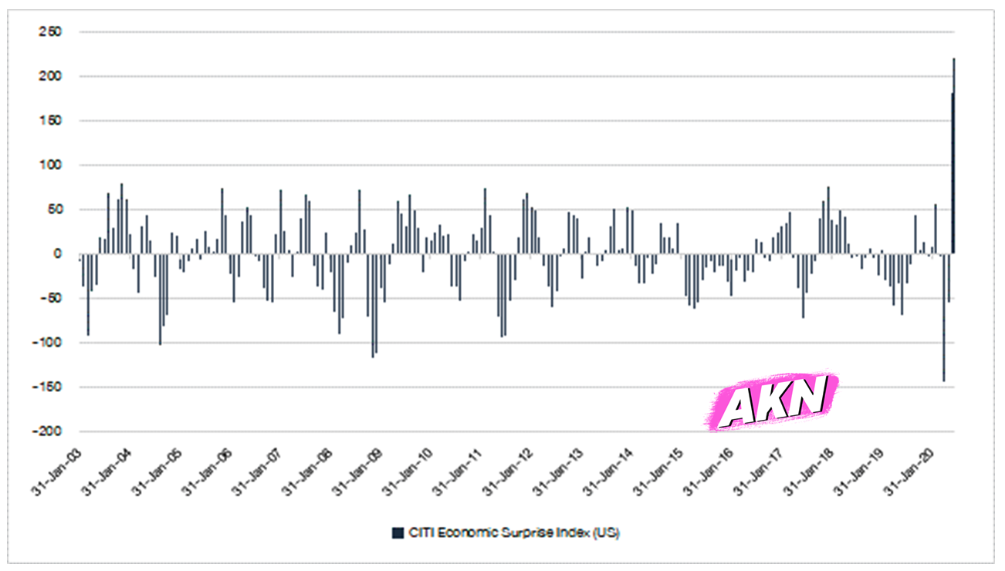

รูปที่ 1 ดัชนี CITI Economic Surprise Index (US) และ อัตราผลตอบแทนรายเดือนของดัชนี S&P 500 l Source : Bloomberg As of 08/07/2020

ก็ส่งผลให้ดัชนี CITI ECONOMIC Surprise Index ซึ่งเป็นดัชนีที่เปรียบเทียบระหว่างตัวเลขเศรษฐกิจที่ประกาศออกมากับตัวเลขเศรษฐกิจที่นักวิเคราะห์คาดการณ์ ซึ่งต่ำกว่า 0 หมายถึงแย่กว่าคาด มากกว่า 0 หมายถึงดีกว่าคาด ก็ปรับตัวขึ้นเป็นบั้งไฟพญานาค ทำจุดสูงสุดที่ 221.30 จุด สูงที่สุดนับตั้งแต่มีดัชนีนี้มาในปี 2002

แล้วยังไงต่อ?

จุดนี้ดัชนี CITI ECONOMIC Surprise Index สะท้อนออกมาว่านักวิเคราะห์สำนักต่าง ๆ เองนั้น ยังมีมุมมองที่ระวังพอสมควร สวนทางภาคธุรกิจที่มีมุมมองเชิงบวกมากขึ้น ทำให้ตัวเลขเศรษฐกิจประกาศออกมาทั้งดัชนีชี้นำอย่าง PMI และ ดัชนีตามอย่างอัตราการว่างงานดีกว่าคาดได้มโหฬารขนาดนี้

ซึ่งแน่นอนว่าเมื่อผิดคาดไปขนาดนี้ มีหรือที่ครั้งต่อ ๆ ไป นักวิเคราะห์จะกล้าออกมาคาดการณ์ตัวเลขที่ต่ำอีก หรือในอีกนัยหนึ่ง เมื่อเศรษฐกิจฟื้นจากภาวะแย่ คนก็เริ่มหวังไปข้างหน้าว่าจะดีขึ้น ๆ เรื่อย ๆ ทำให้ท้ายที่สุดแล้วตัวเลขเศรษฐกิจเอง อาจจะประกาศออกมา “ดีกว่าคาด” ได้น้อยลงเรื่อย ๆ ในอนาคต

ทำให้แม้เศรษฐกิจจะฟื้น แต่ก็มีโอกาสประกาศออกมาค่อย ๆ ทยอยดีกว่าคาดน้อยลง ๆ จนไปสู่ระดับแย่กว่าการคาดการณ์ก็เป็นได้ เมื่อเป็นเช่นนั้นแล้ว อย่างที่เราทราบกัน และเขียนไว้ด้านบนว่าตลาดหุ้นนั้นเล่นบนความคาดหวัง ในวันนั้นแม้ Fed ไม่ได้ประกาศหยุดมาตรการทั้งหลาย ตลาดหุ้นก็อาจจะ “ย่อแรง ๆ” ตอบรับความผิดหวังก็เป็นได้

โดยเฉพาะอย่างยิ่ง เมื่อ ดูปัจจัยอื่น ๆ ประกอบ เช่น กรณีสงครามการค้าที่แม้อาจจะไม่แรงตามที่เราให้เหตุผลไว้ก่อนหนจากในโพสนี้และโพสนี้ แต่หากมีท่าทีจะกระทบต่อเศรษฐกิจจริง ก็มีแนวโน้มที่ตลาดจะตกใจได้เช่นกัน

รวมไปถึงการเลือกตั้งประธานาธิบดีสหรัฐฯ ที่กำลังจะใกล้เข้ามา ที่ทรัมป์เองเริ่มมีความเป็นไปได้น้อยลงที่จะชนะ สวนทางนายโจ ไบเดนคู่แข่งที่ดูหล่อขึ้นทุก ๆ วัน

ซึ่งหนึ่งในนโยบายของนายโจ ไบเดนที่ชูเอาไว้ก็คือ การปฏิรูปโครงสร้างภาษีเสียใหม่ โดยเฉพาะอย่างยิ่งภาษีของบริษัทจดทะเบียน ที่จะปรับขึ้นจาก 21% เป็น 28% นอกจากนั้นยังมีนโยบาย ภาษีนิติบุคคลขั้นต่ำ การเรียกเก็บภาษีผู้มีรายได้สูงเพิ่มเติม และการปรับขึ้น GILTI Tax ซึ่งทาง Goldman Sachs ได้ออกมาคาดการณ์ว่า หาก 4 นโยบายนั้นถูกผลักดันได้สำเร็จ อาจทำให้กำไรต่อหุ้น S&P500 หายไปได้ถึง 12% ในภาพรวม

รวมไปถึงท่าทีต่อยักษ์ใหญ่ทางด้านเทคโนโลยีอย่าง Facebook, Apple, Google, Amazon และ Microsoft ที่ไบเดนระบุชัดว่าอยากที่จะเรียกร้องให้ตรวจสอบความเป็นธุรกิจผูกขาดของกลุ่มเหล่านี้เหลือเกิน

ก็ส่งผลให้หากคะแนนนิยมในโพลล์ของไบเดน ยังดูดีต่อไป ก็จะยิ่งกดดันตลาดให้ผันผวนได้ตาม ๆ กัน

ดังนั้นแล้ว หากนักลงทุนท่านใดมีสถานะในหุ้นอยู่ตอนนี้ ไม่ได้แนะนำให้ขายหนีแต่อย่างใด เพราะท้ายที่สุดแล้ว มาตรการกระตุ้นที่กล่าวถึงข้างต้น แอดลุงเองยังเชื่อว่าน่าจะมากพอที่จะหนุนตลาดได้อีกระยะ เพียงแต่อาจจะเริ่มมองหาทางหนีทีไล่ กระจายการลงทุน หรือ วางแผนล่วงหน้า รับความผันผวนที่อาจจะมาถึงก็คงดีไม่น้อย ไม่เช่นนั้นแล้ว หากความผันผวนมาถึง หากไม่มีแผน เราอาจจะเป็นผู้จ่ายรอบวงโดยไม่รู้ตัวก็เป็นได้…..

#แอดลุง

Source : Bloomberg, Investing.com, Goldman Sachs, Mentalfloss

ที่มาบทความ: AKN Blog

.jpg)