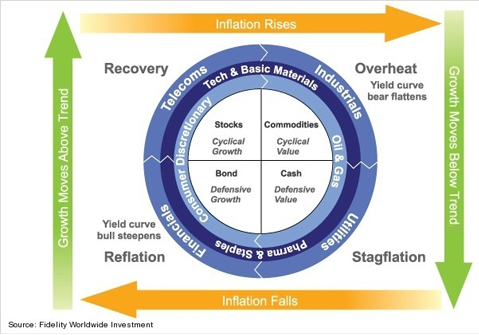

Investment Clock คือแนวคิดที่มองว่า ไม่ว่าจะเป็นช่วงเวลาใด จะมีสินทรัพย์หนึ่งๆที่ให้ผลตอบแทนได้ดีเสมอ โดยศึกษาจากประวัติศาสตร์ที่ผ่านมาเป็นหลัก เช่น ยามที่เศรษฐกิจฟื้นตัวดี กลุ่มหุ้นตามวัฏจักรจะให้ผลตอบแทนได้ดีกว่าเงินสด กลับกันหากเศรษฐกิจพังครืนลงมาเงินสดก็อาจให้ผลตอบแทนที่ดีกว่าได้ ซึ่งสามารถาแบ่งวัฏจักรเศรษฐกิจและสินทรัพย์ที่เหมาะออกเป็น 4 ช่วงด้วยกัน ดังนี้

Reflation Phase : ตราสารหนี้

คือช่วงเวลาที่เศรษฐกิจอ่อนแอ ส่งผลให้ความต้องการสินค้าต่างๆลดลงจากวิกฤติเศรฐกิจที่เพิ่งผ่านไป ทำให้ราคาสินค้าต่างๆทั้งในชีวิตประจำวัน และสินค้าต้นทุนการผลิตต่ำลง ส่งผลให้เงินเฟ้อลดลง ส่งผลให้การลดดอกเบี้ยเพื่อการกระตุ้นการใช้จ่ายมีแนวโน้มเป็นไปได้ เมื่อประกอบกับภาพของความเสี่ยงที่ยังไม่จางหาย ตราสารหนี้จึงเป็นสินทรัพย์ที่น่าสนใจ จากความปลอดภัยที่ให้ได้มากกว่า และโอกาสที่ราคาจะขึ้นจากดอกเบี้ยที่มีสิทธิ์ลดลง

Recovery Phase : หุ้นเติบโต และ หุ้นวัฏจักร

คือช่วงเวลาที่เศรษฐกิจเริ่มฟื้นตัวจากการกระตุ้นของภาครัฐ การจับจ่ายใช้สอย การลงทุนเริ่มกลับมามีมากขึ้น ซึ่งหมายถึงกำไรในอนาคตของบรรดาบริษัทจดทะเบียนต่างๆมีแนวโน้มฟื้นตัวในภายภาคหน้า หุ้นเติบโต และหุ้นวัฏจักรจึงน่าสนใจในช่วงเวลานี้

Overheat : สินค้าโภคภัณฑ์

คือช่วงเวลาที่เศรษฐกิจฟื้นตัว ผลประกอบการบริษัทต่างๆดีอย่างต่อเนื่อง เงินเฟ้อเริ่มสูงขึ้น จากากรใช้จ่ายที่มากขึ้น บริษัทต่างๆเร่งการผลิตอย่างเต็มที่ เพื่อตอบรับกับการบริโภคที่กลับมาอย่างเต็มตัว ทำให้ สินค้าโภคภัณฑ์ น่าสนใจในช่วงนี้ เพราะความต้องการใช้ในการผลิตที่สูงขึ้นอย่างสูงสุดในช่วงนี้

Stagflation : เงินสด

ช่วงนี้คือช่วงเวลาแห่งความจริงเริ่มปรากฏว่า เศรษฐกิจไม่อาจไปต่อได้จาก GDP ที่ลดลง แต่เงินเฟ้อยังเพิ่มขึ้น ส่งผลให้สินทรัพยเสี่ยงอย่างหุ้นเริ่มปรับตัวลดลงจากผลประกอบการที่เริ่มมีแนวโน้มลดลง ทำให้สินทรัพย์ที่น่าสนใจมากที่สุดคือ เงินสด เพื่อลดโอกาส “เจ็บตัว”

แน่นอนว่าการเรียนรู้อดีต ช่วยเป็นแนวคิดการลงทุนในอนาคตได้ แต่เหนืออื่นใด ไม่มืทางที่เราจะรู้ได้อย่างชัดเจนว่า ช่วงวัฏจักรจะเริ่มต้นและจบเมื่อใด ดังนั้นควรพิจารณากลยุทธ์อื่นๆประกอบการลงทุนด้วย เพื่อพอร์ทการลงทุนที่เติบโต และมั่นคงในระยะยาว