ช่วงรอยต่อระหว่างปีเก่ากับปีใหม่แบบนี้ เป็นจังหวะเวลาที่ดี ที่เราจะได้ทบทวนอะไรหลายๆ อย่าง ทั้งในสิ่งที่เราได้ทำสำเร็จ และสิ่งที่ยังคั่งข้างในปีที่ผ่านมา พร้อมกับวางแผนชีวิตไปในปีข้างหน้า

ในทางการเงินส่วนบุคคลก็เช่นกัน มีหลายๆ อย่างที่น่าใช้โอกาสช่วงวันหยุดปีใหม่นี้ จัดทำให้แล้วเสร็จ เพื่อเป็นทั้งการวัดและประเมินผลตัวเองในอดีตที่ผ่านมา และเพื่อเป็นแผนงานในอนาคต โดยสำหรับตัวผมเองนั้นก็มีการทำสิ่งต่างๆ ดังนี้

1. สรุปรายรับ-รายจ่ายในปีที่ผ่านมา

พร้อมทั้งรวบรวมเอกสารภาษีต่างๆ ว่ามีครบแล้วหรือไม่ หากยังจะได้เริ่มติดตามทวงถามได้ทันท่วงที เพราะถ้าเป็นไปได้ก็อยากรีบยื่นภาษีตั้งแต่ช่วงขึ้นปีใหม่ จะได้เงินภาษีคืนเร็วหน่อย เพราะยังมีคนยื่นน้อยอยู่ ส่วนเรื่องรายจ่ายนั้น ผมอยากรู้ว่าปีที่แล้ว หมดไปกับอะไรมาก สิ่งนั้นมีประโยชน์แค่ไหน จะได้ปรับปรุงแก้ไขในปีถัดไป

2. สรุปผลตอบแทนการลงทุนเทียบกับตัวเปรียบเทียบที่เหมาะสม

ซึ่งจะเป็นการคำนวณแบบง่ายๆ ก็ได้ ว่าปัจจุบันพอร์ตเรามีมูลค่าเท่าไร เทียบกับเมื่อต้นปีโตขึ้นกี่บาท และต้องอย่าลืมหักออกด้วยเงินลงทุนที่เราใส่เพิ่มเข้าไประหว่างปีด้วย เพราะเงินที่ใส่เพิ่มไม่ใช่กำไร เท่านี้ก็จะพอคิดกำไรเป็นบาท และเป็น % ได้ จากนั้นก็นำไปเทียบกับตัวเปรียบเทียบ (Benchmark) ที่ความเสี่ยงใกล้ๆ กันกับกลยุทธ์การลงทุนของเรา อย่างผมลงทุนในหุ้นเป็นหลัก ผมก็จะนำผลตอบแทนไปเทียบกับดัชนี SET TRI ว่าเราทำได้ดีกว่าหรือแย่กว่าอย่างไร จะได้รู้ตัวเอง

3. จัดทำบัญชีทรัพย์สิน

ซึ่งเป็นสรุปรายการทรัพย์สิน หนี้สิน และความคุ้มครองจากประกันชีวิต/ประกันภัยทั้งหมด เพื่อดูว่าฐานะเราเป็นอย่างไร ทรัพย์สินเพิ่มขึ้น หนี้ลดลง ความคุ้มครองเพียงพอใช่มั๊ย นอกจากนั้นบัญชีทรัพย์สินนี้ ยังใช้เป็นเอกสารอ้างอิงกรณีที่เราเป็นอะไรไป คนข้างหลังจะได้จัดการกับทรัพย์สินและหนี้สินเราได้ถูก ว่ามีอะไรอยู่ที่ไหนบ้าง

4. จัดทำงบประมาณรายรับ-รายจ่าย หรือ Budget ของปีหน้า

สำหรับผมทำเป็นรายเดือนไป 12 เดือนข้างหน้า เพื่อคาดการณ์ว่าเราจะมีรายรับ-รายจ่ายเป็นอย่างไรบ้าง แต่ละเดือนจะมีเงินเหลือเท่าไร เงินเหลือนั้นเอาไปทำอะไรบ้าง เป็นการประเมินไปล่วงหน้า ถึงเวลาก็จะได้ทำตามแผนได้ง่าย และกรณีที่งบเรามีปัญหา การได้เห็นปัญหาล่วงหน้าบนกระดาษก็ทำให้เรามีเวลาแก้ปัญหาได้ก่อน ไม่ใช่ไปรู้เอาตอนที่ปัญหามันเกิดขึ้นเฉพาะหน้าแล้ว

ซึ่งในบทความนี้ผมอยากจะเจาะลึกเรื่อง “บัญชีทรัพย์สิน” เป็นพิเศษ เพราะอยากให้ทุกท่านได้จัดทำไว้บ้าง เพื่อให้รู้จักตัวเองดีขึ้น ผมเองทำมาต่อเนื่องหลายปี ทำแล้วรู้สึกดี มีประโยชน์ เรามาลองดูกันนะครับ ว่ามันทำได้อย่างไร

บัญชีทรัพย์สินแบบบ้านๆ

บัญชีทรัพย์สินแบบที่ผมทำนั้น ไม่ได้มีรูปแบบที่เป็นทางการหรืออ้างอิงได้ทางกฎหมายแต่อย่างใด แต่เป็นรูปแบบที่ใครก็ทำได้เองง่ายๆ ด้วยโปรแกรม Excel หรือจะปริ้นท์ออกมาเป็นแบบฟอร์มเปล่าแล้วเขียนเอาก็ไม่มีปัญหา หลักๆ เพียงเพื่อให้มันทำหน้าที่สำคัญดังต่อไปนี้

- อะไร : รู้ว่าเรามีทรัพย์สินหนี้สิน และความคุ้มครองอะไรบ้าง

- เท่าไร : รู้ว่าทรัพย์สินหนี้สินและความคุ้มครองต่างๆ ที่มีอยู่ มีมูลค่าเท่าใด

- ที่ไหน : รู้ว่าทรัพย์สินหนี้สินและความคุ้มครองเหล่านั้น มีที่ตั้งอยู่ที่ใด

ส่วนถ้าใครอยากจะเพิ่มรายละเอียดที่มากกว่านี้ก็สามารถปรับปรุงเพิ่ม/ลด ได้ตามความเหมาะสม และต่อไปนี้คือตัวอย่างบัญชีทรัพย์สินที่ผมอยากเชิญชวนให้ท่านลองทำตาม

สรุปรายการสินทรัพย์

จะแบ่งออกเป็น สินทรัพย์สภาพคล่อง สินทรัพย์เพื่อการลงทุน และสินทรัพย์ใช้ส่วนตัว ดังตัวอย่างต่อไปนี้

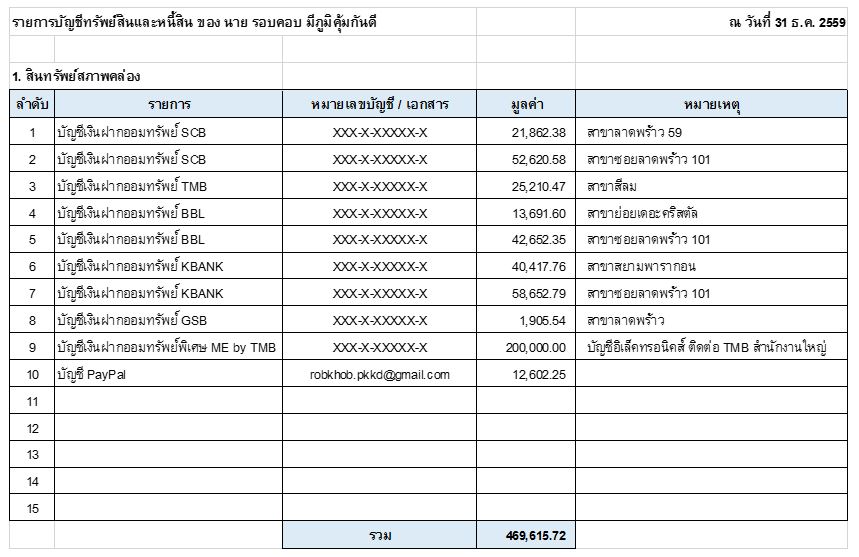

1.) สินทรัพย์สภาพคล่อง

นั้นคือพวกบัญชีเงินฝาก กองทุนรวมตลาดเงิน หรือกองทุนรวมตราสารหนี้ระยะสั้น รวมทั้งบัญชีต่างๆ ที่มีความคล่องตัวสูง สามารถเปลี่ยนเป็นเงินสดได้เร็ว เงินส่วนนี้หากเราเดือดร้อนเมื่อไร ก็สามารถถอนใช้ได้ทันที และในบางกรณีที่มีโอกาสการลงทุนดีๆ เข้ามา เงินส่วนนี้ก็สามารถนำไปใช้ลงทุนได้เช่นกัน

ข้อมูลที่ผมรวบรวมก็จะมีชื่อธนาคาร สาขา เลขที่บัญชี และยอดเงินปัจจุบัน ซึ่งกว่าจะรวบรวมได้ บางทีก็ไม่ง่ายนะครับ อย่างตอนที่ผมทำ กว่าจะหาสมุดบัญชีเจอครบทุกเล่มนี่ก็เหงื่อตก พอเจอแล้วก็ถือโอกาสจัดเก็บให้เป็นที่เป็นทางเสียเลย

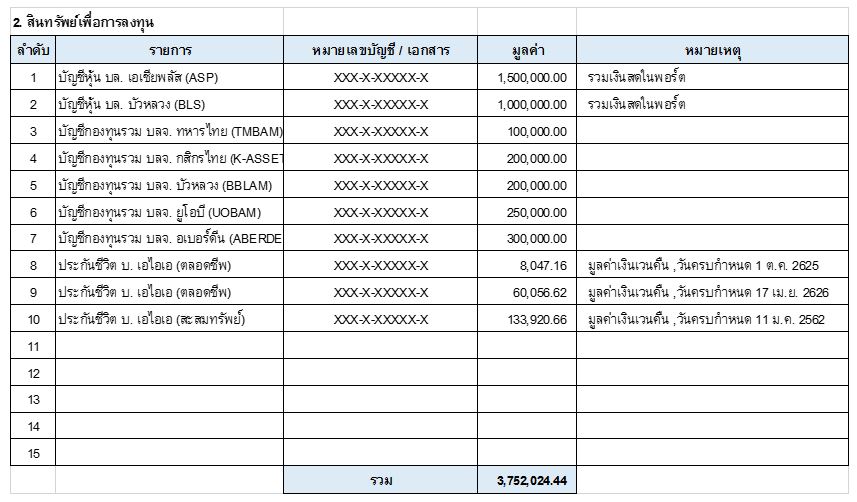

2.) สินทรัพย์เพื่อการลงทุน

ก็จะเป็นสินทรัพย์กลุ่มสำคัญที่หากมีไว้เยอะ ในอนาคตสินทรัพย์ประเภทนี้ก็จะสามารถนำมาใช้เลี้ยงตัวได้ เพราะมักมีเงินปันผล หรือการเติบโตจากส่วนต่างราคา (แต่ถ้าลงทุนมั่วๆ ก็ลดค่าลงได้เช่นกัน)

โดยในการสรุปมูลค่านั้น เราจะใช้มูลค่าปัจจุบันเท่านั้น ไม่สนราคาทุนนะครับ เพราะราคาทุนนั้นมันเป็นอดีตไปแล้ว วันนี้หากเราจะจัดการกับเงินส่วนนี้ เราจะจัดการมันได้ที่มูลค่าปัจจุบันเท่านั้น ซึ่งรายการที่บันทึกง่ายหน่อย ก็เช่นพวกบัญชีกองทุน และบัญชีหุ้น เพราะแค่เปิดพอร์ตดูก็เห็นเป็นมูลค่าปัจจุบันเลย

ส่วนรายการที่จะบันทึกยาก ก็เช่นพวกประกันชีวิตต่างๆ ซึ่งจะบันทึกด้วย มูลค่าเงินสด หรือ มูลค่าเงินเวนคืน เพราะนี่คือมูลค่าที่แท้จริงของกรมธรรม์ของเรา โดยรวมดอกผลส่วนที่สะสมไว้ และหักด้วยค่าใช้จ่ายทั้งหมดเรียบร้อยแล้ว หากอยากรู้ว่าตอนนี้กรมธรรม์ของเรามีมูลค่าเท่าไร ก็สอบถามจากตัวแทนประกันของเราได้ หรือจะเปิดตารางท้ายเล่มแล้วลองคำนวณดูเองก็ได้ครับ

สินทรัพย์อีกประเภทหนึ่งที่ประเมินยากขึ้นอีกก็เช่น อสังหาริมทรัพย์ที่เราซื้อมาเพื่อลงทุน เช่น บ้านเช่า คอนโด ที่ดิน เพราะการจะหาราคาปัจจุบันนั้นบางทีทำได้ยาก ถ้าเป็นทรัพย์ที่พอจะมีตัวเทียบเคียงหน่อย เช่น มีห้องในตึกเดียวกัน เพิ่งขายไปได้ราคาเท่าไร ก็สามารถนำราคานั้นมาประเมินเป็นมูลค่าปัจจุบันได้ แต่ถ้าไม่มีเลย ก็ต้องกะๆ เอาแบบไม่เข้าข้างตัวเองมากนักล่ะครับ ยากกว่านี้ก็จะเป็นพวกของสะสม หรือของที่ประเมินค่าลำบาก เช่น พระเครื่อง ของโบราณ ไวน์ ฯลฯ ซึ่งยิ่งควรทำบัญชีสรุปไว้ครับ เพราะของบางอย่างมีค่ามาก แต่ทายาทอาจไม่รู้เลยว่ามีค่าแค่ไหน

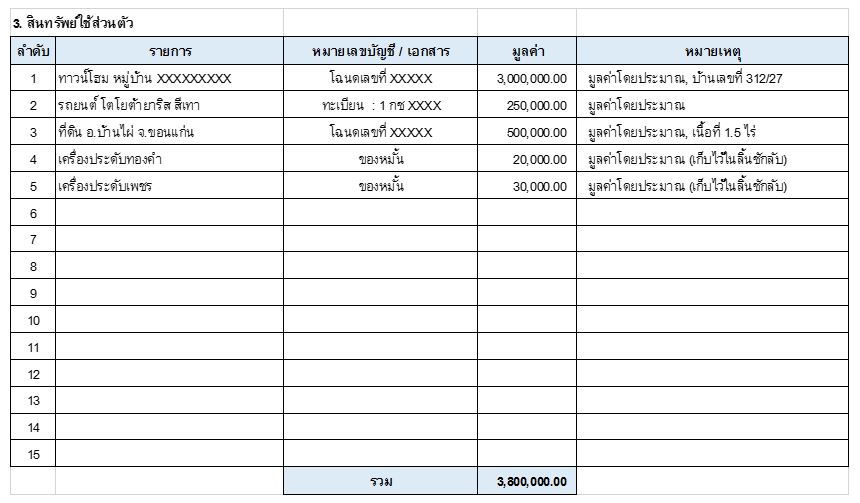

3.) สินทรัพย์ใช้ส่วนตัว

เป็นสินทรัพย์กลุ่มสุดท้าย ที่ปกติมีไว้เพื่อใช้งาน คือไม่ได้คิดจะขายเพื่อทำกำไรอะไร การบันทึกบัญชีก็พยายามประเมินเป็นมูลค่าปัจจุบันเช่นกัน หากสินทรัพย์ไหนมีเลขทะเบียน เช่น เลขโฉนดต่างๆ ก็พยายามรวบรวมมาไว้ครับ จะเขียน Remark ว่าโฉนดตัวจริงเก็บไว้ที่ไหนด้วยก็ยิ่งดี เผื่อเราไม่อยู่ คนข้างหลังจะได้หาเจอ

เชื่อมั๊ยครับว่ามีหลายๆ กรณีที่เจ้าของทรัพย์เสียชีวิต แต่ญาติๆ ไม่รู้ ว่าเขามีทรัพย์อะไรบ้าง มูลค่าประมาณเท่าไร เก็บไว้ที่ไหน ซึ่งแทนที่ทายาทจะได้นำไปจัดสรรใช้ประโยชน์ เงินนั้นกลับถูกดองอยู่ในธนาคาร เพราะธนาคารเองก็ไม่รู้ว่าเจ้าของบัญชีเสียชีวิตไปแล้ว ลองคิดดูสิครับว่าถ้าซื้อที่ดินทิ้งไว้เยอะๆ ไม่บอกใคร ทายาทจะรู้ได้ยังไง ว่ามีอะไรอยู่ที่ไหนบ้าง

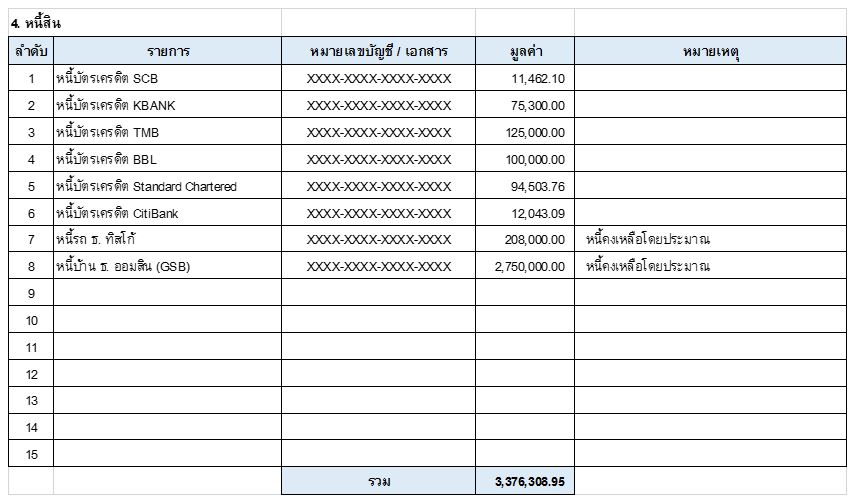

สรุปรายการหนี้สิน

บางคนจะบอกว่าส่วนนี้ง่ายหน่อย เพราะมี Statement มาทวงเป็นประจำ ก็แค่รวบรวมมาบันทึกเอาไว้ด้วยกัน ซึ่งส่วนใหญ่ก็จะใช้ยอดหนี้ใน Statement นั่นล่ะครับเป็นหนี้คงเหลือทั้งหมด แต่ถ้าหนี้ก้อนไหนเราไม่รู้ว่าคงเหลือเท่าไร เช่นหนี้บ้าน ก็สอบกับเจ้าหนี้เราได้ครับ

การบันทึกมูลค่าหนี้สินจะมีข้อยกเว้นบ้างเช่น ค่างวดรถ ซึ่งเป็นหนี้แบบคิดดอกเบี้ยไปล่วงหน้าตลอดสัญญากู้แล้ว (ศัพท์เทคนิคเรียกหนี้แบบ Add-on หรือ Flat Rate) หนี้พวกนี้เราจะบันทึกด้วย “ค่างวด x จำนวนงวดที่เหลือ” แทนครับ

สรุปมูลค่าทรัพย์สินและหนี้สิน

หากเรานำยอดเงินของสินทรัพย์ประเภทต่างๆ และหนี้สินมาสรุปรวมก็จะสามารถคำนวณเป็น ความมั่งคั่งสุทธิ (Net Worth) ได้ ซึ่งก็จะหมายถึงทรัพย์สินส่วนที่มากกว่าหนี้สิน ใครมี Net Worth สูงขึ้นเรื่อยๆ ก็พอจะบ่งชี้ได้บ้างว่าฐานะการเงินกำลังดีขึ้น

แต่ถ้าจะดูละเอียด ก็ต้องเจาะลงไปดูตามประเภทสินทรัพย์ด้วยว่า เงินส่วนใหญ่ไปบวมอยู่ที่ไหน อย่างในเคสตัวอย่างนี้ ทรัพย์สินส่วนใหญ่จะอยู่ในรูปสินทรัพย์เพื่อการลงทุน และสินทรัพย์ใช้ส่วนตัว ซึ่งก็ถือว่าพอใช้ได้ เพราะหากเขาไม่ได้ซื้อของใช้ส่วนตัวเพิ่มขึ้นมากเกินไป อนาคตเงินที่เหลือก็จะได้ลงทุนเพิ่มขึ้น ยิ่งสินทรัพย์ลงทุนเพิ่ม รายได้จากการลงทุนก็เพิ่ม อนาคตเงินส่วนนี้ก็จะกลายมาเป็นรายได้หลักของชีวิตเมื่อตัดสินใจออกจากงานหรือเกษียณอายุ

ตรงกันข้าม บางคนพอทำออกมา แม้ Net Worth จะสูง แต่อาจมีแต่สินทรัพย์ใช้ส่วนตัว หรือสินทรัพย์สภาพคล่อง โดยแทบไม่มีการลงทุนเลย แบบนี้ในอนาคตข้างหน้า หากรายได้หลักจากการทำงานลดลง เช่น เมื่อแก่เฒ่า ก็อาจจะขาดรายได้ต้องขายสินทรัพย์กินก็เป็นได้

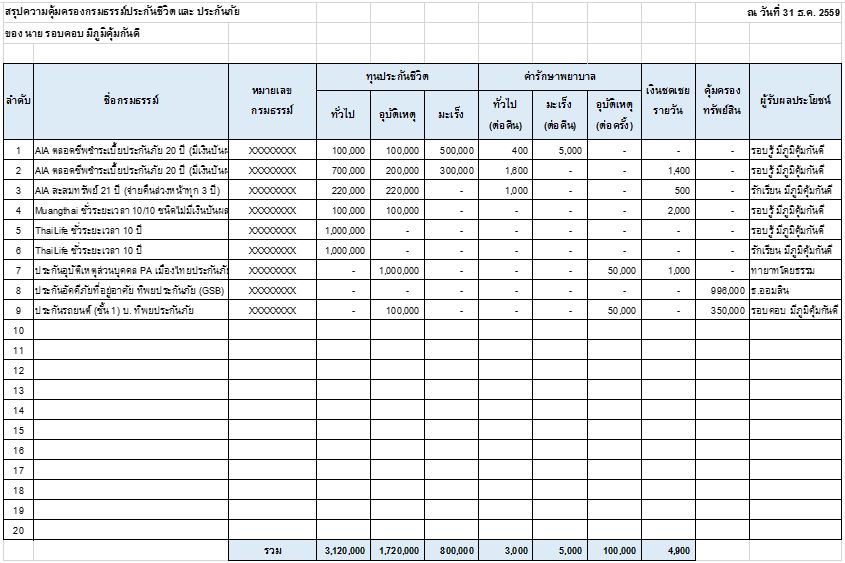

สรุปความคุ้มครองกรมธรรม์ประกันชีวิต/ประกันภัย

ส่วนนี้ถือเป็นส่วนเสริม ซึ่งผมคิดว่าสำคัญไม่แพ้รายการทรัพย์สินและหนี้สินเลย เพราะความคุ้มครองจากกรมธรรม์ต่างๆ เป็นเหมือน สินทรัพย์ซ่อนเร้น (Hidden Asset) ที่จะมีมูลค่าเมื่อเกิดภัยต่างๆ ขึ้น บางคนทำประกันไว้เสียดิบดี แต่ลูกหลานไม่รู้ว่ามีแค่ไหน เก็บอยู่ที่ไหน ตัวแทนที่ขายประกันให้ก็อาจออกจากอาชีพไปแล้ว หรือขาดการติดต่อ การทำสรุปความคุ้มครองไว้ ก็จะช่วยให้ถึงเวลาสามารถเรียกร้องค่าสินไหมต่างๆ ได้ครบถ้วนมากขึ้น โดยเฉพาะหมายเลขกรมธรรม์นั้น ถือว่ามีความสำคัญมากๆ เพราะต้องรู้เพื่อที่จะเคลมค่าใช้จ่ายต่างๆ ทั้งกรณีเจ็บป่วย และเสียชีวิต

ในบรรทัดสุดท้ายของตาราง เรายังใช้ประเมินได้ด้วยว่า ความคุ้มครองด้านต่างๆ ที่เรามีนั้น จริงๆ มันเพียงพอในการรับความเสี่ยงภัยในมาตรฐานการครองชีพแบบของเราหรือไม่ ซึ่งจากตัวอย่าง จะเห็นว่ามีค่ารักษาพยาบาลเมื่อคิดเป็นค่าห้องรวมแล้ว 3,000 บาท/คืน หากเราเข้าโรงพยาบาลเอกชนใหญ่ๆ ก็อาจไม่พอ แต่เมื่อพิจารณาค่าชดเชยรายวัน ซึ่งมีอยู่ 4,900 บาท/วัน รวมเข้าไปด้วย ก็ยังพอจะชดเชยไหว

นอกจากนั้น ในคอลัมน์สุดท้ายที่ระบุชื่อ “ผู้รับผลประโยชน์” ยังช่วยให้เราทบทวนได้ด้วยว่า กรณีที่เราเป็นอะไร เงินชดเชยที่ได้จะตกเป็นของใคร บางคนทำประกันไว้นานแล้ว อาจตั้งชื่อผู้รับผลประโยชน์ไว้เป็นพ่อแม่ ปัจจุบันพ่อกับแม่เสียชีวิตแล้ว อาจอยากเปลี่ยนมาเป็นชื่อภรรยาและบุตร ก็จะได้รู้ตัว และดำเนินการเปลี่ยนแปลงได้

ตารางสรุปความคุ้มครองแบบนี้ มองดูตัวอย่างอาจคิดว่าทำง่ายๆ แต่เมื่อลงมือทำจริงๆ หลายท่านจะพบว่า เราก็ไม่รู้เหมือนกันแฮะ ว่าประกันฉบับที่ทำไว้ มันคุ้มครองอะไรแค่ไหน ถ้าติดปัญหาอย่างนี้ ก็อย่าลังเลที่จะเรียกใช้บริการตัวแทนประกันชีวิตของท่าน ให้เค้าสรุปให้ได้นะครับ

อ่านเพลินๆ ไม่ได้อะไร ต้องลงมือทำถึงจะรู้ว่ามันมีประโยชน์

เอาล่ะครับ… ผมจบในส่วนของการอธิบายตัวอย่างของบัญชีทรัพย์สินแล้ว ตอนนี้ถึงเวลาที่ผมจะเชิญชวนให้ทุกท่านทำบัญชีทรัพย์สินเป็นของตัวเองเสียที ท่านจะสร้างแบบฟอร์มขึ้นมาเองเลยก็ได้ หรือถ้าต้องการแบบฟอร์มตามตัวอย่างที่ผมนำมาสาธิตนี้ ก็สามารถดาวโหลดได้จาก ลิ้งค์นี้

ทำเสร็จแล้วผมแนะนำเพิ่มเติมแบบนี้ครับ

- อธิบายบัญชีทรัพย์สินนี้ ให้คนในครอบครัวที่ไว้ใจ หรือผู้ที่จะเป็นธุระจัดการทรัพย์สินหนี้สินของเรา กรณีที่เกิดเหตุสุดวิสัย เช่น สามี ภรรยา ฯลฯ

- จัดเก็บสมุดบัญชี กรมธรรม์ และเอกสารทางการเงินต่างๆ ให้เป็นระเบียบ โดยจะนำบัญชีทรัพย์สินที่ทำนี้ จัดเก็บไว้ด้วยเป็นเหมือน “สารบัญ” ของเอกสารทางการเงินทั้งหมด

- ปรับปรุงบัญชีทรัพย์สินนี้ให้เป็นปัจจุบัน อย่างน้อยๆ ก็ปีละ 1 ครั้ง

- จากบัญชีที่ทำออกมา หากพบว่ามีสิ่งใดที่ต้องปรับปรุงแก้ไข ต้องเพิ่ม ต้องลด ก็ลงมือทำเสีย

ผมหวังว่าการจัดทำบัญชีทรัพย์สินนี้จะเป็นกิจกรรมที่ดี สำหรับส่งท้ายปีเก่า ต้อนรับปีใหม่นะครับ ขอให้ทุกท่านมีความสุขกาย สบายใจ การงาน การเงิน ครอบครัว สุขภาพ จิตใจดีขึ้นกว่าปีเก่าครับผม