จากแนวคิดและหลักการจัดพอร์ตสร้างกระแสเงินสดใน ตอนที่แล้ว ท่านผู้อ่านน่าจะพอเห็นภาพแล้วนะครับว่าพอร์ต Income ที่ดีนั้นควรจะมีลักษณะอันพึงประสงค์อะไรบ้าง จะเห็นว่ามันไม่ใช่แค่การเอาเงินไปวางในตราสารสักอย่างที่ให้ Yield สูงๆ แล้วก็ไม่ต้องทำอะไร รอรับปันผลอย่างเดียวเป็นแน่ แต่มีรายละเอียดมากกว่านั้น

ในตอนที่ 2 นี้ เราจะไปทำความรู้จักกับแนวทางการจัดพอร์ต Income แบบแรกที่เรียกว่าวิธี Yield Approach กันครับ

การจัดพอร์ตสร้างกระแสเงินสดด้วยวิธี Yield Approach

แนวทางการจัดพอร์ต Income วิธีนี้ ผมถือว่าเป็นวิธีที่เก่าแก่ที่สุด ซึ่งมีหลักคิดง่ายๆ ตามชื่อ “Yield Approach” นั่นคือ การจัดพอร์ตให้มีส่วนผสมสินทรัพย์ที่จ่าย Yield หรือ Cash Flow ที่เพียงพอต่อการใช้จ่าย โดยไม่เน้นผลตอบแทนจากมูลค่าที่เพิ่มขึ้นของทรัพย์สิน (Capital Gain) หรือพูดแบบบ้านๆ ก็คือ “จัดพอร์ตเพื่อเอาแต่ดอกมาใช้”

ซึ่งจากหลักการแค่นี้ ท่านผู้อ่านน่าจะพอเดาได้ว่า สินทรัพย์หรือตราสารใดๆ ที่อยู่ในพอร์ตที่จัดขึ้นด้วยแนวคิดนี้จะต้องมีการจ่ายกระแสเงินสดออกมา ซึ่งอาจจ่ายออกมาในรูปของ ดอกเบี้ย เงินปันผล การขายคืนหน่วยลงทุนอัตโนมัติ (Auto-Redemption) ก็ได้ ส่วนสินทรัพย์ใดที่โดยธรรมชาติแล้วไม่จ่ายกระแสเงินสด เช่น ทองคำ สินค้าโภคภัณฑ์ ก็จะไม่ถูกนำมารวมในพอร์ตที่สร้างขึ้นด้วยวิธีนี้ (แม้สินทรัพย์นั้นอาจจะมีผลตอบแทนแบบ Capital Gain ที่ดี หรือช่วยกระจายความเสี่ยงให้พอร์ตได้ดีก็ตาม)

วิธีการลงทุนที่นำมาใช้นั้นก็ มักจะเป็นการลงทุนโดยตรง (Direct Investment) มากกว่าจะเป็นการลงทุนทางอ้อมผ่านเครื่องมือเช่นกองทุนรวม ทั้งนี้ก็เพราะในการลงทุนโดยตรงนั้น เมื่อตราสารที่ลงทุนมีการจ่ายกระแสเงินสดออกมา ผู้ลงทุนก็จะได้รับกระแสเงินสดนั้น และสามารถนำกระแสเงินสดนั้นมาใช้จ่ายได้เลยทันที ในขณะที่การลงทุนทางอ้อม เช่นผ่านกองทุนรวมนั้น กองทุนรวมจะเป็นผู้รับกระแสเงินสดมา และพิจารณาอีกทีหนึ่งว่าจะ “จ่ายเงินปันผล” ออกมาให้ผู้ลงทุนในอัตราเท่าไร และเมื่อไร ซึ่งอาจจ่ายน้อยกว่า หรือมากกว่ากระแสเงินสดที่รับมาก็ได้

ตัวอย่างเช่น ในการลงทุนตราสารหนี้นั้น แนวทาง Yield Approach นิยมซื้อพันธบัตร และหุ้นกู้ต่างๆ โดยตรง ซึ่งก็จะรับดอกเบี้ยมาตามจำนวนและความถี่ที่ระบุในเงื่อนไขของตราสารหนี้นั้น ส่วนในระหว่างทางแม้ราคาตราสารหนี้เหล่านั้นจะเปลี่ยนแปลงขึ้นลง (จากการเปลี่ยนแปลงอัตราดอกเบี้ยในตลาด) แต่ด้วยการที่เราลงทุนโดยตรงและตั้งใจถือจนครบอายุ ก็จึงไม่ต้องรับผลกระทบดังกล่าว (ดังที่ได้อธิบายไปในบทความตอนที่แล้ว)

แต่หากลงทุนทางอ้อมผ่านกองทุนรวมตราสารหนี้ ก็จะพบว่า กองทุนตราสารหนี้ส่วนใหญ่ มีนโยบายไม่จ่ายเงินปันผล และราคา NAV ของกองทุนนั้น ก็จะต้อง Mark-to-Market ผลกระทบจากการเปลี่ยนแปลงราคาตราสารหนี้ด้วย ดังนั้น ซึ่งเป็นเรื่องยากที่จะแยกแยะผลตอบแทนของกองทุนรวมตราสารหนี้ที่แสดงผ่านราคา NAV ว่าเป็นผลตอบแทนจากดอกเบี้ยเท่าไร และเป็นผลตอบแทนจากราคาเท่าไร

กรณีลงทุนใน Property Fund / REITs / Infrastructure Fund ก็เช่นกัน หากใช้ Yield Approach การลงทุนโดยตรงก็เหมาะสมกว่า เพราะการลงทุนโดยตรง (ไม่ว่าจะลงทุนตอน IPO หรือซื้อในตลาดหลักทรัพย์) เมื่อกองมีการจ่ายเงินปันผลเราก็จะได้รับเงินปันผลมาใช้จ่ายโดยตรง ตามจำนวนและความถี่ของกองที่เราลงทุน แต่หากลงทุนทางอ้อมผ่าน Fund of Property Fund กองทุน Fund of Property Fund ก็จะทำหน้าที่รับปันผลนั้นเข้ามารวมไว้ที่กอง แล้วจึงค่อยประกาศจ่ายเงินปันผลนั้นออกมาอีกที ซึ่งก็อาจจ่ายน้อยกว่าหรือมากกว่าจำนวนที่รับมาจริงๆ ก็ได้ เพราะในการพิจารณาจ่ายเงินปันผลของกองทุนรวมนั้น ส่วนใหญ่จะพิจารณาจ่ายจากผลตอบแทนรวมซึ่งนับเอา Capital Gain ไว้ด้วย (เว้นแต่กองนั้นๆ ระบุไว้ในนโยบายของกองทุน ว่าจะพิจารณาจ่ายจากผลตอบแทนเงินปันผลเท่านั้น) ส่วนความถี่ในการจ่ายก็จะขึ้นอยู่กับกอง Fund of Property Fund นั้นๆ อีกทีว่าจะจ่ายในความถี่แบบไหน ซึ่งปรากฎการณ์เช่นนี้ ก็เกิดขึ้นกับการลงทุนในหุ้นปันผลผ่านกองทุนหุ้นด้วย

จากรายละเอียดข้างต้น หากเราจะจัดพอร์ตตามแนว Yield Approach นี้เพื่อให้สามารถมี Sustainable Withdrawal Rate ได้สูงๆ กิจกรรมหลักๆ ของผู้ที่จัดพอร์ตแนวนี้จึงเป็นการไล่ล่าหา Yield จากตราสารต่างๆ เพื่อนำมารวมกันเป็นพอร์ต และยังต้องให้มีลักษณะอันพึงประสงค์จากบทความตอนที่แล้วอยู่ด้วย

ตัวอย่างพอร์ต Income ที่จัดโดยวิธี Yield Approach

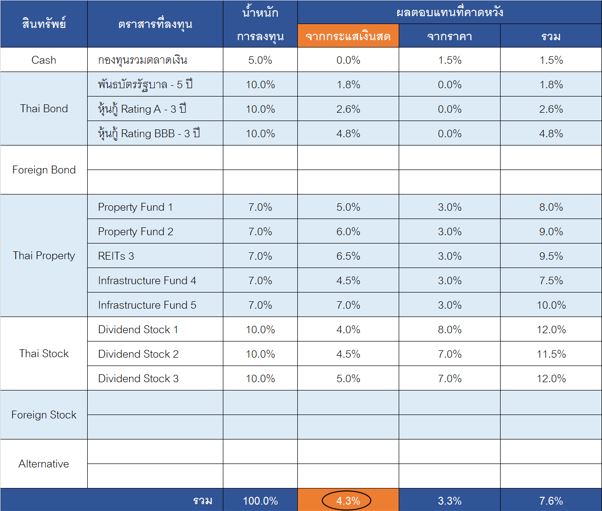

จากรูปเป็นตัวอย่างพอร์ต Income ที่จัดแบบ Yield Approach ซึ่งมีสัดส่วนสินทรัพย์เป็น

- เงินสด 5%

- ตราสารหนี้ไทย 30% – ลงทุนโดยตรงใน 1 พันธบัตรรัฐบาล + 2 หุ้นกู้เอกชน

- อสังหาริมทรัพย์ไทย 35% – ลงทุนโดยตรงใน 2 Property Funds + 1 REIT + 2 Infra. Fund

- หุ้นปันผลไทย 30% – ลงทุนโดยตรงใน 3 หุ้นปันผล

ทั้งนี้แต่ละตราสารมีผลตอบแทนที่คาดหวัง แยกเป็นผลตอบแทนจากกระแสเงินสด (ดอกเบี้ย/เงินปันผล) จากราคา และผลตอบแทนรวมตามที่แสดงในตาราง 3 คอลัมน์ขวาสุด (ผลตอบแทนที่คาดหวังนี้ เป็นการประเมินโดยคาดการณ์ไปในอนาคตข้างหน้า ซึ่งเราจำเป็นต้องมีทักษะในการประเมิน เพราะแต่ละคนประเมินได้ไม่เท่ากัน) โดยหากนำน้ำหนักการลงทุนในแต่ละตราสาร คูณกับผลตอบแทนที่คาดหวัง แล้วจับบวกกันทุกตราสาร จะได้เป็น “ค่าเฉลี่ยถ่วงน้ำหนัก (Weighted Average)” ในบรรทัดล่างสุด จะสะท้อน “ผลตอบแทนที่คาดหวังโดยรวม” ของพอร์ตนี้ นั่นคือ

- ผลตอบแทนที่คาดหวังจากกระแสเงินสด = 4.3% ต่อปี (ก่อนภาษี)

- ผลตอบแทนที่คาดหวังจากราคา = 3.3% ต่อปี

- ผลตอบแทนที่คาดหวังรวม = 7.6% ต่อปี

ซึ่งหากเราจัดพอร์ตตามแนว Yield Approach ซึ่งจะนำเฉพาะกระแสเงินสดมาใช้เท่านั้น เราก็จะเห็นเพดานของ Sustainable Withdrawal Rate ที่ 4.3% (ก่อนภาษี) ที่ต้องเขียนว่าก่อนภาษีเพราะสำหรับตราสารหนี้ที่ลงทุนโดยตรง เราต้องโดนภาษีเงินได้ หัก ณ ที่จ่าย 15% Property Fund/REITs โดน 10% Infrastructure Fund ไม่โดนใน 10 ปีแรกนับจากวัน IPO หุ้นรายตัวโดน 10% แต่สามารถขอเครดิตภาษีเงินปันผลคืนได้ (หากฐานภาษีของเราเอื้อให้ขอคืนได้ก็ควรขอ เพราะจะช่วยเพิ่มกระแสเงินสดเข้าพอร์ตได้อีก)

ในที่นี้ สมมติว่าเรามีพอร์ตขนาด 10 ล้านบาท และตัดสินใจนำกระแสเงินสดหลังภาษีมาใช้ทั้งหมด ผมขอปัดเป็นเลขกลมๆ ที่ 4% ต่อปี พอร์ตก็จะสามารถสร้างกระแสเงินสดได้เท่ากับ 10,000,000 x 4% = 400,000 บาท/ปี หรือ 33,333 บาท/เดือน โดยที่มูลค่าพอร์ตก็ยังจะโตไปได้จากส่วนของผลตอบแทนจากราคาโดยเฉลี่ยประมาณปีละ 3.3% ซึ่งพอร์ตที่โตขึ้นนี้ เราก็สามารถใช้ชดเชยกับเงินเฟ้อที่เกิดขึ้นได้ (ตามที่อธิบายในบทความตอนที่ 1)

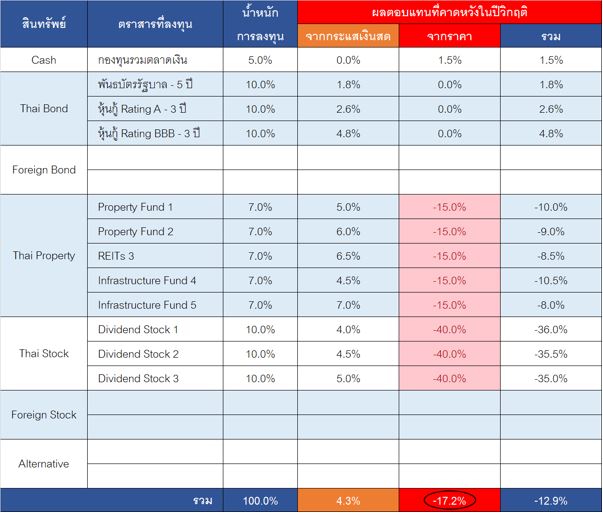

แต่ทั้งนี้ต้องระลึกไว้ว่า ผลตอบแทนจากราคาที่คาดหวังเฉลี่ยที่ปีละ 3.3% นั้น จะไม่มีทางโตในอัตรานี้ทุกปีแน่ๆ เพราะผลตอบแทนจากราคาของสินทรัพย์ประเภทกองทุนอสังหาฯ และ หุ้นนั้น มีความผันผวนอยู่ เราจะมาลองประเมินในแง่ร้ายกันว่า หากมีวิกฤติเศรษฐกิจใหญ่ๆ เกิดขึ้น พอร์ตโครงสร้างแบบนี้ จะย่อตัวลง (Drawdown) ประมาณเท่าไร ซึ่งประเมินได้ดังตารางต่อไปนี้

หลักการคำนวณก็จะเหมือนกับตอนที่เราประเมินหา “ค่าเฉลี่ยถ่วงน้ำหนัก” จากผลตอบแทนของแต่ละตราสาร ซึ่งในที่นี้ผมสมมติให้ในภาวะวิกฤติเศรษฐกิจที่อาจเกิดขึ้นในอนาคตข้างหน้า ตราสารต่างๆ ให้ผลตอบแทนจากราคาดังต่อไปนี้

- เงินสด – ราคาปรับขึ้น 1.5% (จากราคากองทุนรวมตลาดเงินที่เพิ่มขึ้น)

- ตราสารหนี้ไทย – ราคาไม่เปลี่ยนแปลง (เนื่องจากเราถือจนครบอายุ จึงไม่เอาราคามาคิด)

- อสังหาฯ – ราคาปรับลง 15% ทุกกอง

- หุ้นไทย –ราคาปรับลง 40% ทุกหุ้น

หากนำผลตอบแทนที่คาดหวังในปีวิกฤติเหล่านี้ มาคูณกับน้ำหนักที่ลงทุนเพื่อหาค่าเฉลี่ยถ่วงน้ำหนัก จะพบว่ามูลค่าพอร์ตอาจปรับลดลงได้มากถึง -17.2% หากเราไม่ดำเนินการใดๆ ทั้งนี้หากเราเลือกตราสารต่างๆ ได้ดี ในส่วนของกระแสเงินสดปีละ 4.3% ก็ยังจะได้อยู่ตามปกติ แต่เราต้องทนความผันผวน -17% นี้ให้ได้ ซึ่งในความเป็นจริงก็ไม่ได้เกิดทุกปี หากลงทุนไปในระยะยาว ผ่านปีที่แย่ ผ่านปีที่ดี ผ่านปีที่ธรรมดา ผลตอบแทนในส่วนนี้ก็มีโอกาสลู่เข้าหาค่าเฉลี่ยที่คาดการณ์ไว้ที่ 3.3% ต่อปี

ซึ่งจากพอร์ตตัวอย่างนี้ จะเห็นว่า ผมพยายามจัดให้มีคุณลักษณะอันพึงประสงค์ตามที่ได้อธิบายไปในบทความตอนแรก อาทิ

- จ่ายกระแสเงินสดได้มากพอ (ในที่นี้คือ 4% ถ้าไม่พอต้องปรับสัดส่วนใหม่ หรือจัดด้วยวิธีใหม่)

- มีการกระจายความเสี่ยง ทั้งกระจายหลายสินทรัพย์ และในสินทรัพย์เดียวกันก็กระจายหลายหลักทรัพย์

- พอจะต่อสู้กับภาวะเงินเฟ้อได้บ้าง จาก Capital Gain เล็กๆ (ประมาณ 3%) ที่พอร์ตยังพอสร้างได้ แต่ทั้งนี้ก็และมากับความผันผวนจากส่วนของอสังหาฯ และหุ้น ซึ่งต้องดูว่าถ้าเราลงทุนเงินตัวเองจะรับได้มั๊ย ถ้ารับไม่ได้ก็ต้องหาวิธีมาจัดการความเสี่ยงในขาลงเพิ่มเติม

- มีสภาพคล่องพอสมควร แม้ตราสารหนี้ที่ลงทุนโดยตรงจะขายยากไปสักหน่อยถ้าต้องขายก่อนครบอายุ แต่ก็ยังมีส่วนของเงินสด อสังหาฯ และ หุ้นที่ยังขายได้

หวังว่าน่าจะพอทำให้ท่านผู้อ่านเห็นภาพการจัดพอร์ต Income ด้วยวิธีนี้ได้ไม่มากก็น้อยนะครับ หลังจากที่เห็นภาพแล้ว ผมขอถือโอกาสนี้สรุปข้อดี ข้อเสียของวิธี Yield Approach ตามความเห็นของผมให้ทราบดังนี้ครับ

ข้อดี

- อาศัย Income จากสินทรัพย์โดยตรง หากเลือกตราสารได้ดี คือมีการจ่าย Income เสมอ แม้ในช่วงที่มีวิกฤติ พอร์ตที่จัดก็จะยังคงสามารถจ่าย Income ให้กับเราได้ โดยไม่ต้องไปขายตราสารใดมาเป็นเงินสำหรับใช้จ่าย ในช่วงที่พอร์ตกำลังย่อ

- การที่มี Income ค่อนข้างแน่นอน ทำให้ผู้ลงทุนทนรับความผันผวนได้ดีกว่าพอร์ตที่ผลตอบแทนอิงกับภาวะตลาด (หรือ Sensitive ต่อ Price Risk น้อยกว่า)

ข้อเสีย

- อาจมี Sustainable Withdrawal Rate ที่ต่ำ โดยเฉพาะหากต้องการจัดพอร์ตให้เสี่ยงน้อย เนื่องจากอัตราดอกเบี้ยตราสารหนี้ ณ ปัจจุบัน อยู่ในระดับต่ำมาก ไม่เหมือนกับในอดีต ในขณะที่ผลตอบแทนจากราคาอาจไม่เพียงพอในการป้องกันการสูญเสียอำนาจซื้อจากเงินเฟ้อ

- ทางเลือกในการกระจายสินทรัพย์จำกัด เนื่องจากจำเป็นต้องเลือกสินทรัพย์ที่จ่ายผลตอบแทนในรูปของกระแสเงินสดเท่านั้น สินทรัพย์ทางเลือกบางอย่าง เช่น ทองคำ สินค้าโภคภัณฑ์ และ/หรือ สินทรัพย์ที่ยังไม่สามารถไปลงทุนโดยตรงในต่างประเทศได้ง่ายๆ เช่น ตราสารหนี้ต่างประเทศ หุ้นต่างประเทศ อาจไม่ถูกนำเข้ามารวมในพอร์ต

- การจะเพิ่มผลตอบแทน (โดยเฉพาะจากตราสารหนี้) มักต้องเพิ่มความเสี่ยงด้านเครดิต (Credit Risk) เช่น การลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำ (Non-Investment Grade) หรือ ไม่มีอันดับความน่าเชื่อถือ (Non-Rated) ซึ่งการลงทุนในตราสารหนี้กลุ่มนี้ โดยถือจนครบอายุ แม้จะไม่มีความผันผวนด้านราคา แต่ในกรณีเลวร้าย หากเกินการผิดนัดชำระหนี้ (Default) ความเสียหายอาจรุนแรงกว่ากรณีที่เกิดความผันผวนระหว่างทางได้

- มีปริมาณกระแสเงินสด และ จังหวะในการจ่ายกระแสเงินสดที่ไม่แน่นอน โดยขึ้นอยู่กับตราสารที่ลงทุนเป็นหลัก ตัวอย่างเช่น เราอาจต้องการกระแสเงินสดเป็นรายเดือน แต่ตราสารที่ลงทุนจ่ายเป็นรายครึ่งปีเป็นต้น และบางทียังจ่ายแต่ละครั้งไม่เท่ากันด้วย

คิดว่าพอหอมปากหอมคอนะครับ สำหรับการจัดพอร์ต Income ด้วยวิธี Yield Approach เนื้อหาส่วนใหญ่ก็เป็นความเห็นของผม หากท่านใดไม่เห็นด้วยในบางประเด็น หรือมีอะไรอยากเสริมก็จะเป็นประโยชน์มาก สามารถเสริมได้ในช่อง Comment ด้านล่างนี้เลยครับ

แล้วในบทความตอนต่อไปเรามาลุยกันต่อกับการจัดพอร์ต Income ด้วยวิธี Total Return Approach ครับ