บทความนี้ เป็นบทความตอนที่สองของซีรี่ย์ “10 ข้อควรรู้ : กองทุนรวม” หลังจาก ตอนแรก พูดถึงประเด็นควรรู้ของกองทุนรวมในภาพใหญ่ๆ ไป

ในตอนนี้ เราจะมาเจาะประเด็นควรรู้ของกองทุนที่หลายๆ ท่านเรียกว่า กองทุนแบบ Daily (T+1) หรือ กองทุนเพื่อการบริหารสภาพคล่อง (Liquidity / Cash Management Fund) ซึ่งได้แก่ กองรวมตลาดเงิน (Money Market Fund) และ กองทุนรวมตราสารหนี้ระยะสั้น (Short-term Fixed Income Fund)

มาเริ่มกันเลยครับ…

1. เทียบผลตอบแทนกับดอกเบี้ยเงินฝากตรงๆ ไม่ได้

เนื่องจากสำหรับบุคคลธรรมดาแล้ว ดอกเบี้ยเงินฝากออมทรัพย์ (ส่วนที่เกิน 20,000 บาท) และดอกเบี้ยเงินฝากประจำ จะต้องเสียภาษีหัก ณ ที่จ่าย 15% ขณะที่การลงทุนในกองทุนรวมนั้น ได้รับยกเว้นภาษีจากส่วนต่างราคา NAV ดังนั้นในการเทียบผลตอบแทนระหว่างเงินฝาก และกองทุนรวมตลาดเงิน/ตราสารหนี้ระยะสั้น จะต้องแปลงอัตราผลตอบแทนให้อยู่ในรูป

“ผลตอบแทนสุทธิหลังหักภาษี” ก่อน แล้วจึงนำมาเทียบกัน

ยกตัวอย่างเช่น บัญชีเงินฝากประจำ 12 เดือนของธนาคารแห่งหนึ่ง ดอกเบี้ย 2.0% เทียบกับกองทุนเปิดทหารไทยธนเพิ่มพูน (TMBUSB) ซึ่งปัจจุบันให้ผลตอบแทนย้อนหลังในช่วง 3 เดือนที่ผ่านมา เฉลี่ยประมาณ 1.85% ต่อปี ควรเลือกทางเลือกใด ในการพักเงินดีที่ให้ผลตอบแทนสูงกว่า ?

จะตอบได้ก็ต้องแปลงดอกเบี้ยเงินฝากประจำ 2.0% ให้เป็นดอกเบี้ยหลักหักภาษีก่อน ในที่นี้ต้องหักภาษีออก 15% ของดอกเบี้ย จะคำนวณได้โดยใช้สูตร

อัตราผลตอบแทนสุทธิหลังหักภาษี = อัตราผลตอบแทนก่อนหักภาษี x (1 – อัตราภาษี)

ในที่นี้จะได้ว่า

อัตราผลตอบแทนสุทธิหลังหักภาษี = 2.00% x (1 – 15%) = 2.00% x (1 – 0.15) = 1.70%

ในกรณีนี้หากไม่คำนึงถึงความเสี่ยง และความแตกต่างอื่นๆ TMBUSB ก็จะน่าสนใจกว่าเพราะมีอัตราผลตอบแทนสุทธิที่ดีกว่า (1.85% มากกว่า 1.70%) แต่ต้องอย่าลืมนะครับ ว่าเรทดอกเบี้ยของเงินฝากประจำนั้นเป็นเรทที่แน่นอนแล้วว่าต้องได้ ส่วนเรทของ TMBUSB เป็นเพียงค่าที่เกิดขึ้นในอดีต ส่วนอนาคตยังต้องลุ้นอยู่

2. ถ้าผลตอบแทนในอดีตสูสีกับดอกเบี้ยเงินฝากที่ได้ บางทีเลือกเงินฝากอาจดีกว่า

ต่อเนื่องจากข้อที่แล้ว สมมติว่าเราดูผลตอบแทนในอดีตของกองทุนรวมตลาดเงิน/ตราสารหนี้ระยะสั้น พบว่าได้มา 1.85% ต่อปี ขณะที่เราสามารถหาเรทเงินฝากประจำซึ่งหลังหักภาษีแล้วได้ 1.80% ต่อปี มีส่วนต่างอยู่ 0.05% เราจะเลือกอะไรดี ?

ในกรณีที่ส่วนต่างมันน้อยแบบนี้ อาจเลือกเงินฝากประจำก็ได้นะครับ เพราะว่า…

- เป็นเรทดอกเบี้ยที่เราจะได้รับแน่นอน ขณะที่ผลตอบแทนของกองทุนเป็นแค่ข้อมูลในอดีต มีสิทธิ์ที่จะเพิ่มขึ้นหรือลดลงได้อีกตามแนวโน้มอัตราดอกเบี้ยของโลกและของประเทศไทย

- ความเสี่ยงต่ำกว่า หรือแทบไม่มีความเสี่ยง เนื่องจากได้รับความคุ้มครอง ภายใต้ พรบ. คุ้มครองเงินฝาก ทั้งเงินต้นและดอกเบี้ยส่วนที่ไม่เกิน 15 ล้านบาท อ้างอิงจากรูปด้านล่างนี้

ที่มา : เว็บไซต์สถาบันคุ้มครองเงินฝาก (http://www.dpa.or.th)

การคัดเลือกควรเน้นเปรียบเทียบผลตอบแทนระยะสั้นมากกว่าระยะยาว

หลายท่านอาจเคยได้ยินมาว่า ในการเลือกกองทุนนั้นเราควรให้น้ำหนักกับผลตอบแทนระยะยาวมากกว่าผลตอบแทนที่เพิ่งเกิดในระยะสั้น ซึ่งเป็นข้อความที่ได้รับการยอมรับอย่างมากในกรณีที่นำไปใช้คัดเลือกกองทุนหุ้น หรือกองทุนประเภทอื่นๆ

อย่างไรก็ตามสำหรับกองทุนรวมตลาดเงิน/กองทุนรวมตราสารหนี้ระยะสั้นแล้ว หากให้น้ำหนักกับผลตอบแทนระยะยาวๆ เช่น ผลตอบแทนย้อนหลัง 3 ปี – 5 ปี มากเกินไป อาจทำให้เราพลาดโอกาสได้ลงทุนในกองทุนที่ดีกว่า นั่นเพราะ…

- กองทุนรวมตลาดเงิน/ตราสารหนี้ระยะสั้น ที่ออกใหม่หลายกอง มีนโยบายการลงทุนที่ยืดหยุ่นขึ้น ทำให้หาผลตอบแทนได้ดีขึ้น แต่ยังไม่มีสถิติผลตอบแทนยาวๆ 3 ปี 5 ปี ให้ดู

- ปัจจัยอัตราดอกเบี้ย ปัจจัยด้านเครดิต (ความน่าเชื่อถือของประเทศและบริษัทที่ลงทุน) ปัจจัยด้านอัตราแลกเปลี่ยน ซึ่งถือเป็นปัจจัยสำคัญหลักๆ 3 ปัจจัยที่มีผลต่อผลตอบแทนของกองทุนกลุ่มนี้ มีการเปลี่ยนแปลงรวดเร็ว กองทุนที่เคยทำผลตอบแทนได้ดีในอดีตที่ผ่านมาไกลแล้ว อาจไม่สามารถรับมือกับการเปลี่ยนแปลงที่เพิ่งเกิดขึ้นระยะสั้นๆ ได้ หรือต่อให้รับมือได้ นโยบายกองทุนที่เสนอต่อ ก.ล.ต. ตอนจัดตั้งกองก็อาจไม่เปิดโอกาสให้ดำเนินกลยุทธ์แบบนั้น ดังนั้นการคัดเลือกกองทุนจากผลตอบแทนระยะสั้นที่โดดเด่นกว่ากองอื่น อาจพอใช้เป็น “ทางลัด” ในการแยกแยะได้ว่ากองไหนปรับตัวได้ดีกว่าในช่วงสั้นๆ ที่ผ่านมา

- กองทุนกลุ่มนี้ซื้อปุ๊บ ได้รับผลตอบแทนปั๊บ ค่อยๆ สะสมเข้ามาในรูปของ NAV ที่เพิ่มขึ้น ดังนั้น การเลือกลงทุนในกองที่ผลตอบแทนระยะสั้นๆ กำลังดี จึงทำให้มั่นใจได้ว่า เราจะได้รับผลตอบแทนที่ดีค่านั้นทันที และถ้าลงทุนไปแล้วฝีมือ Drop กองทุนประเภทนี้ก็มักไม่มีค่าธรรมเนียมการซื้อ/ขาย เราก็สามารถเปลี่ยนกองไปลงทุนกองอื่นได้โดยแทบไม่มีต้นทุนและไม่ลำบากอะไร

3 อย่างนี้เป็นเหตุผลสำคัญที่ทำให้นักลงทุนหลายท่าน รวมทั้งนักลงทุนรายใหญ่บางราย นิยมโยกเงินไปมาระหว่างกองทุนในกลุ่มนี้ซึ่งทำผลตอบแทนระยะสั้นได้ดีมากๆ

เพราะสำหรับรายใหญ่แล้ว ส่วนต่างผลตอบแทนเพียง 0.2% ถ้าพักเงิน 100 ล้านบาท ก็จะต่างถึง 200,000 บาท/ปี หรือ 547 บาท/วัน ใช้เป็นค่าจ้างพนักงานหรือเติมน้ำมันรถได้สบายๆ แต่สำหรับหลายท่านถ้าพักเงินหลักหมื่นหลักแสน การไปย้ายบ่อยๆ แบบนี้ แม้จะได้ดอกเบี้ยเพิ่มขึ้น ก็อาจจะน้อยนิดจนไม่คุ้มแรงและเวลาก็ได้

4. กองทุนประเภทนี้มักจะแพ้ Benchmark จนอาจไม่ต้องให้ความสำคัญ

จะต่างจากกองทุนหุ้นอยู่บ้าง เนื่องจากเกณฑ์มาตรฐาน (Benchmark) ของกองทุนหุ้นส่วนใหญ่ มักเปรียบเทียบกับดัชนีผลตอบแทนรวมของหุ้น ซึ่งถ้าเป็นหุ้นไทยก็คือ SET Total Return Index (SET TRI) ซึ่งก็ถือเป็น Benchmark ที่มีความ “ยุติธรรม” พอสมควร ที่เราจะเอาผลตอบแทนกองหุ้นไปเทียบ

เช่นถ้ากองหุ้นที่เราเลือกสามารถทำผลตอบแทนได้ 20% แต่ในช่วงเวลาเดียวกัน SET TRI บวกไป 25% อย่างนี้แม้กองเราจะกำไร แต่ก็ถือว่าทำกำไรได้น้อยกว่าตลาด ก็แปลว่าฝีมืออาจยังไม่ดีนัก เพราะขนาดตั้งใจเลือกหุ้น ตั้งใจลงทุน โดยผู้จัดการกองทุนและทีมงานที่เป็นมืออาชีพมีความเชี่ยวชาญแล้ว ยังทำได้ไม่สู้การเลียนแบบดัชนี

แต่สำหรับกองทุนรวมตลาดเงินและกองทุนรวมตราสารหนี้ระยะสั้นแล้ว Benchmark มักจะต้องตั้งขึ้นตามนโยบายการลงทุนที่เสนอต่อสำนักงาน ก.ล.ต. ตอนที่จัดตั้งกอง ซึ่งนโยบายที่เขียนไว้ มักเป็นนโยบายแบบกว้างๆ ที่เปิดไว้ให้ยืดหยุ่น เพือที่ผู้จัดการกองทุนจะสามารถจัดพอร์ตกองทุนได้อย่างหลากหลายเหมาะสมกับสถานการณ์ต่างๆ

แต่เมื่อระบุนโยบายที่ยืดหยุ่นมากๆ ลงไป ในการกำหนด Benchmark ของกองทุน ตามระเบียบแล้วก็จะต้องนำผลตอบแทนไปเทียบเคียงกับ Benchmark ที่มีความซับซ้อนตามนโยบายที่เขียนไว้ด้วย เช่นบางกองทุนเปิดนโยบายไว้ให้ลงทุนในตราสารหนี้ระยะยาวๆ ได้ ในการตั้ง Benchmark ก็จะต้องมีส่วนหนึ่งที่วัดเทียบกับตราสารหนี้ระยะยาวตามไปด้วย แม้ตัวกองทุนเองจะไม่ได้ตั้งใจลงทุนยาวแบบนั้นตลอดเวลา แต่แค่เขียนนโยบายเปิดไว้ให้ทำได้เป็นช่วงๆ ที่เห็นว่าควรทำจริงๆ เท่านั้น

ผลก็คือ ในบางช่วงเวลา ผลตอบแทนของกองทุนกลุ่มนี้ จะถูกนำไป Benchmark เทียบกับตัวชี้วัดที่ไม่ใกล้เคียงกับนโยบายการลงทุนที่กองทุนกำลังดำเนินอยู่ ทำให้แม้กองทุนนั้นเมื่อเทียบกับ Peers หรือกองทุนกลุ่มเดียวกัน จะเป็นกองทุนระดับแนวหน้า แต่ก็อาจแพ้ Benchmark ได้ เนื่องจาก Benchmark ถูกตั้งไว้ “โหดกว่า” หรือ “เข้มกว่า” กลยุทธ์จริงที่กองทุนใช้

ตัวอย่างเช่น กองทุน TMBUSB ที่ยกตัวอย่างไปในช่วงต้นของบทความนี้ ซึ่งก็จัดว่ามีผลตอบแทนระดับแนวหน้าแล้วเมื่อเทียบกับ Peers ในกลุ่มกองทุนประเภทเดียวกัน (ณ ช่วงที่ผมเขียนบทความนี้) ก็มีผลตอบแทนแพ้ Benchmark ดังตารางด้านล่าง

ที่มา : หนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญของกองทุน TMBUSB ณ วันที่ 31 ส.ค. 2560

ดังนั้นสำหรับนักลงทุนที่เปรียบเทียบและทำการคัดเลือกกองทุนประเภทนี้มาอย่างช่ำชอง ก็มักจะไม่ได้ความสนใจกรณีที่กองทุนกลุ่มนี้แพ้ Benchmark เท่าใดนัก ตราบใดที่ผลการดำเนินงานยังดีกว่า Peers ในกลุ่มเดียวกันอยู่

ปล. เผื่อท่านใดอยากรู้ว่าเกณฑ์มาตรฐานของ TMBUSB คืออะไร ทำไมกองถึงแพ้ เกณฑ์มาตรฐานของกองนี้คือ “ดัชนี TBMA Government Zero Rate Return Index 12 เดือน (35%) และTBMA Short-term Government Bond Index (35%) และ TBMA Corporate Zero Rate Return (BBB) 1-year (10%) และอัตราดอกเบี้ยกู้ยืมระหว่างธนาคารสำหรับระยะเวลา 1 ปี สกุลเงินดอลล่าร์สหรัฐฯ บวกด้วย ค่าเฉลี่ยของ Credit Spread ของตราสารที่มีการจัดอันดับเครดิตในระดับ BBB อายุ 1 ปี ปรับด้วยต้นทุนการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน ในช่วงระยะเวลาที่คานวณผลตอบแทน (20%)”

5. กองทุนรวมตลาดเงินแท้ๆ ตายแล้ว… เกิดใหม่เป็นกองทุนรวมตราสารหนี้ระยะสั้นแทน

สำหรับท่านที่ติดตามพัฒนาการของกองทุนกลุ่มนี้มาตลอด จะพบว่ากองทุนรวมตลาดเงินแบบแท้ๆ ดั้งเดิม อาจถือได้ว่า “ตายแล้ว” คือไม่สามารถแข่งขันกับกองทุนในกลุ่มเดียวกันตัวใหม่ๆ ที่ออกมาได้ เพราะกองทุนที่ออกมาใหม่เหล่านั้น แม้จะมีลักษณะของผลตอบแทน ความเสี่ยง และสภาพคล่อง (T+1) ที่มองผิวเผินใกล้เคียง Money Market Fund แบบเดิมมาก แต่ก็มาในโครงสร้างแบบใหม่ ที่ชื่อว่า “กองทุนรวมตราสารหนี้ระยะสั้น”

กองสองประเภทนี้ต่างกันแค่ไหน ลองมาดูนิยามทางกฎหมายของกองทั้งสองประเภทนี้กันดูนะครับ

- กองทุนรวมตลาดเงิน (Money Market Fund) คือ กองทุนรวมที่มีนโยบายการลงทุนในเงินฝากและตราสารหนี้ที่มีกำหนดชำระเงินต้นเมื่อทวงถาม หรือมีอายุคงเหลือไม่เกิน 1 ปี กองทุนรวมตลาดเงินมีนโยบายการลงทุนที่คล้ายคลึงกับกองทุนรวมตราสารหนี้ระยะสั้น เป็นกองทุนที่มีความเสี่ยงต่ำที่สุด เหมาะสำหรับการลงทุนระยะสั้น ของผู้ลงทุนที่ไม่ต้องการความเสี่ยง

- กองทุนรวมตราสารหนี้ระยะสั้น (Short-Term Fixed-Income Fund) คือ กองทุนรวมที่มีนโยบายการลงทุนในเงินฝากหรือตราสารหนี้ที่ มีอายุเฉลี่ยในการถือครอง (Portfolio Duration) ในขณะใดขณะหนึ่งไม่เกิน 1 ปี กองทุนรวมประเภทนี้เหมาะสำหรับผู้ลงทุนที่ต้องการลงทุนระยะสั้น และต้องการความเสี่ยงตํ่า

สังเกตเห็นความแตกต่างเล็กๆ ที่ถ้าอ่านผ่านๆ แทบแยกไม่ออกมั๊ยครับ ?

Money Market Fund นั้น ตราสารที่ลงทุนทุกฉบับ จะต้องมีอายุคงเหลือไม่เกิน 1 ปี แต่สำหรับ Short-term Fixed Income Fund แล้ว สามารถจะลงทุนยาวกว่า 1 ปีก็ได้ แต่เมื่อเฉลี่ยอายุของตราสารในพอร์ต (Portfolio Duration) แล้วจะต้องไม่เกิน 1 ปี ซึ่งทำให้กองทุนตราสารหนี้ระยะสั้นนั้น “มีอาวุธ” หรือทางเลือกในการแสวงหาผลตอบแทนได้มากกว่ากองทุนรวมตลาดเงินแบบดั้งเดิม

6. หลายกองเพิ่มอายุตราสารในพอร์ต และลงทุนต่างประเทศเพื่อเพิ่มผลตอบแทน

เนื่องจากกองทุนกลุ่มนี้เป็นกองทุนที่มีวัตถุประสงค์จะตอบโจทย์คนที่ต้องการพักเงินส่วนเกิน หรือใช้บริหารสภาพคล่อง ซึ่งถือเป็นตลาดเดียวกับเงินฝากประเภทต่างๆ จึงทำให้การแข่งขันของกองทุนกลุ่มนี้ดุเดือดมาก ทั้งแข่งกันเองและแข่งแบบอ้อมกับดอกเบี้ยเงินฝาก เพราะกองที่เด่น ทำผลตอบแทนได้ดีกว่าอาจดึงดูดเงินได้เป็นหมื่นๆ ล้าน

สภาพการแข่งขันที่รุนแรงส่งผลให้ บลจ. ต่างๆ ต้องงัดกลยุทธ์ออกมา ซึ่งอาวุธที่ผมเห็นใช้กันเยอะมากก็คือ การกระจายเงินส่วนหนึ่งไปฝากหรือลงทุนในต่างประเทศ โดยอาจลงทุนยาวกว่า 1 ปีก็ได้ แล้วค่อยหาเงินฝากหรือตราสารหนี้อื่นที่สั้นกว่า มาถัวเฉลี่ยให้ Portfolio Duration ต่ำลงมาไม่เกิน 1 ปี ตามเกณฑ์ของกองทุนรวมตราสารหนี้ระยะสั้นที่พูดถึงไปในข้อที่แล้ว

ซึ่งบางกองก็ใช้กลยุทธ์นี้จนมีสัดส่วนการลงทุนในต่างประเทศสูงมากเลยก็มี แต่ก็ใช้วิธีแก้ปัญหาเรื่องความเสี่ยงอัตราแลกเปลี่ยน ด้วยการป้องกันความเสี่ยงเรื่องนี้ไว้เต็มจำนวน (Fully-Hedged) เพื่อให้กองทุนยังมีความเสี่ยงอยู่ในระดับต่ำอยู่ และในการไปลงทุนต่างประเทศก็มักเลือกลงทุนในตราสารหรือประเทศที่มีความได้เปรียบด้านเครดิต เช่น ได้รับอัตราดอกเบี้ยที่ดีกว่า โดยมีอันดับความน่าเชื่อถือที่ดีกว่าตราสารหนี้ในประเทศไทย เป็นต้น

วิวัฒนาการทางการแข่งขันที่เห็นได้ชัด ซึ่งน่านำมาเล่าเป็นกรณีศึกษา ก็คือกองทุนกลุ่มนี้ของค่าย K-ASSET และ TMBAM ซึ่งมีลำดับของพัฒนาการต่างๆ ดังนี้

- สำหรับ K-ASSET

เดิมมีกองทุนรวมตลาดเงินชื่อ K-MONEY ต่อมาก็ออกกองทุนรวมตราสารหนี้ระยะสั้นชื่อ K-MPLUS (ภายหลังเปลี่ยนคือเป็น K-SF) และต่อมาก็ออกกองทุนรวมตราสารหนี้ระยะสั้นอีกกองที่ลงทุนต่างประเทศในสัดส่วนที่สูงขึ้นชื่อ K-SFPLUS - สำหรับ TMBAM

เดิมมีกองทุนรวมตลาดเงินชื่อ TMB MONEY (ทหารไทยธนบดี) ต่อมาก็ออกกองทุนรวมตราสารหนี้ระยะสั้นชื่อ TMB M Plus (ภายหลังเปลี่ยนคือเป็น TMB THANAPLUS) และต่อมาก็ออกกองทุนรวมตราสารหนี้ระยะสั้นอีกกองที่ลงทุนต่างประเทศในสัดส่วนที่สูงขึ้นชื่อ TMBUSB (ทหารไทยธนเพิ่มพูน)

จะเห็นว่าแพทเทิร์นของการแข่งขันก็จะไปในทิศทางเดียวกัน ส่วนกองดั้งเดิมอย่าง K-MONEY และ TMB MONEY ก็ค่อยๆ สูญเสียความนิยมไปเรื่อยๆ เนื่องจากผลตอบแทนที่ทำได้ไม่สามารถสู้กองใหม่ๆ ได้ เนื่องจากนโยบายการลงทุนที่แคบกว่า แต่อย่างไรก็ตาม กองใหม่ๆ ที่ออกมา ก็ไม่ใช่ว่าได้ผลตอบแทนสูงขึ้นมาแบบฟรีๆ นะครับ เพราะกองเหล่านั้นก็เปิดรับความเสี่ยงมากขึ้นด้วย เพียงแต่ความเสี่ยงที่เพิ่มมานั้น หากผู้ลงทุนเข้าใจ ก็สามารถใช้ประโยชน์จากมันได้ครับ

7. กองประเภทนี้ไม่ได้บวกทุกวัน บางวันอาจลบได้ด้วย

ใครก็ตามที่เลือกลงทุนกองประเภทนี้ โดยเฉพาะถ้าเดิมคุ้นเคยกับ Money Market Fund แบบดั้งเดิม จะพบว่า NAV หรือราคากองนั้นบวกทุกวัน จนเหมือนไม่มีการติดลบเลย ครั้นพอไม่เคยเห็นมันลบ ก็นึกว่ามันจะลบไม่ได้ ซึ่งผิด เพราะในความเป็นจริงนั้น กองประเภทนี้ติดลบรายวันได้ด้วย และอาจจะลบหลายวันได้เช่นกัน

จะเข้าใจว่ามันเกิดขึ้นได้ยังไง เราต้องเข้าใจก่อนว่าราคา NAV ของกองประเภทนี้เปลี่ยนแปลงจาก 3 ปัจจัยใหญ่ๆ ได้แก่

- ดอกเบี้ยรับ แม้ตราสารที่กองทุนเข้าไปลงทุน จะไม่ได้จ่ายดอกเบี้ยกันทุกวัน แต่ตามหลักบัญชีนั้น เมื่อมีการลงทุนตราสารนั้นผ่านไปแม้เพียงหนึ่งวันก็ต้องทยอยรับรู้ “ดอกเบี้ยค้างรับ (Accrued Interest)” เข้ามาในกองทุนด้วย เนื่องจากเราได้ “Earn” สิทธิ์ในการได้รับดอกเบี้ยนั้นแล้ว นั่นเป็นเหตุผลที่ทำให้ กองทุนมักจะบวกทุกวัน เพราะถ้าดอกเบี้ยค้างรับของทั้งพอร์ตก่อนหักค่าธรรมเนียม ได้มาอยู่ปีละ 20% กองทุนก็ควรจะรับรู้ดอกเบี้ยนี้เข้ามา จนส่งผลให้ NAV บวกวันละประมาณ 2.20%/365 = 0.0060% อยู่แล้ว

- การเปลี่ยนแปลงราคาตราสารหนี้ ตราสารหนี้ที่กองทุนเข้าไปลงทุนนั้น มีการซื้อขายอยู่ตลอด และในการซื้อขายนั้นก็อาจทำให้ราคาเปลี่ยนแปลงเพิ่มขึ้นหรือลดลงได้ หลายคนเคยท่องว่า ถ้าดอกเบี้ยขึ้นราคาตราสารหนี้จะลดลง ก็คือประเด็นนี้ล่ะครับ เพราะโดยปกติถ้าดอกเบี้ยในท้องตลาดปรับตัวขึ้น คนกลุ่มหนึ่งก็จะขายตราสารหนี้เดิมที่ดอกเบี้ยต่ำไปลงทุนในตราสารหนี้รุ่นใหม่ๆ ที่ดอกเบี้ยสูงขึ้น พอขายกันมากๆ ราคาตราสารหนี้ก็ตก ส่งผลให้ทุกคนที่ถือตราสารหนี้เดิมอยู่ ต้องนำราคาตราสารหนี้ที่ตกนั้น ไป Mark-to-Market หรือบันทึกบัญชี “ลดมูลค่า” ของตราสารหนี้นั้นในพอร์ตของตัวเองลง ซึ่งถ้าวันไหนมีการ Mark Down ราคากันเยอะๆ เยอะเกินกว่าดอกเบี้ยค้างรับที่รับรู้เข้ามาในแต่ละวันก็มีสิทธิ์ที่วันนั้นกองจะติดลบได้ แต่บางครั้ง Mark Up ก็มีนะครับ ซึ่งก็จะเกิดในช่วงดอกเบี้ยขาลง กองก็มีสิทธิ์จะบวกได้มากหน่อย เพราะนอกจาก Accrued Interest ที่ได้แล้ว ยังได้ Capital Gain มาเพิ่มอีก

- ค่าธรรมเนียม ถ้าใครได้อ่านบทความ ตอนแรก ของซีรี่ย์นี้ ก็จะรู้ว่ากองทุนมีการทยอยตัดค่าธรรมเนียมที่เรียกว่า Total Expense Ratio (TER) ทุกๆ วัน เช่น ถ้ากองทุนในกลุ่มนี้มี TER 0.40% ก็จะทยอยตัดวันละ 40%/365 = 0.0011% จะเห็นว่าเล็กน้อยมาก แต่มันจะเป็นค่าลบเสมอ นั่นแปลว่า ถ้าวันไหน Accrued Interest หักล้างกับ Capital Loss แล้วเหลือกำไรนิดหน่อย ยังมีสิทธิ์โดนซ้ำเติมจาก TER จนทำให้วันนั้นกองติดลบได้อีกต่อหนึ่ง

การที่เราไปลงทุนกองกลุ่มนี้แล้วเจอการติดลบรายวัน ส่วนใหญ่ก็จะเจอเพราะปัจจัยที่สองคือ “การเปลี่ยนแปลงราคาตราสารหนี้” เป็นหลัก เพราะโดยทั่วไปแล้ว เวลาดอกเบี้ยขาขึ้น ซึ่งราคาตราสารหนี้มักลดลง ตราสารหนี้ที่ยาว มักจะติดลบมากกว่า ดังนั้นกองทุนรวมตราสารหนี้ระยะสั้นกองไหนก็ตาม ที่มีการขยายอายุตราสารไปถือตราสารหนี้อายุยาวๆ ก็จะติดลบมากหน่อย แต่ในทางกลับกันถ้าถือ Portfolio Duration ยาว แล้วเจอดอกเบี้ยปรับลง ซึ่งทำให้ราคาตราสารหนี้บวกขึ้น กองที่ลงทุนยาวก็จะกำไรดีกว่ากองที่ลงทุนสั้น

ซึ่งการตัดสินใจนี้ ก็จะอยู่ที่มุมมองของผู้จัดการกองทุนที่เราเข้าไปลงทุนล่ะครับ ว่าเค้ามองถูกรึเปล่า ถ้าถูกตอนติดลบก็จะลบไม่เยอะหรือไม่ลบเลย ขณะที่ช่วงที่มี Mark บวก ก็ Mark บวกกันเยอะได้เช่นกัน แต่ยังไงเสีย ให้ลบยังไง กองทุนกลุ่มนี้ก็ยังจัดเป็นกองทุนที่เสี่ยงต่ำอยู่ เรื่องจะลบเหมือนหุ้นต้องบอกว่ายาก และส่วนใหญ่ถ้าลบ ถือต่ออีกไม่กี่สัปดาห์ก็มักจะบวกกลับมาเกินกว่าจุดที่ลบลงไปได้ ดังนั้นหากเราเลือกกองทุนประเภทนี้ ก็ต้องอย่าแตกตื่นมากครับ

อย่างที่บอกไป ผลตอบแทนที่เพิ่ม ไม่ได้ได้มาฟรีๆ แต่แลกมาด้วยความเสี่ยงบางอย่าง แต่ก็ไม่ใช่ความเสี่ยงทุกอย่างที่เราต้องหนี ความเสี่ยงบางอย่างแค่ทำความเข้าใจให้ถูก บางทีเราก็สามารถจะ “เลือกรับความเสี่ยงนั้นไว้” แลกกับผลประโยชน์ที่สมน้ำสมเนื้อได้เช่นกัน

8. ใครต้องการความปลอดภัยสูงสุด ยังมีกองที่ลงทุนแต่ตราสารภาครัฐอย่างเดียวอยู่

สองข้อที่ผ่านมาพูดเรื่องความเสี่ยงไปมาก บางท่านคิดอยู่ว่าน่ากลัว ใจก็อยากได้แค่กองที่ชนะดอกเบี้ยเงินฝากออมทรัพย์ได้ แต่ยังไม่อยากจะไปรับความเสี่ยงอะไรมากมาย จริงๆ ก็ยังมีกองทุนในกลุ่มนี้อยู่ประเภทหนึ่งที่ตอบโจทย์ความต้องการแบบนั้นนะครับ นั่นคือ “กองทุนรวมตลาดเงินที่เน้นลงทุนในตราสารหนี้ภาครัฐ” หรือ “Treasury Money Market Fund”

ซึ่งต้องเข้าใจก่อนว่า ในประเทศใดๆ รัฐบาลของประเทศนั้นๆ ถือเป็นผู้ที่มีความน่าเชื่อถือสูงสุดหากอยู่ในฐานะ “ลูกหนี้” เพราะรัฐบาลมีอำนาจในการเรียกเก็บภาษี และออกกฎหมายและนโยบายหลายอย่าง ซึ่งมักพูดกันง่ายๆ ว่ารัฐบาลมีอำนาจจะเนรมิตเงินมาจ่ายคืนหนี้ได้ ดังนั้นหากเราลงทุนแต่เฉพาะตราสารที่รัฐบาลเป็นลูกหนี้ เราย่อมได้ความปลอดภัยสูงสุด

Treasury Money Market Fund ให้สิ่งนี้กับท่านได้ครับ เพราะกองมีโครงสร้างเหมือนกองทุนรวมตลาดเงินทั่วไปเลย เพียงแต่จะเน้นลงทุนเฉพาะในตั๋วเงินคลังของรัฐบาล ซึ่งก็เสมือนการให้รัฐบาลยืมเป็นระยะเวลาสั้นๆ แลกกับดอกเบี้ย ซึ่งเมื่อหัก TER แล้วก็มักจะยังชนะดอกเบี้ยเงินฝากออมทรัพย์อยู่

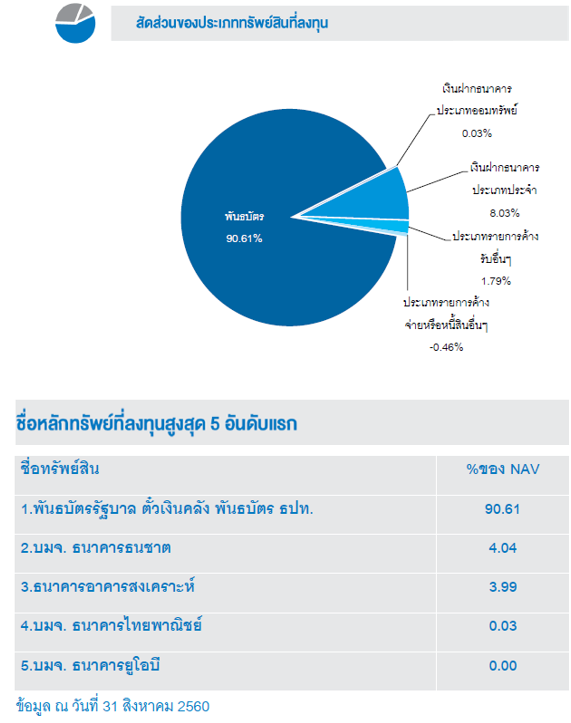

อย่างไรก็ตามทั้งพอร์ตก็ไม่ได้มีแต่ตั๋วเงินคลังล้วนๆ นะครับ อาจจะมีส่วนเล็กๆ ในพอร์ตที่นำเงินไปฝากไว้กับธนาคารพาณิชย์อยู่บ้าง ก็เพื่อใช้เป็นสภาพคล่องรองรับการสั่งขายกองทุนของนักลงทุนในแต่ละวัน จากรูปด้านล่างเป็นตัวอย่างพอร์ตการลงทุนของกองทุนเปิดทหารไทยธนรัฐ (TMBTM) ซึ่งเป็น Treasury Money Market Fund กองหนึ่งครับ

ที่มา : หนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญของกองทุน TMBTM ณ วันที่ 31 ส.ค. 2560

ซึ่งก็ขอเน้นเช่นเคยนะครับว่า เมื่อเลือกจะไม่รับความเสี่ยงบางอย่าง ก็อาจต้องทำใจด้วยว่าผลตอบแทนมันก็จะต่ำลงตามไปด้วยโดยปริยาย แต่การได้น้อยก็ไม่ได้แปลว่าแย่เสมอไป เพราะประโยชน์ทางความสบายใจก็มี และใจของคนเราก็ไม่เหมือนกันด้วยสิ

9. ถ้ามองว่าดอกเบี้ยจะขึ้นเร็วๆ นี้ การลงทุนในกองที่ดูเรชั่นสั้นอาจได้เปรียบ

หลายท่านมีความสามารถในการประเมินหรือคาดการณ์ทิศทางและจังหวะของการเปลี่ยนแปลงอัตราดอกเบี้ย ก็สามารถใช้ทักษะนั้นในการบริหารกองทุนกลุ่มนี้ได้บ้างนะครับ เพราะหากเข้าใจเรื่อง Duration ที่ว่า กองทุนไหนที่ลงตราสารหนี้อายุยาวมีสิทธิ์ถูก Mark-to-Market ราคาตราสารหนี้ติดลบได้มากในช่วงดอกเบี้ยขาขึ้น แล้วหากเราคิดว่าดอกเบี้ยจะขึ้นจริงๆ เราก็สามารถเลี่ยงความเสียหายนั้นได้ โดยการสับเปลี่ยนจากกองทุนรวมตราสารหนี้ระยะสั้น (ซึ่งมี Duration ยาวกว่า) มาเป็นกองทุนรวมตลาดเงิน (ซึ่งมี Duration สั้นกว่า) ก็มีโอกาสเลี่ยงความเสียหายได้

และยังจะได้ประโยชน์อีกต่อ เพราะพอสลับมาเป็นกองทุนที่มี Duration สั้นกว่า นั่นก็แปลว่าในเวลาไม่นาน ตราสารหนี้ที่มีอยู่ในพอร์ตก็จะทยอยครบกำหนด (Mature) ซึ่งเงินที่ได้จากตราสารหนี้ที่ครบกำหนดก็สามารถจะนำไปลงทุนต่อในตราสารหนี้ฉบับใหม่ๆ ที่มีอัตราดอกเบี้ยสูงขึ้นได้เร็วกว่ากองที่มี Duration ยาว เพราะสำหรับกองที่ถือตราสารอายุยาวๆ นั้น ต้องรอนานกว่า กว่าที่จะมีเงินครบกำหนดแล้วได้ไป Re-Invest ในตราสารหนี้ใหม่ๆ

ส่วนในทิศทางดอกเบี้ยขาลง ก็จะตัดสินใจสลับทางกันจากที่เขียนด้านบนนะครับ แต่สำหรับบางคนมองว่าทำไปก็ได้ผลตอบแทนเพิ่มมานิดเดียว จะไม่ทำอะไรก็ได้เช่นกันนะครับ อย่างตัวผมเอง ผมใช้กองประเภทนี้ในการเก็บเงินสำรอง ซึ่งแทบจะไม่ได้แตะอะไร แปลว่ามันจะมีย่อบ้าง หรือ มีช่วงที่กำไร Drop บ้างผมก็เฉยๆ ผมก็แช่เงินสำรองอยู่ในกองทุนรวมตราสารหนี้ระยะสั้นไปเลย แทนที่จะสลับไปสลับมา เพราะถือยาวๆ ก็ยังมีสิทธิ์ได้ผลตอบแทนมากกว่ากองทุนรวมตลาดเงินแบบดั้งเดิมอยู่ครับ เราไม่จำเป็นต้องเข้าไปร่วมสนุกในทุกความเสี่ยงก็ได้

10. บางกองผูกบัญชีได้หลายธนาคาร สามารถใช้เป็นช่องทางโอนย้ายเงินปลอดค่าธรรมเนียมได้

บัญชีกองทุนรวมของหลายๆ บลจ. นั้น เราสามารถที่จะผูกบัญชีสำหรับหักเงินค่าซื้อกองทุน และบัญชีสำหรับรับเงินค่าขายได้หลายบัญชี บางแห่งให้ผูกบัญชีต่างธนาคารได้ ดังนั้นเราจึงสามารถประยุกต์ใช้การซื้อ/ขายกองทุน ในการโยกย้ายเงินหรือโอนเงินข้ามธนาคารได้ โดยประหยัดค่าธรรมเนียมในการโอนเงินต่างธนาคาร

โดยก็จะใช้กองทุนรวมตลาดเงิน/กองทุนรวมตราสารหนี้ระยะสั้นเป็นศูนย์กลางการดำเนินการดังกล่าว ซึ่งผมเรียกชื่อกระบวนการนี้เล่นๆ ว่า “Money Center” นั่นถือถ้าผมจะโอนเงิน 1 ล้านบาท จากบัญชีธนาคาร A ไปยังบัญชีธนาคาร B หากโอนด้วยวิธีปกติ ก็ต้องเสียค่าโอนมาก แม้จะโอนผ่าน PromptPay ซึ่งลดค่าธรรมเนียมได้มากแล้ว ก็ยังเสียอยู่ดี แถมยอดใหญ่ๆ แบบนี้ผมไม่แน่ใจว่าโอนได้มั๊ยอีกต่างหาก

แต่ถ้าเราใช้ Money Center เราก็สั่งซื้อกองทุนรวมตลาดเงินยอด 1 ล้านบาท โดยเลือกให้ตัดบัญชีธนาคาร A พอวันรุ่งขึ้นก็สั่งขายกองทุนกองเดิมนั้นยอด 1 ล้านบาทเข้าบัญชีธนาคาร B ได้ และในวันทำการถัดไป (T+1) เงิน 1 ล้านก็จะถูกโอนย้ายจาก A ไป B ได้เสร็จสิ้น โดยกระบวนการนี้จะไม่เสียค่าธรรมเนียมการโอนอะไรเลย เพราะกองทุนรวมตลาดเงินนั้น ส่วนใหญ่ไม่มีค่าธรรมเนียมในการซื้อขายอยู่แล้ว

ยกตัวอย่างยอด 1 ล้านก็เพื่อให้เห็นประโยชน์นะครับ ถ้ายกยอด 1 หมื่น หรือ 1 แสน อาจไม่เห็นประโยชน์เท่าไร รายใหญ่ๆ ที่เค้าใช้ประโยชน์จากตรงนี้จริงๆ เค้าทำกันเป็นร้อยๆ ล้านบาทเลยทีเดียวล่ะครับ อย่างตัวผมเองแม้จะไม่ได้ทำธุรกรรมยอดเยอะ แต่ก็ผูกเอาไว้ 5-6 ธนาคาร เพราะมันได้ใช้เป็นระยะๆ จริงๆ ครับ

ส่วน บลจ. ไหนทำแบบนี้ได้บ้าง รบกวนสอบถามกับ บลจ. ที่ใช้อยู่ดูจะชัวร์สุดนะครับ แต่อย่าไปถามว่า Money Center ล่ะ เค้าไม่รู้จักนะครับ ถามว่าผูกบัญชีรับเงิน หักเงิน ต่างธนาคารได้มั๊ยก็พอครับ

—

อ่านซีรีย์บทความ “10 ข้อควรรู้ กองทุนรวม” ตอนก่อนหน้า…

10 ข้อควรรู้… ลงทุนกองทุนรวม

https://www.finnomena.com/a-academy/10-things-to-know-mutual-fund-investment/