ที่ผ่านมาเวลาเรานึกถึงเรื่องการลงทุนต่างประเทศคนมักจะชอบนึกถึงอเมริกา, ญี่ปุ่น, อังกฤษ หรือเยอรมัน อะไรประมาณนี้ ด้วยความที่ประเทศเหล่านี้มีพัฒนาการที่ดีและเป็นที่นิยมชมชอบของทุกๆคน ลองบอกคนรอบข้างดูว่าลงทุนในอเมริกา หรือเยอรมัน ผลตอบรับมักจะดี เพื่อนๆจะตื่นเต้น เราเองก็รู้สึกดีไปด้วย

แต่ในความเป็นจริงแล้วการลงทุนในประเทศเหล่านั้นซึ่งก็คือประเทศพัฒนาแล้วอาจจะไม่ได้ให้ผลตอบแทนที่ดีที่สุดสำหรับเรา

ประเทศที่ดีอาจจะไม่ใช่การลงทุนที่ดีก็ได้ ประเทศที่เป็นที่นิยมคนรู้จักมาก ทำให้ราคาสินทรัพย์ในประเทศนั้นๆ อาจจะแพงเกินไปและในบางครั้งการเติบโตก็ไม่ได้มากมายเพราะพัฒนามาไกลมากแล้ว การจะพัฒนาเพิ่มเติมอีกก็มักจะช้าลง แต่ที่แย่กว่าคือหลายๆครั้งวิกฤตเศรษฐกิจมักจะเริ่มจากประเทศพัฒนาแล้วเหล่านี้เช่นเรื่อง Subprime crisis ที่เกิดจากอเมริกาหรือเรื่อง Brexit ที่มีต้นตอจากอังกฤษซึ่งทำให้ตลาดการเงินผันผวนและปั่นป่วนไปทั่วโลก การลงทุนในประเทศที่เกิดวิกฤตจะถูกผลกระทบโดยตรงและยิ่งเป็นประเทศพัฒนาแล้วที่โตช้าอยู่แล้วยิ่งทำให้การฟื้นตัวยิ่งช้าขึ้นไปอีก

“เศรษฐกิจที่โตช้าเมื่อมีปัญหายิ่งทำให้กลับมาเติบโตได้ยากขึ้น”

ทีนี้ถ้าตลาดประเทศพัฒนาแล้วไม่ใช่คำตอบ หมายความว่าเราควรจะใช้เงินทั้งหมดซื้อหุ้นหรือกองทุนของประเทศกำลังพัฒนาใช่หรือไม่? คำตอบก็คือไม่ใช่เพราะแม้ประเทศกำลังพัฒนาจะมีการเติบโตที่สูง แต่สำหรับการลงทุนที่ดีเราควรเลือกเฉพาะประเทศที่มีการเติบโตที่แน่นอนและมีความเสี่ยงที่ตํ่ากว่าเป็นกลยุทธ Selective buy โดยผสมผสานระหว่างมุมมองแบบ Top Down และการวิเคราะห์เชิงลึกแบบ Bottom Up

“การเติบโตที่รวดเร็วของเศรษฐกิจคือจุดเด่นของตลาดเกิดใหม่”

ปัจจัย Top Down เศรษฐกิจภาพใหญ่ที่ดีช่วยให้ความเสี่ยงลดลง

เรามาวิเคราะห์ปัจจัย Top Down หรือปัจจัยเชิงเศรษฐกิจในภาพใหญ่โดยเริ่มจากดูการเติบโตของ GDP ก่อน จากข้อมูลการประเมินของ Schroders Economics group จะเห็นว่าการเติบโตของตลาดเกิดใหม่โตสูงกว่าของ ตลาดพัฒนาแล้วมาโดยตลอด

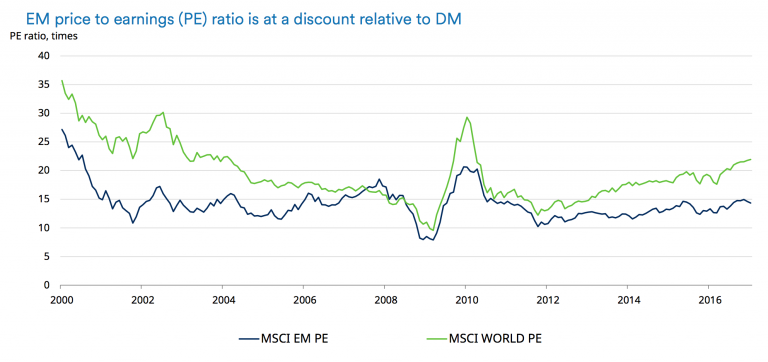

เปรียบเทียบ P/E ratio ของตลาดประเทศพัฒนาแล้วและตลาดประเทศเกิดใหม่

ปัจจัย Bottom Up พื้นฐานที่ดีในราคาที่ไม่แพง

หากเรามองลึกลงไปจะเห็นว่าธุรกิจส่วนใหญ่ของตลาดเกิดใหม่จะยังเป็นภาคการผลิต แต่หลังๆมานี้ก็เริ่มพัฒนามาเป็นภาคบริการและเป็นธุรกิจใหม่ๆอย่างธุรกิจเทคโนโลยีมากขึ้น ในขณะที่ค่า P/E โดยรวมของหุ้นในตลาดเกิดใหม่อยู่ในช่วงราคาที่ถูกกว่าหุ้นของตลาดพัฒนาแล้วมากขึ้นเรื่อยๆ ยิ่งถูกยิ่งทำให้โอกาสในการได้ผลตอบแทนที่สูงขึ้นมากขึ้นในขณะที่ความเสี่ยงลดลง

ในช่วง 3-5 ปีที่ผ่านมาแม้ตลาดหุ้นเกิดใหม่มีการเกิด Correction ในหลายๆครั้งแต่สุดท้ายก็สามารถกลับมาเติบโตได้เพราะศักยภาพของบริษัทในประเทศที่มีการพัฒนาแข็งแรงขึ้นและเกิดการเปลี่ยนแปลงในเชิงอุตสาหกรรมที่ดีกว่าเดิม

แต่แค่รู้ภาพใหญ่ของเศรษฐกิจที่ดีนั้นอาจไม่เพียงพอที่จะทำให้ประสบความสำเร็จในการลงทุนในตลาดเกิดใหม่ หัวใจของการลงทุนที่สำคัญคือการเลือกหุ้นที่ถูกต้องดังนั้นประสบการณ์และวิธีการเลือกหุ้นของกองทุนจึงเป็นสิ่งสำคัญ

CASE STUDY กองทุน K-GEMO

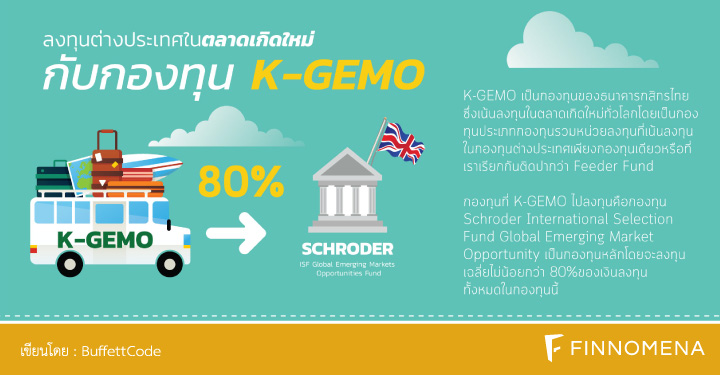

K-GEMO เป็นกองทุนของ บลจ.กสิกรไทยซึ่งเน้นลงทุนในตลาดเกิดใหม่ทั่วโลก โดยเป็นกองทุนประเภทกองทุนรวมหน่วยลงทุนที่เน้นลงทุนในกองทุนต่างประเทศเพียงกองทุนเดียว หรือที่เราเรียกกันติดปากว่า Feeder Fund กองทุนที่ K-GEMO ไปลงทุนคือกองทุน Schroder International Selection Fund Global Emerging Market Opportunity เป็นกองทุนหลัก โดยจะลงทุนเฉลี่ยไม่น้อยกว่า 80% ของเงินลงทุนทั้งหมดในกองทุนนี้

การเติบโตของหุ้น Schroders

Kasikorn เรารู้จักกันดีอยู่แล้วงั้นมาทำความรู้จัก Schroder International กันไหม?

Schroders คือกลุ่มบริษัทบริหารจัดการสินทรัพย์ขนาดใหญ่จากประเทศอังกฤษ ก่อตั้งขึ้นในปี 1804 ปัจจุบันบริษัทมีพนักงานมากกว่า 4,100 คน มีสำนักงานมากกว่า 40 ที่ใน 27 ประเทศทั่วโลก Schroders ยังเป็นบริษัทในตลาดหลักทรัพย์ลอนดอนด้วย โดยมีตัวย่อหุ้นว่า SDR.L ซึ่งถ้าเราลองไปดูผลตอบแทนของหุ้น Schroders จะเห็นว่าหุ้นของบริษัทฟื้นเร็วมากจากปี 2008 และหลังจากนั้นก็ขึ้นมาตลอดถือว่าเป็นบริษัทที่เก่งมากบริษัทหนึ่งเลยทีเดียว

ลงทุนในกองทุนของ Schroders ดียังไง?

1. Schroders มีกลยุทธการลงทุนที่ครบเครื่องมากๆผสมผสาน Top Down และ Bottom up เข้าด้วยกัน โดยมีเกณท์การให้นํ้าหนักในการคัดเลือกหุ้นด้วยปัจจัยดังต่อไปนี้

- มูลค่าที่เหมาะสม 43% ดูจาก P/Bv, P/E, ส่วนต่างของผลตอบแทนที่แท้จริง และ P/E ระยะยาว 5 ปี

- การเติบโต 15% ดูจากการเติบโตของกำไร, การปรับเป้าผลกำไร และ ผลตอบแทนต่ส่วนของผู้ถือหุ้น

- ความเสี่ยง 17% ดูจากอัตราแลกเปลี่ยนและสุดส่วนดุลบัญชีเดินสะพัดต่อ GDP

- โมเม็นตัมของราคา 20% ดูจากการเหวี่ยงตัวของราคาและการปรับนํ้าหนักการลงทุน

- อัตราดอกเบี้ย 5% ดูจากอัตราดอกเบี้ยที่แท้จริง

2. ผลตอบแทนที่พิสูจน์แล้วว่าสามารถทำได้ดีกว่าตลาดโดยเฉลี่ยอย่างต่อเนื่องยาวนานมากกว่า 10 ปี นอกจากนั้นยังมีความผันผวนที่ตํ่ากว่าตลาดอีกด้วย ผลตอบแทนดีแต่มีความเสี่ยงตํ่า ตั้งแต่ตั้งกองทุนสามารถทำผลตอบแทนเฉลี่ยได้ถึงปีละ 4.3% ต่อปีชนะดัชนี MSCI Emerging Market ที่ให้ผลตอบแทนต่อปีแค่ 3.2% โดยมีผลตอบแทนรวมสูงถึง 53.92% (จากข้อมูลของเดือนเมษายน 2560)

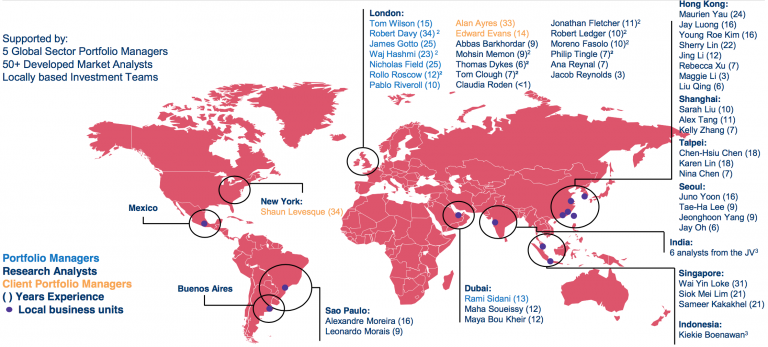

3. เนื่องจาก Schroders เป็นบริษัทข้ามชาติจึงมีสำนักงานและผู้เชี่ยวชาญด้านการลงทุนอยู่ทั่วโลก ปัจจัยนี้ทำให้บริษัทสามารถเข้าถึงข้อมูลเชิงลึกแบบที่นักลงทุนธรรมดาไม่มีวันเข้าถึงได้ และสามารถปรับพอร์ทการลงทุนได้อย่างรวดเร็วเมื่อเกิดการเปลี่ยนแปลงของสถานการณ์

พอร์ทการลงทุนของ Schroders มีอะไรบ้าง?

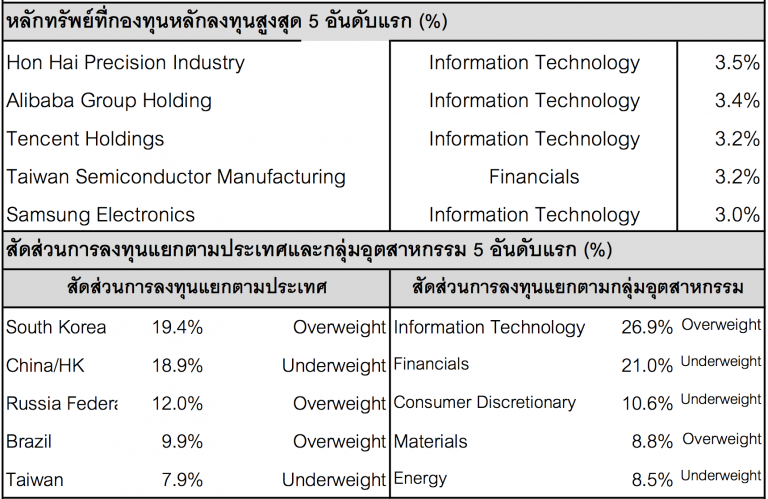

หุ้น 5 อันดับแรกที่กองทุนลงทุนจากข้อมูลเดือนมิถุนายน 2560 คือ

- Hon Hai Precision (Foxconn) 3.5% – บริษัทยักษ์ใหญ่ด้าน IT ผู้รับจ้างผลิตชิ้นส่วนมือถือ Iphone

- Alibaba Group 3.4% – ผู้นำ E-commerce เบอร์ 1 ของโลกจากเมืองจีนมี CEO คือ Jack Ma

- Tencent Holdings 3.2% – บริษัทเจ้าของแอปพลิเคชั่นโซเชียลเบอร์ 1 ของจีน WeChat ซึ่งมีผู้ใช้มากกว่า 900 ล้านคน

- Taiwan Semiconductor 3.2% – ผู้ผลิตชิพอิเล็กทรอนิกส์เบอร์หนึ่งของใต้หวัน เบื้องหลังความสำเร็จของมือถือชื่อดังหลายๆแบรนด์

- Samsung 3% – ยักษ์ใหญ่ด้านอิเล็กทรอนิกส์และเทคโนโลยีจากประเทศเกาหลี

บริษัทที่กองทุนเข้าไปลงทุนล้วนแล้วแต่เป็นบริษัทที่ประสบความสำเร็จอย่างสูง, เติบโตอย่างต่อเนื่องและได้ผลประโยชน์อย่างมากจากเทรนด์การเปลี่ยนแปลงเทคโนโลยีที่กำลังเปลี่ยนไป

หากมาดูในมุมมองสินทรัพย์แบบแยกประเทศจะเห็นว่า Schroders ไม่ได้ลงทุนแต่ใน Asia แต่กระจายการลงทุนไปในภูมิภาคที่มีการเติบโตทั่วโลก

- ลงทุนในเกาหลีใต้ 19.4%

- จีนและฮ่องกง 18.9%

- รัสเซีย 12%

- บราซิล 9.9%

- และใต้หวัน 7.9%

ความเสี่ยงของกองทุนมีอะไรบ้าง?

เนื่องจากเป็นการลงทุนต่างประเทศ ความเสี่ยงที่หลีกเลี่ยงไม่ได้เลยคือความผันผวนของค่าเงิน แต่กองทุน K-GEMO ก็มีนโยบายในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนที่ประมาณ 75% และมีปันผล 4 ครั้งต่อปีในกรณีที่กองทุนมีกำไร ดูโดยรวมถือว่าเป็นกองทุนรวมผสมที่ไม่เสี่ยงมากนัก หากดูจาก Finnomena 3D Diagram ถือว่าเป็นกองทุนที่มี Risk adjusted return หรือสัดส่วนความเสี่ยงเทียบกับผลตอบแทนที่ดีมาก ความซับซ้อนของการลงทุนก็ไม่มากเกินความเข้าใจจนเกินไปซึ่งถือว่าเป็นเรื่องที่ดีมากๆ เพราะบางครั้งการลงทุนที่ดีอาจจะไม่จำเป็นต้องซับซ้อนก็ได้

ที่มาบทความ : http://buffettcode.com/00007-k-gemo/