ย้อนกลับไปซัก 2-3 สัปดาห์ที่ผ่านมา ถ้ามีคนบอกว่า “BREXIT” จะทำให้ตลาดหุ้นขึ้นแรงโดยเฉพาะตลาดหุ้นฝั่งเอเชีย เราก็คงจินตนาการไม่ออกว่ามันจะเป็นอย่างนั้นไปได้อย่างไร ในเมื่อมีปัจจัยความไม่แน่นอนรออยู่เพียบเลยวันนี้ชวนนั่งฟัง 2 กูรูคุยกันเรื่องนี้ว่า เกิดอะไร และเหตุการณ์จะดำเนินต่อไปในทิศทางไหน

เจษฎา : ณ ตอนนี้ สัญญาณที่ผมเจอมาในภาพเศรษฐกิจ ก็ยังถือว่าไม่สู้ดีนักนะคุณแบงค์ แต่ก็ต้องขอชื่นชมให้กับการวิเคราะห์ Fund Flow ของคุณ ที่ 2 สัปดาห์ก่อน คุณคาดการณ์ไว้ว่าตลาดหุ้นเกิดใหม่จะกลับมาเป็นพระเอกได้ แต่เรื่องนี้ หนังยาวนะครับ คงต้องมองไปให้ไกลกว่าแค่ 2-3 สัปดาห์ ผมยังเชื่อว่าระยะยาว เศรษฐกิจยุโรป รวมถึงอังกฤษ น่าจะมีปัญหาหนักขึ้นนะ

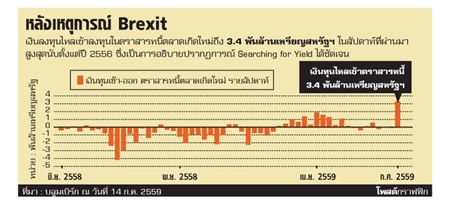

ชยนนท์ : กลับมาทวนกันอีกที ว่าทำไมตลาดเกิดใหม่ถึงได้อานิสงส์จากเหตุการณ์ BREXIT นะครับ สาเหตุก็เพราะ เมื่อความเสี่ยงต่อเศรษฐกิจโลกสูงขึ้น เงินก็ไหลเข้าตราสารหนี้ เพื่อลดความเสี่ยง แต่พอเงินไหลเข้าตราสารหนี้เยอะๆ ราคาตราสารหนี้ก็ปรับตัวเพิ่มขึ้นกันทั้งหมด ส่งผลให้อัตราผลตอบแทนพันธบัตรลดลงมาทำจุดต่ำสุดเป็นประวัติการณ์ และบางแห่งก็ให้ผลตอบแทนติดลบไปแล้วอย่างที่เราเห็น

เจษฎา : ผมบรรยายต่อให้นะ พอผลตอบแทนพันธบัตรยิ่งต่ำลงมากๆ นักลงทุนก็ชักไม่อยากเอาเงินไปซื้อตราสารหนี้ไว้เยอะๆเหมือนเดิม ก็เลยต้องมาควานหาว่าผลตอบแทนที่สูงขึ้น อะไรล่ะ ที่น่าจะให้ผลตอบแทนที่ดีกว่าพันธบัตรรัฐบาล ?

ชยนนท์ : ก็แทบจะทุกสินทรัพย์นะสิครับ ทั้งตราสารหนี้ภาคเอกชน ตราสารหนี้ตลาดเกิดใหม่ พวกตราสารหนี้ที่ไม่ได้รับการจัดอันดับความน่าเชื่อถือ หุ้นทั้งหลายสินค้าโภคภัณฑ์ทุกแนว มากันหมดเลย

เจษฎา : นี่เลยเป็นสาเหตุที่นักเศรษฐศาสตร์หลายสำนักเตือนกันไง ว่าการที่อัดราดอกเบี้ยในตลาดต่ำเกินไป ในระยะเวลาที่นานเกินไป จะไปทำให้เกิดฟองสบู่ในสินทรัพย์ประเภทอื่นๆ ลึกๆแล้วก็เพราะนักลงทุนเรา อยากให้เงินมันทำงานตลอดเวลา และเราจะใช้เหตุผลในการไปหาสินทรัพย์เสี่ยงกว่าน้อยลง เมื่อเหตุผลที่มีสินทรัพย์เสี่ยงต่ำมันเพิ่มขึ้น (ดอกเบี้ยมันต่ำ ต้องทำอะไรซักอย่าง)

ชยนนท์ : ทั้งหมดทั้งมวลที่จะบอกก็คือว่าเหตุผลของการปรับตัวขึ้นของราคาหุ้นบางครั้งมันไม่ได้เกิดจากมุมมองเศรษฐกิจที่ดีในอนาคตเพียงอย่างเดียวครับ เราต้องดูเหตุผลด้านอื่นประกอบกัน จากเหตุการณ์นี้ ที่ดอกเบี้ยทั่วโลกอยู่ต่ำสุดเป็นประวัติการณ์ และอาจจะกินเวลานานกว่าที่ทุกคนคิดไว้ มันทำให้นักลงทุนกล้าลงทุนในสินทรัพย์เสี่ยงในจุดที่ถ้าย้อนกลับไปในอดีต ทุกคนบอกเป็นเสียงเดียวกันว่าตรงนี้มันแพง แน่นอนล่ะว่าเราไปเปลี่ยนแปลงกลไกตลาด ที่มันอาจดูไม่สมเหตุสมผลในตอนนี้ไม่ได้ แต่เราทำความเข้าใจกับมันได้นะครับ

เจษฎา : และหุ้นมันยังจะวิ่งต่อไปแบบนี้อีกนานไหมในมุมมองของคุณแบงค์

ชยนนท์ : ตราบใดที่ดอกเบี้ยยังอยู่ในระดับต่ำและมีส่วนต่างระหว่างอัตราผลตอบแทนจากการลงทุนในตลาดหุ้น กับการลงทุนในตราสารหนี้ที่สูงมากพอปกติ เราดูจาก Earnings Yield Gap (EYG) ซึ่งสูตรการคำนวนคือ เอาอัตราผลตอบแทนจากการลงทุนในหุ้น – ผลตอบแทนจากการลงทุนในตราสารหนี้ลดลงเรื่อยๆแบบนี้ EYG ก็จะดูดีขึ้นโดยที่ผลประกอบการบริษัทจดทะเบียนไม่ต้องดีขึ้นก็ได้ เห็นมั้ยครับ

เจษฎา : ให้ผมเดาตอนจบนะ เงินจะไหลเข้ามาตลาดเกิดใหม่ รวมถึงไทย จนกระทั่งถึงจุดที่ EYG แคบ หรือน้อยจนไม่น่าสนใจเมื่อเปรียบเทียบกับความเสี่ยง ซึ่งการที่ EYG จะลดลงได้ มี 2 เงื่อนไข คือ 1. ตลาดพุ่งขึ้นไปอย่างรุนแรงจนอัตราการจ่ายปันผลมันเหลือน้อยมากๆผลตอบแทนจากการลงทุนหุ้นเริ่มไม่คุ้มค่า 2. หรือไม่ก็อยู่ดีๆเงินเฟ้อกลับมา แล้วทำให้ธนาคารกลางต้องใช้นโยบายเชิงรุก ขึ้นดอกเบี้ย เพื่อรับมือเงินเฟ้อ เมื่อขึ้นดอกเบี้ยขึ้นมาถึงจุดที่คนรู้สึกว่า ไม่เห็นจำเป็นต้องเสี่ยงลงทุนในหุ้น เมื่อนั้นละครับ ตอนจบของขาขึ้นในตลาดหุ้นของจริง

ชยนนท์ : หรือ มันอาจเกิดขึ้นด้วย 2 กรณีพร้อมกันก็ได้นะคุณเจท แต่ถ้าให้ผมเดานะ ผมว่าหุ้นจะขึ้นไปเรื่อยๆ เพราะยังคิดไม่ออกว่า ธนาคารกลางที่ไหนจะขึ้นดอกเบี้ยได้ในเวลานี้ หรืออีกกรณีคือมีความเสี่ยงอื่นที่เรายังไม่เห็นตอนนี้ปะทุขึ้นมา นั่นล่ะน่ากลัวเลย

เจษฎา : ผมกังวลธนาคารในยุโรปและภาคอสังหาฯในจีน คราวหน้าเรามาคุยเรื่องนี้กันนะ มีประเด็นให้ตามต่อและให้สนใจอีกเยอะเลย

ที่มาบทความ : http://www.posttoday.com/economy/invest/443094