ถ้าพูดถึงกองทุนหุ้นไทย เอาแบบเน้นว่า ผลตอบแทนระยะยาวชนะตลาดแบบขาดๆ กองแรกที่ผมนึกถึงก็คือ “บัวหลวงทศพล” จากค่าย บลจ.บัวหลวง ว่าแต่ว่า กองทุนนี้มีอะไรดี มีข้อดีข้อเสียอย่างไร จะพาไปรีวิวผ่านบทความนี้นะครับ

บัวหลวงทศพล (BTP) มีนโยบายลงทุนยังไง?

ที่ชื่อของกองทุนนี้คือ ทศพล ก็เพราะ ประกอบไปด้วยหุ้นเพียงแค่ 10 ตัวเท่านั้น ไม่ขาดไม่เกิน เรียกว่า เป็นกองทุนที่ถือหุ้นน้อยกว่าอีก 99% ที่เหลือของทั้งตลาด หุ้น 5 ตัวแรกที่กองทุนถือ น้ำหนักเกินกว่า 50% ของพอร์ต และคัดเลือกหุ้นเข้าพอร์ตก็เป็นสไตล์แบบ Bottom Up เน้นๆ ไม่ได้ให้น้ำหนักว่าจะถือหุ้นตัวนั้นตัวนี้ล้อไปกับ SET Index หรือเปล่า และด้วยความที่ถือหุ้นเพียงแค่ 10 ตัว จาก 500 กว่าตัวของตลาดหลักทรัพย์ไทย ดังนั้น ผลตอบแทนหรือการเคลื่อนไหวของ NAV กองทุนในระยะสั้น จะผันผวนและอาจไม่ได้วิ่งไปตามดัชนีในระยะสั้น

กองทุนผันผวนมากกว่า SET Index แปลว่า “ไม่ดี” หรือเปล่า?

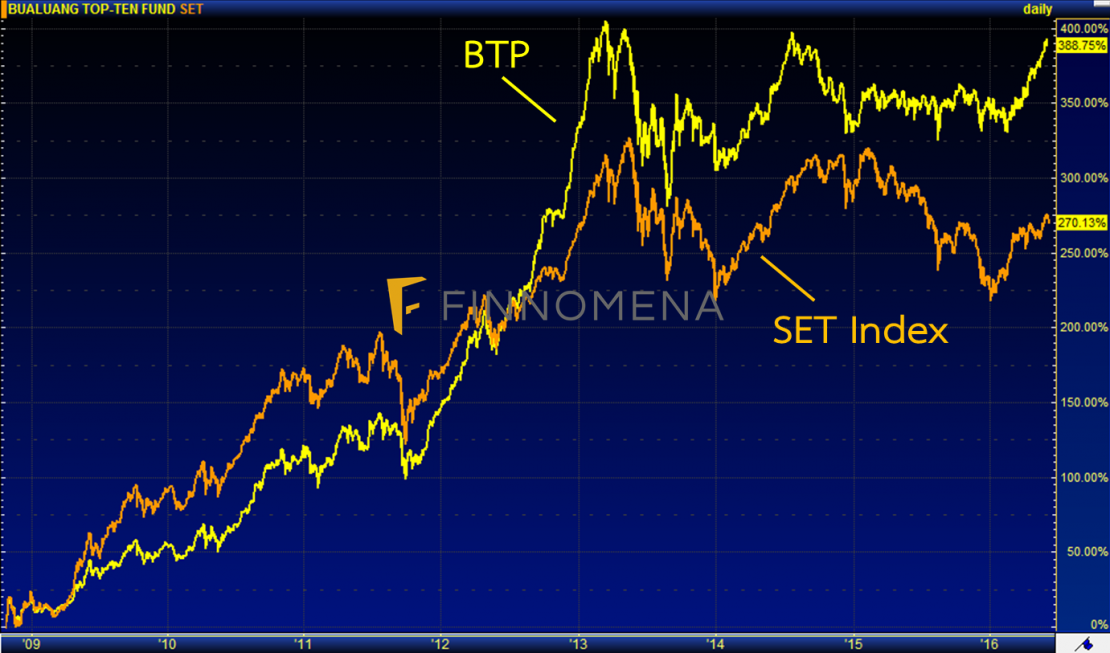

กลับไปดูที่ผลการดำเนินงานย้อนหลังของ BTP จะพบว่า มีความน่าสนใจเป็นอย่างมาก นั่นก็คือ ทิ้งห่าง Benchmark อย่างไม่เห็นฝุ่น ดูรูปด้านล่างครับ

รูปที่ 1 : เปรียบเทียบผลการดำเนินงานกองทุนบัวหลวงทศพล กับ SET Index นับตั้งแต่ปี 2009 ถึง ปัจจุบัน

แหล่งที่มา : BISNEWS

ผมลองเอา BTP มาเปรียบเทียบกับดัชนีหุ้นไทย นับตั้งแต่จุดต่ำสุดตอนเกิดวิกฤต Subprime ปี 2008 จนถึงวันที่ 10 มิ.ย. 2016 พบว่า BTP วิ่งมาแล้ว 388.75% ในขณะที่ SET Index วิ่งมา 270.13% ผลการดำเนินงานต่างกันถึง 118% ทีเดียว นี่คือสิ่งที่ทำให้กองทุนนี้แตกต่าง และโดดเด่นขึ้นมา ซึ่งชดเชยข้อเสียที่มีความผันผวนในระยะสั้นมากกว่าดัชนี และมากกว่ากองทุนอื่นๆ แต่เอาเข้าจริงๆ ก็คงไม่มีใครลงทุนในกองทุนรวม แล้วคาดหวังผลตอบแทนในระยะสั้นอยู่แล้ว ถูกไหมครับ?

เลือกหุ้นปั่นหรือเปล่า กองทุนถึงซิ่งแรงแบบนี้?

ผมติดตามกองทุนนี้มาตั้งแต่ช่วงปี 2010 จากประสบการณ์ที่ตัวเองเห็นนะครับ กองทุนเน้นถือหุ้น Big & Mid Cap ไม่ถือหุ้นเล็ก เพราะฉะนั้นหุ้นซิ่งไม่มีในพอร์ต และเวลาถือหุ้นซักตัวถ้าผู้จัดการกองทุนชอบจริงๆ ก็จะอยู่ใน Universe ไปตลอด โดยอาจจะมีบางช่วงที่มี Turnover หรือการปรับพอร์ตหุ้นที่มีการเปลี่ยนแปลงทางปัจจัยพื้นฐานอย่างมีนัยสำคัญ หรือมีการจับจังหวะตลาด ขายช่วงที่ราคาแพงเกินไป และกลับมาซื้อในช่วงที่ราคาปรับลงมาบ้าง

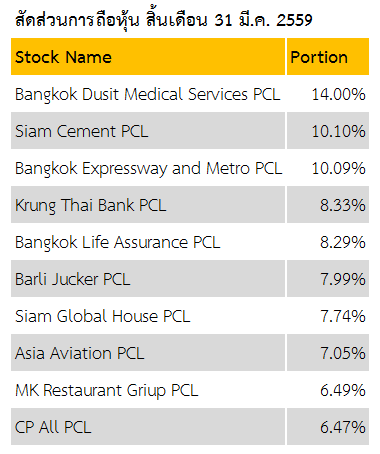

รูปที่ 2 : สัดส่วนการถือหุ้น ณ วันที่ 31 มี.ค. 2559

แหล่งที่มา : รายงานรอบระยะเวลา 6 เดือน

ผลตอบแทนดีขนาดนี้ แสดงว่า กองทุนซื้อขายบ่อยหรือเปล่า หุ้นที่ถือ ก็เหมือนที่รายย่อยชอบ ทำไมเราดอย แต่เขา NAV โตเอาโตเอา?

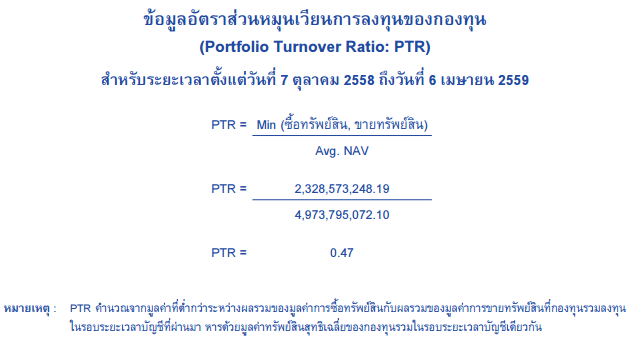

จะดูว่า กองทุนซื้อขายบ่อยหรือเปล่า ก็ไปดูที่ค่าใช้จ่ายในการซื้อขายหลักทรัพย์นะครับ ดูจากรายงานรอบระยะเวลา 6 เดือน สิ้นไตรมาส 1 ที่ผ่านมา มีสัดส่วนเพียงแค่ 0.16% เท่านั้นเอง เพราะฉะนั้น Portfolio Turnover Ratio : PTR) อยู่แค่เพียง 0.47 เท่านั้น ซึ่งตามมาตรฐาน ถ้าค่า PTR อยู่ระหว่าง 0.30-0.50% แสดงว่า เป็นกองทุนประเภท Buy & Hold Strategy หรือ ถือยาวๆ ดังนั้น ไม่ได้ซื้อขายบ่อยครับ ที่กองทุนสามารถสร้างผลตอบแทนได้ดี มาจาก Stock Selection หรือ การเลือกหุ้นที่ดีเข้าพอร์ตนั้นเอง

รูปที่ 3 : Portfolio Turnover Ratio ของบัวหลวงทศพล

แหล่งที่มา : รายงานรอบระยะเวลา 6 เดือน

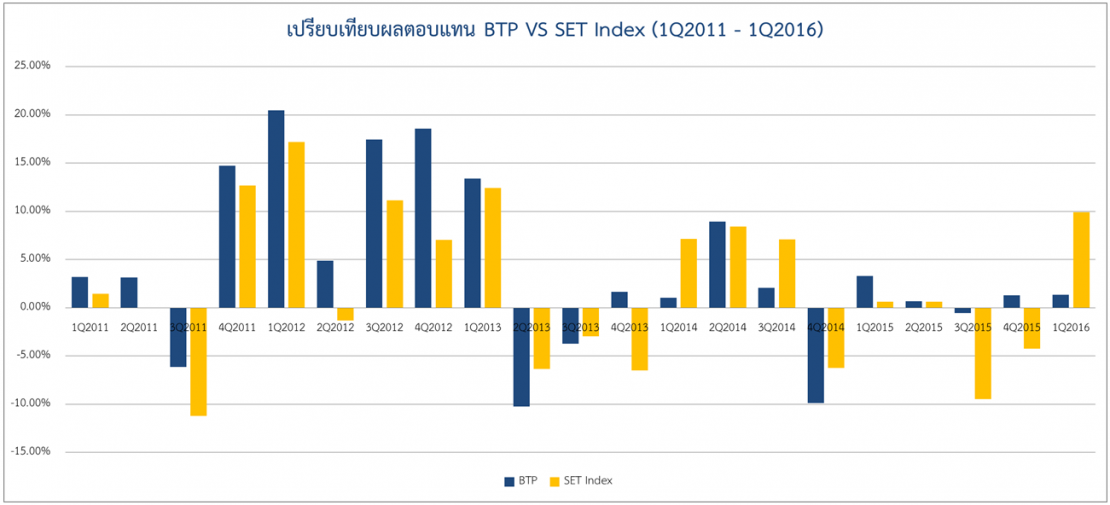

ผมพาไปดูผลตอบแทนรายไตรมาสของ BTP เปรียบเทียบกับ SET Index ให้เห็นภาพชัดขึ้นมา กองทุน เคลื่อนไหวอย่างไรเมื่อเปรียบเทียบกับดัชนี ดูตามกราฟด้านล่างเลยครับ

รูปที่ 4 : เปรียบเทียบผลตอบแทน BTP VS SET Index (1Q2011 – 1Q2016)

แหล่งที่มา : BISNEWS, Reuters

จะเห็นว่า ก็มีหลายช่วงที่ BTP ชนะ SET Index และบางช่วงที่แพ้เยอะๆ ยกตัวอย่างเช่น ถ้าดูไตรมาส 1 ปีนี้ BTP บวกมาแค่ 1.3% แต่ SET Index วิ่งมา 9.9% แต่ข้อมูลล่าสุด นับจากสิ้นไตรมาส 1 มา BTP บวกขึ้นมาได้ 8% ขณะที่ SET Index บวกมาได้แค่ 2% เท่านั้น ดังนั้น การพยายาม Timing จังหวะซื้อขายของกองทุนในระยะสั้นโดยดูดัชนี ไม่สามารถทำได้สำหรับกองนี้นะครับ ถ้าใครคิดจะ Timing คงต้องกางหน้าหุ้นทั้ง 10 ตัว แล้วดูเอง ซึ่งก็ยากอยู่ดี เขาเปลี่ยนหน้าหุ้นระหว่างเดือน ท่านก็ไม่ทราบอยู่นะครับ

สรุป กองทุนนี้ดีไหม?

ผลการดำเนินงานย้อนหลัง ระยะยาว 5 ปี 10 ปี ถือว่า เป็นกองทุนที่ติด Top 5 ของเมืองไทย ซึ่งไม่ใช่เรื่องบังเอิญแน่ๆ แต่คุณต้องเชื่อฝีมือผู้จัดการกองทุนพอสมควร เพราะนี่คือกองทุน Active Fund บริหารกองทุนแบบเชิงรุก เน้น Bottom Up ไม่สนใจว่าดัชนีจะเคลื่อนไหวอย่างไร

จุดที่น่าสนใจ และท้าทาย สำหรับกองทุนหุ้นนโยบายแบบ Active ก็คือ ค่าธรรมเนียมการจัดการ จะแพงกว่า พวก Index Fund เพราะต้องจ่ายให้ผู้จัดการกองทุนที่ทำงานหนักคัดเเลือกหุ้น และปรับพอร์ตตามมุมมองของตัวเองตลอด เมื่อรวมกับค่าธรรมเนียมผู้ดูแลผลประโยชน์ นายทะเบียนหน่วยลงทุน และค่าใช้จ่ายอื่นๆ ก็จะพบว่า Expense Ratio เแตะ 2% ทีเดียว นั่นคือสิ่งที่นักลงทุนต้องยอมรับ แต่ผลการดำเนินงานที่ท่านเห็นย้อนหลังทั้งหมด มันก็หักค่าใช้จ่ายพวกนี้ออกไปหมดแล้วนะ ดังนั้น ก็เชื่อมือได้ระดับหนึ่งเลย

อีกทีเด็ดคือ กองทุนนี้เปิดมาตั้งแต่ปี 1994 ดังนั้น ผ่านมาแล้ว 2 วิกฤต คือ ต้มยำกุ้ง และ ซับไพรม์ เรียกว่า ทนทาน และประสบการณ์ชีวิตสูงทีเดียว (ช่วงต้มยำกุ้ง NAV เคยร่วงไปต่ำกว่า 3 บาทด้วย สุดท้าย ก็พ้นขึ้นมาได้)

ใครที่สนใจลงทุนระยะยาวๆ 5 ปี 10 ปีขึ้นไป ชอบสไตล์ถือหุ้นจำนวนไม่เยอะ และ Bottom Up กองนี้น่าไปศึกษาต่อนะครับ

แหล่งที่มาข้อมูล :-

http://www.bblam.co.th/

BISNEWS, Reuters

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น