การกลับมาของ Donald Trump ในฐานะประธานาธิบดีสหรัฐรอบที่สอง เป็นประเด็นที่ทั้งตลาดการเงินกำลังจับตามอง และ “เงินดอลลาร์สหรัฐ” คือสินทรัพย์ที่จะสร้างความแตกต่างอย่างมีสำคัญสำหรับ Trump สมัยที่สอง

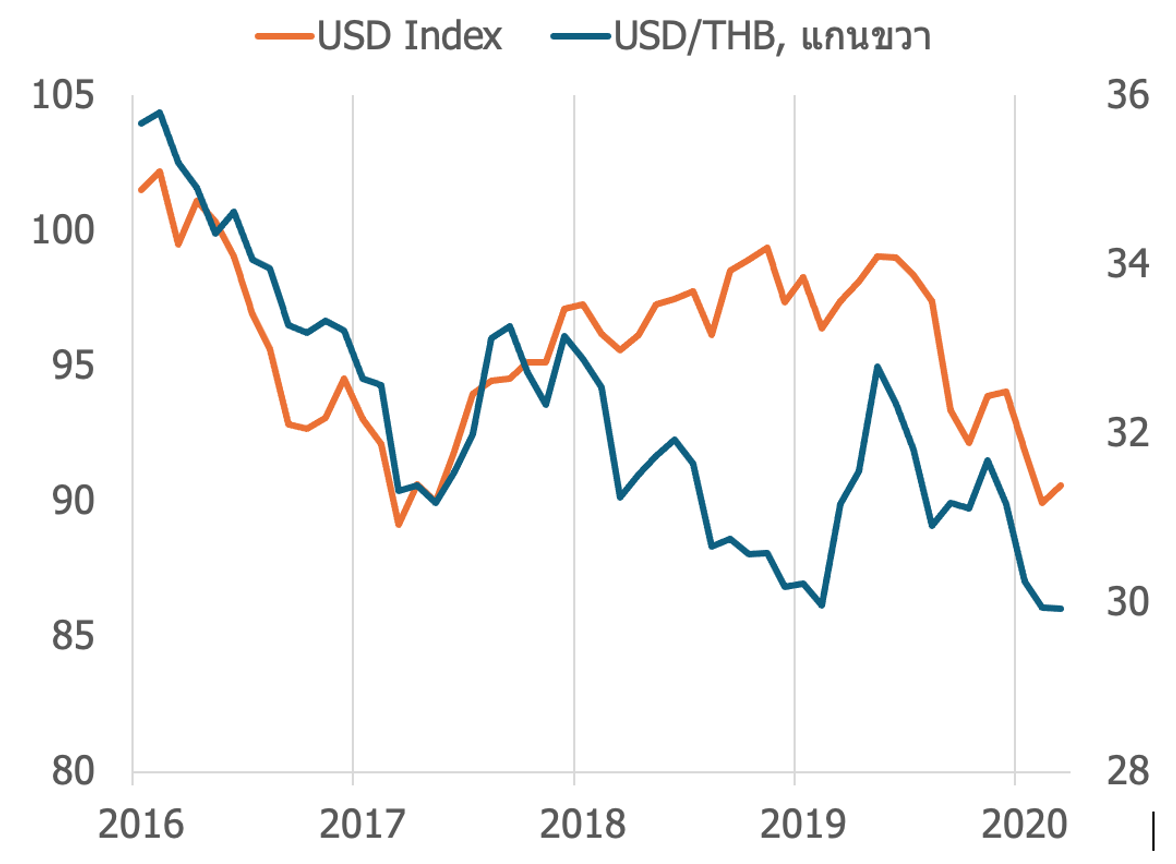

ย้อนกลับไปในสมัยแรกของ Trump เงินดอลลาร์ดู Great แค่ช่วงสั้น หลังการเลือกตั้งจนถึงวันสาบานตนในเดือนมกราคม 2017 USD Index พุ่งแตะระดับสูงสุดที่ 103 จุด ส่งผลให้เงินบาทอ่อนค่าไปถึง 36 บาท/ดอลลาร์

แต่หลังจากนั้นสถานการณ์กลับพลิกผัน USD Index ร่วงต่อเนื่องกว่า 10% ภายในปี 2017 ขณะที่เงินบาทแข็งค่าจบปีที่ 32.6 บาท/ดอลลาร์ ในปีแรกของ Trump สมัยที่สอง ทิศทางดอลลาร์จะเหมือนหรือต่างจากอดีต?

สำหรับผม สิ่งที่ต้องเปรียบเทียบอย่างแรกคือทิศทางเศรษฐกิจ ครั้งนี้สหรัฐมีแต้มต่อโลกอยู่ไม่น้อย

ย้อนกลับไปในปี 2017 โลกอยู่ในช่วงเศรษฐกิจเติบโตแข็งแกร่งส่วนสหรัฐเพิ่งฟื้นตัว Trump สร้างความผันผวนให้ตลาดมากกว่าความเชื่อมั่น โดยเฉพาะการแสดงความคิดเห็นกดดันดอลลาร์ว่าแข็งค่าเกินไป ไปจนถึงการตำหนิ Fed ว่ารีบขึ้นดอกเบี้ยเร็วเกินไป

ปัจจุบันทุกอย่างกลับข้าง เศรษฐกิจสหรัฐคงความแข็งแกร่งจากปีก่อน สวนทางกับเศรษฐกิจโลกที่ชะลอตัวโดยเฉพาะยุโรปและจีน

แม้ผมจะคาดว่าพฤติกรรม Trump ไม่เปลี่ยนและคงกดดันดอลลาร์เหมือนเดิม แต่ด้วยความที่ตลาดคุ้นชินมากขึ้น ความผันผวนในครั้งนี้อาจไม่รุนแรงเหมือนสมัยแรก ดอลลาร์จึงมีโอกาสเข้าสู่ปีแรกของ Trump รอบสองด้วยการแข็งค่า

สอง คือแนวโน้มดอกเบี้ยและบอนด์ยีลด์ รอบที่แล้วแทบไม่ส่งผลอะไร แต่รอบนี้มีแนวโน้มเป็นบวกชัดเจน

ย้อนกลับไปช่วงปี 2017 แม้ Fed จะขึ้นดอกเบี้ยจาก 0.50% ไปถึง 1.50% แต่บอนด์ยีลด์สหรัฐอายุ 10ปี กลับแกว่งตัวอยู่ในกรอบ 2.10-2.60% เนื่องจากเงินเฟ้อและเศรษฐกิจสหรัฐไม่ไปไหน ส่วนต่างระหว่างยีลด์สหรัฐและทั่วโลกจึงแทบไม่ขยับ ไม่มีทั้งแรงหนุนหรือแรงต้านให้กับดอลลาร์

ต่างจากในครั้งนี้ที่ Fed เริ่มด้นด้วยดอกเบี้ยระดับ 5.25% และกำลังจะลดลงอีก 75-100bps ในปี 2025 ส่วนยีลด์ระยะยาว คาดว่าจะได้รับแรงหนุนจากเงินเฟ้อที่ทรงตัวและเศรษฐกิจที่เติบโต ส่งผลให้ curve มีแนวโน้มชันขึ้นเป็นบวกกับดอลลาร์

ส่วนในมุมระหว่างประเทศ ภาพรวมเศรษฐกิจและเงินเฟ้อนอกสหรัฐที่ชะลอตัวเป็นเหตุผลสำคัญที่หนุนให้ธนาคารกลางอื่นๆ (นอกจากเฟด) มีความจำเป็นในการลดดอกเบี้ยระยะสั้น และยีลด์ระยะยาวมีโอกาสลดลงมากกว่าสหรัฐ ส่วนต่างของยีลด์สหรัฐกับทั่วโลกจึงมีแนวโน้มที่จะหนุนเงินดอลลาร์ขึ้นอีกทางหนึ่ง

สาม คือมุมมองการเปิดรับความเสี่ยงของตลาดทุน ดอลลาร์จะได้เป็น Safe Haven ที่ตลาดต้องการในสมัยนี้

ในอดีตปีแรกของ Trump เป็นปีที่การลงทุนสดใสมาก ดัชนี S&P500, MSCI EAFE และ MSCI EM ปรับตัวขึ้น 22% 25% และ 38% ตามลำดับ

ทั้งหมดเริ่มด้วยด้วย Valuation ระดับกลาง ๆ และทุกที่มีรายได้ของบริษัทจดทะเบียนที่กำลังเป็นขาขึ้นคอยหนุน ไม่แปลกที่จะไม่มีความต้องการสินทรัพย์ปลอดภัยอย่างเงินดอลลาร์

แต่รอบนี้ สิ่งที่ต้องระวังที่สุดคือรายได้ของบริษัทจดทะเบียนที่กำลัง Soft Landing ขณะที่ระดับ Valuation และการกระจุกตัวของหุ้นสหรัฐที่อยู่ในระดับสูงผิดปรกติ เมื่อไหร่ที่รายได้หดตัว เมื่อนั้นตลาดจะเริ่มการปรับฐานลดระดับ Valuation นักลงทุนปิดรับความเสี่ยง ส่งผลให้ดอลลาร์แข็งค่าขึ้นได้

สำหรับเงินบาท มีประเด็นเศรษฐกิจและนโยบายการเงินไทยเพิ่มเข้ามา แต่เห็นได้ชัดว่าไทยในสมัยนี้ไม่แข็งแกร่งเท่าสมัยก่อน

ย้อนกลับไปในอดีต ปี 2017 เป็นหนึ่งช่วงประวัติศาสตร์ที่ประเทศไทยเกินดุลบัญชีเดินสะพัดสูงระดับ 9-10%/GDP เศรษฐกิจไทยขยายตัวสูง 3.8-4.5% ธปท. ตรึงดอกเบี้ยไว้ที่ 1.50% ขณะที่ SET Index ปรับตัวขึ้นจากปลายปี 2016 ที่ 1542จุดไปที่ 1753จุด และเป็นปีที่ต่างชาติซื้อสุทธิหุ้นไทย

ปัจจุบัน ประเทศไทยเริ่มด้วยการเกินดุลบัญชีเดินสะพัดแค่ 1-2%/GDP ธปท. มีแนวโน้มลดดอกเบี้ยลงตามเฟด เศรษฐกิจเติบโตต่ำ 1.6-3.0% แม้ SET Index จะย่อตัวลงเหลือไม่ถึง 1500จุดแล้ว แต่ต่างชาติยังคงขายหุ้นไทยต่อเนื่องติดกันเป็นปีที่ 2

เห็นได้ชัดว่าพื้นฐานของประเทศและตลาดทุนไทยไม่เหมือนเดิม และคงหวังให้เงินบาทแข็งค่าเหมือนปีแรกของ Trump สมัยก่อนได้ยาก

โดยสรุป ผมมองว่าการกลับมาของ Trump ในครั้งนี้ มีปัจจัยพื้นฐานหลายอย่างพร้อมจะหนุนให้เงินดอลลาร์แข็งค่า

ทั้งความแข็งแกร่งของเศรษฐกิจ ความได้เปรียบเชิงโครงสร้างในตลาดเงิน และอัตราดอกเบี้ยที่อยู่ในระดับสูงเทียบกับโลก หนุนให้ดอลลาร์มีโอกาสที่จะ Great Again ไปตลอดปี

รอบนี้ไม่ใช่แค่สโลแกน แต่อาจเป็นจุดเริ่มต้นของการยึดบัลลังก์จ่าฝูงของดอลลาร์ในยุคของ Trump ได้จริงสักทีครับ

Dollar index และ USD/THB ในสมัยแรกของ Trump Presidency

ที่มา: Bloomberg and FSS

ดร.จิติพล พฤกษาเมธานันท์