Executive Summary

- เปิดตัว “Private Call” ตัวแรกด้วยโมเดล “Robotic Investment” (ROBIN) ระบบการเทรดที่ถูกพัฒนาขึ้นโดย Definit by Finnomena

- ROBIN ใช้และทดสอบสัญญาณทางเทคนิค (Technical Indicator) ต่าง ๆ อย่างเป็นระบบ (Systematic) โดยกลยุทธ์ทั้งหมดถูกออกแบบเพื่อเฉพาะกับสินทรัพย์ใดสินทรัพย์หนึ่ง

- ผ่านการทดสอบ Backtest และ Forward Test (Live) มีการตรวจสอบนัยสำคัญทางสถิติ ช่วยให้นักลงทุนมีโอกาสได้รับผลตอบแทนที่สูงขึ้น

- กลยุทธ์ต่าง ๆ ที่ผ่านการทดสอบมีอัตราโอกาสกำไร (Win Rate) และอัตราส่วนกำไร (Profit Factor) ที่ดี เพิ่มโอกาสในการได้รับผลตอบแทนให้แก่นักลงทุนด้วยการซื้อขายอย่างเป็นระบบ

- “Private Call” โอกาสการลงทุนสุดพิเศษด้วยโมเดล ROBIN เฉพาะนักลงทุน “Finnomena Private” ขึ้นไปเท่านั้น

ทำความรู้จักโมเดล ROBIN (Robotic Investment)

ROBIN มาจากคำว่า Robotic Investment ถูกสร้างโดย Definit by Finnomena ให้เป็นระบบแจ้งสัญญาณการลงทุนที่ออกแบบมาสำหรับนักลงทุนที่มุ่งหวังผลตอบแทนระยะสั้นถึงกลาง (1-3 เดือน) โดยใช้การวิเคราะห์ปัจจัยทางเทคนิคในการกำหนดจุดซื้อและจุดขาย เพื่อสร้างกลยุทธ์การลงทุนอย่างเป็นระบบ กลยุทธ์ทั้งหมดถูกสร้างเพื่อซื้อและขายกับสินทรัพย์ใดสินทรัพย์หนึ่งโดยเฉพาะ และทุกกลยุทธ์ได้ผ่านการทดสอบย้อนหลัง (Backtesting) โดยใช้ข้อมูลย้อนหลัง 10 ปี หรือนับตั้งแต่กองทุนหลักมีการจัดตั้ง แล้วแต่ว่าค่าใดจะน้อยกว่ากัน โดยทีมงานจะให้ความสำคัญกับตัวชี้วัดหลักสองตัว ได้แก่

- อัตราโอกาสกำไร (Win Rate) คือการคำนวณจากจำนวนครั้งที่เทรดแล้วได้กำไรและนำมาหารด้วยจำนวนการเทรดทั้งหมด ยิ่ง Win Rate สูงเท่าไหร่ ก็หมายความว่ายิ่งมีโอกาสได้กำไรมากขึ้น

- อัตราส่วนกำไร (Profit Factor) คือการคำนวณจากผลกำไรทั้งหมดและนำมาหารด้วยผลขาดทุนทั้งหมด ถ้า Profit Factor มากกว่า 1 แสดงว่าได้กำไรมากกว่าขาดทุน ยิ่งค่านี้สูงเท่าไหร่ ก็ยิ่งบ่งบอกได้ว่ากลยุทธ์การเทรดนั้นมีประสิทธิภาพ

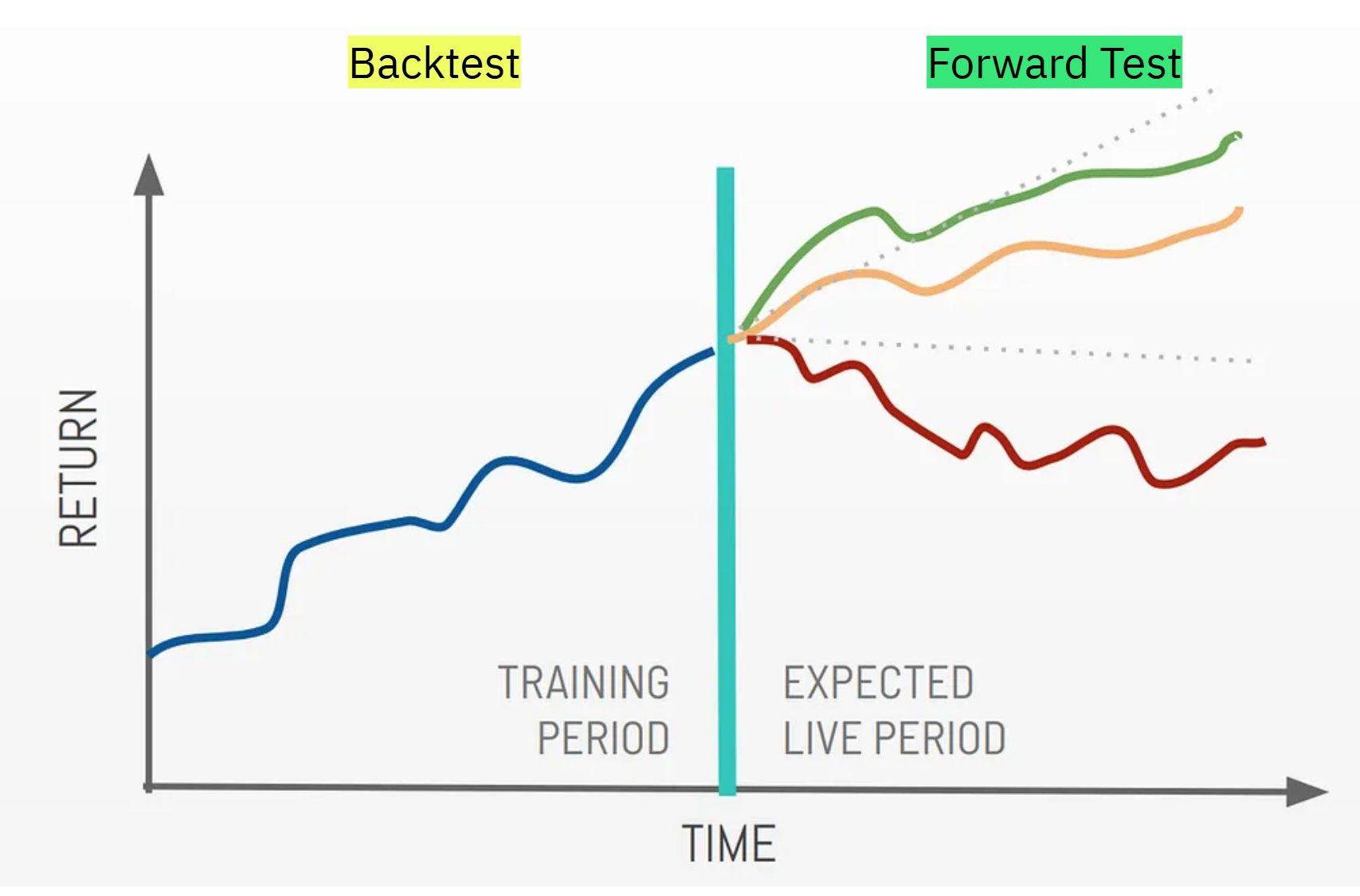

Backtest และ Forward Test (Live) คืออะไร

Source: Jakub Polec, Medium as of 18 June 2024

- Backtest คือการทดสอบกลยุทธ์การลงทุนหรือโมเดลโดยใช้ข้อมูลย้อนหลังหรือข้อมูลในอดีต ผลการทดสอบนี้จะช่วยให้เรารู้ว่า หากเรานำกลยุทธ์ที่คิดค้นขึ้นมาไปใช้ในช่วงเวลาในอดีตผลลัพธ์จะเป็นอย่างไร

- Forward Test หรือ Live Test คือการทดสอบกลยุทธ์การลงทุนหรือโมเดลการเลือกหุ้นในสภาวะตลาดจริง โดยนำกลยุทธ์ที่ผ่านการทดสอบจาก Backtest ไปใช้ในสถานการณ์จริงที่อาจมีการเปลี่ยนแปลงจากช่วงเวลาในการทำ Backtest การทดสอบนี้มีจะเป็นบทพิสูจน์ว่าโมเดลหรือกลยุทธ์ที่ให้ผลลัพธ์ที่ดีจากการทำ Backtest นั้น ยังจะสามารถทำงานได้ดีในสภาวะจริงได้หรือไม่

ทีม Definit ได้พัฒนา ROBIN สำหรับนักลงทุนที่มุ่งหวังผลตอบแทนระยะสั้นถึงกลาง (1-3 เดือน) ซึ่งโมเดลนี้ได้ผ่านการทดสอบย้อนหลัง (Backtesting) โดยใช้ข้อมูล 10 ปีย้อนหลัง และทำการ Forward Test โดยเริ่มตั้งแต่ปี 2024 พร้อมทั้งผ่านการทดสอบนัยสำคัญทางสถิติ เพื่อให้นักลงทุนมีโอกาสการสร้างผลตอบแทนเพิ่มขึ้น

ทั้งนี้ ในระหว่างการทดสอบ Backtesting ทีม Definit ได้ใส่สมมติฐานเรื่องค่าธรรมเนียมการซื้อและการขาย ในอัตราที่สูงที่สุดอ้างอิงจาก Front-end Fee ของกองทุนรวมในตลาด เพื่อให้ผลการทดสอบย้อนหลังสะท้อนความเป็นจริงมากที่สุด

ในปัจจุบันสินทรัพย์เป้าหมายของการทำระบบแจ้งเตือนสัญญาณดังกล่าว จะอยู่ในรูปแบบของดัชนีหรือกองทุน ETF ที่มีกองทุนรวมในไทยนำเงินไปลงทุนหรือมีความเคลื่อนไหว (Correlation) ใกล้เคียงกัน เพื่อให้นักลงทุนสามารถเลือกลงทุนผ่านกองทุนรวมในแอปพลิเคชัน Finnomena ยกตัวอย่างเช่น ดัชนี S&P 500, ดัชนี NASDAQ 100 และกองทุน SPDR Select Sector Fund – Financial (XLF)

นอกจากนี้ ทีมงาน Definit จะพัฒนากลยุทธ์ใหม่อย่างต่อเนื่องบนดัชนีและสินทรัพย์ที่หลากหลายมากขึ้น เพื่อเพิ่มโอกาสในการทำกำไรให้แก่นักลงทุนของ Finnomena Funds โดยนักลงทุนจะได้รับการแจ้งเตือนสัญญาณซื้อและขายตามระบบที่ผ่านการทดสอบมาแล้วอย่างทันท่วงที

*สำหรับค่าธรรมเนียมกองทุนรวมนั้น จะมีค่าใช้จ่ายอื่น ๆ อีก เช่น ค่าใช้จ่ายในการซื้อขายหลักทรัพย์ (Brokerage Fee) ที่ทางทีมไม่ได้นำมาร่วมทดสอบด้วย ทั้งนี้ จะมีแค่กับบางกองทุนเท่านั้น

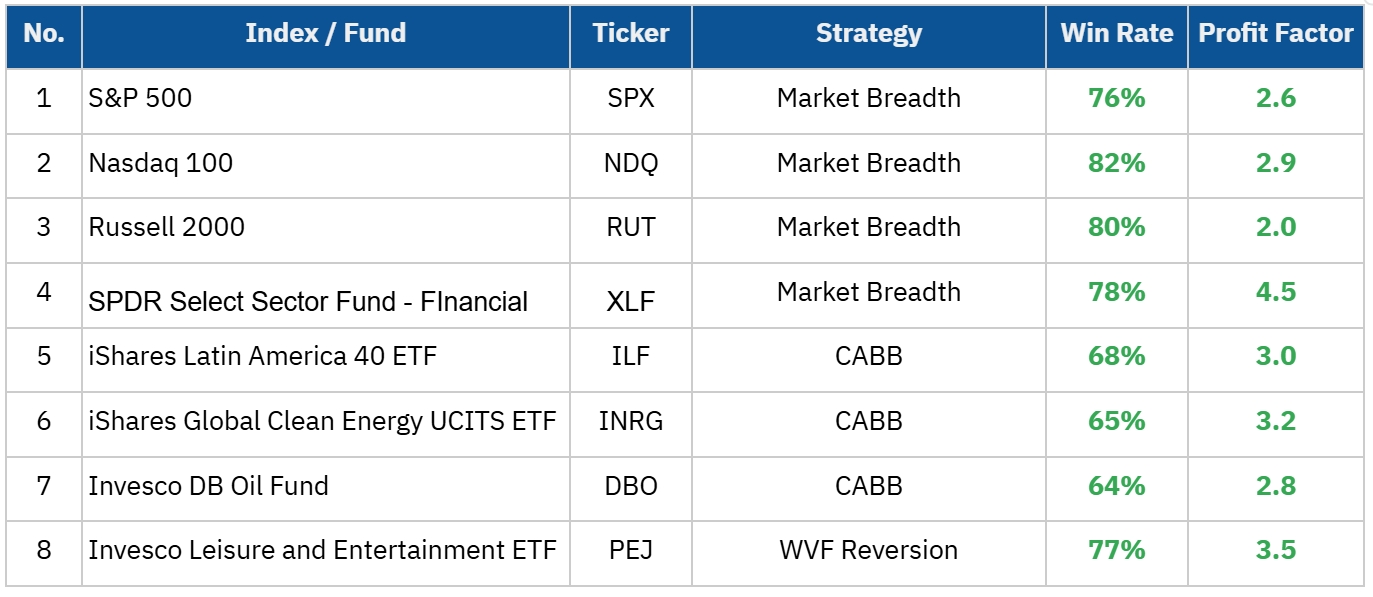

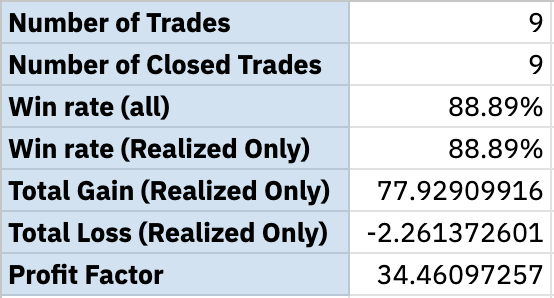

ตัวอย่างสถิติจากการ Backtest และ Forward Test บนของ ROBIN

สถิติจากการ Backtest โดยใช้ข้อมูลย้อนหลัง 10 ปี ตั้งแต่ปี 2014 – 2023

สถิติจากการ Forward Test โดยเริ่มตั้งแต่ปี 2024

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลตอบแทนในอดีตปี 2014-2023 เป็นการ Backtest ไม่สามารถเป็นการันตีถึงผลตอบแทนในอนาคต | Live test เริ่มตั้งแต่ปี 2024 | ผลตอบแทนที่แสดงเป็นการทดสอบผ่านดัชนีหรือกองทุนในต่างประเทศอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงผ่านการลงทุนกองทุนรวมเนื่องจากผลของค่าธรรมเนียมและปัจจัยอื่นๆ

ตัวอย่างกลยุทธ์การลงทุนที่ถูกทดสอบแล้วว่าใช้งานได้จริงกับสินทรัพย์เป้าหมาย

รูปภาพที่แนบไว้ในบทความทั้งหมดแสดงถึงตัวอย่างการใช้งานกลยุทธ์การเทรดเท่านั้น ดัชนีหรือกองทุนหลักที่แสดงอยู่ในรูปภาพเป็นเพียงตัวอย่างประกอบการใช้งาน ไม่ใช่คำแนะนำให้นำกลยุทธ์ใด ๆ ไปใช้ลงทุนกับดัชนีหรือกองทุนตัวอย่างแต่อย่างใด

Market Breadth

Market Breadth บนดัชนี S&P 500

Source: Finnomena Funds, TradingView

Market Breadth เป็นอินดิเคเตอร์ที่ใช้สำหรับดูภาพรวมของตลาดทั้งหมดที่สนใจ โดยมีหลักการพิจารณาการเคลื่อนไหวของหุ้นในตลาดหรือตะกร้าดัชนีแบบรวม ไม่เน้นที่มูลค่าตลาดของหุ้นแต่ละตัว แต่ให้น้ำหนักหุ้นในตะกร้าดัชนีเท่ากันทั้งหมด ทั้งนี้ วิธีการวัดค่า Market Breadth มีหลายรูปแบบ เช่น

- นับจำนวนหุ้นที่ราคาปิดสูงกว่าราคาเปิดในวันนั้น ๆ และเปรียบเทียบกับจำนวนหุ้นทั้งหมดในตะกร้า

- รวมมูลค่าซื้อขายของหุ้นที่ราคาปิดสูงกว่าราคาเปิดในวันนั้น ๆ และเปรียบเทียบกับมูลค่าซื้อขายรวม

- นับจำนวนหุ้นที่ราคาปิดอยู่เหนือเส้นค่าเฉลี่ย (MA) และเปรียบเทียบกับจำนวนหุ้นทั้งหมดในตะกร้า

Definit ใช้หลักการ Market Breadth ในการจับจังหวะเข้าซื้อในตลาดที่มีแนวโน้มขาขึ้นในระยะยาว โดยอาศัยแนวคิด “A short-term downtrend in a long-term uptrend” ซึ่งหมายถึง ถึงแม้ว่าในระยะสั้นภาพรวมหุ้นในตะกร้าดัชนีแสดงแนวโน้มขาลง แต่ยังคงมีภาพรวมระยะยาวเป็นขาขึ้น จะใช้จังหวะนี้ในการเข้าซื้อ

Relative Strength Index (RSI)

RSI บนดัชนี Euro STOXX 50

Source: Finnomena Funds, TradingView

RSI (Relative Strength Index) เป็นอินดิเคเตอร์ที่ใช้กันอย่างแพร่หลายในหมู่นักลงทุน เพื่อบอกว่าราคาสินทรัพย์มีการซื้อหรือขายมากเกินไปหรือไม่ ซึ่งอาจเป็นสัญญาณให้พิจารณาซื้อหรือขาย โดยทดสอบการใช้ระดับ Oversold และ Overbought

- Oversold: เป็นจุดที่ RSI แสดงว่าราคามีการขายมากเกินไป ซึ่งอาจเป็นจุดที่ราคาต่ำและมีโอกาสเด้งกลับขึ้นไปได้ นี่คือโอกาสสำหรับนักลงทุนที่จะ “ซื้อ”

- Overbought: เป็นจุดที่ RSI แสดงว่าราคามีการซื้อมากเกินไป ซึ่งอาจหมายความว่าราคาสูงเกินและอาจจะเริ่มลดลงได้คือจุดที่นักลงทุนอาจพิจารณา “ขาย”

ทีม Definit ได้ทำการทดสอบและปรับค่าพารามิเตอร์ของ RSI รวมถึงระดับ Overbought และ Oversold เพื่อให้เหมาะกับสินทรัพย์แต่ละประเภท

Custom-Averaged Bollinger Band (CABB)

CABB บน iShares Global Clean Energy UCITS ETF (INRG)

Source: Finnomena Funds, TradingView

Custom-Averaged Bollinger Band ช่วยให้นักลงทุนเห็นว่าราคาของสินทรัพย์อยู่สูงหรือต่ำเมื่อเทียบกับราคาในอดีต โดยสร้างกรอบการเทรดจาก 3 เส้น คือ

- เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average): แสดงราคาเฉลี่ยในช่วงเวลาหนึ่ง

- เส้นกรอบบน: ได้จากการบวกค่าส่วนเบี่ยงเบนมาตรฐานเข้ากับค่าเฉลี่ย

- เส้นกรอบล่าง: ได้จากการลบค่าส่วนเบี่ยงเบนมาตรฐานออกจากค่าเฉลี่ย

กลยุทธ์การเข้าซื้อ/ขายออกด้วย Bollinger Band สามารถทำได้ทั้งในลักษณะ Contrarian (ซื้อเมื่อราคาแตะขอบล่าง ขายเมื่อราคาแตะขอบบน) หรือ Trend Following (ซื้อเมื่อราคาแตะขอบบน ขายเมื่อราคาแตะขอบล่าง) โดยทีม Definit ได้ทำการทดสอบเพื่อหาวิธีการสร้างกรอบบนและล่างที่เหมาะสม ปรับทั้งสมการการคำนวณค่าเฉลี่ยเคลื่อนที่และค่าคงที่ที่เป็นตัวคูณของส่วนเบี่ยงเบนมาตรฐาน เพื่อพัฒนากลยุทธ์การเทรดที่เหมาะสมสำหรับแต่ละสินทรัพย์

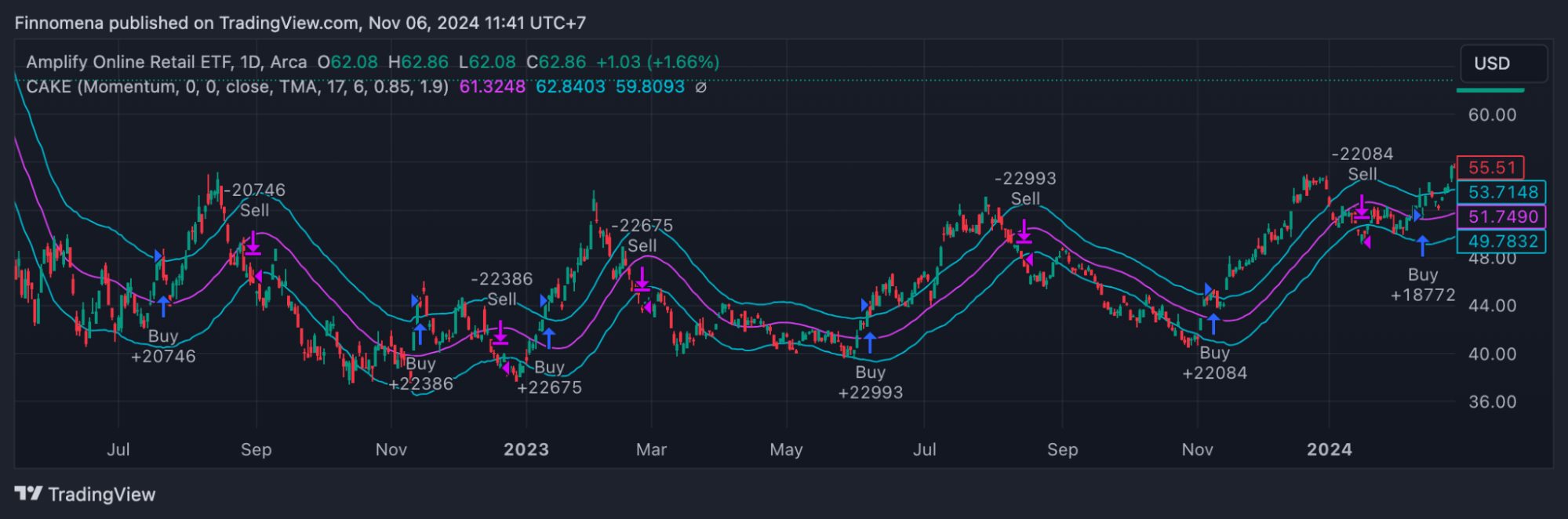

Custom-Averaged Keltner Channel (CAKE)

CAKE บน Amplify Online Retail ETF (IBUY)

Source: Finnomena Funds, TradingView

Custom-Averaged Keltner Channel ช่วยให้นักลงทุนเห็นว่าราคาของสินทรัพย์อยู่สูงหรือต่ำเมื่อเทียบกับราคาในอดีต โดยใช้ Keltner Channel ซึ่งคล้ายกับ Bollinger Band ตรงที่ใช้เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average) เป็นเส้นกลาง แต่มีจุดต่างที่สำคัญคือ Keltner Channel ใช้ค่า Average True Range (ATR) แทนค่าส่วนเบี่ยงเบนมาตรฐานในการสร้างกรอบบนและล่าง โดย ATR เป็นหนึ่งในวิธีการคำนวณความผันผวนของตลาด การใช้ Keltner Channel ในกลยุทธ์การเทรด สามารถทำได้ทั้งแบบ Contrarian และ Trend Following เช่นเดียวกันกับ Bollinger Band ซึ่งทีม Definit ได้ทดสอบการใช้งาน CAKE ในลักษณะเดียวกับสัญญาณ CABB เพื่อพัฒนากลยุทธ์การเทรดที่เหมาะสมกับแต่ละสินทรัพย์

Williams’ VIX Fix (WVF) Reversion

WVF Reversion บน Invesco Leisure and Entertainment ETF (PEJ)

Source: Finnomena Funds, TradingView

Williams’ VIX Fix หรือ WVF เป็นอินดิเคเตอร์ที่ถูกพัฒนาขึ้นเพื่อเลียนแบบการเคลื่อนไหวของดัชนี VIX Index ซึ่งปกติแล้วใช้วัดความผันผวนของตลาดหุ้นสหรัฐฯ อย่าง S&P 500 แต่ WVF ใช้เพียงข้อมูลกราฟราคา ทำให้สามารถใช้งานได้กับสินทรัพย์ทุกประเภท โดยกลยุทธ์นี้จะมองหาจุดกลับตัวของราคา โดยสังเกตเมื่อ WVF มีค่าเพิ่มสูงขึ้น เพราะอาจเป็นสัญญาณว่าราคาสินทรัพย์นั้น ๆ ลดลงจนถึงระดับต่ำและอาจจะกลับขึ้นไปอีกครั้ง ซึ่งเป็นโอกาสในการซื้อในราคาต่ำ

คว้าโอกาสการลงทุนด้วยระบบสุดล้ำ Private Call เฉพาะนักลงทุน Finnomena Private และ Finnomena Ultra

Private Call ด้วยโมเดล ROBIN สุดพิเศษที่ออกแบบมาเฉพาะสำหรับลูกค้า Finnomena Private และ Finnomena Ultra เท่านั้น เพื่อมอบประสบการณ์การลงทุนที่เหนือระดับ พร้อมกลยุทธ์ที่เพิ่มโอกาสการทำกำไรด้วยเทนนิคการลงทุนสุดล้ำ ต่อยอดการลงทุนของคุณให้สำเร็จมากขึ้น

จัดทำโดยบลป.เดฟินิท สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299