อยากซื้อกองทุนลดหย่อนภาษีแบบจัดพอร์ต กระจายความเสี่ยงให้เหมาะสมกับเป้าหมายการลงทุน Finnomena Funds คัดมาให้แล้ว โพยจัดชุด RMF&SSF ที่มีให้เลือกครบทั้งแบบความเสี่ยงสูง ปานกลาง และต่ำ

สารบัญพอร์ต SSF (เลือกซีรีย์ที่สนใจได้เลย)

- โพย SSF Series 7 (ความเสี่ยงสูง)

- โพย SSF Series 5 (ความเสี่ยงปานกลาง)

- โพย SSF Series 3 (ความเสี่ยงต่ำถึงปานกลาง)

- โพย SSF Series 1 (ความเสี่ยงต่ำ)

สารบัญพอร์ต RMF (เลือกซีรีย์ที่สนใจได้เลย)

- โพยRMF Series 7 (ความเสี่ยงสูง)

- โพย RMF Series 5 (ความเสี่ยงปานกลาง)

- โพย RMF Series 3 (ความเสี่ยงต่ำถึงปานกลาง)

- โพย RMF Series 1 (ความเสี่ยงต่ำ)

โพย SSF Series 7

KKP GNP-SSF สัดส่วน 40%: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

B-INNOTECHSSF สัดส่วน 30%: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

K-VIETNAM-SSF สัดส่วน 30%: กองทุนหุ้นเวียดนามที่บริหารโดยตรงจากทีมผู้จัดการกองทุนชาวไทยที่มีประสบการณ์ ช่วยลดการเสียค่าธรรมเนียมหลายต่อากการลงทุนผ่าน Feeder Fund

SSF Series 7 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงได้สูง คาดหวังผลตอบที่ดีในระยะยาวจากตลาดหุ้นที่มีโอกาสเติบโต

โพย SSF Series 5

UGIS-SSF สัดส่วน 40%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP GNP-SSF สัดส่วน 30%: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

B-INNOTECHSSF สัดส่วน 30%: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

SSF Series 5 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงระดับปานกลางขึ้นไป ต้องการกระจายลงทุนในหลากหลายสินทรัพย์ทั่วโลก

โพย SSF Series 3

UGBF-SSF สัดส่วน 40%: กองทุนผสมหุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50% บริหารโดยผู้จัดการกองทุนที่มีประสบการณ์ สามารถเอาชนะตลาดได้ในระยะยาว

UGIS-SSF สัดส่วน 30%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP ACT FIXED-SSF สัดส่วน 30%: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

SSF Series 3 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่ต้องการกระจายลงทุนในตราสารหนี้เป็นหลัก เพื่อสร้างผลตอบแทนชนะเงินเฟ้อ

โพย SSF Series 1

UGIS-SSF สัดส่วน 50%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP ACT FIXED-SSF สัดส่วน 50%: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

SSF Series 1 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงได้ต่ำ ไม่ชอบความผันผวน เน้นผลตอบแทนชนะเงินฝาก

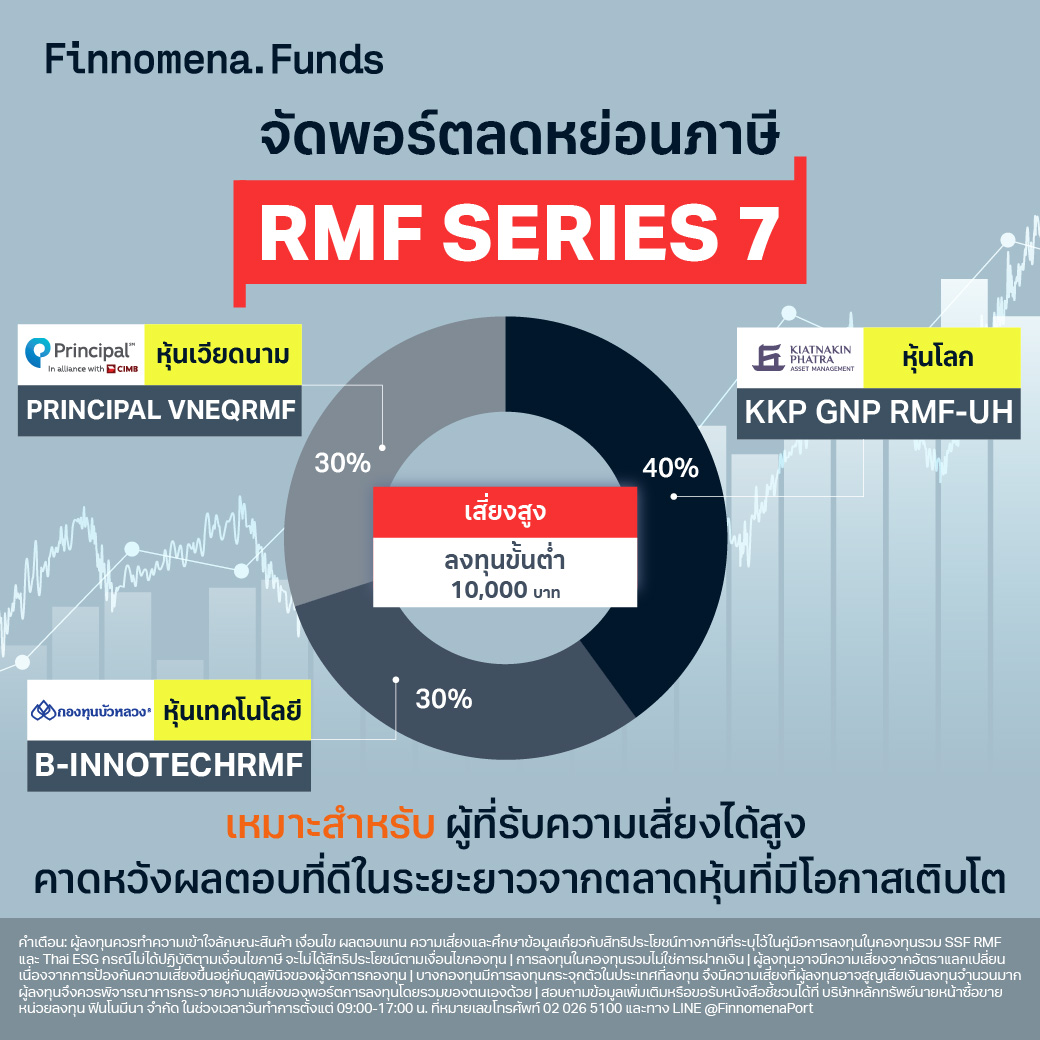

โพย RMF Series 7

KKP GNP RMF-UH สัดส่วน 40%: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

B-INNOTECHRMF สัดส่วน 30%: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

PRINCIPAL VNEQRMF สัดส่วน 30%: กองทุนหุ้นเวียดนามกองทุนแรกของประเทศไทยที่ทำการลงทุนในเวียดนามโดยตรง ซึ่งเชี่ยวชาญในการเลือกหุ้น และหา Sector ที่มีโอกาสเติบโตระยะยาว

RMF Series 7 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงได้สูง คาดหวังผลตอบที่ดีในระยะยาวจากตลาดหุ้นที่มีโอกาสเติบโต

โพย RMF Series 5

UGISRMF สัดส่วน 40%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP GNP RMF-UH สัดส่วน 30%: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

B-INNOTECHRMF สัดส่วน 30%: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

RMF Series 5 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงระดับปานกลางขึ้นไป ต้องการกระจายลงทุนในหลากหลายสินทรัพย์ทั่วโลก

โพย RMF Series 3

UGBFRMF สัดส่วน 40%: กองทุนผสมหุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50% บริหารโดยผู้จัดการกองทุนที่มีประสบการณ์ สามารถเอาชนะตลาดได้ในระยะยาว

UGISRMF สัดส่วน 30%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP INRMF สัดส่วน 30%: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

RMF Series 3 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่ต้องการกระจายลงทุนในตราสารหนี้เป็นหลัก เพื่อสร้างผลตอบแทนชนะเงินเฟ้อ

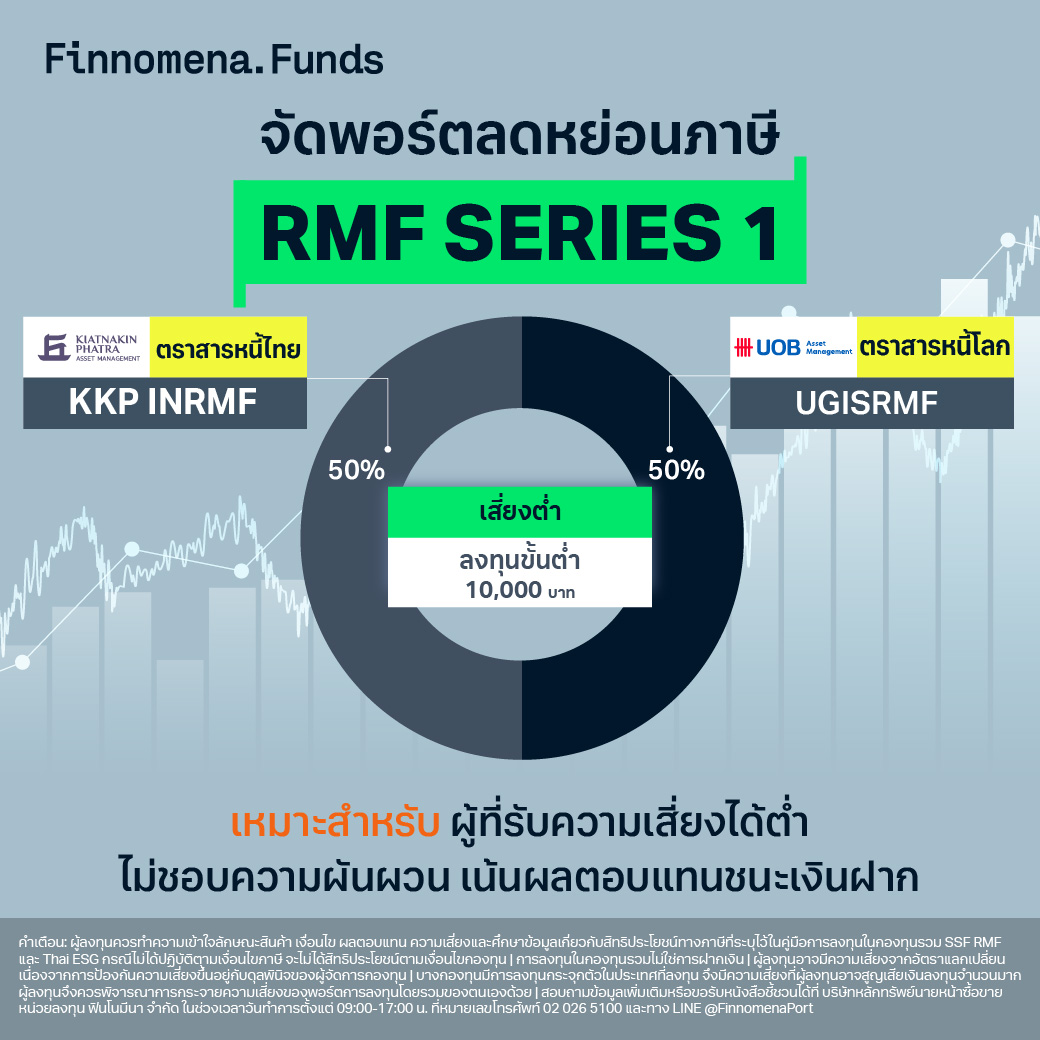

โพย RMF Series 1

UGISRMF สัดส่วน 50%: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP INRMF สัดส่วน 50%: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

RMF Series 1 เป็นพอร์ตกองทุนลดหย่อนภาษีที่เหมาะสำหรับผู้ที่รับความเสี่ยงได้ต่ำ ไม่ชอบความผันผวน เน้นผลตอบแทนชนะเงินฝาก

ขั้นตอนการคัดเลือกกองทุน

การคัดเลือกกองทุนลดหย่อนภาษีสำหรับปี 2024 ทั้ง RMF SSF และ Thai ESG เราได้พิจารณาจากกองทุน F-Pick ในปัจจุบัน และทำการวิเคราะห์เชิงปริมาณ (Quantitative Screening) และวิเคราะห์เชิงคุณภาพ (Qualitative Screening) เพื่อให้ได้กองทุนลดหย่อนภาษีที่ดีที่สุดสำหรับการลงทุนในระยะยาวจากกองทุนที่มีอยู่ทั้งหมดในประเทศไทย โดยมีรายละเอียด ดังนี้

การวิเคราะห์เชิงปริมาณ (Quantitative Screening)

เราพิจารณาผลการดำเนินงานย้อนหลังระยะยาว (Long-Term Past Performance) ของกองทุนหลักในต่างประเทศเพื่อให้เห็นถึงผลการดำเนินงานในระยะยาวอย่างแท้จริง ทั้งในแง่ของผลตอบแทนและความเสี่ยงที่สอดคล้องกับระยะเวลาลงทุนในกลุ่มกองทุนลดหย่อนภาษี

แม้ว่าผลตอบแทนในอดีตจะไม่ได้การันตีผลตอบแทนในอนาคต แต่ผลการดำเนินงานย้อนหลังในระยะยาวได้พิสูจน์ความสามารถในการบริหารจัดการของผู้จัดการกองทุนผ่านวัฏจักรเศรษฐกิจต่าง ๆ ซึ่งเป็นข้อพิสูจน์ว่ากองทุนดังกล่าวเหมาะสมสำหรับการลงทุนในระยะยาวอย่างแท้จริง

การวิเคราะห์เชิงคุณภาพ (Qualitative Screening)

นอกเหนือจากผลการดำเนินงานในอดีตที่เป็นหลักฐานของความสำเร็จในอดีตของกองทุนแล้ว เราได้พิจารณาปัจจัยเชิงคุณภาพของกองทุนเพื่อที่จะได้มั่นใจว่าความสามารถในอดีตจะสามารถส่งต่อไปยังผลการดำเนินงานในอนาคตได้อย่างต่อเนื่อง

โดยพิจารณาในเรื่องของปรัชญาการลงทุน (Investment Philosophy) และกระบวนการการลงทุน (Investment Process) เพื่อดูว่าภาพรวมการบริหารของกองทุนจะสามารถสร้างผลการดำเนินงานได้ดีต่อเนื่องไปในระยะยาวได้หรือไม่

อีกทั้งได้เพิ่มการพิจารณาในส่วนของนโยบายการบริหารความเสี่ยงด้านอัตราแลกเปลี่ยน (FX Hedging Policy) เนื่องจากสถานการณ์ค่าเงินที่ผันผวนและต้นทุนในการป้องกันความเสี่ยงเรื่องค่าเงินในปัจจุบันเป็นข้อพิสูจน์แล้วว่าเป็นหนึ่งในปัจจัยสำคัญที่ควรคำนึงก่อนการลงทุนในกองทุนรวม และส่งผลต่อผลการดำเนินงานของกองทุนเป็นอย่างมาก โดยจะเห็นว่าเราให้ความสำคัญกับการวิเคราะห์เชิงคุณภาพในหลายมิติ เพื่อที่จะทำให้ผลการดำเนินงานของกองทุนสามารถสะท้อนออกมาสู่นักลงทุนได้อย่างมีประสิทธิภาพสูงสุด

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | บางกองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”| สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299