เมื่อวันจันทร์ที่ผ่านมา ประวัติศาสตร์การเงินของโลกกำลังจะก้าวผ่านความเปลี่ยนแปลงครั้งใหม่ที่ทำให้ยักษ์ใหญ่ในอดีตต้องสั่นคลอนไม่มากก็น้อย เหตุการณ์นั้นก็คือ การที่ IMF พิจารณาให้ ‘เงินหยวน’ เข้าไปอยู่ในตะกร้าเงินที่เรียกว่า “Special Draw Rights (SDRs)” บทความนี้ ผมตั้งใจจะพาทุกคนไปทำความเข้าใจ และตอบข้อสงสัยถึงเหตุการณ์ครั้งนี้กันครับ

ตะกร้าเงินที่เรียกว่า “SDRs” คืออะไร

SDRs เกิดขึ้นครั้งแรกเมื่อปี 1969 โดย IMF ซึ่งจะทำหน้าที่เป็นเสมือนเงินทุนสำรองระหว่างประเทศในการค้าขาย และแลกเปลี่ยนเงินตรากัน ก่อนหน้าปี ค.ศ. 1969 นั้น การค้าขายของโลกใช้ ‘เงินสกุลดอลล่าร์’ กับ ‘ทองคำ’ ในการเอาไปซื้อขายเงินตราและแลกเปลี่ยนการค้ากับประเทศอื่นๆ แต่ปัญหาคือ เมื่อการค้าขายของเศรษฐกิจโลกมันขยายตัวขึ้นเรื่อยๆ เงินดอลล่าร์ และ ทองคำ ก็ไม่เพียงพอกับความต้องการของโลกที่จะเอาไปซื้อขายแลกเปลี่ยนสินค้ากัน

ถึงตรงนี้ กลุ่มประเทศทั้งหลายเลยรวมหัวกันคิดหาสินทรัพย์ใหม่มาทดแทนสิ่งเดิมที่ไม่เพียงพอกับความต้องการของตลาดโลก แต่ก็นะครับ … สหรัฐฯ ซึ่งเป็นยักษ์ใหญ่มาแต่ไหนแต่ไร ก็บอกว่า … ยังไง ต้องมีข้าอยู่ด้วยนะเฟร้ยยยย!!

สรุปก็เลยให้ IMF เป็นตัวกลางในการหาข้อสรุปของปัญหา เพราะดูว่า จะมีความเป็นกลางที่สุด (หราาาาา) แล้วก็ได้ตะกร้าเงินที่ชื่อว่า “Special Draw Rights (SDRs)” ขึ้นมานั้นเอง ในตลาดบางครั้ง ก็เรียกกันว่า “XDRs”

แต่จากนั้นไม่นาน 4 ปีถัดมา ระบบการเงินของโลก ก็เปลี่ยนไปอีกรอบ เพราะทุกประเทศปล่อยให้อัตราแลกเปลี่ยนลอยตัว (floating exchange rate) ทำให้ ความสำคัญของ SDRs ลดลงไปทันที

อ้าว แล้วจะไปให้ความสำคัญมันเพื่ออะไร?

บางทีผมก็ไม่เข้าใจเหมือนกัน ฮ่าๆๆๆ เอาเป็นว่า ปัจจุบัน SDRs เป็นแค่หน่วยวัดทางบัญชีของ IMF ไม่ได้เป็นสกุลเงินเหมือนตอนก่อตั้งในช่วงแรกๆ

จนกระทั่งหลังวิกฤต Subprime ที่อเมริกาทำ QE เพิ่มปริมาณสภาพคล่องในระบบการเงินโลกให้เยอะขึ้น SDRs ก็กลับมามีความสำคัญอีกรอบ เพราะ SDRs สามารถใช้เอาไปแลกเงินสกุลอื่นๆได้ง่าย วิธีการก็คือ ขายสินทรัพย์ SDRs ของประเทศตัวเองให้กับประเทศสมาชิกด้วยกัน หรือ สามารถช่วยเพิ่มเงินทุนสำรองระหว่างประเทศของประเทศที่มีปัญหาทางเศรษฐกิจ เพื่อทำให้มีเสถียรภาพมากขึ้นได้

แล้ว SDRs คำนวณมาจากอะไร?

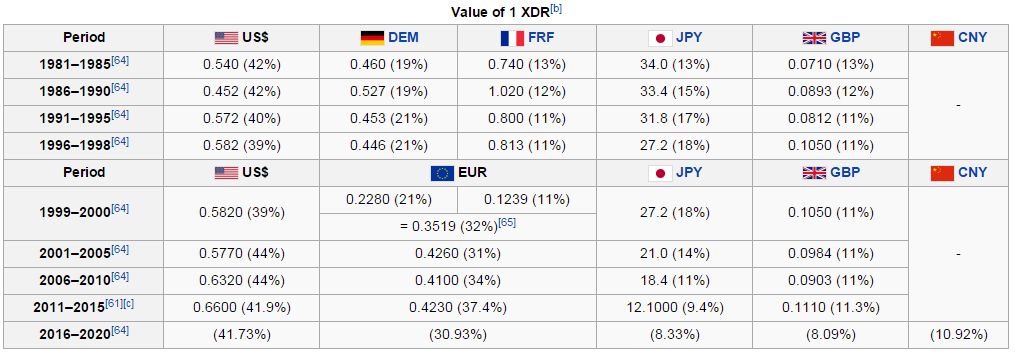

ก่อนหน้านี้ มีเงินอยู่ 4 สกุลเงินหลักที่อยู่ในการคำนวณ SDRs ครับ ก็คือ USD, EUR, JPY และ GBP โดยสัดส่วน คือ 41.9%, 37.4%, 9.4% และ 11.3% ตามลำดับ ครับ

หลังการอนุมัติให้เงินหยวนเป็นส่วนหนึ่งของ SDRs ซึ่งจะมีผลในทางปฏิบัติอย่างเป็นทางการในเดือนตุลาคม 2016 ปีหน้า การคำนวณตะกร้าเงิน จะเปลี่ยนไปตามนี้เลย

source : https://en.wikipedia.org/wiki/Special_drawing_rights

ดูตารางประกอบนะครับ จะเห็นว่า สัดส่วนของค่าเงิน USD ในตะกร้า SDRs นั้น ลดลงแค่เล็กน้อยเท่านั้น จากเดิม อยู่ที่ 41.9% ลงมาเหลือ 41.73% บดแค่นิดหน่อย เจ้าที่โดนปรับลดหนักสุดก็คือ EUR หรือสกุลยูโร จาก 37.4% เหลือ 30.93% ลดลงเกือบๆ 7% ทีเดียว ในขณะที่ JYP และ GBP นั้น ก็ลดลง แต่กลายเป็นว่า สกุลที่สัดส่วนน้อยที่สุดในตะกร้า เปลี่ยนมาเป็น GBP (จากก่อนหน้านี้ คือ JPY) สุดท้าย CNY หยวน เข้ามาคำนวณในสัดส่วน 10.92% แซงหน้า JPY และ GBP ขึ้นมาทันที

แล้วผลจากการที่ค่าเงินหยวนเข้าไปอยู่ใน SDRs คืออะไร?

ผมนับข้อดีสำหรับจีน ได้ 4 ข้อนะครับ

- การเข้าคำนวณ SDRs จะเพิ่มความต้องการ (อุปสงส์) ต่อเงินหยวน ในการค้าของโลกมากขึ้น จากการที่สามารถเอาไปอยู่ในตะกร้าเงินทุนสำรอง และทำให้นานาประเทศกล้าค้าขายกับจีน หรือค้าขายระหว่างกันด้วยสกุลหยวนอย่างจริงๆจังๆในอนาคตถัดจากนี้

- กำไรจากการสร้างเงิน (Seigniorage) จะมากขึ้น เพราะพอความต้องการเงินหยวนมากขึ้น การพิมพ์พันธบัตร หรือสร้างเงินหยวนออกมาในปริมาณที่มากขึ้น ต้นทุนการสร้างก็จะต่ำลง ในขณะที่ความต้องการก็มากขึ้นจากมาตรฐานที่ยอมรับในวงกว้างกว่าเดิม

- รัฐบาลจีน สามารถเข้าถึงแหล่งเงินทุนที่เป็นพวกตราสารหนี้ที่เป็นที่ต้องการมากๆ อย่างพวก US Treasury ได้ด้วยต้นทุนที่ถูกลง และหมายถึง การออกตราสารหนี้ของตัวเอง ก็น่าจะมีต้นทุนที่ถูกกว่าเดิม เพราะเงินหยวนจะมีคนต้องการมากขึ้น

- เปิดโอกาสในจีนสามารถดำเนินนโยบายแบบขาดดุลบัญชีเดินสะพัดได้เสรีกว่าเดิม

จริงๆแล้ว ข้อดี ทั้ง 4 ข้อนั้น เป็นข้อดีที่จะเกิดขึ้นในระยะยาว และแทบจะไม่มีผลใดๆในระยะสั้นๆเลย แต่มันบ่งบอกในเชิงสัญลักษณ์ว่า จีนในยุคใหม่ กำลังออกมาผงาดในตลาดทุน และพยายามหาพื้นทียืนบนเวทีโลกให้มากขึ้น ทั้งการตั้งธนาคาร ADB, AIIB, ข้อตกลงทางการค้ากับคู้ค้าอื่นๆบนโลกให้ซื้อขายกันเป็นสกุลหยวน หรือ การพยายามทำให้ตลาดหุ้นจีน เข้าไปอยู่ในการคำนวณ MSCI ให้ได้ (อันหลังนี้ ยังไม่สำเร็จ) นักเศรษฐศาสตร์เลยตั้งนิยาม ชุดของการดำเนินนโยบายครั้งนี้ว่า “De-Dollarization” หรือปฏิการลดอำนาจค่าเงิน USD ต่อการค้าโลก ซึ่งทำโดยหาเงินสกุลอื่นที่พอจะต่อกรกับดอลล่าร์ได้ ดันขึ้นมาสู้กันในระยะยาวเป็นการคานอำนาจครั้งใหญ่ของโลก

เห็นไหมครับ แค่การเข้า SDRs ครั้งนี้ เมื่อต่อภาพจิ๊กซอว์สิ่งที่เกิดขึ้นมา จะพบว่า จีน กำลังกระทำการบางอย่างที่น่าจะเปลี่ยนแปลงทิศทางของเศรษฐกิจโลกได้แน่ๆในอนาคต

แต่มันก็ระยะยาวใช่มั้ยละ? แล้วในระยะสั้น หรือระยะกลาง ผลจะเป็นอย่างไร?

ผลต่อตลาด FX – ค่าเงินหยวน จะเคลื่อนไหวตามกลไกตลาดมากขึ้น รัฐบาลจะเข้าแทรกแซงได้ลำบากมากขึ้น (Market Oriented) และกรอบการเคลื่อนไหวก็น่าจะกว้างมากขึ้นกว่าเดิม Gap ที่เกิดขึ้นระหว่างตลาด Offshore และ Onshore ของเงินหยวน จะค่อยๆแคบลง เชื่อว่า ค่าเงินหยวน ระยะยาว จะวิ่งตามปัจจัยพื้นฐานมากขึ้น ซึ่งหลายคนมองว่า นั้นหมายถึงค่าเงินหยวน น่าจะแข็งค่ากว่าระดับปัจจุบันขึ้นไปอีก เพราะได้ดุลการค้าจากสหรัฐฯมาตลอด แต่เอาจริงๆ เชื่อว่า หยวน อาจจะไม่แข็งค่ามากเมื่อเทียบกับ USD ในช่วงที่ เฟดมีทีท่าจะขึ้นดอกเบี้ย อย่างตอนนี้

ผลต่อตลาดตราสารหนี้ – เชื่อว่า ในอนาคตอันใกล้ น่าจะมีการเปิดให้นักลงทุนต่างชาติเข้าไปลงทุนในตลาดตราสารหนี้ในประเทศจีนได้ในปริมาณที่มากขึ้น ปัจจุบัน ตลาดตราสารหนี้ของจีน มีขนาดอยู่ที่ CNY 40 Trillion มีสัดส่วนนักลงทุนต่างชาติอยู่แค่ 2.4% เท่านั้น ถ้าเทียบกับที่อื่นแล้ว ยังนับว่า สามารถเพิ่มขึ้นไปได้อีก ถ้าเทียบกับคนอื่นในเอเชียอย่าง อินเดีย (4.8%), เกาหลีใต้ (6.6%), ไทย (8.5%), มาเลเซีย (19.7%) และ อินโดฯ (36%) นี้เป็นเบื้องหลังของเหตุผลข้อดีข้อที่ 3 ที่บอกไปแล้ว

ดังนั้น เหตุการณ์ที่จีนจะเกิด Panic แบบ Capital Outflow อย่างที่เจอเมื่อกลางปีนี้ น่าจะลดลง เพราะ PBOC จะเปิดเสรีการเงินมากขึ้นจากทั้งสองฝั่ง คือ ขาเข้า และขาออก

ผลต่อตลาดหุ้นจีน – จริงๆ การเข้าคำนวณใน SDRs อาจเป็นปัจจัยสนับสนุนทางอ้อมให้ตลาดหุ้น A Share สามารถเข้าคำนวณใน MSCI Emerging Markets ในปีหน้าก็ได้ แต่จีนยังมีปัญหาที่ต้องแก้ (ถ้าอยากเข้าคำนวณจริงๆ) ก็คือ

- ยกเลิกโควต้าการซื้อขายหุ้นของนักลงทุนต่างชาติออกซะ

- ทำให้นักลงทุนต่างชาติ สามารถเคลื่อนย้ายเงินทุนได้ง่ายกว่าปัจจุบัน

- ผ่อนปรนเรื่อง Capital Gain Taxation

- นอกจากทำ 3 ข้อแล้ว Fund Manager ทั้งหลายบนโลก ต้องเห็นดีเห็นงามกับการเข้าคำนวณใน MSCI EM ด้วยนะครับ

พูดถึงตรงนี้ จะเห็นว่า ผลระยะสั้นต่อระบบการโลก ยังดูไม่ชัดเจน ยิ่งผลต่อตลาดหุ้นจีนในระยะสั้น จริงๆ ยังดูห่างไกล แต่ถ้าใครมองๆหุ้นจีนอยู่ การเข้าคำนวณใน MSCI EM ได้ จะดึงดูเงินมหาศาลจากนักลงทุนต่างชาติเข้าไปลงทุนในจีนนะครับ เฉพาะ พวก ETF ทั้งหลายที่ Track Performance ตัวเองล้อไปกับ MSCI ก็มีเงินอยู่ในนั้นไม่ต่ำกว่า $1.7 Trillion มีนักวิเคราะห์เขาประเมินว่า ถ้าเข้าไปคำนวณจริงๆ A Share น่าจะมีน้ำหนักอยู่ใน MSCI EM อยู่ราวๆ 15-20% … นี่มันเงินไม่น้อยเลยนะฮะ ^^

ผลต่อเศรษฐกิจไทย – ผู้ประกอบการก็คงต้องเตรียมปรับตัว และเปิดใจยอมรับการค้าขายในสกุลหยวนมากขึ้น ในอนาคตเด็กไทย น่าจะเรียนภาษาจีนเตรียมไว้ด้วย (เกี่ยวไหม??) เงินหยวน น่าจะออกมา Shopping ซื้อโน้นซื้อนี่ในโลกมากขึ้น คำถามคือ เรามีอะไรไปขายเขา นอกจากเรื่องท่องเที่ยวไหม … น่าคิดๆ

ผลต่อตลาดหุ้นไทย – แทบจะไม่มีผลเลยครับ ใครอุตส่าห์นั่งอ่านมาจนถึงตรงนี้ เพราะอยากรู้ว่า จะไปวางกลยุทธ์ในการลงทุนหุ้นไทยยังไง ต้องบอกว่า ขอแสดงความผิดหวังด้วย ฮ่าๆๆๆๆ แต่ระยะยาว ถ้าจีนเขาดีขึ้น มันต้องดึงเพื่อนบ้านในเอเชียขึ้นด้วยเหมือนกันนะครับ เพราะฉะนั้น ระยะยาว ก็น่าจะดีกับเศรษฐกิจไทย และตลาดหุ้นไทยเช่นกัน