มุมมองตลาดปัจจุบัน

ในช่วงที่ผ่านมา ตลาดหุ้นทั่วโลกฟื้นตัวแข็งแกร่ง หลังสหรัฐรายงานอัตราเงินเฟ้อทั่วไปเพิ่มขึ้นในอัตราที่ชะลอลงมากกว่าที่คาด ส่งผลให้นักลงทุนคาดหวังว่าเฟดจะลดความเร็วในการขึ้นดอกเบี้ย อย่างไรก็ดี เจ้าหน้าที่เฟดหลายท่านออกมาให้ความเห็นว่า อาจจะถึงเวลาที่จะต้องพิจารณาถึงการขึ้นดอกเบี้ยในอัตราที่น้อยลง แต่ก็ไม่ได้หมายความว่าเฟดจะยุติการขึ้นดอกเบี้ย และระยะเวลาในการขึ้นดอกเบี้ยอาจยาวนานกว่าที่ประเมินไว้ โดยเฟดต้องการดูให้มั่นใจว่าอัตราเงินเฟ้อของสหรัฐมีแนวโน้มขยับเข้าสู่ระดับเป้าหมายของเฟดที่ 2% จึงจะยุติการขึ้นดอกเบี้ย ทั้งนี้ ตลาดคาดว่าเฟดอาจขึ้นดอกเบี้ยอีก 0.50% ในการประชุมเดือนธันวาคม 2565

นอกจากนี้ ตลาดหุ้นทั่วโลกได้แรงหนุนเพิ่มเติมจากการที่จีนมีแผนที่จะเริ่มผ่อนคลายมาตรการโควิดเป็นศูนย์ในครึ่งแรกของปี 2566 รวมถึงการเจรจาระหว่างประธานาธิบดีสหรัฐและประธานาธิบดีจีนที่มีสัญญาณลดความตึงเครียดทางการค้าระหว่าง 2 ประเทศ

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวขึ้นน้อยกว่าตลาดหุ้นส่วนใหญ่ทั่วโลก เนื่องจากตลาดหุ้นไทยในปีนี้ปรับตัวลดลงน้อยกว่าตลาดหุ้นอื่น ๆ

ในส่วนของตราสารหนี้มีการฟื้นตัวชัดเจน หลังอัตราเงินเฟ้อของสหรัฐชะลอลงมากกว่าที่คาด ส่งผลให้อัตราผลตอบแทนพันธบัตรปรับตัวลดลง

ทั้งนี้มีแนวโน้มที่ตลาดหุ้นและตลาดตราสารหนี้จะมีทิศทางฟื้นตัวต่อเนื่อง หลังความเสี่ยงจากเงินเฟ้อมีแนวโน้มลดลง อย่างไรก็ดี ยังคงมีความเสี่ยงจากการชะลอตัวของเศรษฐกิจโลก ซึ่งจะส่งผลกระทบต่อผลกำไรของบริษัทจดทะเบียนฯ ดังนั้น พอร์ตการลงทุนจึงยังคงเน้นลงทุนในกลุ่มหุ้น defensive และลงทุนในหุ้นจีนซึ่งจะได้ประโยชน์จากการทยอยผ่อนคลายมาตรการสกัดโควิดของจีน

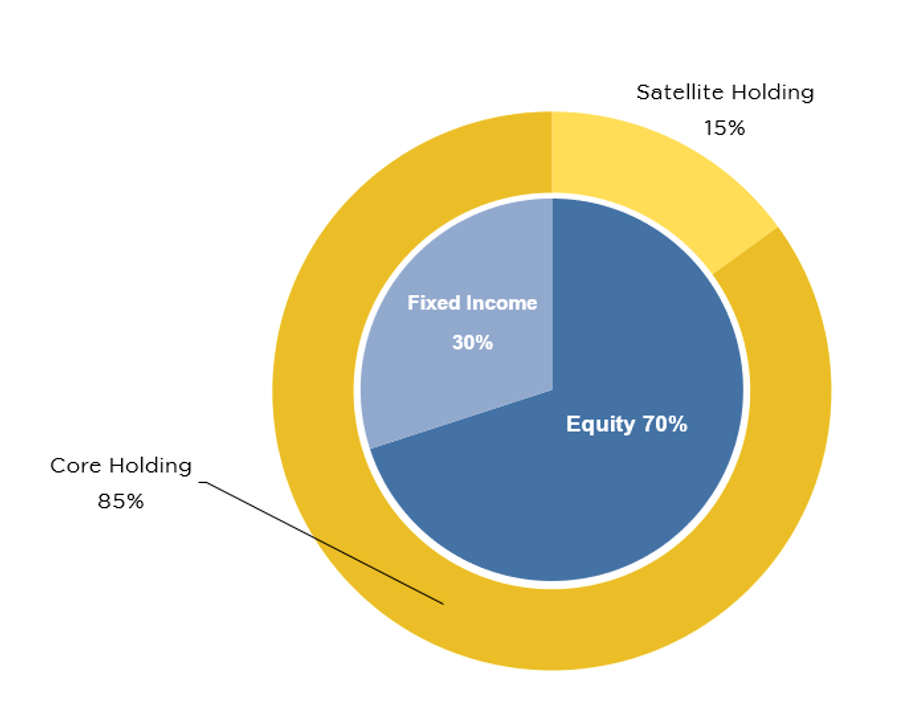

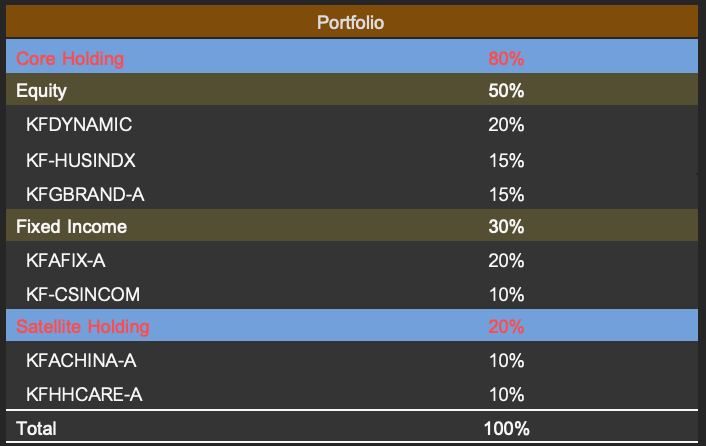

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 19 ธันวาคม 2022

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 19 ธันวาคม 2022

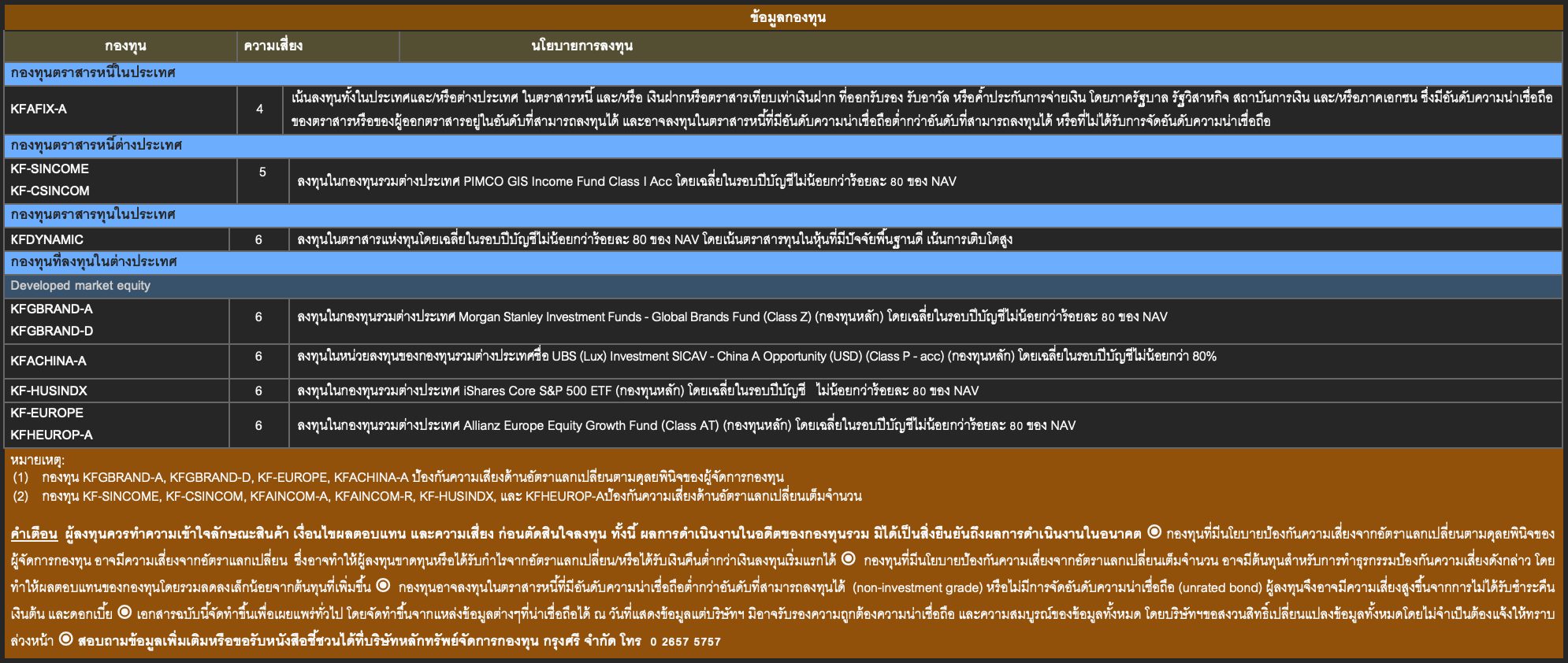

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว ยังคงจะเผชิญกับความผันผวนในระดับสูงมากต่อไป จากทั้งปัจจัยภายนอกและภายในประเทศ โดยอัตราดอกเบี้ยนโยบายของไทยจะทยอยปรับขึ้นอย่างค่อยเป็ยค่อยไปตามการฟื้นตัวของเศรษฐกิจโดยความเสี่ยงด้านเงินเฟ้อคาดว่าผ่านพ้นจุดสูงสุดไปแล้ว อย่างไรก็ตามจากการที่ดอกเบี้ยนโยบายสหรัฐฯ ที่ยังคงเร่งการปรับขึ้นอย่างรวดเร็ว พร้อมกับการลดขนาดงบดุล ยังคงเป็นปัจจัยกดดันสำหรับการลงทุนในกองทุนกลุ่มนี้ไปอย่างน้อยถึงกลางปี 2566 ภายหลังจากที่คาดว่าธนาคารกลางสหรัฐฯ จะสามารถหยุดการปรับขึ้นอัตราดอกเบี้ยนโยบายได้ หลังจากปรับขึ้นสู่ช่วง00% – 5.25% ในช่วงต้นปี 2566 อย่างไรก็ตามยังไม่มีแนวโน้มสำหรับการปรับลดอัตราดอกเบี้ยในลำดับถัดไป

- ในด้านตลาดตราสารหนี้เอกชน ปัจจุบันมีอัตราผลตอบแทนที่น่าสนใจ ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนสามารถช่วยลดความผันผวนของตลาดลงได้บ้าง โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนยังคงมีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 1.9-2.5 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนสามารถลดผลกระทบเชิงลบจากดอกเบี้ยที่ปรับตัวขึ้น เนื่องจากสถานะชอร์ต ตราสารหนี้ในประเทศอังกฤษ อย่างไรก็ตามพันธบัตรชดเชยเงินเฟ้อของกองทุนเริ่มไม่ส่งผลดีต่อกองทุนแม้ว่าอัตราเงินเฟ้อในปัจจุบันยังอยู่ในระดับสูง เนื่องจากตลาดเริ่มคาดการณ์ว่า Breakeven inflation อาจลดลงในอนาคต จากอัตราดอกเบี้ยที่แท้จริงในปัจจุบันที่เพิ่มสูงขึ้น

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- กองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง รายได้และกำไรเติบโตสม่ำเสมอ ทำให้กองทุนมีความผันผวน และการปรับตัวลดลงน้อยกว่าตลาด

- ตลาดยุโรปยังคงผันผวน โดยประเด็นกดดันสำคัญยังคงมาจากเรื่องอัตราเงินเฟ้อที่เพิ่มขึ้น อีกทั้งปัญหาด้านการขาดแคลนพลังงาน และโอกาสที่ทางเศรษฐกิจยุโรปจะเข้าสู่ภาวะเศรษฐกิจถดถอย ทั้งนี้ ทางธนาคารกลางยุโรปยังคงส่งสัญญาณการใช้นโยบายการเงินที่เข้มงวดขึ้น ซึ่งตลาดมองการขึ้นดอกเบี้ยนโยบายอีก 75 bps ในการประชุมครั้งหน้าเพื่อชะลอเงินเฟ้อ ทั้งนี้กองทุนหลักเน้นลงทุนในหุ้นที่มีการเติบโตโดยคาดว่ารายได้ของบริษัทที่ลงทุนจะยังคงแข็งแกร่งและสม่ำเสมอและสามารถส่งผ่านต้นทุนที่เพิ่มขึ้นต่อไปให้ผู้บริโภคได้

- การฟื้นตัวของตลาดจีนยังคงมีความผันผวน อย่างไรก็ดีตลาดคาดว่าจะได้เห็นนโยบายกระตุ้นเศรษฐกิจรอบใหม่จากทางรัฐบาลหลังจากการประชุมใหญ่พรรคคอมมิวนิสต์จีนในช่วงเดือนตุลาคมนี้โดยในช่วงที่ผ่านมาทางธนาคารกลางจีนยังคงใช้นโยบายการเงินแบบผ่อนคลายในการช่วยสนับสนุนการฟื้นตัวของเศรษฐกิจ ทั้งนี้ตลาดจีนต้องเจอกับความเสี่ยงด้านการเมืองระหว่างประเทศ ภาคอสังหาริมทรัพย์ที่ชะลอตัวลดลง และมาตรการการควบคุม Covid-19 ที่เข้มงวดซึ่งกดดันการฟื้นตัวเศรษฐกิจ

KFHHCARE :

- Healthcare เป็นอุตสาหกรรมที่มีลักษณะเชิงรับ มีพื้นฐานแข็งแกร่ง จึงสามารถช่วยลดความผันผวนของพอร์ตการลงทุนในช่วงที่เศรษฐกิจมีแนวโน้มชะลอตัวลง อีกทั้งยังมีระดับราคาไม่แพง ในขณะที่กำไรสุทธิมีความผันผวนน้อยกว่าตลาดโดยรวม

- กองทุนลงทุนในกองทุนต่างประเทศ iShares Core S&P 500 ETF โดยเน้นลงทุนในหุ้นที่เป็นส่วนประกอบของดัชนี S&P 500 Index เพื่อมุ่งหวังผลตอบแทนของกองทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 19 ธันวาคม 2022

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757