ทุกวันนี้คนไทยตื่นตัวเรื่อง “การลงทุน” กันมาก มีหนังสือ มีคอร์สสัมมนา มีเว็บไซต์ มีกูรูมากมาย คอยให้ความรู้ รวมไปถึงให้คำแนะนำด้านการลงทุน ทั้งแบบฟรี แบบเสียตังค์ จนเลือกเสพไม่ไหว!

ปัญหาก็คือ คนทั่วๆ ไป (โดยเฉพาะท่านที่เพิ่งเริ่มต้นเข้ามาศึกษา) พออ่านคำแนะนำเหล่านั้นแล้ว ผมมั่นใจว่า ต้องมึน เพราะคำแนะนำบางอย่างก็ดูจะ ขัดกันเอง กูรูบางคนบอกให้กระจายการลงทุน บางคนบอกให้โฟกัส บางเว็บบอกให้ถือยาว บางเว็บบอกว่าต้องขายทำกำไรเปลี่ยนตัว/เปลี่ยนกองด้วย บางคนก็บอกว่าทยอยซื้อแบบ DCA ไปอย่าคิดมาก แต่ไอ้วิธีนี้ก็โดนด่ามากมาย ว่าเป็นวิธีที่โง่เกินไป จะบ้ารึเปล่ามาเฉลี่ยลงทุนเอาช่วงหุ้นแพงๆ แบบนี้

สรุปจะเอายังไงกับชีวิตกันแน่!

จัดระบบความคิดเรื่องการลงทุนเสียใหม่

ในฐานะของคนคนหนึ่งที่ทำหน้าที่ให้ความรู้เรื่องนี้มาหลายปี และเป็นคนที่ใช้องค์ความรู้นี้สร้างเนื้อสร้างตัวมาด้วยตัวเอง จากอดีตเด็กช่างกลโรงงานต่างจังหวัด จนมีฐานะพอจะลืมตาอ้าปาก และได้มาทำเว็บไซต์ A-Academy ณ ปัจจุบันนี้

ผมขอโอกาสเสนอมุมมองส่วนตัว ซึ่งผมคิดว่าเป็น “แก่น” ที่ถ้าทุกท่านคิดตาม และลองนำไปประยุกต์ใช้ น่าจะช่วยให้ลงทุนได้สำเร็จและมีฐานะทางการเงินที่มั่นคงและมั่งคั่งขึ้นได้ในระยะยาว ขณะเดียวกัน ในระยะสั้นๆ ท่านก็จะรู้สึกมั่นใจขึ้นด้วยว่า “เดินมาถูกทาง”

แก่นข้อที่ 1 : การลงทุนเป็นเพียงส่วนหนึ่งของการวางแผนการเงิน

การลงทุนคือการที่เราเลือกที่จะ “เปิดรับความเสี่ยงชนิดใหม่” ซึ่งถ้าเราไม่เข้ามายุ่ง เราก็ไม่ต้องรับความเสี่ยงนี้ อย่างวันที่หุ้นตกหนักๆ เช่น ตกกันวันนึง 30-50 จุด คนที่ไม่มีหุ้นอยู่ในมือ ย่อมไม่รู้สึกรู้สาอะไร แต่คนที่มีอยู่ก็คงจะวุ่นวายใจกันไปตามๆ กัน

ดังนั้นก่อนที่เราจะรับความเสี่ยงชนิดใหม่นี้เข้ามาในชีวิต ผมคิดว่าเราต้องมั่นใจก่อนว่า เราจัดการความเสี่ยงเดิมๆ ที่ติดตัวกับเราได้ดีแล้วรึยัง ?

- เราบริหารสภาพคล่องส่วนตัวได้ดีรึยัง ?

เพราะในอีกไม่กี่เดือนข้างหน้า เราอาจต้องจ่ายค่าเทอมลูก จ่ายเบี้ยประกัน หรือจ่ายรายจ่ายพิเศษบางอย่างที่ลืมคิดถึงไป - เรามีเงินสำรองเผื่อฉุกเฉินแล้วหรือยัง ?

ใครจะไปรู้ว่าเราจะตกงานเมื่อไร หรือบางทีแค่บริษัทลดโบนัสลงนิดหน่อย บางคนก็ช๊อตแล้ว คนทำธุรกิจการค้าก็เหมือนกัน เกิดยอดขายตกไป 2-3 เดือน จะทำยังไง ? - เราจัดการความเสี่ยงใหญ่ๆ ในชีวิตแล้วรึยัง ?

คนเราป่วยได้ รถเราชนได้/หายได้ บ้านเราไฟไหม้/น้ำท่วมได้ นอกจากของเรา บางทีก็เป็นของพ่อแม่พี่น้องเรา ซึ่งถึงคราวซวยเราอาจต้องจ่ายก็ได้ ประกันชีวิต ประกันภัยต่างๆ มีแล้วรึยัง ? ถ้ามีแล้วเราสักแค่ทำพอเป็นพิธี หรือว่ามันเพียงพอ ? - เป้าหมายสำคัญๆ ในชีวิตอื่นๆ จัดการรึยัง ?

จะมาลงทุน บางคนยังมีภาระอื่นที่ต้องทำ รถที่ต้องซื้อ บ้านที่ต้องดาวน์ แฟนที่รอแต่งงาน ลูกจะเข้าโรงเรียนต้องจ่ายเงินก้อนใหญ่ ฯลฯ เราได้จัดการรึยัง ชีวิตไม่ได้มีแค่ลงทุนให้เกษียณรวยๆ หรือมีอิสรภาพทางการเงินเพียงอย่างเดียวนะ

4 ประเด็นข้างต้น ถ้าเราตอบตัวเองได้ว่า “เออ… เราวางแผนไว้แล้ว” นั่นล่ะครับ ผมถึงจะถือว่าโอเค ที่จะเริ่มลงทุนกันแบบจริงๆ จังๆ

บางคนพอให้ไปศึกษาเรื่องพวกนี้ก็ไป “ดูถูก” มัน หาว่าเป็นความรู้อ่อนๆ “มาสอนให้ทำบัญชีรายรับ-รายจ่าย ทำงบประมาณ จะบ้ารึเปล่า ทำแบบนี้เมื่อไรจะรวย ไหนจะให้ทำประกันอีก จะหลอกขายล่ะสิ” อยากจะรีบลงทุน รีบรวย ทั้งๆ ที่รากฐานก็ยังไม่แน่น มันก็เหมือนกับการที่เราสร้างบ้านขึ้นไปบนดินอ่อนๆ โดยไม่มีเสาเข็มนั่นแหละครับ มันสร้างได้นะ สวยด้วย แต่เผลอแป๊บๆ มันก็ทรุด

สร้างมาแทบตาย สุดท้ายพังทั้งหลังแบบโง่ๆ เพราะ “ประมาท” มีให้เห็นเยอะแยะครับ

แก่นข้อที่ 2 : การลงทุนต้องมีเป้าหมายเสมอ

ถ้าผ่านแก่นข้อแรกมาได้ แก่นข้อต่อไป ก็มีคนจำนวนมากที่ผ่านมันไปไม่ได้เสียที คือไม่รู้ว่าไอ้ที่กำลังจะลงทุนเนี่ย ลงทุนไปเพื่ออะไร ? รู้แต่ว่าตอนนี้มีเงิน 1 แสน อยากรู้ว่าจะลงทุนอะไรดี ก็เที่ยวถามคนนั้นคนนี้ ตราบใดที่เรายังถามคำถามแบบนี้อยู่ แสดงว่าเรายังไม่ใกล้เส้นทางที่ถูกต้องหรอกครับ

การลงทุนที่ดี ไม่ใช่แค่มีเงิน แต่เราต้องรู้ด้วยว่าเงินนี้เนี่ย มันมีวัตถุประสงค์การลงทุนอะไร ซึ่งครอบคลุมปัจจัยต่างๆ เช่น

- เราต้องการอะไรจากเงินนี้ (What ?)

เช่น เราต้องการให้มันโตเป็นเงินทุนสำหรับใช้ในวัยเกษียณ หรือ ใช้เพื่อการศึกษาของลูก หรือใช้เพื่อเตรียมไว้ทำธุรกิจในอนาคต หรือ ใช้เพื่อแปลงเงินก้อนเป็นกระแสรายได้ (Income) หรือ ใช้เพื่อเก็งกำไรเฉยๆ เสียหายก็ไม่เป็นไร ? แต่ละคำตอบมันมีวิธีการลงทุนต่างกันมากนะครับ - สิ่งที่เรามุ่งหวังมันมีมูลค่าเท่าไร (How Much ?)

ต้องการลงทุนเพื่อเกษียณอย่างมีความสุขนั้นดีครับ แต่ต้องตอบให้ได้ว่า เกษียณแบบมีความสุขใช้เงินเท่าไร ? เช่นกัน อยากเก็บเงินให้ลูกเรียนดีๆ ในวันข้างหน้า ก็ต้องตอบให้ได้ว่า ไอ้เรียนดีๆ ในวันข้างหน้าเนี่ย มันใช้เงินเท่าไร ? บางคนบอกว่า โอ้ยยยย ไม่รู้หรอก แค่ทำวันนี้ให้ดีที่สุดก็พอ… มันก็ไม่ผิดหรอกครับ แต่บางทีไอ้ที่เราคิดว่าดีที่สุด มันก็อาจจะยังไม่พอ การที่เราวางแผนดีๆ เราจะได้รู้ก่อนว่าต้องทำอะไรเพิ่มอีกตั้งแต่วันนี้ ไม่ใช่ไปรู้เอาตอนนั้น ซึ่งแก้อะไรไม่ได้แล้ว - เราต้องการบรรลุเป้านั้นเมื่อไร (When ?)

เป้า 10 ล้านบาท ถ้ามีเวลาให้เตรียม 20-30 ปี อาจพอเป็นไปได้ แต่เป้าเดียวกัน ถ้ามีเวลาเตรียมแค่ 5-10 ปี อาจกลายเป็นเป้าที่ยากมากหรือเป็นไปไม่ได้เลยสำหรับบางคน นอกจากนั้นเวลายังจะเป็นตัวกำหนดเครื่องมือหรือสินทรัพย์ที่เราจะใช้ลงทุนด้วย เหมือนเราปลูกพืชเพื่อจะเก็บเกี่ยวผลผลิตแหละครับ ถ้ามีเวลาแค่ไม่กี่สัปดาห์ คงต้องปลูกถั่วงอก ถึงจะทันเก็บกิน แต่ถ้ามีเวลานานกว่านั้น เราก็มีทางเลือกให้ปลูกอีกหลายอย่าง เวลาจึงเป็นอีกปัจจัยที่ขาดไม่ได้ในการวางแผน

ตอบได้ 3 ข้อข้างต้นก่อนนั่นล่ะครับ เราจึงจะเริ่มมาเข้าสู่กระบวนการหาคำตอบว่า จะลงทุนยังไง (How ?)

แก่นข้อที่ 3 : ต้องลงทุนในสินทรัพย์ที่ถูกต้อง

มาถึงขั้นนี้ เราน่าจะเริ่มเข้าสู่ขั้นตอน “การลงทุน” จริงๆ จังๆ แล้ว มันก็จะมีการตัดสินใจหลายๆ อย่าง ให้เราต้องตัดสินใจเช่น

- จะลงทุนในสินทรัพย์ไหน ?

หุ้น ตราสารหนี้ อสังหาริมทรัพย์ หรือผสมๆ กัน เอายังไงดี แล้วถ้าจะลงทุน จะลงทุนเองโดยตรง หรือว่าลงทุนผ่านกองทุนรวมดี แล้วถ้าจะกองทุนรวมนี่ต้องกองทุนรวมธรรมดา หรือพวกที่ลดหย่อนภาษีได้ (LTF/RMF) - ซื้อเมื่อไร ?

ซื้อตอนนี้ได้เลยมั๊ย หรือว่ารอก่อน หรือว่าเฉลี่ยลงทุนแบบ DCA ดี หรือว่า จะถูกความถูกแพง (Valuation) หรือดูกราฟ (Technical Analysis) หรือดูกระแสเงินทุน (Fund Flow) หรือจะใช้ตำแหน่งของดวงดาวมาตัดสินใจลงทุน (มีทำกันจริงๆ นะครับ) - ขายตอนไหน ?

ต้องตั้งเป้าหมายกำไรมั๊ย ? เช่นถ้าได้กำไรเท่านี้ก็ขายออกมาดูสถานการณ์ก่อน หรือในทางกลับกัน ถ้าลงทุนแล้วผิดพลาดต้องมีการตัดขาดทุน (Cut Loss หรือ Stop Loss) มั๊ย ? หรือจริงๆ คือไม่ต้องขาย ปล่อยมันไปเรื่อยๆ แบบนี้ล่ะ เพราะสินทรัพย์หลายอย่าง เมื่อเวลายาวนานพอ มันก็มีกำไร

จริงๆ แล้วทุกๆ การตัดสินใจมันก็สำคัญทั้งนั้นแหละครับ แต่สำหรับผม “การตัดสินใจที่มีความสำคัญที่สุด” สำหรับช่วงนี้นั้นมีเพียงนิดเดียวเท่านั้น

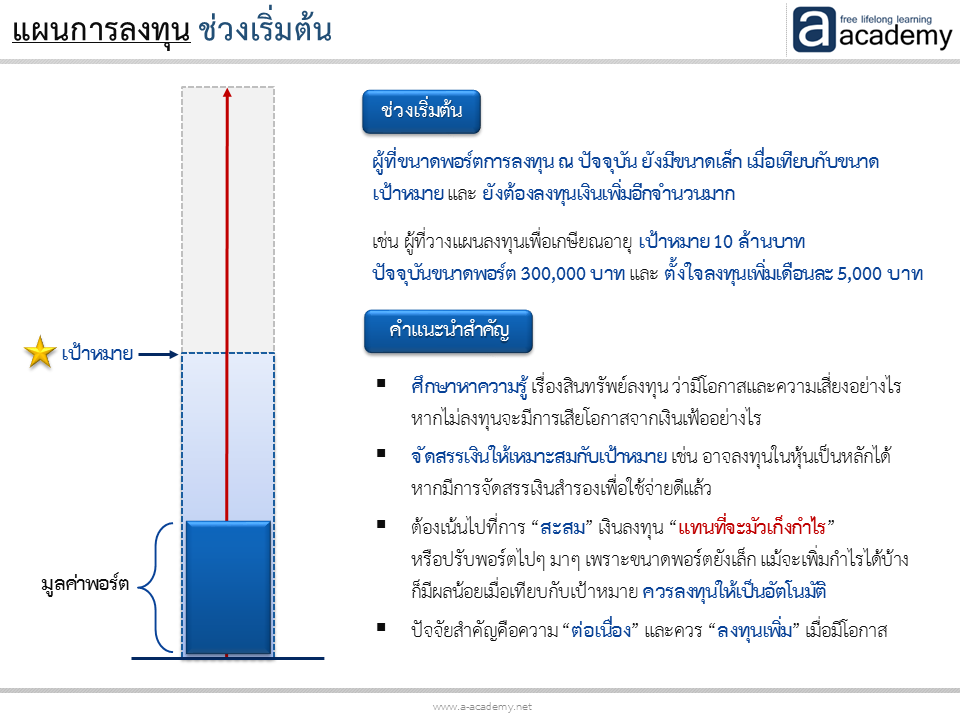

ลองจินตนาการให้เห็นคนที่ “เพิ่งเริ่มต้นลงทุน” ก่อนนะครับ เวลาจะพิจารณาเนี่ย ผมขอให้ดูที่ “ขนาดของเป้าหมาย” เทียบกับ “ขนาดของพอร์ต” ซึ่งถ้าเราเพิ่งเริ่ม มันจะมีส่วนต่างหรือ “Gap” ที่ใหญ่มากๆ

เช่น วางแผนลงทุนเพื่อเป็นทุนเกษียณอายุ 10 ล้านบาท ในอีก 25 ปีข้างหน้า ปัจจุบันพอร์ตเพิ่งจะมีมูลค่า 3 แสนบาท บนเส้นทางการลงทุนข้างหน้า ยังจะต้องใส่เงินลงทุนใหม่ๆ เข้ามาอีกเยอะ อย่างรายนี้อาจจะตั้งใจลงทุนเพิ่มได้เต็มที่เดือนละ 5,000 และพอสิ้นปีก็จะแบ่งเอาโบนัสมาลงทุนอีกประมาณ 50,000 บาท ซึ่งก็ต้องกดเครื่องคิดเลขทางการเงิน หรือคำนวณดอกเบี้ยทบต้นลองดูว่า ด้วย Input และเวลาประมาณนี้ มันต้องการผลตอบแทนขนาดไหน ? เพราะการตัดสินใจที่สำคัญที่สุดของขั้นนี้คือ “การได้ลงทุนในสินทรัพย์ที่ถูกต้อง”

คำว่า “ถูกต้อง” ในที่นี่ ก็คือสินทรัพย์นั้น ต้องมี “อัตราผลตอบแทนตามธรรมชาติของมัน” ที่สูงพอจะบรรลุเป้าหมายของเราได้ ซึ่งก็มักจะประเมินกันจากผลตอบแทนในอดีตที่สินทรัพย์นั้นเคยทำได้ บางคนอาจจะใช้ดุลยพินิจปรับเพิ่มหรือลดไปสักหน่อยก็ไม่ว่ากัน และเราควรจะเข้าใจด้วยว่า ทำไมสินทรัพย์นั้น มันถึงได้ผลตอบแทนระดับนั้น

ตัวอย่างเช่น หากคำนวณดูแล้วพบว่าเป้าหมายของเรา ต้องลงทุนได้ผลตอบแทนประมาณ 10% ขึ้นไป จึงจะสามารถบรรลุเป้าได้ เราคงเลี่ยงไม่ได้ที่จะต้องเป็นหุ้นเกือบทั้งพอร์ต หรือถ้าจะผสมอย่างอื่นเข้าไปด้วย ก็ควรจะต้องเป็นสินทรัพย์ที่โตได้มากพอสมควร ซึ่งในทางกลับกัน ถ้าเราคำนวณแล้วเป้าหมายนี้ต้องการผลตอบแทนแค่ 5-6% ตัวเลือกสินทรัพย์ที่ลงทุนได้ มันก็จะมากขึ้นอีกเยอะ

คำถามคือ เรารู้รึยังว่า เป้าหมายการลงทุนของเรา เมื่อเทียบกับ Input และเวลาที่มี เราต้องลงทุนในสินทรัพย์ไหน ? ตอบได้แล้ว หน้าที่เราก็คือหาวิธีลงทุนให้ได้ผลตอบแทนใกล้เคียงกับสินทรัพย์นั้นให้ได้ เช่นหากต้องลงทุนหุ้น แล้วอยากได้ผลตอบแทนใกล้เคียงกับตลาดหุ้น ง่ายที่สุดก็เลือกใช้พวกกองทุนดัชนี (Index Fund) หรือถ้าคิดว่าแน่ อยากจะเลือกกองทุนที่เน้นเอาชนะดัชนี (Active Fund) ก็ไปเลือกให้มันถูก สำคัญที่สุดไม่ใช่อยู่ที่ประเภทของกอง แต่อยู่ที่สินทรัพย์ที่กองทุนนั้นลงทุน ว่ามัน “ถูกต้อง” รึเปล่า ?

แก่นข้อที่ 4 : พอร์ตยังเล็ก… ต้องเน้นวินัย และการสะสมอย่างต่อเนื่อง

เมื่อเลือก “เครื่องมือ” ได้ ขั้นต่อไปก็คือกระบวนการเข้าลงทุน ซึ่ง “การตัดสินใจที่สำคัญที่สุด” ในช่วงนี้ตามความเห็นของผม อาจจะขัดใจหลายๆ ท่าน เพราะมันไม่ใช่การมานั่งเก็งว่าจะซื้อเมื่อไร-ขายเมื่อไร เพราะต่อให้ทำได้ถูก Impact หรือผลกระทบมันก็ไม่ได้เยอะ

ลองสมมติเป็นตัวเลขว่า ตอนนี้พอร์ตเรามีขนาด 300,000 แล้วเราตัดสินใจเก็งจังหวะซื้อ-ขายได้ถูกต้อง ซึ่งทำให้เพิ่มผลตอบแทนได้ถึง 20% เราก็จะได้กำไรมา 300,000 x 20% = 60,000 บาท

กำไรเท่านี้ หากเทียบกับขนาดของพอร์ต 3 แสน ต้องบอกเลยว่า “เยอะ” แต่ถ้าเทียบกับขนาดของเป้าหมาย (สมมติว่าเป็น) 10 ล้านบาท จะเห็นว่า 60,000 บาทนี้ มันแทบไม่มีนัยยะอะไรเลย นี่ยังไม่รวมว่าการจับจังหวะแบบนี้ มันก็มีถูกมีผิด ใช่ว่าเราจะทำได้ถูกตลอด โดยเฉพาะในตอนที่เรายังใหม่กับการลงทุน ยิ่งไม่ควรจะ “มั่นใจเกินไป (Overconfidence)” ว่าเราจะเป็น Winner

อ้าว… แล้วอะไรคือ “การตัดสินใจที่สำคัญที่สุด” ของช่วงนี้ล่ะ…

คำตอบก็คือ “ไม่ต้องเก็ง” แต่ให้เน้น “สะสม” สินทรัพย์ที่เลือกมาแล้วแทน

คำว่า “สะสม” ในที่นี้ ก็คือการทยอยซื้อเข้าไปเรื่อยๆ นั่นล่ะครับ จะซื้อแบบเท่ากันเป็นรายเดือนด้วยวิธี DCA (Dollar-Cost Averaging) ก็ได้ หรือจะทยอยซื้อตามจังหวะเงิน เงินมาเมื่อไรก็ซื้อเมื่อนั้น ก็ไม่ว่ากัน ขอให้ซื้อเป็นพอ… มันจะไม่โง่ไปหน่อยหรือ ?

แน่นอนครับ มันดูโง่ไปหน่อย แต่มองให้ลึกซึ้ง มันอาจมีประโยชน์มากกว่าที่คิด ลองนึกภาพการสะสมกองทุนหุ้นดูนะครับ ก่อนอืนเรารู้ธรรมชาติของกองทุนหุ้นแล้วว่ามันเป็นยังไง “มันมีความผันผวนมากในระยะสั้น แต่ในระยะยาวโดยเฉพาะหลัก 5 ปี 10 ปีขึ้นไป หุ้นก็ให้ผลตอบแทนที่ดีหลักๆ 10-12% ต่อปีได้” ดังนั้น การที่เราทยอยสะสมไปแบบโง่ๆ จริงๆ แล้วก็ไม่ได้โง่ขนาดนั้นหรอกครับ… นั่นเพราะ

- ในหุ้นขาลง (หรือในราคาสินทรัพย์อื่นๆ ขาลง)

แน่นอนว่าเงินลงทุนเดิมของเรามันจะลดลง แต่มันก็เป็นการลดเพียงชั่วคราว เพราะเราเข้าใจว่าสินทรัพย์นี้ระยะยาวมันจะดีขึ้น แต่ที่เป็นประโยชน์คือ เงินใหม่ที่เราใส่เพิ่ม จะกี่พัน กี่หมื่นก็ตาม มันจะได้ซื้อในราคาที่ถูก ซึ่งวันข้างหน้าก็จะโตได้อีกเยอะ สรุปในขาลงเราเสียวนิดหน่อย แต่ได้ต้นทุนที่ดี - ในหุ้นขาขึ้น (หรือในราคาสินทรัพย์อื่นๆ ขาขึ้น)

เงินเดิมเราก็จะเติบโตขึ้นมาซึ่งก็เป็นเรื่องที่ดี ส่วนเงินใหม่ที่ซื้อเพิ่มก็อาจจะซื้อแพงหน่อย แต่ Gap เราเมื่อเทียบกับเป้าหมายยังอีกเยอะ ยังไงเราก็ต้องลงทุนเพิ่มอยู่ดี และหากเราเข้าใจหุ้นมากพอ เราก็จะรู้ว่าที่ขึ้นๆ มาเนี่ยอาจดูสูงวันนี้ แต่วันข้างหน้าไม่ใช่ว่ามันจะหยุดขึ้น อย่างตลาดหุ้นที่มีอายุยาวนานกว่าตลาดหุ้นไทย เช่น S&P500 ของสหรัฐฯ ระยะเวลาร่วม 100 ปีมาแล้ว หุ้นก็ยังให้ผลตอบแทนเฉลี่ยหลัก 10% ต่อปีได้ และมีการสร้างจุดสูงสุดใหม่เรื่อย ทั้งๆ ที่ก็ผ่านการขึ้นแรง ลงแรงมาแล้วไม่รู้กี่รอบ

สรุปคือ “อย่าเพิ่งไปหวังผลเลิศ” ช่วงนี้ครับ เพราะมันเป็นช่วงเวลาของการ “สะสม” ฐานเงินทุนให้มันใหญ่ขึ้น ทำตัวสบายๆ แล้วให้พอร์ตเรา “เติบโตไปพร้อมกับสินทรัพย์ที่เราเลือก” ก่อนดีกว่า เพราะถ้าเราเลือกสินทรัพย์ถูก ฐานเงินทุนเราก็จะใหญ่ขึ้นเรื่อยๆ ทั้งๆ ที่เราลงทุนแบบ “ง่ายๆ โง่ๆ” แบบนี้ล่ะ

ข้อดีของการลงทุนแบบนี้ มันยังให้ “อิสรภาพทางเวลา” แก่เรา ไม่ต้องมาหมกมุ่นเรื่องการกะเก็งจังหวะมาก แต่มีเวลาไปพัฒนาตัวเอง สร้างทักษะความเชี่ยวชาญต่างๆ ในวิชาชีพ เพื่อเพิ่มรายได้ของตัวเอง ทำให้สามารถลงทุนได้เพิ่มขึ้นในอนาคตอีกด้วย

ระหว่างนี้ใครที่สนใจการตัดสินใจลงทุนขั้น “Advanced” แนวไหน สายไหน ก็สามารถแบ่งเงินส่วนหนึ่งมาทดลองฝึกฝน ขัดเกลาฝีมือไปได้ แต่ขั้นนี้ยังไม่ถึงจุดที่จะจริงจัง เพราะอย่างที่บอกไปแล้ว “ฐานทุนเล็ก” เวลาตัดสินใจอะไรถูก “Impact มันก็ไม่มาก” ยังไม่คุ้มแรงเท่าไรครับ

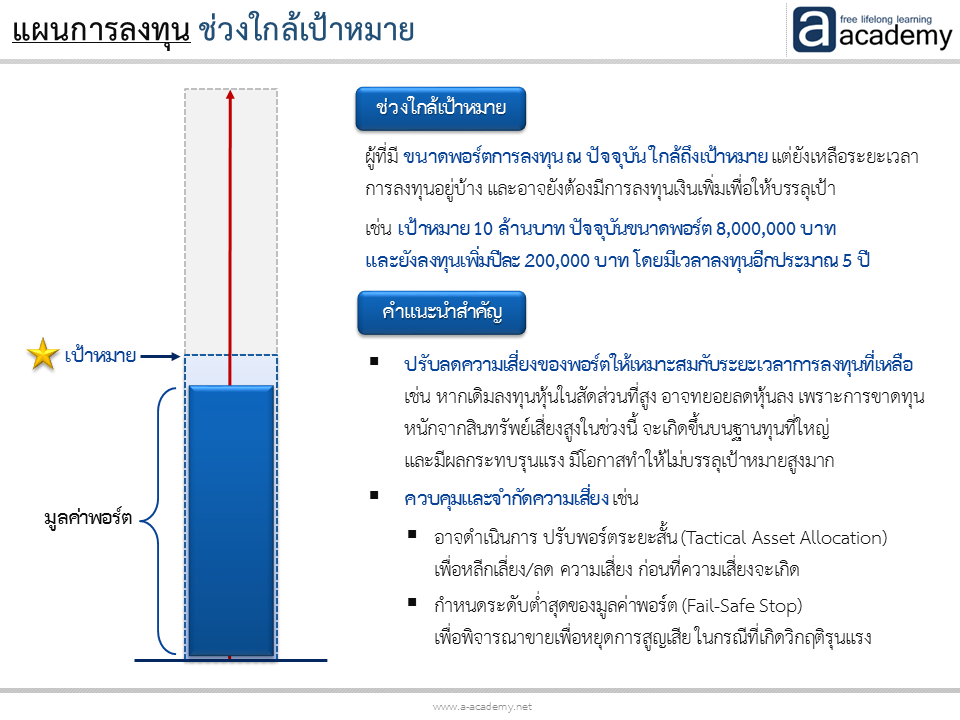

แก่นข้อที่ 5 : เมื่อพอร์ตเติบโตขึ้น จึงค่อยเริ่มใช้วิธีการที่ซับซ้อนขึ้น

ซึ่งมันก็มองได้ในทั้งมุมของ “ผลตอบแทน” และ “ความเสี่ยง” นะครับ

ในเรื่องผลตอบแทน

หากย้อนไปที่ผมยกตัวอย่างว่า หากกะเก็งจังหวะซื้อ-ขายได้ถูกต้อง แล้วได้กำไรมา 20% ซึ่งตอนที่พอร์ตยังเล็กเนี่ย กำไร 20% ที่ได้มา มันแทบไม่มีนัยยะเมื่อเทียบกับเป้าหมาย แต่ทีนี้สมมติว่าเราลงทุนแบบ “ง่ายๆ โง่ๆ” มาสะสมฐานเงินทุนจนมันเริ่มใหญ่ขึ้น รอบนี้ไม่ใช่พอร์ต 3 แสนแล้ว แต่เป็นพอร์ต 3 ล้าน หากได้กำไรมา 20% พอร์ตก็จะโตขึ้นถึง 600,000 บาท ซึ่งถือว่ามีนัยยะมากทีเดียว เมื่อเทียบกับเป้าหมายแถวๆ 10 ล้าน แต่เชื่อมั๊ยครับ ว่าแรงที่ต้องใช้ในการ Take Action นี้ ก็ไม่ได้ใช้ต่างจากเดิมเท่าไร คือเวลาพอร์ตใหญ่ แล้วเราทำอะไรได้ถูกต้อง “มันจะคุ้มแรง” เอามากๆ

อันที่จริง นอกจากการกะเก็งจังหวะ (Market Timing) แล้ว เราก็ยังสามารถพัฒนาต่อยอดทักษะในการหาผลตอบแทนในวิธีอื่นๆ ได้อีก เช่น การเลือกหุ้นหรือเลือกหลักทรัพย์ที่ได้ผลตอบแทนสูงกว่าการลงทุนตามตลาด (Securities Selection) ก็สามารถทำได้เช่นกัน อย่างพอร์ตส่วนตัวของผม ก็ไม่ได้สร้างขึ้นจากการกะเก็งทิศทางตลาด แต่สร้างขึ้นจากการเลือกหุ้นที่ดี แล้วก็ทยอยสะสมมาเรื่อยๆ

เอาเป็นว่าในขั้นนี้ของการลงทุน ใครมีอาวุธอะไร ที่ศึกษาฝึกปรือมา ก็จะถึงจุดที่เริ่มนำมาใช้แล้วเห็นผลแบบมีนัยสำคัญ

ในเรื่องความเสี่ยง

สมัยที่เราพอร์ตยังเล็ก เวลาหุ้นตก หรือสินทรัพย์ที่เราเลือกราคามันย่อลง เราอาจจะไม่ซีเรียสกับมันเท่าไร เพราะเงินใหม่ของเราจะได้ซื้อสินทรัพย์นั้นในราคาถูก ขณะที่เงินเก่าก็จะย่อลงไปเพียงชั่วคราว เรายังมีเวลาที่จะรอคอยได้ Impact มันก็ไม่เยอะ เช่น พอร์ตเรา 3 แสน สมมติหุ้นตกซัก 40% พอร์ต 3 แสนมันก็จะย่อลงไปเหลือประมาณ 1.8 แสน และถ้าตอนนั้นเรามีเงินลงทุนเพิ่ม อาจจะ 5 พันต่อเดือน มันก็ได้ซื้อของถูกเก็บไว้ รอหุ้นขึ้นได้

กลับกันในช่วงที่พอร์ตเราเริ่มใหญ่เมื่อเทียบกับเป้า ทีนี้ความเสี่ยงจะเริ่มมีบทบาทมาก เพราะหุ้นอาจจะตกเป็น % เท่าเดิม แต่พอพอร์ตใหญ่ มูลค่ามันจะหายไปเยอะมาก สมมติรอบนี้พอร์ตเราไม่ใช่ 3 แสน แต่คือ 3 ล้าน ถ้าหุ้นตก 40% เงินเราจะหายไปถึง 1.2 ล้าน ต่อให้เงินใหม่ที่ทยอยซื้อ 5 พันต่อเดือนจะได้ซื้อถูก แต่มันก็จะช่วยชดเชยอะไรแทบไม่ได้เพราะฐานทุนที่สูญไปมันใหญ่กว่าเงินที่ลงทุนใหม่มากเหลือเกิน มิหนำซ้ำเวลาในการรอคอยมันก็สั้นลงกว่าตอนที่เพิ่งเริ่มลงทุนด้วย

ดังนั้น ในช่วงนี้ ผมคิดว่าเราต้องมีมาตรการในการ “บริหารความเสี่ยง” ของพอร์ตการลงทุน ซึ่งก็ทำได้หลายลักษณะเช่น

- การทยอยลดความเสี่ยงของพอร์ตลง เมื่อระยะเวลาการลงทุนสั้นลง เพื่อเลี่ยงการขาดทุนใหญ่ๆ ช่วงใกล้บรรลุเป้าหมาย เพราะเราอาจไม่สามารถกู้คืนผลการขาดทุนนั้นได้ทัน

- การปรับพอร์ตลดความเสี่ยงในช่วงที่มีโอกาสเกิดการย่อตัวลงของสินทรัพย์ เช่นการทำ Tactical Asset Allocation ลดหุ้นลง เมื่อ P/E ของตลาดหุ้นนั้นอยู่ในระดับที่สูง เมื่อเทียบกับค่าเฉลี่ยในอดีต

- การจำกัดการสูญเสีย เช่น การมีจุดหยุดขาดทุน (Stop Loss) หรือการกำหนดมูลค่าพอร์ตต่ำสุดที่เรารับได้ เพื่อที่เลี่ยงการ “ขาดทุนหนัก (Large Loss)” เพราะมันกู้คืนยาก

จริงๆ ก็ยังมีเทคนิควิธีการอีกมากมาย ในหลายๆ สายการลงทุน ซึ่ง ณ ช่วงนี้ เราสามารถนำกลยุทธ์เหล่านั้น มาใช้ตามความถนัดความเชี่ยวชาญของเรา ดีกว่าที่จะปล่อยให้พอร์ตไหลไปตามยถากรรมเหมือนช่วงแรก

จะเห็นว่า วิธีการที่เหมาะกับคนหนึ่ง อาจจะไม่เหมาะกับอีกคนหนึ่งก็ได้ และเช่นกัน วิธีการที่เราเคยใช้ได้ผลดี ไม่ได้แปลว่าเราจะใช้วิธีการนั้นได้ตลอดไป การบริหารพอร์ตการลงทุนมันมีพลวัตร (Dynamic) ของมันเช่นกัน

บทสรุป

ไม่นึกว่าบทความนี้จะยาวขนาดนี้ หากท่านใดอ่านมาถึงจุดนี้ ผมคิดว่าน่าพอเห็นภาพ “พัฒนาการ” ของการตัดสินใจลงทุนมาตามลำดับ ตั้งแต่ขั้นแรกสุด จนถึงขั้นที่ 5 ซึ่งเป็นหลักคิดที่ผมยึดถือปฏิบัติเป็นการส่วนตัว และเป็นหลักที่ผมอยากแชร์ให้ทุกท่านได้ลองคิดตามดู… ไม่จำเป็นต้องเห็นด้วยทั้งหมดก็ได้ครับ เลือกสิ่งที่คิดว่าเหมาะกับเรานั้นดีที่สุด แต่ขอให้เลือกบนพื้นฐานของ “ความรู้” ไม่ใช่ “ความรู้สึก” นะครับ

ในบทความผมอาจมีการพูดถึงศัพท์เทคนิค หรือความรู้ความเชื่อบางอย่าง ที่ท่านไม่คุ้นเคย หรือไม่เข้าใจ ผมได้รวบรวมลิ้งค์ต่างๆ สำหรับศึกษาเพิ่มเติมไว้ให้ด้านล่างนี้ สามารถศึกษาเพิ่มได้ตามอัธยาศัยเลยครับ

ลิ้งค์สำหรับศึกษาเพิ่มเติม

- วีดีโอ บันทึกสัมมนา Financial Foundation

สัมมนา 8 ชั่วโมง ที่ช่วยให้ท่านเห็นภาพรวมของการวางแผนการเงินทั้งหมด และจะเห็นความเชื่อมโยงด้วยว่า การลงทุน เกี่ยวข้องกับการวางแผนการเงินอย่างไร - วีดีโอ ความรู้พื้นฐานเกี่ยวกับสินทรัพย์ลงทุน (Investment Asset)

ทำความรู้จักธรรมชาติของผลตอบแทน และความเสี่ยงของสินทรัพย์เพื่อการลงทุนแบบต่างๆ - วีดีโอ วางแผนและคำนวณเกี่ยวกับดอกเบี้ยทบต้น (Investment Planning)

เพื่อสามารถประเมินโอกาสในการบรรลุเป้าหมาย และผลตอบแทนที่จำเป็นต้องได้ - วีดีโอ การลงทุนในกองทุนรวม (Mutual Fund Investment)

ถ้ายังมึนๆ งงๆ ว่ากองทุนแต่ละประเภทคืออะไร เลือกยังไง ดูวีดีโอชุดนี้เลยครับ - วีดีโอ กลยุทธ์การลงทุนขั้นสูง (Investment Strategies)

วีดีโอสอนเทคนิคต่างๆ ที่กล่าวถึงในบทความ เช่น Tactical Asset Allocation, Stop Loss ฯลฯ

คุณสามารถติดตาม FINNOMENA ผ่านทาง Line และ Facebook ตามลิงค์ด้านล่าง

โดย Scan QR Code

หรือกดปุ่ม