มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกยังคงได้รับผลกระทบจากความกังวลว่าธนาคารกลางสหรัฐ (เฟด) อาจขึ้นดอกเบี้ยมากกว่าที่คาด หลังอัตราเงินเฟ้อของสหรัฐยังคงปรับตัวสูงขึ้น และมีแนวโน้มที่จะทรงตัวอยู่ที่ระดับสูงต่อไปอีกนานกว่าที่คาด ทั้งนี้ตลาดคาดว่าเฟดอาจขึ้นดอกเบี้ย 5 – 6 ครั้งในปีนี้ และมีโอกาสที่จะขึ้นดอกเบี้ย 0.50% ในเดือนมีนาคมนี้ นอกจากนี้ ความตึงเครียดระหว่างรัสเซียกับยูเครนที่ตึงเครียดมากขึ้นหลังรัสเซียประกาศรับรองการเป็นรัฐอิสระของ 2 แคว้นในยูเครนและส่งกำลังทหารเข้าบุกยูเครน ซึ่งนำไปสู่การคว่ำบาตรรัสเซียจากสหรัฐและชาติตะวันตก ส่งผลให้ตลาดหุ้นทั่วโลกมีความผันผวนมากขึ้น เนื่องจากนักลงทุนกังวลว่าปัญหาระหว่างรัสเซียกับยูเครนจะส่งผลกระทบต่ออุปทานและภาคการผลิต ซึ่งจะส่งผลให้การฟื้นตัวของเศรษฐกิจโลกชะลอลง และเงินเฟ้ออาจปรับตัวสูงขึ้นอีก เนื่องจากรัสเซียส่งออกน้ำมันราว 10% ของยอดขายน้ำมันทั่วโลก

สำหรับตลาดหุ้นไทยในช่วง 1 เดือนที่ผ่านมาได้รับแรงกดดันจากการปรับลงของตลาดหุ้นทั่วโลก อย่างไรก็ดี ตลาดหุ้นไทยปรับตัวลดลงน้อยกว่าตลาดหุ้นส่วนใหญ่ โดยได้แรงหนุนจากเงินทุนไหลเข้าจากนักลงทุนต่างชาติ เนื่องจากเศรษฐกิจไทยยังคงอยู่ในช่วงเริ่มต้นของการฟื้นตัว และตลาดหุ้นไทยไม่ได้รับผลกระทบโดยตรงจากปัญหาระหว่างรัสเซียกับยูเครน ในขณะที่กลุ่มหุ้นขนาดใหญ่ได้ประโยชน์จากการปรับขึ้นของราคาน้ำมันและการขึ้นดอกเบี้ยของเฟด

ทางเรายังคงมีมุมมองเชิงบวกต่อการลงทุนในตลาดหุ้นในระยะยาว โดยมองว่าการปรับตัวลงของตลาดหุ้นทั่วโลกเป็นการปรับฐานในระยะสั้นเพื่อสะท้อนถึงการเปลี่ยนแปลงของทิศทางดอกเบี้ยและปัญหาความวุ่นวายในยูเครน ในขณะที่ตัวเลขเศรษฐกิจของสหรัฐยังคงออกมาแข็งแกร่งต่อเนื่อง โดยเฟดย้ำว่าเศรษฐกิจสหรัฐแข็งแกร่งพอที่จะรองรับการขึ้นดอกเบี้ยของเฟด

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว ถึงแม้มีความเสี่ยงจากการขึ้นดอกเบี้ยของเฟดก็ตาม เนื่องจากตลาดได้ตอบรับการขึ้นดอกเบี้ยไปพอสมควรแล้ว จึงเปิดโอกาสในการที่จะสร้างผลตอบแทนเพิ่มขึ้นหากตลาดปรับตัวลดลงมากเกินไป ในขณะที่การลงทุนในตราสารหนี้ระยะสั้นมีความน่าสนใจมากขึ้นในแง่ของความปลอดภัยและโอกาสในการสร้างผลตอบแทนเพิ่มขึ้นในอนาคต อย่างไรก็ดี อัตราผลตอบแทนในปัจจุบันยังคงมีแนวโน้มอยู่ในระดับต่ำมาก จึงยังไม่เหมาะสมที่จะปรับเพิ่มเข้ามาในพอร์ตในระยะนี้

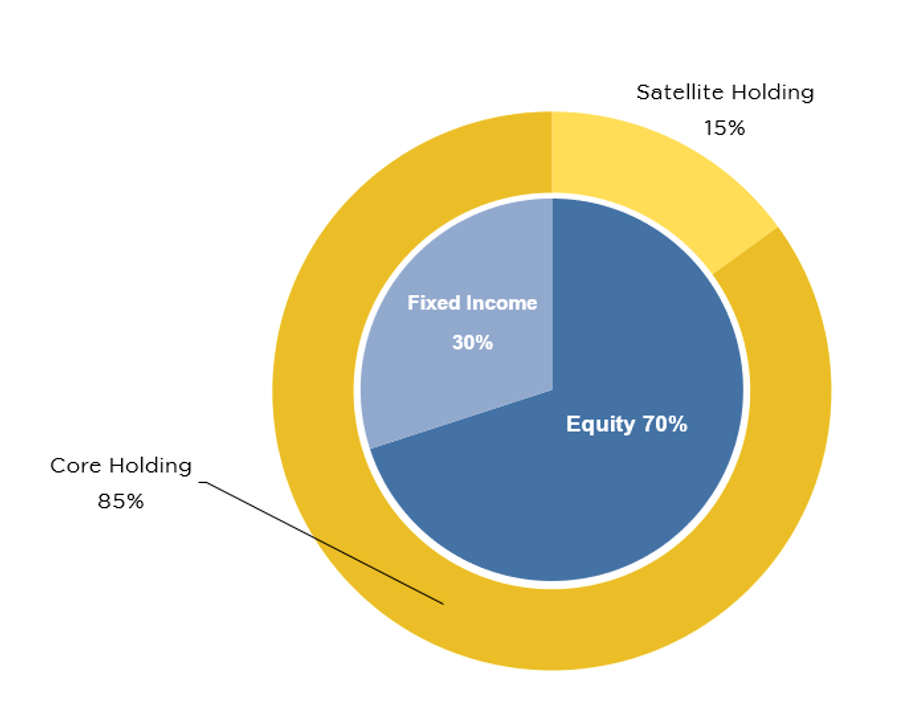

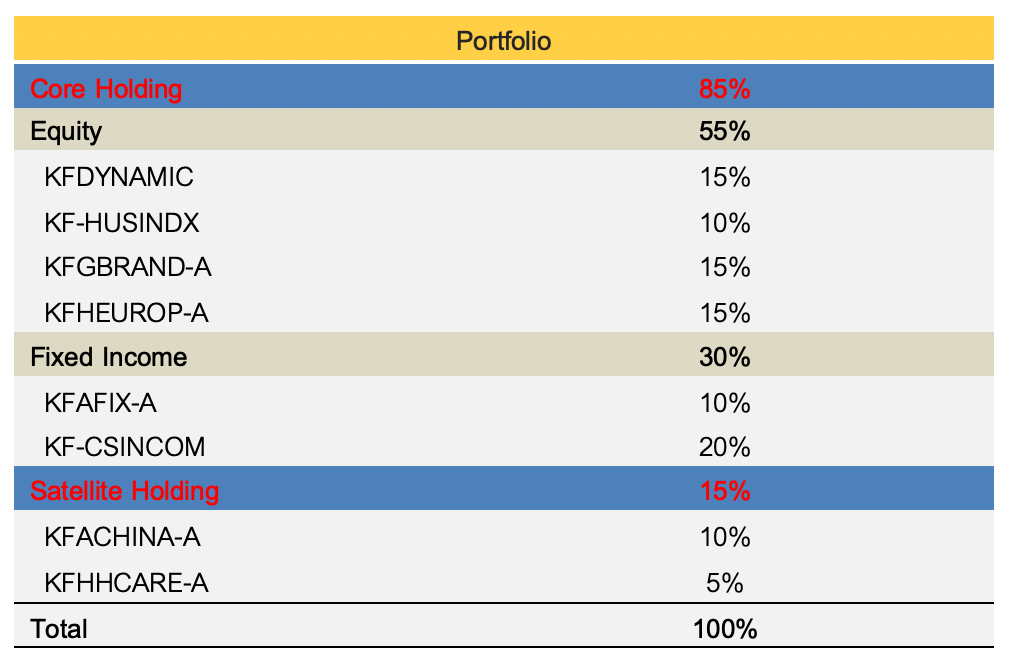

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่ได้รับเอกสาร: 2 มีนาคม 2022

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่ได้รับเอกสาร: 2 มีนาคม 2022

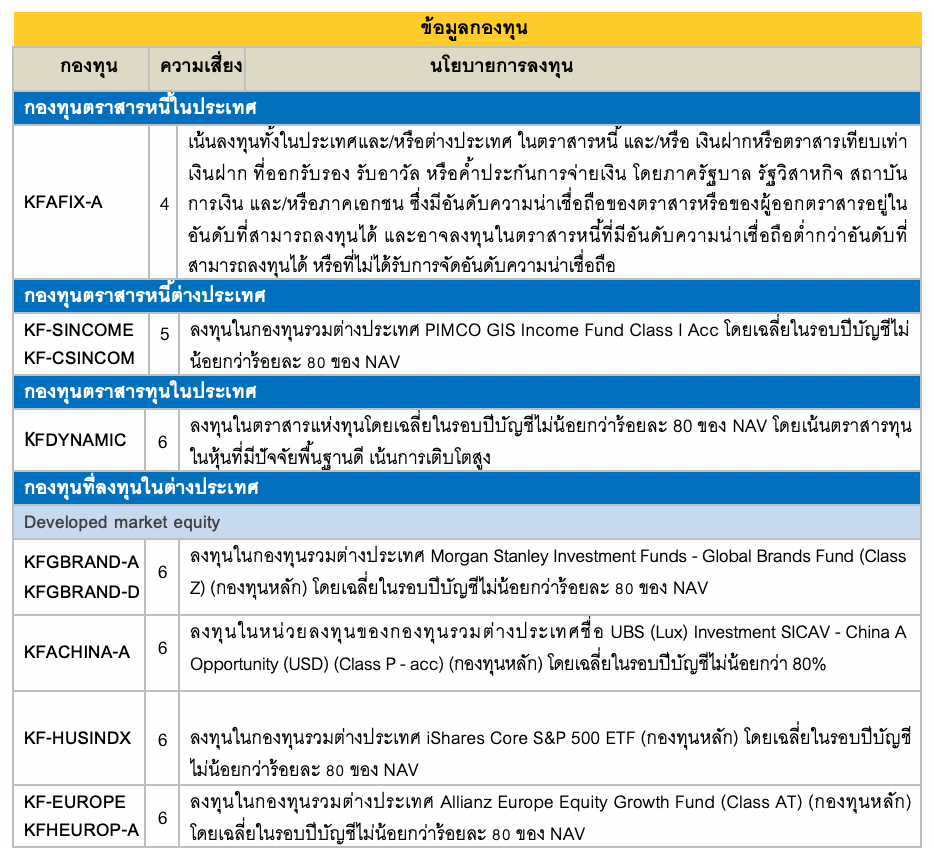

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว มีแนวโน้มที่จะเผชิญกับความผันผวนต่อไป จากทั้งปัจจัยภายนอกและภายในประเทศ ทั้งนี้มีสาเหตุหลักมาจากภาพรวมการฟื้นตัวทางเศรษฐกิจของไทยที่ทยอยฟื้นตัวได้ตามลำดับ ถึงแม้ว่าคาดการณ์อัตราดอกเบี้ยนโยบายยังอยู่ในระดับต่ำไปอีกอย่างน้อย 1 ปี โดยอัตราดอกเบี้ยนโยบายของไทยจะสามารถปรับขึ้นได้ช้ากว่ากลุ่มประเทศเศรษฐกิจหลัก เนื่องจากการฟื้นตัวของไทยช้ากว่ามาก และยังไม่สามารถกลับเข้าสู่ระดับก่อนเกิด Covid-19 ได้ หากแต่ตลาดพันธบัตรไทยจะยังคงมีแนวโน้มที่จะเผชิญกับความผันผวน สอดคล้องกับธนาคารกลางสหรัฐฯ ที่ส่งสัญญาณชัดเจนเกี่ยวกับการปรับขึ้นอัตราดอกเบี้ยเร็วขึ้นและมากถึง 4-5 ครั้งในปี 2565 ส่งผลให้อัตราดอกเบี้ยพันธบัตรสหรัฐฯ ปรับเพิ่มขึ้นอนย่างรวดเร็ว และมีความผันผวนสูงโดย ณ ปัจจุบัน สำหรับรุ่นอายุ 2 ปีปรับตัวขึ้นอย่างรุนแรงสู่ระดับ 10% – 1.35% เทียบกับอายุ 10 ปี ที่ปรับขึ้นอยู่ในกรอบ 1.70%-1.95% โดยเส้นอัตราผลตอบแนมีลักษณะแบนราบลงสำหรับตลาดตราสารหนี้ภาคเอกชนไทยยังคงได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ในกลุ่มหุ้นกู้ที่มีอันดับความน่าเชื่อถือสูง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนสามารถลดความผันผวนลงได้บ้างจากสัดส่วนการลงทุนนี้ คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2-3 ปี

กองทุนตราสารหนี้ต่างประเทศ

- สัดส่วนการลงทุนในประเทศเม็กซิโก, รัสเซีย และบราซิล ช่วยเพิ่ม Yield และกระจายการลงทุนในช่วงที่ผ่านมา กองทุนให้น้ำหนักบน Non-agency MBS เพิ่มขึ้นโดยยังคงระมัดระวังการลงทุนบนตราสารหนี้ภาคเอกชนในภาคอุตสาหกรรมต่าง ๆ ยกเว้นภาคการเงินที่มีพื้นฐานค่อนข้างแข็งแกร่ง

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯ ที่กองทุนฯ คัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- ภาพตลาดโดยรวมยังคงมีความผันผวน จึงยังแนะนำให้เพิ่มน้ำหนักการลงทุน เนื่องจากปกติกองทุนมักจะสร้างผลตอบแทนได้ดีและเป็นที่ต้องการของตลาดในช่วงที่มีความผันผวนสูง เนื่องจากกองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง รายได้และการเติบโตสม่ำเสมอ

- ตลาดยุโรปเจอแรงกดดันจากความกังวลเรื่องเงินเฟ้อที่เร่งตัวขึ้นต่อเนื่อง ทำให้นักลงทุนคาดว่าทาง ECB อาจกลับต้องมีท่าทีการดำเนินนโยบายการเงินที่เข้มงวดขึ้ย อย่างไรก็ตาม ตลาดลดความกังวลต่อการแพร่ระบาดของไวรัสสายพันธ์ Omicron ทำให้หลายประเทศในยุโรปทยอยผ่อนคลายมาตรการ Lockdown โดยแรงส่งต่อไปของตลาดยุโรปจะมาจากการประกาศผลประกอบการของบริษัทที่ทางกองทุนหลักมองว่ายังสามารถขยายตัวได้ในระดับสูง

- ตลาดจีนปรับตัวดีขึ้นถึงแม้ว่าจะยังมีความผันผวนมากขึ้น โดยรัฐบาลได้กลับมาให้ความสำคัญกับการขยายตัวของเศรษฐกิจจีนมากขึ้นในปี 2022 ประกอบกับการดำเนินนโยบายการเงินที่ผ่อนคลายมากขึ้นของธนาคารกลางจีนเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ ด้านแรงกดดันจากความไม่แน่นอนด้านกฎหมายป้องกันในแต่ละอุตสาหกรรมก็ทยอยลดลง อย่างไรก็ดียังคงต้องระวังความผันผวนที่เกิดขึ้นจากโอกาสการผิดนัดชำระหนี้ของบริษัทอสังหาฯ ของจีน

KFHHCARE :

- Healthcare เป็นอุตสาหกรรมที่มีปัจจัยพื้นฐานแข็งแกร่ง ขณะที่ Earnings ยังคงเติบโตได้สม่ำเสมอและต่อเนื่อง และราคาถูก

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757