บทความนี้ขอมาเจาะลึกพอร์ตตระกูล All ของ FINNOMENA อย่าง “All Balance” และ “All Weather Strategy” หยิบจุดเด่นและสัดส่วนการลงทุนของแต่ละพอร์ตมาพูดถึง พร้อมประชันความเหมือนความต่างของทั้งสองพอร์ตนี้กันแบบชัด ๆ จะมีอะไรบ้าง ติดตามได้เลย

ซึ่งข้อมูลในบทความนี้มาจากงานสัมมนาออนไลน์ รวมพลคนลงทุน 2021 หัวข้อ “เจาะลึกพอร์ต All Balance vs All Weather Strategy” ที่จัดขึ้นในวันที่ 8 ตุลาคม 2564 ที่ผ่านมา แม้ว่างานสัมมนานี้จะผ่านไปแล้ว แต่ FINNOMENA ก็ยังคงจัดงานสัมมนาดี ๆ จัดเต็มต่อเนื่องไปจนถึงสิ้นปี 2021 ติดตามงานสัมมนาครั้งต่อไปได้ที่ รวมพลคนลงทุน 2021

จัดพอร์ตสมดุลด้วยพอร์ต All Balance

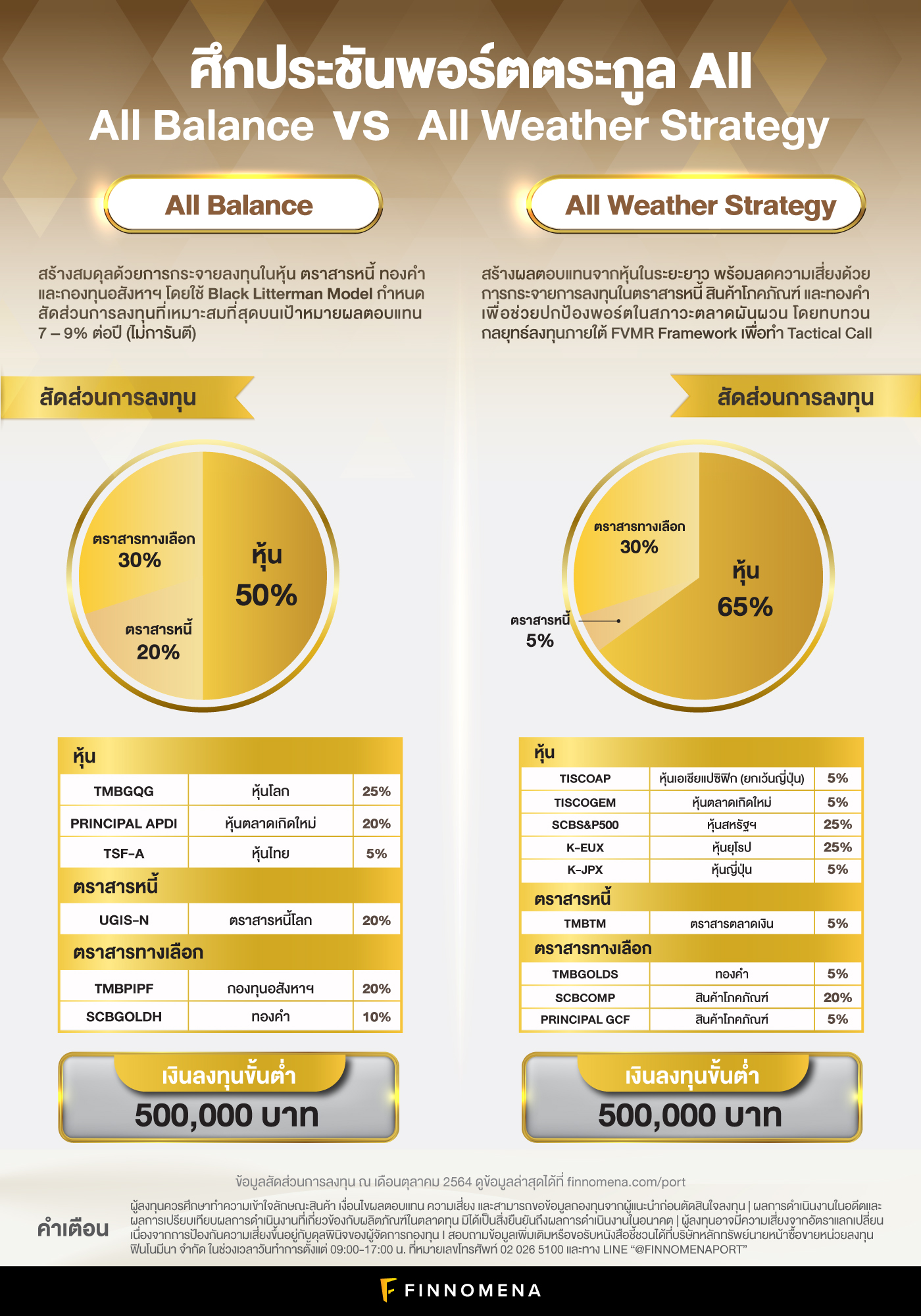

พอร์ต All Balance เป็นพอร์ตการลงทุนแนะนำที่เหมาะกับนักลงทุนที่รับความเสี่ยงได้ปานกลางถึงสูง และต้องการลงทุนในระยะยาว (ไม่ต่ำกว่า 5 ปี) สัดส่วนการลงทุนในพอร์ตมีการสร้างสมดุลด้วยการกระจายลงทุนในหลายสินทรัพย์หลัก ไม่ว่าจะเป็น หุ้น ตราสารหนี้ รวมถึงตราสารทางเลือก ทั้งทองคำและกองทุนอสังหาฯ บนเป้าหมายผลตอบแทน 7 – 9% ต่อปี (ไม่การันตี) และมีระดับความผันผวนที่ต่ำกว่าตลาดหุ้น โดยพอร์ต All Balance จะใช้ “Black Litterman Model” ที่พัฒนามาจาก Modern Portfolio Theory (MPT) ซึ่งคิดค้นโดย Harry Markowitz นักเศรษฐศาสตร์รางวัลโนเบล ที่มีการวิเคราะห์ทั้งเชิงปริมาณ และเชิงคุณภาพ เพื่อกำหนดสัดส่วนการลงทุนที่เหมาะสมที่สุด

นอกจากนี้ พอร์ต All Balance ยังมีบริการ Rebalance ภายใต้กลไก “ซื้อถูก ขายแพง” โดยทีมผู้เชี่ยวชาญการลงทุนจาก FINNOMENA ที่จะคอยอัปเดต Black Litterman Model อย่างสม่ำเสมอ เพื่อปรับสัดส่วนการลงทุนในแต่ละชนิดสินทรัพย์ ซึ่งการ Rebalance นี้จะทำปีละ 2 ครั้ง หรือเมื่อต้องการลดความเสี่ยงสินทรัพย์อย่างมีนัยยะ ตลอดระยะเวลาการลงทุน

เงินลงทุนขั้นต่ำ: 500,000 บาท

ขั้นตอนการจัดพอร์ต All Balance ของ FINNOMENA

- Asset Class Selection – เลือกประเภทสินทรัพย์ที่ต้องการให้มีในพอร์ต

- Black-Litterman Model – ใช้เครื่องมือในการคำนวณสัดส่วนการลงทุนอย่างละเอียด และวางแผนการลงทุน

- Portfolio Rebalancing – ระบบคำนวณและแจ้งเตือนนักลงทุนทั้งทาง Email และ Notification เมื่อมีการปรับสัดส่วนการลงทุน

อ่านเพิ่มเติม พอร์ต All Balance จัดพอร์ตสมดุล สร้างผลตอบแทนระยะยาว

เอาชนะทุกสภาวะตลาดด้วยพอร์ต All Weather Strategy

พอร์ต All Weather Strategy (AWS) เป็นพอร์ตการลงทุนที่ทางทีมงานของ ดร. Andrew Stotz จับมือร่วมกับทีมงาน FINNOMENA Investment Team สรรค์สร้างขึ้นมา โดยพอร์ต AWS นี้ มีเป้าหมายสร้างผลตอบแทนจากหุ้นในระยะยาวให้ได้มากที่สุด สัดส่วนหุ้นในพอร์ตสามารถปรับเปลี่ยนได้ตั้งแต่ 25 – 85% ตามสถานการณ์ พร้อมลดความเสี่ยงจากการลงทุนในหุ้นด้วยการกระจายการลงทุนไปยังสินทรัพย์ประเภทต่าง ๆ ทั้งตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยปกป้องพอร์ตในสภาวะตลาดผันผวน นอกจากนี้พอร์ต AWS ยังเน้นลงทุนในกองทุน Passive Index ที่มีค่าธรรมเนียมที่ต่ำและสมเหตุสมผล ไม่ฉุดรั้งผลตอบแทนระยะยาวของนักลงทุน

สำหรับกลยุทธ์การลงทุนของพอร์ต AWS จะอ้างอิงโมเดล “FVMR Framework” ซึ่งประกอบไปด้วย

- Fundamental (พื้นฐานของสินทรัพย์) เช่น เทรนด์การเติบโตของผลกำไร ศักยภาพการทำกำไร

- Valuation (มูลค่าของสินทรัพย์) เช่น Price to Book, PE to EPS Growth (PEG)

- Momentum (โมเมนตัมของสินทรัพย์) ดูแนวโน้มการทำกำไร ราคาสินทรัพย์ เพื่อป้องกันการเผชิญ Value Trap

- Risk (ความเสี่ยง) เช่น ความเสี่ยงด้านภูมิรัฐศาสตร์ (Geopolitical Risk) ความเสี่ยงของตลาด (Market Risk)

และเช่นเดียวกันกับพอร์ต All Balance พอร์ต AWS ก็มีบริการ Rebalance เช่นเดียวกัน โดยจะ Rebalance ในทุก ๆ ไตรมาส หรือเมื่อต้องการลดความเสี่ยงสินทรัพย์อย่างมีนัยยะ

เงินลงทุนขั้นต่ำ: 500,000 บาท

โครงสร้างการจัดพอร์ต All Weather Strategy

- Strategic – ในระยะยาว สัดส่วนของสินทรัพย์แต่ละประเภทจะไม่ต่ำกว่า 5% ของพอร์ตการลงทุน เพื่อให้มีการกระจายความเสี่ยงที่ดี และลดความเสี่ยงของช่วงเวลา (Market Timing Risk) ที่อาจจะเกิดขึ้น ลดอาการ “ตกรถ” ของนักลงทุน

- Tactical – ในระยะสั้น เน้นสัดส่วน (Conviction) 25% ไปที่สินทรัพย์ 3 สินทรัพย์ที่น่าสนใจที่สุดในแต่ละช่วงเวลา เพื่อรับผลตอบแทนที่ดีขึ้น ผ่านหลักแนวคิด FVMR ที่ช่วยให้นักวิเคราะห์ไม่พลาดตกหล่นปัจจัยที่เกี่ยวข้อง

อ่านเพิ่มเติม เอาชนะทุกสภาวะตลาด ด้วยพอร์ตการลงทุน A.Stotz All-Weather Strategy

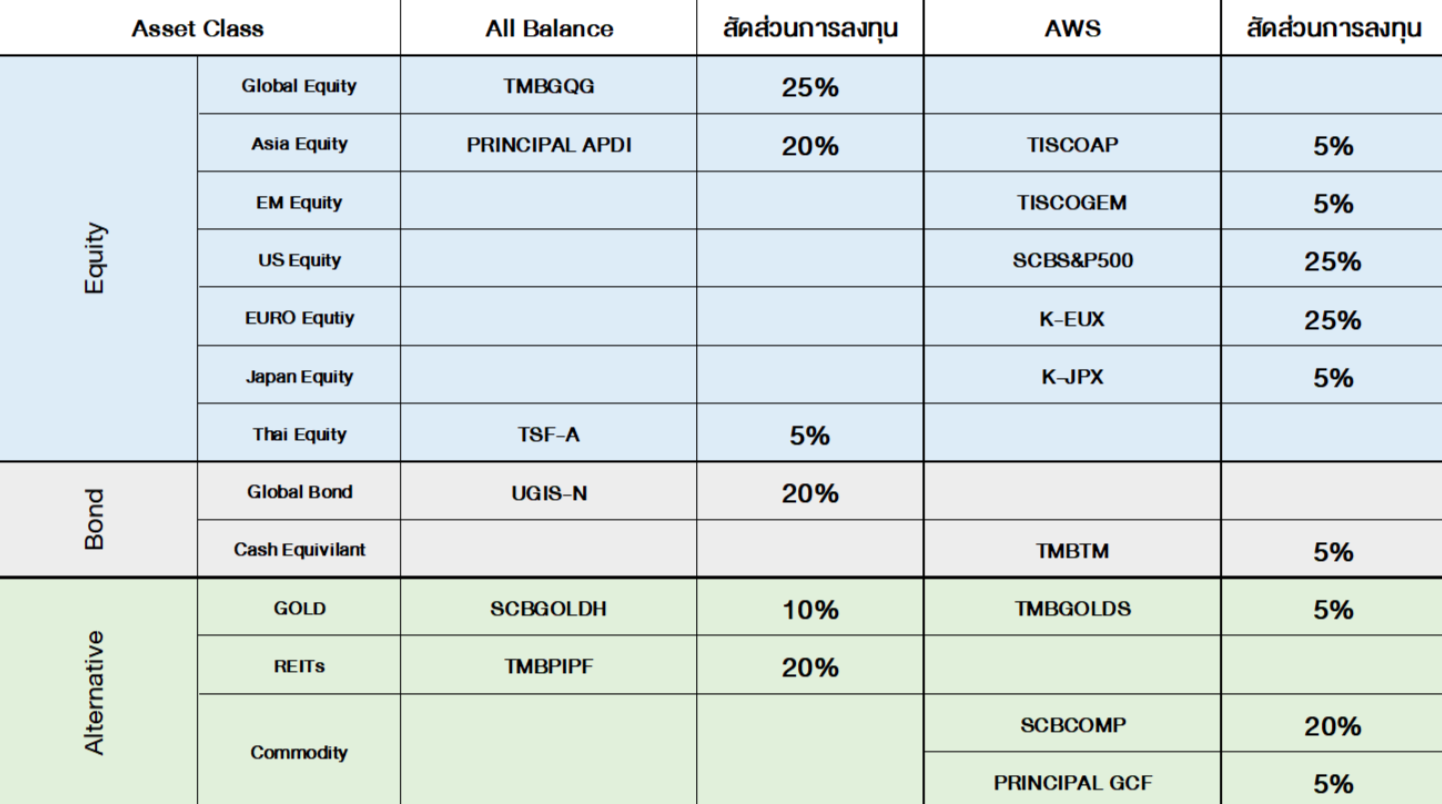

เทียบสัดส่วนการลงทุนพอร์ต All Balance และ AWS

สัดส่วนการลงทุน ณ ตุลาคม 2564

สัดส่วนการลงทุนของพอร์ต All Balance

พอร์ต All Balance จะลงทุนในตราสารทุนในสัดส่วน 50% โดยใช้กองทุน TMBGQG เป็นตัวแทนของหุ้นโลกในสัดส่วน 25% กองทุน PRINCIPAL APDI เป็นตัวแทนของหุ้นเอเชียแปซิฟิก (ยกเว้นญี่ปุ่น) ในสัดส่วน 20% และกองทุน TSF-A ที่เป็นตัวแทนของหุ้นไทยในสัดส่วนในสัดส่วน 5%

ด้านตราสารหนี้ พอร์ต All Balance จะลงทุนในสัดส่วน 20% โดยใช้กองทุน UGIS-N ที่เป็นกองทุนตราสารหนี้โลกมาช่วยกระจายความเสี่ยงการลงทุน

และสัดส่วนที่เหลืออีก 30% พอร์ต All Balance จะกระจายลงทุนไปในตราสารทางเลือก โดยใช้กองทุน SCBGOLDH เป็นตัวแทนของทองคำในสัดส่วน 10% และกองทุน TMBPIPF ที่เป็นตัวแทนของกองทุนอสังหาฯ (Property Fund & REITs) ในสัดส่วน 20%

สัดส่วนการลงทุนของพอร์ต All Weather Strategy

พอร์ต All Weather Strategy (AWS) จะลงทุนในตราสารทุนในสัดส่วน 65% ซึ่งมีการกระจายการลงทุนในหุ้นทั่วโลก โดยใช้กองทุน TISCOAP เป็นตัวแทนของหุ้นเอเชียแปซิฟิก (ยกเว้นญี่ปุ่น) ในสัดส่วน 5% กองทุน TISCOGEM เป็นตัวแทนของหุ้นตลาดเกิดใหม่ในสัดส่วน 5% กองทุน SCBS&P500 เป็นตัวแทนของหุ้นสหรัฐฯ ในสัดส่วน 25% กองทุน K-EUX เป็นตัวแทนหุ้นยุโรปในสัดส่วน 25% และกองทุน K-JPX เป็นตัวแทนหุ้นญี่ปุ่นในสัดส่วน 5%

ส่วนตราสารหนี้ พอร์ต AWS เลือกใช้กองทุน TMBTM ซึ่งลงทุนในตราสารตลาดเงินภาครัฐ ตั๋วเงินคลัง พันธบัตรที่ออกโดยภาครัฐ ในสัดส่วน 5%

และสัดส่วนที่เหลืออีก 30% พอร์ต AWS จะกระจายการลงทุนไปในตราสารทางเลือก เช่นเดียวกับพอร์ต All Balance โดยจะลงทุนในทองคำและสินค้าโภคภัณฑ์ในสัดส่วนดังนี้ กองทุน TMBGOLDS เป็นตัวแทนของทองคำในสัดส่วน 5% กองทุน SCBCOMP ในสัดส่วน 20% และกองทุน PRINCIPAL GCF ในสัดส่วน 5% ซึ่งทั้งสองกองทุนเป็นตัวแทนของสินค้าโภคภัณฑ์

ประชันผลตอบแทนพอร์ต All Balance และ AWS

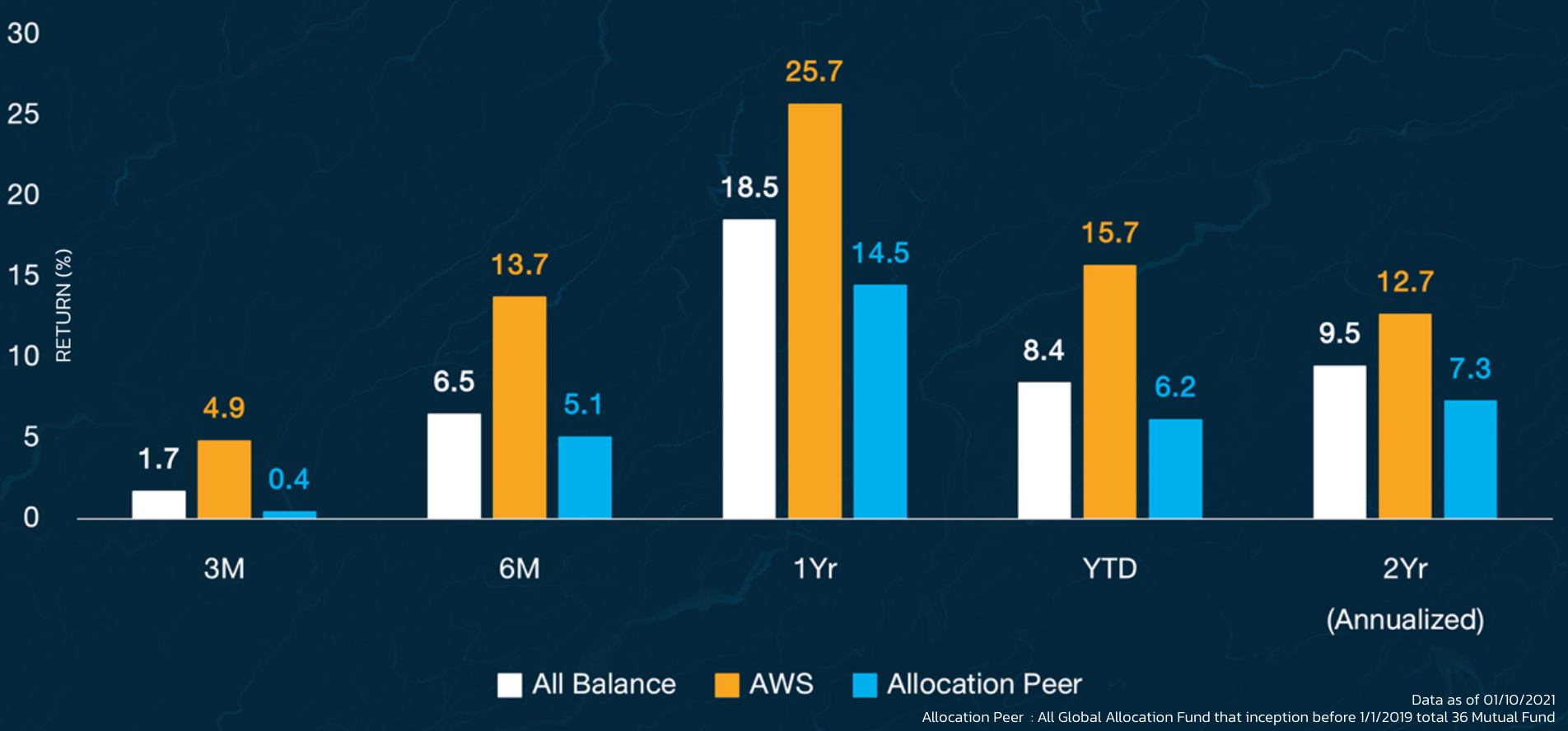

ข้อมูล ณ วันที่ 01/10/2021

มาดูกันในเรื่องผลตอบแทนย้อนหลังกันบ้าง จากภาพด้านบนที่แสดงกราฟแท่งเปรียบเทียบผลตอบแทนของพอร์ต All Balance (สีขาว) พอร์ต AWS (สีส้ม) และ Allocation Peer (สีฟ้า) จะเห็นได้ว่า พอร์ต AWS สามารถสร้างผลตอบแทนไปได้สูงที่สุด และสูงกว่าพอร์ต All Balance ด้วย แต่ทั้งนี้ อยากให้ทุกท่านลองย้อนกลับไปดูสัดส่วนการลงทุนของแต่ละพอร์ตสักหน่อย ก็จะเห็นได้ว่า พอร์ต AWS มีสัดส่วนการลงทุนในตราสารทุนหรือหุ้นเยอะกว่านั่นเอง จึงไม่น่าแปลกใจสักเท่าไรที่พอร์ต AWS สามารถทำผลตอบแทนได้ดีกว่าพอร์ต All Balance

ซึ่งแม้ว่าผลตอบแทนของพอร์ต All Balance จะทำได้ได้น้อยกว่าพอร์ต AWS แต่หากดูจากเป้าหมายผลตอบแทนของพอร์ตที่อยู่ที่ 7 – 9% ต่อปี ก็จะเห็นได้ว่า พอร์ต All Balance สามารถทำผลงานได้ดีเลยทีเดียว เพราะทำผลตอบแทนย้อนหลังต่อปี 2 ปีไปได้ที่ 9.5% ซึ่งก็มากกว่าเป้าหมายผลตอบแทนมานิดหน่อย และนอกจากนี้ยังทำผลตอบแทนได้สูงกว่า Allocation Peer ที่ 7.3% อีกด้วย

สรุปความเหมือน-ต่างของพอร์ต All Balance และ AWS

ความเหมือน

- ทั้งสองพอร์ตใช้หลัก Asset Allocation ในการลงทุนเป็นหลัก

- มีการกระจายความเสี่ยงในสินทรัพย์หลายประเภท ทั้งหุ้น ตราสารหนี้ และตราสารทางเลือก เพื่อลดความผันผวน

- ใช้หลักการวิเคราะห์ทั้งเชิงประมาณ (Quantitative) ที่ใช้สูตรและโมเดลทางคณิตศาสตร์ และเชิงคุณภาพ (Qualitative) ที่ใช้ประสบการณ์และความรู้ของทีมงาน เพื่อให้ได้พอร์ตการลงทุนที่เหมาะสมที่สุด

- เงินลงทุนขั้นต่ำเริ่มต้น 500,000 บาท และไม่มีค่าธรรมเนียมเพิ่มเติมในการจัดพอร์ตลงทุน

ความแตกต่าง

- All Balance ใช้กองทุน Active เพื่อเพิ่มโอกาสสร้างผลตอบแทนที่ดี ในขณะที่ AWS ใช้กองทุน Passive เพื่อให้ผลการดำเนินงานสะท้อนมุมมองการลงทุนมากที่สุด

- All Balance ใช้ Black Litterman Model ในการกำหนดสัดส่วนการลงทุนและ Rebalance ทุก ๆ 6 เดือน ส่วน AWS จะทบทวนกลยุทธ์ลงทุนภายใต้ FVMR framework เพื่อทำ Tactical Call ในระยะสั้น

- All Balance มีสถานะความเป็น Home Bias บางส่วน และใช้ทองเป็นตัวแทนกลุ่มสินค้าโภคภัณฑ์ (Commodities) ในขณะที่ AWS มี Commodities Index ใน Universe

- AWS สัดส่วนการลงทุนในหุ้นมากกว่า All Balance และไม่มีสัดส่วนลงทุนในหุ้นไทย

สัดส่วนการลงทุนแนะนำ

อ่านมาถึงตรงนี้แล้วเชื่อว่าต้องมีนักลงทุนที่ยังเลือกลงทุนไม่ถูกแน่ ๆ ว่าจะลงทุนในพอร์ตไหนดี ซึ่งท่านใดยังกังวลตรงนี้อยู่ก็ไม่ต้องคิดหนักไป เพราะ FINNOMENA Investment Team ได้จัดสัดส่วนการลงทุนแนะนำมาแล้ว ดังนี้

- ลงทุนในพอร์ต All Balance ทั้งหมด 100% – Global Asset Allocation โดยใช้การวิเคราะห์จากข้อมูลจากในอดีตประกอบกับมุมมองการลงทุนในอนาคต เพื่อคัดสรรกองทุนที่ดีที่สุด

- ลงทุนในพอร์ต All Balance 50% และพอร์ต AWS อีก 50% – หากเลือกไม่ได้ระหว่างสองพอร์ตนี้ก็สามารถแบ่งลงแบบครึ่ง ๆ ได้เช่นกัน ก็จะได้ทั้งพอร์ตเน้นสมดุลจาก FINNOMENA และพอร์ตที่สามารถเอาชนะทุกสภาวะตลาดได้จาก ดร. Andrew Stotz

- ลงทุนในพอร์ต All Balance 80% และพอร์ต DIY ที่ลงทุนในหุ้นทั้งหมดอีก 20% – ท่านที่สนใจลงทุนในพอร์ต All Balance แต่ยังคิดว่าสัดส่วนการลงทุนในหุ้นน้อยไปหน่อย อยากลงทุนในหุ้นประเทศอื่นนอกเหนือจากในพอร์ตด้วย ก็สามารถใช้สัดส่วนนี้ได้ ในกรณีนี้เราก็จะได้พอร์ตหุ้นทั้งหมด 60% นั่นเอง

อย่างไรก็ตาม ขอย้ำอีกครั้งว่า เงินลงทุนขั้นต่ำของทั้งสองพอร์ตเริ่มต้นที่ 500,000 บาท ซึ่งหากท่านใดมีข้อสงสัยเพิ่มเติม ไม่ว่าจะเกี่ยวกับสัดส่วนการลงทุนแนะนำ หรือรายละเอียดพอร์ต ก็สามารถปรึกษาทีมงาน FINNOMENA Investment Advisor ก่อนเริ่มลงทุนได้ ฟรี! ไม่มีค่าใช้จ่ายเพิ่มเติม

ขอคำปรึกษาพอร์ต All Balance ได้ที่ https://finno.me/allbalance-consult-wb2

ขอคำปรึกษาพอร์ต All Weather Strategy ได้ที่ https://finno.me/aws-consult-wb2

ส่วนใครที่เลือกได้แล้วว่าจะลงทุนพอร์ตไหนก็สามารถคลิกที่ลิงก์ด้านล่างเพื่อเริ่มต้นสร้างแผนการลงทุนได้เลย

เริ่มต้นสร้างแผน All Balance ได้ที่ https://finno.me/create-all-balance-wb2

เริ่มต้นสร้างแผน All Weather Strategy ได้ที่ https://finno.me/create-aws-wb2

.

อย่างที่บอกไปในช่วงต้นบทความว่า FINNOMENA เรามีมหกรรมงานสัมมนาออนไลน์ที่ใหญ่ที่สุดแห่งปี “รวมพลคนลงทุน 2021” ที่จัดเต็มต่อเนื่องไปจนถึงสิ้นปี 2021 มอบเป็นของขวัญตอบแทนนักลงทุนฟินโนมีนาและผู้ที่สนใจเรื่องการลงทุน โดยงานสัมมนาทุกงาน ฟรี! ไม่มีค่าใช้จ่าย ใครไม่อยากพลาดสัมมนาดี ๆ รีบมาจองที่นั่งกันได้ที่ https://finno.me/ruamphol-2021-wb2

เนื่องจากแต่ละงานรับผู้เข้าร่วมจำนวนจำกัด สนใจงานสัมมนาในหัวข้อไหน กดลงทะเบียนได้เลย รับรองได้ว่าแต่ละงานสัมมนาที่ FINNOMENA จัด เราคัดหัวข้อมาเน้น ๆ เนื้อหาแน่น ๆ ตอบโจทย์นักลงทุนครบทุกมุม ไม่ผิดหวังแน่นอน!

— planet 46.

คำเตือน

ผู้ลงทุนควรศึกษาทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง และสามารถขอข้อมูลกองทุนจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน I สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”