ในวันเงินเดือนออก ใครเคยเปิดดูในสลิปเงินเดือนบ้างว่าเราโดนหักภาษีไปเท่าไร? ใครที่ไม่เคยให้ลองเปิดอีเมลเช็กดู เพราะหากเอามารวมดูจริง ๆ แล้ว ปีหนึ่งเราอาจจะเสียภาษีมากกว่าที่คิดไว้ก็ได้

ได้ยินแบบนี้ หลายคนอาจจะกังวล และเริ่มสนใจการวางแผนภาษี อยากรู้ว่ามีวิธีไหนบ้างที่จะช่วยให้เราประหยัดภาษีได้?

บทความนี้ Finnomena ขอไขข้อสงสัยเหล่านั้นให้ พร้อมรวบรวมรายการลดหย่อนภาษี ปี 2567 ที่ทุกคนต้องรู้มาไว้ให้แล้ว หาคำตอบได้ที่นี่ ครบจบในที่เดียว!

อ่านเพิ่มเติม สรุปวิธีคำนวณภาษี: รายได้เท่าไรต้องเสียภาษีเท่าไร?

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

การวางแผนภาษีสำคัญอย่างไร? ทำไมถึงต้องวางแผนภาษีทุกปี

ขอแบ่งเป็น 2 เหตุผลหลัก ๆ ดังนี้

- สามารถวางแผนการเงินได้รัดกุมและเป็นระบบมากขึ้น: ช่วยให้การเสียภาษีถูกต้องครบถ้วนตามที่กฎหมายกำหนด

- ยิ่งวางแผนภาษีเร็ว ยิ่งประหยัดภาษีได้มาก: ทำให้เราได้เงินภาษีคืน และประหยัดเงินในกระเป๋าของตัวเองได้มากขึ้น

ทั้งนี้ค่าลดหย่อนภาษีที่กฎหมายได้ระบุไว้อาจมีการเปลี่ยนแปลงได้ ดังนั้นเราในฐานะผู้เสียภาษีจึงควรหมั่นติดตามหลักเกณฑ์เงื่อนไขในทุกปี เพื่อที่จะได้วางแผนลดหย่อนภาษีได้อย่างถูกต้องเหมาะสม และเซฟงบในกระเป๋าไปได้อีกมาก

สรุปรายการลดหย่อนภาษี ปี 2567

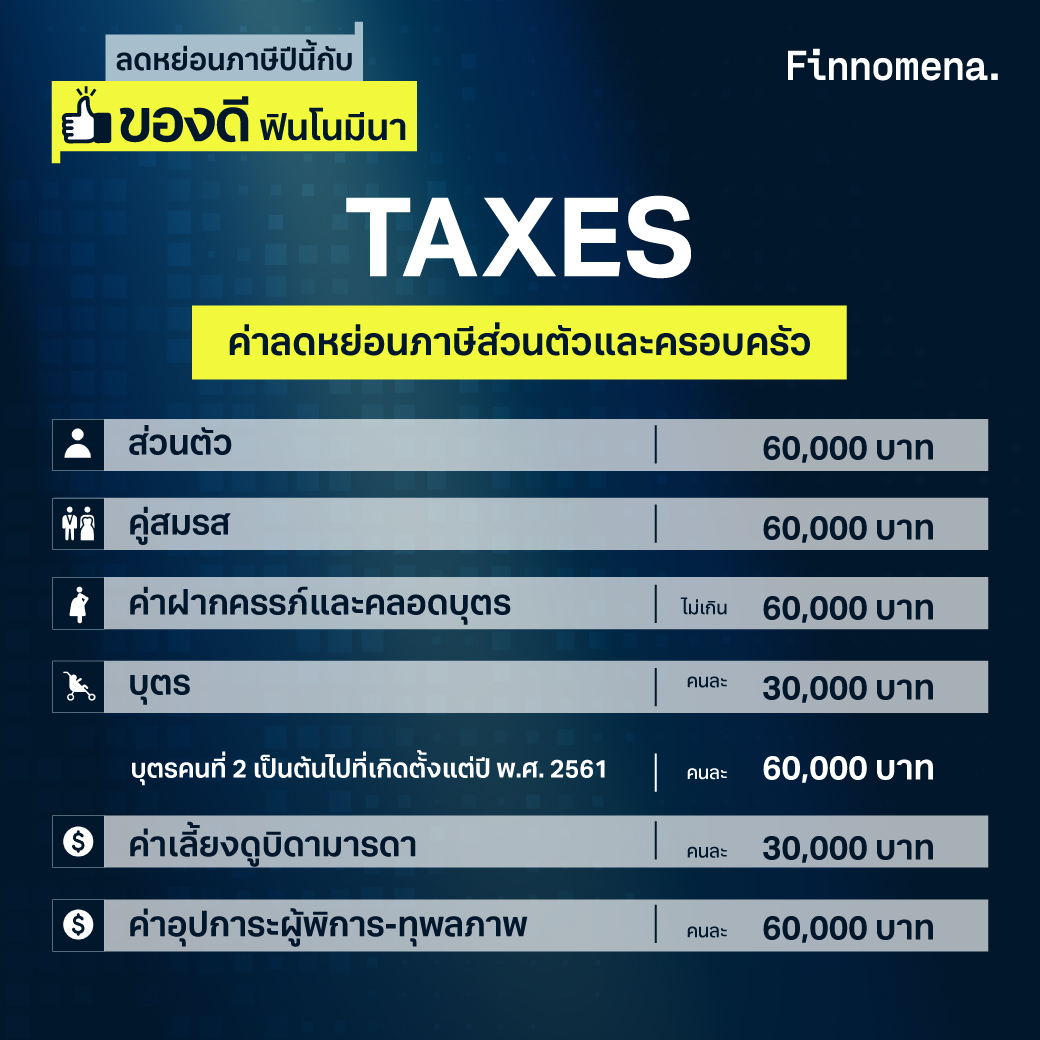

1. ค่าลดหย่อนภาษีส่วนตัวและครอบครัว

ประกอบด้วย

- ค่าลดหย่อนส่วนตัว จำนวน 60,000 บาท สามารถนำไปลดหย่อนภาษีได้โดยไม่มีเงื่อนไขใด ๆ

- ค่าลดหย่อนคู่สมรส จำนวน 60,000 บาท สำหรับคู่สมรสที่จดทะเบียนสมรสถูกต้องตามกฎหมาย และคู่สมรสจะต้องไม่มีรายได้ (ได้สูงสุด 1 คน)

- ค่าลดหย่อนฝากครรภ์และคลอดบุตร ที่จ่ายให้กับสถานพยาบาลของรัฐหรือเอกชน สามารถลดหย่อนได้ตามที่จ่ายจริง รวมสูงสุดไม่เกินครรภ์ละ 60,000 บาท (ทั้งนี้การตั้งครรภ์ลูกแฝดจะนับว่าเป็นครรภ์เดียว) หากทั้งสามีและภรรยายื่นภาษีทั้งคู่ จะให้สิทธิลดหย่อนนี้แก่ภรรยาเท่านั้น โดยสามีสามารถลดหย่อนภาษีในกรณีที่ภรรยาไม่มีเงินได้

- ค่าลดหย่อนภาษีบุตร คนละ 30,000 บาท โดยจะต้องเป็นบุตรโดยกฎหมายหรือบุตรบุญธรรมที่จดทะเบียนรับเป็นบุตรบุญธรรมแล้ว และต้องมีอายุไม่เกิน 20 ปี หรืออายุไม่เกิน 25 ปี และกำลังศึกษาอยู่ หรือในกรณีที่บุตรอายุเกิน 25 ปี ขึ้นไป แต่มีสถานะเป็นบุคคลไร้ความสามารถ หรือเสมือนไร้ความสามารถ ก็สามารถลดหย่อนภาษีได้ ในกรณีบุตรคนที่ 2 ขึ้นไปที่เกิดตั้งแต่ปี พ.ศ. 2561 เป็นต้นไป สามารถลดหย่อนได้คนละ 60,000 บาท

- กรณีมีเฉพาะบุตรชอบด้วยกฎหมาย: สามารถใช้สิทธิลดหย่อนบุตรกี่คนก็ได้ตามจำนวนบุตรจริง

- กรณีมีเฉพาะบุตรบุญธรรม: สามารถใช้สิทธิลดหย่อนบุตรได้คนละ 30,000 บาท สูงสุด 3 คน

- กรณีมีทั้งบุตรชอบด้วยกฎหมายและบุตรบุญธรรม: ให้ใช้สิทธิบุตรที่ชอบด้วยกฎหมายก่อน และหากบุตรบุญธรรมเป็นคนที่ 4 จะไม่สามารถใช้สิทธิได้ แต่ถ้าบุตรบุญธรรมอยู่ในคนที่ 1-3 สามารถใช้สิทธิบุตรบุญธรรมได้

- ค่าลดหย่อนสำหรับเลี้ยงดูบิดามารดาของตนเองและของคู่สมรส จำนวนคนละ 30,000 บาท สูงสุดไม่เกิน 4 คน กล่าวคือ สามารถลดหย่อนได้สูงสุดไม่เกิน 120,000 บาท (และจะต้องไม่ใช่พ่อแม่บุญธรรม) โดยบิดามารดาจะต้องมาอายุมากกว่า 60 ปี และมีรายได้ต่อปีไม่เกิน 30,000 บาท ซึ่งไม่สามารถใช้สิทธิลดหย่อนซ้ำระหว่างพี่น้องได้

- ค่าลดหย่อนภาษีกรณีอุปการะผู้พิการหรือบุคคลทุพลภาพ จำนวนคนละ 60,000 บาท และผู้พิการจะต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี และมีบัตรประจำตัวผู้พิการ รวมถึงจะต้องมีหนังสือรับรองการเป็นผู้อุปการะ

ในกรณีที่ผู้พิการหรือทุพลภาพเป็นบิดามารดา บุตร หรือคู่สมรสของตนเอง สามารถใช้สิทธิลดหย่อนได้ทั้งสองส่วน ตัวอย่างเช่น คู่สมรสไม่มีรายได้และเป็นผู้พิการ สามารถลดหย่อนได้สูงสุด 120,000 บาท (ค่าลดหย่อนคู่สมรส 60,000 บาท และค่าลดหย่อนอุปการะผู้พิการ 60,000 บาท)

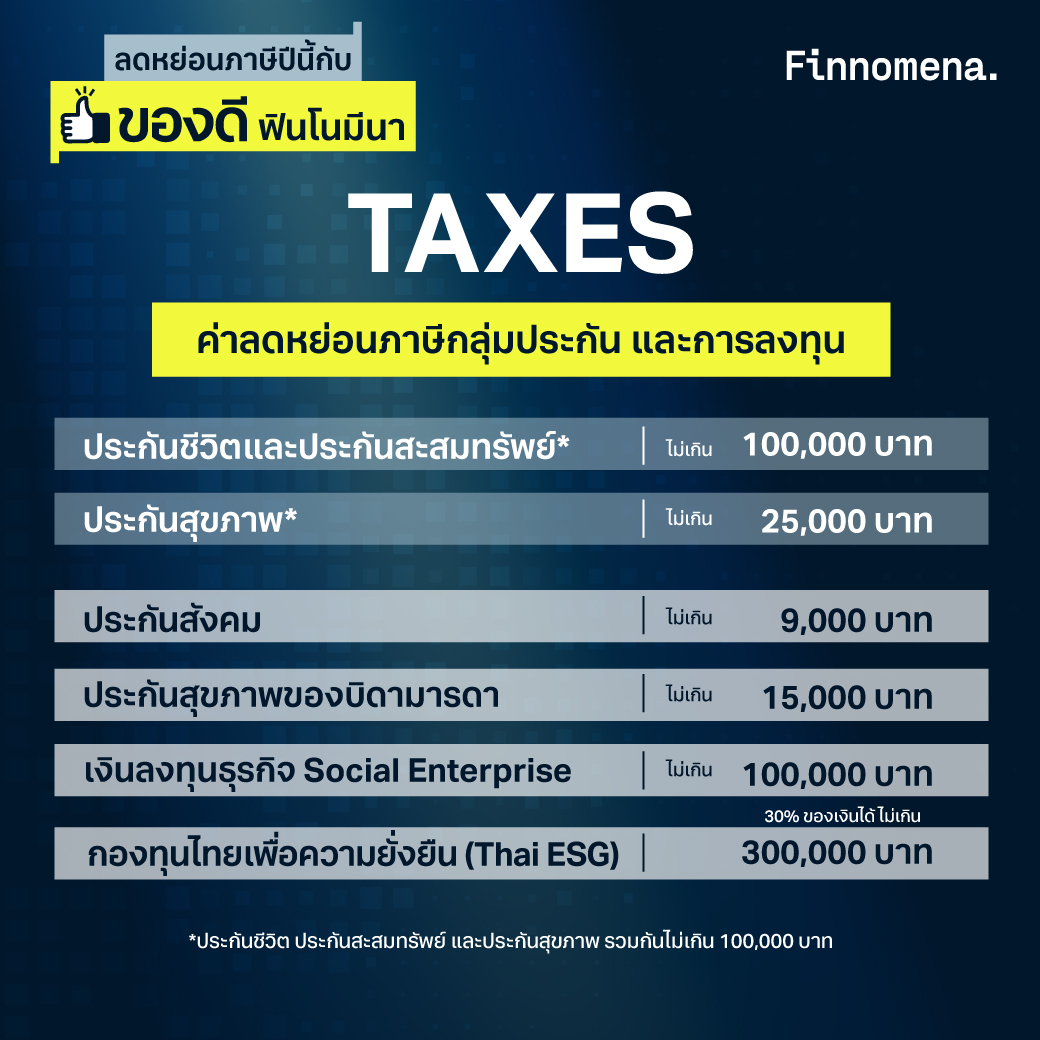

2. ค่าลดหย่อนภาษีกลุ่มประกัน เงินออม และการลงทุน

ประกอบด้วย

- เงินประกันสังคม สามารถลดหย่อนภาษีได้ตามที่จ่ายจริง สูงสุดไม่เกิน 9,000 บาท

- เบี้ยประกันชีวิตและประกันแบบสะสมทรัพย์ ลดหย่อนได้ตามที่จ่ายจริงสูงสุดไม่เกิน 100,000 บาท โดยเงื่อนไขของค่าลดหย่อนประกันชีวิตคือ ต้องมีระยะเวลาคุ้มครอง 10 ปีขึ้นไป ต้องทำประกันกับบริษัทประกันชีวิตในประเทศไทย และถ้าหากมีการเวนคืนกรมธรรม์ก่อนครบ 10 ปี จะถือว่าเป็นการผิดเงื่อนไข ไม่สามารถนำมาลดหย่อนภาษีได้

- เบี้ยประกันสุขภาพ และเบี้ยประกันอุบัติเหตุที่คุ้มครองสุขภาพ ลดหย่อนได้ตามที่จ่ายจริงสูงสุดไม่เกิน 25,000 บาท และเมื่อรวมกับประกันชีวิตและประกันแบบสะสมทรัพย์ ต้องไม่เกิน 100,000 บาท

- เบี้ยประกันสุขภาพของบิดามารดา ลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 15,000 บาท (บิดามารดามีรายได้ไม่เกิน 30,000 บาทต่อปี แต่ไม่จำเป็นต้องมีอายุ 60 ปีขึ้นไป)

- เงินลงทุนธุรกิจ Social Enterprise (วิสาหกิจเพื่อสังคม) สำหรับผู้ที่ลงทุนในหุ้นหรือธุรกิจ Social Enterprise ตั้งแต่ปี 2564 เป็นต้นไป สามารถนำเงินลงทุนไปเป็นค่าลดหย่อนได้ โดยลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 100,000 บาท

- กองทุนรวมไทยเพื่อความยั่งยืน (Thai ESG) สามารถนำมาลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริง สูงสุดไม่เกิน 300,000 บาท – สามารถอ่านข้อมูลเพิ่มเติมเกี่ยวกับกองทุน Thai ESG ได้ที่ กองทุน Thai ESG คืออะไร? ลดหย่อนภาษีแบบใหม่ เทียบกับ SSF RMF ต่างกันอย่างไร

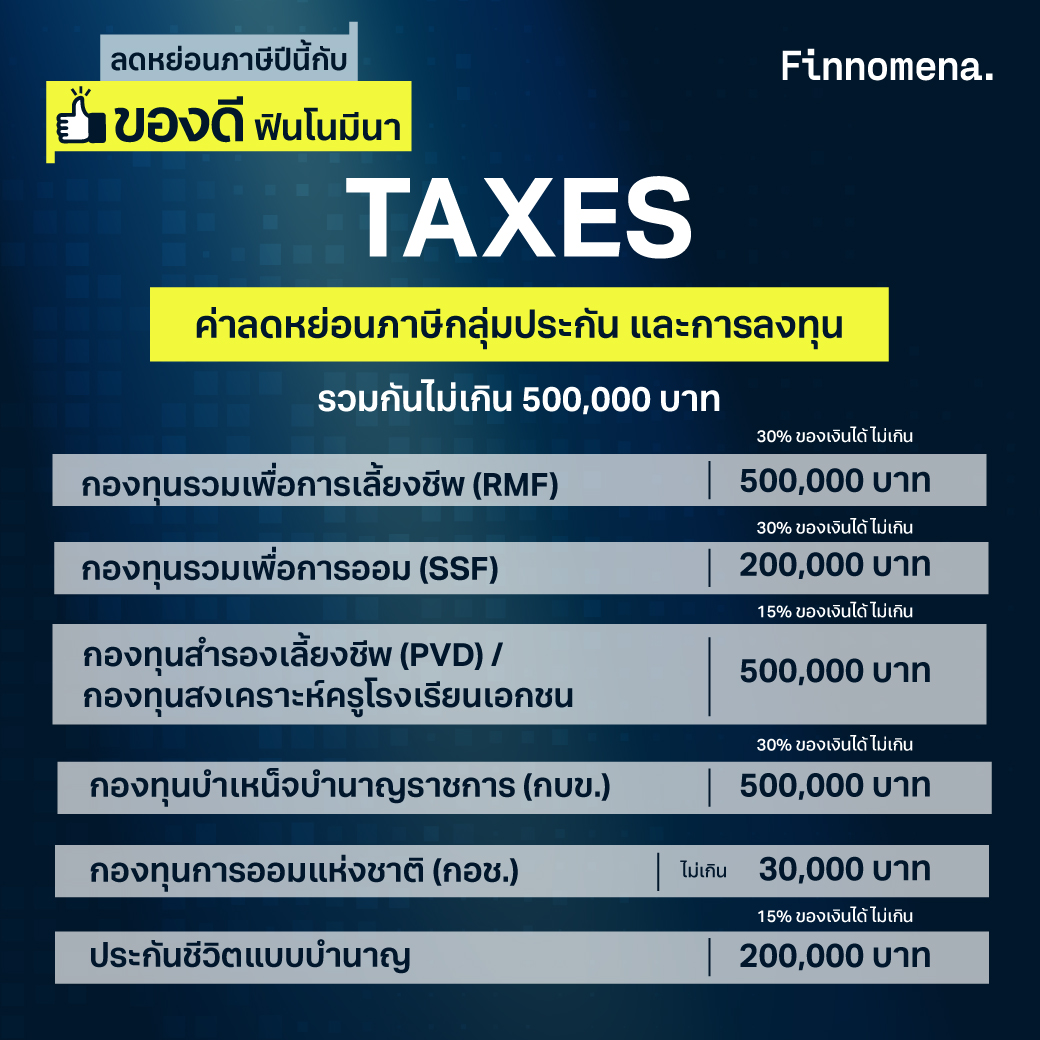

- กองทุนรวมเพื่อการเลี้ยงชีพ (RMF : Retirement Mutual Fund) สามารถนำมาลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริง สูงสุดไม่เกิน 500,000 บาท – สามารถอ่านข้อมูลเพิ่มเติมเกี่ยวกับกองทุน RMF ได้ที่ “RMF” คืออะไร? ทบทวนเงื่อนไขพร้อมกองทุนแนะนำ!

- กองทุนรวมเพื่อการออม (SSF : Super Saving Funds) เป็นกองทุนเพื่อส่งเสริมการออมระยะยาว สามารถนำมาลดหย่อนได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงสูงสุดไม่เกิน 200,000 บาท – สามารถอ่านเรื่องกองทุนรวม SSF เพิ่มเติมได้ที่ คัมภีร์มหากาพย์กองทุน SSF กองไหนดี ต้องซื้อไหม ซื้อได้เท่าไร? สุดยอดกองทุนลดหย่อนภาษีปี 2565

- กองทุนสำรองเลี้ยงชีพ (PVD) / กองทุนสงเคราะห์ครูโรงเรียนเอกชน สามารถนำมาลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี ตามจำนวนที่จ่ายจริง สูงสุดไม่เกิน 500,000 บาท

- กองทุนบำเหน็จบำนาญราชการ (กบข.) ลดหย่อนได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามจำนวนที่จ่ายจริง สูงสุดไม่เกิน 500,000 บาท

- กองทุนการออมแห่งชาติ (กอช.) ตามที่จ่ายจริง สูงสุดไม่เกิน 30,000 บาท

- เบี้ยประกันชีวิตแบบบำนาญ สามารถนำมาลดหย่อนภาษีได้ 15% ของเงินได้ ตามที่จ่ายจริง สูงสุดไม่เกิน 200,000 บาท โดยเงื่อนไขของค่าลดหย่อนประกันชีวิตคือ ต้องมีระยะเวลาคุ้มครอง 10 ปีขึ้นไป ต้องทำประกันกับบริษัทประกันชีวิตในประเทศไทย และมีการจ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ

*** สำหรับกลุ่มค่าลดหย่อนประกันชีวิตและการลงทุนในการวางแผนเกษียณ ได้แก่ กองทุน RMF กองทุน SSF กบข. กองทุนสำรองเลี้ยงชีพ กองทุนสงเคราะห์ครูเอกชน กองทุนการออมแห่งชาติ และประกันชีวิตแบบบำนาญ เมื่อรวมกันทั้งหมด ต้องไม่เกิน 500,000 บาท ***

สามารถอ่านข้อมูลเพิ่มเติมเกี่ยวกับประกันชนิดต่าง ๆ และสิทธิประโยชน์ทางการลดหย่อนภาษีได้ที่ สรุป ซื้อประกันแบบไหน ได้ลดหย่อนภาษี? สิทธิประโยชน์และเงื่อนไขที่ต้องรู้

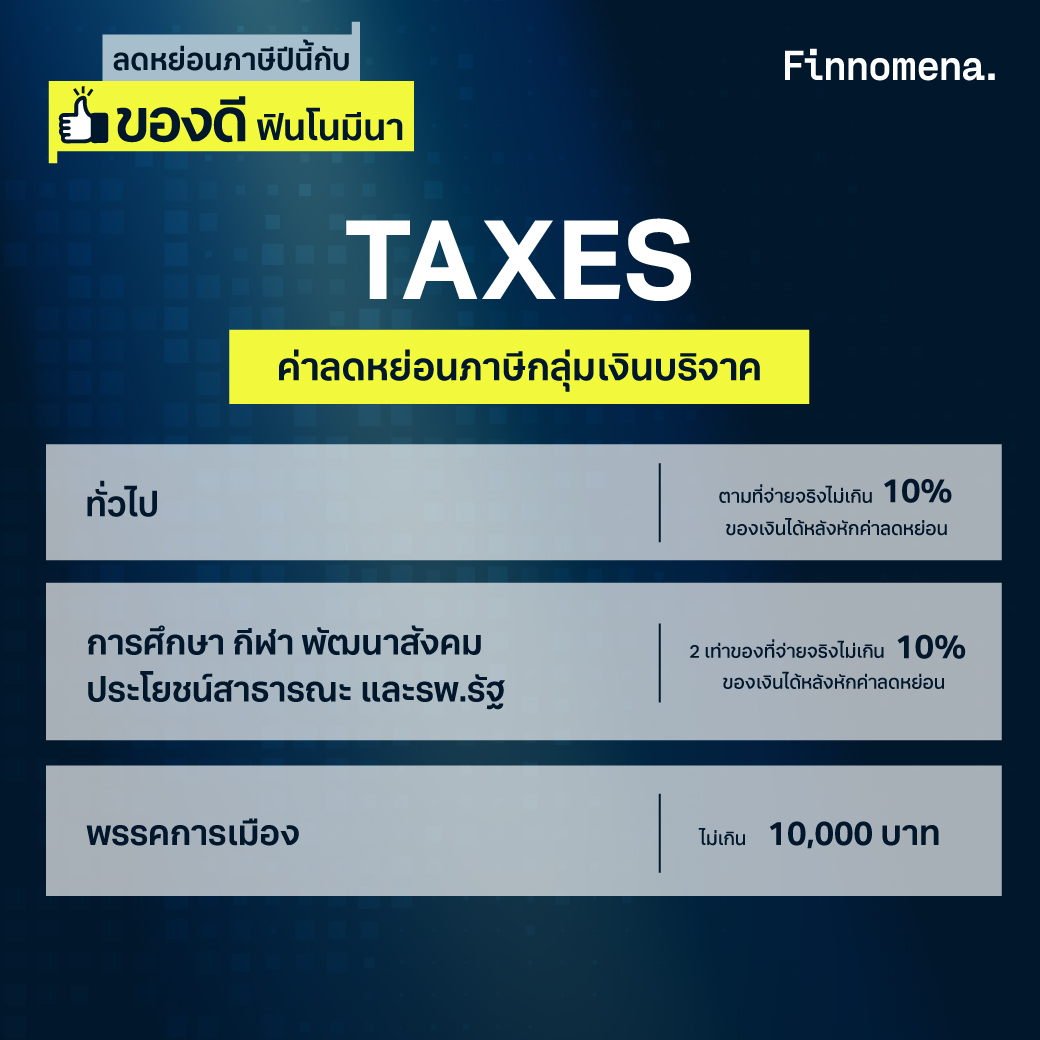

3. ค่าลดหย่อนภาษีกลุ่มเงินบริจาค

ประกอบด้วย

- เงินบริจาคทั่วไป ลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 10% ของเงินได้หลังจากหักค่าลดหย่อนภาษี

- เงินบริจาคเพื่อการศึกษา การกีฬา การพัฒนาสังคม เพื่อประโยชน์สาธารณะ และบริจาคเพื่อสถานพยาบาลของรัฐ สามารถนำมาลดหย่อนได้ 2 เท่าของเงินบริจาคจริง สูงสุดไม่เกิน 10% ของเงินได้หลังจากหักค่าลดหย่อนภาษี

- เงินบริจาคให้กับพรรคการเมือง นำมาลดหย่อนได้สูงสุดไม่เกิน 10,000 บาท เริ่มตั้งแต่ 1 ม.ค. 2561 เป็นต้นไป

สามารถอ่านข้อมูลเพิ่มเติมเกี่ยวกับการบริจาคเพื่อลดหย่อนภาษีเพิ่มเติมได้ที่ บริจาคอะไร ลดหย่อนภาษีได้ถึง 2 เท่า !

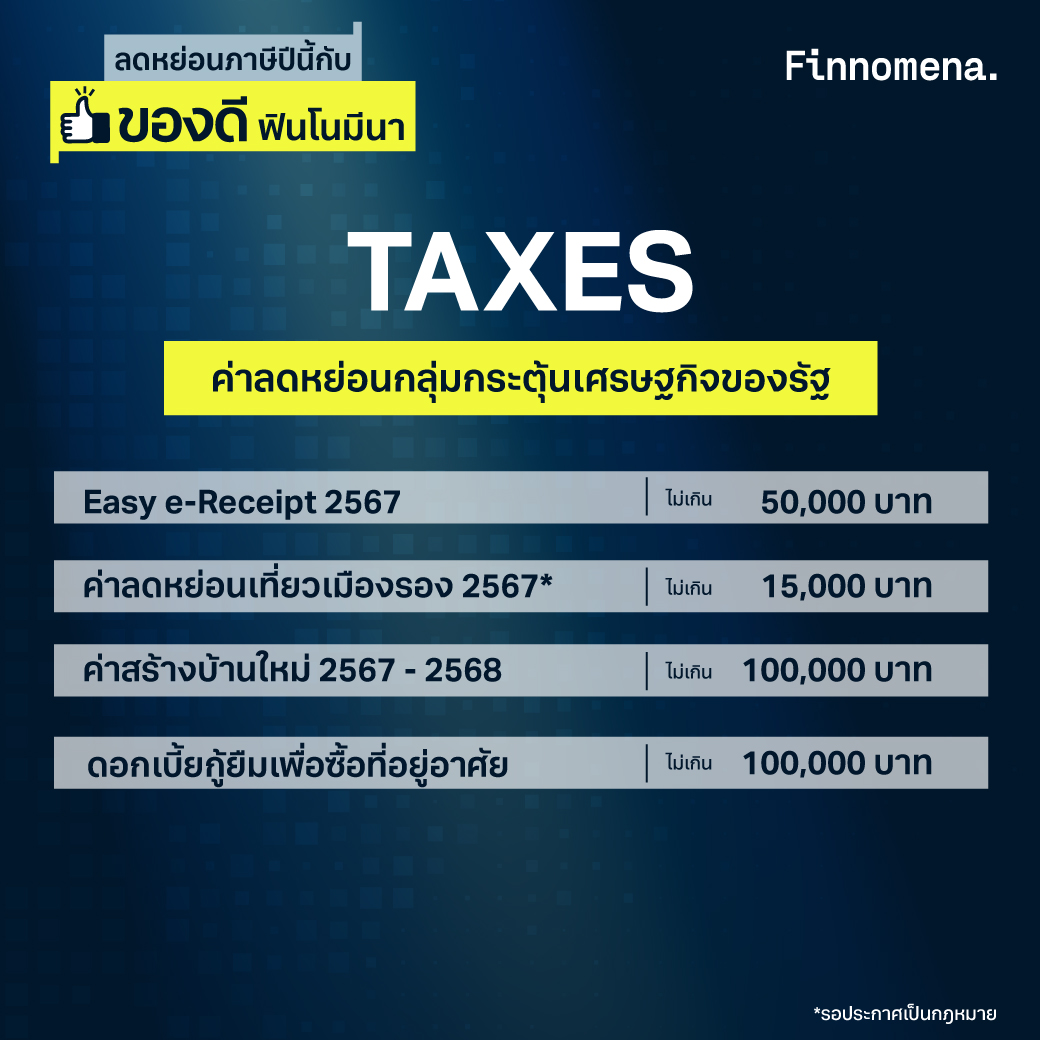

4. ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจของรัฐ

ประกอบด้วย

- Easy e-Receipt 2567 สามารถลดหย่อนได้ไม่เกิน 50,000 บาท ตามที่จ่ายจริง สำหรับค่าซื้อสินค้าและบริการที่มีใบกำกับภาษีและใบเสร็จรับเงินอิเล็กทรอนิกส์ (e-Tax Invoice) หรือใบเสร็จรับเงินอิเล็กทรอนิกส์ (e-Receipt) ตั้งแต่วันที่ 1 มกราคม – 15 กุมภาพันธ์ 2567 สินค้าและบริการที่สามารถนำมาลดหย่อนภาษีได้ ได้แก่ สินค้าและบริการที่เสียภาษีมูลค่าเพิ่ม (VAT) สินค้า OTOP และสินค้าหมวดหนังสือ (รวมถึง E-Book)

- ค่าลดหย่อนเที่ยวเมืองรอง 2567 สามารถลดหย่อนได้ไม่เกิน 15,000 บาท ตามที่จ่ายจริง สำหรับจังหวัดรอง 55 จังหวัด ประกอบด้วยค่าบริการท่องเที่ยวมัคคุเทศก์ ค่าแพ็คเกจทัวร์ ค่าที่พักในโรงแรม รีสอร์ท หรือโฮมสเตย์ ระหว่างวันที่ 1 พฤษภาคม – 30 พฤศจิกายน 2567 (รอประกาศเป็นกฎหมาย)

- ดอกเบี้ยกู้ยืมเพื่อซื้อหรือสร้างที่อยู่อาศัย เช่น บ้านเดี่ยว คอนโด ห้องชุด และอาคาร เป็นต้น สามารถลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 100,000 บาท

- ค่าสร้างบ้านใหม่ 2567-2568 สามารถลดหย่อนได้ 10,000 บาท ต่อจำนวนค่าก่อสร้างที่จ่ายจริงทุก 1 ล้านบาท (รวม VAT แล้ว) รวมแล้วไม่เกิน 100,000 บาท โดยจำกัดค่าก่อสร้างบ้านใหม่ไม่เกิน 1 หลัง สูงสุดไม่เกิน 10,000,000 บาท เฉพาะค่าก่อสร้างบ้านใหม่ตามสัญญาจ้างที่ได้เริ่มก่อสร้างตั้งแต่วันที่ 9 เมษายน 2567 – 31 ธันวาคม 2568

เอกสารที่ต้องเตรียมสำหรับการใช้สิทธิลดหย่อนภาษี

รูปแบบการยื่นภาษีเงินได้บุคคลธรรมดามีอยู่ 2 แบบ คือ ภ.ง.ด.90 (สำหรับผู้มีรายได้นอกเหนือจากเงินเดือน) และ ภ.ง.ด.91 (สำหรับผู้มีรายได้เป็นเงินเดือนโดยไม่มีรายได้เสริมอื่น) และจะต้องเตรียมเอกสารดังนี้

- หนังสือรับรองภาษีเงินได้หัก ณ ที่จ่าย (ใบ 50 ทวิ) – สามารถอ่านข้อมูลเพิ่มเติมได้ที่ ความเข้าใจผิดเกี่ยวกับใบ 50 ทวิ

- รายการลดหย่อนภาษีที่รวบรวมทั้งปี เช่น ค่าเลี้ยงดูบุตร ค่าเลี้ยงดูบิดามารดา

- เอกสารประกอบการลดหย่อนภาษี เพื่อกรอกแบบฟอร์มการยื่นจ่ายภาษี

สถานที่สำหรับการยื่นภาษี

- ยื่นภาษีด้วยตัวเองที่กรมสรรพากร หรือสำนักงานสรรพากรพื้นที่สาขา

- ยื่นภาษีออนไลน์ผ่านระบบ E-Filing ของ กรมสรรพากร https://efiling.rd.go.th/rd-cms/ – สามารถอ่านวิธียื่นภาษีออนไลน์เพิ่มเติมได้ที่ วิธียื่นภาษีออนไลน์ ฉบับมือใหม่ทำตามได้ง่ายสุด ๆ

- ยื่นภาษีผ่านแอปพลิเคชัน RD Smart Tax โดยต้องทำการลงทะเบียนผ่านเว็บไซต์กรมสรรพากรก่อน จึงจะสามารถยื่นผ่านแอปพลิเคชันได้

กรณียกเว้นภาษีเงินได้บุคคลธรรมดา

- กรณีผู้มีเงินได้เป็นผู้พิการ และมีบัตรประจำตัวคนพิการว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ พ.ศ. 2550 ซึ่งเป็นผู้ที่อาศัยอยู่ในประเทศไทย และมีอายุไม่เกิน 65 ปีบริบูรณ์ในปีภาษี จะได้รับยกเว้นเงินได้ เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

- กรณีเป็นผู้สูงอายุ และมีอายุไม่ต่ำกว่า 65 ปีบริบูรณ์ ในปีภาษี จะได้รับยกเว้นเงินได้เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

- กรณีมีเครดิตภาษีเงินปันผล สำหรับคนที่ลงทุนในหุ้น สามารถใช้ยกเว้นภาษีได้ตามสัดส่วนที่ได้รับจากเงินปันผล

และทั้งหมดนี้ก็คือ รายการลดหย่อนภาษีสำหรับปี พ.ศ. 2567 ที่ทาง Finnomena ได้รวบรวมมาให้

การวางแผนภาษีมีความสำคัญเพราะจะช่วยให้เราสามารถวางแผนการเงินได้อย่างรัดกุมและเป็นระบบมากขึ้น อย่างไรก็ตามรายการลดหย่อนภาษีแต่ละประเภทไม่ได้มีประโยชน์เพียงแค่ลดหย่อนภาษีเท่านั้น แต่ยังมีประโยชน์ในด้านอื่น ๆ เช่น กองทุนประหยัดภาษี SSF, RMF และ Thai ESG ที่นอกจากจะนำค่าซื้อไปลดหย่อนภาษีได้แล้ว ยังสร้างโอกาสรับผลตอบแทนจากการลงทุนได้ด้วย

สุดท้ายแล้ว อยากจะฝากไว้ว่าการวางแผนภาษีไม่จำเป็นต้องทำทีเดียวตอนสิ้นปี เราสามารถเริ่มวางแผนภาษีได้เลยตั้งแต่ต้นปี ซึ่งตอนนี้ Finnomena Funds เปิดให้ลงทุนในกองทุนประหยัดภาษีอย่าง SSF และ RMF แบบ DCA ได้แล้ว สร้างแผน DCA ครั้งเดียว ลงทุนให้ทุกเดือนอัตโนมัติ ไม่ต้องตั้งรายการใหม่ทุกเดือน ดูรายละเอียดเพิ่มเติมได้ที่ https://finno.me/9-step-ssf-rmf-dca-web

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws