จากตอนที่แล้วที่ เด็กการเงิน ได้รีวิวกองทุน Emerging Market แบบเน้น ๆ ไปแล้ว ซึ่งได้คัดเลือกมาจากกองทุนที่มีผลตอบแทนย้อนหลัง 5 อันดับแรก หลังจากก็มีกองใหม่ ๆ มาด้วย วันนี้เราเลยขอมารีวิวเพิ่มให้ ดังนั้นในกลุ่ม EM เราจะรีวิวทั้งหมด 3 EP. โดย EP หน้าจะเป็นกลุ่ม LATAM, BRIC และ Eastern Europe

อ่านเพิ่มเติม เปรียบเทียบกองทุน Emerging Market EP.1

3 กองทุนที่เรานำมารีวิววันนี้ เราจะไม่พูดถึงผลตอบแทน เพราะบางกองทุนเพิ่งตั้งมาไม่นาน และบางกองทุนก็มีการเปลี่ยนกองทุนหลักระหว่างทางด้วย เราจะขอรีวิวถึงจุดเด่น ความแปลกของแต่ละกองแทน ทั้งนี้เพื่อให้เป็นหนึ่งในตัวเลือกสำหรับนักลงทุนที่ชอบในกลุ่ม EM โดย EM สามารถมีได้ 15-20% ของพอร์ต ร่วมกับกองทุนหุ้นจีน H-Share หุ้นอินเดีย หุ้นเกาหลีใต้ และอาเซียน มากน้อยขึ้นอยู่กับความเสี่ยง

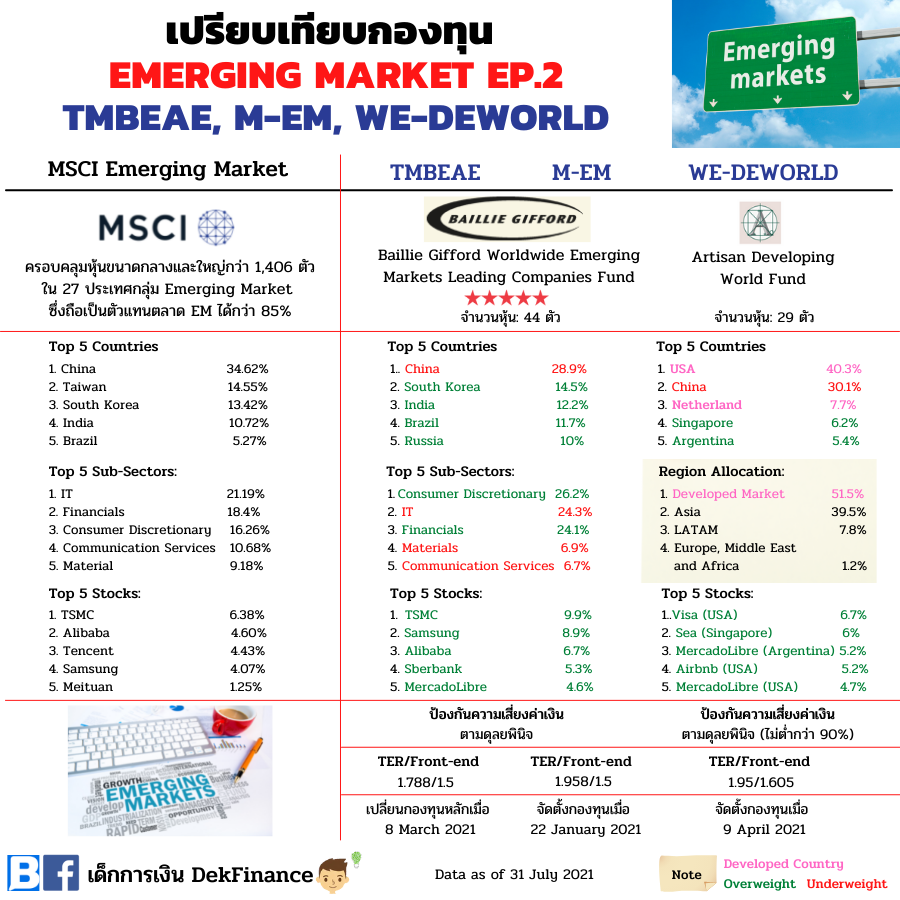

จุดเด่นของ 3 กองทุนที่นำมารีวิววันนี้คือ TMBEAE, M-EM ซึ่งมีกองทุนหลักคือ Baillie Gifford Worldwide Emerging Markets โดย TMBEAE เพิ่งเปลี่ยนกองทุนหลักเมื่อ 8 มีนาคม 2021 ส่วน M-EM เพิ่งจัดตั้งกองทุนใหม่เมื่อ 22 มกราคม 2021 และ WE-DEWORLD จัดตั้งกองทุนเมื่อ 9 เมษายน 2021 ซึ่งมีกองทุนหลักคือ Arisan Developing World Funds

มาดูในส่วนจุดเด่นของกองทุนหลักกัน

- Baillie Gifford Worldwide Emerging Markets ที่กองทุน TMBEAE และ M-EM ไปลงทุนนั้น ได้ 5 ดาว Morningstar โดยข้อมูลล่าสุดเดือนกรกฎาคม 2021 กองทุนหลักลงทุนในหุ้นเพียงแค่ 44 ตัว มีความ High conviction ตามแนวของ Baillie Gifford และเมื่อเทียบกับ MSCI Emerging Market กองทุนได้ underweight จีน overweight บราซิลและรัสเซีย ในส่วนของ sector ก็ overweight กลุ่ม Consumer discretionary, Financials และ underweight กลุ่ม Communication services เมื่อเทียบหุ้นรายตัว ก็มีการ overweight TSMC และ Samsung อีกด้วย

- Arisan Developing World Funds ที่กองทุน WE-DEWORLD ไปลงทุน โดยข้อมูลล่าสุดเดือนกรกฎาคม 2021 กองทุนหลักนี้ถือว่ามีความแปลกมาก ๆ เพราะชื่อกองบอกว่าเป็น Developing World แต่เมื่อดูภูมิภาคที่กองทุนไปลงทุนนั้นมีกลุ่มประเทศพัฒนาแล้ว (Developed Market) กว่า 51.5% เกินครึ่งอีก ซึ่งใน 51.5% นี้ก็เป็นสหรัฐฯ ไปแล้วกว่า 40.3% ตามด้วยเนเธอร์แลนด์ 7.7% และฝรั่งเศส 3.5% ทั้งนี้กองทุนลงทุนในกลุ่ม EM อย่างเอเชีย 39.5% ซึ่งก็ underweight จีนอยู่ และยังมีลงทุนใน LATAM 7.8% และรัสเซีย 1.2%

นอกจากนี้ต้องเรียกว่ากองทุนมีความ Super high conviction เพราะลงทุนในหุ้นเพียง 29 ตัว ซึ่งน้อยกว่า Baillie Gifford ที่ลงทุนในหุ้น 44 ตัว เมื่อดูหุ้นรายตัวก็แตกต่างจาก MSCI Emerging Market แทบทั้งหมด เมื่อเห็นภูมิภาค และหุ้นที่กองทุนไปลงทุนแบบนี้แล้ว ก็ไม่ต้องแปลกใจเลยถ้าจะเห็นผลตอบแทนมีความผันผวนหนักกว่ากองทุนของ Baillie Gifford มาก

ค่าธรรมเนียม

- TMBEAE: TER = 1.788%, FE = 1.5%

- M-EM: TER = 1.958%, FE = 1.5%

- WE-DEWORLD: TER = 1.95%, FE = 1.605%

การป้องกันความเสี่ยงค่าเงิน

- TMBEAE: ป้องกันความเสี่ยงตามดุลยพินิจ

- M-EM: ป้องกันความเสี่ยงตามดุลยพินิจ

- WE-DEWORLD: ป้องกันความเสี่ยงตามดุลยพินิจ (ข้อมูล ณ 31 July 2021 อยู่ที่ 91.02%)

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/posts/239706214713516

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”