ในช่วงสัปดาห์ที่ผ่านมา ตลาดหุ้นไทยและอินเดียมีการปรับตัวลง เนื่องจากการกลับมาของโควิดระลอกใหม่ ที่ส่งผลให้มีผู้ติดเชื้อเพิ่มสูงขึ้นอย่างต่อเนื่อง ขณะที่ตลาดหุ้นจีน A-Shares เอง มีการปรับประมาณการณ์ EPS ขึ้นอย่างต่อเนื่อง ทำให้มีความน่าสนใจ

บทความนี้ จะขอพาผู้อ่าน มาสรุปเนื้อหา Live The Opportunity “วิเคราะห์ตลาดหุ้นจีน vs อินเดีย vs ไทย ในวันที่โควิดกลับมาอีกครั้ง” ที่ออกอากาศเมื่อวันจันทร์ที่ 26 เมษายน 2564 กันครับ

1. Market Highlights

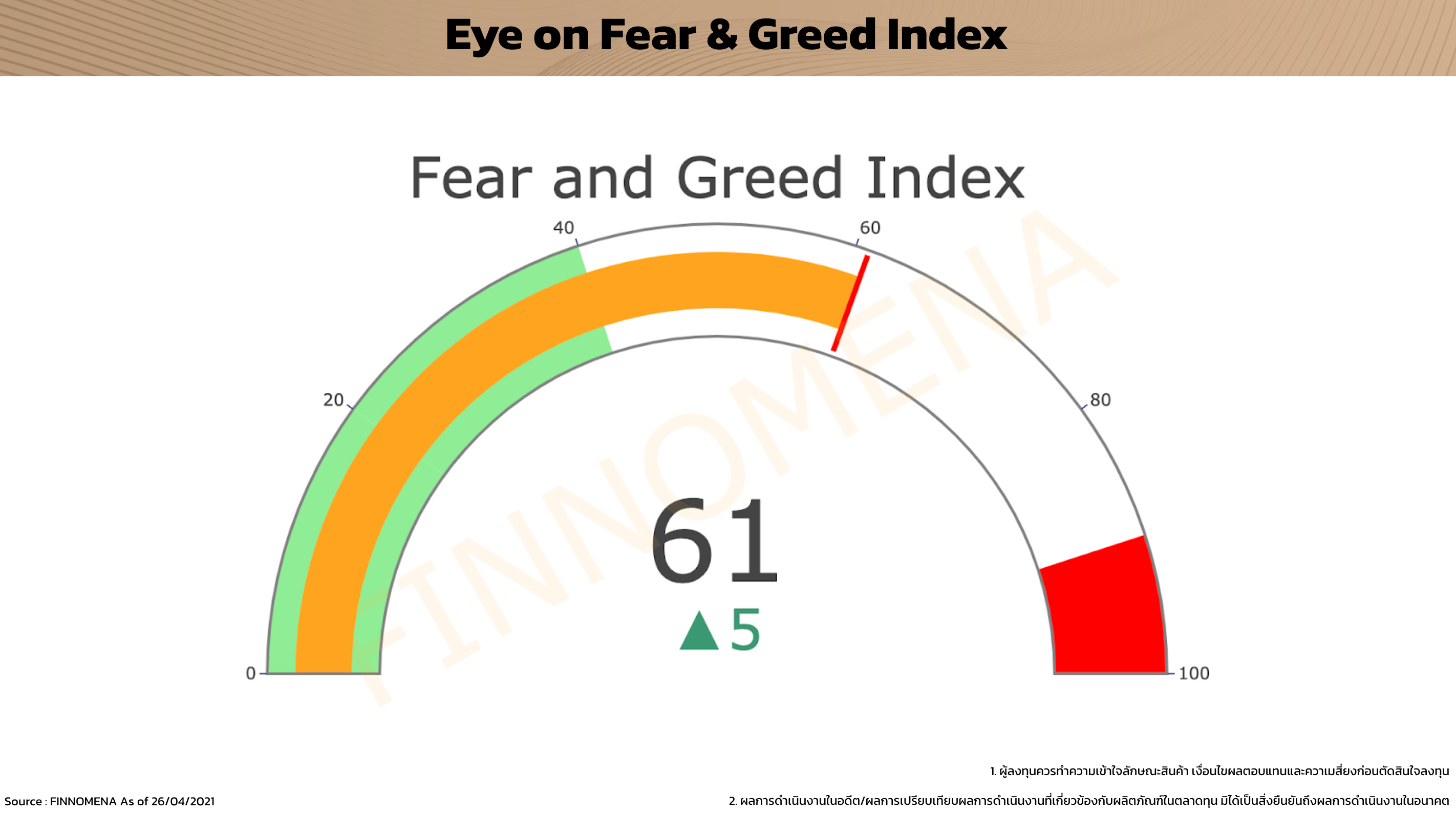

1.1 Eye on Fear & Greed Index

Fear and greed index เป็นดัชนีที่จัดทำขึ้นโดย CNN Money เพื่อบ่งชี้สภาวะของตลาดหุ้น ณ ขณะนี้ว่ามีความโลภหรือกลัวในระดับใด

ในช่วงสัปดานห์ที่ผ่าน ดัชนี Fear and Greed เพิ่มขึ้นมา 5 จุด จาก 56 ขึ้นมาอยู่ที่ 61 (More Greed) โดยปัจจัยที่หนุนให้ดัชนีเพิ่มขึ้นคือ Stock Price Strength ซึ่งวัดจากผลต่างระหว่างจำนวนหุ้นในตลาดหุ้นสหรัฐฯ ที่ทำราคาสูงสุดกับราคาต่ำสุดใหม่ในรอบ 52 สัปดาห์ ขณะที่ปัจจัยอื่นไม่ได้มีการเปลี่ยนแปลงใดที่มีนัยยะ

รูปภาพที่ 1 Fear and Greed index source: FINNOMENA as of 26/04/2564

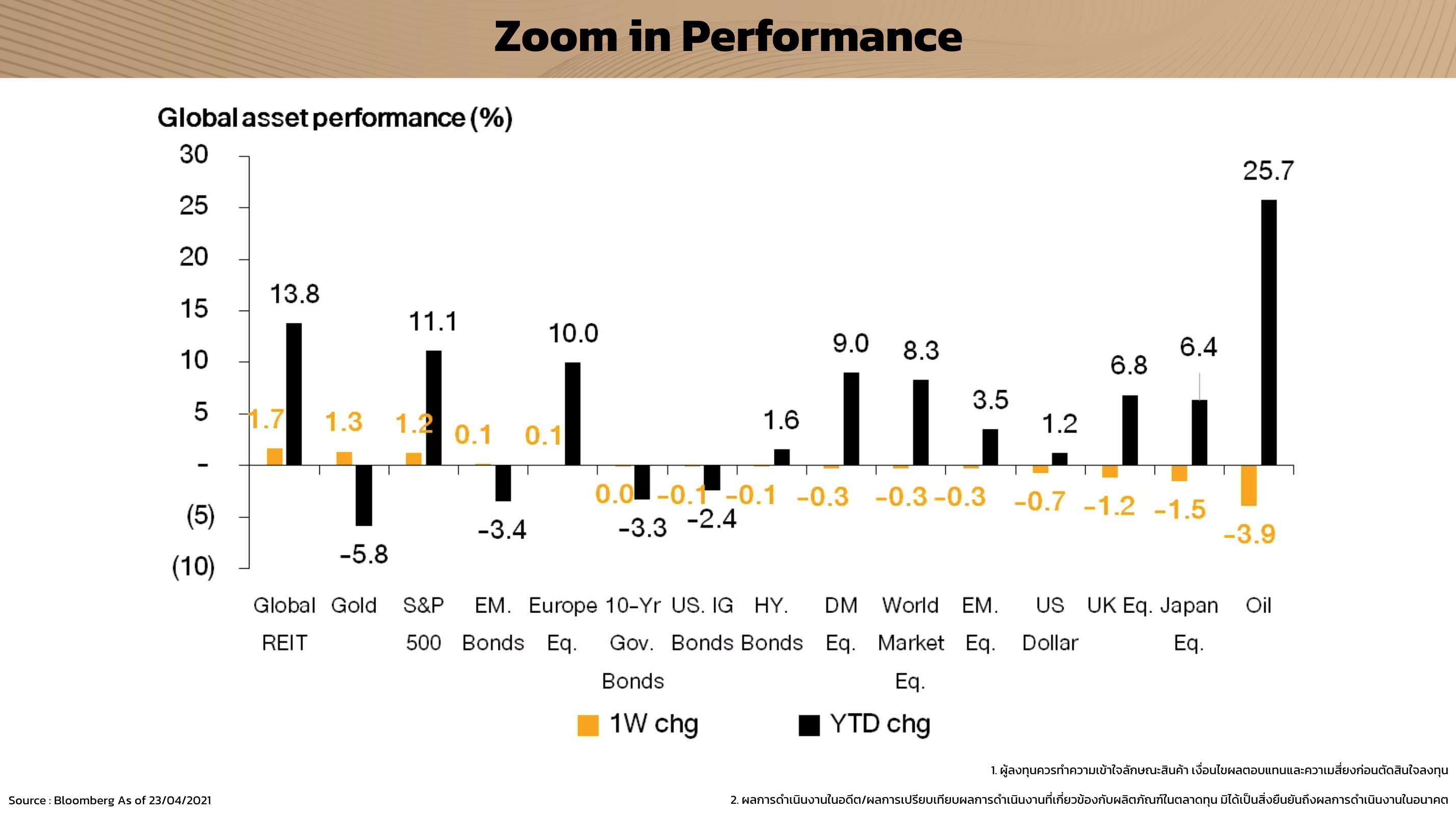

1.2 Zoom In Performance

รูปภาพที่ 2 Global Asset Performance Source: Bloomberg As of 23/04/2021

- ในส่วนของสินทรัพย์ทั่วโลก กลุ่ม Global REIT (อสังหาริมทรัพย์ทั่วโลก) สร้างผลตอบแทนได้โดดเด่นในช่วงสัปดาห์ที่ผ่าน สามารถสร้างผลตอบแทนได้ +1.7% ขณะที่สินทรัพย์ที่สร้างผลตอบแทนได้รองลงมาคือทองคำ โดยทำผลตอบแทนได้ +1.3% ซึ่ง Bloomberg รายงานว่ามีแรงซื้อจากประเทศอินเดียและจีน

- ขณะที่ตลาดหุ้นทั่วโลกสัปดาห์ที่ผ่านมา ตลาดหุ้นจีน A-Shares ทำผลตอบแทนได้โดดเด่นที่สุด +2.9% และรองลงมาคือตลาดหุ้นไทย SET Index ที่ทำผลตอบแทนได้ +1.9%

- US REIT ทำผลตอบแทนได้ดีสุดในกลุ่ม REIT อยู่ที่ +2% เนื่องจากมุมมองการเปิดเมือง หลังการฉีดวัคซีนทำได้รวดเร็ว

2. Zoom in Assets: เจาะลึกสินทรัพย์

2.1 SET Index

รูปภาพที่ 3 Source: Bloomberg As of 23/04/2021

ในช่วงสัปดาห์ที่ผ่านมา การที่ประเทศมีจำนวนตัวเลขผู้ติดเชื้อที่เพิ่มขึ้นสูงอย่างต่อเนื่อง ส่งผลต่อตลาดหุ้นไทยอย่างไร และมีโอกาสหรือความน่าสนใจไหม?

- จำนวนการติดเชื้อโควิดในประเทศไทยที่เพิ่มสูงขึ้น แต่ตลาดหุ้นไทยกลับไม่ได้ปรับตัวลดลงมากเมื่อเทียบกับโควิดระลอกที่ผ่านมาเมื่อเดือนธันวาคม หรือเมษายน ปี 2020

- ตลาดหุ้นไทยมีการย่อตัวในกลุ่มหุ้น SET50 และ SET100 ขณะที่กลุ่มหุ้นขนาดเล็กมีแรงเก็งกำไรเข้ามา ทำให้ MAI Index ยังทำผลตอบแทนได้โดดเด่น

- เมื่อเทียบ PE (อัตราส่วนราคาต่อกำไร) ดัชนี SET กับ S&P 500 แล้วดัชนี SET มีราคาที่ถูกลงเมื่อเทียบกับ S&P 500

- อย่างไรก็ตามตลาดหุ้นไทยมีการปรับประมาณ EPS (Earnings per Share) ที่น้อยกว่าดัชนี S&P500 ดังนั้นแม้ว่าเมื่อเทียบ PE ของตลาดหุ้นไทยจะลดลงเทียบกับ S&P500 แต่เมื่อนำการปรับประมาณการ EPS มาพิจารณาด้วยแล้วพบว่า S&P500 มีความน่าสนใจมากกว่า

- สรุป: การที่ตลาดหุ้นไทยปรับตัวลง มีระดับมูลค่าที่ลดลง แต่มี Upside ไม่เยอะ เพราะกำไรของบริษัทไม่ได้เติบโต นอกจากนี้ยังมีปัจจัยเรื่องการฉีดวัคซีนที่คาดการณ์ว่า ต้องใช้เวลากว่า 3.8 ปี ถึงจะฉีดวัคซีนครอบคลุม 75% ของประชากรไทยทั้งหมด

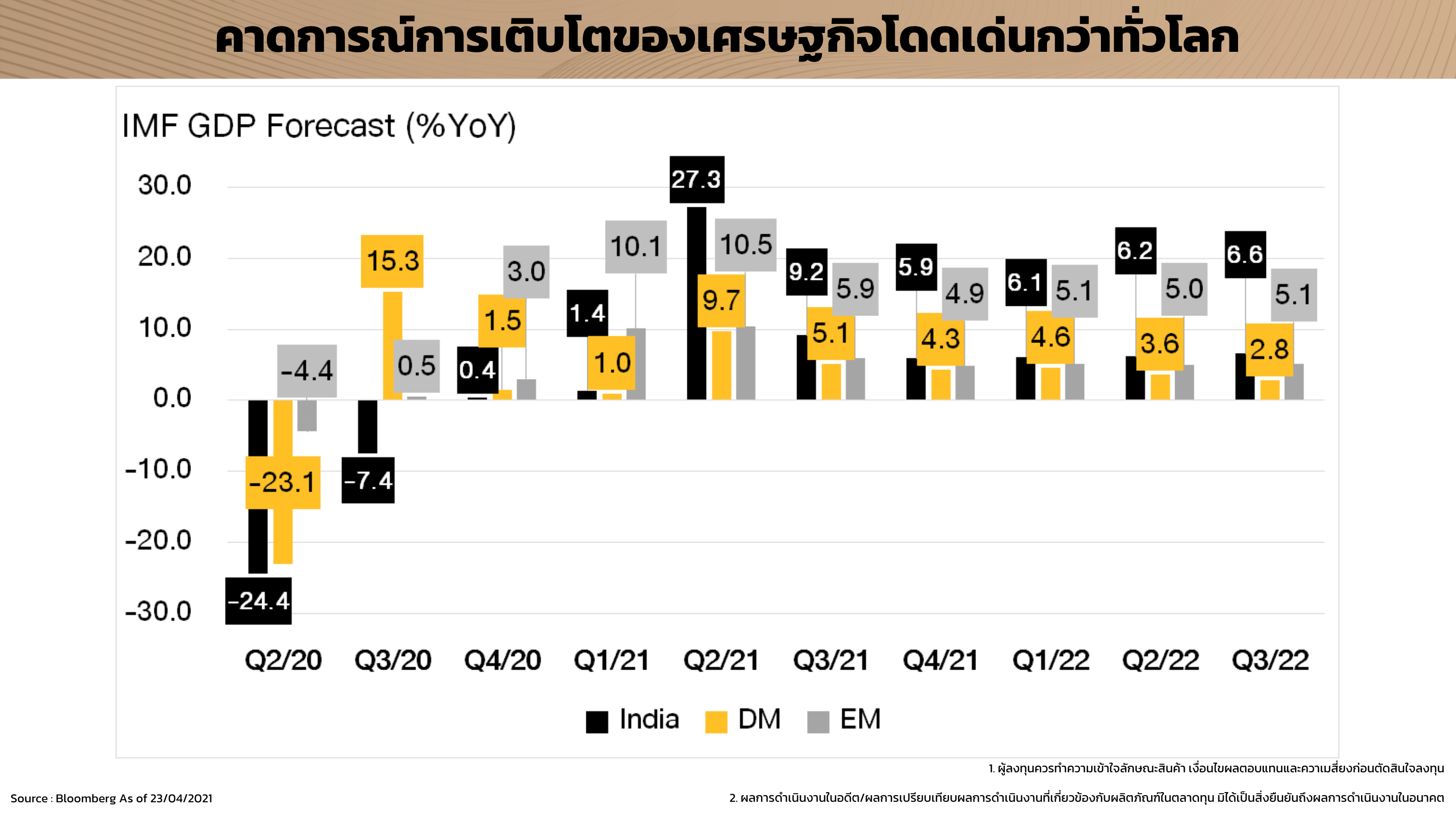

2.2 NIFTY Index

รูปภาพที่ 4 IMF GDP Forecast Source: Bloomberg As of 23/04/2021

- PE (อัตราส่วนราคาต่อกำไร) ตลาดหุ้นอินเดีย เทียบกับตลาดหุ้น S&P 500 มีราคาที่ลดลง แต่ EPS ยังมีความโดดเด่น เมื่อใดก็ตามที่สถานการณ์โควิดในอินเดียเริ่มทรงตัว ตลาดหุ้นอินเดียจะมีความน่าสนใจ และมี Upside พอสมควร

- นอกจากนี้แล้ว การคาดการณ์การเติบโตของเศรษฐกิจอินเดีย (GDP Forecast) มีอัตราการเติบโตที่น่าสนใจ คาดการณ์ว่าในไตรมาสที่ 2 ปี 2021 อินเดียจะเติบโตได้มากถึง 27.3%

- ขณะที่ปัจจัยแจกจ่ายวัคซีน คาดการณ์ว่า อินเดียจะใช้เวลาประมาณ 2 ปี เพื่อแจกจ่ายวัคซีนให้ครอบคลุม 75% ของประชากรทั้งหมด

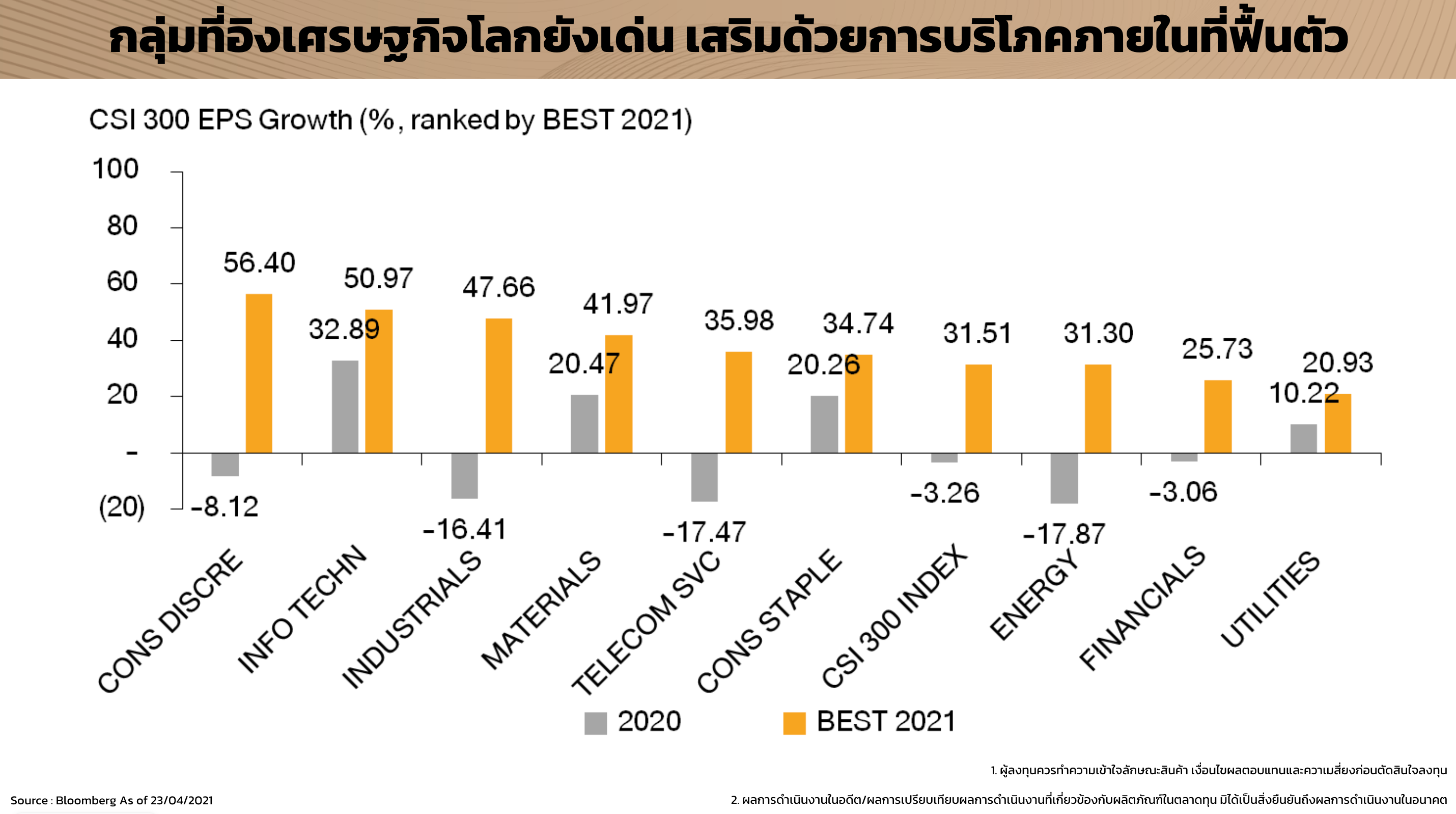

2.3 CHINA A-Shares

รูปภาพที่ 5 CSI 300 EPS Growth Source: Bloomberg As of 23/04/2021

ในปี 2021 ธนาคารกลางจีนลดสภาพคล่อง ทำให้ความเคลื่อนไหวของตลาดหุ้น ขึ้นอยู่กับผลประกอบการของแต่ละบริษัท

- PE (อัตราส่วนราคาต่อกำไร) ตลาดหุ้นจีน เมื่อเทียบกับตลาดหุ้น S&P 500 แล้ว ลดความกดดันด้านมูลค่าไปได้มาก

- ตั้งแต่ปธน. โจ ไบเดนของสหรัฐฯ เข้ารับตำแหน่ง การปรับประมาณการ EPS ของตลาดหุ้นจีน A-Shares ยังเป็นรองตลาดหุ้น S&P500 อย่างไรก็ตาม EPS ของจีนยังปรับขึ้นสูงกว่าช่วงที่มี COVID-19

- ด้าน Earning Yield Gap กลับมาเพิ่มขึ้นอีกครั้ง สะท้อนมูลค่าที่น่าสนใจอย่างต่อเนื่อง ประกอบกับหาก EPS ปรับตัวขึ้นตามที่คาดไว้ จะทำให้ตลาดหุ้นจีนมี Upside มากขึ้น

- ในการปรับประมาณการกำไร EPS กลุ่มธุรกิจที่อิงเศรษฐกิจโลก เสริมด้วยการบริโภคที่ฟื้นตัว มีการปรับประมาณการที่เพิ่มขึ้นอย่างโดดเด่น เช่นกลุ่ม Consumer Discretionary ที่ปีนี้มีอัตราเติบโต EPS ที่ 56% จากปีที่ผ่านมาหดตัว

- สุดท้าย จีนไม่ประสบกับปัญหาโควิดระลอกใหม่ พร้อมมูลค่าและการขยายตัวของ EPS ที่เหนือกว่าช่วงก่อนเกิด COVID-19 ทำให้เป็นอีกหนึ่งปัจจัยที่หนุนตลาด

3. Opportunity Fund: แนะนำกองทุนประจำสัปดาห์

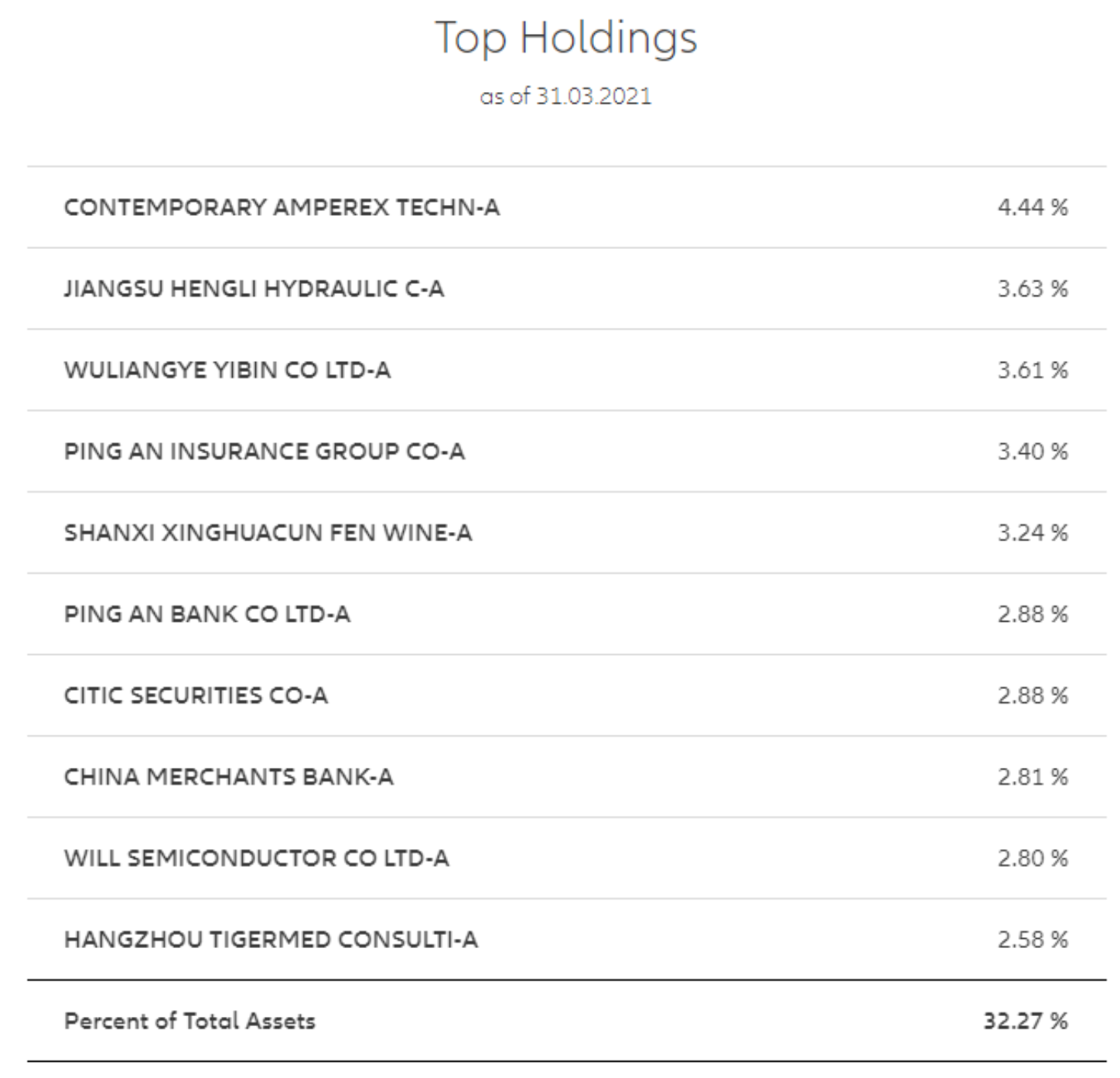

ด้วยความน่าสนใจของตลาดหุ้นจีนดังที่ได้กล่าวไปเบื้องต้น ในช่วง Opportunity Fund ของรายการ จึงแนะนำให้ทยอยสะสมกองทุน KT-Ashares-A ซึ่งมีกองทุน Allianz Global Investors Fund – Allianz China A-Shares class PT สกุลเงิน USD เป็นกองทุนหลัก มุ่งเน้นการลงทุนที่เติบโตระยะยาวในตลาดหุ้น China A-Shares

กองทุนใช้กลยุทธ์การลงทุนแบบ Sector neutral จัดสัดส่วนพอร์ตในระดับอุตสาหกรรม (Sector) ใกล้เคียงกับดัชนีอ้างอิง (MSCI China A Onshore Total Return) โดยจะเพิ่มหรือลดสัดส่วนแต่ละ Sector ไม่เกิน 5% (+/-5%) จากดัชนีอ้างอิง เช่น ดัชนีอ้างอิงมีสัดส่วนกลุ่มอุตสาหกรรมการสินค้าจำเป็นอยู่ที่ 10% และทีมบริหารกองทุนมีมุมมองเชิงบวกต่อกลุ่มอุตสาหกรรมสินค้าจำเป็น ก็จะเพิ่มสัดส่วนได้สูงสุดที่ประมาณ 15% จากนั้นใช้การค้นหาหุ้นแบบ bottom up เพื่อสร้างผลตอบแทนเหนือกว่าดัชนีอ้างอิง

รูปภาพที่ 6 Top Holdings Allianz A-Shares (Class PT) as of 31-03-2021

Source: https://lu.allianzgi.com/en-gb/our-funds/funds/list/allianz-china-a-shares-pt-usd

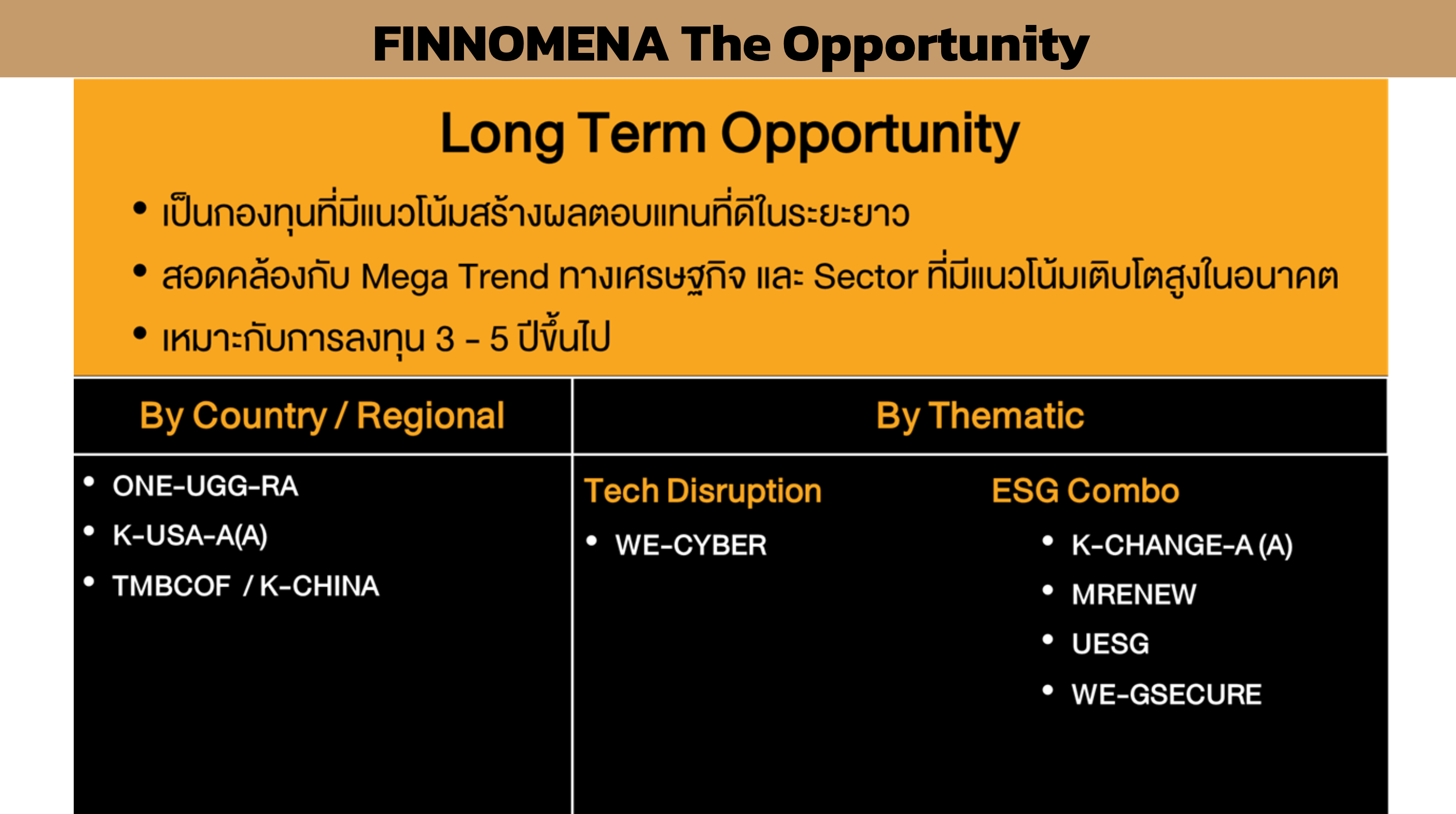

4. Long Term Opportunity

Long Term Opportunity เป็นกองทุนแนะนำจาก FINNOMENA ที่มีแนวโน้มสร้างผลตอบแทนที่ดีในระยะยาว สอดคล้องกับ Mega Trend ทางเศรษฐกิจ และ Sector ที่มีแนวโน้มเติบโตสูงในอนาคต และเหมาะกับการลงทุน 3-5 ปี

โดยกองทุนที่เราแนะนำได้แก่: ONE-UGG-RA, K-USA-A(A), TMBCOF / K-CHINA, WE-CYBER, K-CHANGE-A (A), MRENEW, UESG, WE-GESECURE

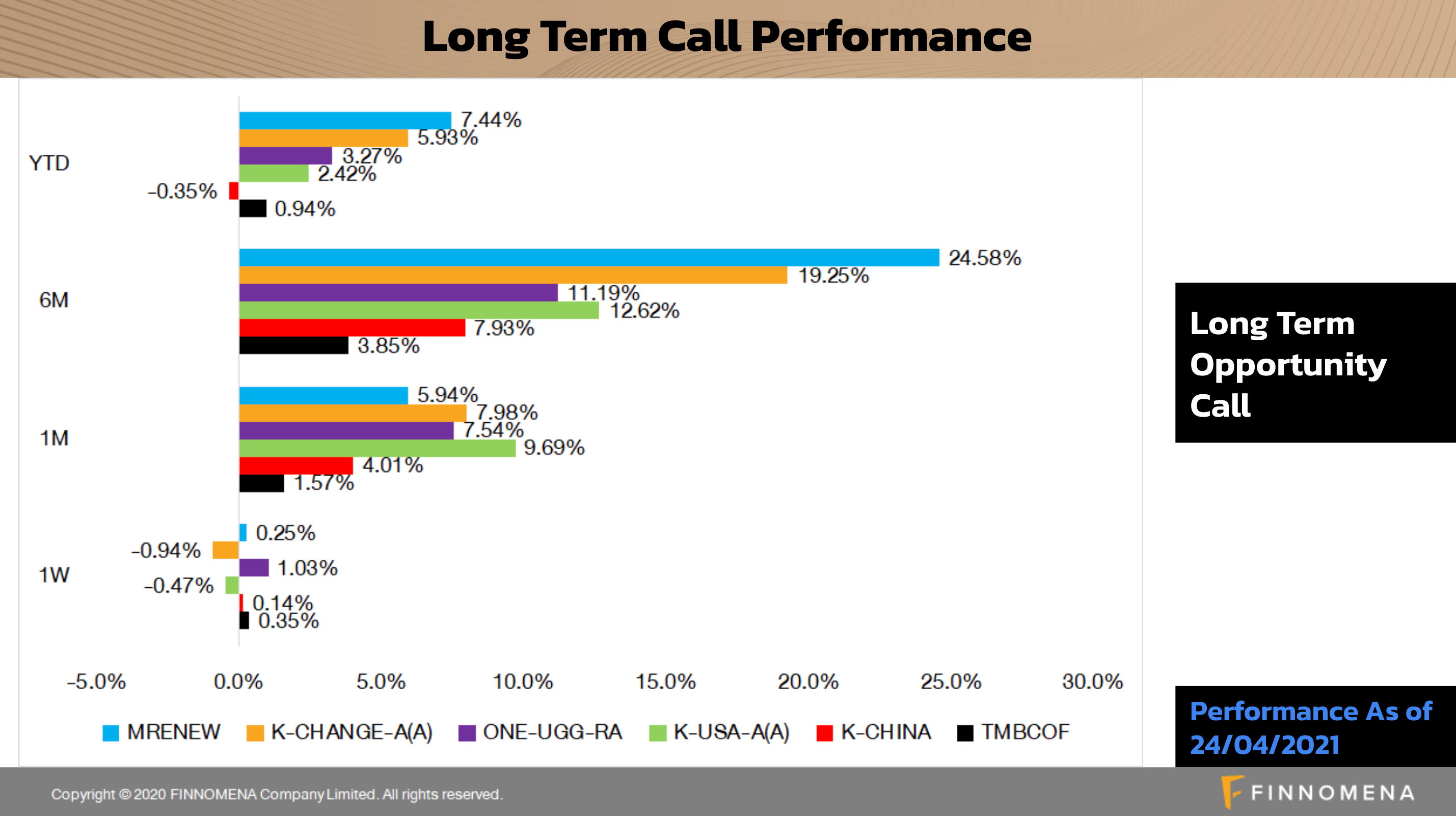

4.1 ผลตอบแทน Long Term Opportunity

สำหรับผู้อ่านที่อยากจะรับชมย้อนหลัง The Opportunity Live แบบเต็ม ๆ พร้อมรับชมช่วงตอบคำถาม Q&A กองทุนที่น่าสนใจ สามารถคลิกเพื่อรับชมได้ที่ : https://youtu.be/K9M2uGBWp_M

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากกองทุนมีการป้องกันความเสี่ยงบางส่วน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT