รีวิว

- โภคภัณฑ์ทำผลงานได้แข็งแกร่งที่สุด

- ผลการดำเนินงาน: การลงทุนในตลาดหุ้นที่ทำผลงานได้อันดับต้น ๆ ด้วยสัดส่วน ณ ขีดจำกัดสูงสุด ช่วยให้พอร์ตทำผลงานได้ดีกว่าหุ้นโลก

- สัดส่วนการลงทุน: เพิ่มสัดส่วนโภคภัณฑ์เป็น 25% และยังคง Overweight การลงทุนในเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่

- มุมมอง: นโยบายกระตุ้นเศรษฐกิจและข่าววัคซีน เป็นตัวขับเคลื่อนเงินเฟ้อคาดหวัง

เฉลิมฉลอง 2 ปี ที่พอร์ต All Weather Strategy ร่วมมือกับ FINNOMENA!

- เป็นเวลา 2 ปีแล้วสำหรับพอร์ต All Weather Strategy ที่ได้ร่วมมือกับทาง FINNOMENA

- พวกเรารู้สึกซาบซึ้งที่นักลงทุนให้ความไว้วางใจลงทุนกับเรา

- พวกเราขอขอบคุณ FINNOMENA ด้วยเช่นกันที่มอบโอกาสให้เราเผยแพร่กลยุทธ์ผ่าน GURUPORT

รีวิว: การลงทุนในตลาดหุ้นที่ทำผลงานได้อันดับต้น ๆ ด้วยสัดส่วน ณ ขีดจำกัดสูงสุด ช่วยให้พอร์ตทำผลงานได้ดีกว่าหุ้นโลก

- ในช่วง 3 เดือนที่ผ่านมา ตลาดหุ้นทำผลงานได้แข็งแกร่งมาก

- ในการปรับพอร์ตครั้งก่อน เราเพิ่มสัดส่วนหุ้นเป็น 85% ซึ่งเป็นขีดจำกัดสูงสุดของกลยุทธ์เรา

- ตลาดเกิดใหม่ทำผลงานได้ดีกว่าตลาดพัฒนาแล้ว

รีวิว: เอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่ ทำผลงานได้ดีสุด ในกลุ่มตลาดหุ้น

- เรามีสัดส่วนอย่างละ 25% ในเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่ ช่วยให้พอร์ตทำผลงานได้ดี

- ตลาดสหรัฐฯ ทำผลงานได้แย่สุดในกลุ่มตลาดหุ้น จึงเป็นตัวถ่วงผลการดำเนินงานของ AWS

รีวิว: สัดส่วนตราสารหนี้ที่ต่ำ ณ 5% เป็นการตัดสินใจที่ถูกต้อง

- ในการปรับพอร์ตครั้งล่าสุด เราคงสัดส่วนตราสารหนี้ไว้ที่ 5% อันเนื่องมาจากความเสี่ยงด้านการเพิ่มอัตราดอกเบี้ย ทำให้ตราสารหนี้ดูน่าสนใจน้อยกว่าหุ้น

- เราถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

รีวิว: โภคภัณฑ์ทำผลงานได้แข็งแกร่งที่สุด

- สัดส่วนโภคภัณฑ์ของเราคงอยู่ที่ 5% ในการปรับพอร์ตครั้งล่าสุด

- ในช่วง 3 เดือนที่ผ่านมากลุ่มพลังงานและโลหะอุตสาหกรรมยังคงทำผลงานได้ดีต่อเนื่องเมื่อภาคส่วนอุตสาหกรรมของโลกเริ่มฟื้นตัวกลับมา

- ความคาดหวังว่าเงินเฟ้อจะเพิ่มขึ้นเป็นตัวขับเคลื่อนราคา

- สินค้าโภคภัณฑ์เกษตรบางตัวก็ทำผลงานได้ดีอันเนื่องมาจากอุปสงค์ที่แข็งแกร่งจากประเทศจีน

รีวิว: ทองคำทำผลงานได้แย่ที่สุดในช่วง 3 เดือนที่ผ่านมา

- ตั้งแต่การปรับพอร์ตครั้งก่อน สัดส่วนทองคำที่เราปรับลดลงเหลือ 5% ได้ช่วยผลการดำเนินงานของพอร์ตไว้

- ในขณะที่อัตราดอกเบี้ยแท้จริงเริ่มสูงขึ้น ราคาทองก็ร่วงลงและปิดที่ระดับต่ำกว่า 1,800 ดอลลาร์ต่อออนซ์ ในเดือนกุมภาพันธ์ 2021

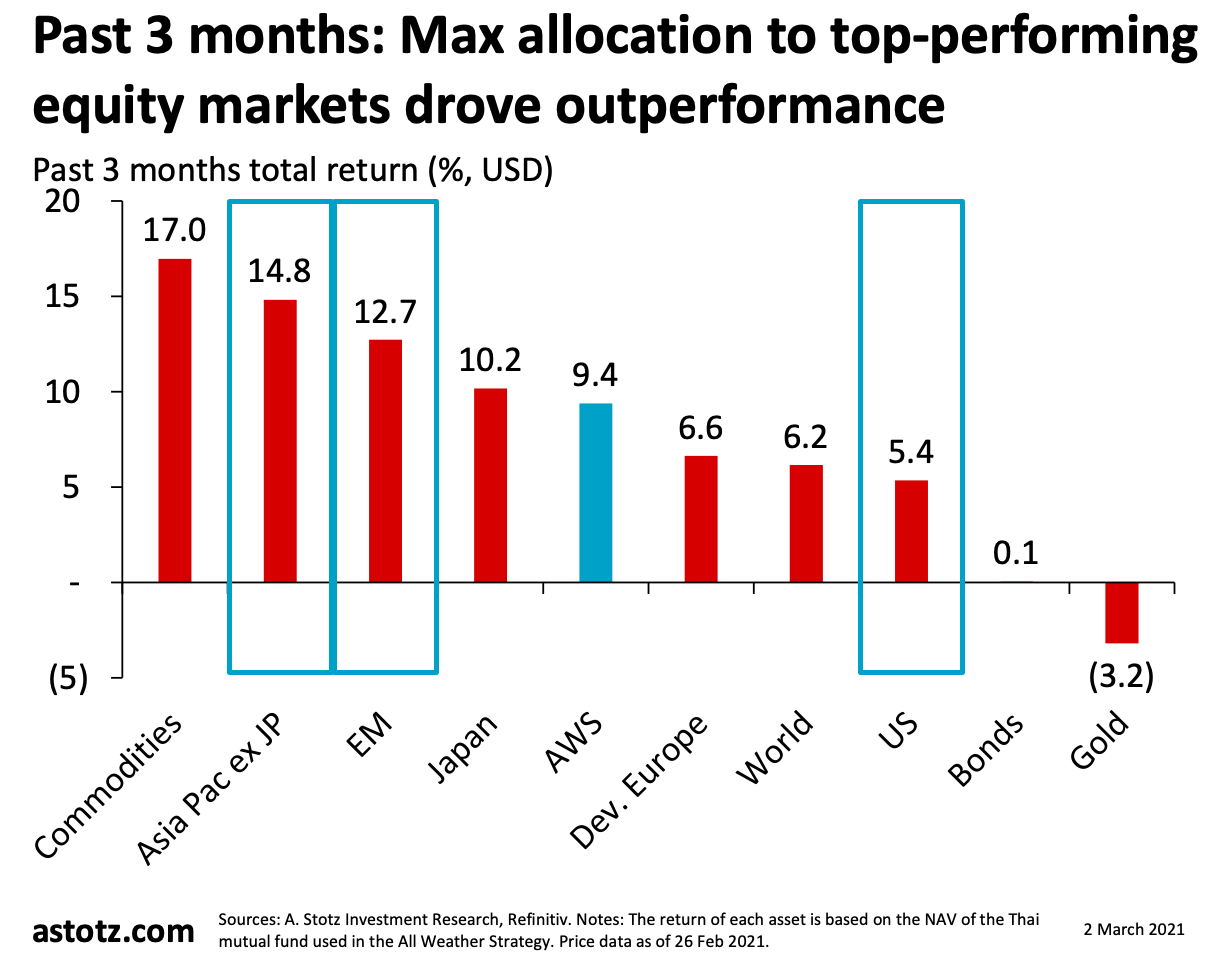

3 เดือนที่ผ่านมา: การลงทุนในตลาดหุ้นที่ทำผลงานได้อันดับต้น ๆ ด้วยสัดส่วน ณ ขีดจำกัดสูงสุด ช่วยให้พอร์ตทำผลงานได้ดีกว่าหุ้นโลก

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: ชนะหุ้นโลกไป 2%

- เอเชีย–แปซิฟิก (ไม่รวมญี่ปุ่น): ทำผลงานได้ดีที่สุดในกลุ่มหุ้น

- ตลาดเกิดใหม่: ทำผลงานได้ดีที่สุดเป็นอันดับสองในกลุ่มหุ้น

- สหรัฐฯ: ทำผลงานได้แย่ที่สุดในกลุ่มหุ้น

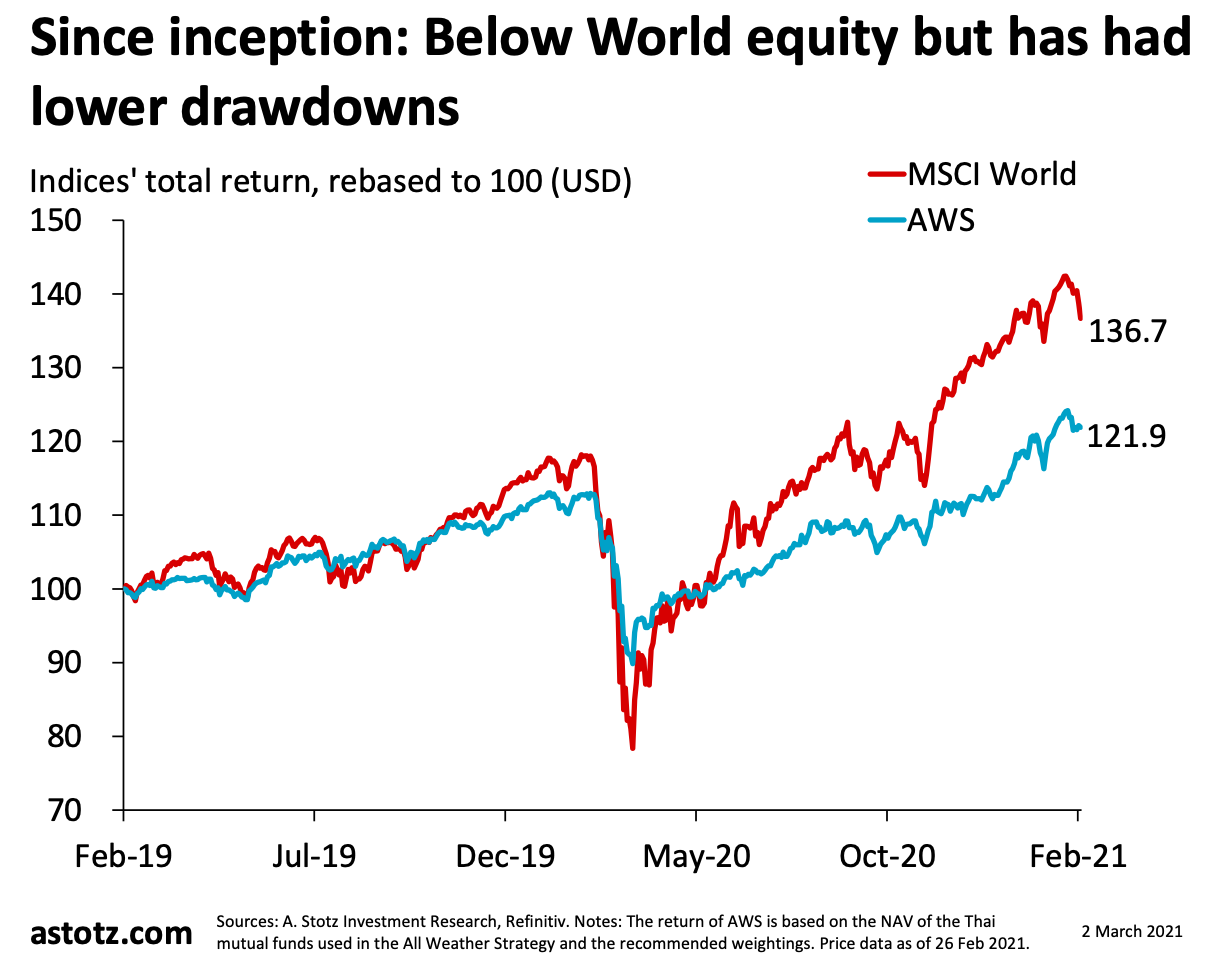

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลกแต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 3 ธันวาคมที่ผ่านมา สัดส่วนคือหุ้น 85% ตราสารหนี้ 5% ทองคำ 5% และโภคภัณฑ์ 5%

- ความเสี่ยงขาลงน้อยกว่าเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

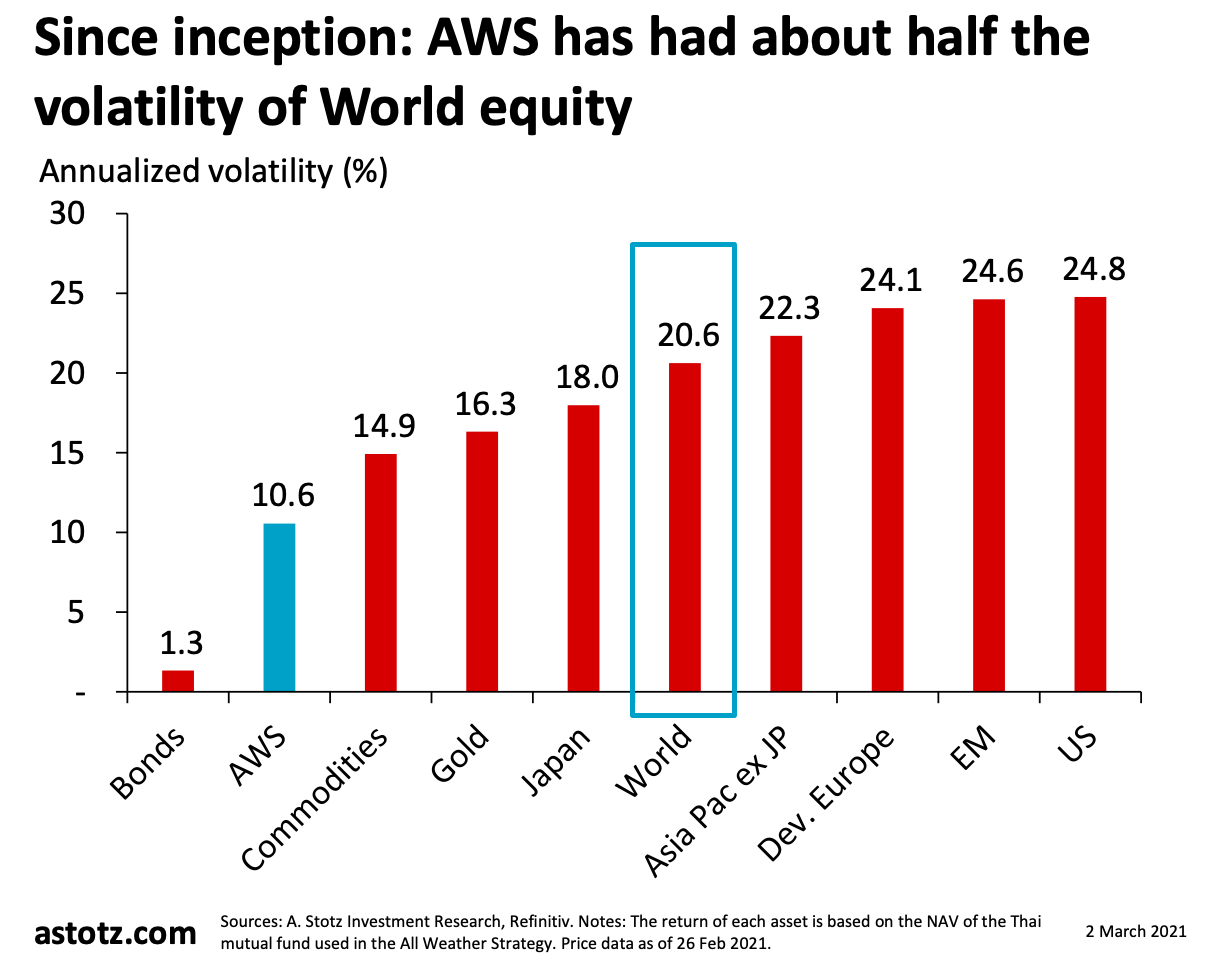

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนประมาณครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

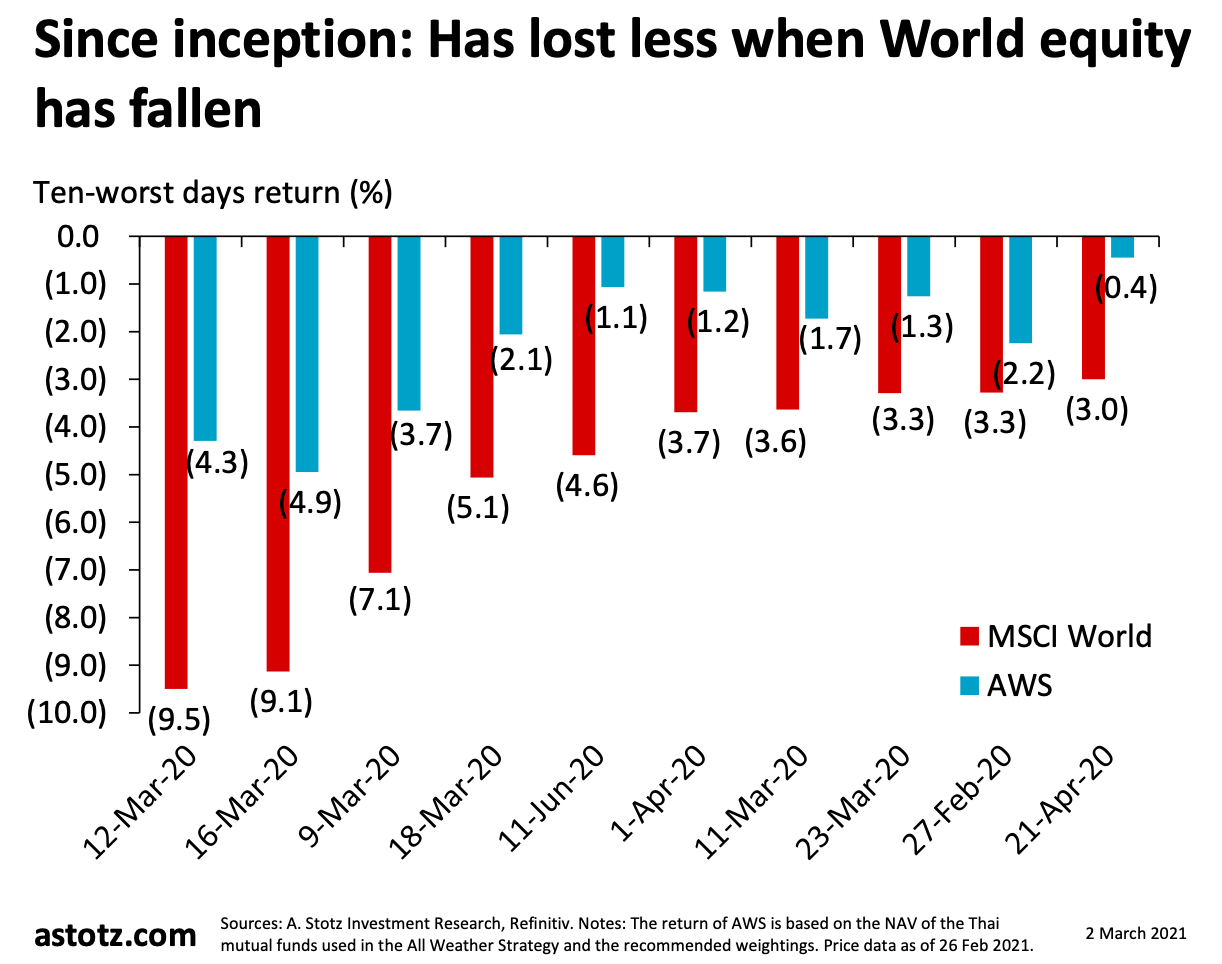

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และสัดส่วนทองคำที่สูง

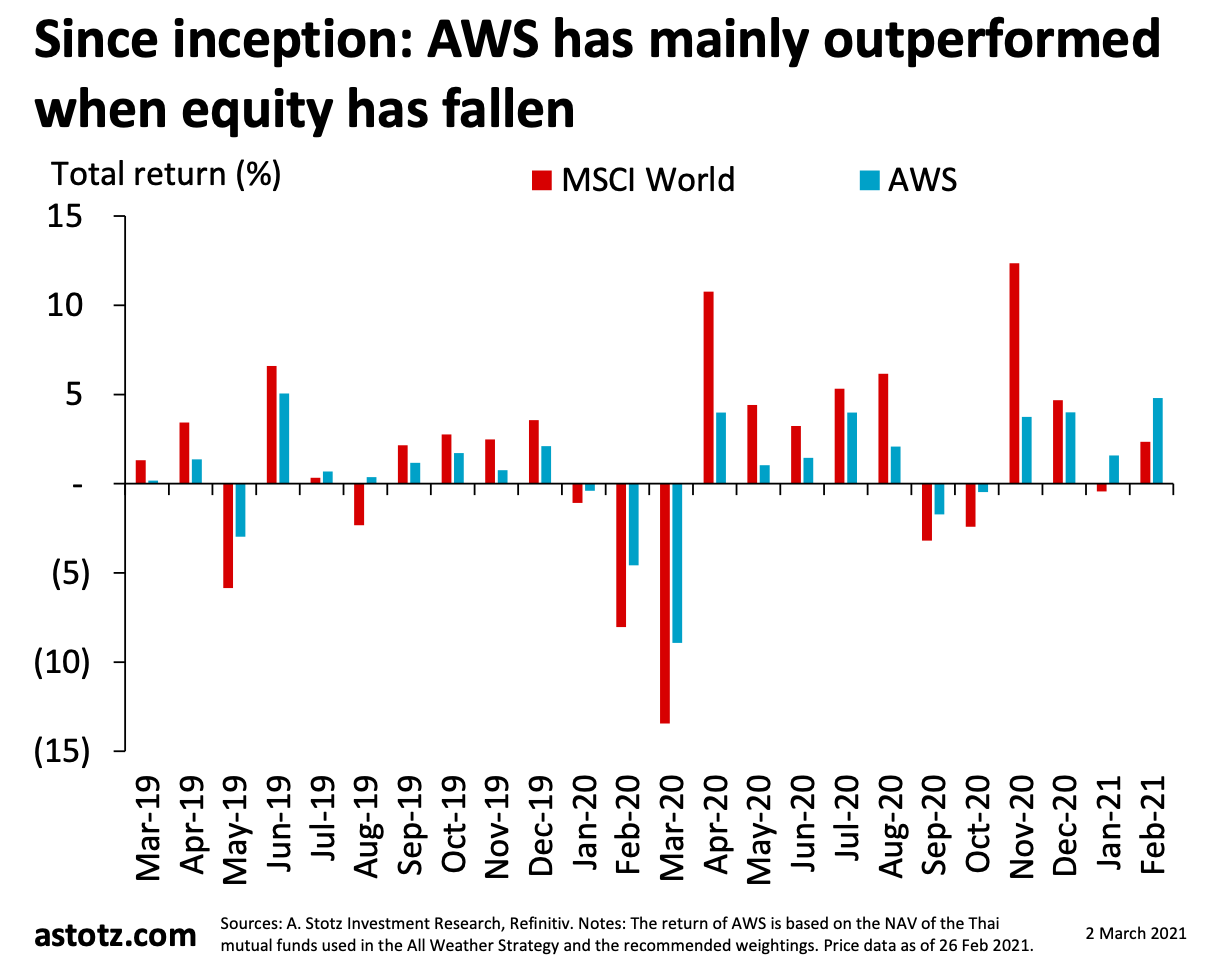

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ และเมื่อเร็ว ๆ นี้ในเดือนกันยายน 2020 และตุลาคม 2020 ก็เป็นอย่างนั้นเช่นกัน

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

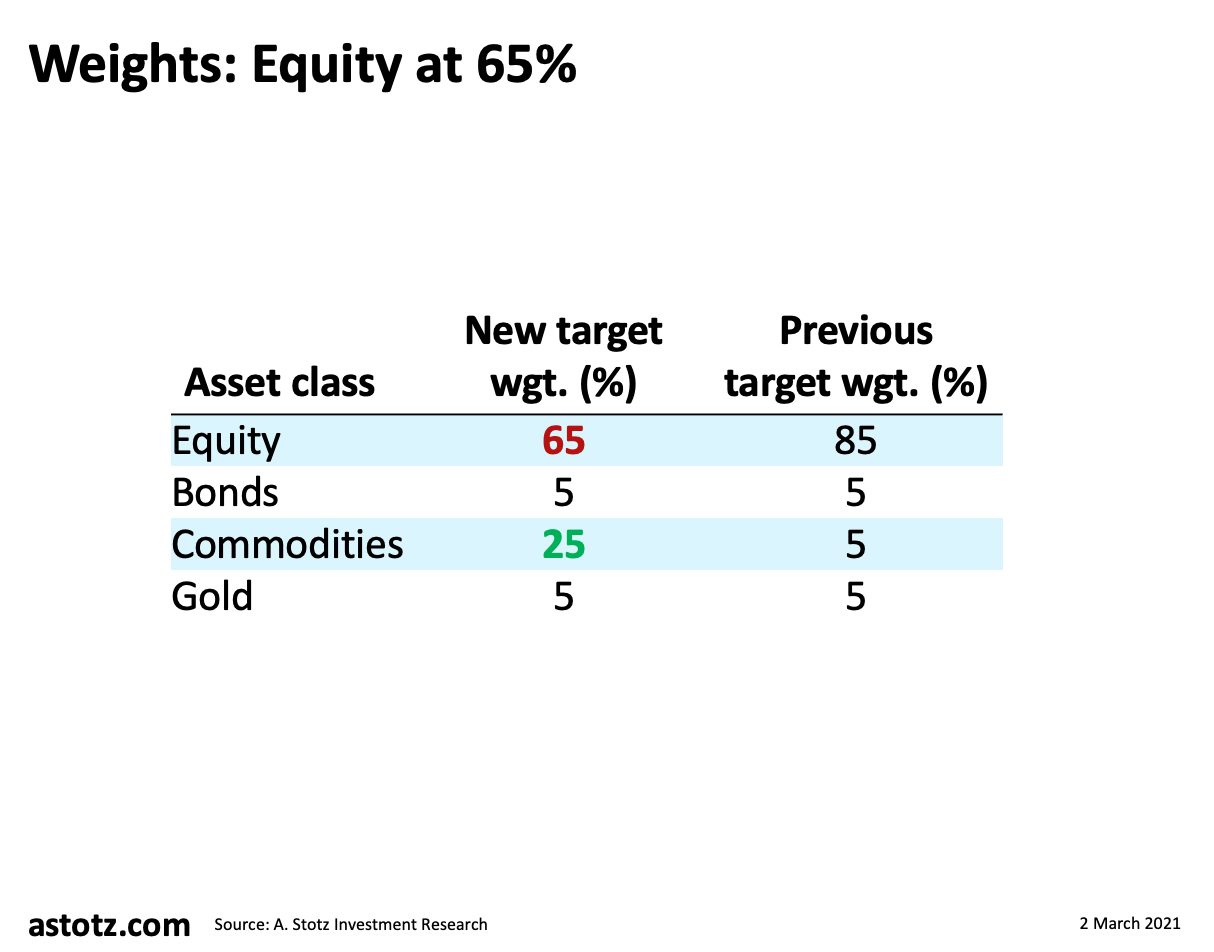

สัดส่วนการลงทุน: ลดสัดส่วนหุ้นลงเหลือ 65% เพิ่มสัดส่วนโภคภัณฑ์เป็น 25%

รูปที่ 6: สัดส่วนสินทรัพย์ในพอร์ต

ข้อมูล ณ วันที่ 2 มี.ค. 2021

- ลดสัดส่วนหุ้นลงเหลือ 65% จาก 85%

- เพิ่มสัดส่วนโภคภัณฑ์เป็น 25% จาก 5%

- คงสัดส่วนตราสารหนี้และทองคำ ไว้อย่างละ 5%

- คงสัดส่วนอย่างละ 25% ไว้ในเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่

- ลดสัดส่วนหุ้นสหรัฐฯ ลงเหลือ 5% จาก 25%

สัดส่วนการลงทุน: หุ้นที่ 65%

รูปที่ 7: สัดส่วนหุ้นในพอร์ต

ข้อมูล ณ วันที่ 2 มี.ค. 2021

- โภคภัณฑ์เพิ่มเป็น 25%

- หุ้นลดเหลือ 65%

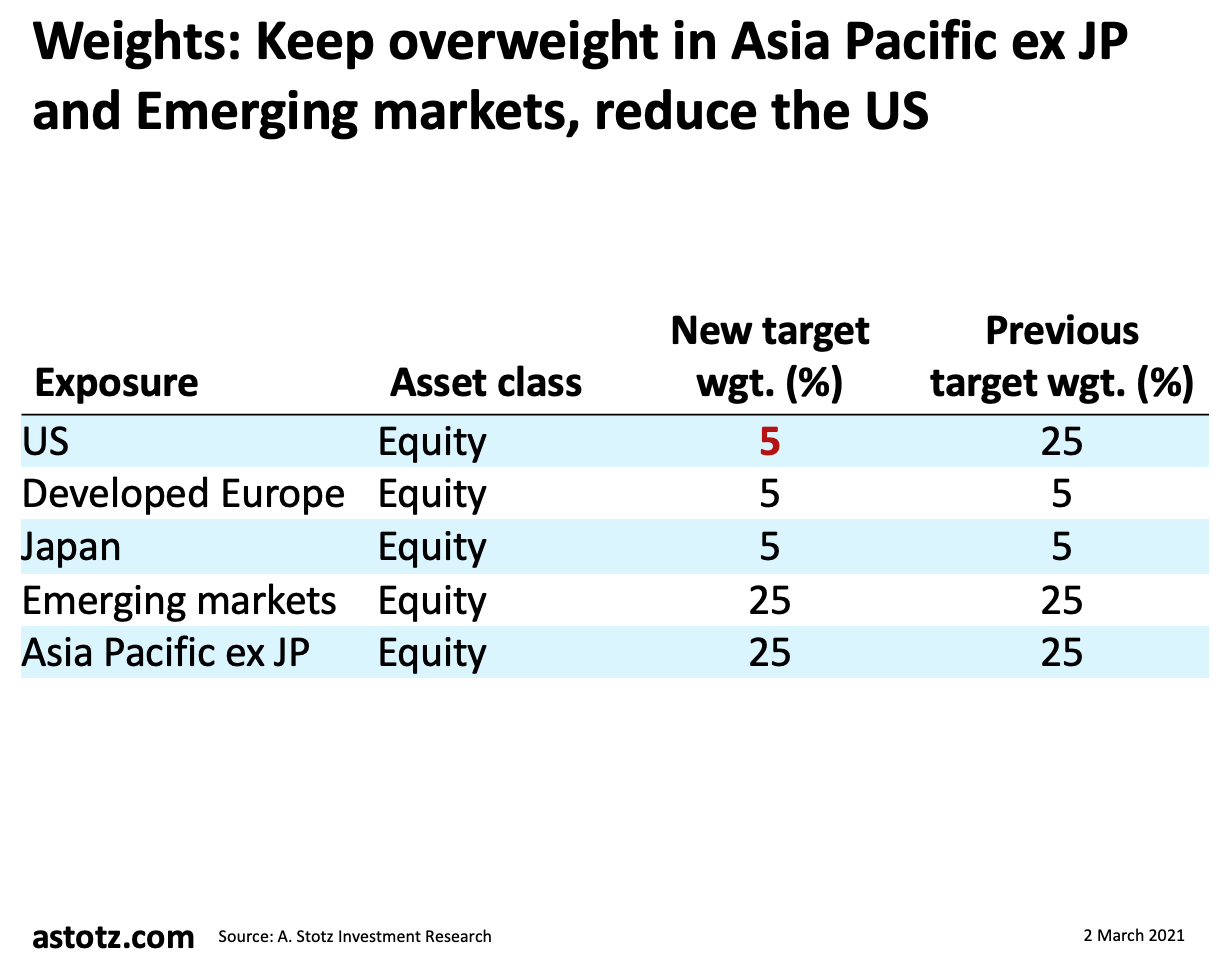

สัดส่วนการลงทุน: ยังคง Overweight ในเอเชีย–แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่ ลดสัดส่วนสหรัฐฯ ลง

- คงสัดส่วนอย่างละ 25% ในเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่

- ลดหุ้นสหรัฐฯ เหลือ 5%

มุมมอง: การเพิ่มขึ้นของการหมุนเวียนเงินในระบบ (Reflation) เริ่มแสดงให้เห็นในอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ

- ข่าววัคซีนและนโยบายการกระตุ้นเศรษฐกิจสามารถผลักดันเงินเฟ้อให้เพิ่มขึ้นได้

- นโยบายกระตุ้นเศรษฐกิจมูลค่า 9 ล้านล้านดอลลาร์สหรัฐฯ ของประธานาธิบดีไบเดนเพิ่งผ่านการอนุมัติจากสภาผู้แทนราษฎรสหรัฐฯ ไป

- อัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ 10 ปีที่เพิ่มขึ้นนั้นแสดงให้เห็นว่าตลาดก็คาดหวังเงินเฟ้อแล้ว

มุมมอง: ในส่วนของผลตอบแทนตราสารหนี้ยุโรปนั้น

- ฝั่ง EU ก็เจอเงินเฟ้อพุ่งพรวดเหมือนกัน แต่ไม่มากเท่าสหรัฐฯ

- แผนการฟื้นฟูจากคณะกรรมาธิการยุโรปนั้นมีมูลค่าอยู่ที่ 5 แสนล้านยูโร แค่เพียงครึ่งเดียวของฝั่งสหรัฐฯ

- ผลตอบแทนตราสารหนี้ยุโรปก็เริ่มเคลื่อนไหวเช่นกัน

มุมมอง: Fed และ ECB อนุญาตให้เงินเฟ้อเพิ่มสูงได้

- Fed และ ECB พร้อมที่จะเพิ่มเงินเฟ้อเป้าหมายเกินกว่าปกติ เพราะก่อนหน้านี้เงินเฟ้อต่ำกว่าปกติมานาน

- สิ่งนี้อาจเป็นตัวขับเคลื่อนให้ความคาดหวังเงินเฟ้อยังเพิ่มขึ้นต่อ

- เราคิดว่าเงินเฟ้อมีแนวโน้มเพิ่มขึ้น อย่างน้อยก็ในระยะสั้นนี้ บางส่วนเป็นผลกระทบมาจากโควิด-19

มุมมอง: จีนเป็นตัวขับเคลื่อนอุปสงค์ของเอเชียและตลาดเกิดใหม่

- การฟื้นตัวด้านอุปสงค์ที่แข็งแกร่งของจีนยังคงดำเนินต่อ เป็นผลดีต่อเอเชียและตลาดเกิดใหม่ การฟื้นตัวของอุปสงค์นี้ยังอาจสามารถขับเคลื่อนราคาโภคภัณฑ์ให้ไปต่อได้

- ราคาโภคภัณฑ์ที่แข็งแกร่งมักจะเป็นผลดีต่อตลาดเกิดใหม่

- ในกลุ่มตลาดหุ้น เราชื่นชอบเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่

มุมมอง: เงินเฟ้อช่วยสนับสนุนราคาโภคภัณฑ์

- การคาดหวังเงินเฟ้อที่เพิ่มขึ้นนั้นอาจเป็นผลดีต่อทองคำและโภคภัณฑ์

- เราได้เพิ่มสัดส่วนโภคภัณฑ์เป็น 25% เพื่อรับโอกาสจากรูปแบบการเพิ่มขึ้นของการหมุนเวียนเงินในระบบ (Reflation)

มุมมอง: อัตราดอกเบี้ยแท้จริงเป็นตัวกดดันทองคำ

- ในระยะยาว ยิ่งมีการพูดถึงเงินเฟ้อมาก ก็อาจส่งให้เกิดการคาดหวังถึงอัตราดอกเบี้ยแท้จริงที่ติดลบ (Negative Real Rates)

- อย่างไรก็ดี สิ่งที่เราเพิ่งได้เห็นกัน ก็คือการที่อัตราดอกเบี้ยแท้จริงเพิ่มขึ้น

- อัตราดอกเบี้ยแท้จริงที่เพิ่มขึ้นนั้นเป็นศัตรูตัวร้ายที่สุดของราคาทองคำ ดังนั้น เราจึงยังคงสัดส่วนทองคำที่ต่ำไว้

มุมมอง: ปัญหาระยะยาวยังคงอยู่

- หุ้นสหรัฐฯ ยังคงแพงเกินไป และหนี้สหรัฐฯ ก็สูงขึ้นทุก ๆ วัน

- แม้ว่าจะสามารถควบคุมโควิด-19 ได้แล้ว ความกังวลมากมายก็ยังคงอยู่ เช่น ความตึงเครียดทางภูมิรัฐศาสตร์ และการว่างงานในวงกว้าง

- สัดส่วนหุ้นของเราตอนนี้อยู่ที่ 65% ลดลงจากสัดส่วน ณ ขีดจำกัดสูงสุดที่ 85%

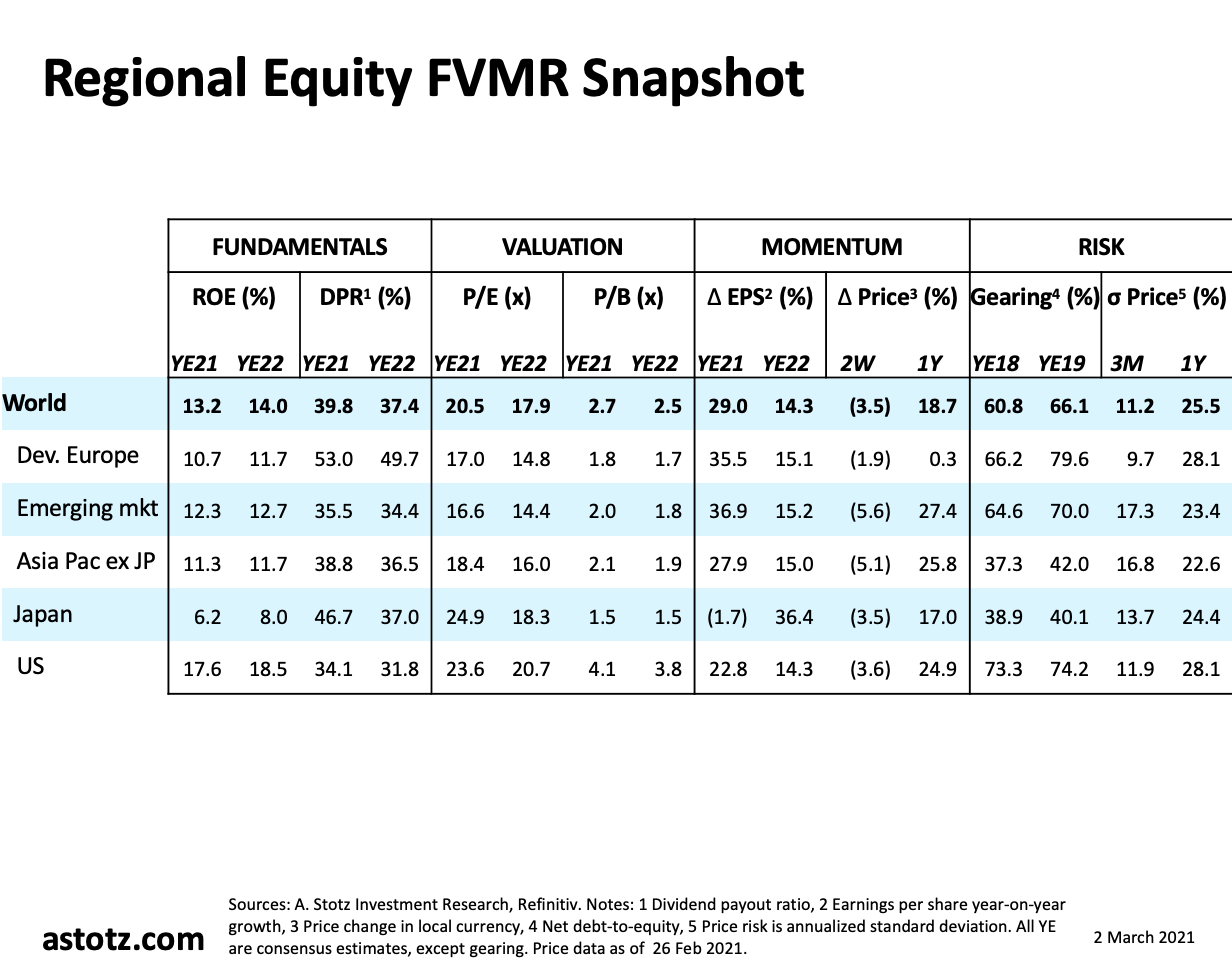

สรุป FVMR แต่ละภูมิภาค

รูปที่ 8: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 26 ก.พ. 2021 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): ตลาดเกิดใหม่ขึ้นเยอะสุดในรอบ 1 ปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

ความเสี่ยง: Fed ลงมือทำอะไรที่รุนแรง

- แม้ว่าเราจะได้ปรับกลยุทธ์ให้สอดคล้องกับการคาดการณ์ว่าเงินเฟ้อจะเพิ่มขึ้นแล้ว แต่ความเสี่ยงก็ยังคงอยู่

- ความเสี่ยงใหญ่สุดก็คือการที่ Fed ป้องกันไม่ให้อัตราผลตอบแทนของตราสารหนี้ระยะยาวเพิ่มขึ้น ส่งผลให้ราคาหุ้นและตราสารหนี้วิ่งต่อ

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนกุมภาพันธ์ 2021

- All Weather Strategy ทำผลงานได้ดีอย่างมีนัย ในช่วง 3 เดือนที่ผ่านมา

- นโยบายกระตุ้นเศรษฐกิจและข่าววัคซีน เป็นตัวขับเคลื่อนเงินเฟ้อคาดหวัง

- เพิ่มสัดส่วนโภคภัณฑ์เป็น 25% และยังคง Overweight การลงทุนในเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และตลาดเกิดใหม่

Andrew Stotz

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”