เมื่อต้นสัปดาห์ที่ผ่านมา ตลาดหุ้นสหรัฐฯ เดินหน้าทำจุดสูงสุดใหม่ทั้ง Dow Jones และ S&P 500 โดยที่มีข่าวใหญ่ข่าวใหม่เป็นปัจจัยบวกมาสร้างความหวังให้กับนักลงทุนเพิ่มขึ้นอีกครั้ง นั่นก็คือ บริษัท Moderna ซึ่งเป็นผู้ผลิตและพัฒนาวัคซีนต้านโควิด-19 เผยผลการทดสอบวัคซีนเบื้องต้นในระยะที่ 3 พบว่ามีประสิทธิภาพในการต้านโควิด-19 สูงถึง 94.5% เรื่องนี้ น่าสนใจอย่างไร และมีสิ่งไหนที่นักลงทุนควรรู้ โปรดติดตามครับ

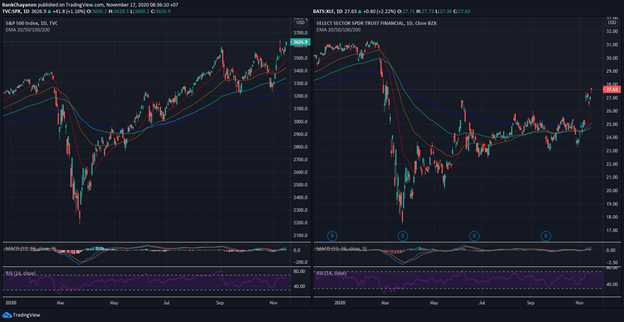

1. เมื่อคืนดัชนี Dow Jones ปิดตลาดที่ 29,950.44 จุด เพิ่มขึ้น 470.63 จุด หรือ +1.60% ขณะที่ดัชนี S&P500 ปิดที่ 3,626.91 จุด เพิ่มขึ้น 41.76 จุด หรือ +1.16% ส่วนดัชนี Nasdaq ปิดที่ 11,924.13 จุด เพิ่มขึ้น 94.84 จุด หรือ +0.80% เป็นการบวกทุกตลาด แต่เราจะเห็นว่า หุ้นกลุ่ม Cyclical และ Value Stocks เริ่มกลับมา Outperform ได้ต่อเนื่อง

2. ไม่ใช่แค่ตลาดหุ้นสหรัฐฯ แต่ตลาดหุ้นยุโรป ก็ปรับตัวขึ้นอย่างต่อเนื่อง โดยดัชนี Stoxx Europe 600 ปรับตัวขึ้น 1.18% ปิดที่ 389.74 จุด ดัชนี CAC 40 ของฝรั่งเศสปิดที่ 5,471.48 จุด เพิ่มขึ้น 91.32 จุด หรือ +1.70%, ดัชนี DAX ของเยอรมนีปิดที่ 13,138.61 จุด เพิ่มขึ้น 61.89 จุด หรือ +0.47% และดัชนี FTSE 100 ของอังกฤษปิดที่ 6,421.29 จุด เพิ่มขึ้น 104.90 จุด หรือ +1.66%

3. ปัจจัยบวกก็คือ บริษัท Moderna ซึ่งเป็นผู้ผลิตและพัฒนาวัคซีนต้านโควิด-19 เผยผลการทดสอบวัคซีนเบื้องต้นในระยะที่ 3 พบว่ามีประสิทธิภาพในการต้านโควิด-19 สูงถึง 94.5% แถมบริษัทยังเปิดเผยว่า ตัววัคซีนสามารถเก็บในอุณหภูมิตู้เย็น 2-8 องศา°C ได้ และเก็บได้นานถึง 30 วัน ซึ่งหากเป็นจริง แปลว่า ทั้งประสิทธิภาพ และ การขนส่งเคลื่อนย้าย สามารถทำให้ดีกว่า วัคซีนที่ทางบริษัท Pfizer ร่วมกับ BioNTech ผลิตอย่างที่เราทราบกันเมื่อสัปดาห์ที่แล้ว

4. อย่างไรก็ตาม ทาง Moderna ก็ออกมาให้สติกับทุกคนว่า อย่าดีใจเกินไป เพราะมันยังเร็วเกินไปที่จะทราบว่าวัคซีนตัวนี้สามารถป้องกันไวรัสได้นานขนาดไหน

แต่นั่นก็ไม่ได้เป็นผลครับ นักลงทุนทราบข่าว ก็ไล่ซื้อหุ้น ทำให้หุ้น Moderna เมื่อคืนบวกไป 9% ขึ้นทำจุดสูงสุดใหม่ตลอดกาล ส่วนทางด้าน Pfizer ก็มีแรงเทขายออกมา และทำให้เมื่อคืนปิดลบไป -3.3%

5. การปรับตัวลงของ Pfizer ส่วนหนึ่งน่าจะมาจากการจัดเก็บรักษาที่ต้องเก็บไว้ที่อุณหภูมิ -80 องศา°C ตลอดเวลา และการที่ CEO ของบริษัท คุณ Albert Bourla มีการขายหุ้นตัวเองออกมาในวันที่ประกาศข่าวดีให้ชาวโลกทราบกันเมื่อวันจันทร์ที่แล้ว

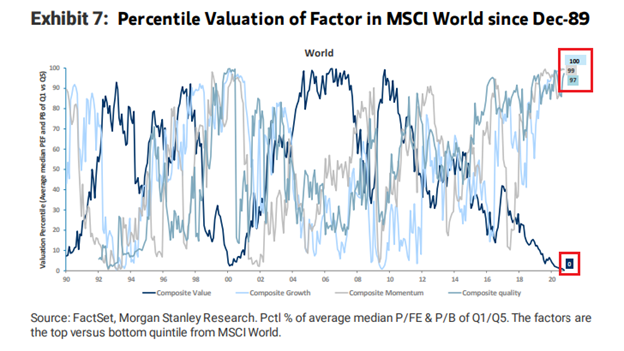

6. กลับมาที่ ตลาดหุ้นสหรัฐฯรอบนี้ หลังจากวันเลือกตั้งวันที่ 3 พ.ย.ที่ผ่านมา พบว่า Fund Flow ไหลเข้า Cyclical และ Value Stocks เป็นหลัก ดูได้จาก ผลตอบแทนย้อนหลัง 1 เดือนของดัชนี S&P 500 ที่กลุ่ม Energy Sector บวกมากกว่า 13% กลุ่ม Financial Sector บวกไป 10% และ Consumer Staple บวกขึ้นมา 7% ขณะที่กลุ่ม Technology ซึ่งเป็น Leader ของตลาดในรอบหลังโควิด-19 นั้น 1 เดือนย้อนหลัง บวกได้เพียงแค่ 1%

7. ซึ่งมีความน่าสนใจตรงที่ ข้อมูลย้อนหลังนับตั้งแต่ปี 1990 เป็นต้นมา เราไม่เคยเห็นมูลค่าของหุ้นกลุ่ม Value ต่ำกว่ากลุ่ม Growth, Momentum และ Quality ขนาดนี้มาก่อน มันก็เลยเป็นผลให้สภาพคล่องที่มีอยู่ตอนนี้ เริ่มหันกลับมามองหุ้นกลุ่ม Laggard Play หรือ Underperform มากๆ เพราะความหวังเรื่องวัคซีน มันมีมากขึ้นเรื่อยๆ

ยิ่งพอมีข่าว Moderna มีความคืบหน้าแบบนี้ ตลาดก็จะเริ่มเชื่อว่า ทั้ง AstraZeneca และ Johnson & Johnson ก็น่าจะมีความคืบหน้าเช่นเดียวกัน และนั่นอาจเพียงพอที่ทำให้เราหวังได้ว่า วัคซีน จะเข้าถึงคนส่วนใหญ่ของโลกได้ในปี 2021

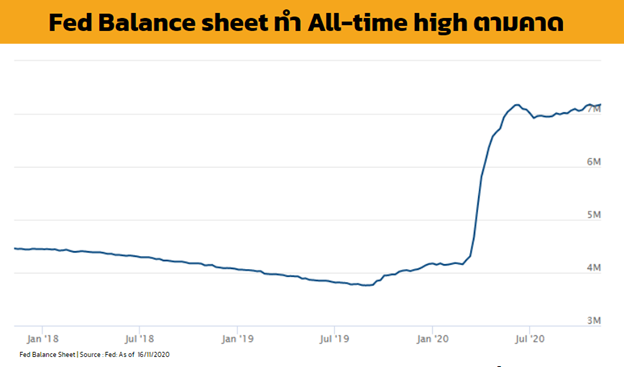

8. ซึ่งเจ้าสภาพคล่องที่ว่านี้ หากไปดูที่ขนาดงบดุลของเฟด เราก็จะเห็นว่า เฟดเดินหน้าทำ QE อย่างต่อเนื่อง โดยเมื่อกลางสัปดาห์ก่อน Balance Sheet ขึ้นไปแตะระดับสูงสุดที่ 7.175 ล้านล้านดอลลาร์ ก่อนปิดสัปดาห์ย่อลงมาเล็กน้อย 7.126 ล้านล้านดอลลาร์ สะท้อนว่า เฟดยังช่วยสนับสนุนด้วยนโยบายการเงินแบบผ่อนคลายอยู่ข้างๆ ไม่ได้ห่างไปไหน ในช่วงที่เกิดภาวะสูญญากาศทางนโยบายการคลัง เพราะกว่าจะได้มาตราการทางการคลังชุดใหญ่ อาจต้องรอทำเนียบขาวชงให้สภาอีกรอบในเดือนม.ค. ปีหน้าเลย

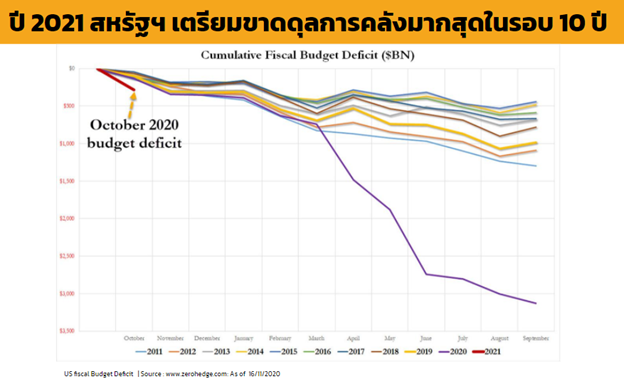

9. แต่หากดูจากปีงบประมาณใหม่ ปี 2021 ซึ่งเริ่มเมื่อเดือนต.ค. ที่ผ่านมา เราพบว่า ปริมาณการขาดดุลการคลังของสหรัฐฯ หากนับในช่วงเดือนกันของทุกปี ถือว่า มากที่สุดนับตั้งแต่ปี 2011

ทั้งนี้ มีการคาดการณ์จากนักวิเคราะห์หลายค่ายว่า รัฐบาลสหรัฐฯ จะดำเนินนโยบายอัดฉีดจากนโยบายการคลัง ทำให้ขาดดุลมากกว่าปี 2020 ที่ผ่านมา เพราะปริมาณพันธบัตรใหม่ของสหรัฐฯ จะสูงกว่าปริมาณการทำ QE ที่มีอยู่ปัจจุบัน เดือนละ $240 Billion เสียอีก (คาดว่า จะมีการออกพันธบัตรใหม่เดือนละไม่ต่ำกว่า $550 Billion ในอีก 1 ปีข้างหน้า)

ดังนั้นเพื่อควบคุมอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวไม่ให้สูงเกินไป เฟดจำเป็นต้องเพิ่มปริมาณ QE อีก มิเช่นนั้น ต้นทุนทางการกู้ยืนทั้งระบบจะเพิ่มสูงขึ้นเร็วเกินไปจนทั้งโครงสร้างระบบเศรษฐกิจอาจะรับไม่ไหว

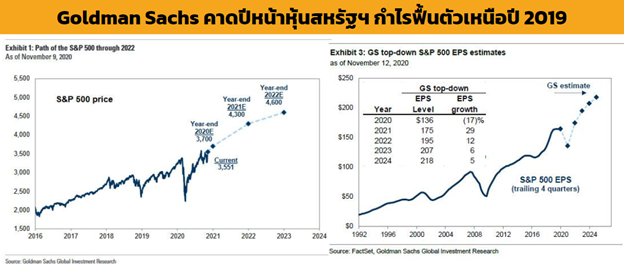

10. ภาพรวม พอตลาดเห็นว่า ยังไงเสียมาตรการกระตุ้นก็ต้องออกมาในปริมาณที่เยอะกว่าปี 2020 และเฟดเองก็มีแนวโมเพิ่มขนาดของ QE รวมกับ ข่าวดีเรื่องวัคซีนที่มีพร้อมความคาดหวังว่าจะทำให้เศรษฐกิจสหรัฐฯเองเข้าสู่วัฏจักรการฟื้นตัว สิ่งนี้เลยทำให้ Goldman Sachs มีการปรับเปิดเป้าดัชนี S&P 500 ณ สิ้นปีนี้ จากเดิม 3,500 จุด เป็น 3,700 จุด และ 4,300 จุด ณ สิ้นปี 2021 (ซึ่งคิดเป็น Upside จากระดับปัจจุบัน 18%)

11. มองผ่านกราฟ เราก็จะเสียวๆว่า นี่มันระดับจุดสูงสุดตลอดกาลเลยนะ มันจะไปได้ไกลกว่านี้จริงๆหรอ? ผมเชื่อว่า นักลงทุนส่วนหใญ่ก็เห็นแบบเดียวกัน นั่นก็เลยย้ำกลับมาที่ว่า หุ้นกลุ่ม Cyclical และ Value Stocks เริ่มกลับมา Outperform ได้ต่อเนื่อง เพราะกลุ่มนี้ ระดับราคายังห่างจากจุดสูงสุดเดิมก่อนการระบาดของโควิด-19 และได้ประโยชน์ หากแผนการกระตุ้นเพื่อสนับสนุนการฟื้นตัวเศรษฐกิจถูกปล่อยออกมาหลังจากนี้

เพราะฉะนั้น ถ้าถามว่า รถไฟขบวนนี้ยังขึ้นทันไหม?

ผมก็ตอบได้ว่า ถ้าสถานีที่คุณจะไป คือ นั่งยาวๆไปสิ้นปีหน้า ก็ยังทันอยู่ครับ แต่ถ้ากลัวรถไฟมันจะเหวี่ยงไปเหวี่ยงมาจนน่ากลัว การไปขึ้นที่ขบวน Laggard ก็ได้ความสบายใจตรงที่ มันยังไม่วิ่งไปไกลเท่ากับกลุ่มนี้ที่วิ่งแซงหน้าไปแล้วหลายช่วงตัวครับ ลองพิจารณากันอีกทีด้วยตัวของท่านเอง

ส่วนใครถือไว้อยู่แล้ว ยินดีด้วยครับ เราจะถือกันต่อไป สู้ๆ 😊

แหล่งที่มาข้อมูล :-

FINNOMENA Investment Team

https://www.investing.com/indices/major-indices

https://edition.cnn.com/2020/11/11/investing/pfizer-ceo-albert-bourla-stock-sale-vaccine/index.html