รีวิว: ตลาดหุ้นยังคงปรับตัวขึ้นต่อไป

- ผลการดำเนินงาน: All Weather Strategy ยังแพ้หุ้นโลกอยู่

- สัดส่วนการลงทุน: ให้น้ำหนักหุ้นอย่างระมัดระวัง

- มุมมอง: ยังคงเฝ้าระวัง แต่แลเห็นความแข็งแกร่งระยะสั้นของหุ้น

รีวิว: ตลาดหุ้นยังคงปรับตัวขึ้นในช่วง 3 เดือนที่ผ่านมา

- ในช่วง 3 เดือนที่ผ่านมา ตลาดหุ้นส่วนใหญ่ยังคงปรับตัวขึ้นต่อเนื่องครับ

- แต่ภูมิภาคยุโรปที่พัฒนาแล้วและญี่ปุ่น ยังคงตามหลังหุ้นโลกอย่างมีนัย ส่วนภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) และสหรัฐฯ เป็นตลาดหุ้นที่ทำผลงานได้แข็งแกร่งที่สุด

- ในช่วง 3 เดือนที่ผ่านมา เราคิดถูกที่เน้นสัดส่วนในภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) ในขณะที่การเน้นสัดส่วนญี่ปุ่นและลดสัดส่วนสหรัฐฯ กลับเป็นการตัดสินใจที่ไม่ดีเท่าไร

รีวิว: ผลตอบแทนตราสารหนี้ยังคงนิ่ง ดังที่คาดไว้ครับ

- สัดส่วนตราสารหนี้ของเราอยู่ที่ 30% ในช่วง 3 เดือนที่ผ่านมา ซึ่งเราถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

- เหตุผลหลักที่เราคงสัดส่วนตราสารหนี้ในระดับสูงก็คือเพื่อจำกัดความเสี่ยงขาลง ผลตอบแทนจากตราสารหนี้ภาครัฐของไทยนั้นยังคงนิ่งนับตั้งแต่เราสับเปลี่ยนเข้าไป แต่เนื่องจากตลาดหุ้นไม่ได้เกิดการร่วงอย่างหนัก จึงไม่ได้ช่วยอะไรเรามากนัก

รีวิว: เราปรับสัดส่วนโภคภัณฑ์ออกทั้งหมด แต่กลุ่มนี้กลับฟื้นตัวมาได้ในช่วง 3 เดือนที่ผ่านมา

- ในช่วง 3 เดือนที่ผ่านมา โภคภัณฑ์ฟื้นตัวขึ้นอันเนื่องมาจากความคาดหวังเงินเฟ้อที่เพิ่มมากขึ้น

- ราคาของกลุ่มพลังงานปรับตัวขึ้น ในเดือนสิงหาคมราคาน้ำมันก็ปรับเพิ่มขึ้นจากเหตุการณ์พายุเฮอร์ริเคนในอ่าวเม็กซิโก

- โลหะมีค่าได้รับแรงหนุนจากค่าเงินดอลล่าร์ที่อ่อนตัว และอัตราดอกเบี้ยแท้จริงที่ต่ำลง ในขณะที่โลหะอุตสาหกรรมนั้นได้แรงส่งจากอุปสงค์ด้านโครงสร้างพื้นฐานในประเทศจีน

- กลุ่มโภคภัณฑ์จากผลิตภัณฑ์ทางการเกษตรและปศุสัตว์ (Soft Commodities) ก็ได้รับผลดีเช่นกัน

รีวิว: ทองคำแตะจุดสูงสุดตลอดกาลใน 3 เดือนที่ผ่านมา

- สัดส่วนทองคำในพอร์ตของเรายังคงไว้ที่ 30% ครับ

- ความไม่แน่นอนที่ยังดำรงต่อไปนั้นเป็นปัจจัยหนุนความต้องการการลงทุนในทองคำ

- ทองคำแตะจุดสูงสุดตลอดกาลในเดือนกรกฎาคม 2020 โดยทำราคาทะลุผ่าน US$2,000 ต่อออนซ์

- ณ สิ้นเดือนสิงหาคม แม้ราคาจะปิดต่ำกว่า US$2,000 ต่อออนซ์ แต่ก็ยังสามารถยืนเหนือ US$1,900 ต่อออนซ์ได้อย่างมีนัย

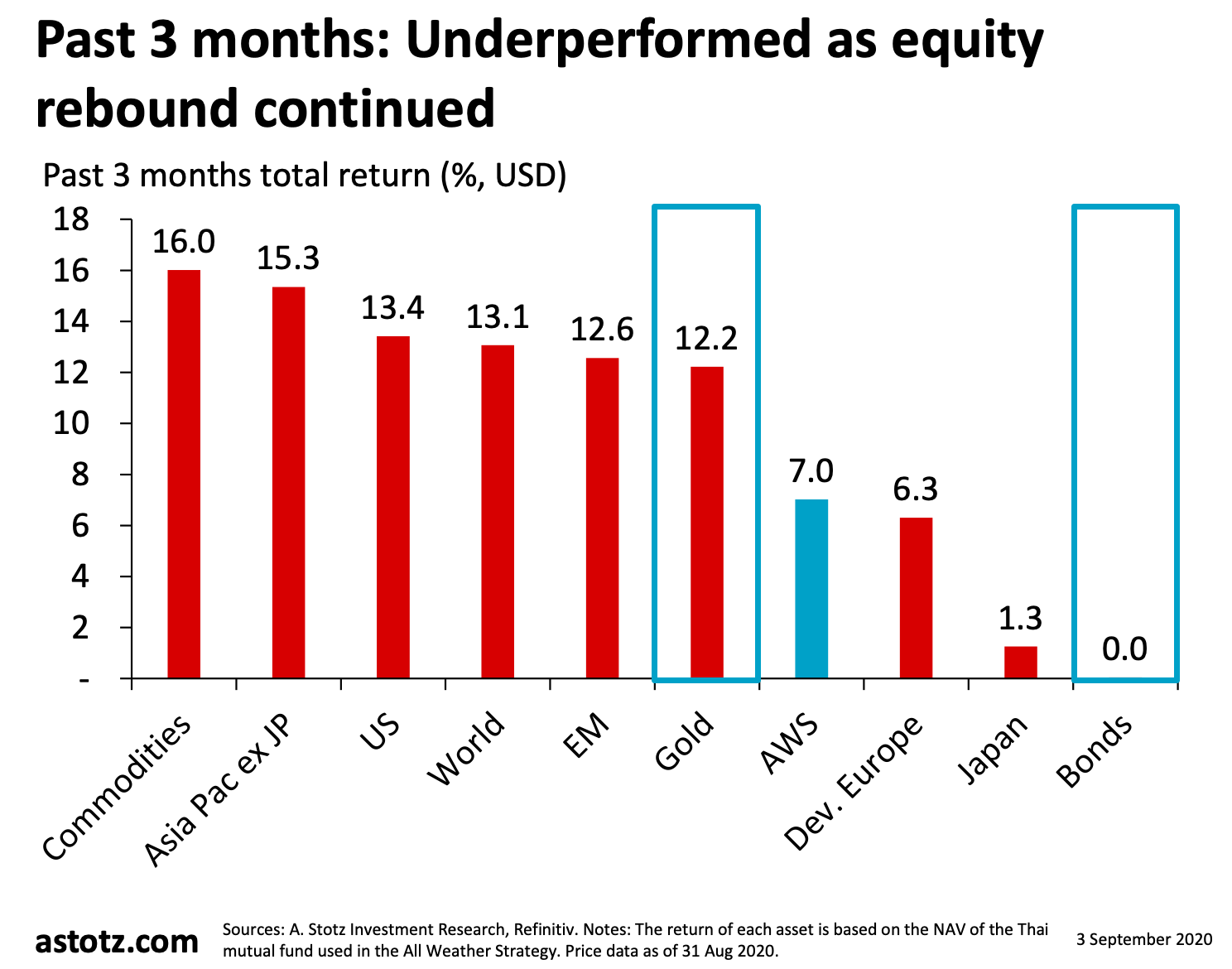

3 เดือนที่ผ่านมา: ผลการดำเนินงานไม่ดีเท่าที่ควร เนื่องจากหุ้นยังคงปรับตัวขึ้นต่อเนื่อง

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: แพ้หุ้นโลกไป 1%

- ทองคำ: ทำผลงานได้ดีต่อเนื่อง เมื่อธนาคารกลางยังทำการอัดฉีดเงินต่อ

- ตราสารหนี้: ยังคงนิ่งตั้งแต่เราสับเปลี่ยนเข้าไปถือตราสารหนี้ภาครัฐระยะสั้นของไทย

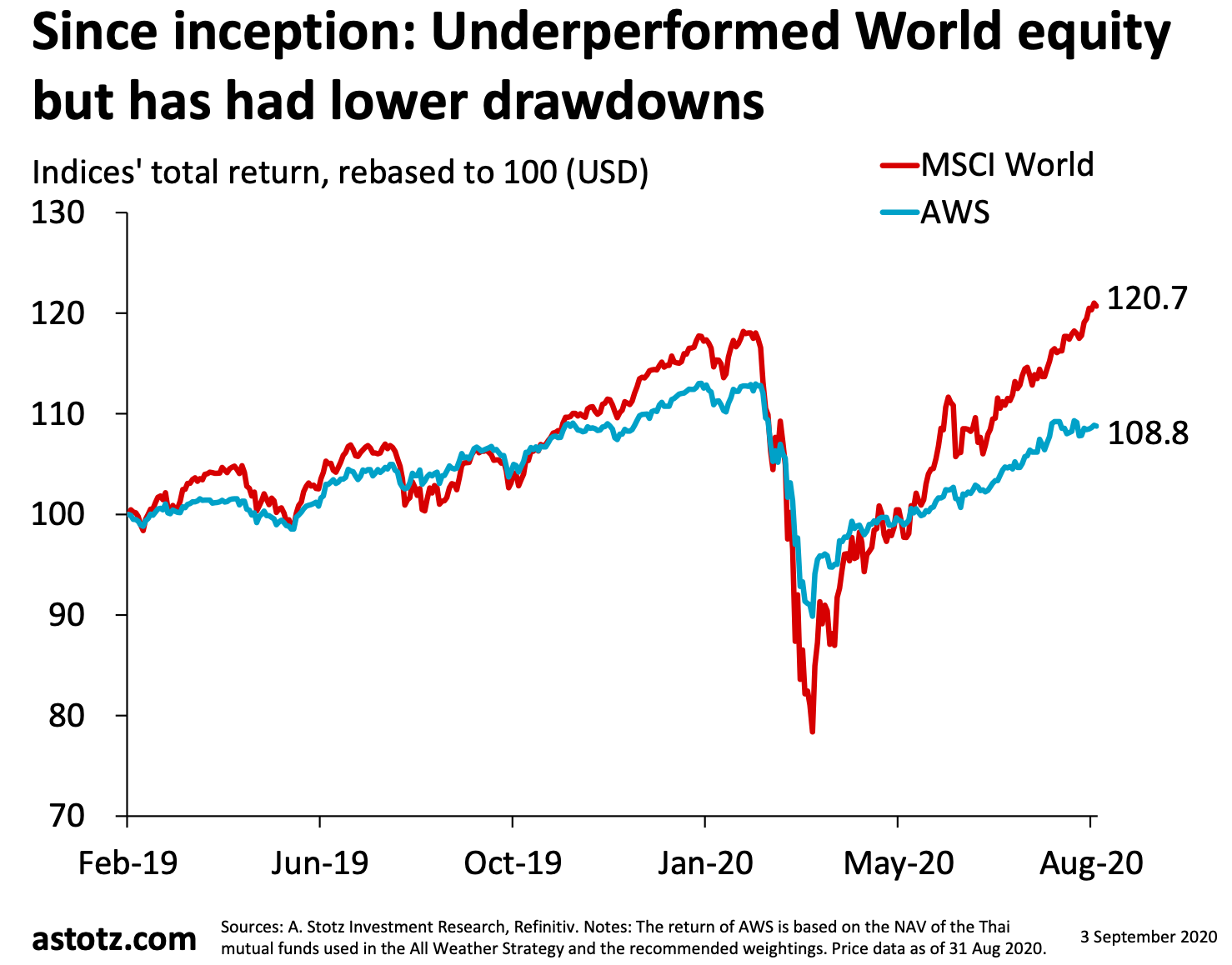

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลก แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 2 มิถุนายน ที่ผ่านมา สัดส่วนคือหุ้น 40% ตราสารหนี้ 30% และทองคำ 30%

- การมีสัดส่วนการลงทุนในหุ้นที่ต่ำกว่าในเชิงเปรียบเทียบ ช่วยลดความรุนแรงของการปรับตัวลงเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

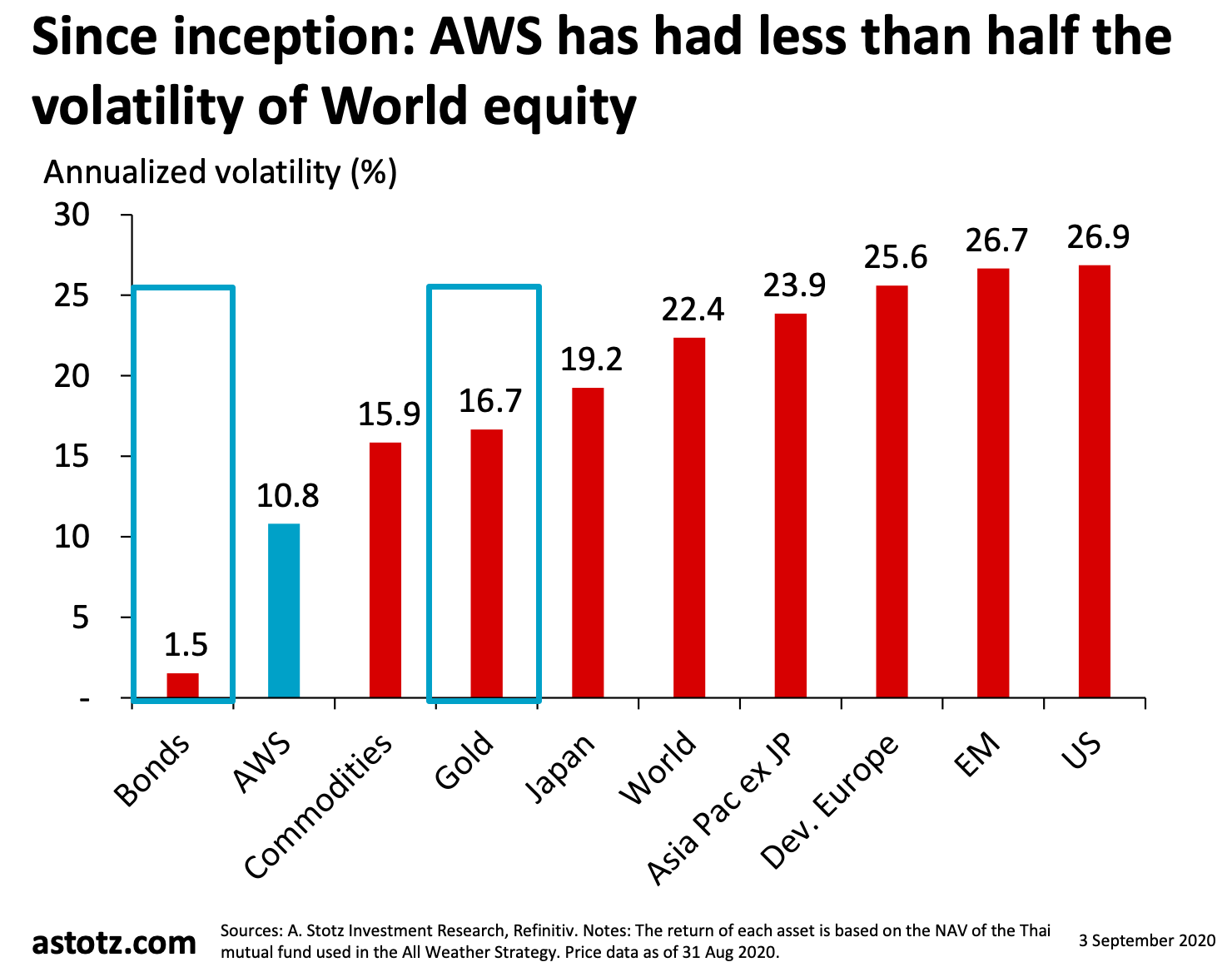

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ความผันผวนของพอร์ต AWS นั้นมีน้อยกว่าครึ่งหนึ่ง ของความผันผวนหุ้นโลก

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

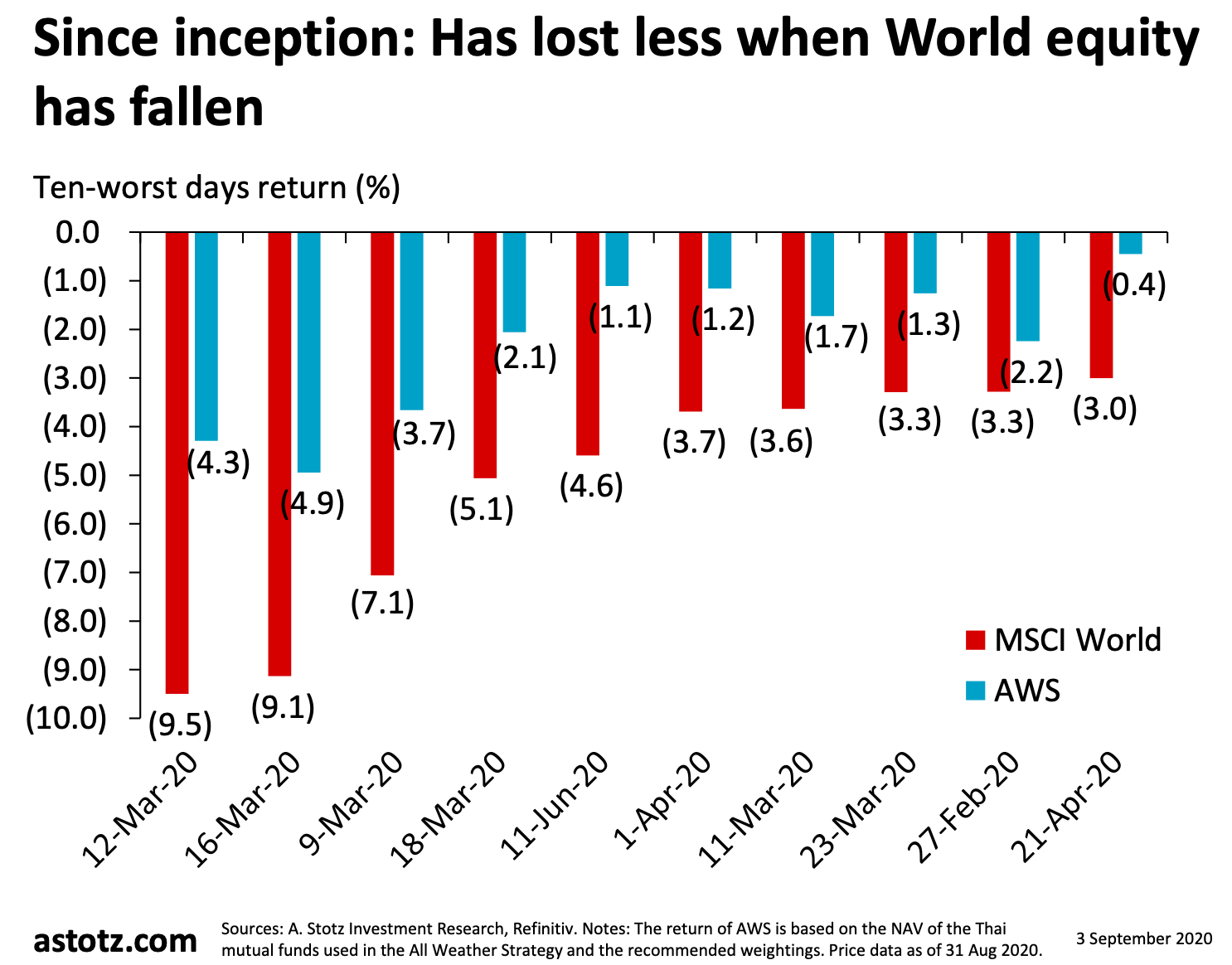

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และการกระจายลงทุนในทองคำ

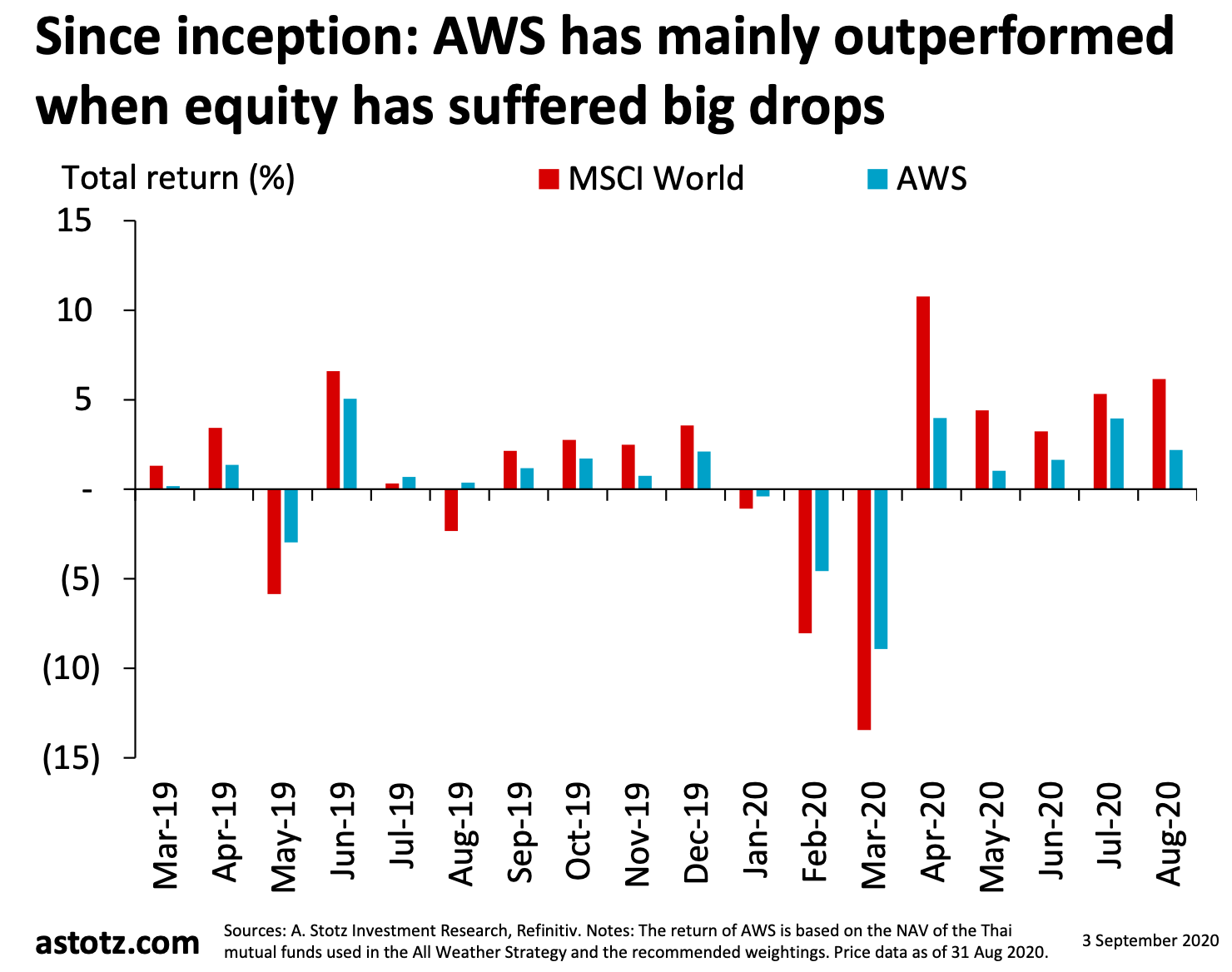

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

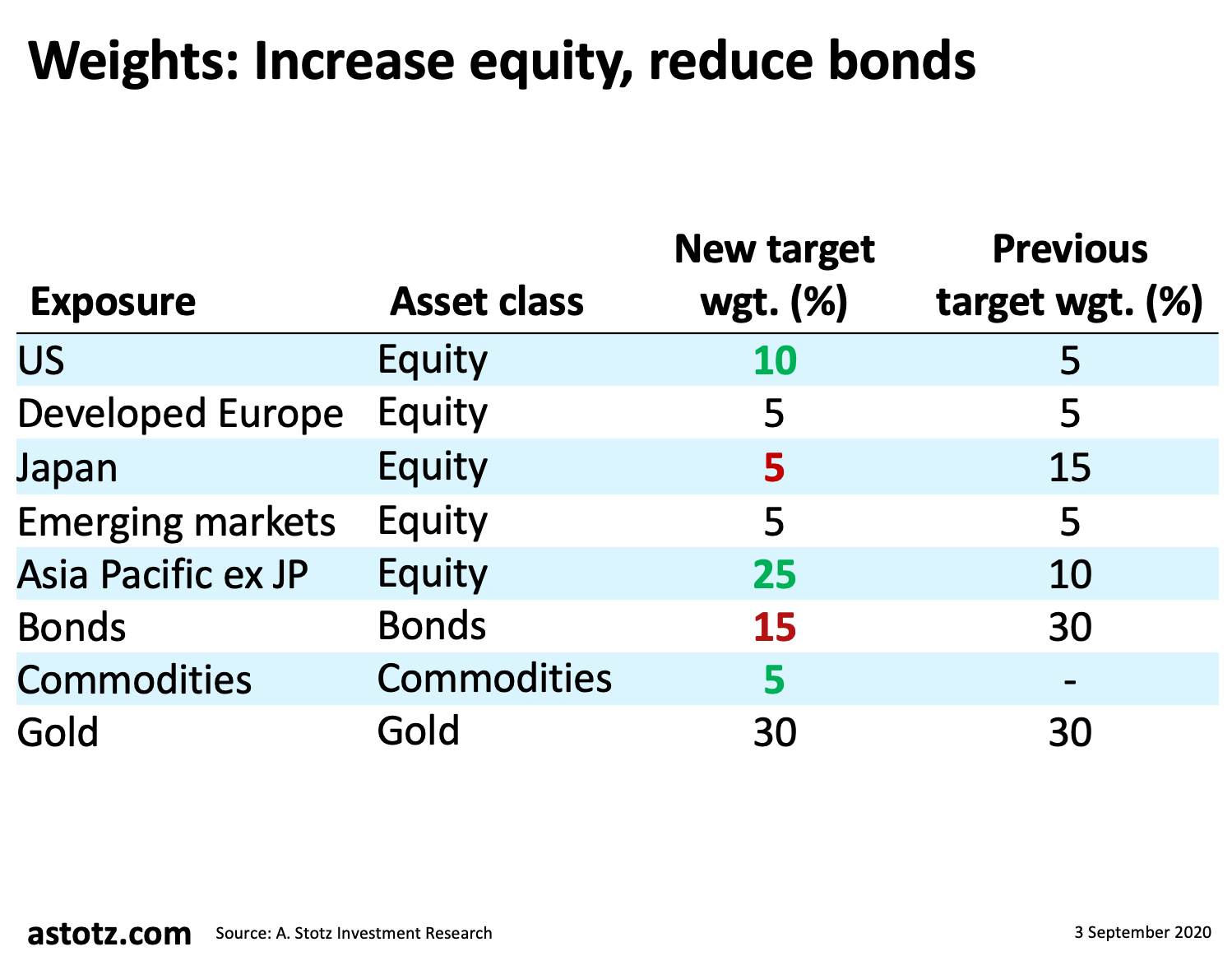

สัดส่วนการลงทุน: เพิ่มสัดส่วนหุ้นเป็น 50%

- ลดสัดส่วนตราสารหนี้เหลือ 15% จาก 30%

- เพิ่มสัดส่วนหุ้นเป็น 50% จาก 40%

- เราเพิ่มสัดส่วนหุ้นสหรัฐฯ เป็น 10% จาก 5% โดยเรายังคงเห็นความเสี่ยงขนาดใหญ่ในหุ้นสหรัฐฯ ดังนั้น เราจึงยังไม่เน้นสัดส่วนหุ้นสหรัฐฯ มากนัก

สัดส่วนการลงทุน: เพิ่มสัดส่วนหุ้นเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น)

- เพิ่มสัดส่วนหุ้นเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) เป็น 25% จาก 10%

- เราเพิ่มสัดส่วน 5% เข้าไปในกลุ่มโภคภัณฑ์ จากที่ก่อนหน้านี้ปรับออกไปทั้งหมด

สัดส่วนการลงทุน: เพิ่มสัดส่วนหุ้น ลดสัดส่วนตราสารหนี้

รูปที่ 6: สัดส่วนการลงทุนล่าสุด

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research)

- เพิ่มสัดส่วนหุ้นเป็น 50% โดยเราสับเปลี่ยนจากตราสารหนี้มาเป็นหุ้นแทน

- ภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) ดูน่าสนใจที่สุดในกลุ่มหุ้น

- มีสัดส่วนทองคำและตราสารหนี้ไว้เพื่อป้องกันความเสี่ยงหากตลาดหุ้นร่วง

มุมมอง: หุ้นสหรัฐฯ ตอนนี้ยิ่งมีมูลค่าที่สูงเกินไป

- การอัดฉีดเงินปริมาณมหาศาลของ Fed เป็นตัวสูบฉีดตลาดหุ้นสหรัฐฯ

- การเลือกตั้งที่กำลังจะเกิดขึ้นในเดือนพฤศจิกายนนั้นเพิ่มความไม่แน่นอนในสหรัฐฯ

- เรายังคงมุมมองเดิม ที่ว่ามูลค่าหุ้นสหรัฐฯ นั้นสูงเกินไป ทางด้านปัจจัยพื้นฐานก็ผ่านจุดสูงสุดไปแล้ว

- อย่างไรก็ดี เราแลเห็นว่าการแทรกแซงของเฟด การเลือกตั้งที่กำลังจะมาถึง และบริษัทเทคฯ ใหญ่ ๆ อาจขับเคลื่อนตลาดหุ้นต่อไปในระยะสั้น นั่นคือเหตุผลที่เราเพิ่มสัดส่วนเป็น 10% จาก 5%

มุมมอง: สภาวการณ์โดยรวมนั้นเอื้อต่อภูมิภาคเอเชีย

- มุมมองต่อการเติบโตของเศรษฐกิจโลกยังคงมืดมน

- การฟื้นตัวแบบสมบูรณ์ภายหลังการปิดตัวทางเศรษฐกิจอันเนื่องมาจากโควิด-19 อาจใช้เวลานานมาก

- เรามองว่าเอเชียจะเป็นภูมิภาคที่เติบโตแข็งแกร่งสุดหลังโควิด เราจึงแบ่งสัดส่วน 25% ไปยังกลุ่มเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น)

มุมมอง: กระจายสัดส่วนการลงทุนอย่างระมัดระวัง

- เรายังคงระวังในการลงทุนหุ้น โดยเฉพาะหุ้นสหรัฐฯ ครับ

- แม้ว่าจะสามารถควบคุมโควิด-19 และเปิดเศรษฐกิจได้แล้ว ความกังวลมากมายก็ยังคงอยู่ เช่น ความตึงเครียดทางภูมิรัฐศาสตร์ การว่างงานในวงกว้าง และปัญหาหนี้

- อย่างไรก็ดี เราเห็นว่าหุ้นมีแนวโน้มที่ดี และอาจปรับตัวขึ้นได้ในช่วง 3 เดือนข้างหน้า

- เรายังคงระมัดระวังในการแบ่งสัดส่วน โดยยังมีทองคำ 30% และตราสารหนี้ 15% ด้วย

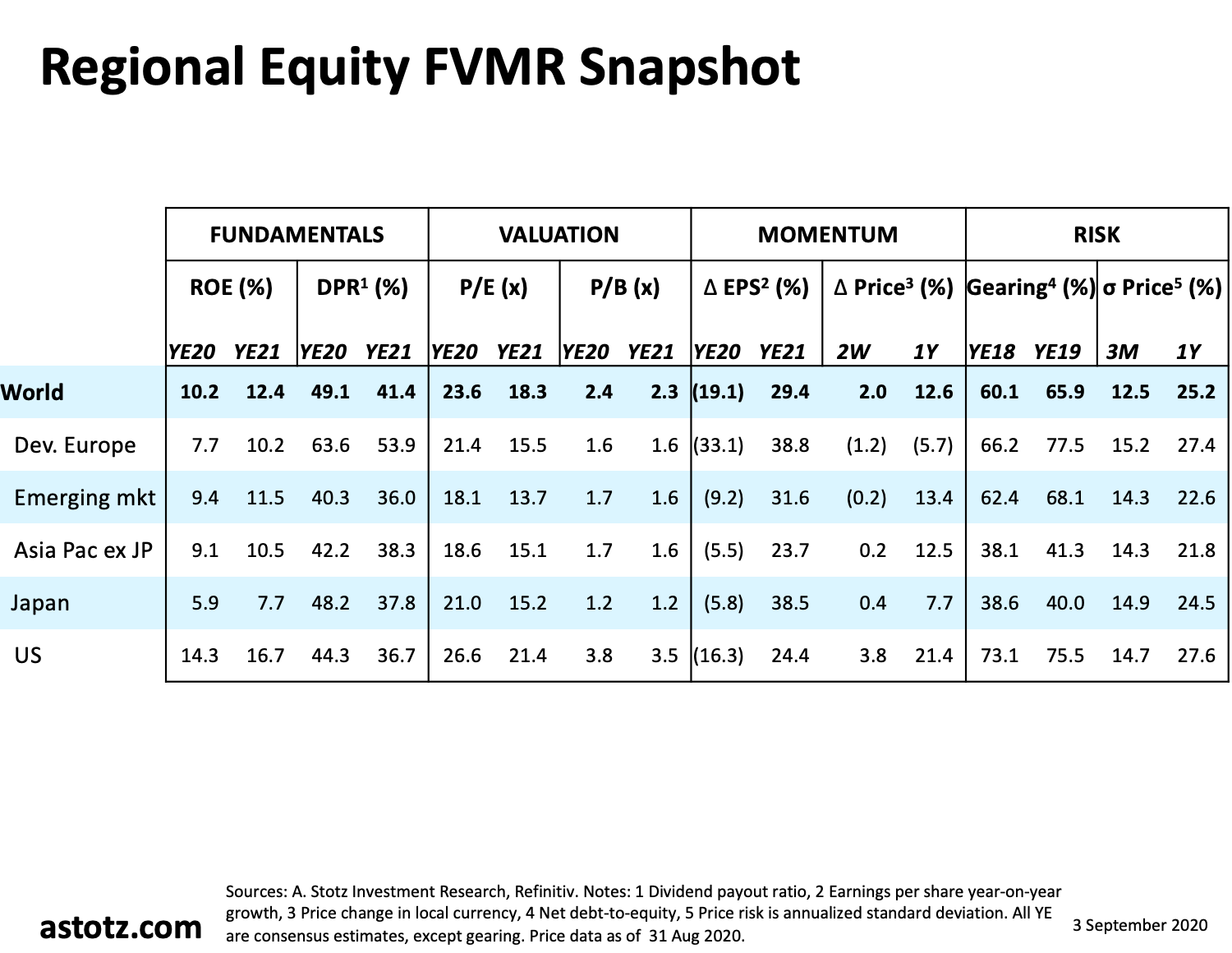

สรุป FVMR แต่ละภูมิภาค

รูปที่ 7: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 31 ส.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): ตลาดสหรัฐฯ ปรับตัวขึ้นมากที่สุดภายในหนึ่งปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนสิงหาคม 2020

- ตั้งแต่จัดตั้งพอร์ต All Weather Strategy ยังคงทำผลตอบแทนได้ต่ำว่าหุ้นโลก ทว่ามีความผันผวนน้อยกว่า

- เราเพิ่มสัดส่วนหุ้นเป็น 50% จากก่อนหน้านี้ 40%

- มุมมองระยะยาวของเรายังคงไม่เปลี่ยน แต่เรามองว่าหุ้นดูน่าสนใจในระยะสั้น

- คงสัดส่วน 30% ในทองคำครับ

Andrew Stotz

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”