เฟดเผยยุทธศาสตร์ใหม่ “เป้าเงินเฟ้อเฉลี่ย” (Average Inflation Target) โดยจะปล่อยให้อัตราเงินเฟ้อพุ่งขึ้นเกิน 2% ชั่วระยะเวลาหนึ่งเพื่อชดเชยตัวเลขในอดีตที่ต่ำมานาน จุดหมายปลายทางต้องการให้ “เงินเฟ้อเฉลี่ย” ขยับเข้าสู่เป้า 2% ในระยะยาว

Average Inflation ถูกพูดถึงและคาดหมายมานานว่าเฟดจะนำมาใช้ ราคาสินทรัพย์ก็ซึมซับปัจจัยนี้ไว้มากแล้ว (ยีลด์ต่ำ ดอลลาร์อ่อน ทองพุ่ง) ความคาดหวังเงินเฟ้อฟื้นตัวจนกลับมาเท่าระดับก่อนวิกฤต ส่วนหนึ่งเพราะข้อมูลเศรษฐกิจสหรัฐฯ ดีกว่าคาดขณะ US Treasury Yields อายุยาวเด้งรับ Jackson Hole ปลายสัปดาห์และปรับตัวขึ้นค่อนข้างแรงในช่วงเดือนที่ผ่านมา แต่ยังต่ำกว่าจุดสูงสุดในเดือน มิ.ย. สะท้อน “ความยำเกรง” ของบรรดาเทรดเดอร์ที่ดูเหมือนไม่กล้าหือกับ “เครื่องมือล่องหน” Yield Curve Control ซึ่งเฟดสามารถงัดออกมาสยบยีลด์ฯ ให้หยุดไว้ตรงไหนเมื่อใดก็ได้ นอกจากนี้ ตลาดคาดดอกเบี้ยคงต่ำไปอีกนาน ยีลด์พันธบัตรสหรัฐฯ อายุไม่เกิน 3 ปี เคลื่อนไหวในกรอบแคบ และต่ำกว่าขอบบนของดอกเบี้ยนโยบาย (0-0.25%) สะท้อนความมั่นใจว่า เฟดต้องใช้เวลาอีกหลายปีกว่าจะบรรลุเป้าหมายใหม่ (ถ้าทำได้จริง)

เฟดจัดให้หมดแล้วแทบทุกเครื่องมือ ตั้งแต่ QE Infinity ซื้อพันธบัตรได้ไม่อั้น ซื้อหุ้นกู้เอกชน เสริมสภาพคล่องผ่านโครงการสินเชื่อต่าง ๆ ไปจนถึง Yield Curve Control (ไม่ประกาศแต่ส่งสัญญาณที่ได้ผล) และล่าสุด Average Inflation …ถ้าจะเหลืออะไรที่เฟดยังไม่ได้ทำก็คือ ซื้อหุ้นสามัญ แต่ดัชนี All-Time High แบบนี้เลิกคิดไปได้เลย

ช่วงหลัง ๆ เฟดอ้อนรัฐบาลและคองเกรส ขอความช่วยเหลือ “ระยะสั้น” (ให้เพิ่มอัตราการหมุนของเงินเพื่อสู้เงินฝืด) โดยอย่าหยุดอัดแพคเกจกระตุ้นคลังทั้ง ๆ ที่คนอเมริกันว่างงานเป็นเบือ ส่วนความหวัง “ระยะกลาง” ฝากไว้กับวัคซีน แต่ถ้ารอดสันดอนทั้งสองช่วงไปได้ก็ยังไม่จบงาน เพราะต้องเผชิญความเสี่ยงเงินฝืดเชิงโครงสร้าง “ระยะยาว” ซึ่งคิดกันไม่ตกว่าจะแก้อย่างไร เช่นเดียวกับประเทศพัฒนาแล้วทั่วโลกคือ ประชากรอายุเฉลี่ยสูงขึ้น เทคโนโลยีก้าวหน้าลดต้นทุนการผลิต E-Commerce กดราคาสินค้าลง Disruptions ทำให้คนว่างงานมากขึ้น ฯลฯ ปัจจัยระยะยาวนี้เปรียบเสมือน “แนวต้าน” จำกัดการปรับตัวขึ้นของ “ความคาดหวังเงินเฟ้อ” และ “ยีลด์พันธบัตรอายุยาว” ทั้งสองสิ่งจึงน่าจะเหลือรันเวย์ให้วิ่งต่อไปได้ไม่ไกล

เฟดคงดอกเบี้ยต่ำปั๊มเงินเฟ้อช่วยเศรษฐกิจจริง ส่งผลข้างเคียงหนุนราคาสินทรัพย์แทบทั้งกระดานมาหลายเดือน ปัจจุบันดูเหมือนเฟดจะเสร็จสิ้นการปรับจูนนโยบายหลัก ๆ แล้ว สินทรัพย์ไร้การเติบโตซึ่งต้องพึ่งพา “การเปลี่ยนแปลงนโยบายของเฟด” มาหนุนให้ราคาปรับตัวขึ้น อาทิ พันธบัตร และ ทองคำ จึงไม่น่าสนใจเพราะคงไม่ค่อยเหลือ Upside แตกต่างจากสินทรัพย์ที่เติบโตได้คือ “หุ้น” เพียงแค่เฟดดำเนินนโยบายนิ่ง ๆ ไปเรื่อย ๆ ก็เหมือนได้ “ไฟเขียว” เปิดทางให้ทะยานขึ้นตามศักยภาพธุรกิจ ด้วยปัจจัยหนุนมหภาคคือต้นทุนการเงินต่ำตลอดจนความต้องการของนักลงทุน

เราชอบหุ้นกลุ่มที่แข็งแกร่งและมีศักยภาพการเติบโตสูง อันดับแรก “หุ้นจีน” เพราะเชื่อว่า “จำเป็นต้องขึ้น” เพื่อสนับสนุนการบริโภค ประกอบด้วยกองทุน KT-CHINA-A, KT-ASHARES-A ถัดมา KT-WTAI-A ภาวะดอกเบี้ยต่ำยาวนานส่งผลให้นักลงทุนในตลาดยินดีซื้อหุ้น Megatrend เติบโตสูง ณ ระดับราคาสูงกว่าในอดีต นอกจากนี้อาจกระจายความเสี่ยงไปยังตลาดอื่น ๆ ด้วย (เลือกแค่บางตัวก็ได้ไม่จำเป็นต้องมีครบ) เช่น KT-EURO รับกระแสทุนอเมริกันหมุนเข้ายุโรปช่วงก่อนเลือกตั้งปธน.สหรัฐ KT-ASEAN-A และ KT-CLMVT-A ตลาดละแวกบ้าน ราคายังไม่ค่อยไปไหน แต่เริ่มน่าสนใจเพราะได้ “ไฟเขียว” จากเฟดด้วยเช่นกัน!

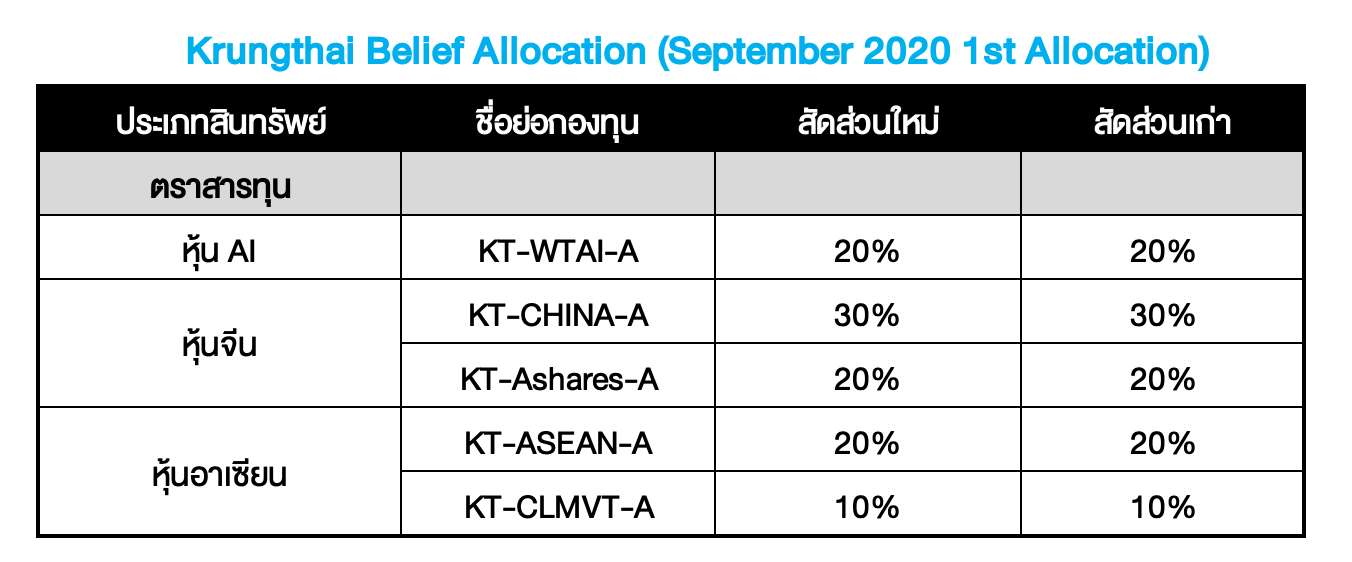

คงพอร์ตการลงทุนทั้งหมดไว้เหมือนเดิม

สัดส่วนการลงทุนรอบนี้

หุ้น AI = 20%

KT-WTAI-A

หุ้นจีน (Offshore เป็นส่วนใหญ่) = 30%

KT-CHINA-A

หุ้นจีน Onshore = 20%

KT-ASHARES-A

หุ้นอาเซียน = 30% แบ่งเป็น

KT-ASEAN-A = 20%

KT-CLMVT-A = 10%

Krungthai Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungthai Belief Allocation สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungthai Belief Allocation คลิกที่นี่เพื่อสร้างแผนการลงทุน

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด มหาชน หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”