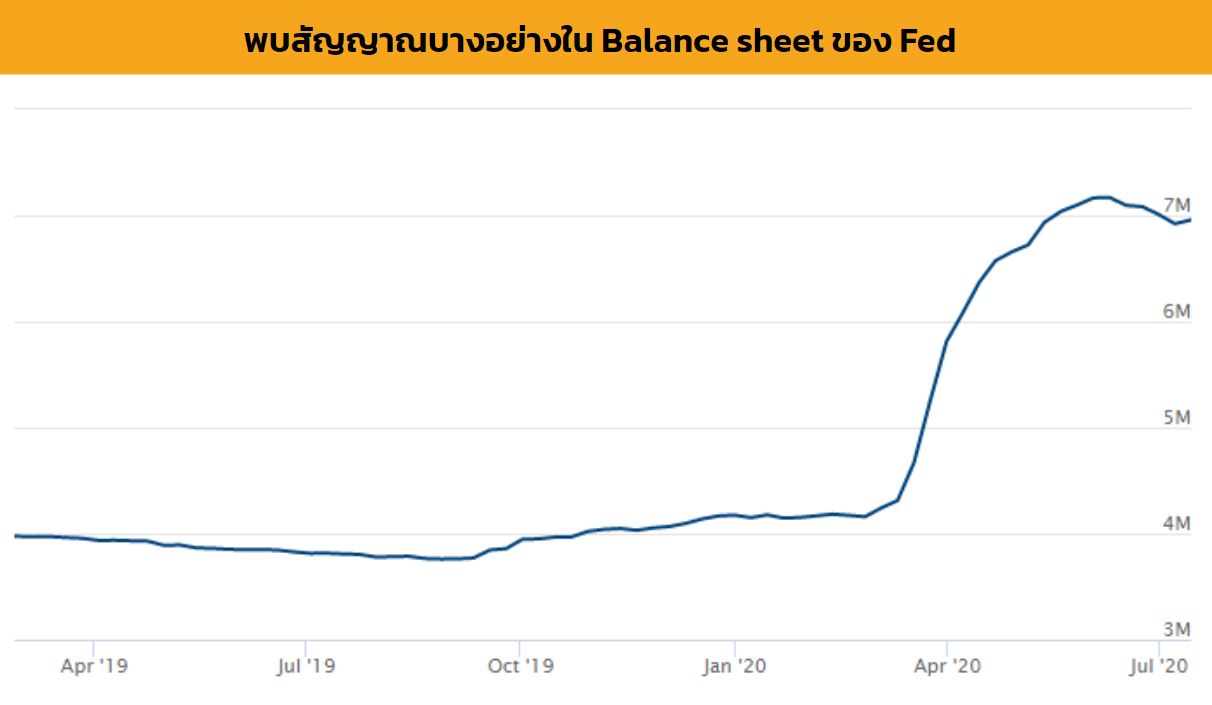

งบประมาณของ FED หรือ Balance Sheet กลับมาเคลื่อนไหวอีกครั้งหลังจากไม่ได้มีการพูดถึงมาหลายสัปดาห์ หลายคนอาจจะสงสัยว่ามาตรการของ FED ยังมีอยู่หรือเปล่าและเป็นอย่างไรบ้าง สรุป LIVE รายการ THE OPPORTUNITY วันนี้จะมาเล่าให้ฟังว่า ครั้งนี้ Balance Sheet ของ FED มีการเปลี่ยนแปลงอย่างไร เป็นผลดีหรือผลร้ายต่อตลาด นอกจากนั้นจะมาอัปเดตว่ามีคำแนะนำใดบ้างสำหรับนักลงทุนที่เข้าลงทุน Tactical Call กองจีนไป ติดตามได้ในสรุป LIVE ครับ

Update: Balance Sheet ของ FED ลดลง ดีหรือไม่ดี?

- ใน Balance Sheet ของ FED ที่เห็นลดลงไป จริงๆ แล้วมีทั้งส่วนที่ลดลงและส่วนที่เพิ่มขึ้นมา

- ส่วนที่เพิ่มขึ้นมา ได้แก่ สินเชื่อเพื่อ SME เพื่อกระตุ้นรายย่อย, พันธบัตรรัฐบาล, Mortgage-Backed Securities (MBS)

- ส่วนที่ลดลงไป ได้แก่ Repurchase Agreements (Repo) ที่ FED เคยเข้าไปช่วยพันธบัตรระยะสั้น, Central Bank Liquidity Swaps (CB Swaps) ที่ FED ให้ธนาคารกลางอื่นยืมเงิน

- สรุปได้ว่า Balance Sheet ส่วนที่ลดลงไปเป็นผลดี เพราะแสดงให้เห็นว่าสภาพคล่องทั้งในสหรัฐฯ และสภาพคล่องการเงินโลกดีขึ้นแล้ว จึงลดการช่วยเหลือระยะสั้นออกไป ในขณะที่การทำ QE ยังมีอยู่เหมือนเดิม

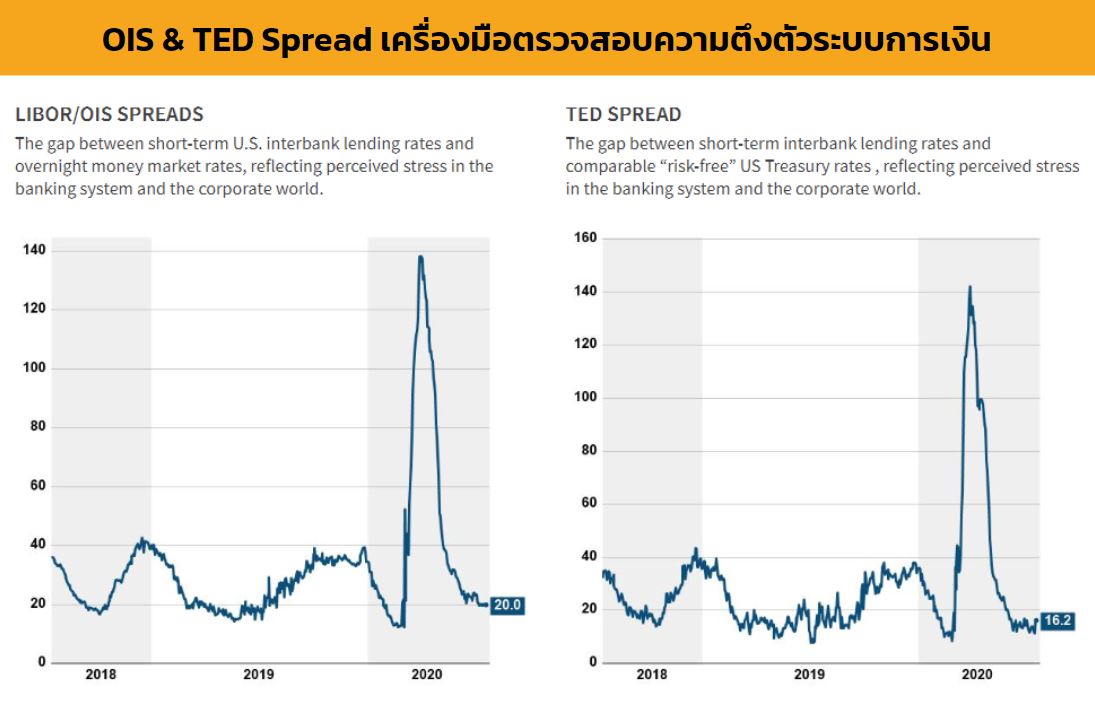

- ซึ่งจุดนี้ตรงกับตัวเลข OIS & TED Spread (ตัวเลขที่บ่งบอกสภาพคล่องระยะสั้นของระบบการเงิน) ที่กลับลงมาต่ำอีกครั้ง ดังนั้นนักลงทุนไม่ต้องกังวลกับ Balance Sheet ของ FED ที่ลดลง

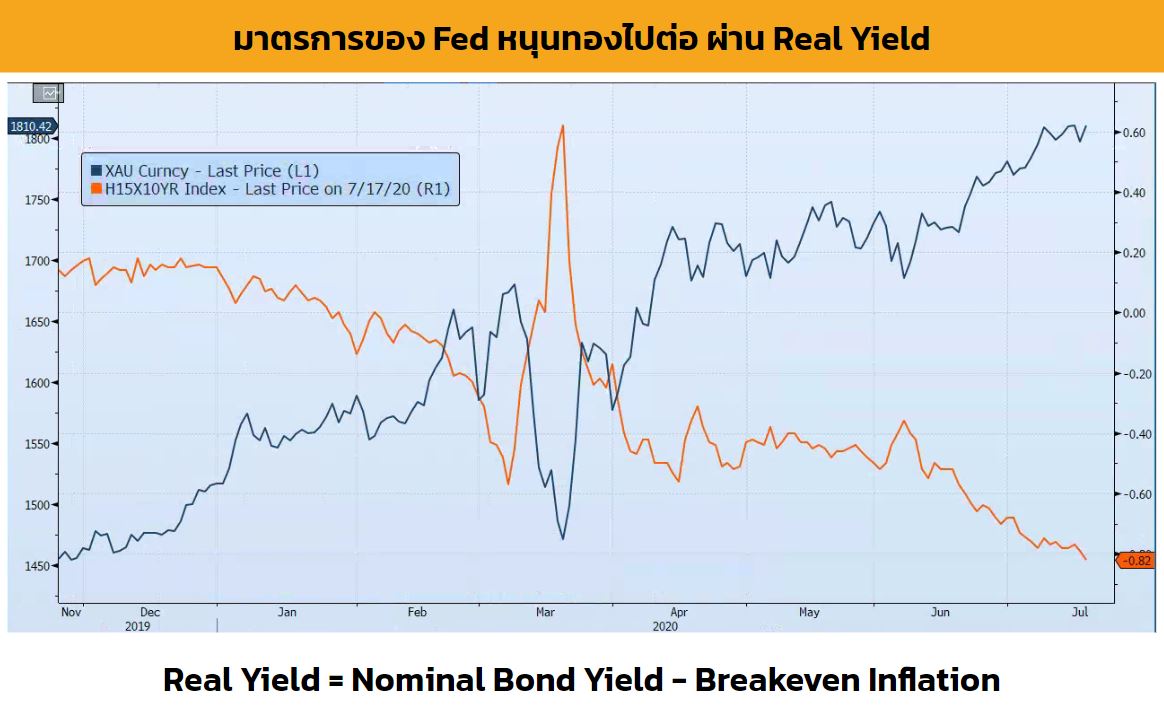

Update: มาตรการ FED ช่วยหนุนทองให้ขึ้นไปอีก

- มาตรการที่ FED ทำ QE มีส่วนทำให้ผลตอบแทนของพันธบัตรรัฐบาลลดลง (พันธบัตรราคาแพงขึ้นในขณะที่ดอกเบี้ยคงเดิม) เมื่อ Yield ลดลงจนต่ำกว่าเงินเฟ้อ จึงทำให้ Real Yield ติดลบ ตามสมการ “อัตราดอกเบี้ยแท้จริง (Real Yield) = อัตราผลตอบแทนพันธบัตรรัฐบาล (Nominal Bond Yield) – Breakeven Inflation”

- สังเกตจากกราฟ เส้นสีส้มคือราคาทอง มักจะวิ่งสวนทางกับเส้นสีน้ำเงิน ซึ่งเป็นผลตอบแทนของพันธบัตรรัฐบาลอายุ 10 ปี

- เหตุผลเป็นเพราะว่าเมื่อ Real Yield ติดลบ คนจะย้ายเงินออกไปลงทุนที่อื่น อย่างเช่นทองคำ ผนวกกับมุมมองของนักลงทุนที่คิดว่าในอนาคตเงินจะยิ่งเฟ้อ เป็นปัจจัยที่ช่วยหนุนราคาทองคำให้สูงขึ้นไปอีก

- สำหรับราคาทองไทยเพิ่งทะลุ New High รอบกว่า 20 ปี ส่วนหนึ่งเป็นผลโดยตรงจากราคาทองโลกที่สูงขึ้น ส่วนหนึ่งมาจากค่าเงินบาทอ่อนลง

ช่วงแนะนำกองทุน

สำหรับกองทุนที่ได้ผลกระทบด้านบวกจากมาตรการของ FED ยังคงเป็นกองทุน PHATRA-GUBOND-H ที่เน้นลงทุนในตราสารหนี้ภาคเอกชนทั่วโลก

กองนี้ทางทีม FINNOMENA แนะนำกันไปตั้งแต่รายการ THE OPPORTUNITY เทปแรกตอนวันที่ 25 พ.ค. 63 ตอนนี้วันที่ 20 ก.ค. 63 ราคา NAV ขึ้นมาจาก 10.6852 มาที่ 10.9579 ขึ้นมาประมาณ 2.5% จากเดิม กองนี้ยังถือว่าลงทุนได้ เพราะจากการคาดการณ์ว่าเศรษฐกิจจะยังไม่กลับมาดีเหมือนเดิมอย่างน้อยก็ถึงปี 2022 ระหว่างนี้คาดว่า FED จะยังคงช่วยเหลือกลุ่มตราสารหนี้อย่างแน่นอน

กอง PHATRA-GUBOND-H เหมาะสำหรับนักลงทุนที่รับความเสี่ยงจากความผันผวนของตลาดตราสารหนี้โลกได้ และมีเงินเย็นลงทุนสำหรับเป้าหมายใน 12 เดือนข้างหน้าเพื่อผลตอบแทนที่ชนะ Money Market

สรุปสถานการณ์ Tactical Call กองทุนจีน

- สาเหตุจริงๆ ที่ตลาดหุ้นจีนขึ้นมา เพราะ คณะกรรมการกำกับการธนาคารและการประกันภัยของจีน (CBIRC) อนุญาตให้บริษัทประกันชีวิตและธนาคารเพิ่มสัดส่วนการลงทุนในหุ้นได้สูงสุดเป็น 45% จากเดิมที่ 30% ซึ่งเป็นการปลดล็อคเงินเข้าสู่ตลาดหุ้นจีน เพิ่มเงินลงทุนได้กว่า 100,000 ล้านหยวน โดยหุ้นที่นำตลาดขึ้นมาคือกลุ่ม Financial

- ตลาดสามารถ Rebound ขึ้นมาได้หลังจากเกิด Panic Sell ในอาทิตย์ที่แล้ว

- มุมมองตอนนี้ ทั้งกอง TMB-ES-CHINA-A และ TMBCHEQ สามารถถือต่อได้ โดย Target อยู่ที่ดัชนี CSI300 เท่ากับ 5,400 ซึ่งอยู่แถวๆ High เดิม และเมื่อถึงระดับ 4,900 แนะนำให้ชะลอการลงทุน

- สำหรับท่านที่ยังไม่ได้เข้าและสนใจอยากลงทุน แนะนำอ่านบทความ Tactical Call : ตลาดหุ้นจีนถูกจุดพลุ จังหวะ Follow Buy ระยะสั้นเกิดขึ้น อย่างละเอียดถี่ถ้วนก่อนครับ

สำหรับสรุป LIVE ก็จบเพียงเท่านี้ ถ้าอยากดู LIVE เต็มๆ กดดูได้ที่ลิงก์วิดิโอบนหัวบทความได้เลยครับ ขอให้ทุกท่านประสบความสำเร็จในการลงทุนครับ

เขียนโดย TUM SUPHAKORN

แน่ใจได้อย่างไรว่ากองทุนที่ธนาคารของคุณแนะนำเป็นกองทุนที่ดีที่สุด? คุณอาจพลาดกองทุนที่ดีกว่าจากธนาคารอื่น ๆ ได้

เราขอแนะนำ FINNOMENA แพลตฟอร์มที่จะช่วยคัดเลือกกองทุน เปิดบัญชีครั้งเดียวซื้อกองทุนที่ดีที่สุดได้จากทุกธนาคาร

เปิดบัญชีลงทุนออนไลน์ ซื้อกองทุนได้เร็วสุดภายในวันทำการถัดมา ลองเลย! https://finno.me/oa1326