ธนาคารกลางอินโดนีเซีย (BI) จะซื้อพันธบัตรรัฐบาล 574.4 ล้านล้านรูเปียห์ ในจำนวนนี้มียอดที่รัฐบาลขายให้แบงก์ชาติเท่านั้น (private placements) 397.56 ล้านล้านรูเปียห์ กำหนดดอกเบี้ยต่ำเท่ากับ reverse repo อายุ 7 วัน รวมอยู่ด้วย นอกจากนี้ BI จะกว้านซื้อพันธบัตรที่ขายไม่หมด แล้วยังจะคืนดอกเบี้ยให้รัฐบาล แถมร่วมแบกภาระบางส่วน โดยช่วยจ่ายดอกเบี้ยแก่ผู้ถือพันธบัตรรายอื่นๆด้วย สรุป…พี่นี้มีแต่ให้!!!

BI ซื้อพันธบัตรตลาดแรกมาสักพักแล้ว แต่ครั้งนี้ล้ำหน้าไปอีกขั้น เพราะกำหนดดอกเบี้ยต่ำติดดินไว้ก่อนเลย การที่แบงก์ชาติพิมพ์เงินออกมาปล่อยกู้แก่รัฐบาลโดยตรง (debt monetization) หากมองตามหลักวิชาการอาจทำให้เงินเฟ้อเร่งขึ้นจนคุมไม่อยู่ และสกุลเงินเสี่ยงที่จะอ่อนค่าลงมาก โดยเฉพาะเมื่อนโยบายทำนองนี้ถูกนำมาใช้ใน emerging markets

ทว่าการตอบสนองเบื้องต้นของตลาด กลับมิได้สะท้อนความกังวลเช่นนั้น เงินรูเปียห์แข็งค่าขึ้นเทียบกับดอลลาร์ ยีลด์พันธบัตร 10 ปีของอินโดฯก็ปรับตัวลงหลังจาก BI ประกาศ สาเหตุสำคัญส่วนหนึ่งเพราะมาตรการผ่อนคลายรอบใหม่ ไม่สุดโต่งเท่ากับที่ตลาดคาดไว้ก่อนหน้าว่า BI อาจซื้อพันธบัตรแบบไร้ดอกเบี้ย (ความจริงรับดอกเบี้ยมาแล้วคืนกลับไปให้รัฐบาลมันก็คือ???)

เรามองตลาดการเงินในเชิงเปรียบเทียบ จะตีความว่าอะไรสูงหรือต่ำ มากหรือน้อย ต้องเทียบกับอีกสิ่งหนึ่งหรือค่ามาตรฐานบางอย่างเสมอ หากตั้งสมมุติฐานว่า สหรัฐ คือ benchmark ในหลากแง่หลายมุม เช่นจะหา yield spreads ของตราสารหนี้ก็ต้องเทียบกับพันธบัตรสหรัฐ ขณะ USD เปรียบเสมือนสเกล 0 วัดค่าเงินทั่วโลกว่าอ่อนหรือแข็ง เป็นต้น ปัจจุบันสหรัฐเป็นเสือลำบาก โควิดระบาดหนักกว่าใคร จนเฟดต้องลดดอกเบี้ยเหลือ 0% พิมพ์เงินกระหน่ำเข้าซื้อพันธบัตรและหุ้นกู้ปริมาณมากเป็นประวัติการณ์ รัฐบาลทรัมป์ต้องจัดงบขาดดุลมหาศาล ลดภาษี เพิ่มการใช้จ่าย ระดมปล่อยสินเชื่ออุดหนุนธุรกิจ แจกเงินประชาชนรอบแล้วรอบเล่า สภาวะดังกล่าวจึงเปิดทางให้ประเทศอื่นๆสร้างสรรค์นโยบายการเงินการคลังเชิงรุกมากขึ้นได้อีกเยอะ ตัวอย่างชัดเจนคือ อินโดนีเซีย แม้อยู่ในตลาดเกิดใหม่ซึ่งแต่ก่อนอย่าได้คิดฝันว่าจะทำแบบนี้ แต่นี่คือยุค new normal เราเลยได้เห็นแบงก์ชาติ emerging markets จับมือรัฐบาลดำเนินนโยบายแนว MMT (Modern Monetary Theory) เพื่อเร่งการฟื้นตัวของเศรษฐกิจขนาดใหญ่สุดแห่งเอเชียตะวันออกเฉียงใต้

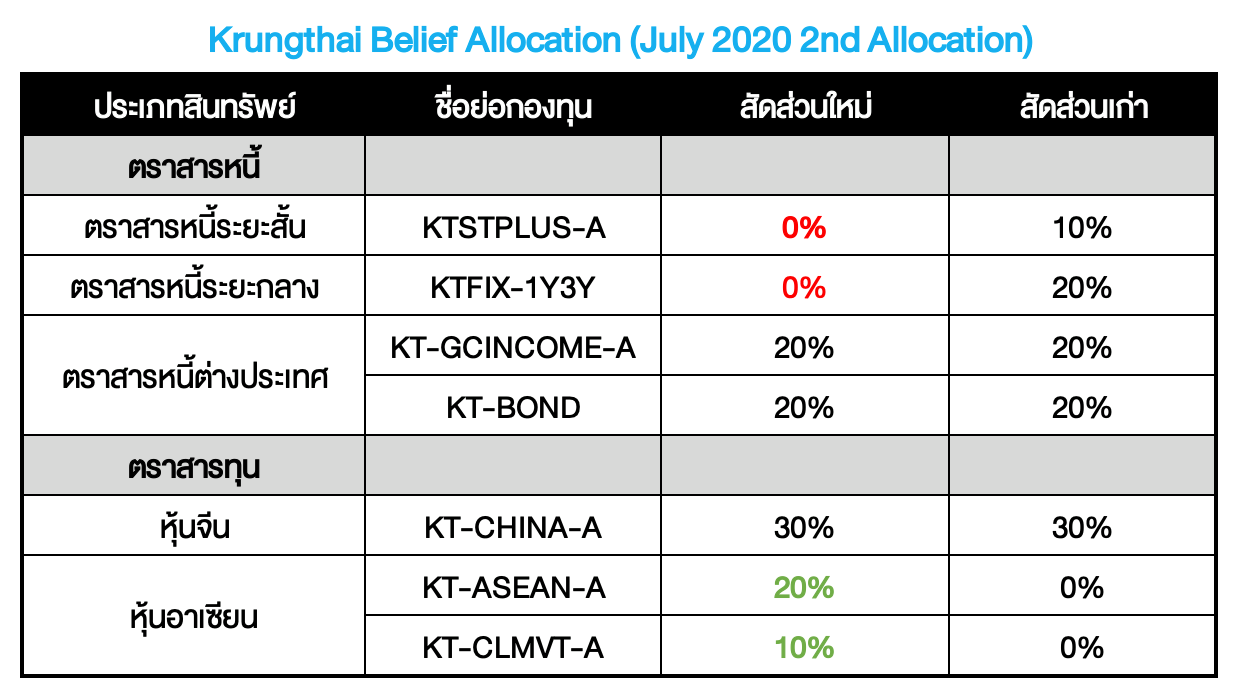

เรื่องนี้เข้าสูตร “นโยบายกระตุ้นขนาดใหญ่หลังผ่านจุดต่ำสุดของวิกฤต” ซึ่งเคยนำหน้าการฟื้นตัวแรงๆของตลาดหุ้นหลายแห่งมาแล้ว คราวนี้น่าจะถึงทีของ “อาเซียน” เราเลือก 2 กองทุนเพื่อรับโอกาสดังกล่าวได้แก่ KT-ASEAN-A ลงทุนในหน่วยของ JPMorgan ASEAN Equity (กองทุนหลัก) ซึ่งได้รับการจัดอันดับจาก Morningstar 5 ดาว Gold Analyst Rating (31 พ.ค. 63) และ KT-CLMVT-A ซึ่งเน้นลงทุนหุ้นในกลุ่มประเทศลุ่มแม่น้ำโขง ณ สิ้นเดือน พ.ค. ลงทุนในเวียดนาม 61.91% ส่วนที่เหลือเป็นหุ้นไทยและสภาพคล่อง

***สับเปลี่ยนเป็นคู่ๆเพื่อความง่ายและรวดเร็วในทางปฏิบัติ***

สับเปลี่ยนออก KTFIX-1Y3Y ทั้งหมด (20%) แล้วสับเปลี่ยนเข้า KT-ASEAN-A

สับเปลี่ยนออก KTSTPLUS ทั้งหมด (10%) แล้วสับเปลี่ยนเข้า KT-CLMVT-A

สัดส่วนการลงทุนรอบนี้

ตราสารหนี้ระยะสั้น = 0%

ตราสารหนี้ระยะกลาง = 0%

ตราสารหนี้ต่างประเทศ = 40% แบ่งเป็น

KT-GCINCOME-A = 20%

KT-BOND = 20%

หุ้นจีน = 30%

หุ้นอาเซียน = 30% แบ่งเป็น

KT-ASEAN-A = 20%

KT-CLMVT-A = 10%

Krungthai Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungthai Belief Allocation สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungthai Belief Allocation คลิกที่นี่เพื่อสร้างแผนการลงทุน

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด มหาชน หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”