- รีวิว: สัดส่วนหุ้นที่น้อย ส่งผลให้ผลการดำเนินงานของ AWS ไม่ดีเท่าที่ควร

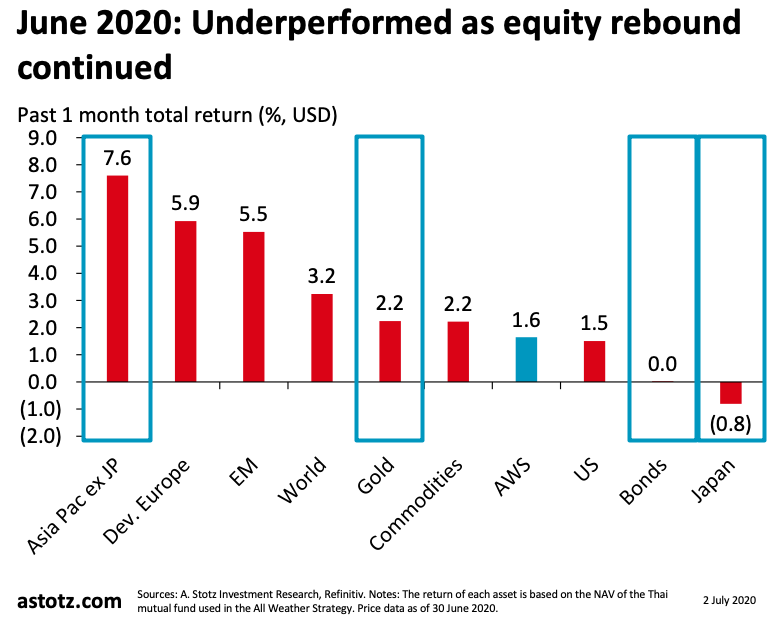

- มิถุนายน 2020: ผลการดำเนินงานไม่ดีเท่าที่ควร เนื่องจากหุ้นยังคงปรับตัวขึ้นต่อเนื่อง

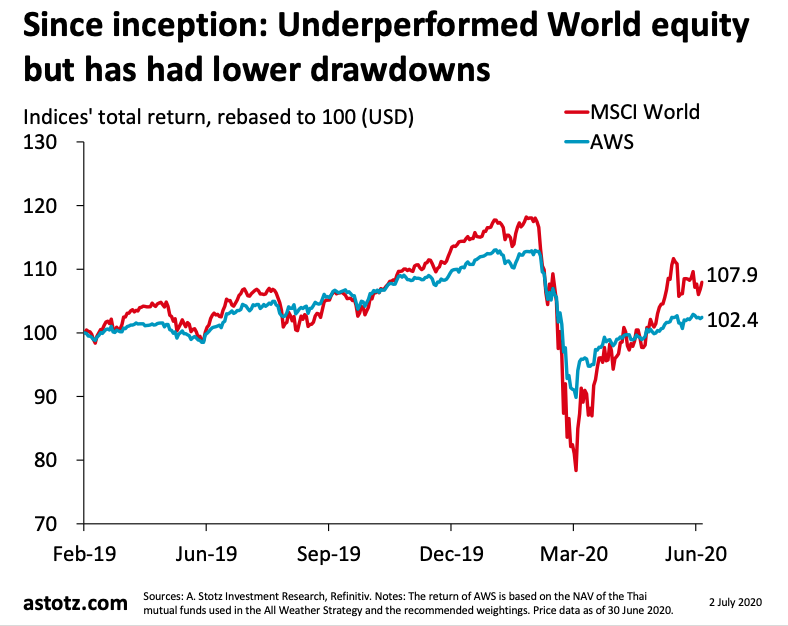

- ตั้งแต่ก่อตั้ง: แพ้หุ้นโลก แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

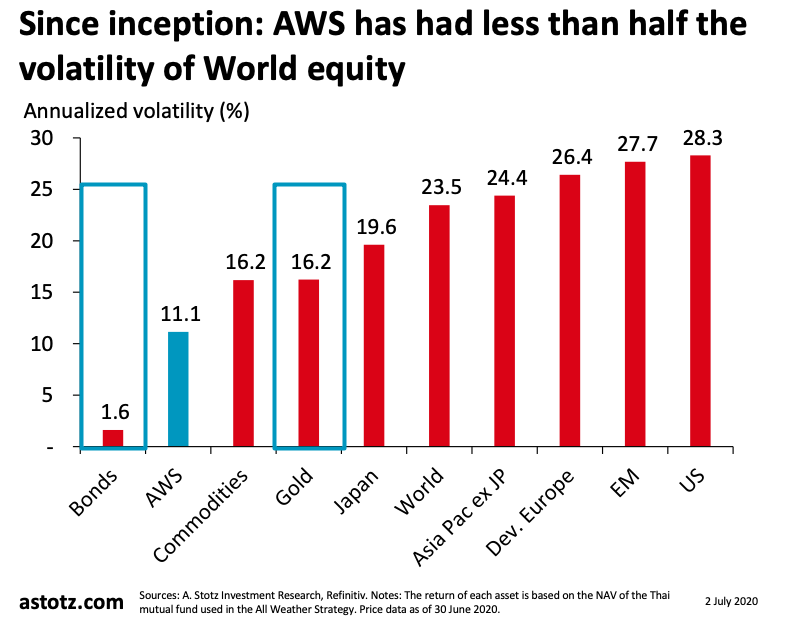

- ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

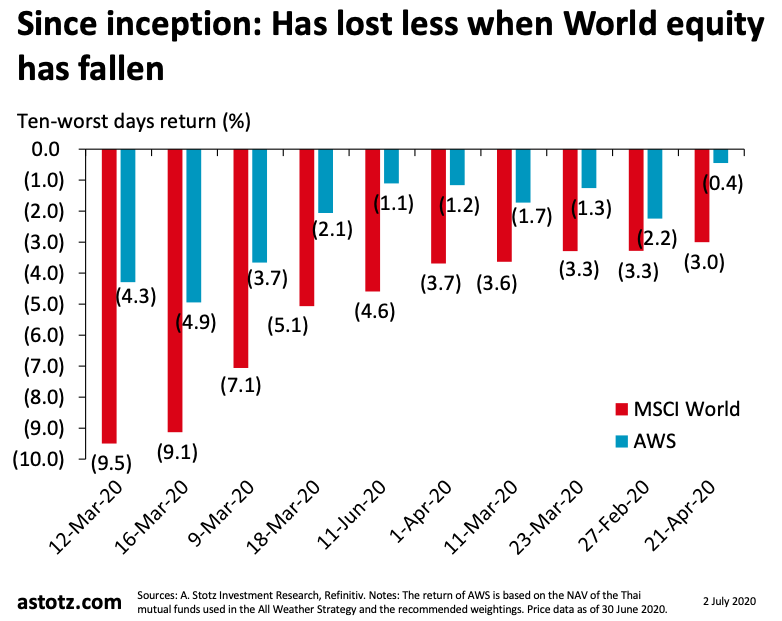

- ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

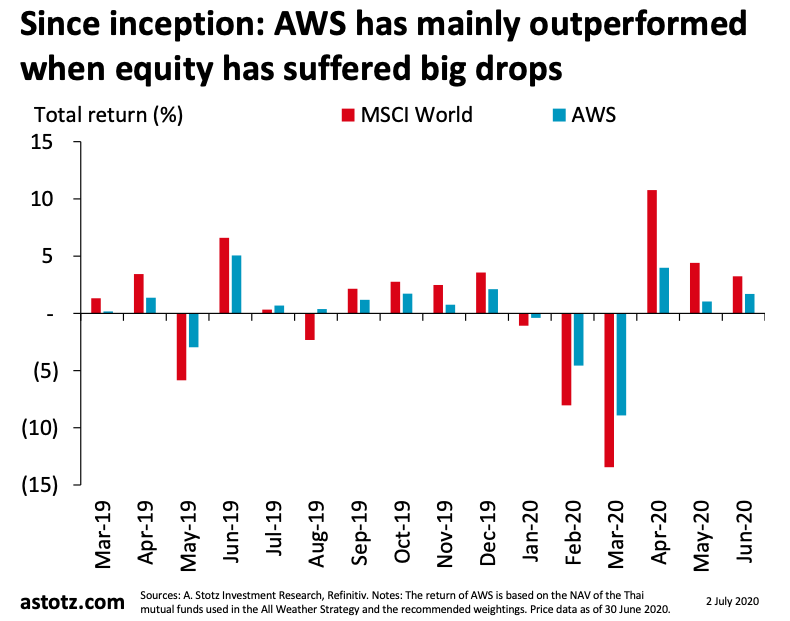

- ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

มุมมอง

- เฟดไม่สามารถพยุงตลาดได้ตลอดไป การกลับมาเปิดเมืองอีกครั้งยังคงมีข้อจำกัดหลายประการ

- เรายังคงโฟกัสกับการปกป้องความเสี่ยงขาลง

รีวิว: สัดส่วนหุ้นที่น้อย ส่งผลให้ผลการดำเนินงานของ AWS ไม่ดีเท่าที่ควร

- ในเดือนมิถุนายน เรายังคงระมัดระวังการลงทุนในหุ้น ถึงอย่างนั้นก็ได้เพิ่มสัดส่วนเป็น 40% จาก 25%

- อย่างไรก็ดี ตลาดหุ้นยังคงปรับตัวขึ้นต่อเนื่อง โดยได้แรงหนุนจากการอัดฉีดเงินของเฟด และมุมมองที่สดใสขึ้นท่ามกลางการระบาดของโควิด-19

รีวิว: เพิ่มสัดส่วนให้หุ้นที่ทำผลงานโดดเด่นมากที่สุดและน้อยที่สุด

- จากการปรับพอร์ตครั้งล่าสุด หลัก ๆ คือเราต้องการเพิ่มสัดส่วนหุ้นเล็กน้อย และให้น้ำหนักกับหุ้นสหรัฐฯ ไม่มาก

- หุ้นเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) ทำผลงานได้ดีในเดือนมิถุนายน 2020 เมื่อหลาย ๆ ประเทศได้เริ่มเปิดเมือง และมียอดผู้ติดเชื้อโควิด-19 ที่น้อยลง

- ในขณะที่หุ้นญี่ปุ่นยังคงถูก แต่สุดท้ายกลับกลายเป็นหุ้นที่ทำผลงานแย่ที่สุดในเดือนมิถุนายน เมื่อการฟื้นตัวไม่ได้รวดเร็วดังที่คาดหวังไว้ก่อนหน้านี้

รีวิว: ผลตอบแทนตราสารหนี้ยังคงนิ่ง ดังที่คาดไว้

- เมื่อเดือนมิถุนายน เราลดสัดส่วนตราสารหนี้เป็น 30% จาก 45% ซึ่งเราก็ยังถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

- เหตุผลหลักที่เราเพิ่มสัดส่วนตราสารหนี้และสับเปลี่ยนออกจากตราสารหนี้เอกชน คือเพื่อจำกัดความเสี่ยงขาลง ตั้งแต่นั้นมา ผลตอบแทนก็ยังคงนิ่ง

รีวิว: กลุ่มโภคภัณฑ์ได้ฟื้นตัวขึ้น

- ก่อนหน้านี้เราได้ปรับสัดส่วนโภคภัณฑ์ออกทั้งหมด และก็ยังคงเป็นเช่นนั้น

- ในเดือนมิถุนายน ราคาโภคภัณฑ์ยังคงปรับตัวขึ้นอย่างต่อเนื่อง ขับเคลื่อนโดยน้ำมันและโลหะอุตสาหกรรม

รีวิว: ทองคำแตะจุดสูงสุดใหม่ในเดือนมิถุนายน

- ก่อนหน้านี้ เราเพิ่มสัดส่วนทองคำเป็น 30% จาก 25% และก็ยังคงเป็นเช่นนั้น

- ความไม่แน่นอนที่ยังดำรงต่อไปนั้นเป็นปัจจัยหนุนความต้องการการลงทุนในทองคำ

- ทองคำแตะจุดสูงสุดใหม่ในเดือนมิถุนายน 2020 นับตั้งแต่วิกฤตหนี้สาธารณะยุโรปในช่วงปี 2008-2012

มิถุนายน 2020: ผลการดำเนินงานไม่ดีเท่าที่ควร เนื่องจากหุ้นยังคงปรับตัวขึ้นต่อเนื่อง

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: แพ้หุ้นโลกไป 6%

- ทองคำ: ผลตอบแทนแพ้หุ้น

- ตราสารหนี้: ผลตอบแทนนิ่งดังที่คาด

- เอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น): เป็นหุ้นที่ทำผลงานดีที่สุด

- ญี่ปุ่น: เป็นหุ้นที่ทำผลงานแย่สุดในเดือนมิถุนายน 2020

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลก แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 2 มิถุนายน ที่ผ่านมา สัดส่วนคือหุ้น 40% ตราสารหนี้ 30% และทองคำ 30%

- การมีสัดส่วนการลงทุนในหุ้นที่ต่ำกว่าในเชิงเปรียบเทียบ ช่วยลดความรุนแรงของการปรับตัวลงเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ความผันผวนของพอร์ต AWS นั้นมีน้อยกว่าครึ่งหนึ่ง ของความผันผวนหุ้นโลก

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และการกระจายลงทุนในทองคำ

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

มุมมอง: เฟดไม่สามารถพยุงตลาดได้ตลอดไป

- ตลาดหุ้นสหรัฐฯ ได้ผ่านจุดสูงสุดในแง่กำไรและมูลค่าแล้ว

- การปิดเมืองเพราะไวรัสโคโรนาเปรียบเสมือนเข็มที่จิ้มฟองสบู่

- การอัดฉีดเงินครั้งใหญ่ของเฟดช่วงกระตุ้นตลาด ป้องกันไม่ให้ล้มฉับพลัน

- การล้มครั้งนี้มีแนวโน้มดำเนินไปอย่างต่อเนื่องและยาวนาน

มุมมอง: แรงกดดันเพิ่มมากขึ้นเมื่อการเลือกตั้งสหรัฐฯ กำลังจะใกล้เข้ามา

- แรงกดดันเพิ่มมากขึ้นเมื่อการเลือกตั้งสหรัฐฯ ในวันที่ 3 พฤศจิกายนนั้นเป็นสงครามที่จะขับไล่ทรัมป์ และเพื่อให้พรรคเดโมแครตขึ้นกุมอำนาจแทน

- ทรัมป์ยังมีโอกาสหลงเหลือหากพรรคเดโมแครตผลักดันวาระ BLM (Black Lives Matter) มากเกินไป

- ไม่เช่นนั้น ก็มีความเป็นไปได้ที่พรรคเดโมแครตจะได้คุมรัฐบาลสหรัฐฯ ทั้งหมด

- ความไม่แน่นอนทางการเมืองมีอยู่มาก ทองคำจึงอาจเป็นเครื่องมือป้องกันความเสี่ยงที่ดีที่สุดหากพรรคเดโมแครตชนะการเลือกตั้ง

มุมมอง: การกลับมาเปิดเมืองอีกครั้งยังคงมีข้อจำกัดหลายประการ

- เรายังมีมุมมองต่อการเติบโตของโลกที่เป็นลบ

- ดังนั้น สินค้าโภคภัณฑ์จึงยังไม่น่าสนใจสำหรับเรา

- บางธุรกิจอาจจะไม่สามารถดำเนินการต่อได้ และรูปแบบการใช้จ่ายเงินอาจจะเปลี่ยน ดังนั้นการฟื้นตัวแบบสมบูรณ์อาจจะใช้เวลานานมาก

- เรามองว่าเอเชียจะเป็นภูมิภาคที่เติบโตสูงสุดหลังโควิด

มุมมอง: แม้จะควบคุมไวรัสได้ แต่ปัญหาอื่น ๆ จะยังคงอยู่

- เรายังคงโฟกัสในการป้องกันความเสี่ยงขาลง แม้ว่านั่นจะหมายถึงการแพ้ให้กับหุ้นโลกในระยะสั้นก็ตาม

- เรายังคงเห็นความเสี่ยงที่โควิด-19 จะระบาดระลอก 2 ซึ่งจะยิ่งซ้ำเติมให้มุมมองการเติบโตแย่ลงไปอีก

- และหากการระบาดของไวรัสนั้นจบไวกว่าที่คาดไว้ ความตึงเครียดทางภูมิรัฐศาสตร์ การว่างงานในวงกว้าง และปัญหาหนี้ก็จะยังคงอยู่

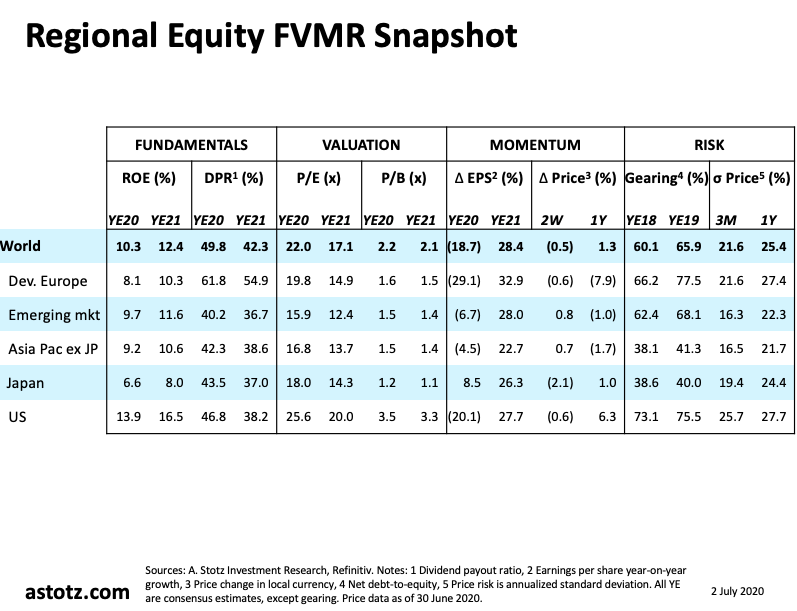

สรุป FVMR แต่ละภูมิภาค

รูปที่ 6: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 30 มิ.ย. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): ตลาดสหรัฐฯ ปรับตัวขึ้นมากที่สุดภายในหนึ่งปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนมิถุนายน 2020

- All Weather Strategy มีผลตอบแทนน้อยกว่าหุ้นโลกในเดือนมิถุนายน เมื่อหุ้นยังคงแข็งแกร่ง

- เฟดไม่สามารถพยุงตลาดได้ตลอดไป และแม้ว่าจะควบคุมไวรัสได้ แต่ปัญหาอื่น ๆ ก็ยังคงอยู่

- เรายังคงการตั้งรับด้วยสัดส่วนตราสารหนี้ระยะสั้นที่ 30% และทองคำที่ 30%

Andrew Stotz

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”