ดัชนีชี้วัดความกลัว VIX พุ่งทะยานผ่านหลัก 30 อย่างรวดเร็ว ปิดเหนือ 40 ครั้งแรกตั้งแต่ 23 เม.ย. หุ้นสหรัฐลบหนักสุดตั้งแต่ มี.ค. ตลาดกังวลโควิดระบาดรอบ 2 ในบางรัฐที่เปิดเมืองเร็ว

ราคาน้ำมันดิบทิ้งดิ่ง ความคาดหวังเงินเฟ้อ ตัวสำคัญร่วงลง 3 วันในสัปดาห์นี้ ตอกฝาโลงจบเกม Reflation Trades / Rotation into Value-Cyclicals / Laggards Rally ที่ดำเนินมาตั้งแต่กลาง พ.ค.

ยีลด์แท้จริง TIPS 10Y ลงมาทดสอบจุดต่ำสุดกลาง เม.ย. แต่ไม่ผ่านแนวรับ -0.58% ก่อนดีดตัวขึ้นมาเหนือ -0.55% ตอกย้ำว่าตลาดมองเฟดเข้าโหมด Wait & See ส่งผลให้ต้นทุนการเงินแท้จริงไม่ปรับตัวลงต่อ สภาพคล่องจึงมิได้เข้ามาเติมเสริมแรงสินทรัพย์เสี่ยงกลุ่ม Liquidity-Driven เช่น ทองคำ อสังหาฯ หรือหุ้น Growth-Quality แต่อย่างใด เห็นได้จากราคาร่วงลงถ้วนหน้า

Sentiment ตลาดเสียทรง ดับวิญญาณการไล่ล่าผลตอบแทน (Animal Spirits) ของนักลงทุน หนุน Credit Spreads ปรับตัวขึ้น โดยเฉพาะ High Yield แต่อย่าลืมว่า ตลาดตราสารหนี้นั้นสำคัญราวกับพื้นที่ศักดิ์สิทธิ์ เฟดไม่น่าปล่อยให้ปั่นป่วนมากไปด้วยประการทั้งปวง!

ความเสี่ยงเงินฝืด (Deflation) มาถึงหน้าบ้านอย่างนี้ สินทรัพย์ที่ได้ประโยชน์มากสุด หากสถานการณ์เลวร้ายลงอีกคือ พันธบัตรและตราสารหนี้ระดับลงทุน อาทิ บรรดากองทุนตราสารหนี้ไทย ซึ่งเน้นลงทุนในประเทศและผสมต่างประเทศบางส่วน

สำหรับบอนด์ต่างประเทศ ตัวที่เข้ากับสถานการณ์สุดคือ KT-BOND เน้นตราสารคุณภาพสูงและดูเรชั่นยาว มีโอกาสได้กำไรจากส่วนต่างราคา หากยีลด์พันธบัตรโลกปรับตัวลงต่อ

ส่วนตัวยืนพื้น KT-GCINCOME-A ยังถือต่อได้ แม้ผันผวนมากขึ้นบ้างในช่วงนี้ แต่ความเสี่ยงขาลง Downside Risks มีอยู่จำกัด เพราะเฟดและ ECB เดินหน้าซื้อหุ้นกู้เอกชน

กองทุนหุ้นและสินทรัพย์เสี่ยงอื่น ๆ ส่วนใหญ่ราคาพุ่งขึ้นมาก ตลอดระยะเวลาเกือบ 3 เดือนที่ผ่านมา สวนทางพื้นฐานเศรษฐกิจที่อ่อนแอ ขณะความไม่แน่นอนสูง บางตลาดหุ้นเพิ่งทำ All-Time High และลงหนัก ๆ เป็นวันแรก ๆ จึงควรขายลดพอร์ตหรือปิด Positions กันไปก่อน

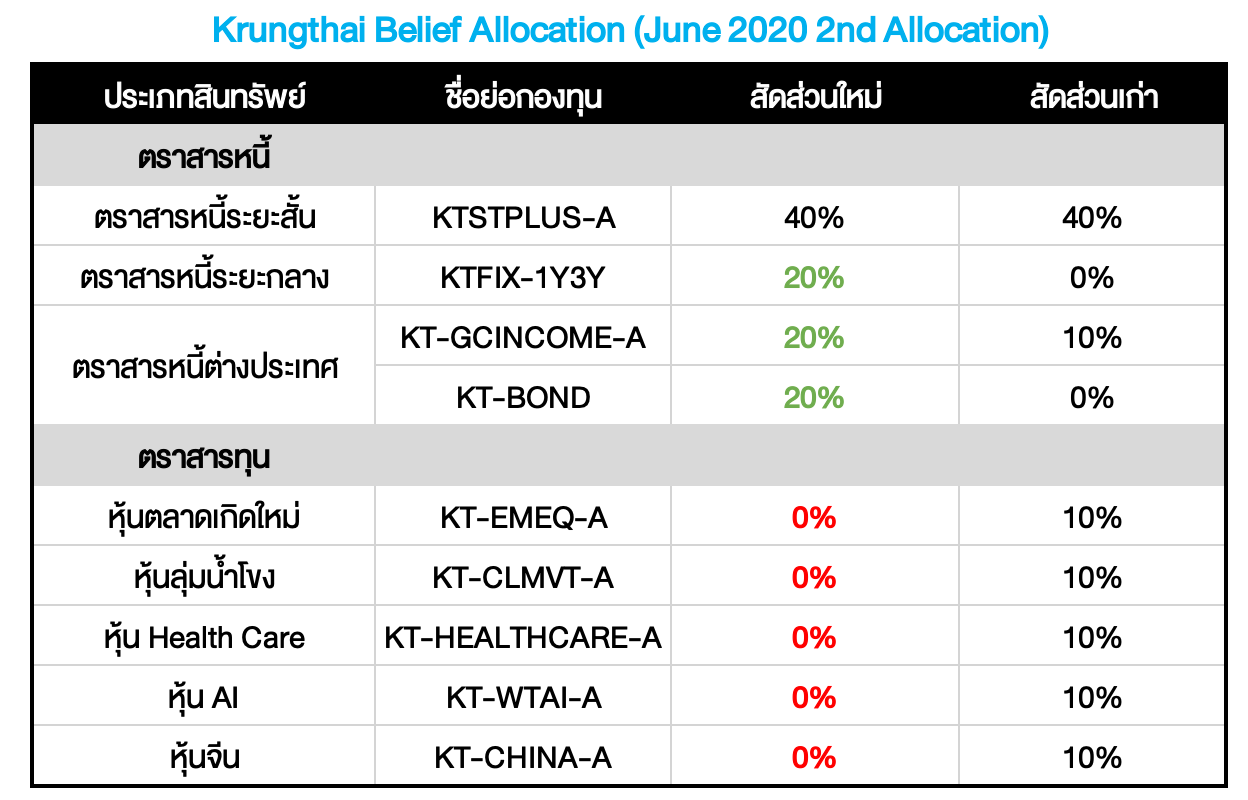

คงสัดส่วนตราสารหนี้ระยะสั้นไว้ที่ 40%

ขาย KT-EMEQ-A, KT-CLMVT-A, KT-HEALTHCARE-A, KT-WTAI-A, KT-CHINA-A ออกไปทั้งหมด

ซื้อ KT-BOND, KTFIX-1Y3Y เข้าพอร์ต

เพิ่มสัดส่วน KT-GCINCOME-A

สัดส่วนการลงทุนรอบนี้

ตราสารหนี้ระยะสั้น = 40%

KTSTPLUS-A

ตราสารหนี้ระยะกลาง = 20%

KTFIX-1Y3Y

ตราสารหนี้ต่างประเทศ = 40% แบ่งเป็น

KT-GCINCOME-A = 20% (เพิ่มจากเดิม 10%)

KT-BOND = 20%

Krungthai Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungthai Belief Allocation สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungthai Belief Allocation คลิกที่นี่เพื่อสร้างแผนการลงทุน

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด มหาชน หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”