รีวิว: ในช่วง 3 เดือนที่ผ่านมา ทองคำคือผู้ชนะ

ผลการดำเนินงาน: All Weather Strategy ยังแพ้หุ้นโลก

สัดส่วน: เพิ่มสัดส่วนหุ้นเล็กน้อย จากตอนแรกที่เน้นความเสี่ยงต่ำมาก

มุมมอง: ยังคงเฝ้าระวัง และโฟกัสที่การป้องกันความเสี่ยงขาลง

รีวิว: สัดส่วนหุ้นที่น้อย ส่งผลให้ผลการดำเนินงานของ AWS ไม่ดีเท่าที่ควร

- ในเดือนมีนาคม เราคาดหวังว่าจะยังเห็นหุ้นปรับตัวลงจากจุดสูงสุดตลอดกาล เราจึงลดสัดส่วนหุ้นเหลือ 25% จาก 45% ในช่วงแรก ๆ สัดส่วนหุ้นที่น้อยก็ช่วยรองรับไม่ให้พอร์ตปรับตัวลงมากเกินไป

- ทว่าตลาดหุ้นที่กลับตัวขึ้นในช่วงปลายเดือนมีนาคมก็ยังคงขึ้นไปต่อ โดยได้แรงหนุนจากการอัดฉีดเงินของเฟด และมุมมองที่สดใสขึ้นท่ามกลางการระบาดของโควิด-19

- ตลาดสหรัฐฯ และตลาดพัฒนาแล้วอื่น ๆ กลับตัวขึ้นได้มากสุด แต่ก็ยังไม่สามารถฟื้นคืนได้ทั้งหมด

- ในขณะที่หุ้นกลับตัวขึ้น สัดส่วนหุ้นที่เราถืออยู่นั้นต่ำ อธิบายได้ถึงผลการดำเนินงานที่ไม่ดีเท่าที่ควรในช่วง 3 เดือนที่ผ่านมา

รีวิว: ตั้งแต่สับเปลี่ยนไปถือตราสารหนี้รัฐบาลของไทย ผลตอบแทนก็ยังคงนิ่ง

- ก่อนหน้านี้เราได้เพิ่มสัดส่วนตราสารหนี้เป็น 45% จาก 25% ซึ่งเราก็ได้สับเปลี่ยนไปถือแค่ตราสารหนี้ภาครัฐของประเทศไทยเท่านั้น แทนที่จะถือผสมกับตราสารหนี้ภาครัฐโลก และตราสารหนี้ภาคเอกชน

- เหตุผลหลักที่เราเพิ่มสัดส่วนตราสารหนี้และสับเปลี่ยนออกจากตราสารหนี้เอกชน คือเพื่อจำกัดความเสี่ยงขาลง ตั้งแต่นั้นมา ผลตอบแทนก็ยังคงนิ่ง

รีวิว: กลุ่มโภคภัณฑ์ถูกน้ำมันลากลง

- ก่อนหน้านี้เราได้ปรับสัดส่วนโภคภัณฑ์ออกทั้งหมด และก็ยังคงเป็นเช่นนั้น

- ในเดือนเมษายน 2020 นับเป็นครั้งแรกที่เราได้เห็นสัญญาซื้อขายน้ำมันดิบล่วงหน้ามีราคาติดลบ หลังจากนั้นมา ราคาน้ำมันก็ฟื้นตัว เมื่อซาอุดิอาระเบีย สาธารณรัฐอาหรับเอมิเรตส์ และคูเวตประกาศว่าจะตัดกำลังการผลิต

- โดยรวมแล้วราคาโภคภัณฑ์มีการกลับตัวขึ้น แต่ช่วง 3 เดือนที่ผ่านมาก็ยังถือว่าอยู่ในขาลง เรากำลังมองว่าปัจจัยที่จะขับเคลื่อนราคาได้คือการฟื้นตัวของเศรษฐกิจ

รีวิว: ในช่วง 3 เดือนที่ผ่านมา ทองคำคือผู้ชนะ

- ก่อนหน้านี้ เราเพิ่มสัดส่วนทองคำเป็น 30% จาก 25% และก็ยังคงเป็นเช่นนั้น

- ความไม่แน่นอนที่ยังดำรงต่อไปนั้นเป็นปัจจัยหนุนความต้องการการลงทุนในทองคำ

- ทองคำจึงเป็นสินทรัพย์ที่ทำผลตอบแทนได้ดีที่สุดในช่วง 3 เดือนที่ผ่านมา

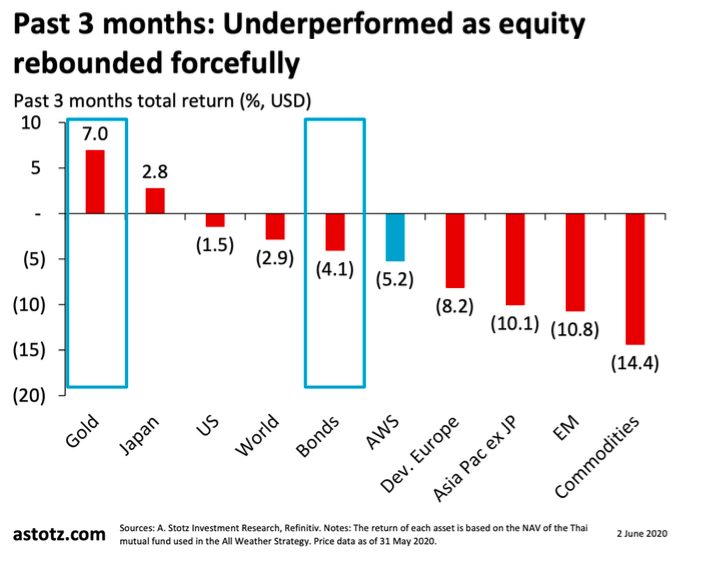

3 เดือนที่ผ่านมา: ผลการดำเนินงานไม่ดีเท่าที่ควร เมื่อหุ้นกลับตัวขึ้นฉับพลัน

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: แพ้หุ้นโลกไป 4%

- ทองคำ: ความไม่แน่นอนที่ยังดำรงอยู่เป็นปัจจัยขับเคลื่อนราคา

- ตราสารหนี้: ปรับตัวลงพร้อมตลาดในช่วงเดือนกุมภาพันธ์และมีนาคม จากนั้นเมื่อเราได้สับเปลี่ยนเข้าไปถือตราสารหนี้ภาครัฐของไทย ผลตอบแทนก็นิ่งเรื่อยมา

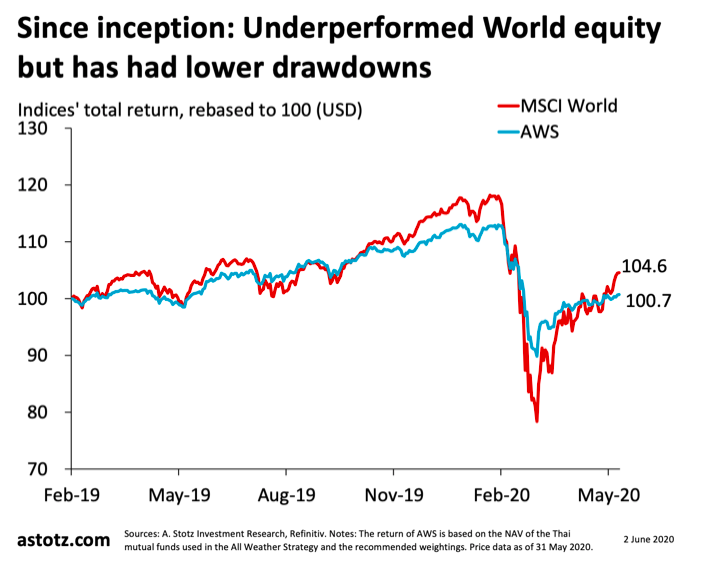

ตั้งแต่ก่อตั้ง: แพ้หุ้นโลก แต่มีจุดขาดทุนสูงสุด (Drawdowns) ที่ต่ำกว่า

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 25 มีนาคมที่ผ่านมา สัดส่วนคือหุ้น 25% ตราสารหนี้ 45% ทองคำ 30%

- การมีสัดส่วนการลงทุนในหุ้นที่ต่ำกว่าในเชิงเปรียบเทียบ ช่วยลดความรุนแรงของการปรับตัวลงเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

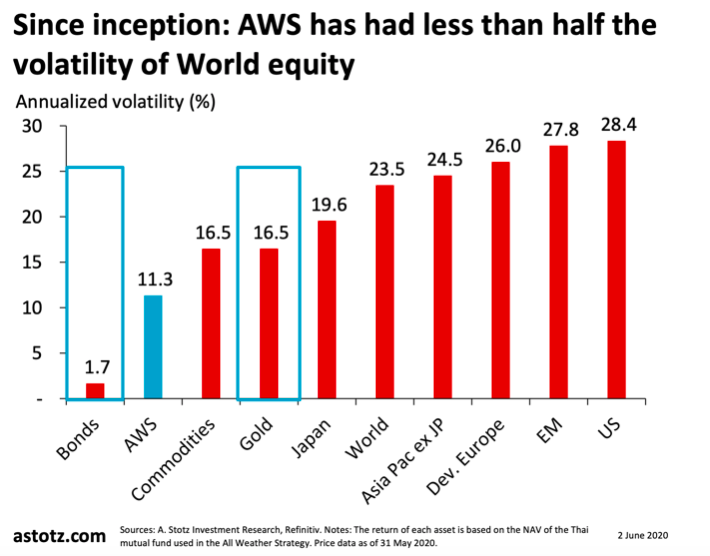

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับความผันผวนของตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนน้อยกว่าครึ่งหนึ่ง

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ความผันผวนของพอร์ต AWS นั้นมีน้อยกว่าครึ่งหนึ่ง ของความผันผวนหุ้นโลก

- สัดส่วน 25-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

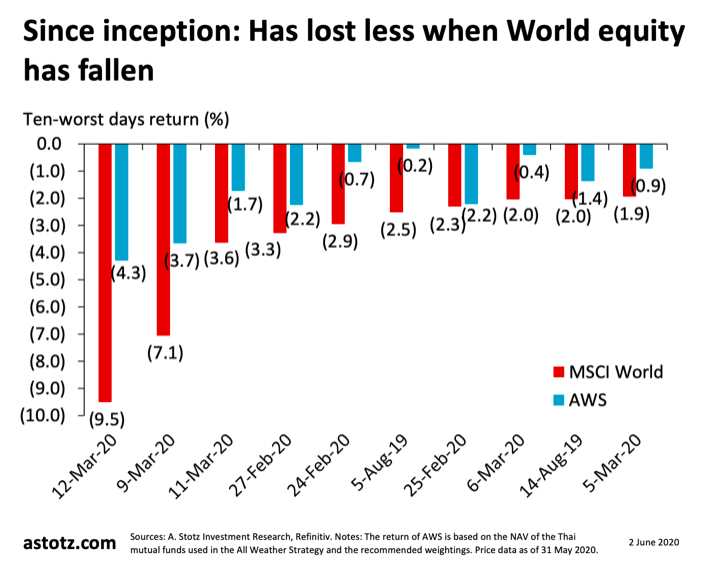

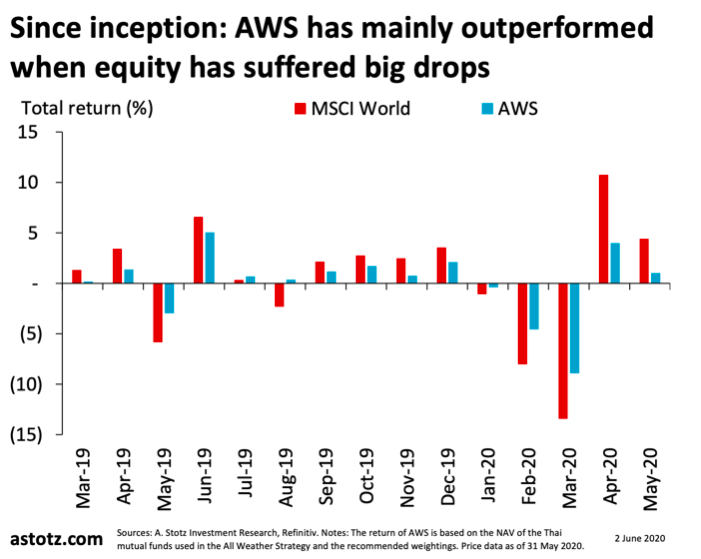

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และการกระจายลงทุนในทองคำ

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

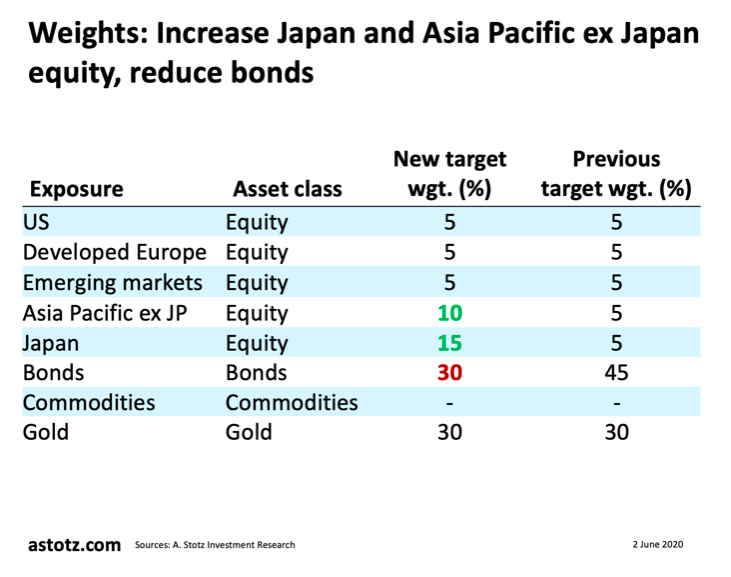

สัดส่วน: เพิ่มสัดส่วนหุ้นเป็น 40% ซึ่งก็ยังถือว่าต่ำอยู่มาก

- ตอนนี้เราได้ลดสัดส่วนตราสารหนี้เป็น 30% จาก 45% โดยย้ายสัดส่วนกลับไปยังหุ้น

- สัดส่วนหุ้นจึงเพิ่มเป็น 40% จาก 25% ซึ่งก็ยังถือว่าต่ำอยู่มาก

- เรายังคงเห็นความเสี่ยงใหญ่ ๆ จากตลาดสหรัฐฯ จึงไม่ได้แบ่งสัดส่วนใหม่นี้ไปลงทุนในหุ้นสหรัฐฯ โดยเรายังคงสัดส่วนหุ้นสหรัฐฯ เดิมไว้ที่ 5%

สัดส่วน: เพิ่มสัดส่วนหุ้นญี่ปุ่นและภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) พร้อมลดสัดส่วนตราสารหนี้ลง

รูปที่ 6: สัดส่วนพอร์ตล่าสุด

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research)

- เพิ่มหุ้นเป็น 40% โดยย้ายสัดส่วนจากตราสารหนี้ไปเข้าหุ้นแทน

- ญี่ปุ่นและภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) ดูน่าสนใจที่สุดในกลุ่มหุ้นทั้งหมด

- ทองคำและตราสารหนี้จะทำหน้าที่เป็นเครื่องมือควบคุมความเสี่ยง หากตลาดหุ้นยังคงปรับตัวลงต่อ

มุมมอง: ตลาดหุ้นฟื้นตัวแล้ว

- หลาย ๆ ประเทศเริ่มคิดว่าตัวเองสามารถควบคุมการระบาดของโควิด-19 ได้แล้ว หรือไม่ก็เริ่มตัดสินใจว่าจะเปิดเมืองแล้ว

- ตลาดหุ้นทั่วโลกเริ่มฟื้นตัวแล้ว นำโดยตลาดสหรัฐฯ

- แต่แล้วพื้นฐานล่ะ ดีขึ้นหรือเปล่าหลังราคากลับตัวขึ้นช่วงปลายเดือนมีนาคม

มุมมอง: แต่พื้นฐานไม่ได้ดีขึ้นเลย

- การคาดการณ์กำไรถูกปรับลง และมุมมองโดยรวมต่อการเติบโตของ EPS ก็อยู่ที่ -17.8% สำหรับ MSCI World ในปี 2020

- การยื่นขอรับสวัสดิการการว่างงานในสหรัฐฯ พุ่งเกิน 40 ล้านแล้ว

- ความขัดแย้งระหว่างสหรัฐฯ กับจีน รวมถึงเหตุจลาจลในฮ่องกง ได้กลับมาอีกครั้ง ฝั่งสหรัฐฯ เองก็มีเหตุจลาจลเช่นกัน

- เรายังคงมีมุมมองลบต่อสหรัฐฯ เครื่องพิมพ์เงินไม่สามารถทำงานได้ตลอดไป

สัดส่วน: เพิ่มสัดส่วนหุ้นเล็กน้อย จากตอนแรกที่เน้นความเสี่ยงต่ำมาก

- ด้วยแนวโน้มที่ดูสดใสขึ้นของหุ้น เราได้เพิ่มสัดส่วนหุ้นเป็น 40% จาก 25% ซึ่งเป็นระดับที่เสี่ยงต่ำมาก

- ญี่ปุ่นและภูมิภาคเอเชีย-แปซิฟิก (ไม่รวมญี่ปุ่น) มีอัตราหนี้สินต่อทุนที่น้อย และค่อนข้างถูก

- ญี่ปุ่นอาจเจอการไหลเข้าของกระแสเงินในช่วงตลาดแปรปรวน เพราะเงินเยนมีสถานะเป็นแหล่งหลบภัยมาแต่ไหนแต่ไร

- นอกจากนี้เรายังมองว่าเอเชียจะเป็นภูมิภาคที่เติบโตสูงสุดหลังโควิด

มุมมอง: ยังคงเฝ้าระวัง และโฟกัสที่การป้องกันความเสี่ยงขาลง

- เรายังคงโฟกัสในการป้องกันความเสี่ยงขาลง แม้ว่านั่นจะหมายถึงการแพ้ให้กับหุ้นโลกในระยะสั้นก็ตาม

- เรายังคงเห็นความเสี่ยงที่โควิด-19 จะระบาดระลอก 2 ซึ่งจะยิ่งซ้ำเติมให้มุมมองการเติบโตแย่ลงไปอีก

- และหากการระบาดของไวรัสนั้นไวกว่าที่คาดไว้ ความตึงเครียดทางภูมิรัฐศาสตร์ การว่างงานในวงกว้าง และปัญหาหนี้ก็จะยังคงอยู่

มุมมอง: ทองคำและตราสารหนี้ยังคงสัดส่วนที่สูง

- การกลับมาเปิดตัวทางเศรษฐกิจทั่วโลกนั้นมาพร้อมข้อจำกัดต่าง ๆ ฉะนั้นการฟื้นตัวอาจจะช้า

- บางธุรกิจอาจจะไม่สามารถดำเนินการต่อได้ และรูปแบบการใช้จ่ายเงินอาจจะเปลี่ยน ดังนั้นการฟื้นตัวแบบสมบูรณ์อาจจะใช้เวลานานมาก

- เรายังมีมุมมองต่อการเติบโตของโลกที่เป็นลบ

- ดังนั้น สินค้าโภคภัณฑ์จึงยังไม่น่าสนใจสำหรับเรา

- เรายังพอใจกับการเน้นสัดส่วนสินทรัพย์ตั้งรับอย่างทองคำและตราสารหนี้

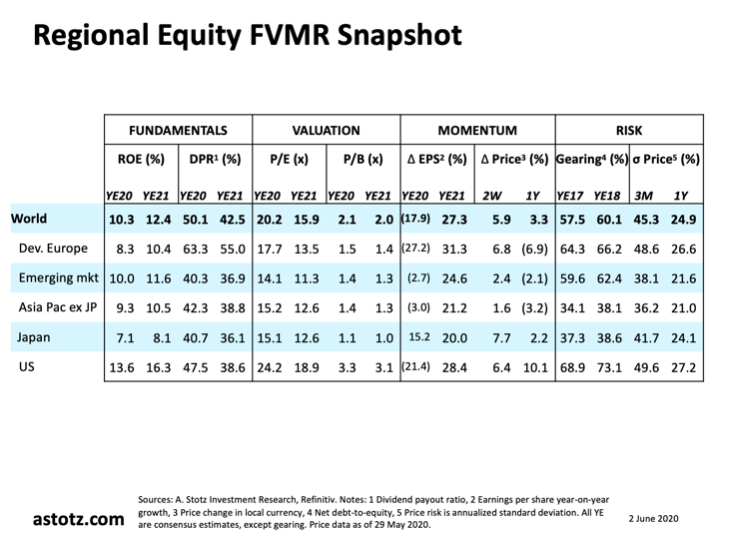

สรุป FVMR แต่ละภูมิภาค

รูปที่ 7: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 31 พ.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด

- แนวโน้ม (Momentum): ตลาดสหรัฐฯ ปรับตัวขึ้นมา 10% ภายในหนึ่งปีที่ผ่านมา

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนพฤษภาคม 2020

- All Weather Strategy มีผลตอบแทนต่ำกว่าหุ้นโลกในช่วง 3 เดือนที่ผ่านมา แต่ก็มีความผันผวนน้อยกว่า

- เราปรับสัดส่วนหุ้นเป็น 40% เทียบกับก่อนหน้านี้ที่ 25% ซึ่งถือเป็นสัดส่วนที่เสี่ยงต่ำมาก ๆ

- แต่เรายังคงการตั้งรับด้วยสัดส่วนตราสารหนี้ระยะสั้นที่ 30% และทองคำที่ 30%

Andrew Stotz

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENA

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://www.finnomena.com/guruport-andrew-all-weather-create/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”