ตลอด 2 ปีที่ผ่านมาการลงทุนใน REITs และ Infrastucture Fund เป็นกลุ่มที่ให้ผลตอบแทนที่น่าดึงดูดไม่น้อยไปการกว่าลงทุนในตลาดหุ้น และเนื่องจากสภาวะดอกเบี้ยต่ำทั่วโลก ยิ่งเพิ่มความน่าสนใจในการลงทุนในสินทรัพย์นี้ ส่วนหนึ่งเป็นเพราะ REITs และ Infrastucture Fund นั้นมีความสามารถในการให้กระแสเงินสด ในรูปแบบของการปันผลที่สูงเมื่อเทียบกับตราสารหนี้ และมีความผันผวนที่ต่ำเมื่อเทียบกับตลาดหุ้น

ทว่าในประเทศไทย การจะเลือกลงทุนในกลุ่ม REITs และ Infrastucture Fund มีข้อจำกัดค่อนข้างมาก อีกทั้งด้วยสภาพคล่องในตลาดที่ค่อนข้างต่ำ การกระจายความเสี่ยงการลงทุนในกลุ่มดังกล่าวจึงเป็นสิ่งที่เป็นไปได้ยาก เทียบกับต่างประเทศที่มีความหลากหลายทางธุรกิจที่มากกว่า อาทิ ธุรกิจที่เกี่ยวข้องกับการวางโครงข่าย 5G ธุรกิจขนส่งพลังงาน ทั้งน้ำมันและก๊าซ หรือแม้กระทั่งการบริหารสนามกีฬาในกรุงปารีส ซึ่งมีความหลากหลายอย่างมาก ให้นักลงทุนได้เลือกจัดสรรกระจายความเสี่ยงไปยังอุตสาหกรรมต่างๆ

กองทุน SCBGIF ลงทุนในกองทุน DWS Invest Global Infrastructure (“Master Fund”) IDH (P) EUR shares class มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยน (fx) ตามดุลยพินิจ

โดยกองทุน DWS Invest Global Infrastructure นั้นมีนโยบายการลงทุนในอุตสาหกรรมโครงสร้างพื้นฐานทั่วโลก เช่น ระบบขนส่ง พลังงาน ระบบน้ำ และการสื่อสาร

จุดเด่นของอุตสาหกรรมโครงสร้างพื้นฐาน

- รายได้และกำไรมีความผันผวนต่ำ ซึ่งในจุดนี้จะโดดเด่นมากในช่วงเศรษฐกิจชะลอตัว เนื่องจากการปันผลจะคงที่และสูงกว่าสินทรัพย์อื่น จากรูปแบบธุรกิจมี Barriers สูง (ทำให้เป็นเจ้าตลาด หรือ monopoly) และมีการทำสัญญาระยะยาว ส่งผลให้มีความผันผวนที่ต่ำกว่า sector อื่น อย่างชัดเจน

- รายได้และกำไรมีแนวโน้มเดียวกับอัตราเงินเฟ้อ เสมือนเป็นการป้องกันเงินเฟ้อให้กับเงินลงทุน

- จะเห็นว่าในอุตสาหกรรมยังมีอุตสาหกรรมย่อยหลายรูปแบบธุรกิจและภูมิภาค ช่วยการกระจายความเสี่ยง

สิ่งที่น่าสนใจคือ ความผันผวนต่ำทั้งรายได้และราคาหุ้น พร้อมการปันผลที่น่าสนใจเมื่อเทียบกับหุ้นและสินทรัพย์อื่น

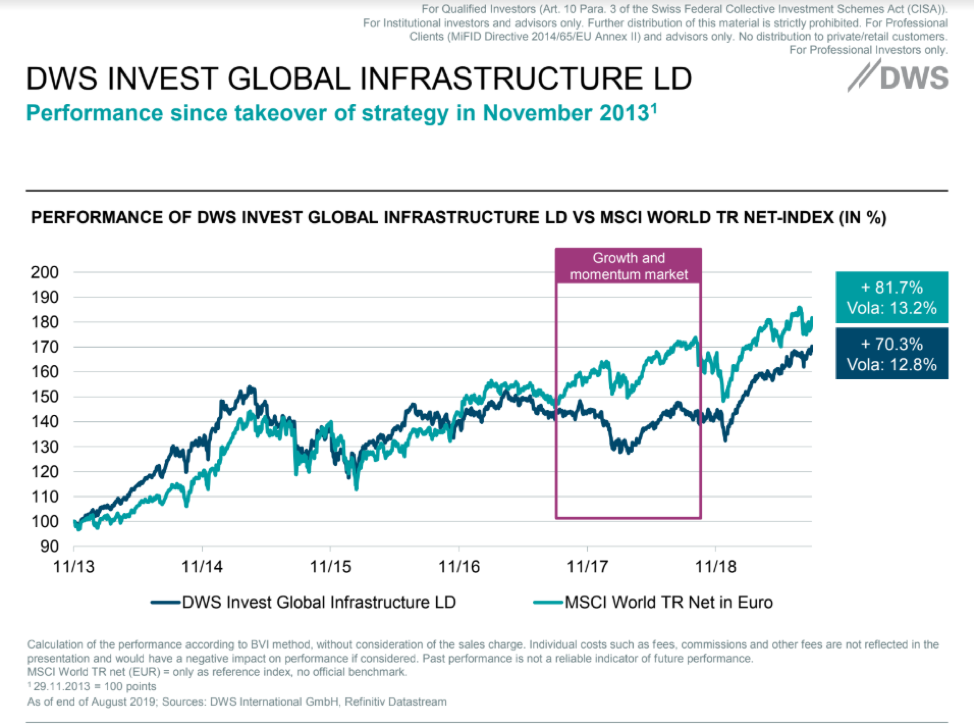

รูปที่ 1 ผลการดำเนินงาน และความผันผวนของกองทุน DWS Invest Global Infrastructure และผลตอบแทนดัชนี MSCI World TR (Euro) ปี 2013 – 2019 I Source : DWS as of 8/10/2019

ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

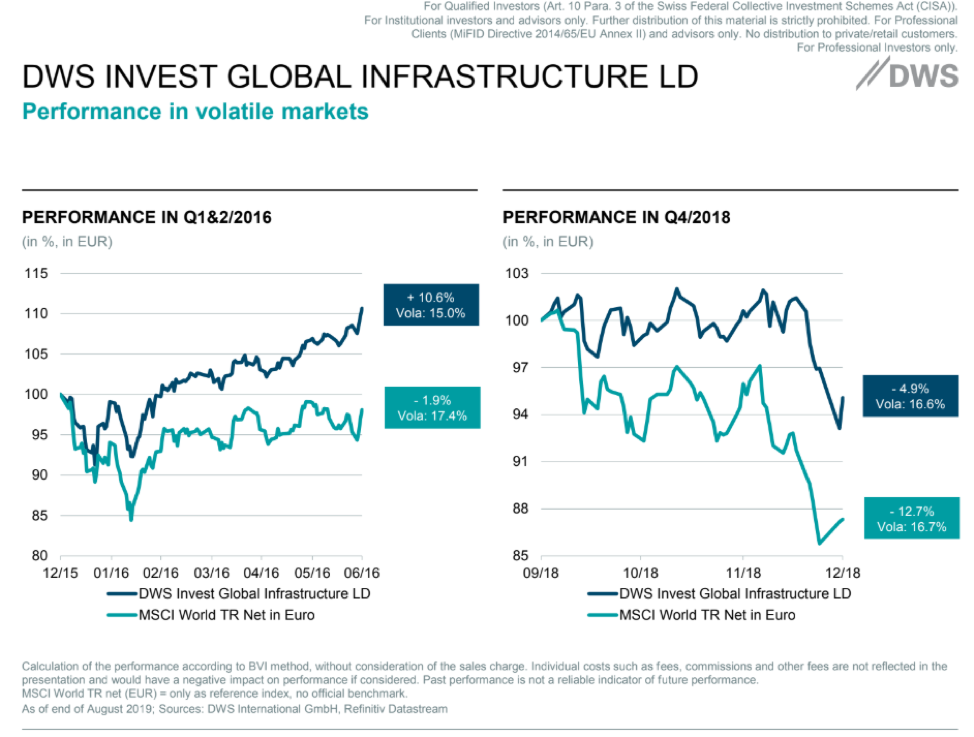

รูปที่ 2 ผลการดำเนินงาน และความผันผวนของกองทุน DWS Invest Global Infrastructure และผลตอบแทนดัชนี MSCI World TR (Euro) ปี 2015 – 2016 และ 2018 I Source : DWS as of 8/10/2019

ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

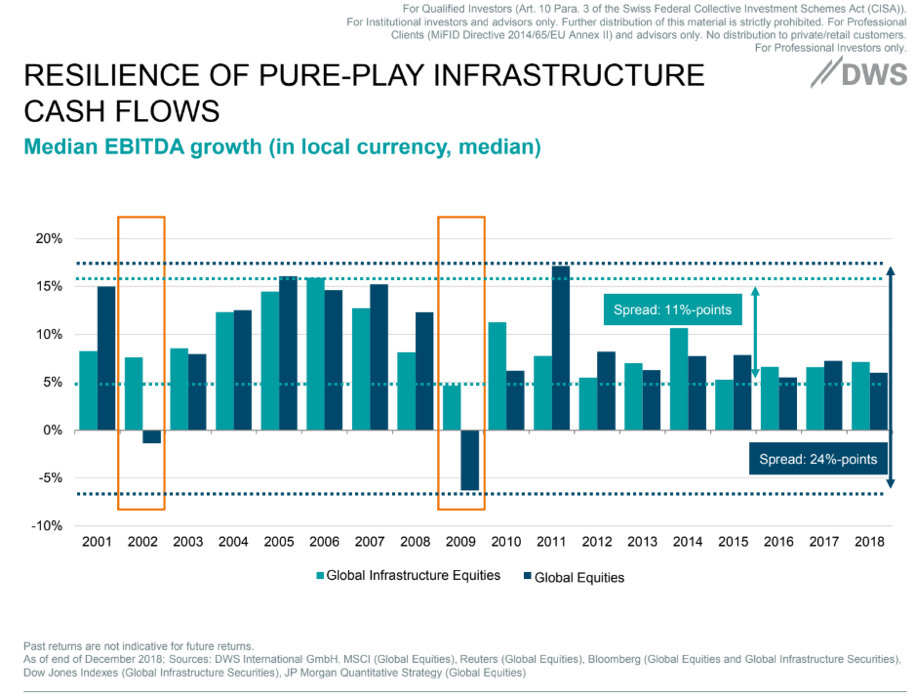

รูปที่ 3 อัตรากำไรก่อนหักดอกเบี้ยและภาษี (EBITDA) พร้อมค่าเฉลี่ยและความผันผวนของ Global Infrastructure Equities และ Global Equities I Source : DWS as of 8/10/2019

ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

กำไรก่อนหักภาษีและดอกเบี้ย (EBITDA)

จะเห็นว่ายังคงเป็นบวกแม้ในช่วงวิกฤต (เช่น ช่วงฟองสบู่แตก ช่วงวิกฤตซับไพรม์) ขณะเดียวกันความผันผวนยังต่ำ โดยมีค่าเบี่ยงเบนมาตรฐาน หรือ Standard Deviation (SD) ต่ำกว่าหุ้นโลก

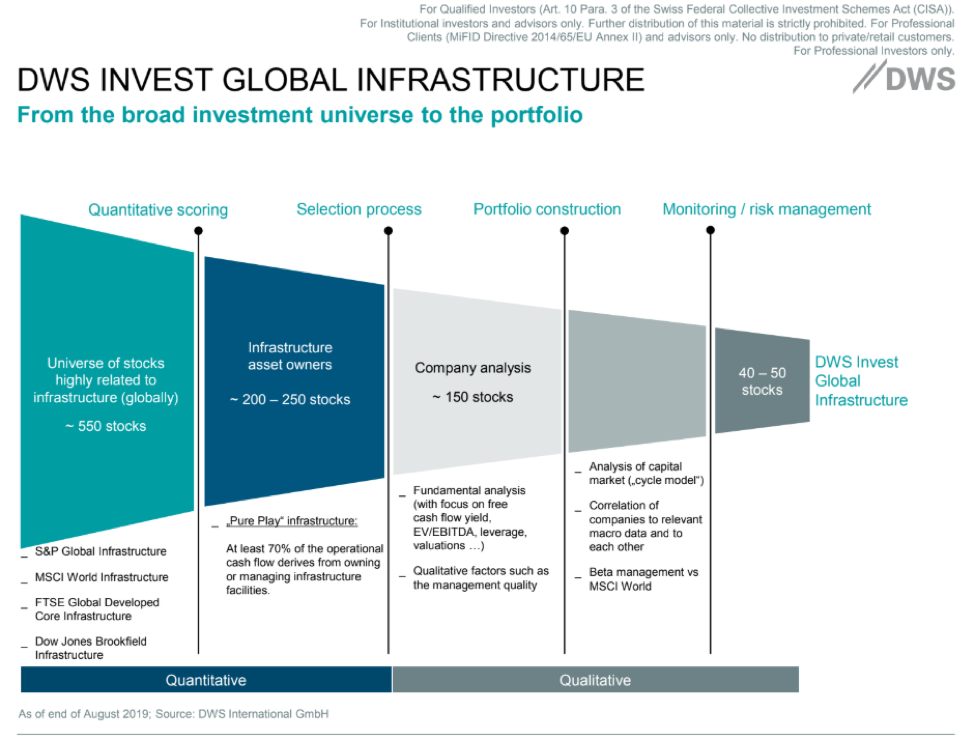

รูปที่ 4 รูปแบบการคัดเลือกหุ้นเพื่อลงทุนของกองทุน I Source : DWS as of 8/10/2019

กองทุน DWS Invest Global Infrastructure ใช้การคัดกรองหุ้นแบ่งออกเป็น 2 ส่วนดังนี้

- เชิงปริมาณ (Quantitative): กรองหุ้นกว่า 550 ตัว ทั้งจากดัชนี S&P, MSCI World Infrastructure จากนั้นกรองลงมาเหลือ 200 – 250 ตัว โดยใช้หลักเกณฑ์เลือกบริษัทที่มีกระแสเงินสด (Cash Flow) จากโครงสร้างพื้นฐาน อย่างน้อย 70% ที่บริษัทถือครองหรือบริหารงานให้

- เชิงคุณภาพ (Qualitative): คัดเลือกหุ้นลงเหลือ 150 ตัว ด้วยการวิเคราะห์เชิงพื้นฐาน โดยเน้น free cash flow yield, EV/EBITDA รวมไปถึงคุณภาพการบริหารงาน ต่อจากนั้นวิเคราะห์ผ่านวัฏจักรตลาด ความสัมพันธ์เทียบกับข้อมูลเชิงมหภาค และ Beta เทียบกับ MSCI World เพื่อคัดเลือกหุ้น 40 – 50 ตัว

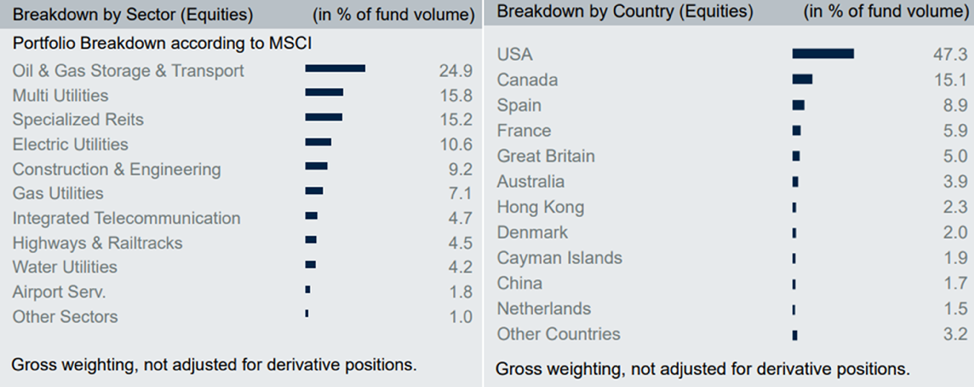

รูปที่ 5 สัดส่วนการลงทุนของกองทุนในแต่ละ Sector และแต่ละประเทศ I Source : DWS Invest Global Infrastructure as of 8/10/2019

Top 10 holdings

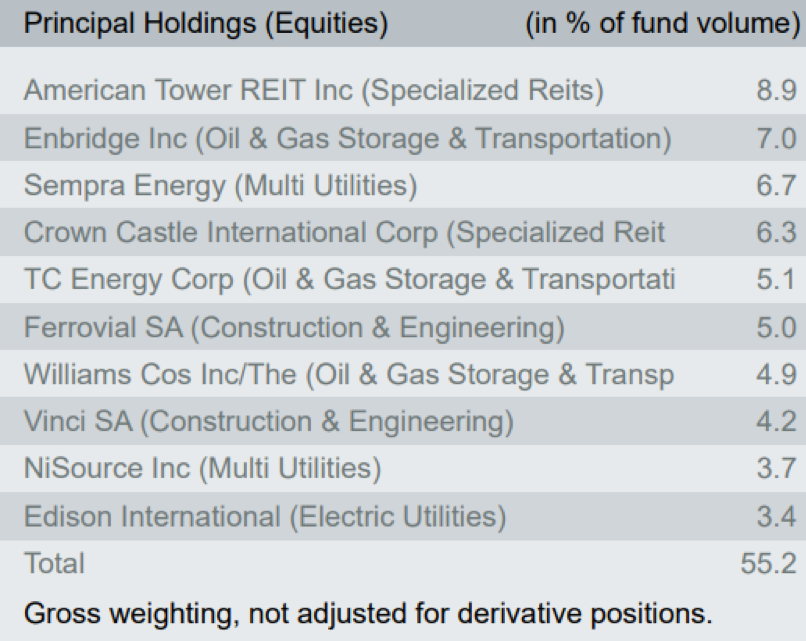

รูปที่ 6 สินทรัพย์ที่ถือครองมากที่สุด 10 อันดับแรกของกองทุน I Source: DWS Invest Global Infrastructure as of 8/10/2019

การคัดเลือกนี้ส่งผลให้สินทรัพย์อันดับแรกๆ ที่กองทุนถือครองนั้นมีหุ้นใน 3 อุตสาหกรรมย่อยที่น่าสนใจ อันประกอบไปด้วย Specialized REITs, Oil & Gas / Utilities, Construction & Engineering

-

Specialized REITs

เป็นธุรกิจเสาสื่อสาร ซึ่งโอกาสที่น่าสนใจของกลุ่มนี้ คือ 5G เริ่มจาก American Tower และ Crown Castle International Corp ซึ่งเป็นผู้ประกอบการให้เช่าเสาสัญญาณ (Tower) แก่ผู้ประกอบการเครือข่ายสัญญาณ ซึ่งหากผู้ประกอบการเครือข่ายสัญญาณต้องการเพิ่มจุดกระจายสัญญาณ จะไม่สร้างเอง แต่จะเช่าเสาสัญญาณแล้วติดตั้งอุปกรณ์แทน เมื่อประกอบกับ ลักษณะของสัญญาณ 5G ที่แม้จะเร็วขึ้นมาก แต่ก็มีความสามารถในกระจายสัญญาณได้ระยะแคบ ดังนั้นจึงเป็นอีกธุรกิจที่น่าสนใจในอนาคต อย่างไรก็ตามทั้ง 2 บริษัทนั้นไม่ถือเป็นคู่แข่งที่ต้องปะทะกันโดยตรงมากเกินไป เนื่องจาก American Tower มีลักษณะเป็น Tower แต่ Crown Castle International Corp มีลักษณะการให้บริการแบบ Small cell ที่มีขนาดเล็กใกล้เคียงถังขยะตามท้องถนน ซึ่งเป็นการให้บริการที่แตกต่างกันในกลุ่มลูกค้า

-

Oil & Gas / Utilities

อย่างที่คุ้นเคยกันว่ากลุ่มธุรกิจนี้จะมีรายได้จากท่อส่งเชื้อเพลิงทั้งน้ำมันและก๊าซ ซึ่งจะทำสัญญาเพื่อบำรุงรักษา ดูแลด้านความปลอดภัย ส่งผลให้มีรายได้สม่ำเสมอ อีกส่วนพบว่าบริษัทเหล่านี้เข้าไปทำธุรกิจพลังงานหมุนเวียน เช่น พลังงานลม ซึ่งในอนาคตกลุ่มนี้จะมีราคาต่ำลง ผู้บริโภคมีแนวโน้มเพิ่มขึ้น

-

Construction & Engineering

เป็นธุรกิจรับบริหารงาน เช่น ทางด่วน สนามบิน มีลักษณะเป็นสัมปทานและสัญญากับภาครัฐ ในต่างประเทศจะมี Hot Lane สำหรับเดินทางเร่งด่วนมากขึ้น ส่งผลให้มีค่าเดินทางเพิ่มขึ้นตาม นับเป็นอีกช่องทางรายได้ของบริษัท นอกจากนี้บริษัทมักจะทำสัญญาระยะยาวกับภาครัฐเพื่อความมั่นคงของรายได้

เนื่องจากการปันผลเป็นจุดเด่นของกลุ่มนี้อยู่แล้ว จึงขอพาไปดูประวัติการปันผลและ Yield ของสินทรัพย์ที่ถือครองอันดับต้นๆ

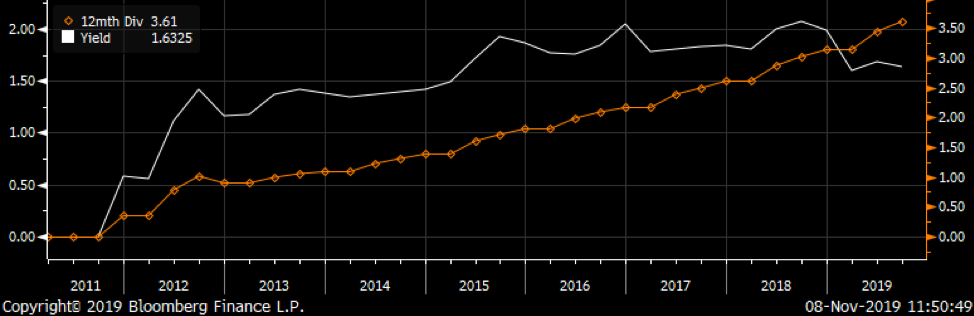

American Tower (ผู้นำด้านเช่าเสากระจายสัญญาณ)

รูปที่ 7 เงินปันผลต่อหุ้น (สีส้ม) และ อัตราการปันผล (สีขาว) I Source : Bloomberg as of 8/11/2019

แม้ราคาจะเพิ่มขึ้นมาจากปรากฏการณ์ 5G แต่อัตราการปันผลยังสามารถยืนในระดับเดิมได้ เพราะเงินปันผลต่อหุ้นเพิ่มขึ้นโดยตลอด ซึ่งหากสังเกตจากรูปแบบธุรกิจทำให้น่าสนใจทั้งแนวโน้มราคาและการปันผล

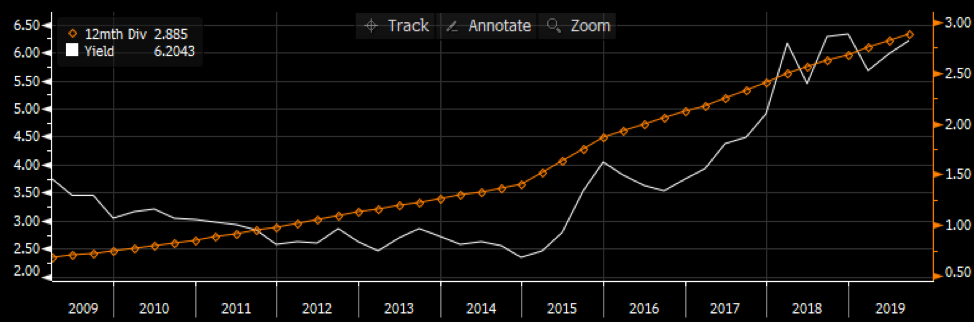

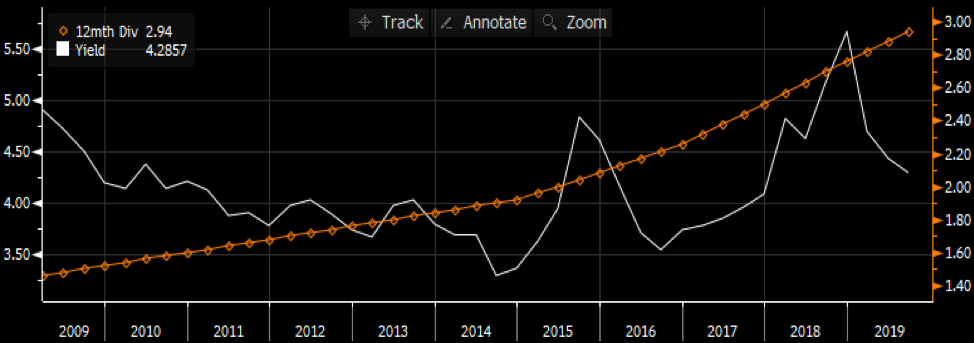

Enbridge Inc (ผู้นำด้านพลังงาน สาธารณูปโภค)

รูปที่ 8 เงินปันผลต่อหุ้น (สีส้ม) และอัตราการปันผล (สีขาว) I Source: Bloomberg as of 8/11/2019

เงินปันผลเพิ่มขึ้นมาโดยตลอดทศวรรษ ขณะเดียวกันอัตราการปันผลเพิ่มขึ้นอย่างมีนัยในปี 2017 สู่ระดับประมาณ 6.0% ซึ่งหากเปรียบเทียบกับอัตราการปันผลของตลาดหุ้นโดยรวม และอัตราผลตอบแทนของพันธบัตรที่ต่ำมากแล้ว ยิ่งมีความน่าสนใจในช่วงเศรษฐกิจชะลอตัวเช่นนี้

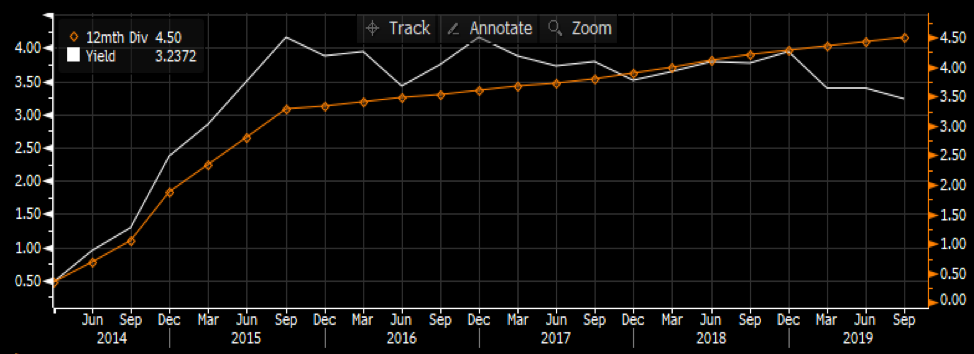

Crown Castle International Corp (มีการทำ Small cell เพื่อกระจายสัญญาณในพื้นที่เข้าถึงยาก)

รูปที่ 9 เงินปันผลต่อหุ้น (สีส้ม) และอัตราการปันผลของ (สีขาว) I Source : Bloomberg as of 8/11/2019

ด้วยเงินปันผลที่มีแนวโน้มเพิ่มขึ้น และอัตราการปันผลที่ยืนเหนือระดับ 3% ทำให้มีความน่าสนใจเช่นเดียวกันเมื่อเทียบกับสินทรัพย์อื่น

TC Energy Corp (ยักษ์ใหญ่บริการท่อขนส่งน้ำมัน)

รูปที่ 10 เงินปันผลต่อหุ้น (สีส้ม) และอัตราการปันผลของ (สีขาว) I Source : Bloomberg as of 8/11/2019

เช่นเดียวกันสำหรับเงินปันผลที่มีแนวโน้มเพิ่มขึ้น และอัตราการปันผลซึ่งยังยืนเหนือระดับ 4% จึงทำให้น่าสนใจสำหรับสภาพเศรษฐกิจในช่วงนี้

ปัจจัยเสี่ยงในการลงทุน

-

ปัจจัยเกี่ยวกับรัฐ

เพราะรัฐบาลอาจควบคุมการอนุมัติสัมปทาน การเริ่มโครงการใหม่ และอาจถอนใบอนุญาตหากมองว่าโครงการส่งผลกระทบต่อพื้นที่และสิ่งแวดล้อม ซึ่งนำไปสู่อีกความเสี่ยงที่แฝงอยู่ในหัวข้อนี้ คือ เกี่ยวกับมาตรการควบคุม เช่น สิ่งแวดล้อม

-

ปัจจัยเรื่องการเงินและค่าใช้จ่ายโครงการ

โครงการอาจมีค่าใช้จ่ายบานปลาย ทั้งการสร้างและบริหาร ซึ่งส่วนหนึ่งมาจากความผันผวนของอัตราดอกเบี้ย อัตราแลกเปลี่ยน และภาษี

-

ปัจจัยเรื่องอัตราแลกเปลี่ยน

เนื่องจาก SCBGIF ไม่ได้วางนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนแบบเต็มจำนวน แต่ขึ้นอยู่กับดุลพินิจผู้จัดการลงทุน

อย่างไรก็ดี นักลงทุนสามารถลดความเสี่ยงได้

ความเสี่ยงนั้นมีทั้งส่วนของภาครัฐ มาตรการควบคุม ค่าใช้จ่าย และการเข้าถึงแหล่งเงินทุน นอกจากนี้ยังมีความซับซ้อนของรูปแบบธุรกิจในภาคอุตสาหกรรมนี้ คำแนะนำคือ นักลงทุนควรเลือกบริษัทที่เป็นผู้นำในอุตสาหกรรมนั้นๆ เช่น มีประวัติการทำโครงการเสร็จตรงเวลา ช่วยลดทั้งค่าใช้จ่ายและการเข้ามาแทรกแซงของรัฐ

นอกจากนี้การเลือกหุ้นกลุ่มผู้นำยังทำให้คู่แข่งใหม่เข้ามาสู่อุตสาหกรรมได้ยาก อีกด้านการทำสัญญาระยะยาวกับภาครัฐยังช่วยลดความเสี่ยงด้านการแทรกแซง และความผันผวนของรายได้

ดูข้อมูลกองทุน SCBGIF เพิ่มเติมได้ที่

https://www.finnomena.com/fund/scbgif/

หมายเหตุ: คุณสามารถลงทุนใน SCBGIF ได้ผ่านพอร์ต DIY (Do-It-Yourself) ซึ่งคุณสามารถปรับกลยุทธ์การลงทุนตามความเสี่ยงที่สามารถรับได้ เลือกกองทุนได้เองตามสไตล์ หรือ ออกแบบพอร์ตลงทุนด้วยตัวเอง ซื้อกองทุน SCBGIF คลิกเลย https://www.finnomena.com/nter-dashboard/

—————————-

Jessada Sookdhis

Investment Analyst (IA)

ตรวจทานบทความ

คำเตือน

- ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

- ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยนเนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

- ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต