*บทความนี้คือส่วนหนึ่งจากบทความ รีวิว GURUPORT: ผู้เชี่ยวชาญทั้ง 6 กับพอร์ตการลงทุนหลากสไตล์ ทั้งคลาสสิก ครอบคลุมทั่วโลก และเจาะการเติบโต

หากจะให้สรุปแนวคิดของ GURUPORT ด้วยคำสั้นๆ คงหนีไม่พ้นคำว่า Crowdsourcing

Crowdsourcing คือการที่มนุษย์ตัดสินใจโดยอ้างอิงข้อมูลจากผู้ที่มีความสนใจคล้ายๆ ตน ยิ่งสมัยนี้เรามีเครื่องมืออย่างโซเชียลมีเดียมาเป็นสื่อกลางในการแบ่งปันข้อมูลด้วยแล้ว กระบวนการนี้ก็ยิ่งสะดวกสบายขึ้นกว่าเดิม และทำให้มนุษย์ได้รับข้อมูลมากมายเพื่อช่วยประกอบการตัดสินใจ เรียกได้ว่า ถ้าเราไม่เกิดอาการลำเอียง Crowdsourcing ก็จะช่วยให้เรามีมุมมองที่หลากหลายขึ้นต่อประเด็นนั้นๆ

ในแง่ของการลงทุน ก่อนหน้านี้เราอาจจะได้รับข้อมูลแค่จากฝั่ง Sell Side หรือผู้ขายเท่านั้น แต่ปัจจุบันเรามีข้อมูล Buy Side จากแหล่งที่หลากหลาย เราจะได้รับข้อมูลจากผู้ลงทุนด้วยกันเองในฐานะผู้ซื้อว่าเขาคิดเห็นอย่างไร เรารับฟังมุมมองจากบุคคลมากมาย ไม่ว่าจะเป็นคนรอบตัว คนแปลกหน้าในชุมชนออนไลน์ หรือกูรูด้านการลงทุนที่มีชื่อเสียง ต่างล้วนมีพลังโน้มน้าวการตัดสินใจของบุคคลทั้งสิ้น

ด้วยเหตุนี้ ฟินโนมีนาจึงเกิดไอเดียการสร้างพอร์ตแบบใหม่ โดยร่วมมือกับเหล่ากูรูด้านการลงทุนทั้ง 6 ท่าน ซึ่งต่างก็มีความเชี่ยวชาญหลากหลายกันไป แต่ทุกคนล้วนได้รับการพิสูจน์ความน่าเชื่อถือ ผ่านผลงานของพวกเขาและผู้ติดตามอย่างน้อยหลักหมื่น

แน่นอนว่าพอร์ตที่ทำร่วมกับฟินโนมีนานั้นต้องมีความเป็นเทคโนโลยีเข้ามาเกี่ยวข้อง GURUPORT เองก็ใช้ระบบ Robo-Advisor เพื่อช่วยแนะนำกองทุนที่ควรลงทุนเช่นกัน รวมถึงช่วยติดตามผลการดำเนินงานและคอยแจ้งเตือนทุกครั้งเมื่อมีการเปลี่ยนแปลงสำคัญๆ นี่จึงเป็นการผสมผสานระหว่างผู้เชี่ยวชาญรายบุคคล กับ เทคโนโลยีที่แม่นยำ ก่อกำเนิดพอร์ตการลงทุนที่มีความโดดเด่นน่าตื่นตาตื่นใจ

พอร์ตแนว Global Asset Allocation เหมาะกับผู้ที่อยากกระจายลงทุนในสินทรัพย์หลายๆ แบบทั่วโลก ชอบติดตามสถานการณ์การลงทุน และพร้อมจะปรับหน้าตาพอร์ตเพื่อคว้าโอกาสหรือหลบเลี่ยงความเสี่ยงระยะสั้นไปด้วย ถึงอย่างนั้น พอร์ตแนว Global Asset Allocation ก็ยังถือเป็นพอร์ตการลงทุนระยะยาวอยู่ดี สิ่งที่เปลี่ยนไปมีเพียงหน้าตาสินทรัพย์พอร์ตในระยะสั้นเท่านั้น

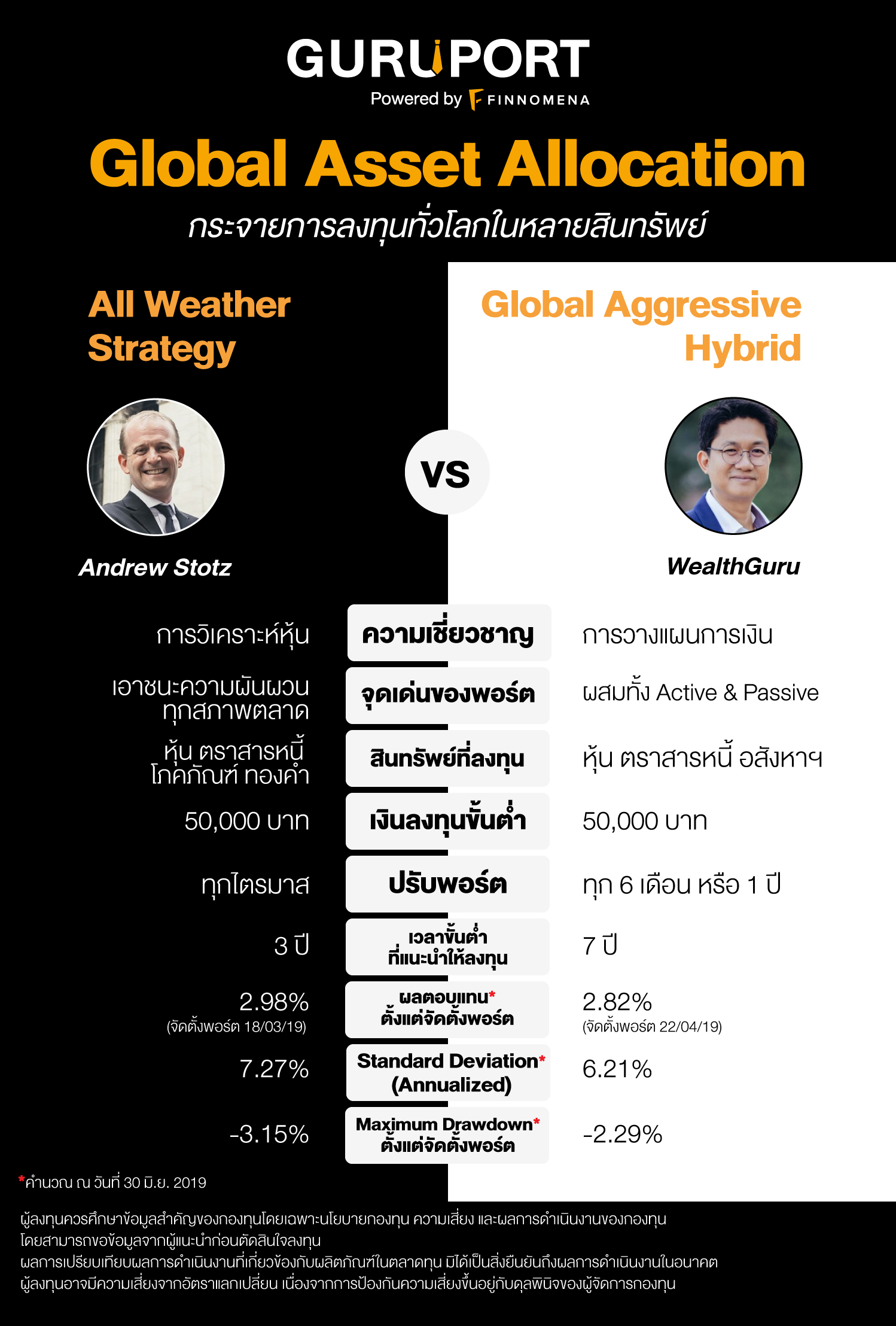

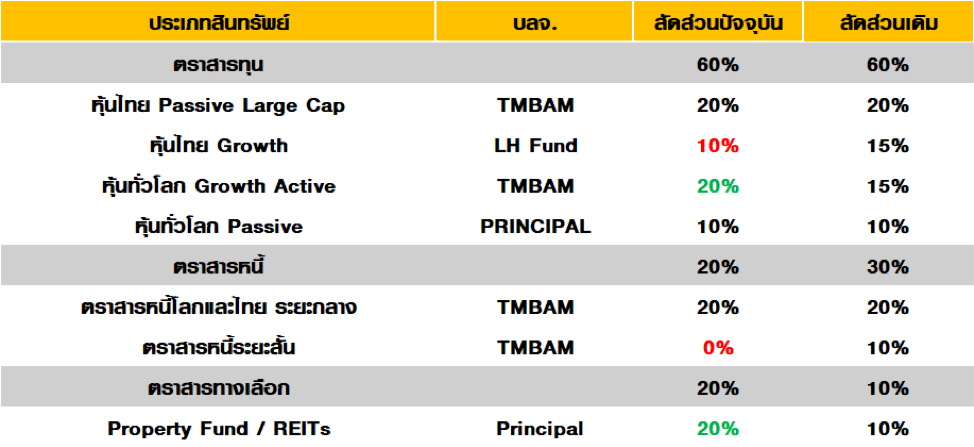

รูปที่ 1: เปรียบเทียบ GURUPORT ประเภท Global Asset Allocation

All Weather Strategy โดย Andrew Stotz

รูปที่ 2: All Weather Strategy by Andrew Stotz

เริ่มต้นที่กูรูคนแรกของเรา หลายคนน่าจะคุ้นเคยกับพอร์ตนี้ของเขา เพราะเป็นพอร์ตที่เปิดตัวอันดับแรกของแคมเปญ แถมเจ้าของพอร์ตยังเป็นชาวต่างชาติเพียงหนึ่งเดียว

คุณ Andrew Stotz คือผู้ที่คร่ำหวอดในวงการการลงทุนมาอย่างยาวนาน อยู่ประเทศไทยมากว่า 20 ปีแล้ว เขาเคยดำรงตำแหน่งประธานสมาคม CFA อยู่สองสมัย เคยได้รับรางวัลนักวิเคราะห์อันดับหนึ่งของประเทศไทย และยังร่วมก่อตั้งบริษัท A.Stotz Investment Research การันตีได้ว่าฝีไม้ลายมือไม่ธรรมดาจริงๆ แล้วก็เป็นดังคาด เพราะเมื่อเราเปิดตัวพอร์ต All Weather Strategy ได้ไม่ทันไร ก็มีกระแสความสนใจไหลเข้ามาอย่างล้นหลาม

พอร์ต All Weather Strategy น่าสนใจอย่างไร? แน่นอนว่านอกจากชื่อเสียงของคุณ Andrew แล้ว แนวคิดหลักของพอร์ตก็สำคัญไม่แพ้กัน คุณ Andrew นั้นมีประสบการณ์ด้านการจัดพอร์ตการลงทุนรับมือความผันผวนเป็นอย่างดี ด้วยการกระจายการลงทุนในทุกสินทรัพย์อย่างเท่าเทียมและสม่ำเสมอ โดยมีเป้าหมายสูงสุดคือการไม่พลาดทุกสถานการณ์ของการลงทุน ควบคู่ไปกับการคุมความผันผวนแบบสูงสุด เพื่อให้พอร์ตการลงทุนนั้นมีความผันผวนที่ต่ำ ไปพร้อมๆ กับการสร้างผลตอบแทนได้ในทุกสภาวะตลาด ตามหลักการ All Weather Strategy ที่ขึ้นชื่อว่า ทนทานทุกสภาพอากาศ ซึ่งเป็นส่วนหนึ่งของกลยุทธ์การลงทุนแบบ Global Asset Allocation

“ปัญหาที่พบเจอบ่อยคือนักลงทุนบางคนไม่กระจายความเสี่ยง พวกเขาลงทุนกระจุกตัวในหุ้นไม่กี่ตัว แต่แล้วก็ต้องเจอกับผลขาดทุนที่หนักหน่วง ฉะนั้น A.Stotz All-Weather Strategy จะกระจายความเสี่ยงที่จากหุ้นรายตัวด้วยการลงทุนผ่านกองทุนรวมที่หลากหลาย” – Andrew Stotz

สินทรัพย์ที่ All Weather Strategy ลงทุนก็มีหลากหลายประเภท แถมยังกระจายไปทั่วโลก เพราะคุณ Andrew มองว่าโอกาสนอกประเทศไทยนั้นยังมีอีกมาก ประเภทสินทรัพย์ที่พอร์ตจะพิจารณาลงทุนได้แก่หุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ โดยทางฝั่งหุ้นนั้นจะแบ่งเป็น 5 ภูมิภาค ซึ่งก็คือ 1) สหรัฐฯ 2) ประเทศพัฒนาแล้วแถบยุโรป 3) ตลาดเกิดใหม่ 4) เอเชียแปซิฟิก (ไม่รวมญี่ปุ่น) และ 5) ญี่ปุ่น

พอร์ตนี้มีความเป็นStrategic ตรงที่สัดส่วนของสินทรัพย์แต่ละประเภทจะไม่มีทางต่ำกว่า 5% ของพอร์ต แต่ด้วยความเป็น Tactical Portfolio จึงมีการตามติดสถานการณ์ตลาดโลกอย่างใกล้ชิด จะมีการพิจารณาปรับพอร์ตในทุกๆ 3 เดือน (จะปรับหรือไม่ปรับก็แล้วแต่สถานการณ์) ทั้งนี้ก็เพื่อไขว่คว้าหาโอกาสในแต่ละจังหวะตลาดโดยจะใช้การ Reallocate ไปยังสินทรัพย์ที่มีโอกาสให้ผลตอบแทนดีในช่วงนั้นมากกว่าส่วนอื่นๆโดยกลยุทธ์ระยะสั้นของพอร์ตคือจะหาสินทรัพย์3 ประเภทย่อยที่น่าสนใจที่สุด ณ ตอนนั้น และจะแบ่งลงทุนใน 3 สินทรัพย์อย่างละ 25%

สัดส่วนของหุ้นถูกกำหนดให้อยู่ระหว่าง 25%-85% แล้วแต่สถานการณ์ ในปัจจุบันนั้นทางคุณ Andrew ผู้ออกแบบยังมีมุมมองที่ว่าตลาดโลกนั้นจะยังคงมีความผันผวนอย่างต่อเนื่อง ส่งผลให้มีการให้น้ำหนักในตราสารหนี้และทองคำอย่างละ 25% เพื่อลดความผันผวนของพอร์ตโดยรวม แต่อย่างไรก็ตามยังมีกองทุนที่ลงทุนในสินทรัพย์เสี่ยงที่มีสิทธิ์สร้างผลตอบแทนที่ดีได้อย่างกองทุนหุ้นสหรัฐฯ เพื่อรับโอกาสหากตลาดยังคงขยายตัวได้อย่างต่อเนื่องด้วยสัดส่วน 25% เช่นเดียวกัน โดยไม่มีการปรับพอร์ตเพิ่มใดๆ ทั้งสิ้นในไตรมาสนี้

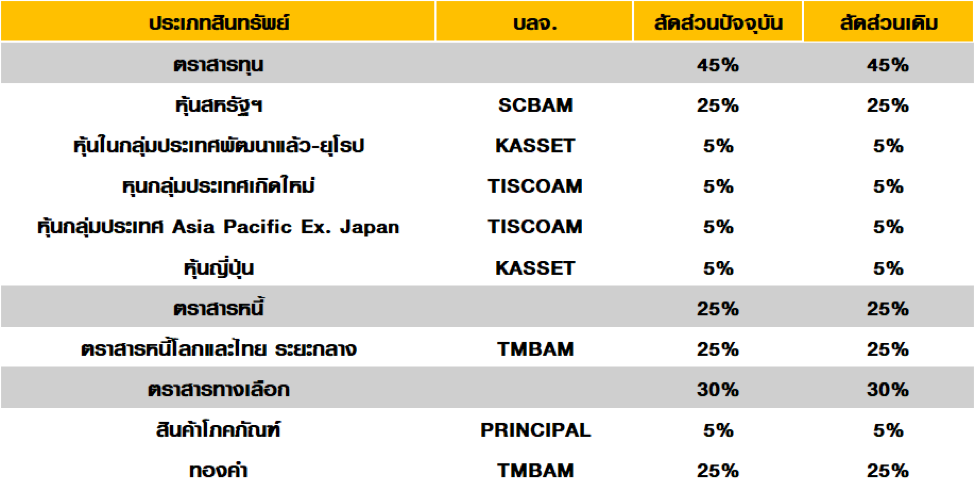

รูปที่ 3: หน้าพอร์ต All Weather Strategy (ข้อมูลวันที่ 30/06/2019)

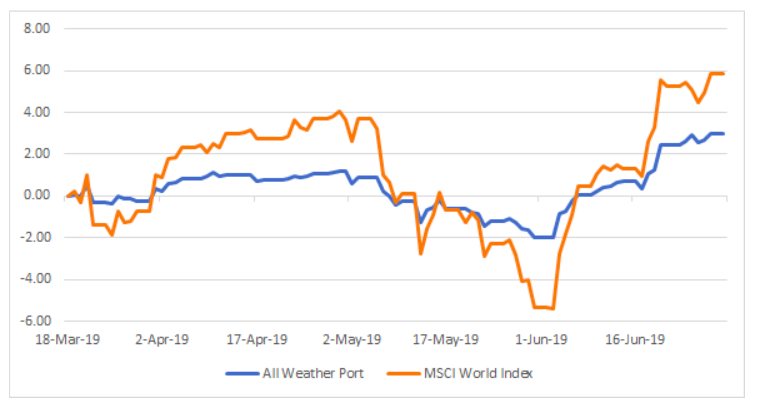

ผ่านมาแล้วกว่า 3 เดือนครึ่งตั้งแต่จัดตั้งพอร์ต ณ วันที่ 18/03/2019 พอร์ตการลงทุนดังกล่าวสร้างผลตอบแทนได้อยู่ที่ 2.98% ขณะที่ในยามตลาดไม่เป็นใจนั้นมี Max Drawdown เพียง 3.15% เท่านั้น แม้กระทั่งในยามที่ตลาดหุ้นสหรัฐฯ (ซึ่งพอร์ตนั้นให้น้ำหนักการลงทุนสูงสุด 25%) ปรับตัวลงถึง 8% และดัชนีเปรียบเทียบอย่าง MSCI World ปรับตัวลดลงถึง 6.28%ในช่วงที่ความตึงเครียดระหว่างจีนและสหรัฐฯ กลับมารุนแรงอีกครั้งก็ตาม ก่อนที่จะเร่งตัวขึ้นมาช่วงหลังพลิกกลับมาเป็นบวกได้อย่างรวดเร็ว

รูปที่ 4: All Weather Portfolio Vs MSCI World Index As of 30/06/2019

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

ซึ่งการที่พอร์ตนั้นติดลบค่อนข้างน้อยจากการกระจายการลงทุนนั้น ช่วยให้ยามที่ตลาดเป็นใจก็จะสามารถ “เร่งเครื่อง” กลับมาได้ทันใจอย่างที่เราเห็นกัน ซึ่งเป็นผลมาจากกลยุทธ์แบบAll Weather ที่ถูกออกแบบมาอย่างดี เพื่อรองรับทุกสถานการณ์ จนอาจกล่าวได้ว่า “ไม่หวั่นแม้วันมามาก”

พอร์ตนี้เหมาะสำหรับผู้ลงทุนที่เข้าใจเป็นอย่างดีว่าอย่างไรก็ตามหุ้นก็จะเป็นสินทรัพย์ที่ให้ผลตอบแทนระยะยาวดีที่สุด ถึงอย่างนั้นอาจจะยังต้องการลดความเสี่ยงช่วงที่ตลาดไม่ดี กลยุทธ์ของพอร์ตนี้จะลดความผันผวนเมื่อสถานการณ์น่าเป็นห่วง ในขณะเดียวกันสิ่งนี้ก็อาจจะกดดันผลตอบแทนไม่ให้สูงจนเกินไป ผู้ลงทุนควรพร้อมยอมที่จะแลกผลตอบแทนบางส่วนกับความผันผวนที่ลดลง

สนใจลงทุนในพอร์ตนี้ คลิก ที่นี่หรือแบนเนอร์ข้างล่าง

Global Aggressive Hybrid โดย WealthGuru

รูปที่ 5: Global Aggressive Hybrid by WealthGuru

อีกพอร์ตหนึ่งที่มีความใกล้เคียงกับพอร์ตของคุณ Andrew และเราได้จัดให้อยู่ในหมวดหมู่ Global Asset Allocation เหมือนกันคือพอร์ตของคุณหนุ่ม สมพจน์ พัดสุวรรณ เจ้าของนามปากกา WealthGuru นักวางแผนการเงินมืออาชีพที่ให้ความรู้เราเกี่ยวกับการวางแผนการเงินและการเกษียณอยู่อย่างสม่ำเสมอ

ส่วนที่มีความคล้ายคลึง คงจะหนีไม่พ้นแนวคิดการลงทุนแบบกระจายไปหลายสินทรัพย์และทั่วโลก แต่สิ่งที่ต่างออกมาคือพอร์ตของคุณหนุ่มมีการเน้นการกระจายการลงทุนแบบ Hybrid ในหลากมิติ กล่าวคือทั้งรุก และ รับ ไปพร้อมๆ กัน เพื่อการสร้างผลตอบแทนที่ดีในระยะยาว ภายใต้ความผันผวนที่ต่ำ โดยความเป็น Hybrid นั้นที่กล่าวถึงนั้นประกอบไปด้วย

Hybrid ที่ 1 ลงทุนทั้งในสินทรัพย์ปลอดภัย และ สินทรัพย์เสี่ยง

- พอร์ตการลงทุนนี้จะประกอบไปด้วยตราสารหนี้ ตราสารทุน (หุ้น) และอสังหาริมทรัพย์ ซึ่งมีลักษณะการเคลื่อนไหวของราคาที่แตกต่างกัน เพือสร้างผลตอบแทนที่ดีแต่ผันผวนต่ำในระยะยาว

Hybrid ที่ 2

- ในสินทรัพย์อย่างตราสารทุน จะประกอบไปด้วยกองทุนหุ้นไทยที่เป็นตลาดเกิดใหม่ มีโอกาสเติบโตสูง แต่ก็พร้อมจะมีความผันผวนเกิดขึ้นได้หากสถานการณ์ไม่เป็นใจ ควบคู่ไปกับกองทุนหุ้นโลก เพื่อรับโอกาสเติบโตแบบสมดุลจากประเทศใหญ่ๆ ที่แม้จะขยายตัวช้าแต่ก็มั่นคง

- นอกจากนั้นแล้วในส่วนของกองทุนหุ้นนั้น ยังมีการกระจายการลงทุนทั้งกองทุนแบบ Passive และ Active เพื่อตอบรับต่อแนวการลงทุนที่อาจเปลี่ยนไปได้ในอนาคต เพราะในอดีตนั้นกองทุน Active กว่า 70%ล้มเหลวที่จะเอาชนะตลาด แต่ในปัจจุบันตัวเลขสถิตินั้นค่อยๆ ลดลง จากสถานการณ์ที่เปลี่ยนไป ทำให้มั่นใจได้ว่า ไม่ว่าจะสถานการณ์ไหน พอร์ตการลงทุนนี้ก็วิงฉิวแน่นอน

“ลงทุนกองทุนแบบ Passive ในระยะยาวที่มีค่าใช้จ่ายต่ำ พร้อมกับลงทุนกองทุนแบบ Active เพื่อไม่พลาดโอกาสการเติบโตในระยะกลาง เราสามารถจะเปลี่ยนหรือสลับกองทุนแบบ Active ไปได้เรื่อยๆ แต่เราจะไม่เปลี่ยนกองทุนแบบ Passive” – WealthGuru

Hybrid ที่ 3

- ในสินทรัพย์อย่างตราสารหนี้เองก็มีการกระจายการลงทุนทั้งในตราสารหนี้ระยะกลาง และ ระยะสั้น เพื่อรับทิศทางดอกเบี้ยที่อาจเปลี่ยนแปลงได้ในระยะยาว และแน่นอนว่า เมื่อทิศทางอัตราดอกเบี้ยเปลี่ยน อายุของตราสารหนี้ที่มากหรือน้อยก็มีผลต่อพอร์ตมากจนคุณคาดไม่ถึง

Hybrid ที่ 4

- กองทุนอสังหาริมทรัพย์ที่เลือกใช้นั้นก็เป็นแบบ Hybrid ไทย – สิงคโปร์ (เป็นหลัก) เพื่อกระจายการลงทุน ลดความเสี่ยงพร้อมสร้างผลตอบแทนที่ดีจากค่าเช่าด้วย

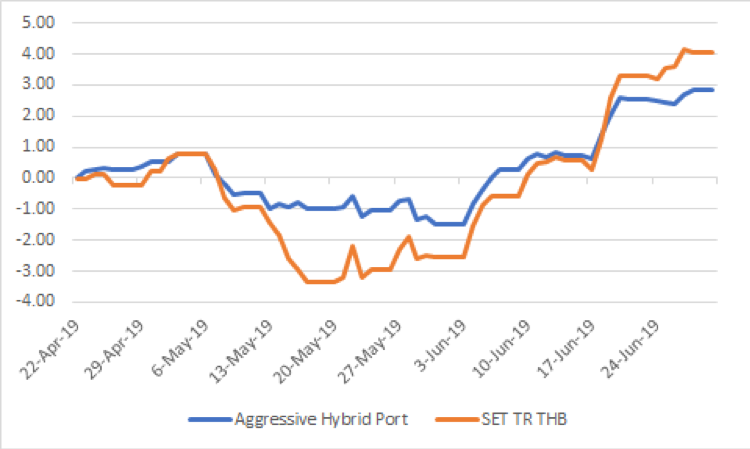

รูปที่ 6: Aggressive Hybrid Portfolio Performance Vs Set Total Return Index As of 30/06/2019

* ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต *

การคัดเลือกกองทุนเพื่อเข้าพอร์ตนั้นก็เข้มข้นไม่แพ้กัน โดยพอร์ตนี้จะเลือกกองทุนที่ไม่จ่ายปันผล เพราะเน้นการสร้างความมั่งคั่งเป็นหลัก ไม่ใช่กระแสเงินสด ส่วนกองทุนที่จะเข้ามาอยู่ในพอร์ตนั้นก็ต้องได้รับการพิสูจน์แล้วว่าดีจริง ผ่านระบบ Best-in-Class ของ FINNOMENA รวมถึงการได้รับ 4-5 ดาวใน Morningstar

รูปที่ 7: หน้าพอร์ต Global Aggressive Hybrid (ข้อมูลวันที่ 30/06/2019)

วิธีที่คุณหนุ่มเลือกสำหรับการปรับพอร์ตก็คือTime Interval Method ซึ่งจะตรวจสอบพอร์ตตามระยะเวลาที่กำหนดไว้ (ในที่นี้คือทุก 6 เดือนหรือ 1 ปี) เพื่อดูว่ากองทุน Active ที่เลือกไว้นั้นทำผลงานได้ดีหรือไม่ แล้วแนวโน้มอนาคตจะเป็นอย่างไร แล้วสัดส่วนของสินทรัพย์มีการเปลี่ยนแปลงไปหรือไม่ หุ้นขึ้นมาเยอะจนทำให้สัดส่วนหุ้นเยอะเกินไปหรือเปล่า? ถ้าเป็นอย่างนั้นก็จะปรับสัดส่วนหุ้นลงแล้วไปเพิ่มในสินทรัพย์อื่นแทน เพื่อทำให้พอร์ตกลับมาอยู่ในสัดส่วนตามเดิม

ด้วยการกระจายการลงทุนทั้งรุก และรับ บู๊และบุ๋น ตุ๋นและทอด (เอ๊ะ ไม่ใช่แล้ว!!) ก็เลยสามารถทำให้พอร์ตสร้างผลตอบแทนได้ถึง 2.82% ภายใต้ระยะเวลาเพียง 70 วัน (จัดตั้ง 22/04/2019) ด้วยความผันผวนที่ต่ำ สมกับความเป็น Hybrid ที่ตั้งใจเอาไว้

อย่างไรก็ตามด้วยการที่ตลาดหุ้นไทยปรับตัวขึ้นสูงในช่วงที่ผ่านมา ส่งผลให้มูลค่าเริ่มมีความตึงตัว ประกอบกับแนวโน้มอัตราดอกเบี้ยที่ไม่สามารถปรับขึ้นได้อีกเหมือนในช่วงปี2018 ซึ่งจะส่งผลดีต่อสินทรัพย์ที่ให้อัตราปันผลสูง และสม่ำเสมออย่าง REITs

จึงแนะนำให้มีการปรับพอร์ตการลงทุน โดยลดสัดส่วนกองทุนหุ้นไทย 5% กองทุนตราสารหนี้ระยะสั้น 10% เพื่อย้ายการลงทุนไปยังกองทุนหุ้นทั่วโลกในสัดส่วน 5% ซึ่งมีแนวโน้มการขยายตัวได้ดีกว่าตลาดหุ้นไทยในระยะยาว และ ย้ายการลงทุนเข้าในกองทุนกลุ่ม REITs เพิ่ม 10% เพื่อรับโอกาสการเติบโตในยามที่อัตราดอกเบี้ยขึ้นได้ยาก

สนใจลงทุนในพอร์ตนี้ คลิก ที่นี่ หรือแบนเนอร์ข้างล่าง

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน