ผ่านไปแล้ว 2 ไตรมาสนะครับสำหรับปี 2019 นี้ ช่วงเดือนมีนาคมเราได้ออกพอร์ต All Weather Strategy ร่วมกับทาง FINNOMENA ในบทความนี้เราจะมาอัปเดตผลการดำเนินงานของพอร์ต ณ เดือนมิถุนายน 2019 กัน รวมถึงมุมมองต่อตลาดด้วยครับ

ก่อนอื่นผมขอทบทวนแนวคิดหลักของพอร์ต All Weather Strategy ก่อน

All Weather Strategy สามารถสรุปรวมได้เป็น 3 ตัวอักษรหลักๆ คือ GLD

Global – ลงทุนทั่วโลก ไม่เฉพาะแค่ในประเทศไทย

Long-term – ได้ผลตอบแทนจากหุ้นระยะยาว ในขณะที่ลดความเสี่ยงของหุ้นบางส่วน

Diversified – กระจายการลงทุนไปทั่วโลก ในสินทรัพย์ 4 ประเภท

สำหรับบทความนี้ จะพูดถึงประเด็นหลักๆ ดังนี้ครับ

รีวิวพอร์ต All Weather Strategy

– สัดส่วนปัจจุบันของหุ้นอยู่ที่ 45%

– มิถุนายน 2019: สัดส่วนอย่างละ 25% ในสินทรัพย์ที่โดดเด่นอย่างทองคำและหุ้นสหรัฐฯ

– นับตั้งแต่จัดตั้ง: All Weather Strategy นั้นมีผลดำเนินงานต่ำกว่าหุ้นโลกเพียงเล็กน้อย

– นับตั้งแต่จัดตั้ง: เมื่อเทียบกับหุ้นโลก All Weather Strategy มีความผันผวนเพียงเกือบๆ ครึ่งหนึ่งเท่านั้น

– นับตั้งแต่จัดตั้ง: ตอนที่หุ้นโลกร่วง All Weather Strategy ปรับตัวลงน้อยกว่า

มุมมองอนาคต:

– ทุกสายตายังคงจับจ้องสหรัฐอเมริกา

– ดอลลาร์ที่อ่อนค่าอาจเป็นปัจจัยบวกสำหรับหุ้นและตลาดเกิดใหม่โดยเฉพาะ

สรุป FVMR หุ้นแต่ละภูมิภาค

มาเริ่มกันที่ประเด็นแรกเลยครับ

สัดส่วนปัจจุบันของหุ้นอยู่ที่ 45%

– หุ้นยังคงแพง และปัจจัยพื้นฐานต่างๆ ดูเหมือนจะถึงจุดสูงสุดแล้ว

– ตราสารหนี้และทองคำน่าจะช่วยจำกัดการปรับตัวลงของพอร์ต All Weather Strategy ไว้ได้ ซึ่งที่ผ่านมาก็ทำได้ดี

– ราคาหุ้นเด้งกลับในเดือนมิถุนายน นำโดยตลาดที่พัฒนาแล้วและสหรัฐอเมริกา

– AWS มีสัดส่วนอย่างละ 25% ในทองคำ หุ้นสหรัฐฯ และตราสารหนี้ ทองคำและหุ้นสหรัฐฯ เป็นสินทรัพย์ที่โดดเด่นในเดือนมิถุนายน

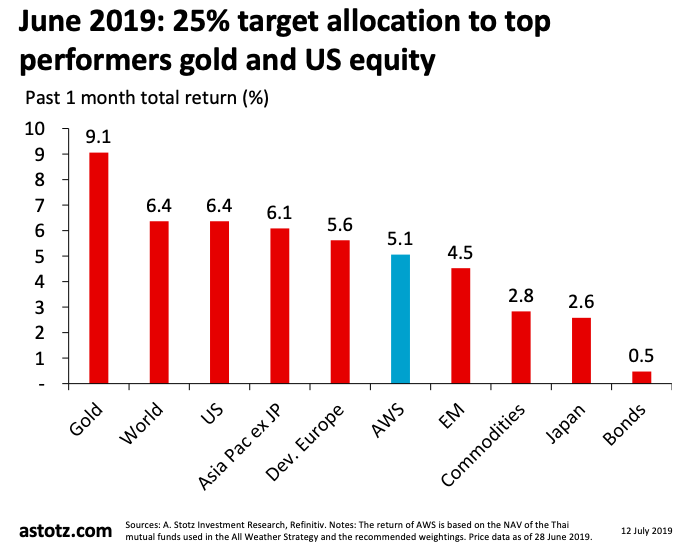

มิถุนายน 2019: สัดส่วนอย่างละ 25% ในสินทรัพย์ที่โดดเด่นอย่างทองคำและหุ้นสหรัฐฯ

รูปที่ 1: ผลตอบแทนย้อนหลัง 1 เดือนของ AWS เทียบกับสินทรัพย์อื่นๆ คำนวณ ณ วันที่ 28 มิ.ย. 2019 (ที่มา: A.Stotz Investment Reseach, Refinitiv)

*ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต*

– AWS มีผลการดำเนินงานที่ต่ำกว่าหุ้นโลก 1.3% เนื่องจากหุ้นมีการดำเนินงานที่ดีในเดือนมิถุนายน 2019 แต่ AWS ถือหุ้นเพียง 45% เท่านั้น

– การแบ่งสัดส่วนอย่างละ 25% ในทองคำและหุ้นสหรัฐฯ ช่วยให้ AWS ยังทำผลงานได้ดี

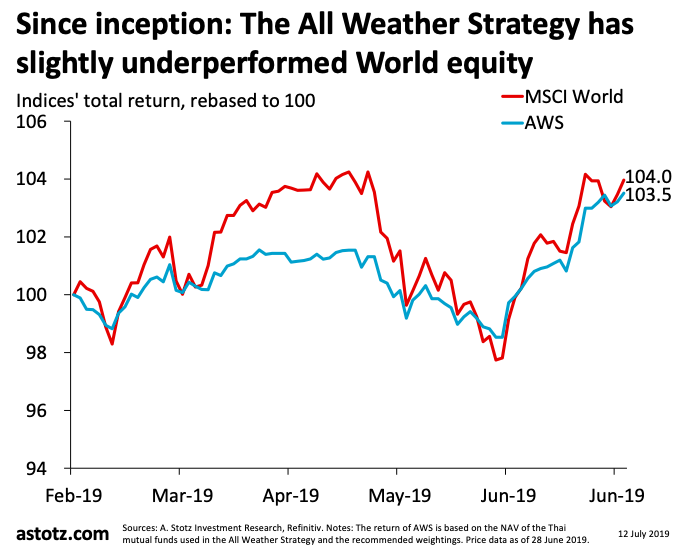

นับตั้งแต่จัดตั้ง: All Weather Strategy นั้นมีผลดำเนินงานต่ำกว่าหุ้นโลกเพียงเล็กน้อย

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World คำนวณ ณ วันที่ 28 มิ.ย. 2019 (ที่มา: A.Stotz Investment Reseach, Refinitiv)

*ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต*

– นับตั้งแต่จัดตั้งพอร์ต All Weather Strategy ลงทุนในหุ้นเป็นสัดส่วน 45% มาโดยตลอด

– การมีสัดส่วนหุ้นที่ค่อนข้างต่ำได้ส่งผลดี เพราะช่วยให้พอร์ตปรับตัวลงน้อยกว่าการถือหุ้นเพียงอย่างเดียวในพอร์ต

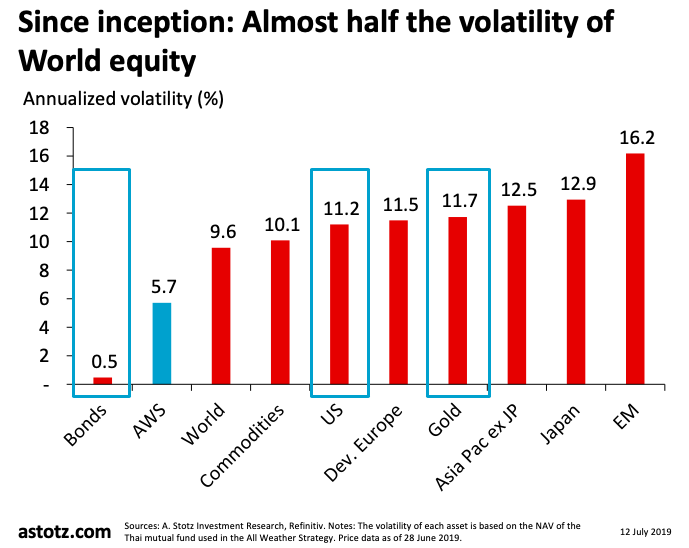

นับตั้งแต่จัดตั้ง: เมื่อเทียบกับหุ้นโลก All Weather Strategy มีความผันผวนเพียงเกือบๆ ครึ่งหนึ่งเท่านั้น

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์ คำนวณ ณ วันที่ 28 มิ.ย. 2019 (ที่มา: A.Stotz Investment Reseach, Refinitiv)

ตราสารหนี้: ตัวช่วยหลักที่ทำให้ AWS มีความผันผวนต่ำ

S&P500: ผันผวนน้อยสุดในกลุ่มตลาดหุ้นด้วยกัน

ทองคำ: ที่ผ่านมานี้เริ่มมีความผันผวนขึ้น

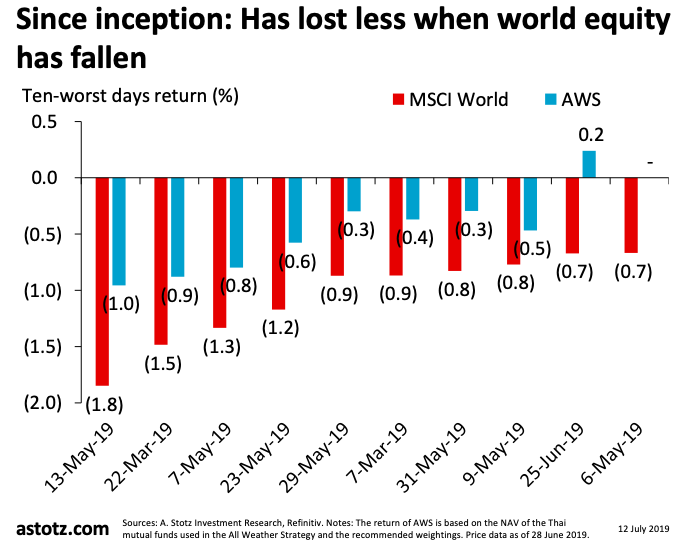

นับตั้งแต่จัดตั้ง: ตอนที่หุ้นโลกร่วง All Weather Strategy ปรับตัวลงน้อยกว่า

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS คำนวณ ณ วันที่ 28 มิ.ย. 2019 (ที่มา: A.Stotz Investment Reseach, Refinitiv)

*ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต*

– คุณสมบัติที่สำคัญของ AWS คือ มุ่งหวังที่จะขาดทุนน้อยกว่า ยามตลาดหุ้นร่วง

– เมื่อดู 10 วันที่แย่ที่สุดของหุ้นโลก นับตั้งแต่จัดตั้งพอร์ต AWS เราจะเห็นได้ว่า AWS ได้ขาดทุนน้อยกว่าในทุกๆ ครั้ง เป็นเพราะสัดส่วนหุ้นที่ถือไม่เยอะ

มุมมองในอนาคต: จับตามองสหรัฐฯ

– สงครามการค้าระหว่างสหรัฐฯ กับจีนอยู่ในช่วงพักรบ แต่ยังไม่มีข้อยุติ

– ตลาดยังคงคาดหวังว่า Fed จะลดอัตราดอกเบี้ย และตีความคำพูดของประธาน Powell ต่อรัฐสภาสหรัฐฯ ว่าเขาจะทำอย่างที่คาดการณ์ไว้

– การลดอัตราดอกเบี้ย หรือความคาดหวังว่าจะลดอัตราดอกเบี้ย จะช่วยให้ราคาทองคำปรับตัวขึ้นได้ อันเป็นผลมาจากการอ่อนค่าของเงินดอลลาร์ ซึ่งคาดว่าจะเป็นประโยชน์ต่อ All Weather Strategy

– เงินดอลลาร์ที่อ่อนค่าอาจเป็นผลบวกต่อตลาดเกิดใหม่ เพราะทำให้หนี้สกุลเงินดอลลาร์สหรัฐฯ ถูกลง และอาจทำให้เงินไหลออกจากสหรัฐฯ

– การปรับลดอัตราดอกเบี้ยจะถูกมองว่าเป็นผลบวกต่อหุ้น เพราะจะทำให้หุ้นดูค่อนข้างน่าสนใจกว่าสินทรัพย์ที่เสี่ยงน้อยกว่าอย่างตราสารหนี้ อย่างไรก็ตามในระยะสั้นราคาตราสารหนี้น่าจะเพิ่มขึ้นจากการปรับลดอัตราดอกเบี้ย

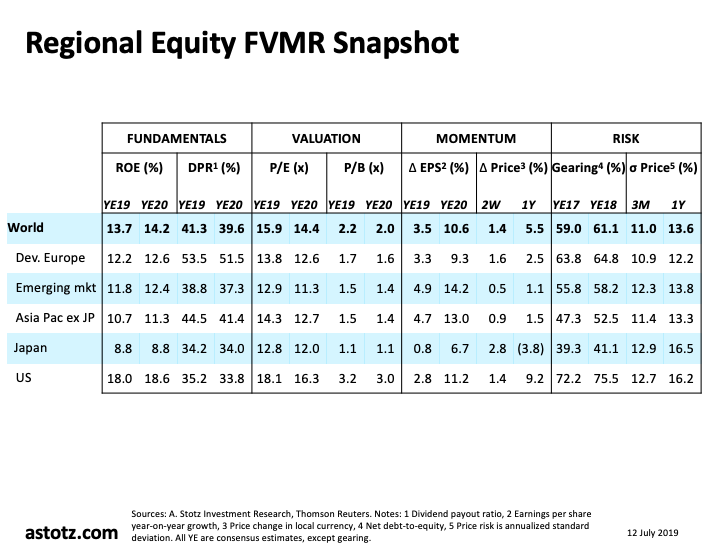

สรุป FVMR หุ้นแต่ละภูมิภาค

รูปที่ 5: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ (ที่มา: A.Stotz Investment Research, Thomson Reuters)

พื้นฐาน (Fundamentals): สหรัฐฯ มี ROE (Return on Equity) สูงสุด

มูลค่า (Valuations): ญี่ปุ่นมี PE (Price to Earnings) และ PB (Price to Book) ต่ำสุด

แนวโน้ม (Momentum): ราคาเริ่มไต่ขึ้น แต่ EPS (Earning Per Share) โตค่อนข้างช้า

ความเสี่ยง (Risk): อัตราส่วนหนี้สินต่อทุนต่ำสุดในญี่ปุ่น

สรุปรีวิวพอร์ต All Weather Strategy ประจำเดือนมิถุนายน 2019

– เรายังคงระมัดระวังการลงทุนในหุ้น และยังติดตามเศรษฐกิจสหรัฐฯ อย่างใกล้ชิด

– ตลาดคาดว่าเฟดกำลังจะลดอัตราดอกเบี้ย

– การลดอัตราดอกเบี้ยจะนำไปสู่การอ่อนค่าของเงินดอลลาร์ ซึ่งสามารถกระตุ้นราคาทองคำได้

– การปรับลดอัตราดอกเบี้ยอาจเป็นผลบวกต่อตลาดหุ้น โดยเฉพาะตลาดเกิดใหม่ เนื่องจากดอลลาร์ที่อ่อนค่าลง

Andrew Stotz

**สนใจลงทุนพอร์ต All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจดูข้อมูลและลงทุนในพอร์ตนี้ สามารถคลิกที่นี่ https://www.finnomena.com/port/andrew/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้