ถ้าพูดถึงการวางแผนเกษียณหลายคนจะนึกถึงสินค้าทางการเงินก่อน เช่น RMF / บำนาญ / LTF

ถ้ามองในมุมของสินค้ามากเกินอาจจะทำให้แผนเกษียณไม่ครบองค์ประกอบได้

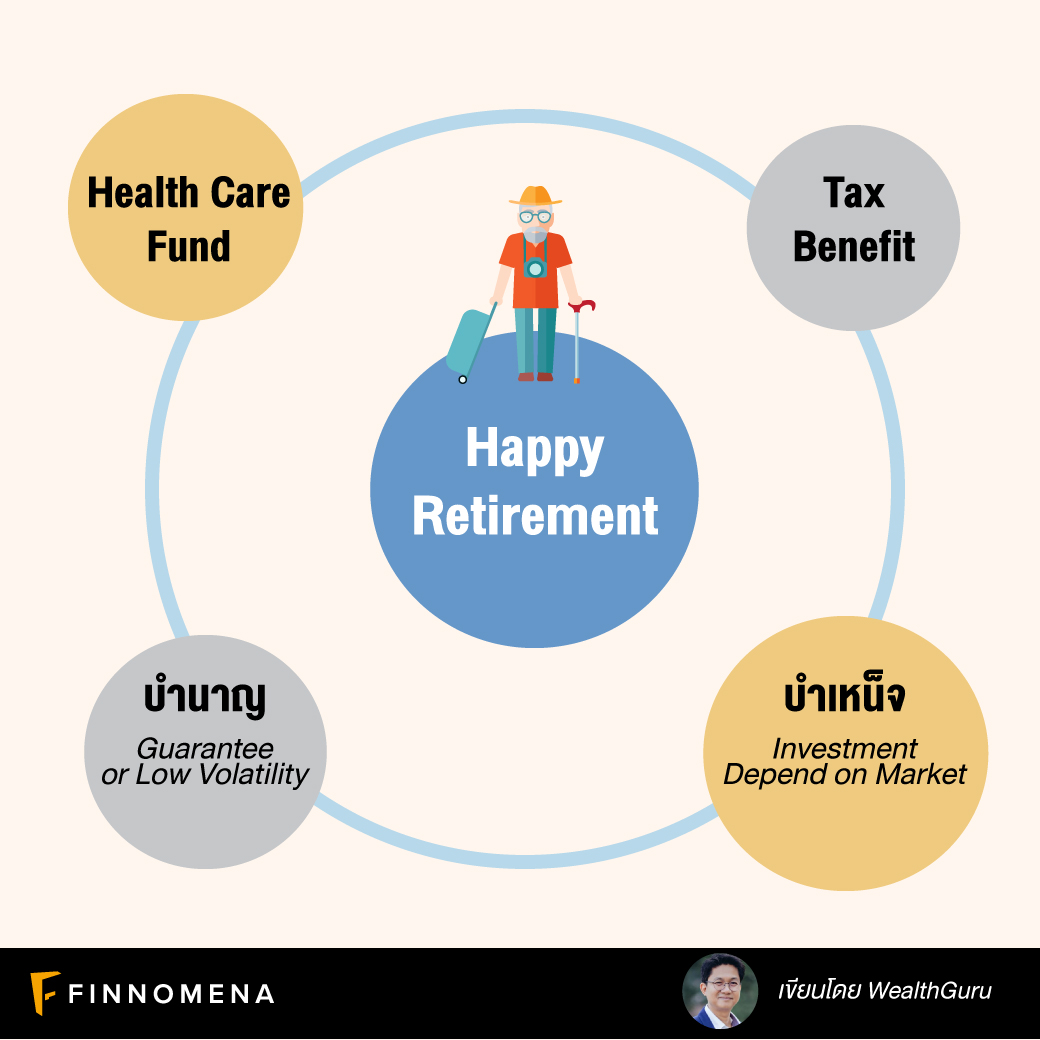

วันนี้ ผมจะมาบอกถึง 4 เสาหลักของแผนการเกษียณสำหรับมนุษย์เงินเดือน เป็นหลักคิดในการวางแผนเกษียณในรอบด้าน

เราเริ่มกันที่

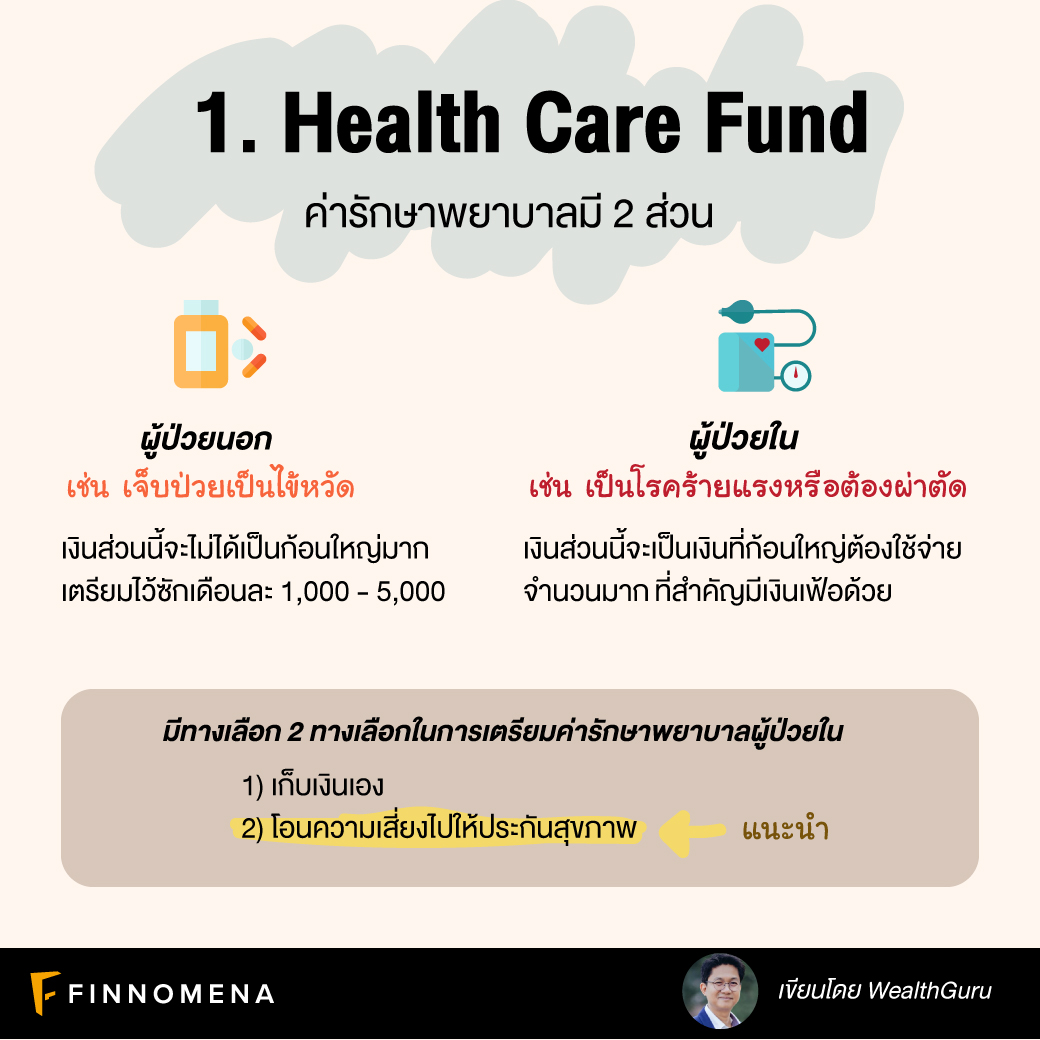

1) Health Care Fund

ยิ่งอายุมากขึ้นยิ่งมีโอกาสที่จะต้องเสียค่ารักษาพยาบาลมากขึ้น

ดังนั้น เราจะต้องเตรียมเงินไว้ใช้จ่ายเพื่อค่ารักษาพยาบาล

ค่ารักษาพยาบาลมี 2 ส่วน

ผู้ป่วยนอก เช่น เจ็บป่วยเป็นไข้หวัด

เงินส่วนนี้ จะไม่ได้เป็นก้อนใหญ่มาก เราจะเตรียมไว้ซัก เดือนละ 1,000 – 5,000 ขึ้นอยู่กับโรงพยาบาลที่เราเข้า

ผู้ป่วยใน เช่นเป็นโรคร้ายแรงหรือต้องผ่าตัด

เงินส่วนนี้ จะเป็นเงินที่ก้อนใหญ่ต้องใช้จ่ายจำนวนมาก ที่สำคัญมีเงินเฟ้อด้วย

เช่น ต้องการมีประมาณ 1 ล้านสำหรับค่ารักษาพยาบาล ถ้าตอนนี้อายุ 40 เกษียณ 60 หมายถึง จะต้องเตรียมเงิน 1.8 ล้านถ้าเงินเฟ้อ 3%

ดังนั้นจะมีทางเลือก 2 ทางเลือกในการเตรียมค่ารักษาพยาบาลผู้ป่วยใน คือ 1) เก็บเงินเอง 2) โอนความเสี่ยงไปให้ประกันสุขภาพ

แนะนำให้โอนความเสี่ยงไปให้ประกันเป็นการลงทุน ด้วยเงินส่วนน้อย เพื่อให้ได้วงเงินค่ารักษาพยาบาลจำนวนมาก

ที่สำคัญอย่าวางแผนจ่ายค่าเบี้ยประกันหลังเกษียณด้วย

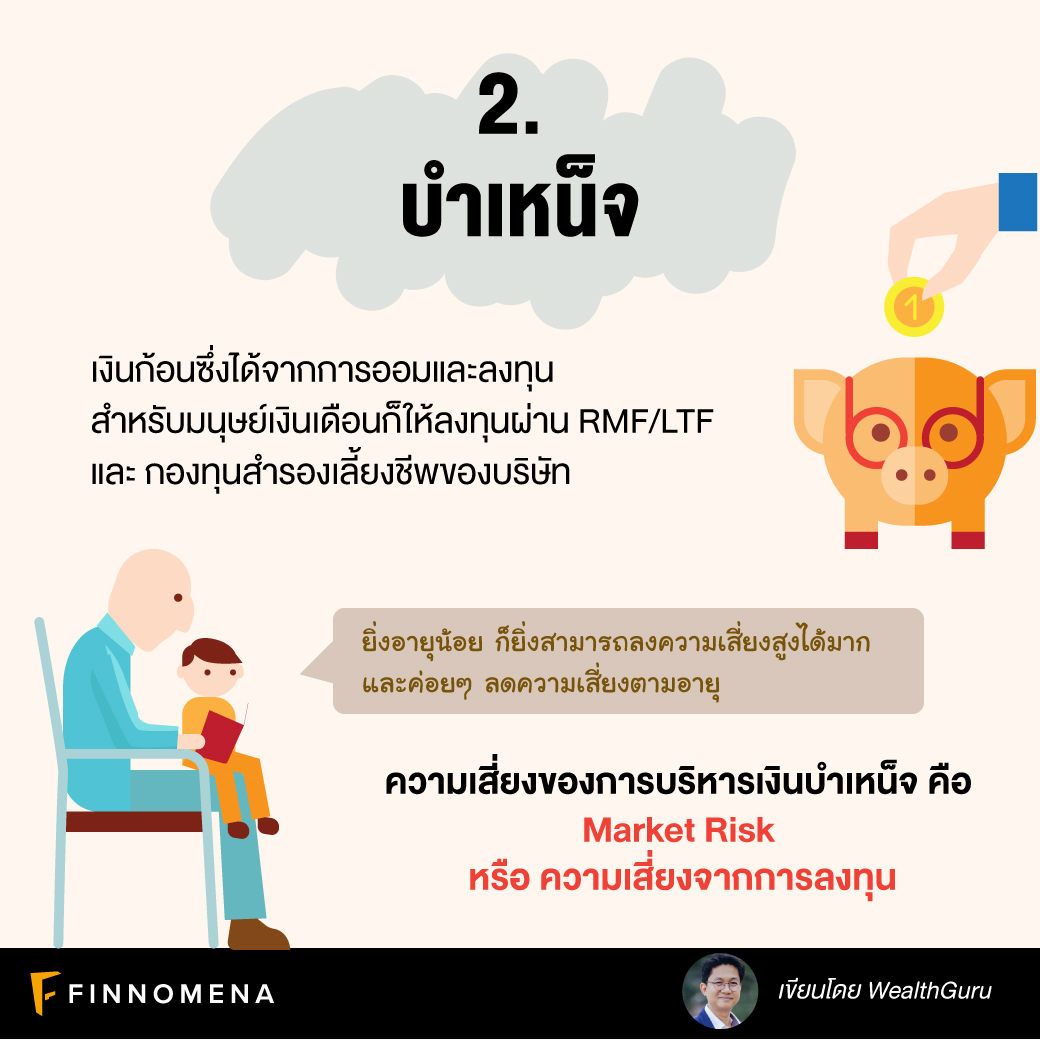

2) บำเหน็จ

เรียกง่ายๆ ว่า เงินก้อนซึ่งได้จากการออมและลงทุน สำหรับมนุษย์เงินเดือนก็ให้ลงทุนผ่าน RMF/LTF และ กองทุนสำรองเลี้ยงชีพของบริษัท

ยิ่งอายุน้อย ก็ยิ่งสามารถลงความเสี่ยงสูงได้มาก และค่อยๆ ลดความเสี่ยงตามอายุ

เมื่อเราได้เงินก้อน ณ ตอนอายุเกษียณก็จะต้องบริหารเงินหลังเกษียณในชนะเงินเฟ้อ

ดังนั้น ความเสี่ยงของการบริหารเงินบำเหน็จ คือ Market Risk หรือ ความเสี่ยงจากการลงทุน

ความเสี่ยงที่อาจจะไม่ได้ผลตอบแทนตามคาดหวัง เช่น คาดหวัง 4% แต่ปีนั้นตลาดไม่ได้ ลงทุนได้แค่ 2% เป็นต้น

แล้วเราจะจัดการความเสี่ยงจากการลงทุน อย่างไร ? พบข้อที่ 3

3) บำนาญ

บำนาญ คือ กระแสเงินสดแบบการันตี ต่อปีที่จะจ่ายให้เรา จนกระทั่งเราเสียชีวิต

ตัวบำนาญจะใช้จัดการความเสี่ยง 2 ตัวคือ

Market Risk หรือความเสี่ยงจากการลงทุน

กระแสเงินสดนี้จะช่วยเติมเงินในพอร์ตลงทุนของบำเหน็จ ช่วยขจัดความเสี่ยงในการลงทุนแบบหนึ่ง

Longevity risk หรือความเสี่ยงจากอายุยืนเกินไป

ถ้าเราเตรียมเงินไว้แค่อายุ 75 แต่เราอายุยืนไปเป็น 80 หรือ 85 เงินบำเหน็จ ก็ถูกใช้ไป มูลค่าลดลงไปเรื่อยๆ แต่บำนาญยังคงมีอยู่ตลอด จนกระทั่งเราเสียชีวิต

สินค้าแบบบำนาญมีอะไรบ้าง เช่น ประกันแบบบำนาญ หรือ แม้กระทั่ง เราสร้างบ้าน หรือ คอนโดในเช่า เพื่อจะได้กระแสเงินสด ที่ไม่มีความผันผวนมาก

อย่าหวังพึ่งรายได้หลังเกษียณจากผลตอบแทนจากพอร์ตการลงทุนเพียงอย่างเดียว

และที่สำคัญใช้เงินหมดก่อนตายคือ ความเสี่ยงที่แท้จริง

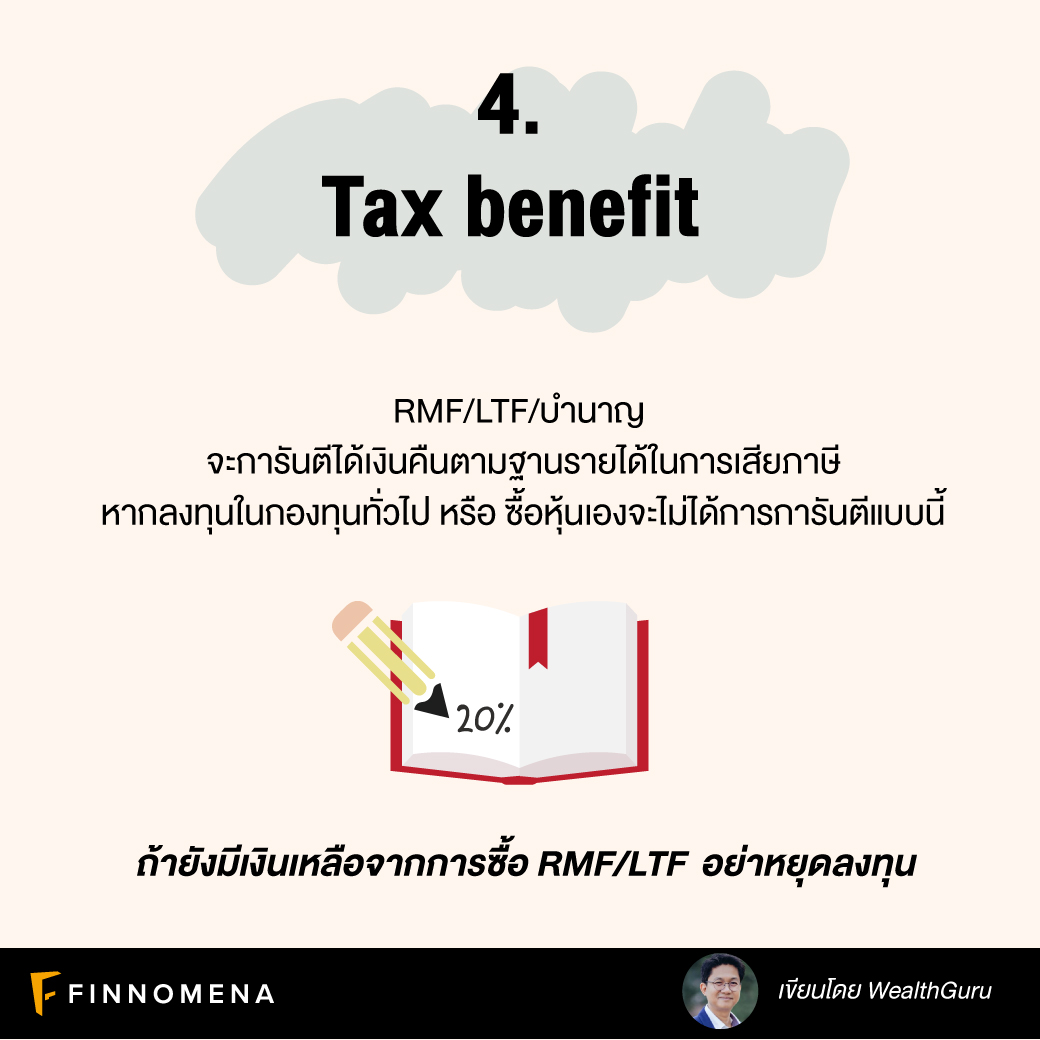

4) Tax benefit

สุดท้ายคือ ประโยชน์ของภาษี

เราจะลงทุนเพื่อให้ได้เงินคืนภาษีก่อน ลองคิดดูจะดีแค่ไหน

ถ้าทุกๆ 100 บาทที่ลงทุนไปใน RMF/LTF/บำนาญ จะการันตีได้เงินคืน 20% ตามฐานรายได้ในการเสียภาษี

ถ้าลงทุนในกองทุนทั่วไป หรือ ซื้อหุ้นเองจะไม่ได้การการันตีแบบนี้

ดังนั้นความจะลงทุนเพื่อประโยชน์ภาษีก่อน

แต่ถ้ายังมีเงินเหลือจากการซื้อ RMF/LTF อย่าหยุดลงทุน

สามารถเรียนรู้และเริ่มลงทุนกับพอร์ต Global Aggressive Hybrid

ทางเลือกเกษียณขึ้นอยู่กับคุณ จะต้องเตรียมเงินมากหรือน้อยขึ้นอยู่กับคุณ

“จงวางแผนการเงินเพื่อการเกษียณไว้เป็นเป้าหมายหลักของชีวิตคุณ”

จงอย่ารอให้ลูกหลานเลี้ยง

จงอย่ารอให้รัฐบาลเลี้ยง

จงอย่าคิดว่าเก็บเงินแค่ 10% จะเพียงพอ

จงอย่ากลัวการลงทุน

จงอย่ากลัวการทำประกันสุขภาพ

และสุดท้าย

จงเปลี่ยนทัศคติของคุณใหม่ “จาก เกษียณเริ่มเมื่อไรก็ได้ เป็น เกษียณต้องเริ่มเดี๋ยวนี้”

**สนใจลงทุนในพอร์ต Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับผู้ที่ต้องการให้เงินสร้างความมั่งคั่งในอนาคต สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/ หรือแบนเนอร์ข้างล่างเลย