ทุกครั้งที่ตลาดการเงินผันผวนมักจะมีราคาสินทรัพย์ตัวป่วนเป็นองค์ประกอบ

และในครั้งนี้ “น้ำมัน” ดูจะเป็นสินทรัพย์ที่ราคาเหวี่ยงขึ้นลงมากผิดปรกติ ผู้ประกอบการและนักลงทุนไทย ต้องรู้ให้ทันว่าเกิดอะไรขึ้น และการเคลื่อนไหวของราคาที่รวดเร็วเช่นนี้จะส่งผลต่อสินทรัพย์อื่นๆ ในตลาดการเงินอย่างไร

หลายท่านอาจไม่ทันสังเกตว่าราคาน้ำมันปรับตัวขึ้นและลงทำลายสถิติใหม่เป็นว่าเล่น

ไตรมาสที่ผ่านมา ราคาน้ำมันดิบเบรนท์ปรับตัวขึ้นจาก 54 ดอลลาร์/บาร์เรล ไปแตะระดับสูงสุดที่ 67 ดอลลาร์/บาร์เรล คิดเป็นการปรับตัวขึ้น 24% แรงที่สุดนับตั้งแต่ปี 2005

แต่ในทางกลับกัน หากมองย้อนไปถึงไตรมาสสุดท้ายของปีที่แล้ว เราจะเจอกับราคาน้ำมันที่ร่วงลงถึง 35% จากระดับ 84 ดอลลาร์/บาร์เรล สู่ระดับต่ำสุดที่ 51 ดอลลาร์/บาร์เรล เป็นท้ายปีที่แย่ที่สุดนับตั้งแต่ปี 2014

ผมเชื่อว่าที่ตลาดปั่นป่วน เกิดจากโครงสร้างเศรษฐกิจโลกที่เปลี่ยนแปลง โมเดลน้ำมันจึงส่งสัญญาณในทิศทางที่แตกต่าง

สมการที่ตลาดใช้ในการวัดว่าน้ำมัน “ถูกหรือแพง” สามารถมองได้สามมุม ทั้งจากกำลังการผลิต ปริมาณการบริโภค และความสัมพันธ์กับสินทรัพย์ในตลาดการเงิน

มุมแรก มองจากฝั่งกำลังผลิต การแทรกแซงในปัจจุบันควรดันให้น้ำมันอยู่สูงกว่า 75 ดอลลาร์/บาร์เรล

โมเดลความสัมพันธ์ระหว่างราคาน้ำมันกับการเปลี่ยนแปลงของปริมาณการผลิตบอกเราว่า 1.5 ล้านบาร์เรล/วัน ที่ลดลงจากกลุ่มผู้ผลิตน้ำมันรายใหญ่ “สูง” เทียบได้กับการผลิตที่หายไปในช่วงสงครามอ่าวเปอร์เซียในปี 1991 หรือสงครามกลางเมืองในลิเบียปี 2011 จากสมการนี้ราคาน้ำมันดิบเบรนท์ควรสูงขึ้นจากปีก่อนอย่างน้อย 30 ดอลลาร์/บาร์เรล ไม่มีเหตุผลที่ราคาน้ำมันจะอยู่ในระดับต่ำ

แต่เมื่อมองฝั่งการบริโภค ปริมาณการใช้น้ำมันกลับแปรผกผันกับราคา เมื่อเศรษฐกิจแย่ลง น้ำมันก็ไม่ควรแพงกว่า 55 ดอลลาร์/บาร์เรล

สมมุติฐานของสมการนี้คือการไล่ซื้อน้ำมันที่แพงเป็นสิ่งที่จะไม่เกิดขึ้น ซึ่งเป็นความสัมพันธ์ที่เห็นได้บ่อยครั้งในช่วงห้าปีที่ผ่านมา

ทุกๆ 5 ดอลลาร์ที่ราคาน้ำมันปรับตัวขึ้น ปริมาณการบริโภคจะปรับตัวลง2 แสนบาร์เรล/วัน ขณะที่ทุกการชะลอตัวของเศรษฐกิจโลก 0.1%จากปีก่อน ก็จะส่งผลให้ปริมาณการบริโภคปรับตัวลดลงราว 1 แสนบาร์เรล/วัน

ดังนั้น ถ้าเศรษฐกิจโลกปีนี้ขยายตัวเพียง 3.3% และเราอยากเห็นการบริโภคน้ำมันที่เพิ่มขึ้น ราคาน้ำมันที่เหมาะสมก็ไม่ควรจะสูงกว่า 55 ดอลลาร์/บาร์เรล

และโมเดลที่สาม คือเลือกที่จะเชื่อว่าในระยะสั้นราคาน้ำมันไม่ได้วิ่งตามอุปสงค์หรืออุปทาน และทิศทางของดอลลาร์คือตัวกำหนดให้ราคาน้ำมันอยู่ที่ 65 ดอลลาร์/บาร์เรลในปัจจุบัน

ฟังดูอาจเป็นเรื่องแปลกที่ค่าเงินกลายเป็นปัจจัยที่มีผลกับราคาน้ำมันที่สุด แต่เหตุการณ์นี้เกิดขึ้นบ่อยครั้งในช่วงที่ดอลลาร์แข็งค่าหรืออ่อนค่าอย่างรวดเร็ว ถ้าเราใช้ข้อมูลราคาดัชนีดอลลาร์ (DXY) มาวัดความสัมพันธ์กับราคาน้ำมันดิบเบรนท์ในช่วง 5 ปีที่ผ่านมา จะพบว่าโมเดลมีค่า R-Squared สูงถึง 0.69

ซึ่งถ้าเราเชื่อความสัมพันธ์นี้ จะตีความได้ว่าทุกครั้งที่เงินดอลลาร์อ่อนค่า 1% เบรนท์จะปรับตัวขึ้น 3% และในปัจจุบัน ราคาน้ำมันดิบเบรนท์ที่ 65 ดอลลาร์/บาร์เรลคือจุดที่เหมาะสม

ท้ายที่สุด ไม่ว่าเราจะเลือกเชื่อโมเดลไหน ก็ต้องจำไว้ว่า ราคาน้ำมันแปรผันตรงกับหุ้นและเงินบาท แต่แปรผกผันกับบอนด์ และความสัมพันธ์นี้มักเกิดขึ้นบ่อยช่วงราคาน้ำมันเป็นขาลงมากกว่าขาขึ้น

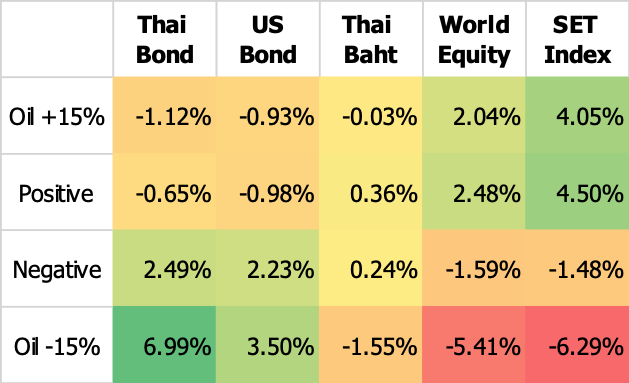

ในช่วง 20 ปีที่ผ่านมา ไตรมาสไหนก็ตามที่น้ำมันปรับตัวลงเกิน 15% การลงทุนในบอนด์ทั้งไทยและต่างประเทศจะน่าสนใจทันที ขณะที่หุ้นจะปรับตัวลง 5-7%

สิ่งที่ต้องระวังคือความสัมพันธ์นี้ไม่สมมาตร เมื่อน้ำมันปรับตัวบวกแรงกว่า 15% หุ้นอาจปรับตัวสูงขึ้นเพียง 2-4% และตราสารหนี้ก็อาจไม่ได้ปรับตัวลงมากนัก เหตุการณ์นี้ ส่วนใหญ่เกิดขึ้นจากขาขึ้นของน้ำมันมักมากับตลาดการเงินที่เปิดรับความเสี่ยง แต่พอถึงจุดหนึ่งราคาน้ำมันที่สูงจะกลายเป็นต้นทุนที่กดดันเศรษฐกิจจนทำให้กระแสบวกตีกลับ

รู้อย่างนี้ ผมเชื่อว่าเราจะเข้าใจและอยู่กับตลาดที่ผันผวนนี้ได้ดีขึ้น สิ่งเดียวที่ขาดไม่ได้ในตลาดการเงินคือต้องจำไว้ว่า สภาวะความผันผวนที่สูง ชี้ว่ามีบางอย่างเปลี่ยนไปในตลาด มุมมองหรือแนวคิดที่เราเคยเชื่ออาจต้องเปลี่ยนแปลงตาม เพราะท้ายที่สุด

คนที่จะอยู่รอดในโลกการลงทุนก็คือคนที่ปรับตัวเข้ากับความผันผวนได้เร็วที่สุดเสมอ

การเปลี่ยนแปลงของราคาน้ำมันและสินทรัพย์ทางการเงินทั่วโลก

ที่มา: Bloomberg และ Krungthai Global Markets