นาทีนี้นอกจากเรื่องเศรษฐกิจโลก การเมืองสหรัฐก็น่าสนใจมาก ยิ่งในวันที่ 6 พ.ย. นี้จะมีการเลือกตั้งมิดเทอมในสหรัฐด้วยแล้ว สิ่งที่ผู้ประกอบการและนักลงทุนไทยควรรู้ให้ทัน ไม่ใช่แค่ว่าใครจะได้รับชัยชนะ แต่ต้องเตรียมตัวรับกับ “ผลกระทบ” ที่จะเกิดตามมาทั้งในมุมการเมือง เศรษฐกิจ และตลาดการเงิน

การเลือกตั้งมิดเทอมครั้งนี้ จะเป็นการเลือก 435 ตำแหน่งในสภาผู้แทนราษฎร (House of Representatives) ซึ่งพรรคริพับลิกันนำอยู่ 23 ที่นั่ง และ 35 จาก 100 ที่นั่งในวุฒิสภา (Senate) ที่ริพับลิกันนำอยู่ 51 ต่อ 49

ความน่าสนใจอยู่ที่ “โอกาสที่เดโมแครตจะชนะมีสูงขึ้น” ล่าสุดจากการโมเดลของเว็ปไซต์ FiveThirtyEight ชี้ว่ามีโอกาสถึง 70% ที่พรรคเดโมแครตจะกลับมาคุมเสียงข้างมากใน House ได้ แม้ใน Senate 35 เก้าอี้ที่มีการชิงชัย มีเพียง 9 ที่นั่ง ที่เป็นของริพับลิกัน ยากกว่าที่จะเห็นความเปลี่ยนแปลง “แต่ความแน่นอนก็คือความไม่แน่นอน”

อะไรก็ดูเหมือนจะเกิดขึ้นได้ไปหมดในการเมืองสหรัฐช่วงนี้ ต่างกับตลาด ที่เตรียมตอบรับแรงกับทุกผลลัพท์ทางการเมือง ผมเชื่อว่ามี “สามกรณีหลัก” ที่หนึ่งในนั้นกำลังจะเกิดขึ้น โอกาสของแต่ละเหตุการณ์ และอะไรจะเกิดขึ้นตามมาเป็นสิ่งที่เราต้องรู้

กรณีแรก “Gridlock” มีความน่าจะเป็นมากที่สุด 50% ว่าพรรคเดโมแครตจะกุมเสียงข้างมากใน House ได้แต่ไม่ชนะใน Senate

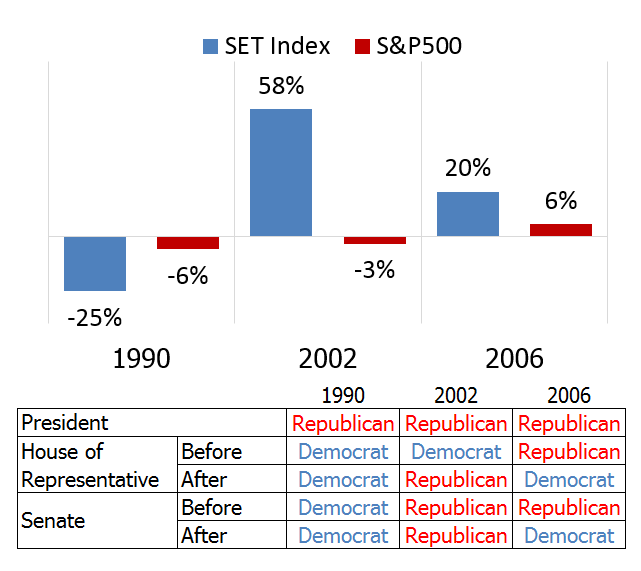

ใกล้เคียงกับเหตุการณ์นี้ที่สุดคือปี 1990 ซึ่งเป็นปีที่ประธานาธิบดีจากริพับลิกันบริหารกับสภาที่เป็นเดโมแครต สิ่งที่เกิดขึ้นคือการขับเคลื่อนนโยบายเศรษฐกิจมีความติดขัด แต่ข้อดีคือความผันผวนลดลง

ถ้า Gridlock เกิดขึ้น เชื่อว่าการขยายเพดานหนี้ จะเป็นนโยบายอย่างเดียวทรัมป์ผลักดันไดัเพราะพรรคเดโมแครตเห็น ด้วย แต่การผ่อนคลายกฏเกณฑ์ทางการเงินจะหยุดลง ตลาดลดความเสี่ยง หุ้นพักฐาน 2-5% บอนด์ยิลด์สหรัฐปรับตัวลง 0.1-0.2% และดอลลาร์จะอ่อนค่าลง

กรณีที่สอง “Red Wall” พรรคริพับลิกันรักษาเสียงข้างมากในทั้งสองสภาได้ มีโอกาสเกิดขึ้น 30% และดีกับตลาดมากที่สุด

เทียบได้กับช่วงปี 2002 ที่ริพับลิกันกลับมาชนะหลังเหตุการณ์ 911 แม้นโยบายต่างประเทศจะแข็งกร้าว แต่ตลาดก็เหวี่ยงตัวได้มากขึ้นด้วย

ครั้งนี้ก็เช่นกัน Red Wall น่าจะตามมาด้วยการลดภาษี เร่งจ้างงาน และกีดกันคู้ค้าต่างประเทศ ตลาดการเงินสหรัฐจะได้รับแรงกระตุ้น เฟดจะต้องขึ้นดอกเบี้ยเกิน 3.0% เพื่อลดความร้อนแรงของเศรษฐกิจ บอนด์ยิลด์จะปรับตัวขึ้น 0.5-1.0% พร้อมกับดอลลาร์ที่แข็งค่าเช่นเดียวกับปีนี้

น่ากลัวที่สุดสำหรับตลาด แต่มีโอกาสเกิดเพียง 20% คือ “Blue Wave” เดโมแครตชนะทั้งสองสภา และเริ่มขั้นตอนถอดถอนโดนัลด์ ทรัมป์ออกจากตำแหน่ง

ผลที่ตามมาอาจเป็นเหมือนปี 2006 ที่ริพับลิกันเสียสภาให้กับเดโมแครต นโยบายทั้งหมดกลับสู่สามัญ

เหตุการณ์ Blue Wave อาจลดแรงกดดันเรื่องความสัมพันธ์ระหว่างประเทศ แต่ความหวังที่จะมีการลดภาษีหรือเพิ่มการลงทุนภาครัฐก็จะน้อยลง และถ้าเดโมแครตหาทางถอดถอนทรัมป์ ตลาดก็จะเจอกับกับความเสี่ยงรูปแบบใหม่ หุ้นสหรัฐจึงก็มีโอกาสปรับฐาน 10-20% เหมือนประเทศอื่นๆ เช่นเดียวกับดอลลาร์ ที่จะอ่อนค่าได้จากความผิดหวังทางการเมือง

มาถึงตรงนี้เหลืออีกไม่ถึง 60 วันก็จะมีการเลือกตั้งมิดเทอม คงต้องติดตามต่อ ว่าผลจะออกมาเป็นแบบไหนอย่างตาไม่กระพริบ

สำหรับผม แม้จะไม่เห็นด้วยกันนโยบายการเมืองและเศรษฐกิจของโดนัลด์ ทรัมป์ แต่ก็ต้องยอมรับว่าที่ผ่านมา ตลาดทุนสหรัฐตีความทรัมป์ในเชิงบวกมากกว่าลบ

ยิ่งในช่วงที่ความขัดแย้งทางการเมืองสูงแต่เศรษฐกิจแข็งแกร่ง ยิ่งมีความเป็นไปได้มากที่ประชาชนจะไม่สนใจในความถูกต้องของนโยบายเศรษฐกิจ แต่จะพุ่งเป้าไปที่ตัวบุคคลมากกว่า เรียกได้ว่าการเลือกตั้งครั้งนี้คือการต่อสู้ของคนเอาทรัมป์ กับไม่เอาทรัมป์ ซึ่งยิ่งยากที่จะคาดเดา

เพราะช่วงเกือบสองปีที่ผ่านสอนให้เรารู้ว่า “อย่าประเมินการเมืองและความโง่เขลาของมนุษย์ต่ำเกินไป”

ขอปิดท้ายด้วยรูปผลการเลือกตั้งมิดเทอมสหรัฐและความเคลื่อนไหวของตลาดก่อนเลือกตั้งหนึ่งเดือนถึงสิ้นปีถัดไป

ที่มา: US Senate, US House of Representatives, Bloomberg และ KTB Global Markets