ในช่วง 20 ปีที่ผ่านมาปรากฏการณ์เส้นกราฟ “Yield Curve Invert” สามารถทำนายการเกิดภาวะวิกฤตเศรษฐกิจถดถอยได้อย่างแม่นยำ ประเด็นนี้เป็นเรื่องจริงหรือไม่ เราจะพาคุณเจาะเวลาหาอดีต ย้อนรอยไปสู่เหตุการณ์ที่ว่ากัน

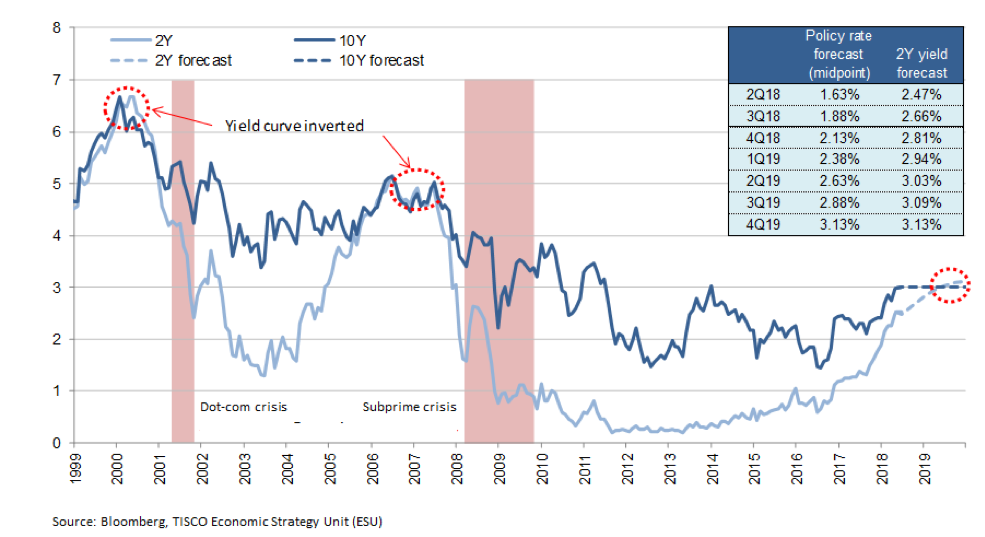

ศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ ทิสโก้ (TISCO ESU) วิเคราะห์ว่าในอดีตที่ผ่านมา “Yield Curve Invert” สามารถพยากรณ์การเกิดขึ้นของภาวะเศรษฐกิจถดถอย (Recession) ได้อย่างแม่นยำ และ ภาวะเศรษฐกิจถดถอยมักเกิดขึ้นในเวลา 15 เดือนโดยเฉลี่ย หลังจากที่ Yield Curve Invert ดังนั้นหมายความว่า หาก Yield Curve เริ่ม Invert ในช่วงไตรมาส 1 / 2562 ตามที่คาดการณ์ไว้ เศรษฐกิจสหรัฐฯ ก็อาจมีความเสี่ยงที่จะเข้าสู่ภาวะในช่วงต้นปี 2563

การ Invert ของ Yield Curve นับเป็นสัญญาณการสิ้นสุดของวัฏจักรการขยายตัวของเศรษฐกิจ ซึ่งก็มักเป็นสัญญาณของการ “จบรอบ” ของตลาดหุ้นขาขึ้น (Bull Market) ด้วยเช่นกัน ดังนั้นนักลงทุนควรจับตาดูความเคลื่อนไหวของ Yield Curve อย่างใกล้ชิด และควรพิจาณาลดสัดส่วนการลงทุนในหุ้นหาก Yield Curve เริ่ม Invert

ย้อนอดีตสู่ 2 วิกฤตถดถอย

หากย้อนกลับไปในอดีต เพื่อทดสอบความแม่นยำของ Yield Curve Invert โดยยกตัวอย่าง 2 ครั้งของเหตุการณ์ที่เกิดขึ้น ได้แก่

1. การเกิด Yield Curve Invert ในช่วงเดือน ก.พ. 2543

ซึ่งนำไปสู่ “วิกฤตดอทคอม” (ช่วงที่มีการเก็งกำไรในธุรกิจเทคโนโลยีอย่างมาก โดยไม่สนใจพื้นฐานธุรกิจ ซึ่งเมื่อฟองสบู่แตกก็ทำให้หลายธุรกิจปิดกิจการ จนนักลงทุนเกิดความเสียหายอย่างมาก) และทำให้เศรษฐกิจเข้าสู่ภาวะถดถอย ในไตรมาส 2/2544

2. การเกิด Yield Curve Invert ในเดือน ม.ค. 2549

นำไปสู่วิกฤต “ซับไพร์ม” (วิกฤติด้านอสังหาริมทรัพย์ของสหรัฐอเมริกา เกิดจากการปล่อยกู้เพื่อการซื้ออสังหาริมทรัพย์โดยไม่มีทรัพย์สินค้ำประกัน) ซึ่งหลังจากนั้นก็เกิดภาวะเศรษฐกิจถดถอยในไตรมาส 2/2551

โดย Yield Curve หรือ ส่วนต่างระหว่างอัตราดอกเบี้ยระยะยาวและระยะสั้นของสหรัฐฯ นับเป็นสัญญาณสำคัญที่สะท้อนมุมมองของตลาดทุนต่อแนวโน้มการขยายตัวของเศรษฐกิจในอนาคต ซึ่งในภาวะปกติ Yield Curve จะมีลักษณะ “ชันขึ้น” คือ พันธบัตรที่มีอายุมากกว่าจะให้ดอกเบี้ยสูงกว่าพันธบัตรระยะสั้น แต่เมื่อใดที่ Yield Curve มีลักษณะ “Invert” หรือดอกเบี้ยพันธบัตรระยะยาว “ต่ำกว่า” ระยะสั้น ก็จะเป็นสัญญาณว่าเศรษฐกิจจะเข้าสู่ภาวะถดถอย (หากอัตราผลตอบแทนพันธบัตรระยะยาว ต่ำกว่าระยะสั้น สะท้อนว่าตลาดมองว่าธนาคารกลางสหรัฐ หรือ เฟด จะต้องลดดอกเบี้ยลงในอนาคต เพื่อกระตุ้นเศรษฐกิจ)

ตั้งหลักวิเคราะห์บอนด์ยิลด์

ในปัจจุบันอัตราผลตอบแทนพันธบัตร (บอนด์ยิลด์) ระยะสั้นอายุ 2 ปีของสหรัฐฯ อยู่ที่ระดับประมาณ 2.5% ในขณะที่บอนด์ยิลด์อายุ 10 ปีทรงตัวที่ 3% ซึ่งทำให้ความชันของ Yield Curve (บอนด์ยิลด์10 ปี ลบด้วย 2 ปี) อยู่ในระดับต่ำสุดนับตั้งแต่ปี 2550 ที่ 0.5%

ทั้งนี้ บอนด์ยิลด์ระยะสั้นมีแนวโน้มเพิ่มขึ้นตามการขึ้นดอกเบี้ยนโยบายของเฟด ซึ่งหากเป็นไปตามที่คาดการณ์ว่า เฟดจะขึ้นดอกเบี้ยทุกไตรมาสๆ ละ 25bps ไปจนถึงสิ้นปี 2562 ดังนั้นบอนด์ยิลด์อายุ 2 ปี ก็จะเพิ่มขึ้นถึงระดับ 3% ในช่วงไตรมาส 1/2562 ซึ่งหาก Bond Yield อายุ 10 ปียังคงทรงตัวอยู่ที่ 3% ณ เวลานั้น ก็จะทำให้ Yield Curve เข้าสู่ภาวะ Invert ในช่วงต้นปี 2562

อย่างไรก็ตาม นอกจากการ Invert ของ Yield Curve แล้ว ข้อมูลในอดีตอื่นๆ ก็ยังชี้ว่าเศรษฐกิจสหรัฐฯ มีความเสี่ยงที่จะเข้าสู่ภาวะถดถอยในช่วงปลายปี 2562 ถึงต้นปี 2563 โดยจากการศึกษาของ Deutsche Bank พบว่า เศรษฐกิจจะเข้าสู่ภาวะถดถอย หลังจากอัตราการว่างงานลดลงต่ำกว่าอัตราการจ้างงานเต็มที่ (NAIRU: Non-Accelerating Inflation Rate of Unemployment) เป็นเวลา 36 เดือนโดยเฉลี่ย ซึ่งอัตราการว่างงานสหรัฐฯ ได้ลดลงต่ำกว่า NAIRU มาตั้งแต่เดือน ก.ย. 2559 ดังนั้นจึงสะท้อนว่า ภาวะเศรษฐกิจถดถอยจะเกิดในช่วงเดือน ก.ย. 2562

และอีกปัจจัยหนึ่งก็คือการขึ้นดอกเบี้ยของเฟด ซึ่งในอดีตเศรษฐกิจมักเข้าสู่ภาวะถดถอยโดยใช้เวลา 33 เดือน (ค่ากลาง) หรือ 44 เดือน (ค่าเฉลี่ย) หลังจากที่เฟดขึ้นดอกเบี้ยครั้งแรก ซึ่งหากเรานับว่าเฟดขึ้นดอกเบี้ยครั้งแรกในเดือน ธ.ค. 2559 (ไม่นับเดือน ธ.ค. 2558 เนื่องจากขึ้นดอกเบี้ยเพียงครั้งเดียวแล้วหยุดไป 1 ปีเต็ม) เศรษฐกิจก็จะมีความเสี่ยงที่จะเข้าสู่ภาวะถดถอยในช่วง ก.ย. 2562 — พ.ย. 2563

ผลกระทบต่อนักลงทุนไทย

สำหรับนักลงทุนไทย ระยะสั้น 1–3 เดือนยังไม่ต้องกังวลมากนัก แต่ควรสังเกตบอนด์ยิลด์ 10 ปี ของสหรัฐฯ ซึ่งหากขึ้นมาอยู่ในระดับที่มากกว่า 3.3% ก็ต้องใช้ความระมัดระวังในการลงทุน เพราะอาจจะมีช่วงที่ดัชนีปรับตัวลดลงได้ราว 5–10% อย่างไรก็ตามในช่วงที่ตลาดปรับตัวลดลงนั้น ก็สามารถหาจังหวะเข้าซื้อได้

แต่ระยะยาวหากบอนด์ยิลด์ 2 ปี ปรับตัวขึ้นไปเกินกว่าบอนด์ยิลด์ 10 ปี ก็หมายความว่า คนส่วนใหญ่กำลังคิดว่าในช่วง 2–10 ปีต้องใช้ความระวังให้มากขึ้น เพราะตลาดหุ้นจะปรับตัวลดลงค่อนข้างแรง เนื่องจากเป็นสัญญาณที่บ่งชี้ว่ากำลังจะเกิดภาวะเศรษฐกิจถดถอยในอนาคต ซึ่งนักลงทุนต้องขายหุ้นทั้งหมด แล้วรอดูสถานการณ์ก่อน ซึ่งลักษณะดังกล่าวน่าคงต้องรอติดตามไปจนถึงไตรมาส 4/2561

‘เศรษฐกิจถดถอย’ ที่เคยเกิดขึ้นในอดีตอาจวนกลับมาเริ่มต้นอีกไม่นานหลังจากนี้ นักลงทุนจึงควรทำความเข้าใจต่อสัญญาณบ่งชี้ต่างๆ จะได้ตั้งรับให้ทันกับสิ่งที่จะเกิดขึ้น…

ที่มาบทความ : https://www.facebook.com/tiscomastery/

— — — — — — — — — — — — — –