ผลตอบแทนจากการลงทุนเป็นสิ่งที่ทุกคนสนใจ แต่รายได้จากสินทรัพย์อาจไม่ได้เป็นปัจจัยที่เกิดมาคู่กันเสมอไป

หุ้นไม่ได้ขึ้นหรือลงเพียงเพราะผลประกอบการของบริษัท

ผลตอบแทนของพันธบัตรรัฐบาลก็ไม่ได้เปลี่ยนแปลงแค่เพราะความสามารถในการชำระหนี้ภาครัฐ

ค่าเงินก็ไม่จำเป็นต้องขยับตามดอกเบี้ยไปซะทุกครั้ง

ผมชวนคุยเรื่องนี้ เพราะว่าตลาดเงินปัจจุบันมันช่างต่างกับสิ่งที่เราเคยเรียนมาสมัยเด็กว่า ถ้าปัจจัยพื้นฐานอื่นๆไม่เปลี่ยนแปลง “ความต่างของดอกเบี้ยแต่ละประเทศจะเป็นปัจจัยที่กำหนดทิศทางค่าเงิน”

ในทางทฤษฎี นักลงทุนต้องอยากได้ดอกเบี้ยสูงมากกว่าดอกเบี้ยต่ำ ส่งผลให้ความต้องการสกุลเงินดอกเบี้ยสูงมากกว่าดอกเบี้ยต่ำ และคนในประเทศที่ดอกเบี้ยต่ำก็ควรกู้แล้วไปฝากในที่ดอกเบี้ยสูง ส่งผลให้ค่าเงินมีแนวโน้มเปลี่ยนแปลงตามความต่างของดอกเบี้ย

ตรรกะดูไม่ผิด แต่เหตุการณ์ที่เกิดจริงล่าสุดไม่ใกล้เคียงกับทฤษฎีเลย

ค่าเงินดอลลาร์อ่อนค่าไม่หยุดแม้ธนาคารกลางสหรัฐ (เฟด) จะขึ้นดอกเบี้ยติดกันมาสามปี ส่วนต่างดอกเบี้ยก็สูงขึ้นมากเมื่อเทียบกับสกุลเงินหลักอื่นๆ เกิดเป็นคำถามว่า “ทำไมความต่างกันของดอกเบี้ยจึงไม่มีผลกับค่าเงินเลย”

คำถามนี้สำคัญขึ้นทุกวัน ยิ่งปีนี้ที่เราเริ่มต้นปีที่ดอกเบี้ยสหรัฐ 1.50% เฟดบอกว่าพร้อมจะขึ้นดอกเบี้ยนโยบายอีก 0.75% ไปที่ 2.25%

“ขึ้นแล้วจะเกิดอะไรกับค่าเงิน”

ถ้าเราตีโจทย์นี้แตก น่าจะทำให้เรากล้าตัดสินใจในการดำเนินธุรกิจที่เกี่ยวข้องกับอัตราแลกเปลี่ยนมากขึ้นแน่

ในส่วนของการวิเคราะห์ค่าเงินของสกุลหลัก ดร.แดน วาลแมน (Dan Waldman) และ ทีมอส ฟีโอตาคิส (Themos Fiotakis) จากค่ายยูบีเอส (UBS) ในสวิตเซอร์แลนด์ ตอบคำถามนี้ไว้สี่ข้อ

1. “การขึ้นดอกเบี้ย แท้จริงคือการลดความสามารถในการขึ้นดอกเบี้ยในอนาคต”

ประเด็นนี้เกิดขึ้นเพราะเฟดเลือกใช้นโยบายแบบ Forward Guidance คือ บอกตลาดก่อนว่าจะขึ้นดอกเบี้ยเมื่อไหร่ในอนาคต ส่งผลให้ดอกเบี้ยระยะสั้นเป็นเพียงส่วนประกอบของนโยบายการเงิน ดร.วาลแมนมองว่าในกรณีนี้นักลงทุนจะเปลี่ยนไปสนใจแนวโน้มดอกเบี้ยมากกว่าตัวดอกเบี้ยระยะสั้น

จุดที่สนับสนุนแนวคิดนี้คือ ความสัมพันธ์ระหว่างความชันของเส้นผลตอบแทนพันธบัตรรัฐบาล (ยิลด์พันธบัตร 10ปีลบด้วยยิลด์พันธบัตร 2ปี) กับค่าเงินดอลลาร์สหรัฐ (Dollar Index) อยู่ในระดับที่สูงมากโดยมี Correlation สูงถึง 0.7 (ประเทศไทยมี Correlation ลักษณะนี้เพียง 0.2)

หมายความว่า ดอกเบี้ยระยะสั้นปรับขึ้นก็จริงแต่เมื่อดอกเบี้ยระยะยาวไม่ปรับขึ้นตาม ก็เทียบได้กับความสามารถในการขึ้นดอกเบี้ยของเฟดลดลง

ส่วนต่างระหว่างบอดน์ยีลด์สหรัฐระยะยาว (10ปี) และระยะสั้น (2ปี) เส้นขาว กับค่าเงินดอลลาร์เส้นเขียว

ที่มา: Bloomberg and KTB Global Markets

2. “การรับหรือไม่รับความเสี่ยง (Risk-on/Risk-off) มีผลมากกว่าดอกเบี้ย”

ดร.วาลแมนตั้งข้อสังเกตุว่าอัตราดอกเบี้ยปัจจุบัน ไม่สูงพอที่จะดึงเงินลงทุนกลับไปที่เงินฝาก คนส่วนใหญ่มีเงินในบัญชีน้อยเพราะดอกเบี้ยต่ำ เมื่อตลาดเป็นขาขึ้น (Risk-on) หรือสินทรัพย์มีราคาสูงขึ้น นักลงทุนจะยิ่งไม่สนใจว่าฝากเงินให้ดอกเบี้ยเท่าไหร่ ในทางกลับกัน ดอกเบี้ยจะกลับมามีความหมายก็ต่อเมื่อตลาดกลับมาปิดรับความเสี่ยง (Risk-off) เท่านั้น ซึ่งแนวคิดนี้ดูจะตอบภาพการเคลื่อนไหวของตลาดในช่วงต้นปีที่หุ้นทั่วโลกปรับตัวลงแรงและดอลลาร์แข็งค่าได้ชัดเจน

ค่าเงินดอลลาร์ (Dollar Index) เส้นเขียวปรับตัวขึ้นช่วงที่ S&P500 (เส้นฟ้า) ปรับตัวลง

ที่มา: Bloomberg and KTB Global Markets

3. “ค่าเงินอาจเป็นตัวชี้นำดอกเบี้ย มากกว่าที่ดอกเบี้ยจะเป็นตัวชี้นำค่าเงิน”

แนวคิดนี้เกิดขึ้นเพราะช่วงที่ผ่านมา ธนาคารกลางหลักต่างๆ หันมาใช้ค่าเงินเป็นอีกหนึ่งตัวแปรในการตัดสินใจหรือส่งสัญญาณก่อนการดำเนินนโยบายทางการเงินอื่นๆ สืบเนื่องจากในระยะสั้นค่าเงินเคลื่อนไหวรับกับเงินเฟ้อ เศรษฐกิจ และการคาดการณ์ดอกเบี้ยไปแล้ว การขึ้นดอกเบี้ยที่มักเกิดขึ้นจริงตามหลังจึงไม่ได้รับความสนใจจากตลาด

4. “ส่วนต่างของการขยายตัวเศรษฐกิจอาจชดเชยส่วนต่างดอกเบี้ยไปแล้ว”

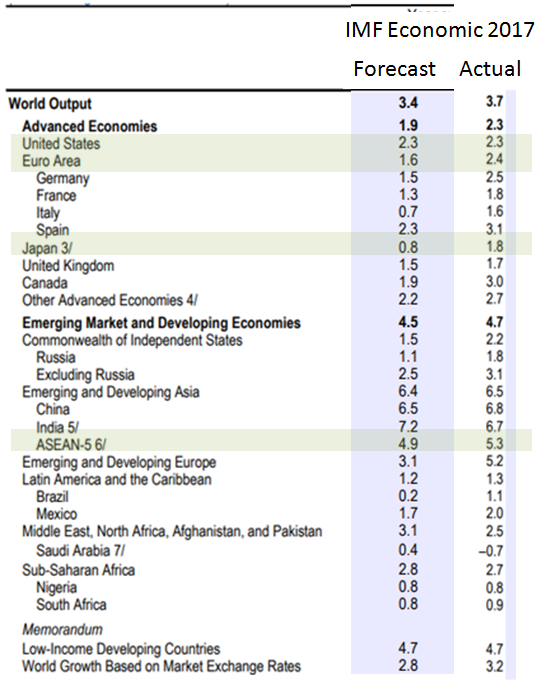

ซึ่งดูได้จากส่วนต่างระหว่าง Real GDP ที่กว้างขึ้นไม่แคบลงเหมือนส่วนต่างดอกเบี้ย เศรษฐกิจสหรัฐขยายตัวได้ 2.3% ในปี 2017 เท่ากับที่ IMF มองไว้ ขณะที่ในประเทศฝั่งยุโรป (เยอรมันขยายตัว 2.5% จากที่คาดเพียง 1.5% ต้นปี 2017) ญี่ปุ่น (ขยายตัว 1.8% จากต้นปีมองไว้ 0.8%) และอาเซียนทำได้ดีขึ้น (ขยายตัว 5.3% จากที่คาดเพียง 4.9%) ดังนั้นส่วนต่างดอกเบี้ยที่แคบลงจึงไม่ใช่ประเด็นที่ตลาดให้ความสนใจมากนัก

คาดการณ์ตัวเลข GDP ต้นปีกับตัวเลขจริงในปี 2017

ที่มา: IMF and KTB Global Markets

มุมมองทั้งสี่ สามารถประยุกต์ไปใช้มองแนวโน้มค่าเงินปี 2018 ได้

ในปีนี้ผมมองว่าเราจะได้เห็น ทั้งปัจจัยบวกและลบของดอลลาร์ปะปนกันไป

แต่มั่นใจได้เลยว่า “ส่วนต่างของดอกเบี้ยนโยบายจะไม่ใช่ประเด็นหลักของทิศทางค่าเงินแน่นอน”

ที่อาจทำให้ดอลลาร์กลับตัวแข็งค่าได้จะมาจาก เศรษฐกิจสหรัฐมีโอกาสโตเด่นกว่าที่อื่นเนื่องจากการลดภาษี และตลาดทุนที่มีโอกาส Risk-off ง่ายขึ้นเพราะหุ้นเริ่มมีราคาแพงเนื่องจากรายได้ของบริษัทยังไม่สามารถตามราคาหุ้นได้ทัน

แต่ดอลลาร์ก็ยังจะถูกกดดันด้วยแนวโน้มดอกเบี้ยระยะยาวของสหรัฐที่ทรงตัว และการที่ธนาคารกลางทั่วโลกอาจเริ่มออกมาบอกใบ้ว่าจะใช้นโยบายผ่อนคลายทางการเงินน้อยลงเพราะเศรษฐกิจฟื้นตัวแล้ว

สำหรับเงินบาทก็เช่นกัน ผมเชื่อว่า “ไม่ว่า Fed Fund Rate ขึ้นไปสูงกว่าดอกเบี้ยนโยบายของธปท.เท่าไหร่ ก็จะไม่มีผลกับค่าเงินบาท” และถ้าเงินบาทจะแข็งหรืออ่อนค่าในปีนี้ ก็จะเกิดเพราะเศรษฐกิจเอเชียและความเคลื่อนไหวของดอลลาร์เทียบกับสกุลเงินเพื่อนบ้านเป็นหลัก

ที่มาบทความ : ฐานเศรษฐกิจ ฉบับวันที่ 15 มีนาคม พ.ศ. 2561