“ตลาดหุ้นอาจมีความผันผวน นักลงทุนควรจับตานโยบายการค้าสหรัฐฯ”

Highlight ประจำสัปดาห์

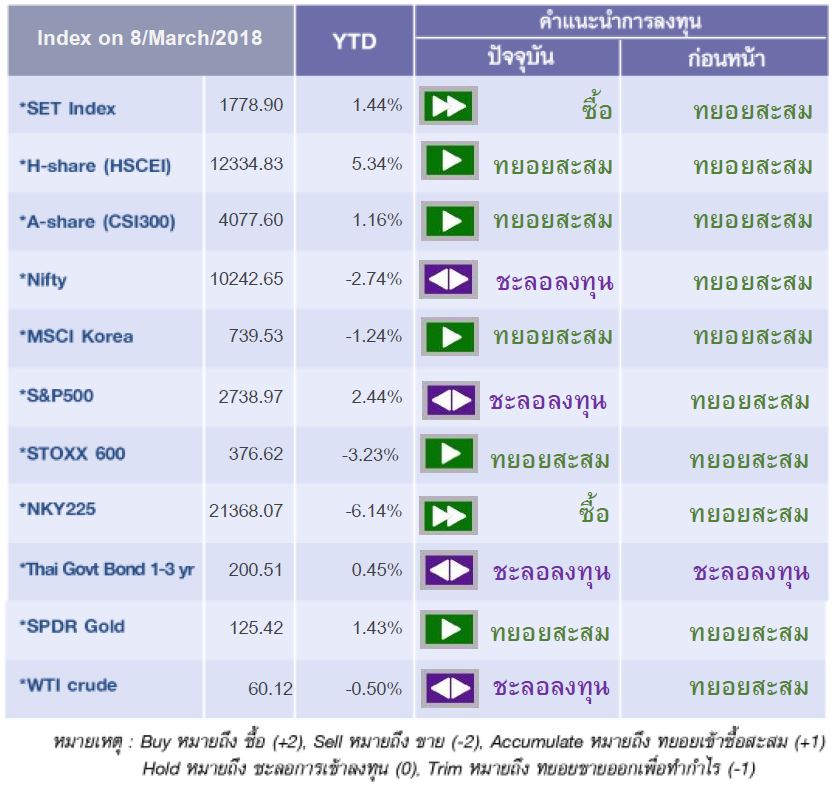

ตลาดหุ้นในช่วงที่ผ่านมามีความผันผวนจากความกังวล FED ขึ้นดอกเบี้ย และทรัมป์ที่เริ่มส่งสัญญาณนโยบายกีดดันการค้า ซึ่งเป็นประเด็นที่ยังต้องจับตาอย่างใกล้ชิด แต่ทั้งนี้ ตลาดหุ้นโดยรวมยังคงมีความน่าสนใจ จากตัวเลขเศรษฐกิจในประเทศหลัก เช่น สหรัฐฯ ยุโรป และจีน ออกมาดีต่อเนื่อง สนับสนุนการบริโภคและผลประกอบการบริษัทจดทะเบียน

ด้านมุมมองตราสารหนี้ คาดว่าตลาดได้ซึมซับข่าว FED ขึ้นดอกเบี้ยในเดือน มี.ค. ไว้มากแล้ว ประกอบกับความไม่แน่นอนของนโยบายการค้าสหรัฐฯ และราคาน้ำมันที่เริ่มพักตัว จะช่วยลดแรงกดดันต่อตราสารหนี้ระยะยาว

กลยุทธ์การลงทุน : หาจังหวะทยอยสะสมหุ้นที่มีการปรับฐาน ทยอยสะสมทองคำเพื่อป้องกันตลาดหุ้นขาลง และชะลอการลงทุนในน้ำมัน

ตลาดตราสารทุน

ตลาดหุ้นอินเดีย

แนะนำให้ชะลอลงทุนหุ้นอินเดีย เนื่องจากความเสี่ยงนโยบายการจัดเก็บภาษีจากกำไรจากการขายหุ้น และความเสี่ยงที่ MSCI จะนำอินเดียออกจากการคำนวณ Benchmark หลังจากอินเดียไม่ยินยอมที่จะเปิดเผยข้อมูลการซื้อขาย ในขณะที่ดัชนีผู้จัดการฝ่ายซื้อของเดือนล่าสุดออกมาอ่อนตัวลง

ตลาดหุ้นสหรัฐฯ

แนะนำให้นักลงทุนชะลอลงทุนหุ้นสหรัฐฯ จากวามกังวลต่อผลกระทบของประธานาธิบดีทรัมป์ ที่ใช้มาตรการการกีดกันทางการค้าซึ่งอาจจะนำมาถึงสงครามทางการค้าระหว่าประเทศได้ และการใช้นโยบายการเงินที่รัดกุมจากตัวเลขเงินเฟ้อที่มีโอกาสเร่งตัว ทำให้เกิดความกดดันต่อตลาดหุ้นในระยะนี้

ตลาดหุ้นญี่ปุ่น

แนะนำให้ซื้อหุ้นญี่ปุ่น เนื่องจาก valuation ของตลาดหุ้นญี่ปุ่นปรับลงมาในระดับที่น่าสนใจ ขณะที่นโยบายการเงินของ BOJ ยังมีทิศทางผ่อนคลายต่อไป หลังจากนายกรัฐมนตรีญี่ปุ่นสนับสนุนให้นาย Haruhiko Kuroda ดำรงตำแหน่งเป็นประธาน BOJ อีกสมัย

ตลาดหุ้นไทย

แนะนำให้ซื้อหุ้นไทย จากเศรษฐกิจที่มีสัญญาณดีขึ้นในหลายภาคส่วน โดยเฉพาะการบริโภคและการลงทุนภาคเอกชนที่ส่งสัญญาณฟื้นตัว ในขณะที่การใช้จ่ายภาครัฐที่คาดว่าเม็ดเงินในปี 61 จะสูงขึ้น รวมทั้งโครงการ EEC จะช่วยกระตุ้นความเชื่อมั่นในภาคธุรกิจและการลงทุนระยะถัดไป

หุ้นโกลบอล Global Population Trend

แนะนำให้ทยอยสะสมหุ้นโกลบอล Global Population Trend เนื่องจากหุ้นในกลุ่มนี้จะได้ประโยชน์จากการเปลี่ยนแปลงของโครงสร้างประชากรโลก ทั้งการเพิ่มขึ้นของจำนวนประชากร การขยายตัวของชนชั้นกลาง และการเพิ่มขึ้นของจำนวนผู้สูงวัย

หุ้นโกลบอลเทคโนโลยี

แนะนำให้ทยอยสะสมหุ้นโกลบอลเทคโนโลยี เนื่องจากหุ้นในกลุ่มนี้จะได้ประโยชน์มากที่สุดจากการปฏิรูปนโยบายภาษีสหรัฐฯ นอกจากนี้ หุ้นกลุ่มเทคโนโลยีเป็นอุตสาหกรรมที่มีแนวโน้มขยายตัวสูง จากแนวโน้มการเปลี่ยนแปลงรสนิยมของผู้บริโภคที่ใช้อินเตอร์เน็ตเพิ่มขึ้นอย่างต่อเนื่อง

ตลาดตราสารหนี้

ตราสารหนี้ไทย

แนะนำให้กระจายการลงทุนส่วนหนึ่งในหุ้นกู้เอกชน โดยระมัดระวังการเพิ่มอายุเฉลี่ยของพันธบัตรรัฐบาล จากการดำเนินแผนการดำเนินธุรกรรมแลกเปลี่ยนพันธบัตร (Bond Switching) ในช่วงปลายเดือนมี.ค. ซึ่งอาจทำให้มูลค่าพันธบัตรรัฐบาลระยะยาวมีความผันผวน

ตราสารหนี้ต่างประเทศ

แนะนำเพิ่มการลงทุนในตราสารหนี้ high yield และ หุ้นกู้เอกชน อายุการลงทุนสั้น เนื่องจากพันธบัตรรัฐบาลระยะยาวปรับขึ้นมาค่อนข้างเยอะ ขณะที่ตลาดคาดการณ์ FED ขึ้นดอกเบี้ยเดือนมีนาคมไว้แล้ว 100%

สินทรัพย์ทางเลือก

ทองคำ

แนะนำให้นักลงทุนทยอยสะสมทองคำ จากแนวโน้มค่าเงินดอลลาร์อ่อนค่า เนื่องจากตลาดได้คาดการณ์ความแข็งแกร่งของเศรษฐกิจสหรัฐฯ นโยบายลดภาษี รวมถึงการขึ้นดอกเบี้ยของ FED ไว้มากแล้ว ทำให้ค่าเงินดอลลาร์ขาดปัจจัยหนุนให้แข็งค่า นอกจากนี้ นักลงทุนควรถือทองคำเพื่อเป็นการกระจายความเสี่ยง เนื่องจากทองคำยังเป็นสินทรัพย์ปลอดภัยที่มักปรับตัวขึ้นในช่วงที่ตลาดหุ้นมีความผันผวน

น้ำมัน

แนะนำให้นักลงทุนชะลอลงทุนน้ำมัน หลังจากที่ตัวเลขสต๊อกน้ำมันดิบของสหรัฐฯ ออกมาสูงกว่าตลาดคาด และสภาวะอากาศที่หนาวที่ผิดปกติในยุโรปเริ่มกลับสู่ปกติแล้ว ในขณะที่การประท้วงในประเทศลิเบียเริ่มคลี่คลายแล้ว และเข้าสู่ช่วงฤดูกาลปิดซ่อมบำรุงของโรงกลั่น

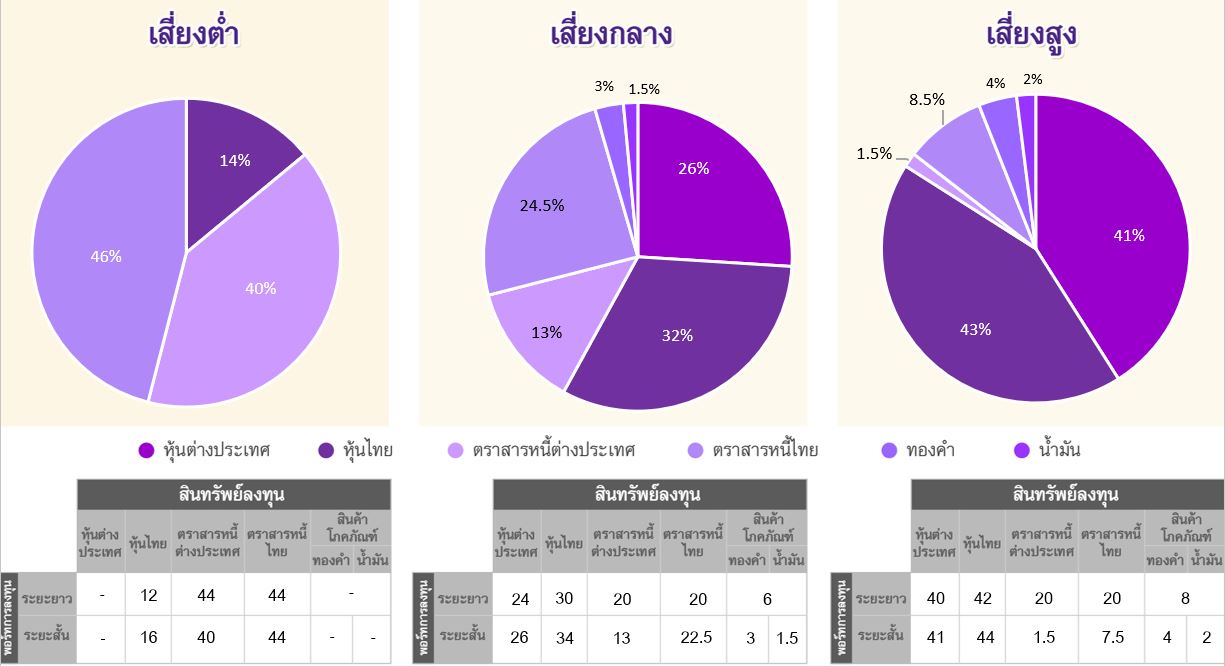

การจัดพอร์ตการลงทุน อ้างอิงตามผลตอบแทนของดัชนีแต่ละตลาด

*ผลตอบแทนเฉลี่ยคำนวณจากสถิติข้อมูล 7 ปีย้อนหลังตั้งแต่ ม.ค. 2554 – ธ.ค. 2560 โดยคำนวณจากอัตราผลตอบแทนถ่วงน้ำหนักของ Proxy Index รายสินทรัพย์ดังต่อไปนี้ 1) หุ้นต่างประเทศ : MSCI All Country World Index TR

2) หุ้นไทย : SET Index TR 3) ตราสารหนี้ต่างประเทศ : Bloomberg Barclays Global-Aggregate Total Return Index Value Hedged USD 4) ตราสารหนี้ไทย : ThaiBMA Government Bond 1-3Y 5) ทองคำ : LBMA Gold

Price AM USD 6) น้ำมัน : DBIQ Optimum Yield Crude Oil Index Excess Return ดังนั้นผลตอบแทนที่แสดงจึงมิใช่ผลตอบแทนจากการลงทุนจริง และมิได้เป็นการบ่งชี้ถึงผลตอบแทนในอนาคต

**โอกาสขาดทุน 1 ปี ประมาณการณ์โดยค่าทางสถิติ ภายใต้ความเชื่อมั่น 95% ในสภาวการณ์ปกติ (VaR 95%)

***ผลการดําเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งทียืนยันถึงผลการดําเนินงานในอนาคต

พอร์ตการลงทุนแนะนำสัปดาห์นี้

แนะนำการลงทุนในกองทุนประจำสัปดาห์นี้

หุ้นต่างประเทศ

- SCBNK225 กองทุนเปิดไทยพาณิชย์ หุ้นญี่ปุ่น

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ - SCBEMEQ กองทุนเปิดไทยพาณิชย์ หุ้นตลาดเกิดใหม่

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ - SCBDIGI กองทุนเปิดไทยพาณิชย์ โกลบอลดิจิตอล

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ - SCBPOPA กองทุนเปิดไทยพาณิชย์ Global Population Trend

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ

หุ้นไทย

- SCBDV กองทุนเปิดไทยพาณิชย์ หุ้นทุนปันผล

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ - SCBSE กองทุนเปิดไทยพาณิชย์ ซีเล็คท์ อิควิตี้ ฟันด์

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ

ตราสารหนี้ต่างประเทศ

- SCBUSHY กองทุนเปิดไทยพาณิชย์ ตราสารหนี้ US Short Duration High Income

**แนะนำ “ซื้อ” เข้าพอร์ตโฟลิโอ - SCBGSIF กองทุนเปิดไทยพาณิชย์ โกลบอล สตราทีจิก อินเวสเมนท์

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ

ตราสารหนี้ไทย

- SCBFP กองทุนเปิดไทยพาณิชย์ ตราสารหนี้ พลัส

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ

ทองคำ

- SCBGOLDH กองทุนเปิดไทยพาณิชย์ โกลด์ THB เฮดจ์

**แนะนำ “ทยอยสะสม” เข้าพอร์ตโฟลิโอ

น้ำมัน

- SCBOIL กองทุนเปิดไทยพาณิชย์ ออยล์

**แนะนำ “ชะลอการลงทุน”

**สอบถามรายละเอียดเพิ่มเติมและรับหนังสือชี้ชวนได้ทุกวันทำการที่ธนาคารไทยพาณิชย์ทุกสาขา บลจ.ไทยพาณิชย์ และผู้สนับสนุนการขายทุกราย “ควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน” หมายเหตุ : *ข้อมูลจาก Bloomberg ณ วันที่ 8 มี.ค. 2561 ทั้งนี้ เอกสารนี้จัดทำโดย นางนันท์มนัส เปี่ยมทิพย์มนัส ผู้ช่วยกรรมการผู้จัดการ กลุ่มจัดสรรสินทรัพย์และกองทุนต่างประเทศ เพื่อเป็นข้อมูลสำหรับเผยแพร่ทั่วไป โดยข้อคิดเห็นและบทความในเอกสารฉบับนี้ เป็นการแสดงความคิดเห็นส่วนตัวของผู้เขียน ผู้ใช้ข้อมูลนี้จึงต้องใช้ความระมัดระวังด้วยวิจารณญาณของตนเองและรับผิดชอบในความเสี่ยงต่างๆ ที่อาจเกิดขึ้นด้วยตนเอง

ที่มา : https://www.scbam.com/th/knowledge/market-insight/market-insight-12032018