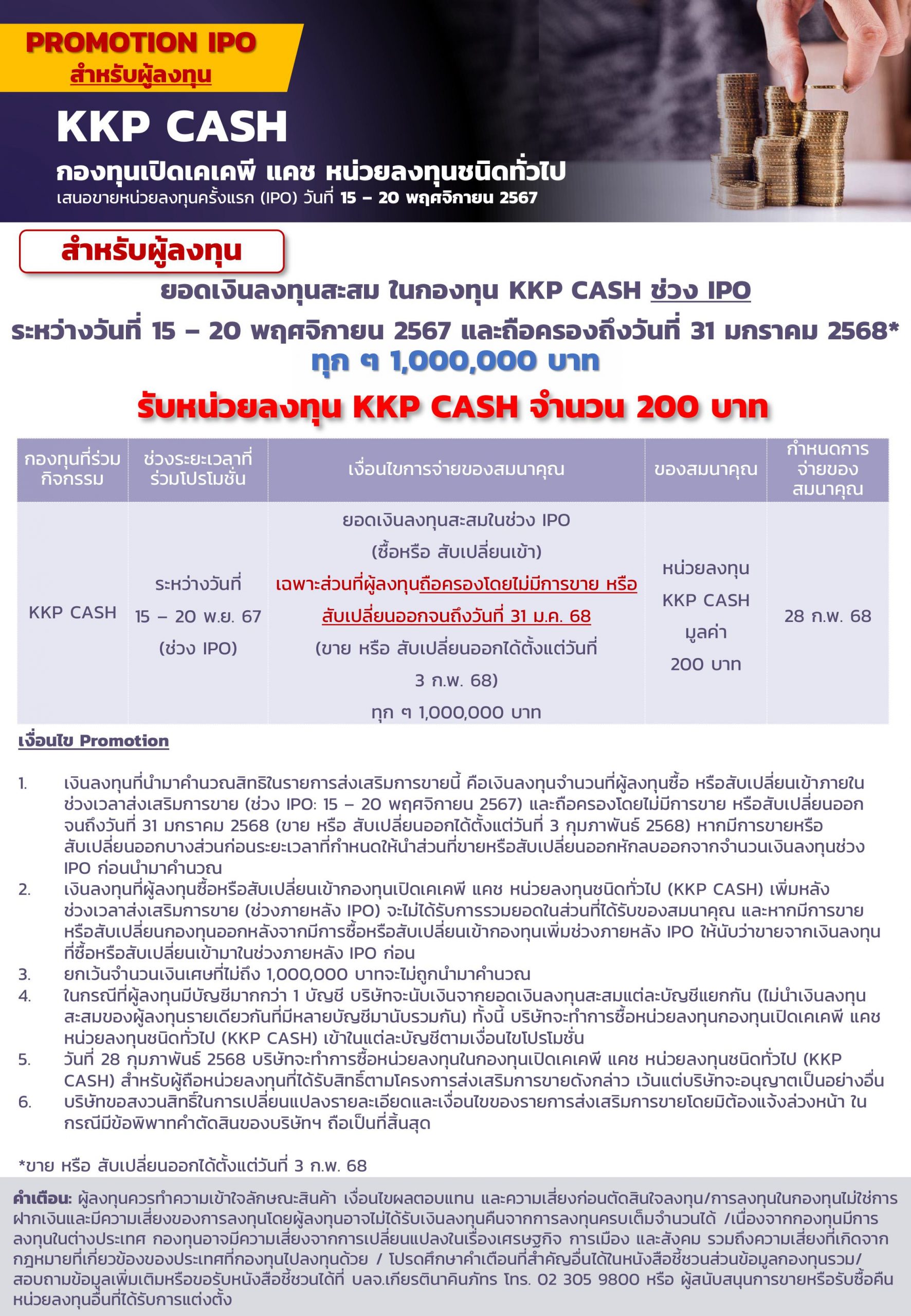

บลจ.เกียรตินาคินภัทร แจ้ง PROMOTION IPO กองทุน KKP CASH เปิดเสนอขายครั้งแรก (IPO) วันที่ 15 – 20 พฤศจิกายน 2567

ยอดเงินลงทุน ทุกๆ 1,000,000 บาท จะได้รับ KKP MP 200 บาท

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

มุมมองทิศทางตลาดลงทุนโลก (08/11/2024)

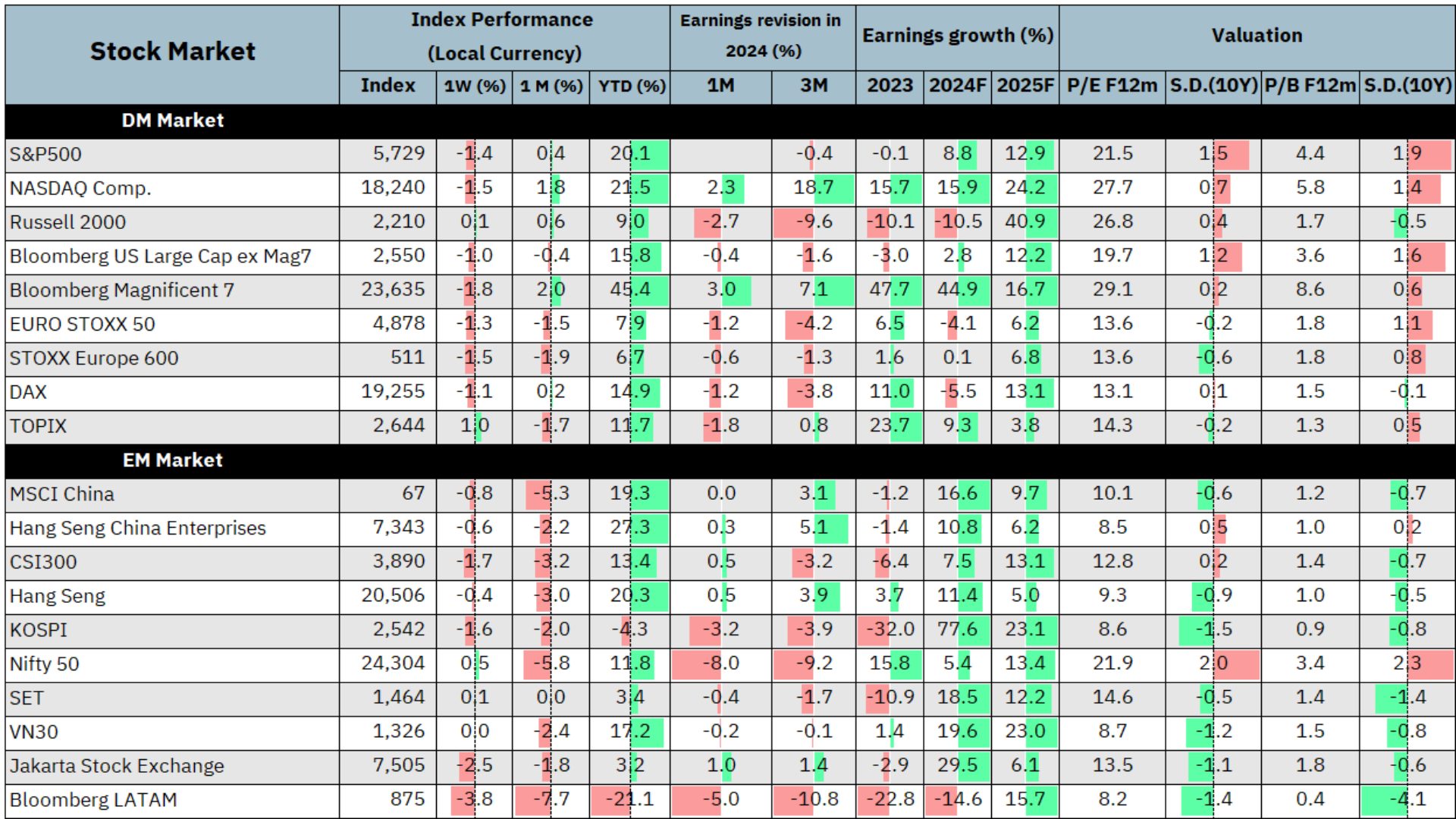

- เตรียมลดพอร์ตจีนหลังการกระตุ้นครั้งใหญ่ และเตรียมซื้อหุ้นอินเดียเมื่อราคาปรับลง

- Target ของ A Shares ที่ +2 SD ของ Valuations นั้น มี Upside อยู่ประมาณ 12%

- ด้าน Target ของดัชนี Hang Seng China Enterprise ที่ P/E + 2 SD มี Upside อยู่อีกประมาณ 14%

- การที่ Donald Trump ชนะเป็นประธานาธิบดีนั้นดีต่อ Sector ประเภทธุรกิจแบบดั้งเดิม (Traditional Business) เช่น โรงงานอุตสาหกรรม ธุรกิจการเงิน โครงสร้างพื้นฐาน เป็นต้น

- Sectors ที่ทำผลงานดีในเดือนพฤศจิกายน ปี 2016 หลังจากทรัมป์ชนะเลือกตั้งคราวก่อน คือ กลุ่มการเงิน พลังงาน อุตสาหกรรม วัสดุก่อสร้าง โทรคมนาคม และสินค้าฟุ่มเฟือย

- การลดภาษีนิติบุคคลจะเป็นประโยชน์ต่อหุ้นขนาดกลางและขนาดเล็กใน Russell 2000 มากที่สุด โดยเฉพาะ Traditional Business

- ซึ่งองค์ประกอบของ Russell 2000 นั้นมี Traditional Business เยอะ จึงมองว่า Russell 2000 มีแนวโน้มทำ All-Time High ตาม Sector อื่น ๆ

- ด้าน Forward Positive P/E (มองเฉพาะบริษัทที่มีกำไร) ของ RUSSELL 2000 กลับมาเทรดถูกกว่า S&P 500

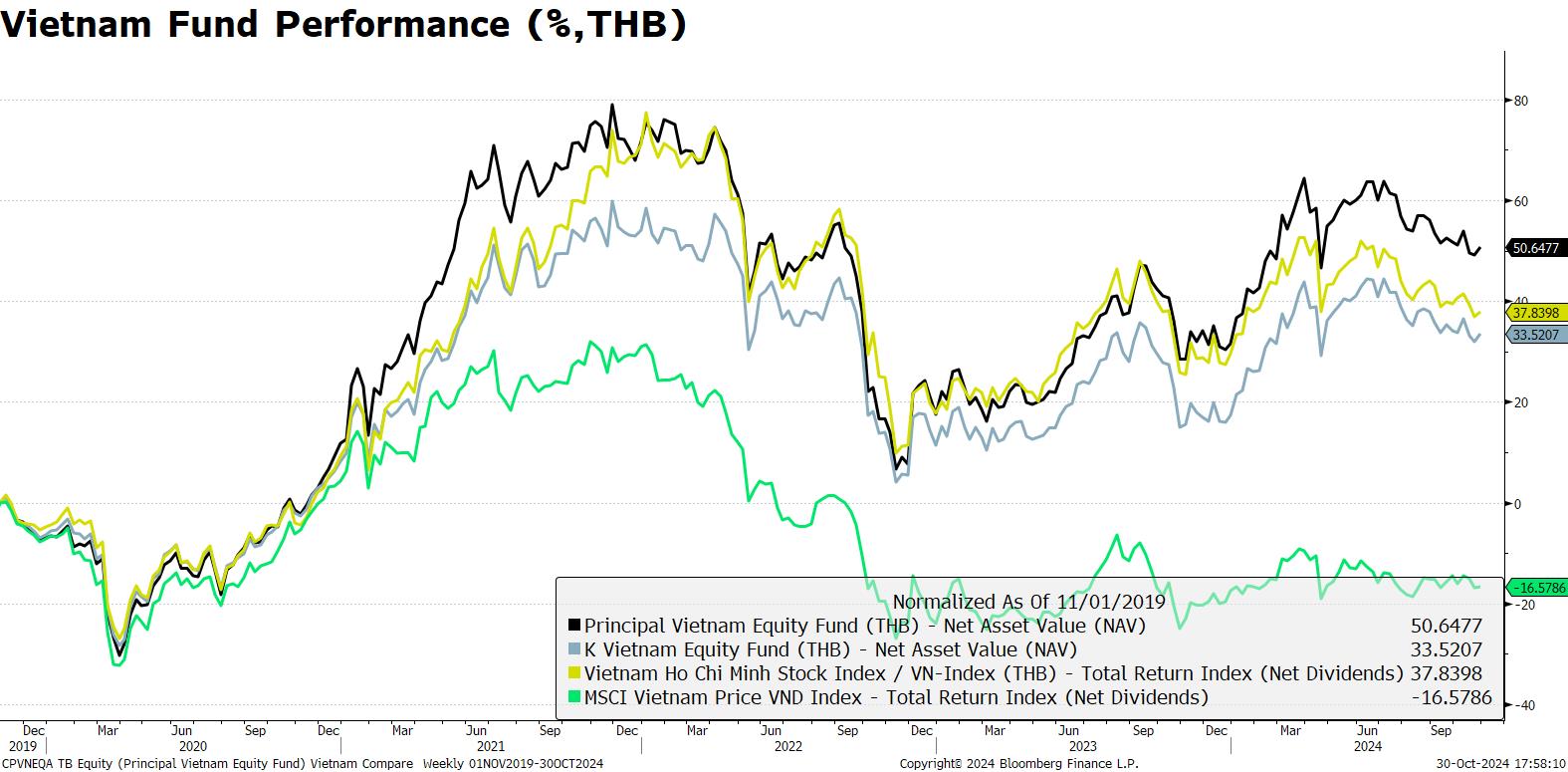

- นโยบายเพิ่มภาษีนำเข้าจีนเป็น 60% ทำให้การส่งออกของเวียดนามไปสหรัฐฯ เร่งตัวแรงต่อเนื่อง ในขณะที่ส่งออกจากจีนแผ่ว

- เวียดนามเตรียมรับอานิสงส์เตรียมจาก China Plus One ซึ่งเป็นกลยุทธ์การกระจายฐานการผลิตไปยังประเทศอื่น ๆ นอกจากจีน ทำให้การลงทุนตรงโดยตรงจากต่างประเทศในเวียดนามมีแนวโน้มเพิ่มขึ้น

- การเตรียมความพร้อมของเวียดนามที่จะอัปเกรดเป็น EM Market คืบหน้าแล้ว โดยในปี 2025 มีแนวโน้มสูงที่ FTSE Russell จะรวมเวียดนามเข้าไปอยู่ในดัชนีตลาดเกิดใหม่ และปีถัดไปจะไปลุ้นที่ MSCI

- นอกจากนี้ เวียดนามยังเริ่มมีการเพิ่มประมาณการกำไร ขณะที่ P/E ถูกโดยอยู่ที่ 8.7 เท่า

- ค่าเงินบาทอ่อนลงมาแล้วประมาณ 7% จากจุดต่ำสุด ขณะที่เงินดอลลาร์อาจชะลอการแข็งค่าลงบ้าง

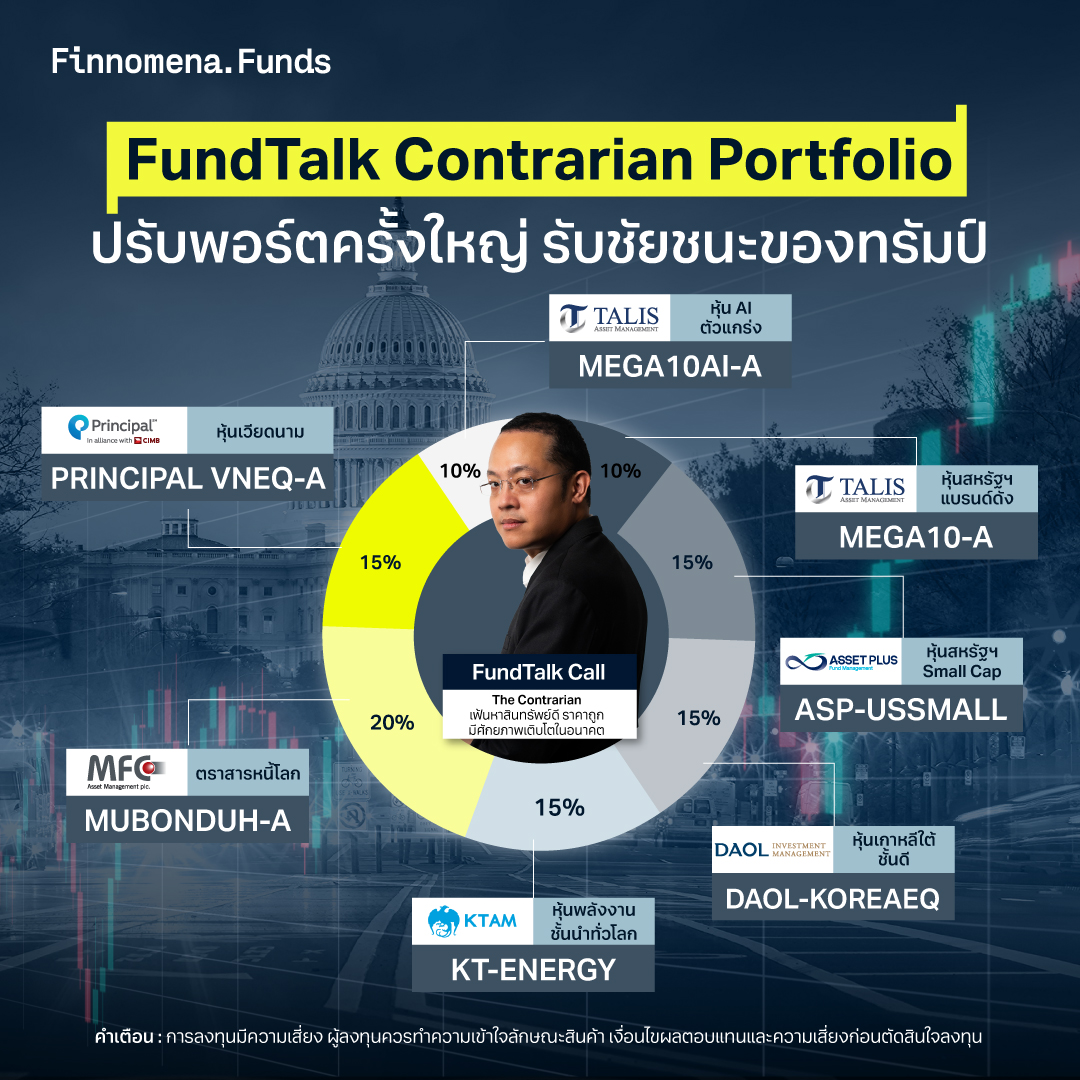

หัวใจสำคัญของการจัดพอร์ตสไตล์ Jet – Contrarian Investor ผ่าน FundTalk Contrarian Portfolio คือการกระจายจัดพอร์ตให้ใกล้เคียงกับ Market Cap ของหุ้นแต่ละประเทศในโลก

สัดส่วนการลงทุนของ FundTalk Contrarian Portfolio ในปัจจุบัน

- หุ้นเวียดนาม 15% (PRINCIPAL VNEQ-A)

- ตราสารหนี้โลก 20% (MUBONDUH-A)

- หุ้นเกาหลีใต้ 15% (DAOL-KOREAEQ)

- หุ้นสหรัฐฯ 25% (MEGA10-A และ ASP-USSMALL)

- หุ้นปัญญาประดิษฐ์ 10% (MEGA10AI-A)

- หุ้นพลังงานทั่วโลก 15% (KT-ENERGY)

สัดส่วนการลงทุน FundTalk Contrarian Portfolio

ศึกษารายละเอียดกองทุนเพิ่มเติมได้ที่

หมายเหตุ: พอร์ตนี้ไม่ได้อยู่ใน Model Port ของ Finnomena Funds

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

วันนี้ (7 พฤศจิกายน 2024) ดัชนี HSCEI หรือหุ้น H-Share ของจีน และดัชนี Hang Seng (HSI) ของฮ่องกงปรับตัวขึ้นกว่า 2% หลังสำนักงานศุลการกรจีน (GA) เปิดเผยยอดส่งออกของจีนขยายตัวจาก 2.4% YoY ในเดือนกันยายน สู่ระดับ 12.7% YoY ในเดือนตุลาคม ซึ่งมากกว่าที่นักวิเคราะห์คาดไว้ที่ 5.0% YoY

อย่างไรก็ตามจีนอาจได้รับแรงกดดันจากสงครามการค้าระหว่างจีนและสหรัฐฯเพิ่มเติม หลังสหรัฐฯได้มีการเลือกตั้งประธานาธิบดีสหรัฐฯ โดย Donald Trump ได้คว้าชัยชนะเลือกตั้งให้เป็นประธานาธิบดีคนต่อไป ซึ่งหนึ่งในนโยบายของทรัมป์ระบุว่าจะเก็บภาษีนำเข้าสินค้าจากจีนถึง 60% หรือมากกว่านั้น จากนโยบายดังกล่าวอาจกระทบต่อการเติบโตของเศรษฐกิจจีน และจะเพิ่มแรงกดดันให้กับประเทศจีนในอนาคต

ขณะที่ในจีนมีการประชุมของคณะรัฐมนตรีจีนในสัปดาห์นี้ โดยทางการจีนกำลังพิจารณามาตรการกระตุ้นเพิ่มเติม ทั้งนี้นายกรัฐมนตรีของจีน Li Qiang ได้ระบุว่ามาตรการกระตุ้นที่เศรษฐกิจที่ออกมากำลังช่วยฟื้นฟูเศรษฐกิจจีน อย่างไรก็ดี Li Qiang ได้ยอมรับว่าเศรษฐกิจจีนยังคงเผชิญกับความท้าทายและต้องปรับนโยบายการเงินและการคลังต่อไป

Finnomena Funds มองว่า หลังจากที่ Donald Trump ได้ขึ้นเป็นประธานาธิบดีสหรัฐฯ อาจเป็นปัจจัยกดดันตลาดหุ้นจีนในอนาคต อย่างไรก็ดีรัฐบาลจีนได้ระบุว่าเตรียมพิจารณามาตรการกระตุ้นเพิ่ม จึงต้องจับตามองการประชุมของคณะรัฐมนตรีในสัปดาห์นี้ ขณะที่ Valuation ของตลาดหุ้นเริ่มกลับมาเข้าใกล้ค่าเฉลี่ย

เราจึงปรับคำแนะนำจาก “ทยอยขาย” เป็น “คงสัดส่วน” ในตลาดหุ้นจีนเพื่อติดตามการประกาศมาตรการกระตุ้นเพิ่มเติมจากรัฐบาลจีน

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

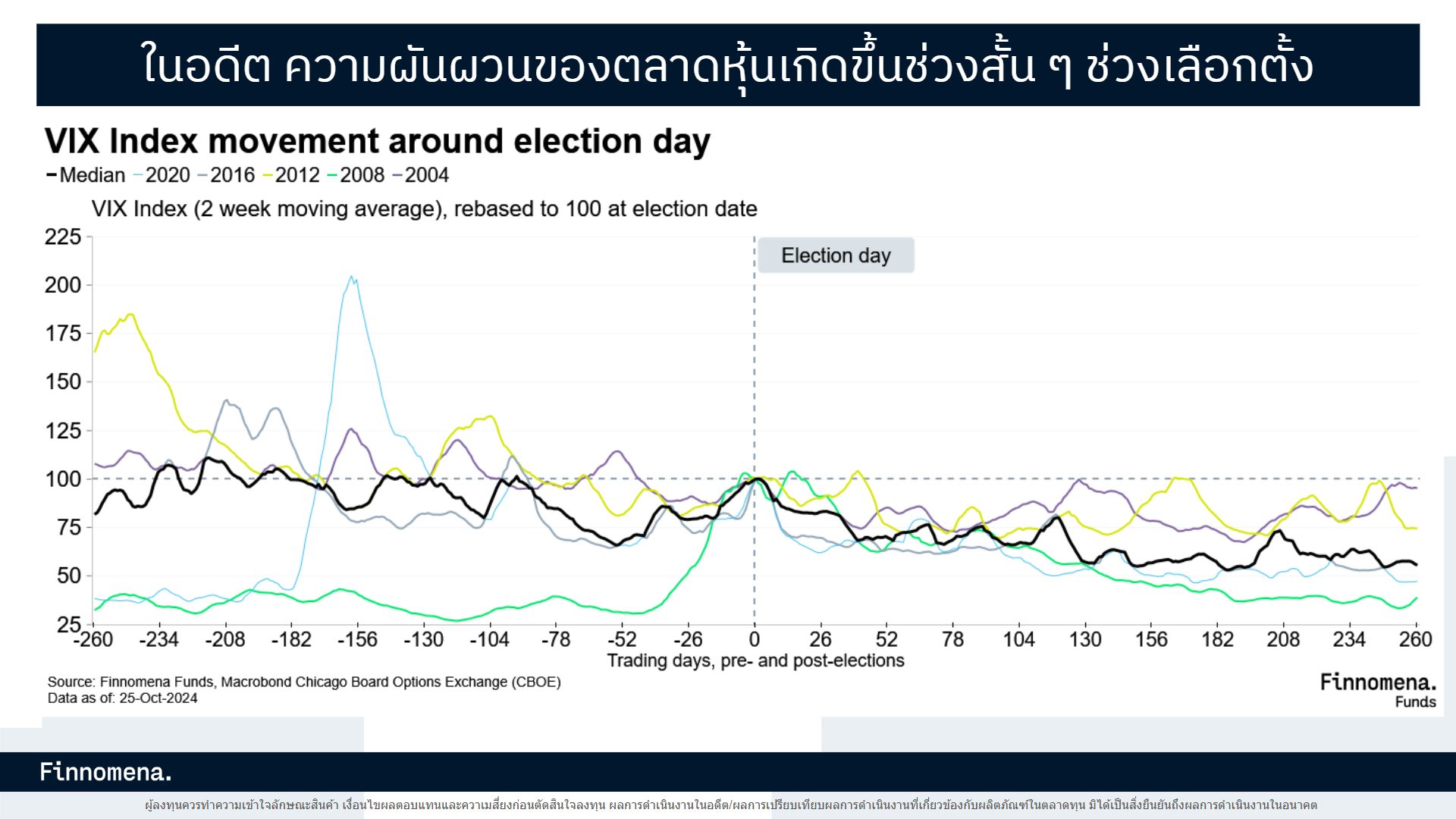

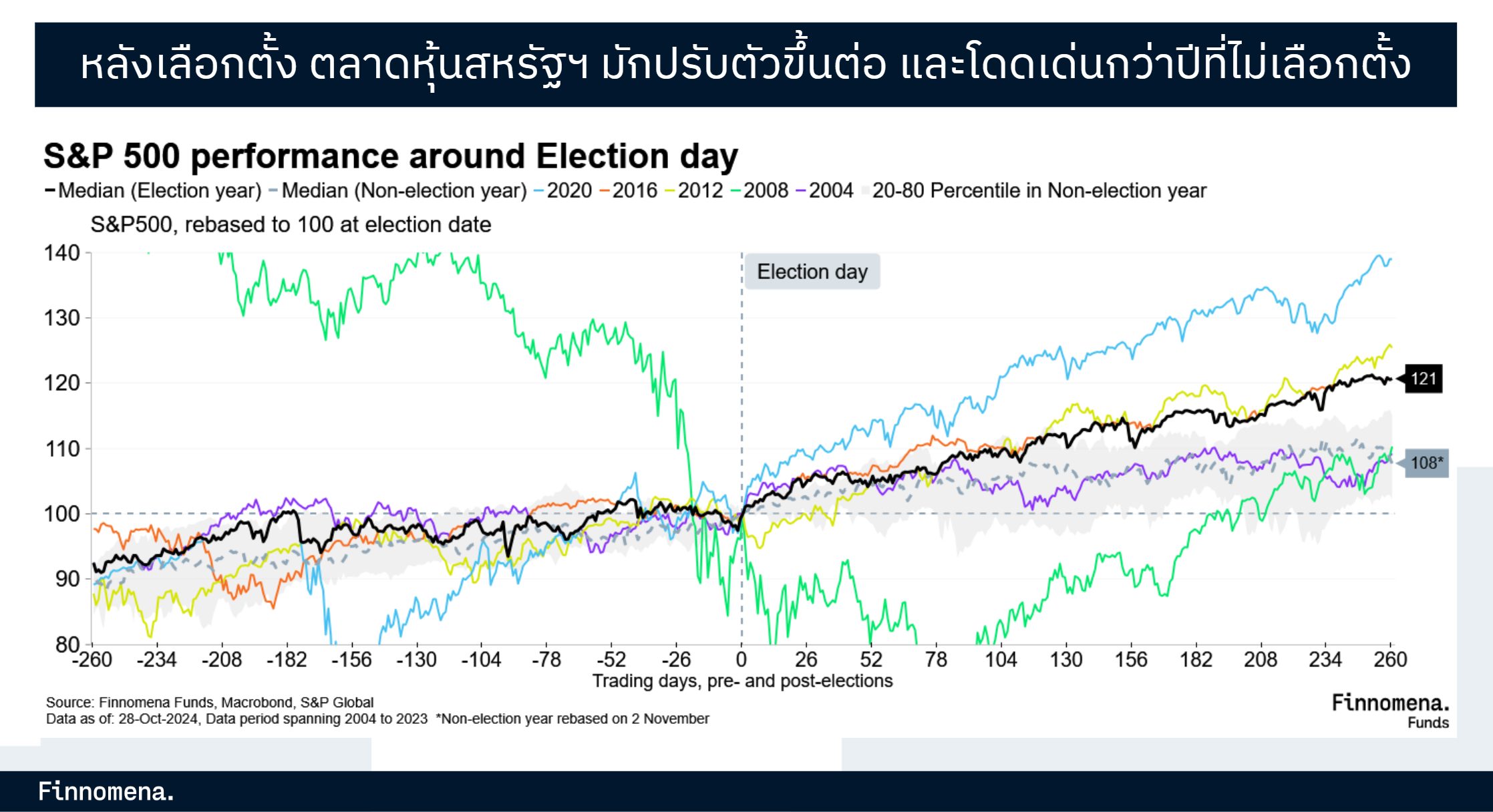

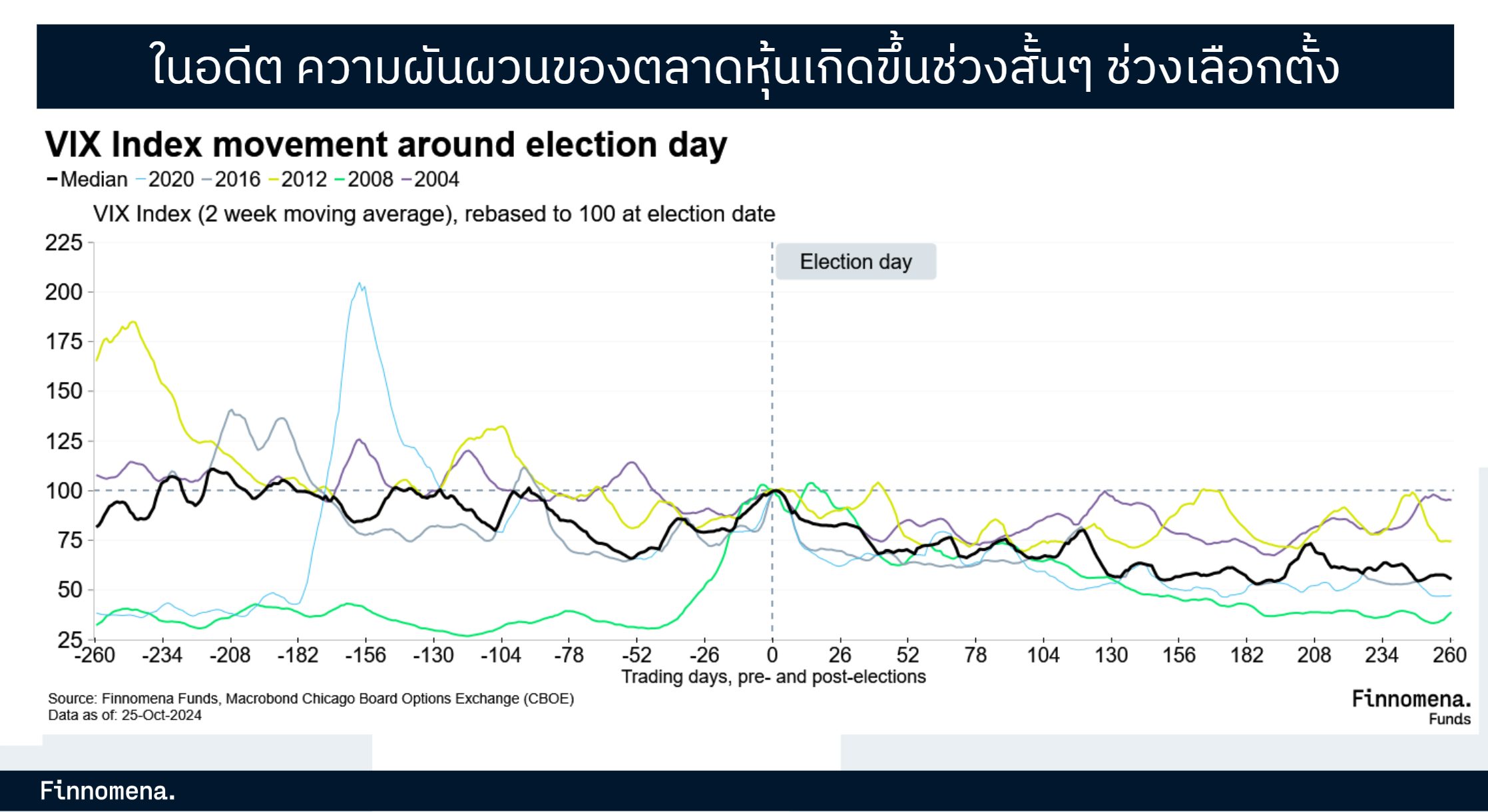

สถิติในอดีตบอกเราว่า ตลาดจะผันผวนสั้น ๆ ในช่วงการเลือกตั้งสหรัฐอเมริกา แต่หลังจากนั้นตลาดหุ้นอเมริกา มักจะวิ่งไปต่อได้ยาว ๆ อย่างโดดเด่น

กราฟที่ 1: ความผันผวนระยะสั้น VIX (Volatility Index)

ภาพนี้แสดงการเคลื่อนไหวของ VIX (Volatility Index) ซึ่งสะท้อนความผันผวนของตลาดหุ้น โดยกราฟนี้นำค่าของ VIX แบบเฉลี่ย 2 สัปดาห์ ในรอบช่วงวันเลือกตั้งของสหรัฐฯ เพื่อให้เห็นการเปลี่ยนแปลงก่อนและหลังวันเลือกตั้ง ประกอบไปด้วยเส้นแสดงข้อมูลของปีที่มีการเลือกตั้งต่าง ๆ ได้แก่ 2020, 2016, 2012, 2008, และ 2004

ข้อมูลบ่งชี้ว่าความผันผวนมักเพิ่มขึ้นในช่วงก่อนการเลือกตั้ง และลดลงหลังจากวันเลือกตั้ง ซึ่งอาจเป็นผลมาจากความไม่แน่นอนต่อการตัดสินใจของนักลงทุน

กราฟที่ 2: การปรับตัวขึ้นของ S&P 500

ภาพนี้แสดงภาพรวมของตลาดหุ้นสหรัฐฯ ดัชนี S&P500

เส้นสีดำ คือ median ตลาดหุ้นสหรัฐฯ ปีที่มีการเลือกตั้ง (Election Year)

เส้นสีเทา คือ median ตลาดหุ้นสหรัฐฯ ปีที่ไม่มีการเลือกตั้ง (Non-Election Year)

จะเห็นว่า S&P 500 มีแนวโน้มปรับตัวขึ้น โดยเฉพาะในปีที่มีการเลือกตั้ง ซึ่งส่วนใหญ่โดดเด่นกว่าปีที่ไม่มีการเลือกตั้ง โดยเฉพาะในช่วง 3 ปีล่าสุดที่มีการเลือกตั้ง คือปี 2020 (เส้นสีฟ้า), ปี 2016 (เส้นสีส้ม) และ ปี 2012 (เส้นสีเหลือง) ดัชนี S&P500 ปรับตัวได้โดดเด่นอย่างชัดเจน

สรุปกลยุทธ์การลงทุน Finnomena Funds

- แนะนำหาจังหวะเข้าลงทุนในช่วงของการเลือกตั้งที่ตลาดหุ้นสหรัฐฯ มักมีความผันผวน และจากสถิติย้อนหลังตลาดหุ้นสหรัฐฯ มีโอกาสไปต่อได้ในช่วงหลังการเลือกตั้ง

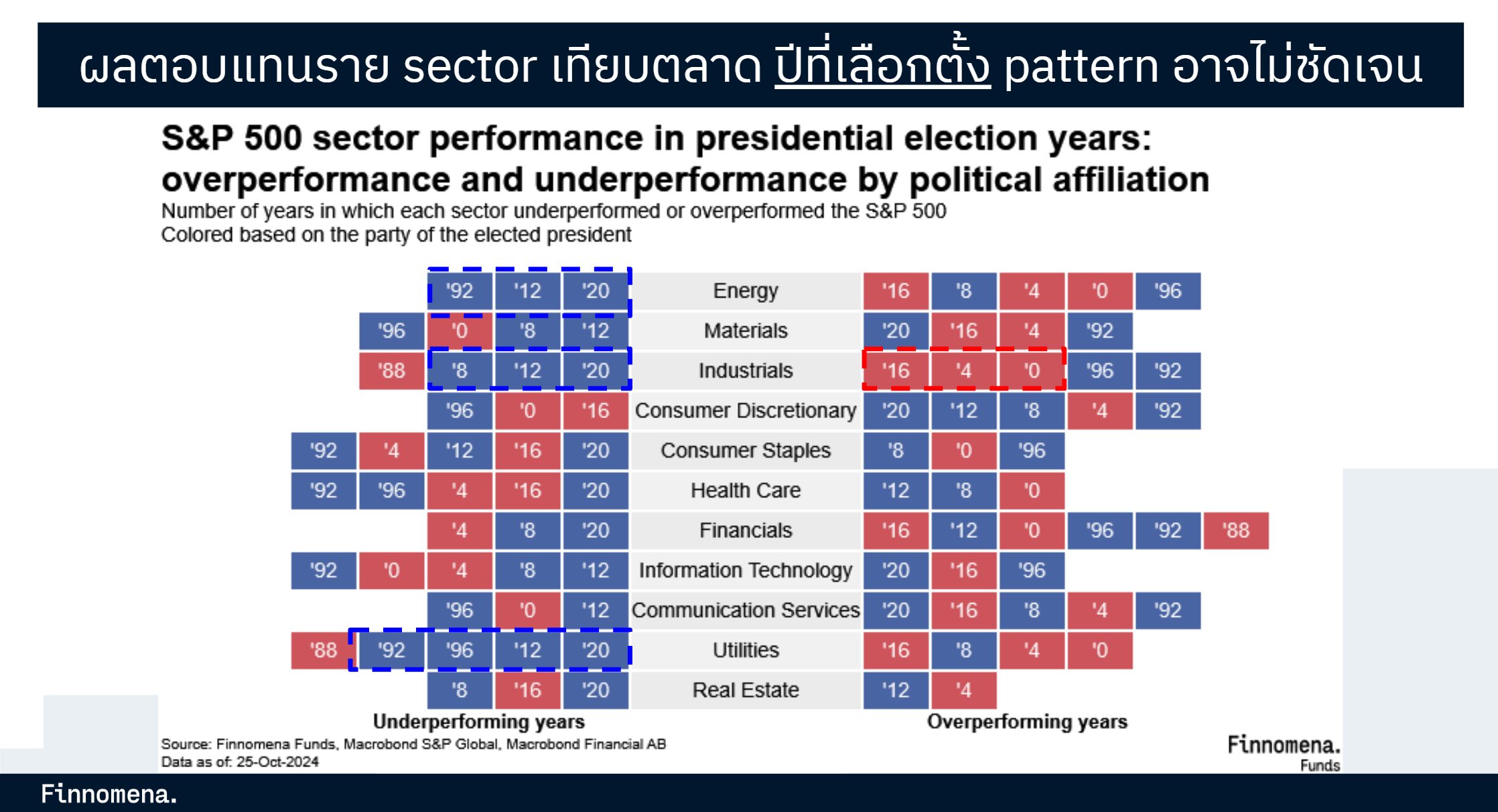

- แนะนำกระจายการลงทุนในหุ้นสหรัฐฯ จากสถิติย้อนหลังชี้ว่าผลตอบแทนราย sector เทียบตลาด ไม่ได้สอดคล้องเป็น pattern ที่ชัดเจนกับนโยบายเศรษฐกิจ

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ในเดือนกันยายนที่ผ่านมา หุ้นไทยของเรายังคงทำผลงานดีอย่างต่อเนื่อง แน่นอนว่านักลงทุนน่าจะกำไรกันไม่มากก็น้อย โดยเฉพาะหากท่านใดที่ลงทุนกับ Definit Quant Port (DQP) เพราะ Performance ในเดือนกันยายนที่ผ่านมาพอร์ตสร้างผลตอบแทนได้บวกถึง 5.50% (ผลดำเนินการหลังหักค่า commission fee)*

เราขอชวนส่องหุ้น Top 3 ที่ทำผลตอบแทนได้ดีในพอร์ต DQP กันว่ามีหุ้นตัวไหนบ้าง

อันดับ 1 ยังคงเป็นหุ้นตัวเดิม นั่นคือ หุ้น AAV รอบนี้ยังคง Top form ถูกคัดเลือกเข้าลงทุนในพอร์ตอีกครั้ง โดยสามารถทำผลตอบแทนสูงสุดถึง 15.30% หุ้นตัวนี้หากนักลงทุนท่านใดอยากทำความรู้จักกับธุรกิจของ AAV สามารถตามอ่านย้อนหลังได้จาก Link ด้านล่างนี้ค่ะ

เจาะลึกหุ้น AAV: ดาวเด่นแห่ง Definit Quant Portfolio เดือนกรกฎาคม 2567

ไปต่อที่หุ้นตัวถัดไป นั่นคือ หุ้น AURA หลายท่านที่เป็นนักลงทุนในสินทรัพย์ประเภททองคำน่าจะพอคุ้นชื่อกันมาบ้าง เพราะ AURA คือ ชื่อหุ้นที่เกี่ยวข้องกับการค้าปลีกทองรูปพรรณ เครื่องประดับเพชรและอัญมณี และธุรกิจที่เกี่ยวเนื่องอื่นที่มีบริการแบบครบวงจร (One Stop Service)

โดยถ้าหากกล่าวถึงชื่อร้านขายทอง “AURORA” ทุกท่านน่าจะนึกออกกันมากยิ่งขึ้น เพราะมีสาขาทั่วประเทศรวมกันถึง 204 สาขา จึงทำให้น่าจะมีโอกาสผ่านตากันไม่มากก็น้อย

สำหรับหุ้น AURA ให้ผลตอบแทนใน Definit Quant Port ช่วงเดือนกันยายนที่ผ่านมาสูงถึง 12% (ราคาที่ระบบทำการเข้าซื้ออยู่ที่ 14.20 บาท และขายทำกำไรอยู่ที่ 15.90 บาท)*

Source: TradingView

มาดูกันว่าปัจจัยใดบ้าง ที่เป็นตัวเกื้อหนุนให้ราคาหุ้น AURA ปรับตัวเพิ่มสูงขึ้น

- ผลกำไรในไตรมาส 2 / 2567 เติบโตโดดเด่น รวมถึงคาดการณ์แนวโน้มครึ่งหลังของปีนี้ ยังคงมองบวกหากเทียบกับช่วงเวลาเดียวกันของปีก่อน ทั้งนี้สิ่งที่ชี้วัดการเติบโตของธุรกิจ คือ การขยายตัวของสาขาในประเทศอย่างต่อเนื่อง

- นอกจากนี้ ในมุมของธุรกิจขายฝากมีการปรับตัวเพิ่มขึ้นทั้งมุมรายได้และกำไรโดยปรับเพิ่มขึ้นถึง 99% หากเทียบกับช่วงเดียวกันของปีก่อน ซึ่งนับเป็นตัวเลขสถิติสูงสุดใหม่ โดยปรับขึ้นตามขนาดพอร์ตลูกหนี้จากธุรกิจขายฝากนั่นเอง

- ด้านแหล่งเงินทุน ทาง AURORA มีแผนปรับโครงสร้างจากการกู้ยืมจากธนาคารเป็นการออกหุ้นกู้ในประเทศแทน โดยแผนดังกล่าวจะแล้วเสร็จในช่วงสิ้นปีนี้

- โอกาสรายได้เพิ่มจากค่ากำเหน็จ โดยทางสมาคมทองคำกำลังอยู่ระหว่างการพิจารณาปรับเพิ่มค่ากำเหน็จให้ไปในทิศทางเดียวกับระดับราคาทองคำรูปพรรณที่ปรับตัวเพิ่มสูงขึ้น

มาถึงหุ้นตัวถัดไปที่ทำกำไรให้ Definit Quant Port เป็นอันดับ 3 สำหรับเดือนกันยายน นั่นคือ หุ้น III มาดูกันว่าบริษัทนี้ทำธุรกิจเกี่ยวกับอะไร โดย หุ้น III ให้ผลตอบแทนในเดือนกันยายนสูงถึง 10.80% (โดยราคาที่ระบบทำการเข้าซื้ออยู่ที่ 6.50 บาท และขายทำกำไรอยู่ที่ 7.20 บาท)*

Source: TradingView

บริษัท ทริพเพิล ไอ โลจิสติกส์ จำกัด (มหาชน) เป็นบริษัทที่ประกอบธุรกิจเกี่ยวกับการให้บริการโลจิสติกส์อย่างครบวงจร ที่ครอบคลุมการให้บริการด้านการขนส่งสินค้าทั้งภายในประเทศและระหว่างประเทศ ทางอากาศ ทางทะเลและทางบก การให้บริการด้านพิธีการศุลกากร และการบริหารจัดการห่วงโซ่อุปทานตั้งแต่ต้นน้ำถึงปลายน้ำ (Supply Chain Management) ซึ่งครอบคลุมการให้บริการทั้งกลุ่มสินค้าทั่วไปและสินค้าที่ต้องการความชำนาญเฉพาะด้าน เช่น การให้บริการโลจิสติกส์สำหรับกลุ่มสินค้าเคมีและสินค้าอันตราย เป็นต้น

โดยในช่วงเดือนกันยายนที่ผ่านมา ปัจจัยบวกที่หนุนราคาหุ้น III มีดังนี้

- แผนการขยายตัวทางธุรกิจ โดยทริพเพิล ไอ มีการมอบหมายให้ บริษัท เอเชีย กราวด์ เซอร์วิส จำกัด (AGS) ซึ่งเป็นบริษัทในเครือ ซึ่งทำการประกอบธุรกิจให้บริการภาคพื้นท่าอากาศยานดอนเมือง ขยายบริการของบริษัทเพิ่มเติมไปยังท่าอากาศยานสุวรรณภูมิภายในปี 2567 นี้

- รายได้มีแนวโน้มเพิ่มขึ้นจากอานิสงส์ ค่าระวางเรือโลก World Container Index World Container Index ทำแนวโน้มเป็นขาขึ้น โดยเริ่มสูงขึ้นติดต่อกันตั้งแต่ช่วงไตรมาส 2 ของปีนี้ โดยมีการปรับตัวเพิ่มขึ้นเกือบในทุกเส้นทางเดินเรือเลยทีเดียว

นอกจากนี้เราลองมาดูปัจจัยที่ทาง Definit Quant Port ใช้ในการคัดเลือกลงทุนในหุ้นทั้ง 3 ตัวนี้ กันสักนิด ว่าทำไมเราถึงเลือกหุ้นตัวนี้ในเดือนกันยายนที่ผ่านมา

เหตุผลในการคัดเลือกหุ้นดังกล่าว มีดังนี้

- Earnings: ถูกปรับคาดการณ์กำไรขึ้น

- Valuation: P/E ต่ำกว่าหุ้นอุตสาหกรรมเดียวกัน

- Technical: ราคาหุ้นมีโมเมนตัมเชิงบวกในระยะสั้น โดยราคาหุ้นเหนือเส้นค่าเฉลี่ยเคลื่อนที่ระยะสั้น

ดังนั้นเมื่อทำการ scoring เรียบร้อยแล้วหุ้นทั้ง 3 จึงติดโผ 10 อันดับของเดือนกันยายนนั่นเองค่ะ

ทางทีม Definit ขอขอบคุณนักลงทุนทุกท่านที่ติดตามข่าวสารและสาระดีดีจากทาง Page เรานะคะ พบกันใหม่ในบทความหน้าค่ะ

หากท่านใดสนใจเปิดบัญชีเพื่อลงทุนใน Definit Quant Port สามารถสแกน QR Code เพื่อเริ่มขั้นตอนการสมัครได้เลยค่ะ

Source:

- ข่าวหุ้น as of 7 มิถุนายน 2567 https://www.kaohoon.com/breakingnews/677940

- ข่าวหุ้น as of 9 กรกฏาคม 2567 https://www.kaohoon.com/news/684472

- ข่าวหุ้น as of 27 กันยายน 2567 https://www.kaohoon.com/breakingnews/701242

*หมายเหตุ การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม | การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลตอบแทนในอดีตปี 2013-2022 เป็นการ Back test ไม่สามารถเป็นการันตีถึงผลตอบแทนในอนาคต | ผลตอบแทนในปี 2013-2023 คำนวนโดยใช้ราคาปิดวันที่ 1 | Live test เริ่มตั้งแต่ปี 2023 | ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ | ผลตอบแทนเดือนม.ค. – ก.ค. ปี 2024 คำนวนโดยราคาซื้อใช้ราคาปิด (ATC) ของวันที่ออกบทความ และราคาขายใช้ราคาเปิด (ATO) ของวันที่ออกบทความ ณ เดือนถัดไป เนื่องจากช่วงดังกล่าว Definit ให้คำแนะนำแบบ Subscription | ผลตอบแทนตั้งแต่เดือน ส.ค. ปี 2024 คำนวนโดยราคาซื้อใช้ราคาปิดของวันทำการที่ 3 ของเดือน และราคาขายใช้ราคาปิดของวันทำการที่ 2 ของเดือนถัดไป | ผลตอบแทนสุทธิ (net return) ของโมเดลพอร์ตหักค่า commission ที่ 0.25%+VAT โดยคิด turnover ที่ 80%, ค่าธรรมเนียมการจัดการ (management fee) คิด 0.75% ต่อปี, ค่าธรรมเนียมตามกำไร (performance fee) คิด 15% ของผลตอบแทนที่สูงกว่า high water mark ซึ่งคิดเป็นรายปี

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้

Highlight (คลิกเลือกหัวข้อที่สนใจได้เลย)

- TSLA พุ่งแรงทะลุสถิติ 52 สัปดาห์ รับอานิสงส์นโยบาย Trump

- ผลักดัน Tesla สู่โอกาสทอง

- Musk & Trump ความสัมพันธ์ที่โลกต้องจับตา

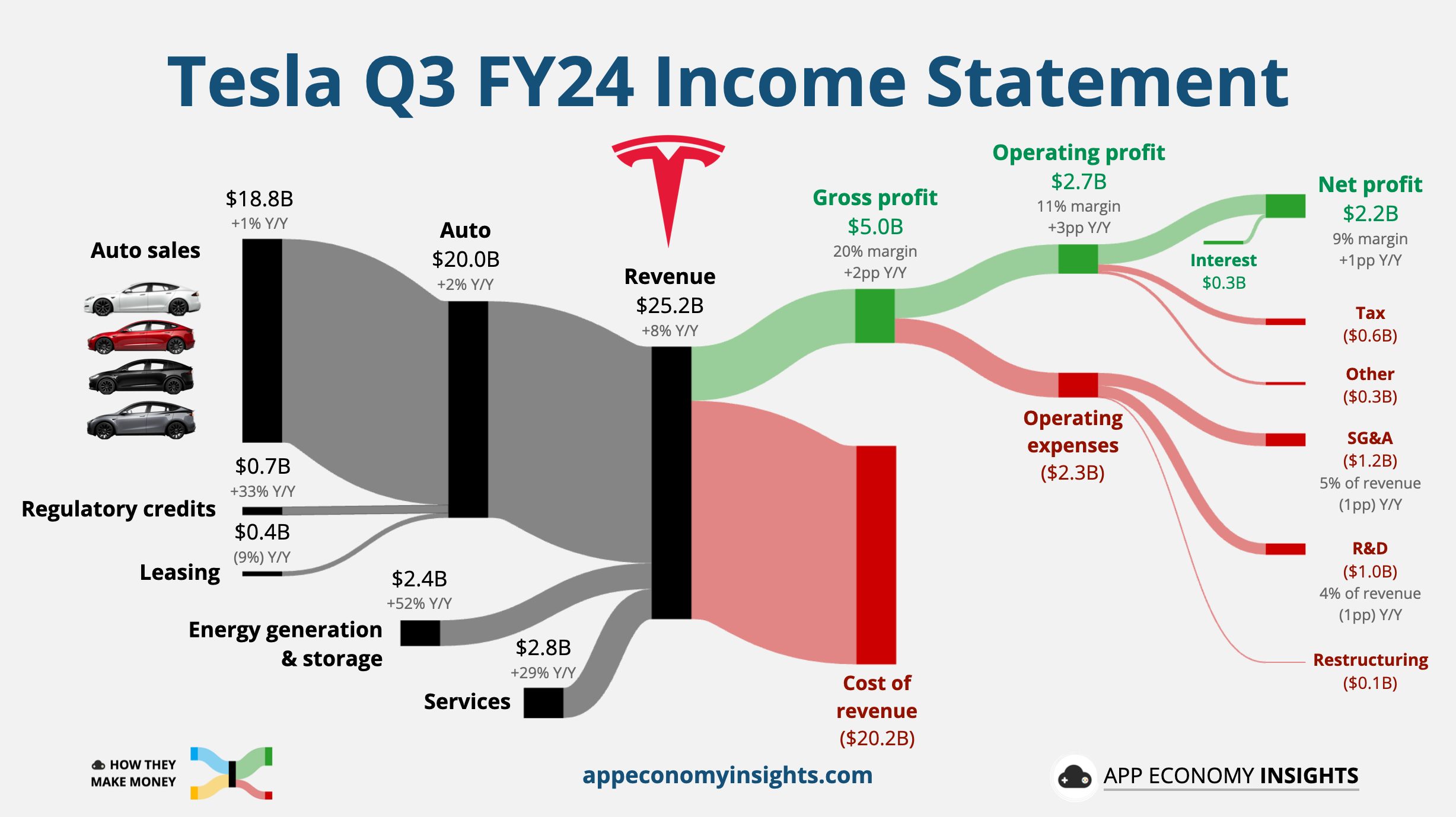

- Tesla ฟื้นตัวแกร่ง ไตรมาส 3 กำไรโตเกินคาด

- กองทุนที่ถือหุ้น Tesla ในสัดส่วนที่สูง

หุ้น Tesla (TSLA) ปรับตัวสูงขึ้นกว่า 14% หลังผลการเลือกตั้งประธานาธิบดีออกมาว่า Donald Trump จะหวนกลับคืนสู่เนียบขาวอีกครั้ง สะท้อนความเชื่อมั่นของนักลงทุนว่า Tesla จะได้รับโอกาสทางธุรกิจและเติบโตภายใต้การนำของประธานาธิบดีคนใหม่

Tesla มีแนวโน้มที่จะได้รับผลดีจากนโยบายของ Trump ที่อาจลดการสนับสนุนด้านเงินอุดหนุน สำหรับธุรกิจพลังงานทางเลือกและรถยนต์ไฟฟ้า (EV) ซึ่งคาดว่าจะส่งผลกระทบมากที่สุดต่อคู่แข่งรายเล็ก ๆ

นอกจากนี้ แผนการเพิ่มภาษีนำเข้าสินค้าจากจีนยังเป็นเกราะป้องกันทำให้รถยนต์ไฟฟ้าจากจีนไม่สามารถเข้าสู่ตลาดสหรัฐฯ ได้ง่าย ๆ

TSLA พุ่งแรงทะลุสถิติ 52 สัปดาห์ รับอานิสงส์นโยบาย Trump

ราคาหุ้น Tesla ตั้งแต่ต้นปี 2024 | Source: CNBC as of 7/11/24

Dan Ives นักวิเคราะห์จาก Wedbush สะท้อนมุมมองนี้ผ่านบทวิเคราะห์ถึงนักลงทุนว่า “Tesla มีขนาดและศักยภาพที่เหนือกว่าคู่แข่งในอุตสาหกรรมอย่างชัดเจน”

พร้อมชี้ว่าสถานการณ์นี้จะยิ่งเสริมความแข็งแกร่งให้กับ Tesla และ Elon Musk ในสภาพแวดล้อมที่ไม่มีเงินอุดหนุน EV และมีกำแพงภาษีสูงสำหรับผู้เล่นจากจีน

สะท้อนผ่านราคาหุ้น TSLA ที่พุ่งทะยาน +14% ทำลายสถิติ 52 สัปดาห์ ขณะที่คู่แข่งจากจีนและสหรัฐฯ ร่วงยกแผง โดย Nio จากจีนร่วงลง -5.3%, Rivian -8.3% และ Lucid Group ปรับตัวลง -5.3%

ทั้งนี้การเคลื่อนไหวของราคาหุ้น TSLA ส่งผลให้มูลค่าทรัพย์สินของ Musk พุ่งขึ้นเกือบ 20,000 ล้านดอลลาร์ หรือประมาณ 6.87 แสนล้านบาท

ผลักดัน Tesla สู่โอกาสทอง

ความสัมพันธ์ระหว่าง Musk และ Trump ดูจะแน่นแฟ้นขึ้นเรื่อย ๆ สังเกตได้จากการกล่าวสุนทรพจน์แห่งชัยชนะของ Trump ที่ระหว่างนั้นได้กล่าวชื่นชม Musk ว่าเป็น “ยอดอัจฉริยะ” และ “ดาวดวงใหม่” หลังจากที่ Musk ใช้เวลาหลายสัปดาห์สนับสนุนการรณรงค์หาเสียงของ Trump ในเพนซิลเวเนียเพื่อให้ได้รับชัยชนะในการเลือกตั้งครั้งนี้

อย่างไรก็ตาม Wedbush Securities ได้ระบุไว้เมื่อต้นปีว่าการที่ Trump กลับมาดำรงตำแหน่งประธานาธิบดีเป็นสมัยที่ 2 อาจไม่เป็นผลดีต่ออุตสาหกรรม EV โดยรวม แต่กลับเป็นโอกาสทองสำหรับ Tesla ที่มีความพร้อมทั้งด้านขนาดและศักยภาพ โดยเฉพาะเมื่อนโยบายภาษีนำเข้าจะช่วยสกัดการบุกตลาสหรัฐฯ ของ BYD และ NIO จากจีน

Musk & Trump ความสัมพันธ์ที่โลกต้องจับตา

Elon Musk เป็นผู้สนับสนุนหลักในการรณรงค์หาเสียงของ Trump โดยได้ใช้ทรัพยากรและแพลตฟอร์ม X ของเขาอย่างเต็มที่ รวมถึงการทุ่มทรัพยากรกว่า 119 ล้านดอลลาร์ (ประมาณ 4,000 ล้านบาท) Super PAC หรือกลุ่มรณรงค์ทางการเมืองของ Trump และการจัดแคมเปญแจกของรางวัลในรัฐ Swing State ที่เป็นสมรภูมิสำคัญ ทำให้ Elon Musk กลายเป็นหนึ่งในผู้สนับสนุนหลักของแคมเปญนี้

นอกจากนี้ Trump ยังประกาศว่าในสมัยที่ 2 ของเขา เขามีแผนจะเชิญ Musk เข้าร่วมการบริหารงานเพื่อลดภาระการใช้จ่ายภาครัฐ โดย Musk ได้กล่าวไว้ในงานชุมนุมที่ Madison Square Garden ว่าเขาสามารถลดงบประมาณรัฐบาลได้ถึง 2 ล้านล้านดอลลาร์ หากได้รับตำแหน่งดังกล่าว

ด้วยตำแหน่งพันธมิตรที่ใกล้ชิดในทำเนียบขาวอาจเปิดโอกาสให้ Musk ขยายธุรกิจเพิ่มเติม โดยเฉพาะ SpaceX ที่ปัจจุบันครองตลาดการส่งดาวเทียมของรัฐบาลสู่อวกาศ และมีโอกาสได้รับประโยชน์เพิ่มเติมจากความสัมพันธ์ทางการเมืองนี้

ท้ายที่สุด นโยบายลดภาษีสำหรับบริษัทและผู้มีความมั่งคั่งสูงของ Trump ยิ่งเป็นปัจจัยบวกที่ Musk และนักลงทุนต่างจับตามอง ซึ่งอาจส่งผลดีต่อทั้งมูลค่าหุ้นและความมั่งคั่งส่วนตัวของมหาเศรษฐีอัจฉริยะรายนี้ในอนาคต

Tesla ฟื้นตัวแกร่ง ไตรมาส 3 กำไรโตเกินคาด

ผลประกอบการของ Tesla ไตรมาส 3/2024 | Source: App Economy Insights as of 7/11/24

Tesla เผยผลประกอบการไตรมาส 3/2024 ด้วยรายได้และยอดส่งมอบรถยนต์เติบโต 7.5% และ 6.4% เมื่อเทียบกับปีก่อน แม้จะต่ำกว่าที่นักวิเคราะห์คาด แต่อัตรากำไรจากการดำเนินงานกลับเติบโตดีกว่าคาดที่ 7.5% พร้อมคาดยอดส่งมอบรถยนต์ปี 2025 จะเติบโต 20-30% สะท้อนการฟื้นตัวที่แข็งแกร่งจากการปรับปรุงประสิทธิภาพการผลิตและควบคุมต้นทุน

รายได้หลักในไตรมาส 3/2024 เพิ่มขึ้นเป็น 21,670 ล้านดอลลาร์ เติบโต 17% จากปีก่อน ซึ่งมาจากยอดส่งมอบรถยนต์ที่เพิ่มขึ้น การเติบโตของธุรกิจพลังงานและการจัดเก็บพลังงาน การรับรู้รายได้ของระบบขับเคลื่อนอัตโนมัติ (Full Self-Driving) และเครดิตทางกฎหมายที่สูงขึ้น ส่วนรายได้จากการดำเนินงานอยู่ที่ 27,170 ล้านดอลลาร์ด้วยอัตรากำไร 10.8% และกำไรต่อหุ้น 0.72 ดอลลาร์

Tesla มีการขยายกำลังการผลิตในหลายภูมิภาคทั้งแคลิฟอร์เนีย เซี่ยงไฮ้ เบอร์ลิน เท็กซัส และเนวาดา พร้อมเตรียมผลิต Cybercab รถยนต์ไร้คนขับเชิงพาณิชย์ในปี 2026 ด้วยเป้าหมาย 2 – 4 ล้านคัน คาดว่าจะมีราคาเริ่มต้นประมาณ 30,000 ดอลลาร์ (ประมาณ 1 ล้านบาท) และวางแผนเปิดให้บริการในเท็กซัสและแคลิฟอร์เนียปี 2025

กองทุนที่ถือหุ้น Tesla ในสัดส่วนที่สูง

- LHINNO-A น้ำหนักประมาณ 11.03%

- SCBINNO(A) และ SCBINNO(SSF) น้ำหนักประมาณ 11.02%

- SCBAUTO(A) และ SCBAUTO(SSF) น้ำหนักประมาณ 9.80%

- ES-AUTOMATION น้ำหนักประมาณ 9.69%

- DAOL-CYBER น้ำหนักประมาณ 9.62%

- KFINNO-A น้ำหนักประมาณ 9.47%

- ES-INTERNET น้ำหนักประมาณ 9.22%

- ES-GINNO-A, ES-GINNO-SSF และ ES-GINNORMF น้ำหนักประมาณ 9.21%

- TNEXTGEN-A, TNEXTGEN-SSF และ TNEXTGENRMF-A น้ำหนักประมาณ 8.82%

- SCBNEXT(A) และ SCBNEXT(SSF) น้ำหนักประมาณ 7.31%

อัปเดตข้อมูลโดย Finnomena Funds และ Bloomberg ณ วันที่ 07/11/2024

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF และ RMF กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนมีการลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

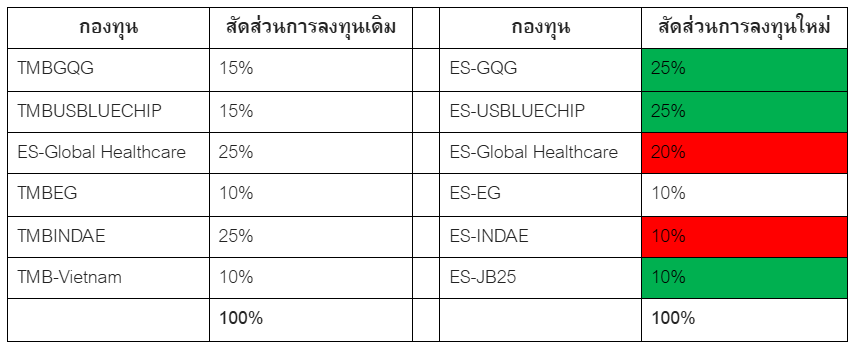

TMBAM Quality Mega Theme เปลี่ยนชื่อใหม่เป็น Eastspring Dynamic Opportunities (ES-DO)

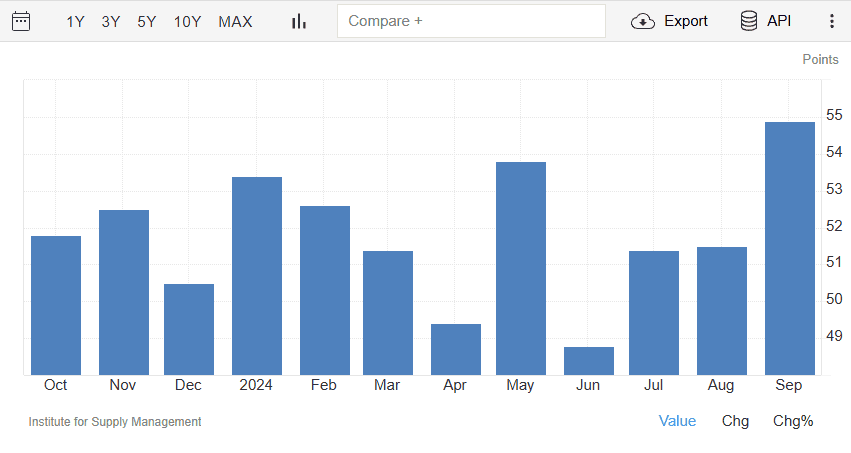

GDP ไตรมาส 3 ของสหรัฐฯ ออกมาต่ำกว่าที่นักวิเคราะห์ คาดการณ์ไว้เล็กน้อย แต่ก็ยังคงแสดงถึงการเติบโตที่ แข็งแกร่ง โดยขยายตัว 2.8% ตัวเลขนี้สะท้อนให้เห็นถึงความแข็งแกร่งของเศรษฐกิจสหรัฐฯ ที่ครัวเรือนและธุรกิจยังคงใช้จ่ายได้ดีท่ามกลางความไม่แน่นอนของเศรษฐกิจโลก จุดที่น่าสนใจคือการใช้จ่ายของผู้บริโภคเติบโตสูงสุดนับตั้งแต่ต้นปี 2023 ขณะที่เงินเฟ้อพื้นฐานยังคงอยู่ในระดับที่เฟดควบคุมได้ อย่างไรก็ตาม การส่งออกสุทธิกลับลดลง เนื่องจากผู้นำเข้าเร่งนำเข้าสินค้าก่อนการประท้วงของคนงานท่าเรือจะยืดเยื้อ แม้ GDP จะต่ำกว่าคาด แต่การใช้จ่ายของผู้บริโภคและการลงทุนของธุรกิจยังคงแข็งแกร่ง ซึ่งเป็นสัญญาณบวกต่อเศรษฐกิจ ตัวเลข GDP นี้เป็นข้อมูลสำคัญก่อนการเลือกตั้งประธานาธิบดีสหรัฐฯ ซึ่งอาจมีผลต่อการตัดสินใจของผู้มีสิทธิเลือกตั้ง ขณะที่ดัชนี PCE ซึ่งเป็นมาตรวัดอัตราเงินเฟ้อที่เฟดจับตามอง พุ่งขึ้นสูงสุดในรอบหลายเดือน ทำให้เฟดมีแนวโน้มชะลอการลดดอกเบี้ยในอนาคต แต่คาดการณ์ว่าเฟดจะลดดอกเบี้ยในการประชุม 6-7 พ.ย. นี้

และด้วยตัวเลขเศรษฐกิจที่แข็งแกร่ง โดยเฉพาะภาคการผลิต จะสนับสนุนให้เฟดสามารถค่อยๆ ลดอัตราดอกเบี้ยอย่างช้าๆ ได้ โดยเรามองว่าเฟดจะลดดอกเบี้ย 0.25% ในเดือนพฤศจิกายน และมีโอกาสที่จะ pause ในการประชุมเดือนธันวาคม หรือในช่วงต้นปี 2025 และคาดว่าเศรษฐกิจสหรัฐฯ จะสามารถเกิด soft landing ได้ ขณะที่งบไตรมาส 3/24 ประกาศออกมาแล้วประมาณ 352 บริษัท ยอดขายเติบโตเฉลี่ย 5.1% และกำไรเติบโต 8.33% ซึ่งเราคาดว่าการเลือกตั้งที่จะเกิดขึ้นจะส่งผลต่อตลาดหุ้นในสหรัฐฯ ระยะสั้น และ เรายังคงมีมุมมองเชิงบวกต่อหุ้นสหรัฐฯ

ขณะที่จีนมีการประกาศ GDP ไตรมาส 3/24 และตัวเลขเศรษฐกิจที่สำคัญออกมา โดยที่ GDP ไตรมาส 3/24 ของจีนขยายตัว 4.6% จากปีก่อนหน้า มากกว่าคาดการณ์เล็กน้อยที่ 4.5% ขณะที่ยอดค้าปลีกเดือนกันยายนขยายตัว 3.2% มากกว่าคาดที่ 2.5% ผลผลิตภาคอุตสาหกรรมขยายตัว 5.4% มากกว่าคาดที่ 4.6% การลงทุนในสินทรัพย์คงทนขยายตัว 3.4% ในช่วง 9 เดือนแรก มากกว่าคาดที่ 3.3% GDP 9 เดือนแรก ขยายตัว 4.8% YoY ต่ำกว่าคาดที่ 4.9% ราคาบ้าน (ประกาศก่อน GDP) ตัวหดตัว -5.8% ในเดือนกันยายน มากกว่าเดือนก่อนที่ -5.3% ขณะเดียวกัน PBOC ปรับลดอัตราดอกเบี้ยเงินกู้หลักต่อเนื่อง หลังจาก PBOC ปรับลดอัตราดอกเบี้ยเงินกู้หลักเมื่อปลายเดือนกันยายน ซึ่งเป็นส่วนหนึ่งของมาตรการที่มุ่งฟื้นฟูการเติบโตทางเศรษฐกิจและกระตุ้นภาคอสังหาริมทรัพย์ โดยอัตราดอกเบี้ยเงินกู้ชั้นดีระยะเวลา 1 ปี (LPR 1Y) ปรับลดลงจาก 3.35% เหลือ 3.10% ในขณะที่อัตราดอกเบี้ยเงินกู้ระยะยาว 5 ปี (LPR 5Y) ปรับลดลงจาก 3.85% เหลือ 3.60% การปรับลดอัตราดอกเบี้ยเงินกู้ระยะยาว ซึ่งกำหนดโดยกลุ่มธนาคารใหญ่ของจีน เกิดขึ้นหลังจากที่ธนาคารประชาชนแห่งประเทศจีนได้กำหนดขั้นตอนในการส่งเสริมให้ครัวเรือนและบริษัทกู้เงินในช่วงปลายเดือนกันยายน มาตรการดังกล่าวรวมถึงการลดอัตราดอกเบี้ยและปลดล็อกสภาพคล่องเพื่อกระตุ้นการปล่อยกู้ของธนาคาร ภาพรวมเศรษฐกิจยังคงทรงตัวแต่อย่างไรก็ตามหลังจากที่ตลาดหุ้นจีนได้มีการปรับตัวขึ้นไปค่อนข้างมากในเดือนตุลาคมที่ผ่านมาจากมาตรการกระตุ้นเศรษฐกิจ ยังคงต้องติดตามพัฒนาการทางเศรษฐกิจอย่างต่อเนื่องเพื่อให้เห็นสัญญาณการฟื้นตัวทางเศรษฐกิจที่ชัดกว่านี้ ทำให้เรายังคงมุมมองเป็นกลางต่อตลาดหุ้นจีน

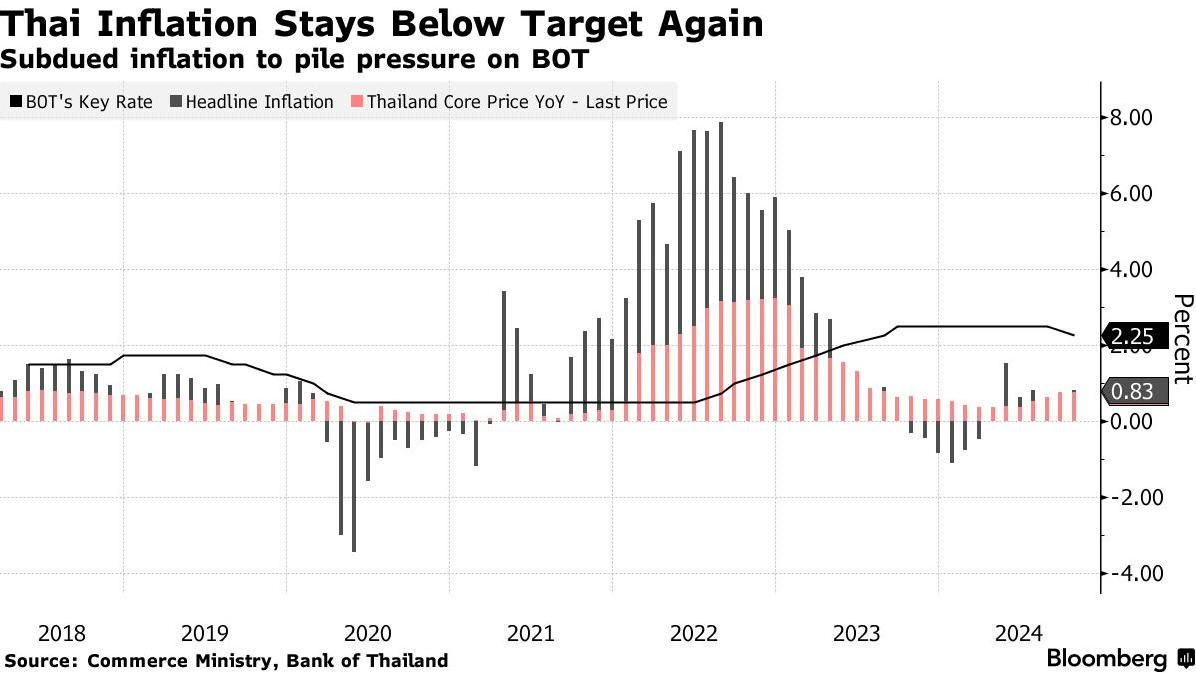

ในส่วนของไทย กนง. มีมติลดอัตราดอกเบี้ย 0.25% ซึ่งกรรมการส่วนใหญ่เห็นควรให้ลดอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ในการประชุมครั้งนี้ โดยให้เหตุผลว่าจะช่วยบรรเทาภาระหนี้ได้บ้าง โดยไม่เป็นอุปสรรคต่อกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ภายใต้บริบทที่สินเชื่อมีแนวโน้มขยายตัวชะลอลง และอัตราดอกเบี้ยนโยบายที่ลดลงอยู่ในระดับที่ยังเป็นกลางและสอดคล้องกับศักยภาพเศรษฐกิจ ขณะที่กรรมการ 2 ท่าน เห็นควรให้คงอัตราดอกเบี้ยนโยบาย โดยเห็นว่าอัตราดอกเบี้ยที่ระดับเดิมยังสอดคล้องกับแนวโน้มเศรษฐกิจและเงินเฟ้อ และให้น้ำหนักกับการรักษาเสถียรภาพเศรษฐกิจการเงินในระยะยาว รวมถึงการรักษาขีดความสามารถของนโยบายการเงินในการรองรับความไม่แน่นอนในระยะข้างหน้า ซึ่งเราประเมินว่าการลดดอกเบี้ยในครั้งนี้ มีส่วนช่วยลดต้นทุนทางการเงินให้กับภาคครัวเรือนรวมถึงช่วยสนับสนุนเรื่องอัตราแลกเปลี่ยนให้เริ่มกลับมาอ่อนค่าลง ซึ่งจะเป็นแรงหนุนต่อภาคการส่งออกและการท่องเที่ยวของไทย

ภาพรวมการลงทุนประจำเดือนพฤศจิกายนถึงแม้จะเป็นช่วงประกาศผลประกอบการและเป็นช่วงการเลือกตั้งทั่วไปของสหรัฐฯ รวมถึงจะมีการประชุม FOMC ที่จะประชุมกันในเดือนนี้ แต่เรายังประเมินว่าภาพรวมการลงทุนยังคงมีแนวโน้มที่น่าสนใจ โดยเฉพาะฝั่งสหรัฐฯ ที่ตัวเลขเศรษฐกิจและงบไตรมาส 3/24 ยังออกมาค่อนข้างดีกว่าที่คาด

สัดส่วนการลงทุนใหม่

ตารางแสดงสัดส่วนการลงทุนพอร์ต Eastspring Dynamic Opportunities (ES-DO) ที่มา: บลจ.อีสท์สปริง วันที่ 5 พฤศจิกายน 2024

ดู Fund Fact Sheet กองทุนที่เพิ่มน้ำหนัก/ปรับเข้า

สำหรับลูกค้าที่ลงทุนใน Eastspring Dynamic Opportunities (ES-DO) สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena สำหรับลูกค้าที่สนใจลงทุนใน Eastspring Dynamic Opportunities (ES-DO) คลิกที่นี่เพื่อสร้างแผนการลงทุน

| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน Finnomena Port และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notificationในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น 2) ท่านมีจำนวนเงินลงทุนต่ำกว่าเกณฑ์ขั้นต่ำที่แนะนำ หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนการลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ทหารไทย จำกัด หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

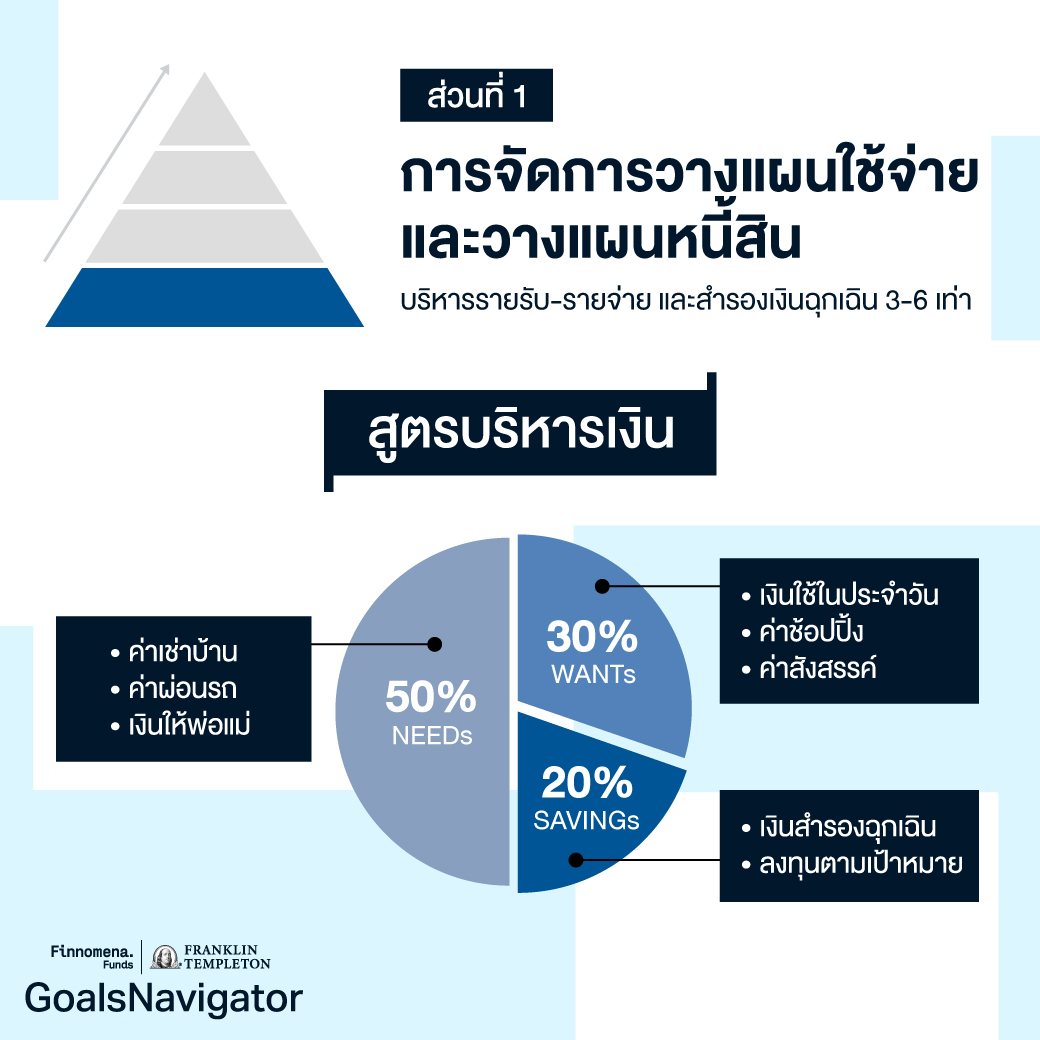

การลงทุนให้ประสบความสำเร็จนั้น จำเป็นต้องมีหลักการที่ชัดเจนและสอดคล้องกับเป้าหมายแต่ละบุคคล การเปลี่ยนแปลงกลยุทธ์การลงทุนไปเรื่อย ๆ ตามกระแสหรือข่าวลือที่ได้รับมา เปรียบเสมือนการขับรถโดยไม่มีแผนที่หรือเข็มทิศนำทาง อาจทำให้หลงทางและไม่สามารถควบคุมทิศทางการลงทุนได้อย่างมีประสิทธิภาพ ผลที่ตามมาคือพอร์ตการลงทุนยากที่จะแก้ไขในระยะยาว บทความนี้จึงขอพาทุกคนไปทำความรู้จักกับ “FVMR Framework” โมเดลการลงทุนที่จะช่วยให้นักลงทุนสามารถวิเคราะห์สินทรัพย์รอบด้าน เพื่อสร้างพอร์ตการลงทุนที่แข็งแกร่งได้อย่างยั่งยืน

รู้จัก FVMR Framework

“FVMR Framework” คือการวิเคราะห์สินทรัพย์รอบด้าน ทั้ง Fundamental, Valuation, Momentum และ Risk โดยมีรายละเอียดดังนี้

- Fundamental (พื้นฐานของสินทรัพย์) เช่น เทรนด์การเติบโตของผลกำไร ศักยภาพการทำกำไร

- Valuation (มูลค่าของสินทรัพย์) เช่น Price to Book, PE to EPS Growth (PEG)

- Momentum (โมเมนตัมของสินทรัพย์) ดูแนวโน้มการทำกำไร ราคาสินทรัพย์ เพื่อป้องกันการเผชิญ Value Trap

- Risk (ความเสี่ยง) เช่น ความเสี่ยงด้านภูมิรัฐศาสตร์ (Geopolitical Risk) ความเสี่ยงของตลาด (Market Risk)

ข้อดีของ FVMR Framework

- ครอบคลุมทุกมิติของการลงทุน: FVMR Framework ช่วยให้นักลงทุนมองภาพรวมของสินทรัพย์ได้อย่างครบถ้วน ไม่ว่าจะเป็นพื้นฐานของธุรกิจ มูลค่าที่เหมาะสม แนวโน้มราคา และความเสี่ยงที่อาจเกิดขึ้น ทำให้นักลงทุนสามารถตัดสินใจได้อย่างรอบคอบมากขึ้น

- ลดความเสี่ยงในการลงทุน: การวิเคราะห์รอบด้านตาม FVMR Framework จะช่วยลดความเสี่ยงในการลงทุน โดยเฉพาะอย่างยิ่งความเสี่ยงจากการลงทุนในสินทรัพย์ที่ดูเหมือนมีมูลค่าถูก (Value Trap) แต่ในความเป็นจริงอาจมีปัญหาพื้นฐานที่ซ่อนอยู่

- เพิ่มความแม่นยำในการตัดสินใจ: การนำข้อมูลจากทั้ง 4 ด้านมาวิเคราะห์ร่วมกัน ทำให้นักลงทุนสามารถตัดสินใจได้อย่างรอบคอบและมีเหตุผลมากขึ้น ลดความผิดพลาดจากการตัดสินใจที่อาศัยข้อมูลเพียงด้านเดียว

- กรอบการวิเคราะห์เป็นระบบ: FVMR Framework เป็นกรอบการวิเคราะห์ที่เป็นระบบ ทำให้นักลงทุนสามารถนำไปประยุกต์ใช้กับสินทรัพย์ต่าง ๆ ได้ และช่วยสร้างวินัยในการลงทุนให้เป็นระบบมากขึ้น

- ปรับใช้ได้กับทุกประเภทสินทรัพย์: แม้ว่า FVMR Framework จะถูกพัฒนามาเพื่อใช้กับหุ้น แต่ก็สามารถนำไปประยุกต์ใช้กับสินทรัพย์ประเภทอื่น ๆ ได้ เช่น กองทุนรวม หรือตราสารหนี้

FVMR Framework เป็นเครื่องมือที่ทรงพลังและมีประโยชน์อย่างยิ่งสำหรับนักลงทุนทุกระดับ ไม่ว่าจะเป็นมือใหม่หรือมืออาชีพ การนำ FVMR Framework ไปปรับใช้จะช่วยให้สามารถสร้างพอร์ตการลงทุนที่แข็งแกร่งและทำให้บรรลุเป้าหมายทางการเงินได้อย่างมีประสิทธิภาพ

สำหรับใครที่อยากลงทุนแบบวิเคราะห์ให้ครบรอบด้านตามโมเดล FVMR Framework แต่ไม่มีเวลาหรือความเชี่ยวชาญในการวิเคราะห์สินทรัพย์ พอร์ต All Weather Strategy (AWS) คือคำตอบ! พอร์ตกองทุนที่พร้อมลุยทุกสภาวะตลาด ใช้โมเดล FVMR Framework เป็นกลยุทธ์ในการลงทุน มีการกระจายลงทุนในหลากหลายสินทรัพย์ ตอบโจทย์คนที่ต้องการลงทุนแบบนอนหลับสบาย เพราะมีอดีตนักวิเคราะห์อันดับ 1 ของประเทศไทยอย่างคุณ Andrew Stotz มาช่วยดูแลพอร์ตให้คุณ

นโยบายการลงทุนของพอร์ต All Weather Strategy

พอร์ต All Weather Strategy (AWS) เป็นพอร์ตการลงทุนที่ทางทีมงานของ Dr. Andrew Stotz จับมือร่วมกับ Finnomena Funds สรรค์สร้างขึ้นมา โดยพอร์ต AWS นี้ มุ่งหวังที่จะเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการกระจายความเสี่ยงอย่างมีประสิทธิภาพ ไม่ว่าจะเป็น หุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยปกป้องพอร์ตให้พร้อมลุยทุกสภาวะตลาด (All Weather) นอกจากนี้พอร์ต AWS ยังเน้นลงทุนในกองทุน Passive ที่มีค่าธรรมเนียมที่ต่ำและสมเหตุสมผล เพื่อเน้นสะท้อนผลตอนแทนเทียบกับตลาด และไม่ฉุดรั้งผลตอบแทนระยะยาวของนักลงทุน โดยพอร์ต AWS จะมีการปรับพอร์ต (Rebalance) ปีละ 2-4 ครั้ง

จุดเด่นพอร์ต All Weather Strategy

- ใช้ ‘FVMR Framework’ เป็นกลยุทธ์ในการลงทุน ซึ่งประกอบไปด้วย Fundamental (พื้นฐานของสินทรัพย์), Valuation (มูลค่าของสินทรัพย์), Momentum (โมเมนตัมของสินทรัพย์) และ Risk (ความเสี่ยง)

- กระจายการลงทุนไปทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- มีการกระจายความเสี่ยงในสินทรัพย์หลายประเภท ทั้งหุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยลดความผันผวน พร้อมเฟ้นหาโอกาสลงทุนใหม่ ๆ ตามสภาวะตลาดอยู่เสมอเพื่อให้ผลตอบแทนเติบโตอย่างสม่ำเสมอ

- สร้างผลตอบแทนระยะยาวจากหุ้น และจำกัดการขาดทุนในช่วงที่ตลาดหุ้นพักฐาน

- ใช้หลักการวิเคราะห์ทั้งเชิงประมาณ (Quantitative) ที่ใช้สูตรและโมเดลทางคณิตศาสตร์ และเชิงคุณภาพ (Qualitative) ที่ใช้ประสบการณ์และความรู้ของทีมงาน เพื่อให้ได้พอร์ตการลงทุนที่เหมาะสมที่สุด

- ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาท และไม่มีค่าธรรมเนียมเพิ่มเติมในการจัดพอร์ตลงทุน

All Weather Strategy เหมาะกับใคร?

- คนที่ต้องการให้เงินเติบโตไม่เน้นปันผล

- คนที่ต้องการการลงทุนที่ยืดหยุ่น ปรับพอร์ตตามสถานการณ์เสมอ

- คนที่มีเงินลงทุนครั้งแรกขั้นต่ำ 500,000 บาท

- คนที่พร้อมลงทุนระยะกลาง 3 ปีขึ้นไป

สามารถติดตามมุมมองการลงทุนรายละเอียดการปรับพอร์ตอย่างใกล้ชิดได้ที่

https://www.finnomena.com/tag/guruport-aws/

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena

ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย A. Stotz Investment Research ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://finno.me/plan-guruport-aws-ws หรือแบนเนอร์ข้างล่างได้เลย

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

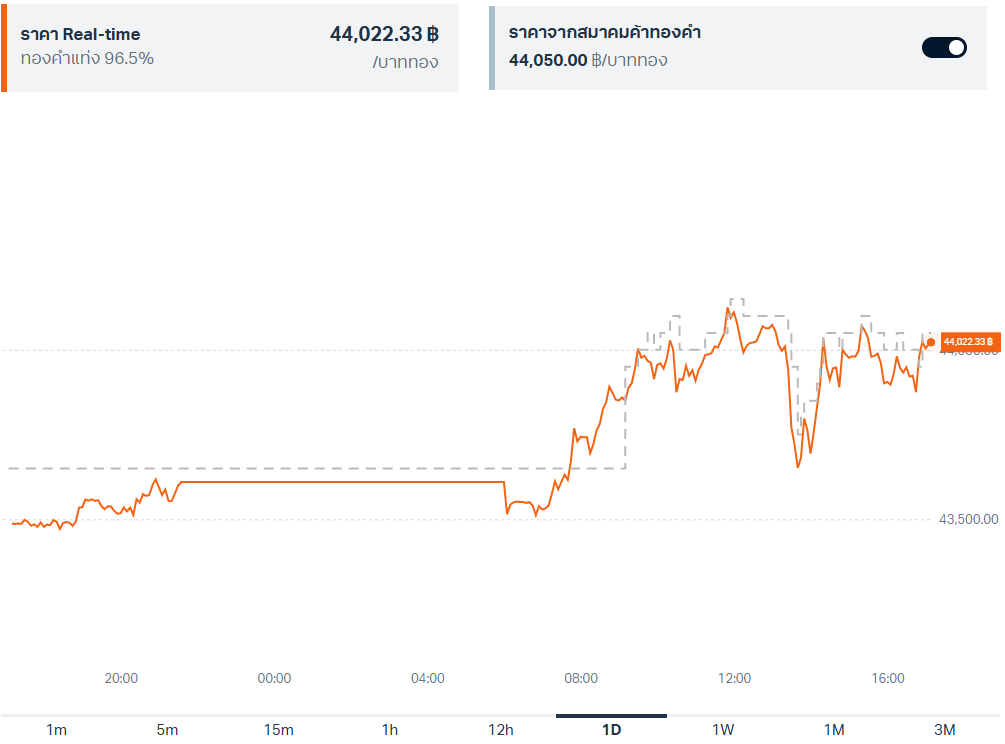

ในขณะที่หลายคนกังวลว่าทองคำอาจแพงเกินไป แต่สัญญาณในตลาดการเงินกลับบ่งชี้ว่าราคาทองคำอาจพุ่งทะลุ 3,000 ดอลลาร์ในอนาคตอันใกล้ ขณะที่ทองคำแท่ง 96.5% ในประเทศไทยอาจมีโอกาสได้เห็นโซน 50,000 บาท มาดูกันว่าปัจจัยอะไรบ้างที่จะทำให้ราคาทองคำพุ่งขึ้นสูงขนาดนั้น

นักวิเคราะห์จาก Goldman Sachs คาดว่าราคาทองคำอาจแตะระดับสูงสุดที่ 3,000 ดอลลาร์ แม้ว่าเป้าหมายนี้จะเพิ่งปรับขึ้น จากเป้าหมายเดิมที่ระดับ 2,500 ดอลลาร์เมื่อไม่กี่เดือนก่อน

กราฟราคาทองคำไทย | Source Finnomena/gold as of 6/11/24

ทำไมทองคำปรับตัวขึ้นต่อเนื่อง?

ปัจจัยสำคัญที่หนุนราคาทองคำมาจากความไม่แน่นอนในตลาดการเงินโลก โดยเฉพาะสัญญาณเงินเฟ้อที่อาจกลับมาอีกครั้ง สะท้อนจากการร่วงหนักของราคาพันธบัตรรัฐบาลสหรัฐฯ ระยะยาว ซึ่งส่งผลให้อัตราผลตอบแทนพุ่งสูงขึ้น

นักลงทุนระดับตำนานอย่าง Paul Tudor Jones และ Stanley Druckenmiller ต่างมองว่า การลดดอกเบี้ยของ Fed อาจเป็นความผิดพลาด และแนะนำให้ถือครองสินค้าโภคภัณฑ์เพื่อป้องกันความเสี่ยงจากเงินเฟ้อ

มหาอำนาจแห่สะสมทองคำ

จีน ตุรกี และอินเดีย กำลังเร่งสะสมทองคำสำรองอย่างต่อเนื่อง โดยเฉพาะจีนที่กำลังเผชิญความท้าทายทางเศรษฐกิจ และต้องใช้นโยบายการเงินผ่อนคลายเพื่อพยุงตลาดหุ้น สถานการณ์นี้อาจผลักดันให้ทองคำยิ่งมีความน่าสนใจมากขึ้น

รอผลการเลือกตั้งสหรัฐฯ และการประชุม Fed

ราคาทองคำเคลื่อนไหวในกรอบแคบขณะที่นักลงทุนจับตาเหตุการณ์สำคัญในสัปดาห์นี้ ได้แก่ การเลือกตั้งประธานาธิบดีสหรัฐฯ และการประชุม Fed โดยความไม่แน่นอนทางการเมืองและเศรษฐกิจมักเป็นปัจจัยหนุนให้ราคาทองคำ ซึ่งปีนี้ปรับตัวขึ้นมาแล้วกว่า 33% จาก Fund Flow ที่ไหลเข้าสินทรัพย์ปลอดภัย

กราฟราคาทองคำโลก | Source Finnomena/gold as of 6/11/24

ในแง่เทคนิค แม้แนวโน้มหลักยังเป็นขาขึ้น แต่โมเมนตัมระยะสั้นอ่อนแรงลง อาจทำให้ราคาย่อตัวลงทดสอบแนวรับ 2,708-2,697 ดอลลาร์ ส่วนแนวต้านสำคัญอยู่ที่ 2,749 ดอลลาร์ หากผ่านได้มีโอกาสพุ่งขึ้นทดสอบจุดสูงสุดประวัติการณ์ที่ 2,790 ดอลลาร์

มุมมองต่อการประชุม Fed

คาดว่า Fed จะปรับลดดอกเบี้ย 0.25% ในการประชุมวันพฤหัสบดีนี้ ซึ่งจะเป็นการลดครั้งที่สองของปี แม้โดยปกติการลดดอกเบี้ยจะหนุนราคาทองคำ แต่ผลกระทบอาจจำกัด เนื่องจากตลาดให้น้ำหนักกับผลการเลือกตั้งมากกว่า

Bitcoin พุ่ง สัญญาณดีกับทองคำ?

การที่ Bitcoin ทำจุดสูงสุดใหม่อาจเป็นสัญญาณบวกสำหรับทองคำ เนื่องจาก Bitcoin ถูกมองว่าเป็นญาติห่าง ๆ ของทองคำ โดยทั้งสองสินทรัพย์ได้ชื่อว่าเป็นทางเลือกของสกุลเงิน (Currency) แบบดั้งเดิม ความนิยมที่เพิ่มขึ้นของ Bitcoin สะท้อนว่านักลงทุนกำลังมองหาสินทรัพย์ที่ช่วยป้องกันความเสี่ยงจากการอ่อนค่าของเงินสกุลหลัก

ชัยชนะของ Trump อาจส่งผลให้ราคาทองคำลดลง

หาก Trump ชนะ อาจจะกดดันราคาทองคำในระยะสั้นจากความคาดหวังว่าดอลลาร์จะแข็งค่าและผลตอบแทนพันธบัตรจะเพิ่มขึ้น โดยนโยบายของ Trump ที่เน้นการลดภาษี การเก็บภาษีศุลกากร และการลดการใช้จ่ายภาครัฐมักจะสนับสนุนดอลลาร์ ซึ่งอาจลดความน่าสนใจของทองคำ

หลังจากการเลือกตั้งครั้งที่แล้วในปี 2016 ดอลลาร์และหุ้นต่างพากันดีดตัวขึ้น ขณะที่ทองคำเกิดการถอยตัวอย่างมีนัยสำคัญ นักวิเคราะห์คาดว่าอาจจะเกิดการตอบสนองของตลาดคล้าย ๆ กัน หากนโยบายของ Trump ทำให้ดอลลาร์แข็งค่าขึ้น

ชัยชนะของ Harris อาจสนับสนุนทองคำจากดอลลาร์อ่อนตัว

ในทางกลับกัน หาก Kamala Harris ชนะ คาดจะดำเนินนโยบายอัตราดอกเบี้ยต่ำต่อไป และดอลลาร์ที่อ่อนค่าลงอาจสร้างปัจจัยสนับสนุนทองคำ เนื่องจากนโยบายเศรษฐกิจของ Harris เน้นการควบคุมอัตราเงินเฟ้อให้น้อยลง ซึ่งจะเพิ่มความต้องการสินทรัพย์ปลอดภัย

อ้างอิง: Investing.com, RYT9, FXEmpire

ลดหย่อนภาษีปีนี้ ซื้อกองทุนอะไรดี? สรุปมาให้แล้วแบบครบ ๆ ทั้งกองทุน SSF กองทุน RMF และกองทุน Thai ESG จากหลากหลาย บลจ. ด้วยคำแนะนำการลงทุนที่เป็นกลาง

สารบัญ SSF รายกอง (คลิกชื่อกองที่สนใจได้เลย)

- หุ้นโลก: KKP GNP-SSF

- หุ้นกลุ่มเทคโนโลยี: B-INNOTECHSSF

- หุ้นกลุ่มสุขภาพ: KT-HEALTHCARE-SSF

- หุ้นสหรัฐฯ คุณค่า: AFMOAT-HSSF

- หุ้นสหรัฐฯ เติบโต: B-USALPHASSF

- หุ้นเอเชียตลาดเกิดใหม่: B-ASIASSF และ UOBSA-SSF

- หุ้นจีน: SCBMLCA(SSF)

- หุ้นเวียดนาม: K-VIETNAM-SSF

- หุ้นอินเดีย: KKP INDIA-UH-SSF

- หุ้นไทย: ASP-SMESSF

- กองทุนผสม: UGBF-SSF

- ตราสารหนี้โลก: UGIS-SSF

- ตราสารหนี้ไทย: KKP ACT FIXED-SSF

- ทองคำ: SCBGOLDH-SSF

สารบัญ RMF รายกอง (คลิกชื่อกองที่สนใจได้เลย)

- หุ้นโลก: KKP GNP RMF-UH

- หุ้นกลุ่มเทคโนโลยี: B-INNOTECHRMF

- หุ้นกลุ่มสุขภาพ: SCBRMGHC

- หุ้นสหรัฐฯ คุณค่า: AFMOATHRMF

- หุ้นสหรัฐฯ เติบโต: B-USALPHARMF

- หุ้นเอเชียตลาดเกิดใหม่: B-ASIARMF

- หุ้นอินเดีย: B-INDIAMRMF

- หุ้นจีน: SCBRMMLCA

- หุ้นเวียดนาม: PRINCIPAL VNEQRMF

- หุ้นไทย: ASP-SMERMF

- กองทุนผสม: UGBFRMF

- ตราสารหนี้โลก: UGISRMF

- ตราสารหนี้ไทย: KKP INRMF

- ทองคำ: BGOLDRMF

สารบัญ Thai ESG รายกอง (คลิกชื่อกองที่สนใจได้เลย)

โพยกองทุน SSF แนะนำ

มุมมองการลงทุนโดย Finnomena Funds ณ เดือนพฤศจิกายน 2024

หุ้นโลก: KKP GNP-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Capital Group – New Perspective Fund ที่ลงทุนในหุ้นทั่วโลก ซึ่งมีส่วนร่วมกับการเปลี่ยนแปลงด้านการค้าและเศรษฐกิจระหว่างประเทศของโลกอนาคต

- มีสไตล์การลงทุนที่สร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป โดยที่ผลตอบแทนมีความสัมพันธ์กับหุ้นโลก MSCI ACWI

- ทีมผู้จัดการกองทุนขนาดใหญ่ประสบการณ์สูง โดย Portfolio Turnover ค่อนข้างต่ำเฉลี่ยที่ 25% และมีหุ้นกว่า 60% ถือครองมานานกว่า 5 ปี

- เลือกหุ้นแบบ Bottom-Up และไม่ได้มี High Conviction มากเกินไปจนทำให้มีการลงทุนในแต่ละอุตสาหกรรมผิดเพี้ยนไปจากดัชนีอ้างอิง

- KKP GNP-SSF ไม่มีการป้องกันความเสี่ยงค่าเงิน ซึ่งในระยะสั้นช่วยลดต้นทุนการป้องกันความเสี่ยงที่ปัจจุบันอยู่ในระดับสูง

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นกลุ่มเทคโนโลยี: B-INNOTECHSSF

สรุปรายละเอียดและจุดเด่นกองทุน

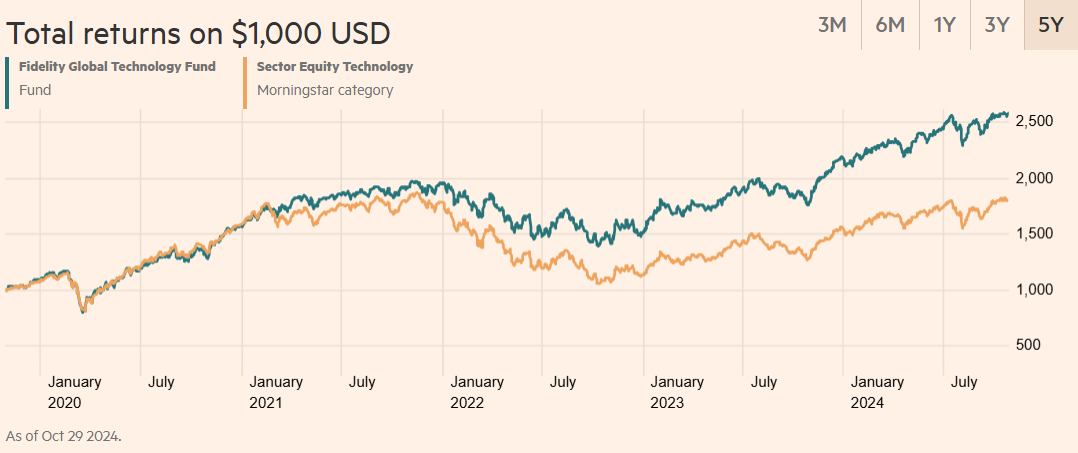

- ลงทุนในกองทุนหลัก Fidelity Funds – Global Technology ที่ลงทุนในหุ้นเทคโนโลยีทั่วโลก

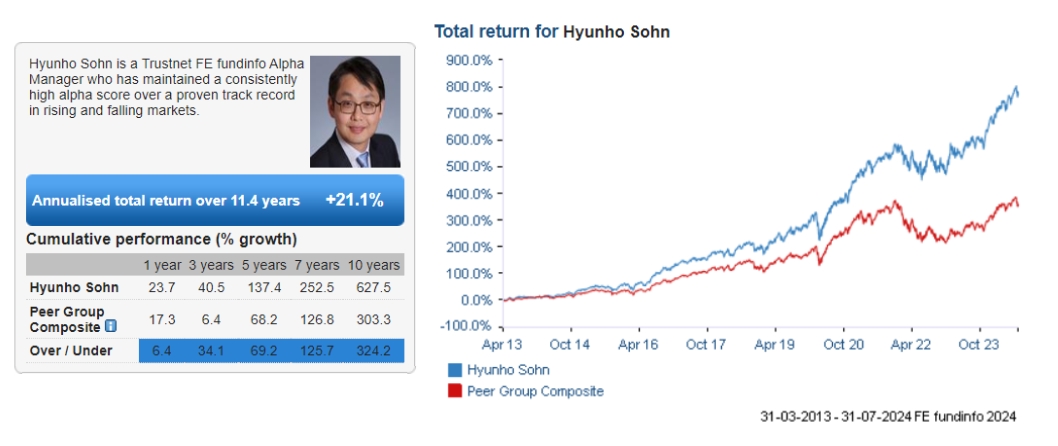

- บริหารโดยผู้จัดการกองทุน ‘Hyun Ho Sohn’ มากว่า 11 ปี และร่วมงานกับ Fidelity มากว่า 18 ปี

- คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง จัดออกมาเป็นพอร์ตหุ้นเทคโนโลยี P/E ต่ำ และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

- เหมาะกับการเป็นกองทุนหุ้นเทคโนโลยีเพื่อลงทุนระยะยาว จากผลตอบแทนที่โดดเด่นนับตั้งแต่จัดตั้งกองทุน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นกลุ่มสุขภาพ: KT-HEALTHCARE-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Janus Henderson Global Life Sciences Fund ซึ่งลงทุนในหุ้นกลุ่มอุตสาหกรรมสุขภาพทั่วโลก

- บริหารโดยผู้จัดการกองทุนที่มีประวัติการศึกษาในสายวิทยาศาสตร์สุขภาพ และมีประวัติการบริหารกองทุน Healthcare มานานกว่า 20 ปี

- มีการลงทุนหุ้น Healthcare หลากหลายธีม เช่น ผู้ผลิตยา ธุรกิจไบโอเทคโนโลยี ผู้ให้บริการด้านประกันสุขภาพ และมีการปรับเปลี่ยนสัดส่วนให้เหมาะสมอยู่เสมอ

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นสหรัฐฯ แบบเน้นคุณค่า: AFMOAT-HSSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก VanEck Morningstar Wide Moat ETF เน้นธุรกิจที่มีความสามารถในการแข่งขันสูง ทนทานทุกสภาวะตลาด และเป็นผู้นำในอุตสาหกรรม

- มีการควบคุมความเสี่ยงด้วยวิธีการเชิง Valuation และการกระจายน้ำหนักลงทุนแบบให้น้ำหนักรายหุ้นเท่ากัน (Equal Weight) ซึ่งช่วยให้ความเสี่ยงของพอร์ตอยู่ในระดับต่ำ

- ผลตอบแทนในระยะยาวเหนือกว่าดัชนี S&P500 จากการรักษา Drawdown ให้ต่ำ และได้ผลตอบแทนที่ดีในช่วงตลาดขาขึ้น

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นสหรัฐฯ แบบเน้นเติบโต: B-USALPHASSF

สรุปรายละเอียดและจุดเด่นกองทุน

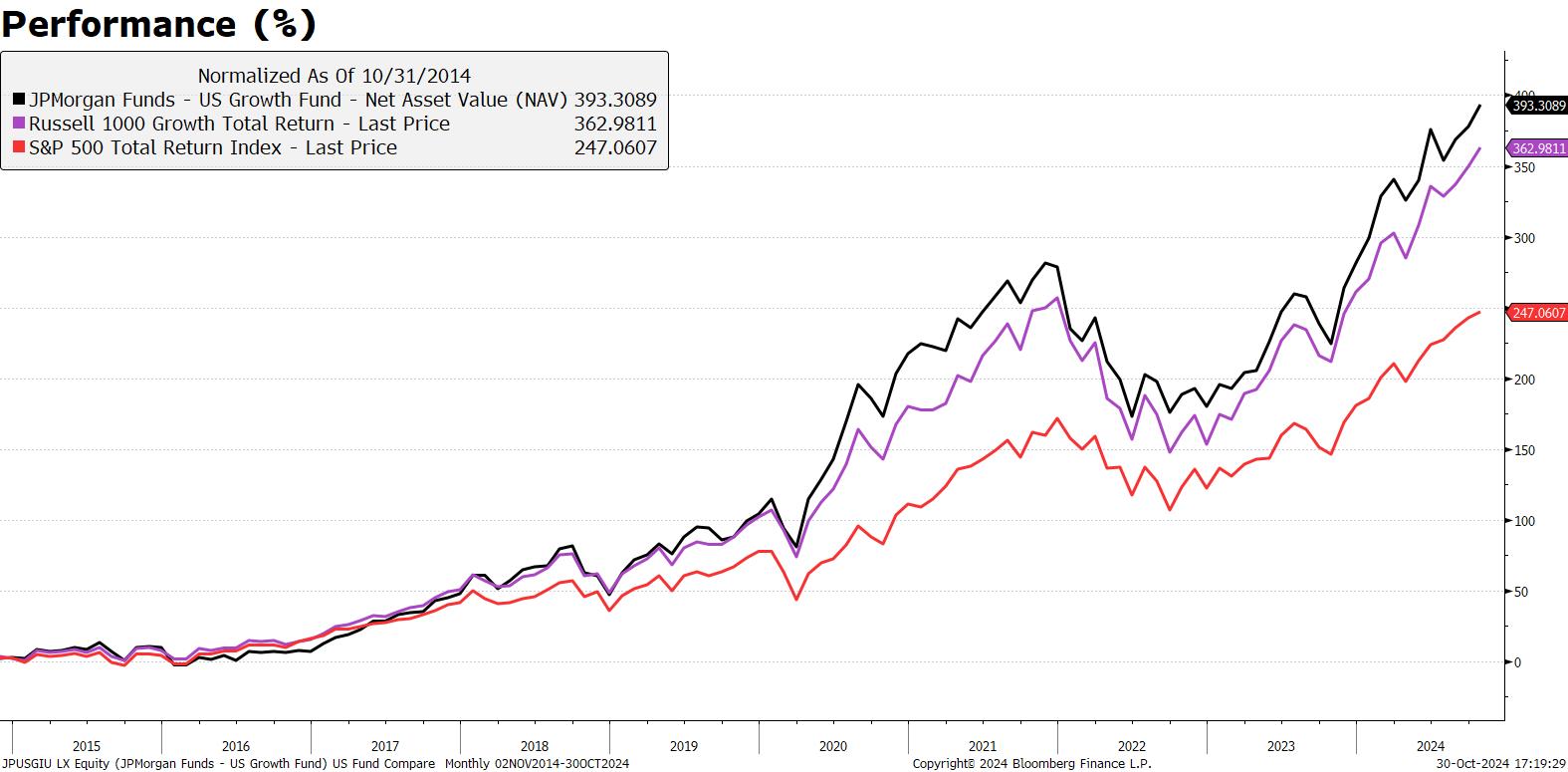

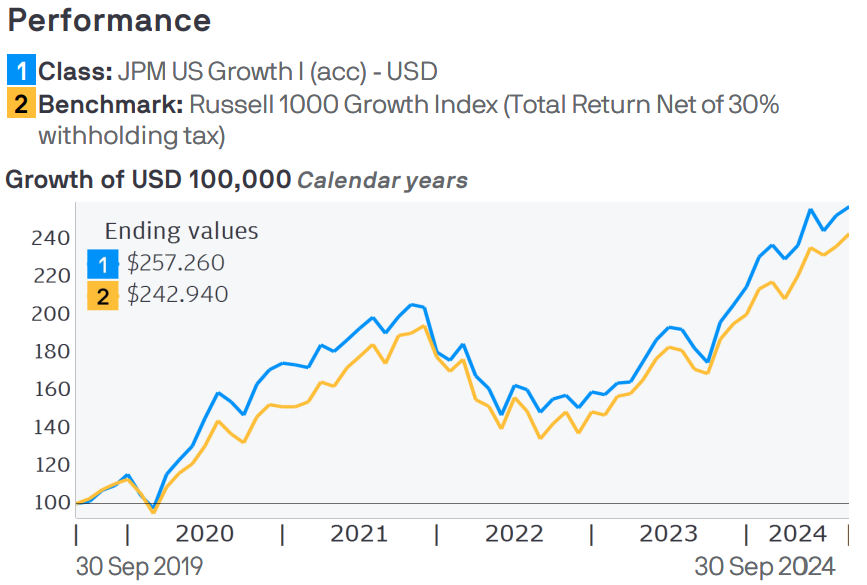

- ลงทุนในกองทุนหลัก JPMorgan Funds – US Growth Fund โดยเน้นเอาชนะดัชนี Russell 1000 Growth ซึ่งเป็นดัชนีชี้วัดหุ้นเติบโตในสหรัฐฯ

- คัดเลือกหุ้นระหว่าง 60-80 บริษัท และพิจารณาเรื่อง Price Momentum เพื่อให้การลงทุนมีความสามารถในการ Capture Upside ได้ดีในช่วงตลาดขาขึ้น และบริหาร Downside ได้อย่างมีประสิทธิภาพในช่วงตลาดขาลง

- มีทีมบริหารประสบการณ์สูงในการทำกลยุทธ์มาตั้งแต่ปี 2005 พิสูจน์ด้วยผลการดำเนินงานของกองทุนหลักที่โดดเด่นอย่างมากเมื่อเทียบกับกลุ่ม US Large-Cap Growth

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นเอเชียตลาดเกิดใหม่: B-ASIASSF และ UOBSA-SSF

สรุปรายละเอียดและจุดเด่นกองทุน B-ASIASSF

- ลงทุนในกองทุนหลัก Invesco Asian Equity Fund ในหุ้นของบริษัทที่จดทะเบียนในภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์)

- บริหารแบบเชิกรุก (Active) ค้นหาหุ้นเอเชียขนาดใหญ่ มีสภาพคล่องสูง พร้อมด้วยกลยุทธ์กระจายพอร์ตการลงทุนแบบมืออาชีพ ที่บางจังหวะได้เพิ่มน้ำหนักในหุ้นเอเชียบางตลาดที่หลายคนมองข้าม (Contrarian)

- ผลการดำเนินงานในอดีตของกองทุนทำได้ดีกว่าดัชนีชี้วัดนับตั้งแต่จัดตั้งกองทุน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

สรุปรายละเอียดและจุดเด่นกองทุน UOBSA-SSF

- ลงทุนในกองทุนหลัก United Asia Fund ซึ่งเน้นคัดเลือกหุ้นของบริษัทที่จดทะเบียนในภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น)

- บริหารแบบเชิกรุก (Active) โดยใช้ AI ช่วยคัดเลือกหุ้นจากทั้งหมดหลายหมื่นตัว ร่วมกับการวิเคราะห์เชิงลึกของนักวิเคราะห์ เพื่อเลือกหุ้นให้เหลือเพียง 50 บริษัท

- กลยุทธ์มีความ Active สูง ทบทวนปรับพอร์ตทุกเดือน เพื่อหาโอกาสสร้างผลตอบแทนที่เพิ่มมากขึ้น ด้วยสไตล์การลงทุนที่กว้าง สามารถลงทุนได้หลากทั้งหุ้นเติบโตและหุ้นคุณค่า

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นจีน: SCBMLCA(SSF)

สรุปรายละเอียดและจุดเด่นกองทุน

- มีนโยบายลงทุนในหุ้นจีนแบบ All China บริหารโดยทีมผู้จัดการกองทุนที่เฉพาะทางใน Machine Learning และมีประสบการณ์สูงของบลจ. ไทยพาณิชย์

- คัดเลือกหุ้นด้วย Machine Learning โดยใช้ข้อมูลหลากหลายมิติ จากนั้นจึงทำ Portfolio Optimization เพื่อควบคุมความเสี่ยงให้อยู่ในระดับเหมาะสม

- ป้องกันความเสี่ยงค่าเงินแบบ Active ระหว่างสกุลเงินบาทและสกุลเงินที่ลงทุน (ดอลลาร์ฮ่องกงหรือหยวน) ซึ่งมีส่วนช่วยให้กองทุนมีผลตอบแทนเหนือกว่ากองทุนหุ้นจีนอื่น ๆ ที่ป้องกันความเสี่ยงค่าเงิน USD/THB จากการลงทุนในกองทุนหุ้นจีนหลักในสกุลเงินดอลลาร์สหรัฐฯ

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นเวียดนาม: K-VIETNAM-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในหุ้นเวียดนาม ซึ่งดำเนินธุรกิจหรือได้รับผลประโยชน์จากการเติบโตทางเศรษฐกิจ หรือมีทรัพย์สินส่วนใหญ่มาจากการเติบโตทางเศรษฐกิจของประเทศเวียดนาม

- บริหารโดยทีมผู้จัดการกองทุนชาวไทยที่มีประสบการณ์ ลดการเสียค่าธรรมเนียมหลายต่อจากการลงทุนผ่าน Feeder Fund

- เป็นกองทุนที่สร้างผลตอบแทนได้เป็นลำดับต้น ๆ ของกองทุนเวียดนามในไทย ตลอดช่วง 3 ปีที่ผ่านมา และมีค่าธรรมเนียมไม่แพง

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นอินเดีย: KKP INDIA-UH-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

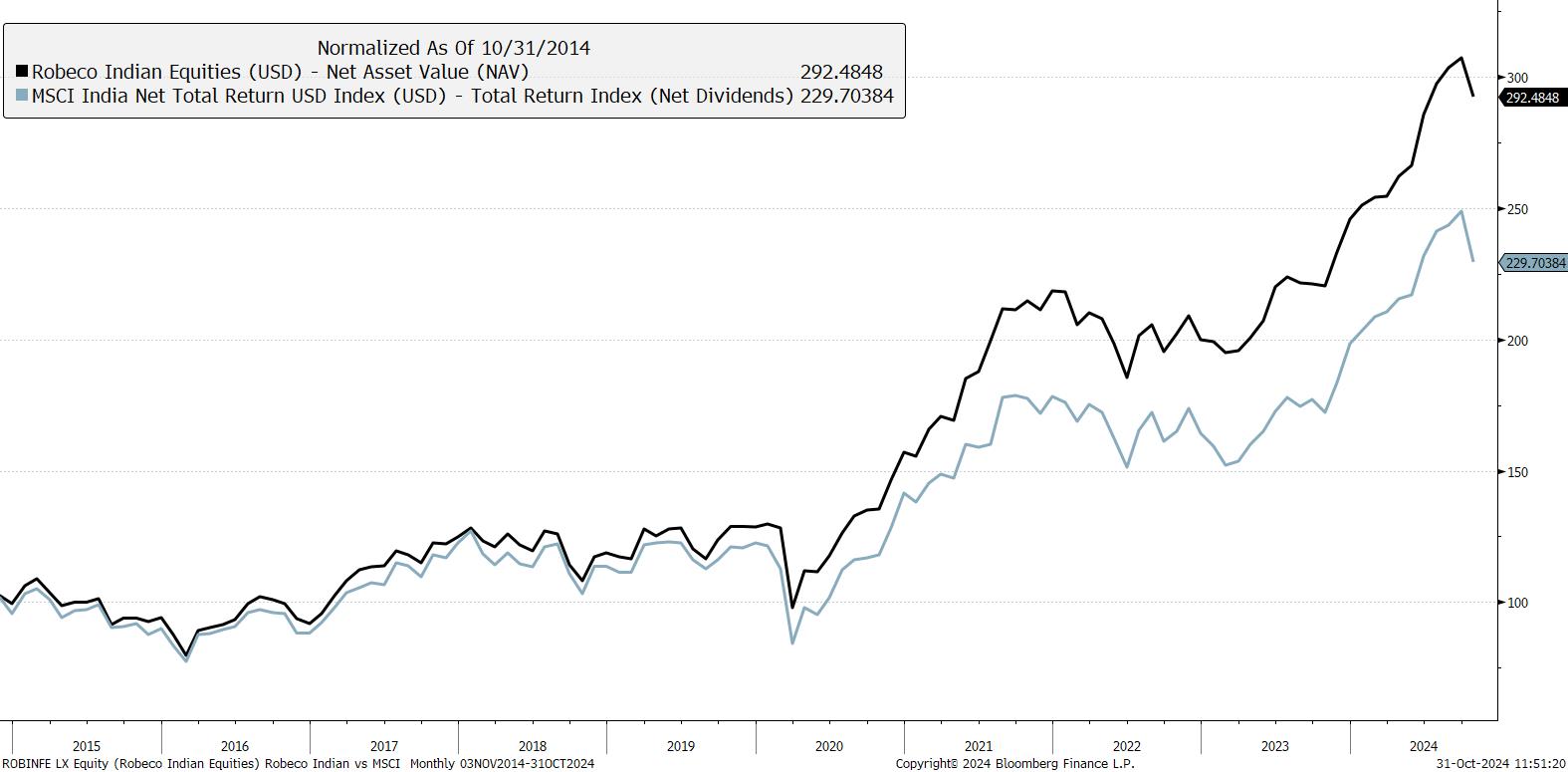

- ลงทุนในหุ้นอินเดียผ่านกองทุนหลัก Robeco Indian Equities ซึ่งมีปรัชญาการลงทุนที่ยืดหยุ่น เน้นสร้างผลตอบแทนเหนือกว่าดัชนี MSCI India Total Net Return

- กระจายลงทุนในหุ้นอินเดียที่มี Market Cap. แตกต่างกัน โดยกองทุนสามารถสร้างผลตอบแทนส่วนเพิ่มได้เฉลี่ยประมาณ 3% ต่อปี เมื่อเทียบกับ Benchmark

- มีทีมนักวิเคราะห์เป็นชาวอินเดียอยู่ที่ Mumbai รวมถึงผู้จัดการกองทุน Abhay Laijawala บริหารกลยุทธ์มาตั้งแต่จัดตั้งกอง ซึ่งเป็นข้อพิสูจน์ถึงความเชี่ยวชาญและความต่อเนื่องในการบริหารจัดการกองทุน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นไทย: ASP-SMESSF

สรุปรายละเอียดและจุดเด่นกองทุน

- กองทุนหุ้นไทยที่เน้นลงทุนในบริษัทขนาดกลางและขนาดเล็ก ทั้งที่จดทะเบียนใน SET และ mai รวมถึงการจองซื้อตั้งแต่ช่วง IPO

- มีกลยุทธ์การคัดเลือกหุ้นแบบ Bottom-Up เพื่อเฟ้นหาหุ้นปัจจัยพื้นฐานดี และมีแนวโน้มเติบโตระยะยาว โดยจะต้องมีมูลค่าหลักทรัพย์ไม่เกิน 80,000 ล้านบาท ก่อนวันเข้าลงทุน

- ปรัชญาการลงทุนของกองทุนเชื่อว่าหุ้นขนาดกลางและเล็กที่มีศักยภาพ จะมีโอกาสสร้างผลตอบแทนแบบก้าวกระโดดได้มากกว่าหุ้นขนาดใหญ่

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

กองทุนผสม: UGBF-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก JPM Global Balanced C (acc) – USD (hedged) บริหารโดยผู้จัดการกองทุนที่มีประสบการณ์ทั้งในองค์กรและในอุตสาหกรรมเฉลี่ยมากกว่า 20 ปี

- เน้นไปที่การจัดพอร์ตประเภท 50/50 คือหุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50%

- กองทุนสามารถเอาชนะตลาดได้ในระยะยาวเมื่อเทียบกับดัชนีชี้วัด และมีผลตอบแทนโดดเด่นเหนือกว่ากองทุนอื่น ๆ ในประเภทเดียวกัน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ตราสารหนี้โลก: UGIS-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก PIMCO GIS Income Fund ที่ลงทุนในตราสารหนี้ทั่วโลก

- มีจุดเด่นที่การลงทุนแบบเชิงรุก (Active) ปรับสัดส่วนให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนเป็นรายได้ที่สม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

- บริหารกองทุนโดย PIMCO Asset Management บริษัทจัดการกองทุนที่มีชื่อเสียงด้านกองทุนตราสารหนี้มาอย่างยาวนาน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ตราสารหนี้ไทย: KKP ACT FIXED-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศและต่างประเทศ ไม่ว่าจะเป็นเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน โดยพิจารณาตราสารหนี้ที่มีฐานะการเงินดี และสภาพคล่องสูง

- บริหารจัดการแบบ Dynamic ซึ่งจะปรับอายุเฉลี่ยของตราสารหนี้ในกองทุนให้เหมาะสมกับสภาวะตลาด และคัดเลือกตราสารหนี้ภาคเอกชนด้วยความเสี่ยงที่เหมาะสม

- กองทุนมีผลการดำเนินงานที่โดดเด่น บริหารงานโดยผู้จัดการกองทุนมากประสบการณ์ที่เคยได้รับรางวัล Morningstar Awards 2 ปีซ้อน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ทองคำ: SCBGOLDH-SSF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก SPDR Gold Trust ซึ่งเป็นกองทุนที่มีการซื้อขายและถือทองคำมากที่สุดในโลก

- SCBGOLDH-SSF มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ทำให้ทิศทางของราคากองทุนสอดคล้องกับราคาทองในสกุลดอลลาร์สหรัฐ

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

โพยกองทุน RMF แนะนำ

มุมมองการลงทุนโดย Finnomena Funds ณ เดือนพฤศจิกายน 2024

หุ้นโลก: KKP GNP RMF-UH

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Capital Group – New Perspective Fund ที่ลงทุนในหุ้นทั่วโลก ซึ่งมีส่วนร่วมกับการเปลี่ยนแปลงด้านการค้าและเศรษฐกิจระหว่างประเทศของโลกอนาคต

- มีสไตล์การลงทุนที่สร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป โดยที่ผลตอบแทนมีความสัมพันธ์กับหุ้นโลก MSCI ACWI

- ทีมผู้จัดการกองทุนขนาดใหญ่ประสบการณ์สูง โดย Portfolio Turnover ค่อนข้างต่ำเฉลี่ยที่ 25% และมีหุ้นกว่า 60% ถือครองมานานกว่า 5 ปี

- เลือกหุ้นแบบ Bottom-Up และไม่ได้มี High Conviction มากเกินไปจนทำให้มีการลงทุนในแต่ละอุตสาหกรรมผิดเพี้ยนไปจากดัชนีอ้างอิง

- KKP GNP-SSF ไม่มีการป้องกันความเสี่ยงค่าเงิน ซึ่งในระยะสั้นช่วยลดต้นทุนการป้องกันความเสี่ยงที่ปัจจุบันอยู่ในระดับสูง

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นกลุ่มเทคโนโลยี: B-INNOTECHRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Fidelity Funds – Global Technology ที่ลงทุนในหุ้นเทคโนโลยีทั่วโลก

- บริหารโดยผู้จัดการกองทุน ‘Hyun Ho Sohn’ มากว่า 11 ปี และร่วมงานกับ Fidelity มากว่า 18 ปี

- คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง จัดออกมาเป็นพอร์ตหุ้นเทคโนโลยี P/E ต่ำ และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

- เหมาะกับการเป็นกองทุนหุ้นเทคโนโลยีเพื่อลงทุนระยะยาว จากผลตอบแทนที่โดดเด่นนับตั้งแต่จัดตั้งกองทุน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นกลุ่มสุขภาพ: SCBRMGHC

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Janus Henderson Global Life Sciences Fund ซึ่งลงทุนในหุ้นกลุ่มอุตสาหกรรมสุขภาพทั่วโลก

- บริหารโดยผู้จัดการกองทุนที่มีประวัติการศึกษาในสายวิทยาศาสตร์สุขภาพ และมีประวัติการบริหารกองทุน Healthcare มานานกว่า 20 ปี

- มีการลงทุนหุ้น Healthcare หลากหลายธีม เช่น ผู้ผลิตยา ธุรกิจไบโอเทคโนโลยี ผู้ให้บริการด้านประกันสุขภาพ และมีการปรับเปลี่ยนสัดส่วนให้เหมาะสมอยู่เสมอ

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นสหรัฐฯ คุณค่า: AFMOATHRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก VanEck Morningstar Wide Moat ETF เน้นธุรกิจที่มีความสามารถในการแข่งขันสูง ทนทานทุกสภาวะตลาด และเป็นผู้นำในอุตสาหกรรม

- มีการควบคุมความเสี่ยงด้วยวิธีการเชิง Valuation และการกระจายน้ำหนักลงทุนแบบให้น้ำหนักรายหุ้นเท่ากัน (Equal Weight) ซึ่งช่วยให้ความเสี่ยงของพอร์ตอยู่ในระดับต่ำ

- ผลตอบแทนในระยะยาวเหนือกว่าดัชนี S&P500 จากการรักษา Drawdown ให้ต่ำ และได้ผลตอบแทนที่ดีในช่วงตลาดขาขึ้น

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นสหรัฐฯ เติบโต: B-USALPHARMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก JPMorgan Funds – US Growth Fund โดยเน้นเอาชนะดัชนี Russell 1000 Growth ซึ่งเป็นดัชนีชี้วัดหุ้นเติบโตในสหรัฐฯ

- คัดเลือกหุ้นระหว่าง 60-80 บริษัท และพิจารณาเรื่อง Price Momentum เพื่อให้การลงทุนมีความสามารถในการ Capture Upside ได้ดีในช่วงตลาดขาขึ้น และบริหาร Downside ได้อย่างมีประสิทธิภาพในช่วงตลาดขาลง

- มีทีมบริหารประสบการณ์สูงในการทำกลยุทธ์มาตั้งแต่ปี 2005 พิสูจน์ด้วยผลการดำเนินงานของกองทุนหลักที่โดดเด่นอย่างมากเมื่อเทียบกับกลุ่ม US Large-Cap Growth

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นเอเชียตลาดเกิดใหม่: B-ASIARMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก Invesco Asian Equity Fund ในหุ้นของบริษัทที่จดทะเบียนในภูมิภาคเอเชีย (ไม่รวมญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์)

- บริหารแบบเชิกรุก (Active) ค้นหาหุ้นเอเชียขนาดใหญ่ มีสภาพคล่องสูง พร้อมด้วยกลยุทธ์กระจายพอร์ตการลงทุนแบบมืออาชีพ ที่บางจังหวะได้เพิ่มน้ำหนักในหุ้นเอเชียบางตลาดที่หลายคนมองข้าม (Contrarian)

- ผลการดำเนินงานในอดีตของกองทุนทำได้ดีกว่าดัชนีชี้วัดนับตั้งแต่จัดตั้งกองทุน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นอินเดีย: B-INDIAMRMF

สรุปรายละเอียดและจุดเด่นกองทุน

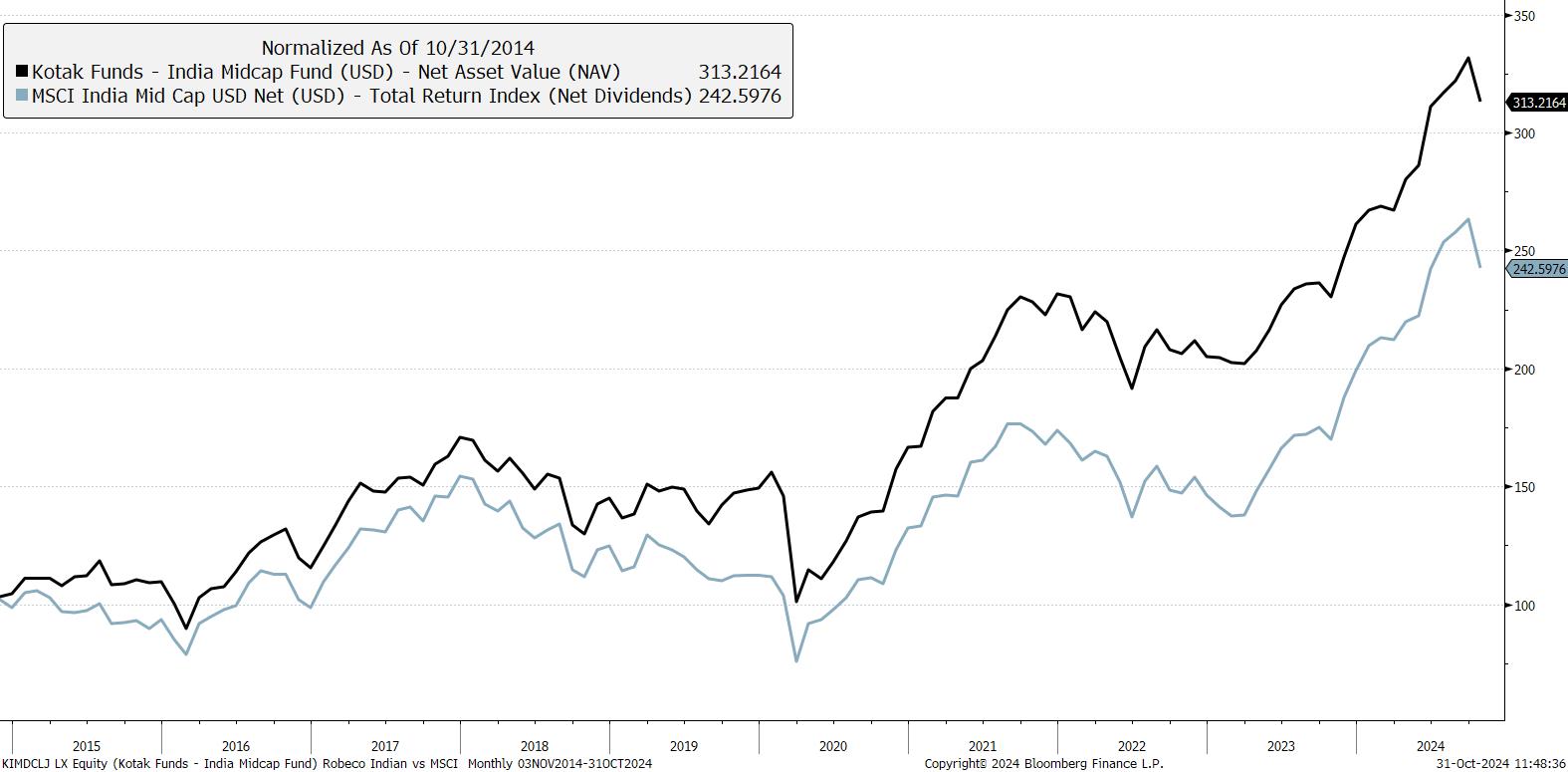

- ลงทุนในกองทุนหลัก Kotak Funds – India Midcap Fund ซึ่งเน้นไปที่หุ้นอินเดียขนาดกลางเป็นส่วนใหญ่ เพื่อรับอานิสงค์กลุ่ม Middle-Class ที่กำลังเติบโต

- กองทุนหลักมีผลการดำเนินงานที่โดดเด่นมากว่า 10 ปี

- B-INDIARMF มีนโยบายการบริหาร FX Hedging Policy อย่าง Active ทำให้ผลการดำเนินงานส่งต่อมาได้อย่างเต็มที่ในระยะยาว

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นจีน: SCBRMMLCA

สรุปรายละเอียดและจุดเด่นกองทุน

- มีนโยบายลงทุนในหุ้นจีนแบบ All China บริหารโดยทีมผู้จัดการกองทุนที่เฉพาะทางใน Machine Learning และมีประสบการณ์สูงของบลจ. ไทยพาณิชย์

- คัดเลือกหุ้นด้วย Machine Learning โดยใช้ข้อมูลหลากหลายมิติ จากนั้นจึงทำ Portfolio Optimization เพื่อควบคุมความเสี่ยงให้อยู่ในระดับเหมาะสม

- ป้องกันความเสี่ยงค่าเงินแบบ Active ระหว่างสกุลเงินบาทและสกุลเงินที่ลงทุน (ดอลลาร์ฮ่องกงหรือหยวน) ซึ่งมีส่วนช่วยให้กองทุนมีผลตอบแทนเหนือกว่ากองทุนหุ้นจีนอื่น ๆ ที่ป้องกันความเสี่ยงค่าเงิน USD/THB จากการลงทุนในกองทุนหุ้นจีนหลักในสกุลเงินดอลลาร์สหรัฐฯ

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นเวียดนาม: PRINCIPAL VNEQRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- เป็นกองทุนแรกของประเทศไทยที่ทำการลงทุนในเวียดนามโดยตรง ทั้งหุ้น และ ETF

- วิเคราะห์และจัดพอร์ตโดยผู้จัดการกองทุนชาวไทยและเวียดนาม ซึ่งเชี่ยวชาญในการเลือกหุ้น และหา Sector ที่มีโอกาสเติบโตระยะยาว ด้วยมูลค่าที่เหมาะสม

- ใช้กลยุทธ์ Core-Satellite Port เน้นผลตอบแทนระยะยาว และมีการสับเปลี่ยนหุ้นบางส่วนตามสภาวะตลาดเพื่อเพิ่มผลตอบแทนระยะสั้น

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

หุ้นไทย: ASP-SMERMF

สรุปรายละเอียดและจุดเด่นกองทุน

- กองทุนหุ้นไทยที่เน้นลงทุนในบริษัทขนาดกลางและขนาดเล็ก ทั้งที่จดทะเบียนใน SET และ mai รวมถึงการจองซื้อตั้งแต่ช่วง IPO

- มีกลยุทธ์การคัดเลือกหุ้นแบบ Bottom-Up เพื่อเฟ้นหาหุ้นปัจจัยพื้นฐานดี และมีแนวโน้มเติบโตระยะยาว โดยจะต้องมีมูลค่าหลักทรัพย์ไม่เกิน 80,000 ล้านบาท ก่อนวันเข้าลงทุน

- ปรัชญาการลงทุนของกองทุนเชื่อว่าหุ้นขนาดกลางและเล็กที่มีศักยภาพ จะมีโอกาสสร้างผลตอบแทนแบบก้าวกระโดดได้มากกว่าหุ้นขนาดใหญ่

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

กองทุนผสม: UGBFRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก JPM Global Balanced C (acc) – USD (hedged) บริหารโดยผู้จัดการกองทุนที่มีประสบการณ์ทั้งในองค์กรและในอุตสาหกรรมเฉลี่ยมากกว่า 20 ปี

- เน้นไปที่การจัดพอร์ตประเภท 50/50 คือหุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50%

- กองทุนสามารถเอาชนะตลาดได้ในระยะยาวเมื่อเทียบกับดัชนีชี้วัด และมีผลตอบแทนโดดเด่นเหนือกว่ากองทุนอื่น ๆ ในประเภทเดียวกัน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ตราสารหนี้โลก: UGISRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก PIMCO GIS Income Fund ที่ลงทุนในตราสารหนี้ทั่วโลก

- มีจุดเด่นที่การลงทุนแบบเชิงรุก (Active) ปรับสัดส่วนให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนเป็นรายได้ที่สม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

- บริหารกองทุนโดย PIMCO Asset Management บริษัทจัดการกองทุนที่มีชื่อเสียงด้านกองทุนตราสารหนี้มาอย่างยาวนาน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ตราสารหนี้ไทย: KKP INRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศและต่างประเทศ ไม่ว่าจะเป็นเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน โดยพิจารณาตราสารหนี้ที่มีฐานะการเงินดี และสภาพคล่องสูง

- บริหารจัดการแบบ Dynamic ซึ่งจะปรับอายุเฉลี่ยของตราสารหนี้ในกองทุนให้เหมาะสมกับสภาวะตลาด และคัดเลือกตราสารหนี้ภาคเอกชนด้วยความเสี่ยงที่เหมาะสม

- กองทุนมีผลการดำเนินงานที่โดดเด่น บริหารงานโดยผู้จัดการกองทุนมากประสบการณ์ที่เคยได้รับรางวัล Morningstar Awards 2 ปีซ้อน

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ทองคำ: BGOLDRMF

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในกองทุนหลัก SPDR Gold Trust ซึ่งเป็นกองทุนที่มีการซื้อขายและถือทองคำมากที่สุดในโลก

- BGOLDRMF ไม่ป้องกันความเสี่ยงอัตราแลกเปลี่ยน ทำให้ทิศทางของราคากองทุนสอดคล้องกับราคาทองแท่งในสกุลเงินบาท

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

โพยกองทุน ThaiESG แนะนำ

มุมมองการลงทุนโดย Finnomena Funds ณ เดือนพฤศจิกายน 2024

หุ้นไทย: ASP-THAIESG

สรุปรายละเอียดและจุดเด่นกองทุน

- เน้นลงทุนในหุ้นจดทะเบียนใน SET และ/หรือ mai ที่ได้รับการคัดเลือกและยอมรับว่ามีความโดดเด่นด้าน ESG โดยจะลงทุนในบริษัทที่ได้รับการจัดอันดับ SET ESG Rating ตั้งแต่ BBB ขึ้นไป

- มีผู้จัดการกองทุนคือ ‘คุณทิพย์วดี อภิชัยสิริ’ ซึ่งมีประสบการณ์ในการบริหารกองทุนหุ้นไทยที่โดดเด่นมาอย่างยาวนาน ผ่านกองทุน ASP-SME

- บลจ. แอสเซท พลัส โดดเด่นในเรื่อง Stock Selection โดยสามารถบริหารจัดการกองทุนหุ้ยไทยให้มีผลการดำเนินงานชนะตลาดได้ในระยะยาว

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

กองทุนผสม: KTAG70/30-THAIESG

สรุปรายละเอียดและจุดเด่นกองทุน

- ลงทุนในหุ้นที่ผ่านการคัดเลือก SET ESG Rating ในระดับ A ขึ้นไป สัดส่วน 70% และตราสารหนี้ประเภท Green Bond, Sustainability Bond และ Sustainability – Linked Bond สัดส่วน 30%

- เน้นกลยุทธ์การลงทุนที่มุ่งหวังให้ผลประกอบการสูงกว่าดัชนีชี้วัด (Active Management) ทั้งในส่วนตราสารหนี้และตราสารทุน

- ผ่านกระบวนการวิเคราะห์การลงทุนแบบ ESG Integration และวิเคราะห์ข้อมูลพื้นฐานรายบริษัทแบบเชิงลึกจากฝ่ายวิจัยของ บลจ.

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

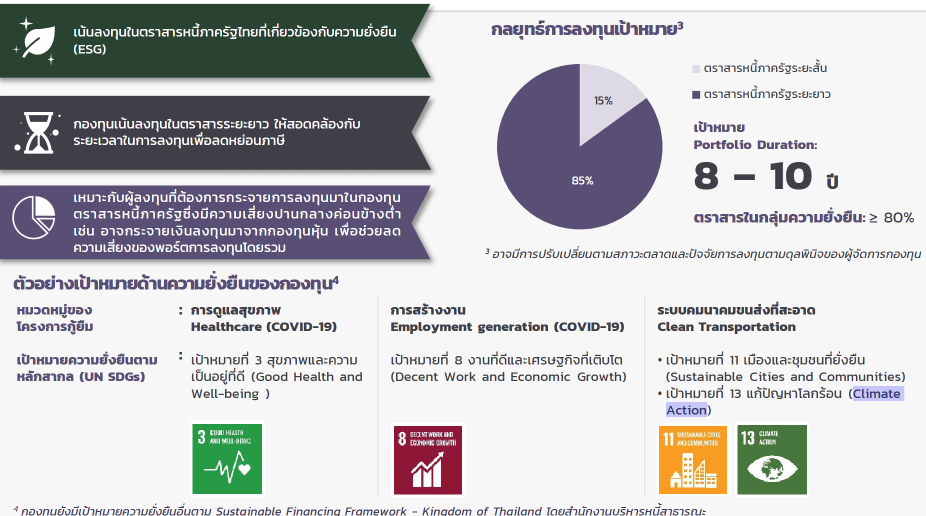

ตราสารหนี้ไทย: KKP GB THAIESG

สรุปรายละเอียดและจุดเด่นกองทุน

- เน้นลงทุนในตราสารหนี้ภาครัฐระยะยาว เพื่อสอดคล้องกับระยะเวลาในการลงทุนสำหรับลดหย่อนภาษี (ลงทุนอย่างน้อย 8 ปี)

- คาดการณ์อายุตราสารหนี้เฉลี่ยในพอร์ต 9 ปี บริหารโดยผู้จัดการกองทุนมากประสบการณ์ของ บลจ. เกียรตินาคินภัทร

- ที่ผ่านมา บลจ. สามารถสร้างผลการดำเนินงานกองตราสารหนี้อื่น ๆ ได้โดดเด่น และคว้ารางวัลการบริหารกองทุนตราสารหนี้มาอย่างต่อเนื่อง

ศึกษารายละเอียด นโยบาย ข้อมูล และความเสี่ยงของกองทุนเพิ่มเติม คลิกเลย

ขั้นตอนการคัดเลือกกองทุน

การคัดเลือกกองทุนลดหย่อนภาษีสำหรับปี 2024 ทั้ง RMF SSF และ Thai ESG เราได้พิจารณาจากกองทุน F-Pick ในปัจจุบัน และทำการวิเคราะห์เชิงปริมาณ (Quantitative Screening) และวิเคราะห์เชิงคุณภาพ (Qualitative Screening) เพื่อให้ได้กองทุนลดหย่อนภาษีที่ดีที่สุดสำหรับการลงทุนในระยะยาวจากกองทุนที่มีอยู่ทั้งหมดในประเทศไทย โดยมีรายละเอียด ดังนี้

การวิเคราะห์เชิงปริมาณ (Quantitative Screening)

เราพิจารณาผลการดำเนินงานย้อนหลังระยะยาว (Long-Term Past Performance) ของกองทุนหลักในต่างประเทศเพื่อให้เห็นถึงผลการดำเนินงานในระยะยาวอย่างแท้จริง ทั้งในแง่ของผลตอบแทนและความเสี่ยงที่สอดคล้องกับระยะเวลาลงทุนในกลุ่มกองทุนลดหย่อนภาษี

แม้ว่าผลตอบแทนในอดีตจะไม่ได้การันตีผลตอบแทนในอนาคต แต่ผลการดำเนินงานย้อนหลังในระยะยาวได้พิสูจน์ความสามารถในการบริหารจัดการของผู้จัดการกองทุนผ่านวัฏจักรเศรษฐกิจต่าง ๆ ซึ่งเป็นข้อพิสูจน์ว่ากองทุนดังกล่าวเหมาะสมสำหรับการลงทุนในระยะยาวอย่างแท้จริง

การวิเคราะห์เชิงคุณภาพ (Qualitative Screening)

นอกเหนือจากผลการดำเนินงานในอดีตที่เป็นหลักฐานของความสำเร็จในอดีตของกองทุนแล้ว เราได้พิจารณาปัจจัยเชิงคุณภาพของกองทุนเพื่อที่จะได้มั่นใจว่าความสามารถในอดีตจะสามารถส่งต่อไปยังผลการดำเนินงานในอนาคตได้อย่างต่อเนื่อง

โดยพิจารณาในเรื่องของปรัชญาการลงทุน (Investment Philosophy) และกระบวนการการลงทุน (Investment Process) เพื่อดูว่าภาพรวมการบริหารของกองทุนจะสามารถสร้างผลการดำเนินงานได้ดีต่อเนื่องไปในระยะยาวได้หรือไม่

อีกทั้งได้เพิ่มการพิจารณาในส่วนของนโยบายการบริหารความเสี่ยงด้านอัตราแลกเปลี่ยน (FX Hedging Policy) เนื่องจากสถานการณ์ค่าเงินที่ผันผวนและต้นทุนในการป้องกันความเสี่ยงเรื่องค่าเงินในปัจจุบันเป็นข้อพิสูจน์แล้วว่าเป็นหนึ่งในปัจจัยสำคัญที่ควรคำนึงก่อนการลงทุนในกองทุนรวม และส่งผลต่อผลการดำเนินงานของกองทุนเป็นอย่างมาก โดยจะเห็นว่าเราให้ความสำคัญกับการวิเคราะห์เชิงคุณภาพในหลายมิติ เพื่อที่จะทำให้ผลการดำเนินงานของกองทุนสามารถสะท้อนออกมาสู่นักลงทุนได้อย่างมีประสิทธิภาพสูงสุด

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | บางกองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ลดหย่อนภาษีด้วยกองทุน Thai ESG ซื้อเท่าไหร่ให้คุ้มค่าที่สุด? รายได้เท่านี้ ลงทุน Thai ESG ได้เท่าไหร่ ประหยัดภาษีได้กี่บาท? ใครที่ปีนี้ลงทุนกับ SSF RMF ไปเยอะแล้ว ยังควรซื้อ Thai ESG เพิ่มอีกไหม? บทความนี้จะสรุปให้เห็นภาพแบบชัด ๆ เพื่อให้ทุกคนสามารถนำไปวางแผนภาษีปีนี้ได้อย่างเหมาะสม

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

ทบทวนเงื่อนไข Thai ESG – SSF – RMF ซื้อได้เท่าไหร่

- Thai ESG ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้รวมทั้งปี และไม่เกิน 300,000 บาท

- SSF ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้รวมทั้งปี และไม่เกิน 200,000 บาท

- RMF ลงทุนได้สูงสุดไม่เกิน 30% ของรายได้รวมทั้งปี และไม่เกิน 500,000 บาท

ทั้งนี้ กองทุน SSF กับ RMF เมื่อนำมาคำนวณรวมกับกองทุนการออมเพื่อการเกษียณอายุอื่น ๆ ได้แก่ กองทุนสำรองเลี้ยงชีพ (PVD), กองทุนบำเหน็จบำนาญข้าราชการ (กบข.), กองทุนสงเคราะห์ครูโรงเรียนเอกชน, กองทุนการออมแห่งชาติ (กอช.) และประกันชีวิตแบบบำนาญ จะลงทุนรวมกันได้ไม่เกิน 500,000 บาท

รายได้เท่านี้ ซื้อ Thai ESG ได้สูงสุดเท่าไหร่

หากคำนวณตามเงื่อนไขรายได้ เราจะสามารถซื้อกองทุน Thai ESG หรือ ‘กองทุนรวมไทยเพื่อความยั่งยืน’ ในแต่ละช่วงรายได้ โดยวงเงินลดหย่อนของ Thai ESG จะไม่นับรวมกับกองทุนการออมเพื่อการเกษียณอายุอื่น ๆ ดังนี้

- เงินเดือน 15,000 บาท รายได้รวมทั้งปี 180,000 บาท ซื้อ Thai ESG ได้สูงสุด 54,000 บาท

- เงินเดือน 20,000 บาท รายได้รวมทั้งปี 240,000 บาท ซื้อ Thai ESG ได้สูงสุด 72,000 บาท

- เงินเดือน 25,000 บาท รายได้รวมทั้งปี 300,000 บาท ซื้อ Thai ESG ได้สูงสุด 90,000 บาท

- เงินเดือน 35,000 บาท รายได้รวมทั้งปี 420,000 บาท ซื้อ Thai ESG ได้สูงสุด 126,000 บาท

- เงินเดือน 50,000 บาท รายได้รวมทั้งปี 600,000 บาท ซื้อ Thai ESG ได้สูงสุด 180,000 บาท

- เงินเดือน 100,000 บาท รายได้รวมทั้งปี 1,200,000 บาท ซื้อ Thai ESG ได้สูงสุด 300,000 บาท

- เงินเดือน 500,000 บาท รายได้รวมทั้งปี 6,000,000 บาท ซื้อ Thai ESG ได้สูงสุด 300,000 บาท

หมายเหตุ: เงินเดือน 15,000 บาท 20,000 บาท และ 25,000 บาท ไม่จำเป็นต้องซื้อกองทุน Thai ESG เนื่องจากรายได้ไม่ถึงเกณฑ์เสียภาษี

วิธีวางแผนลงทุน Thai ESG ให้ประหยัดภาษีแบบคุ้มค่า

ตัวเลขข้างต้นนั้นเป็นจำนวนเงินสูงสุดที่เราสามารถลงทุนได้ แต่ถ้าอยากรู้ว่าควรซื้อกี่บาทถึงจะเหมาะสมและพอดีกับการวางแผนภาษี สิ่งที่ต้องทำก็คือการคำนวณเงินได้สุทธิเพื่อหาฐานภาษีตามขั้นบันได

โดยใช้สูตร เงินได้สุทธิ = รายได้ทั้งปี – ค่าใช้จ่าย – ค่าลดหย่อน

ตัวอย่างเช่น: เราเป็นพนักงานออฟฟิศ รายได้ต่อเดือน 50,000 บาท รวมเป็นรายได้ต่อปี 600,000 บาท

จากนั้นให้นำไปหักค่าใช้จ่ายส่วนตัว 100,000 บาท (รายได้ประจำสามารถหักค่าใช้จ่ายได้ 50% ไม่เกิน 100,000 บาท) และหักค่าลดหย่อนต่าง ๆ ที่มี ซึ่งพื้นฐานเลยก็อย่างเช่น ค่าลดหย่อนส่วนตัว 60,000 บาท ประกันสังคม 9,000 บาท เป็นต้น

คิดตามนี้ แปลว่าเงินได้สุทธิ เท่ากับ 600,000 – 100,000 – 60,000 – 9,000 = 431,000 บาท

แล้วค่อยนำเงินได้สุทธิจำนวนนี้ไปคำนวณตามเงื่อนไขของ ThaiESG ที่ลงทุนได้สูงสุด 30% และไม่เกิน 300,000 บาท ซึ่งในกรณีนี้เราจะลงทุนได้ที่จำนวน 180,000 บาท

– อ่านเพิ่มเติม สรุปวิธีคำนวณภาษี ปี 2567: จับมือสอนตั้งแต่เริ่มต้น ครบจบทุกขั้นตอน

อย่างไรก็ดี แม้การซื้อกองทุนลดหย่อนภาษีให้มากที่สุดเท่าที่จะทำได้ จะช่วยเปลี่ยนภาษีที่ต้องจ่ายเป็นเงินออมได้มากเท่านั้น และยังตอบโจทย์เป้าหมายการเงินในระยะยาว แต่อย่าลืมพิจารณาปัจจัยอื่น ๆ ในชีวิตควบคู่กันไปด้วย อาทิ

1. สภาพคล่องทางการเงิน: ถ้าลงทุนแล้วจะทำให้เงินขาดมือ หรืออาจเกิดปัญหาทางการเงินตามมาหรือไม่ เพราะอย่าลืมว่า Thai ESG รวมทั้ง SSF RMF เป็นการลงทุนระยะยาวในการรอคอย

2. ผลตอบแทนและความเสี่ยงที่รับได้: ควรเลือกลงทุนให้เหมาะสมกับตัวเอง ถ้ารู้ตัวว่ารับความเสี่ยงจาก Thai ESG ไม่ได้ การมองหาตัวช่วยลดหย่อนภาษีอื่น ๆ น่าจะเหมาะกว่า

3. ฐานภาษีของตัวเอง: ยิ่งฐานภาษีสูง การลดหย่อนยิ่งจำเป็นและคุ้มค่า แต่ถ้าไม่ได้มีกระแสเงินสดที่เพียงพอขนาดนั้น แนะนำให้ซื้อเพื่อลดฐานภาษีตัวเองลงก็ได้ เช่น ตอนนี้เสียภาษีที่ฐาน 15% เราก็ซื้อ Thai ESG เพื่อให้ฐานภาษีเหลือ 10% เพื่อจะได้จ่ายภาษีเบาลง

สุดท้ายนี้ Finnomena Funds สรุปออกมาเป็นตารางให้เห็นภาพชัด ๆ ว่าเราสามารถซื้อ SSF-RMF ควบคู่กับ Thai ESG ได้เท่าไหร่ แบบเต็มแม็ก โดยคิดจากเงินได้สุทธิ พร้อมเปรียบเทียบกับฐานภาษีในแต่ละช่วง เพื่อให้ทุกคนนำไปวางแผนต่อได้ง่ายยิ่งขึ้น

คำอธิบายตารางเพิ่มเติม

- เงินได้สุทธิ คือรายได้รวมทั้งปี หักด้วยค่าใช้จ่ายและค่าลดหย่อนอื่น ๆ

- เงินลงทุนสูงสุด คำนวณจากเงื่อนไข SSF ที่ลงทุนได้ไม่เกิน 30% ของรายได้ สูงสุด 200,000 บาท, RMF ไม่เกิน 30% ของรายได้ สูงสุด 500,000 บาท และเมื่อรวมกันแล้วต้องไม่เกิน 500,000 บาท

- ThaiESG ลงทุนได้ไม่เกิน 30% ของรายได้ สูงสุด 300,000 บาท ไม่ต้องนับรวมกับกองทุนอื่น ๆ

ศึกษารายละเอียดเพิ่มเติมได้ที่ Thai ESG Hub ศูนย์รวมข้อมูลข่าวสารเกี่ยวกับ Thai ESG ซื้อจบได้ที่นี่ คลิกเลย 👉https://finno.me/thaiesg-hub-ws

คำเตือน

- ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงก่อนตัดสินใจลงทุน และควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนของกองทุน SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน

- การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน

- กองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

- สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ปีนี้ Finnomena Funds ได้คัดสุดยอดกองทุนลดหย่อนภาษี เลือกอย่างเข้มข้นโดย “แบงค์” สายเทคนิค Mr.Messenger The Trend Follower “เจ็ท” สายสวน FundTalk The Contrarian และ “หยง” สายถือยาว MEVT The Long-Term Growth คัดสรรแบบ Exclusive จาก 5 ธีมการลงทุนเด่นของกองทุนลดหย่อนภาษีปี 2024

สำหรับลูกค้า Finnomena สามารถเข้าถึงโพยลับกองทุนภาษี 2024

ได้ที่อีเมล และการแจ้งเตือนบนแอปพลิเคชัน Finnomena

หรือติดต่อสอบถามข้อมูลเพิ่มเติมได้ที่ผู้แนะนำการลงทุนของท่าน

เปิดบัญชีลงทุนกองทุนรวมกับ Finnomena เพื่อดูรายชื่อโพยลับกองทุนภาษี SSF RMF และ Thai ESG คัดเน้น ๆ แบบ Exclusive! คลิกเลย

เปิด 5 ธีมการลงทุนเด่น กองทุนภาษีปี 2024

1. เติบโตทะลุเทรนด์หุ้นสหรัฐฯ โดย Mr.Messenger The Trend Follower

เทรนด์การเติบโตของกำไร สร้างโอกาสทำผลตอบแทนจากการลงทุนในหุ้นสหรัฐฯ ในระยะยาว จากแนวโน้มการเติบโตของกำไรในระยะยาวของบริษัทจดทะเบียนสหรัฐฯ ทั้งในอดีตที่ผ่านมาและคาดว่าจะยังคงเติบโตต่อไปได้จากหลาย ๆ ปัจจัย อาทิ การเติบโตของบริษัทเทคโนโลยี, เทรนด์ AI และ Semiconductor รวมถึงวัฏจักรของอัตราดอกเบี้ยที่มีแนวโน้มขาลง จะเป็นปัจจัยที่ช่วยหนุนแนวโน้มกำไรของบริษัทจดทะเบียนให้ยังคงเติบโตต่อไปได้

ข้อมูลเปรียบเทียบผลการดำเนินงานกองทุน JPMorgan Funds – US Growth Fund เทียบกับดัชนี RUSSELL 1000 Growth และ S&P500 ย้อนหลัง 10 ปี จาก Bloomberg (ข้อมูล ณ วันที่ 30 ต.ค. 2024)

จากการเติบโตของกำไรอย่างต่อเนื่องในระยะยาว ทำให้การลงทุนหุ้นเติบโตสหรัฐฯ ที่มีอัตราการเติบโตสููงมีความน่าสนใจ สำหรับนักลงทุนที่ต้องการการเติบโตของพอร์ตใน Tax Saving Fund ตามมุมมองของ Mr.Messenger

2. หุ้นเทคโนโลยีสวนกระแส โดย FundTalk The Contrarian

ธีมเทคโนโลยียังมีแนวโน้มเติบโตสูงในระยะยาว แต่ต้องเน้นไปที่การเติบโตแบบมีกระแสเงินสดที่ดี (Quality Growth) การลงทุนในกลุ่ม Technology ยังคงเป็น Theme หลักของโลกซึ่งมีอัตราการเติบโตสูง อย่างไรก็ตาม การพิจารณาในเรื่องของการเน้นไปที่การเติบโตแบบมีกระแสเงินสดที่ดี (Quality Growth) มากกว่าการเติบโตแบบ Futuristic Growth เป็นสิ่งสำคัญ เนื่องจากการลงทุนในบริษัทที่มี High Quality Growth จะเป็นสิ่งยืนยันได้ว่าบริษัทที่เข้าไปลงทุนเป็นบริษัทที่ยังคงมีพื้นฐานดี สามารถไปต่อได้ เนื่องจากไม่ใช่ทุกบริษัทจะมีนวัตกรรมและเทคโนโลยีที่จะสามารถเป็นผู้ชนะในตลาด

จากสไตล์การลงทุนที่เน้นไปทาง Contrarian และเน้นลงทุนในหุ้นกลุ่มเทคโนโลยีที่มีโอกาสเติบโตสูง จึงต้องการกองทุนที่ให้ความสำคัญในเรื่องของความผันผวนที่ต่ำกว่ากองทุนหุ้นเติบโตอื่น ๆ และมูลค่าที่เหมาะสม เพื่อเป็นทางเลือกการลงทุนใน Tax Saving Fund ที่ FundTalk The Contrarian แนะนำ

3. คว้าโอกาสกับเศรษฐกิจอินเดียโตแรง โดย FundTalk The Contrarian

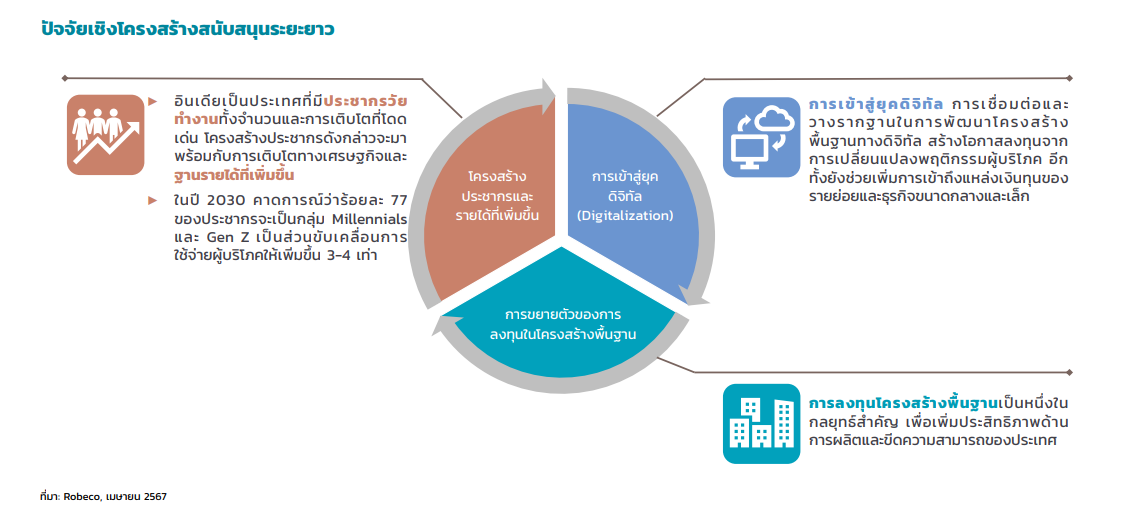

การเติบโตของอินเดียมาจากปัจจัยเชิงโครงสร้างที่แข็งแกร่ง ด้วยการเติบโตทางเศรษฐกิจที่ถูกคาดการณ์ว่าจะเติบโตเป็นอันดับต้น ๆ ของเอเชีย ซึ่งมีปัจจัยสนับสนุนมาจาก 3 ประเด็นหลัก ได้แก่

- ปัจจัยเรื่องโครงสร้างประชากร ซึ่งยังคงมีแนวโน้มปรับตัวเพิ่มสูงขึ้นและส่วนใหญ่ยังคงเป็นวัยทำงานซึ่งเป็นหนึ่งในโครงสร้างที่ช่วยขับเคลื่อนเศรษฐกิจ

- การเข้าสู่ Digitalization ช่วยเปิดโอกาสให้เกิดการพัฒนาและการเปลี่ยนแปลงอย่างรวดเร็ว

- การเติบโตของการพัฒนาโครงสร้างพื้นฐานของภาครัฐ การลงทุนในโครงสร้างพื้นฐาน อาทิ การก่อสร้างถนนและทางรถไฟ เป็นปัจจัยสำคัญที่ช่วยเพิ่มขีดความสามารถและสร้างฐานที่มันคงให้กับเศรษฐกิจอินเดียในระยะยาว

จากประเด็นดังกล่าวข้างต้นเป็นปัจจัยหนุนสำคัญทั้งในด้านการเติบโตในช่วงที่ผ่านมา รวมถึงแนวโน้มของเศรษฐกิจอินเดียในระยะยาวต่อจากนี้ จึงเป็นหนึ่งในธีมการลงทุนที่ FundTalk The Contrarian แนะนำจากการเติบโตทางเศรษฐกิจของอินเดียที่มาจากพื้นฐานอันแข็งแกร่ง จึงมีความน่าสนใจสำหรับลงทุนระยะยาว

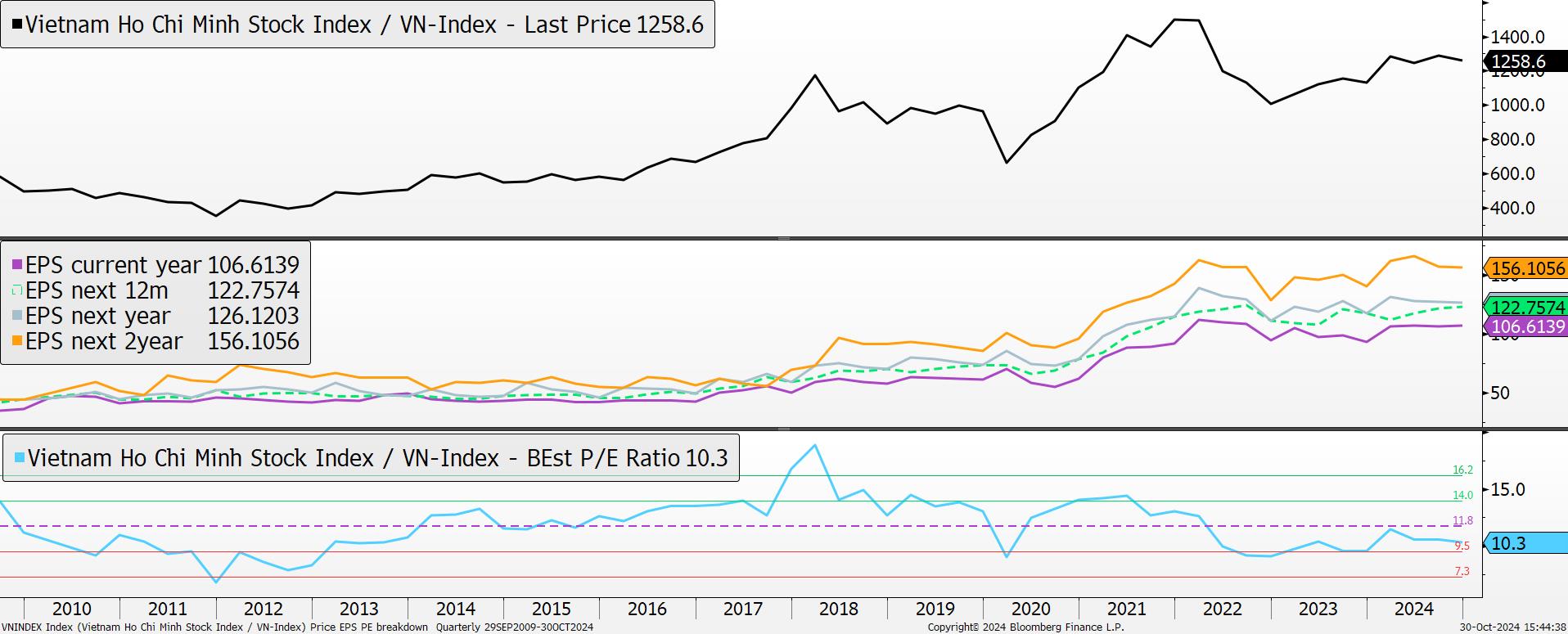

4. เวียดนาม The Hidden Gem แห่งเอเชีย โดย MEVT The Long-Term Growth

เวียดนามระยะยาวปัจจัยหนุนรอบด้าน The Hidden Gem of ASEAN ด้วยขนาดและลักษณะของตลาดที่ยังคงเป็น “ตลาดชายขอบ (Frontier Market)” ทำให้นักลงทุนต่างประเทศส่วนใหญ่อาจจะมีข้อจำกัดในการเข้าถึงการลงทุนในเวียดนาม อย่างไรก็ตาม หากพิจารณาในแง่ของการเติบโตและปัจจัยสนับสนุนต่าง ๆ เวียดนามเป็นอีกหนึ่งประเทศที่อาจเรียกได้ว่าเป็น “Hidden Gem” ที่อาจจะสร้างการเติบโตอย่างก้าวกระโดดอย่างคาดไม่ถึงสำหรับการลงทุนในระยะยาว โดยความน่าสนใจของการลงทุนในเวียดนามมีอยู่หลากหลายมิติ อาทิ

- การขยายตัวทางเศรษฐกิจและโครงสร้างที่น่าสนใจต่อการลงทุน เวียดนามถูกคาดการณ์ว่าการขยายตัวของ GDP ในอีก 5 ปีข้างหน้าจะเติบโตอยู่ที่ระดับประมาณ 7% ต่อปี ถือว่าเป็นหนึ่งในประเทศที่มีอัตราการเติบโตสูงที่สุดในโลก ซึ่งมีปัจจัยสนับลสนุนมาจากตัวเลขการลงทุนตรงจากต่างประเทศที่ขยายตัวต่อเนื่อง (FDI), โครงสร้างประชากรส่วนใหญ่ที่คนส่วนใหญ่ยังคงเป็นวัยทำงาน และโครงสร้างภาษีนิติบุคคลที่น่าดึงดุดต่อการลงทุน

- การเติบโตของรายได้และกำไรของบริษัทที่สูง ซึ่งไม่สอดคล้องกับ Valuation ของตลาดหุ้นเวียดนามที่ส่วนใหญ่มักจะอยู่ต่ำกว่าค่าเฉลี่ย ซึ่งอาจเป็นผลมาจากการที่เวียดนามยังคงเป็นตลาด Frontier Market ทำให้การลงทุนจากต่างประเทศยังคงมีข้อจำกัด

- แนวโน้มจากกระแสเงินลงทุนไหลเข้าจากการ Upgrade ตลาด เวียดนามมีแผนที่จะอัพเกรดตัวเองเป็นตลาด Emerging Market ซึ่งนักวิเคราะห์หลายสำนักคาดการณ์ว่าน่าจะมีความเป็นไปได้อย่างเร็วที่สุดในช่วงปลายปี 2025 ซึ่งจะสนับสนุนทำให้กระแสเงินลงทุนจากนักลงทุนสถาบันต่างประเทศทั้งกองทุนประเภท Active และ Passive พิจารณาเพิ่มสัดส่วนการลงทุนในบริษัทเวียดนามมากขึ้น ซึ่งจะเป็นปัจจัยสนับสนุนต่อราคาหุ้นของเวียดนามในระยะต่อไป

ข้อมูลแสดงความเคลื่อนไหวดัชนี VN Index, Earning Momentum และ Bloomberg Estimate P/E Ratio ย้อนหลัง (ข้อมูล ณ วันที่ 30 ต.ค. 2024) สะท้อนว่า Earning Momentum ในช่วงที่ผ่านมายังคงเติบโต แต่ดัชนีเวียดนามยังอยู่ในระดับที่ถูก

จากโอกาสการเติบโตระยะยาวทั้งในแง่ของการขยายตัวทางเศรษฐกิจและบริษัท รวมถึง Valuation ที่อยู่ในระดับน่าสนใจ เวียดนามน่าสนใจทั้งในมิติ Macroeconomic, Earning และ Valuation สอดคล้องกับกรอบการวิเคราะห์ MEVT ที่ทาง Finnomena ใช้สำหรับการวิเคราะห์การลงทุนในระยะยาว

5. ลดหย่อนเต็มที่ โอกาสล็อก Yield ตราสารหนี้ โดย MEVT The Long-Term Growth

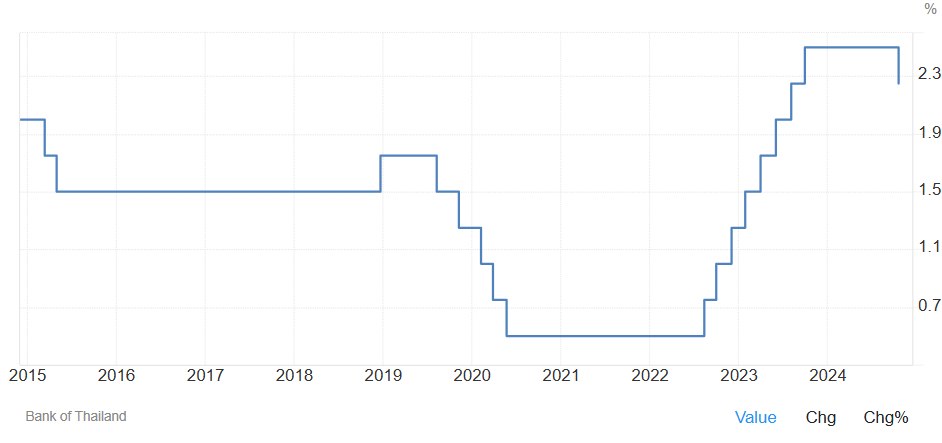

เปิดโอกาสล็อก Yield ตราสารหนี้ ท่ามกลางอัตราดอกเบี้ยไทยที่สูงที่สุดในรอบกว่า 10 ปี เนื่องจากปลายปี 2022 จนถึงปลายปี 2023 ที่ผ่านมา ธนาคารกลางแห่งประเทศไทย (BOT) ประกาศปรับขึ้นอัตราดอกเบี้ยนโยบายมาอย่างต่อเนื่อง จากอัตราเงินเฟ้อที่พุ่งสูงและการปรับขึ้นอัตราดอกเบี้ยนโยบายของหลาย ๆ ประเทศในช่วงที่ผ่านมา ได้สร้างแรงกดดันต่อเสถียรภาพของค่าเงิน จึงมีความจำเป็นที่แบงก์ชาติต้องดำเนินนโยบายการเงินที่ตึงตัวเพื่อรักษาระดับของเสถียรภาพอัตราแลกเปลี่ยนและควบคุมเงินเฟ้อ ทำให้อัตราผลตอบแทนพันธบัตรและการลงทุนในตราสารหนี้ในตลาดมีความน่าสนใจมากขึ้นโดยภาพรวม

ข้อมูลแสดงความเคลื่อนไหวของอัตราดอกเบี้ยนโยบายของไทยย้อนหลัง 10 ปี จาก Trading Economics (ข้อมูล ณ วันที่ 1 พ.ย. 2024) ชี้ให้เห็นว่าระดับของอัตราดอกเบี้ยไทยในปัจจุบันอยู่สูงกว่าในอดีต

จากอัตราดอกเบี้ยนโยบายไทยที่ยังคงอยู่ในระดับสูงและมีแนวโน้มปรับลดลงตามเงินเฟ้อที่ชะลอตัว ทำให้กองทุน Thai ESG ตราสารหนี้ มีความน่าสนใจเนื่องจากรับโอกาสจากการล็อก Yield ที่สูง และโอกาสในเรื่องของราคาตราสารหนี้ในพอร์ตที่ปรับเพิ่มขึ้นตามทิศทางดอกเบี้ยที่มีแนวโน้มลดลง เหมาะกับนักลงทุนที่ยอมรับความเสี่ยงได้ค่อนข้างต่ำ

เปิดบัญชีลงทุนกองทุนรวมกับ Finnomena เพื่อดูรายชื่อโพยลับกองทุนภาษี SSF, RMF และ Thai ESG คัดเน้น ๆ แบบ Exclusive! คลิกเลย

จัดทำโดยบลป. เดฟินิท สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Highlight (คลิกหัวข้อที่สนใจได้เลย)

- โพยลับกองทุนภาษี Mr.Messenger The Trend Follower

- โพยลับกองทุนภาษี FundTalk The Contrarian

- โพยลับกองทุนภาษี MEVT The Long-Term Growth

ลงทุนกองทุนลดหย่อนภาษีระยะยาว อะไรคือปัจจัยสำคัญ ?

การลงทุนโดยทั่วไปแล้วมีหลายปัจจัยที่ต้องนำมาพิจารณา โดยเฉพาะการลงทุนในสินทรัพย์แต่ละประเภทก็จะมีปัจจัยที่ส่งผลกระทบต่อการลงทุนในสินทรัพย์ประเภทนั้น ๆ แตกต่างกัน อย่างเช่น การลงทุนในตราสารหนี้ ก็จะได้รับผลกระทบจากการเปลี่ยนแปลงของอัตราดอกเบี้ย เป็นต้น

อย่างไรก็ตาม สำหรับการลงทุนในระยะยาว สินทรัพย์ที่มักให้ผลตอบแทนสูงที่สุดจากค่าสถิติย้อนหลังที่ผ่านมาก็มักจะเป็นการลงทุนใน “ตราสารทุน” หรือ “หุ้น” เปรียบเสมือนเป็นการลงทุนในบริษัทซึ่งเราเข้าไปมีส่วนร่วมในการเป็นเจ้าของกิจการ นั่นหมายความว่ายิ่งบริษัทมี “กำไร” (Earnings) ที่สามารถเติบโตขึ้นมาได้ในระยะยาวก็จะทำให้การลงทุนมีโอกาสสร้างผลตอบแทนขึ้นมาได้ ซึ่งถือเป็นปัจจัยที่สำคัญที่สุดในการลงทุน

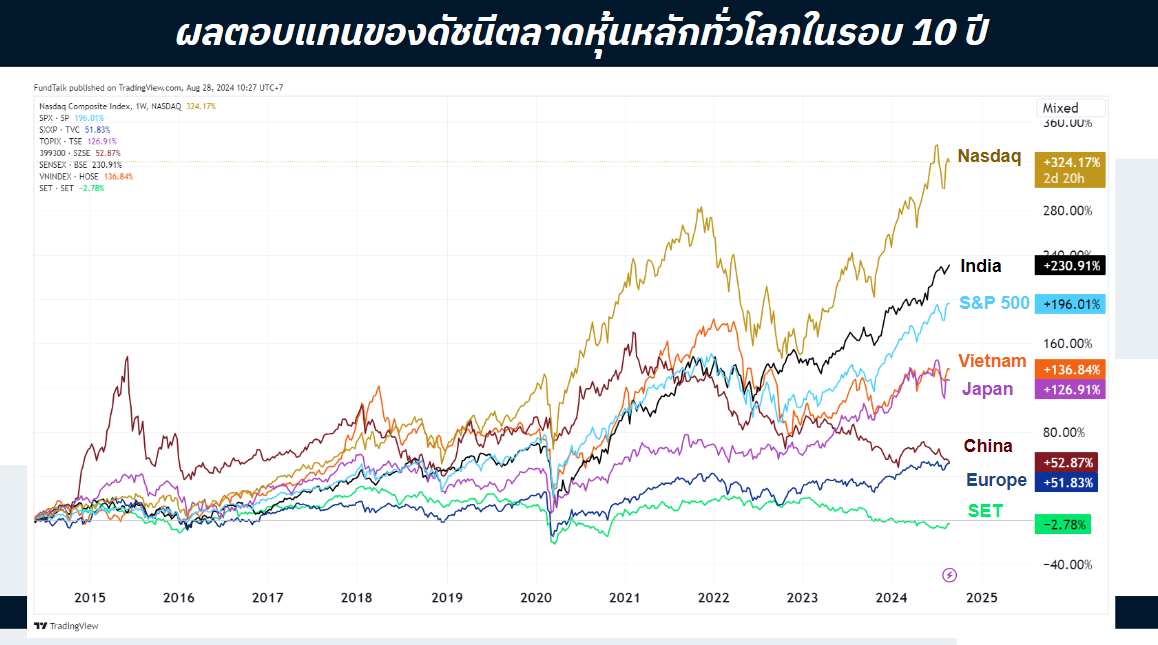

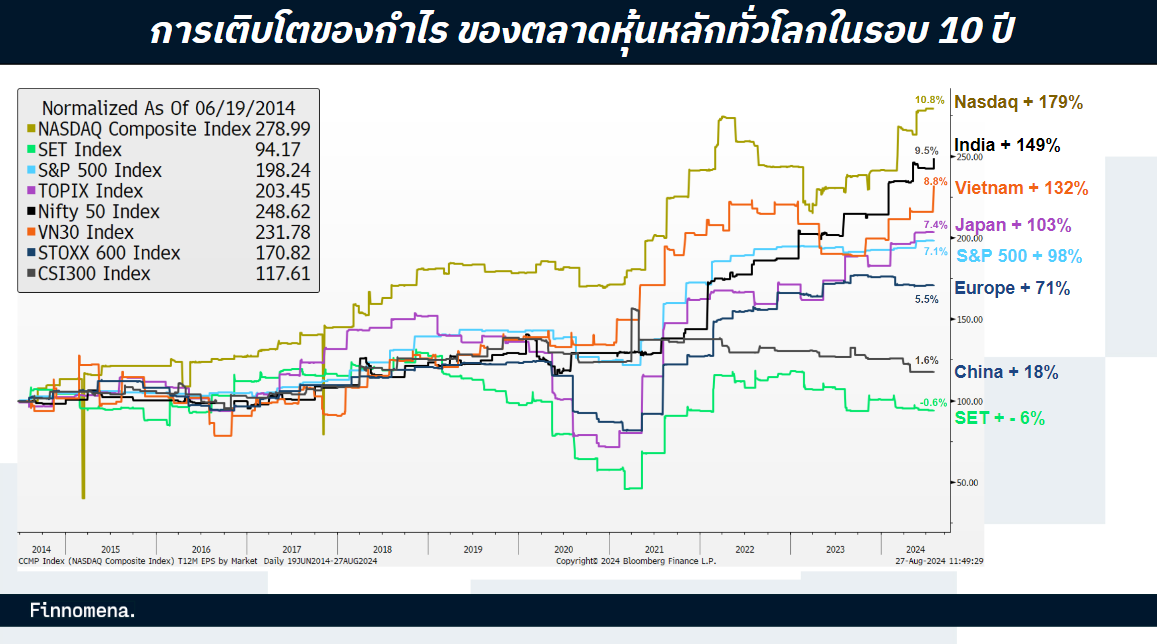

ข้อมูลแสดงการเติบโตของดัชนีตลาดหุ้นต่าง ๆ ย้อนหลัง 10 ปี (ข้อมูล ณ วันที่ 28 ส.ค. 2024)

ข้อมูลแสดงการเติบโตของกำไรของบริษัทจดทะเบียนที่อยู่ในดัชนีต่างๆย้อนหลัง 10 ปี (ข้อมูล ณ วันที่ 27 ส.ค. 2024)

จากกราฟข้างต้นจะเห็นว่ากลุ่มการลงทุนที่ให้ผลตอบแทนสูงที่สุดในช่วง 10 ปีที่ผ่านมา จะเป็นการลงทุนในตลาดหุ้นสหรัฐฯ รองลงมาเป็นอินเดีย เวียดนาม และญี่ปุ่น ซึ่งสังเกตได้ว่าส่วนใหญ่การเติบโตของราคาหุ้นหรือมูลค่ากิจการที่เติบโตขึ้นมาได้ในระยะยาว ล้วนสอดคล้องกับอัตราการเติบโตของกำไรของบริษัทในช่วงที่ผ่านมาด้วย

ดังนั้น กลุ่มกองทุนลดหย่อนภาษี (Tax Saving Fund) ที่ส่วนใหญ่จะเน้นไปที่การลงทุนในระยะยาว Finnomena Funds จึงคัดสุดยอดกองทุนลดหย่อนภาษีที่แนะนำโดย Mr.Messenger The Trend Follower, FundTalk The Contarian และ MEVT The Long-Term Growth คัดสรรแบบ Exclusive เพื่อลงทุนลดหย่อนภาษีปี 2024 นี้ สำหรับเป็นทางเลือกประกอบการตัดสินใจของนักลงทุนที่ชื่นชอบการลงทุนในสไตล์ที่แตกต่าง แต่มีเป้าหมายเดียวกันคือการบริหารภาษีและสร้างการเติบโตที่ดีได้ในระยะยาวไปพร้อม ๆ กัน

โพยลับกองทุนภาษี Mr.Messenger The Trend Follower

แนะนำกองทุน B-USALPHARMF และ B-USALPHASSF เติบโตทะลุเทรนด์หุ้นสหรัฐ

กองทุน B-USALPHARMF และ B-USALPHASSF เน้นลงทุนในกองทุนหลักอย่าง JPMorgan Funds – US Growth Fund ซึ่งมีปรัชญาการลงทุนโดยเน้นไปที่การลงทุนในหุ้นกลุ่มเติบโตที่จดทะเบียนในสหรัฐฯ และเน้นเอาชนะดัชนีชี้วัดหุ้นกลุ่ม Growth อย่างดัชนี Russell 1000 Growth ในระยะยาว

- กองทุนบริหารจัดการแบบ Active Management จัดตั้งครั้งแรกตั้งแต่ปี 2000 มีทีม Analyst ประสบการณ์สูงที่มีประสบการณ์เฉลี่ยในอุตสาหกรรมประมาณ 23 ปี

- คุณ Giri Devulapally ผู้จัดการกองทุนหลักมีความเชื่อว่าการสร้างผลตอบแทนเหนือกว่าตลาดได้ในระยะยาว จะต้องมองหาหุ้น โดยพิจารณาความต่างระหว่างปัจจัยพื้นฐานและความคาดหวังของตลาด จึงเน้นไปที่การบริหารพอร์ตโดย “Maximize Outperformance ในช่วงที่ตลาดดี” และ “Minimizing Underperformance ในช่วงที่ตลาดผันผวน”

- กองทุนมีการพิจารณาบริษัทที่เข้าไปลงทุนผ่านการวิเคราะห์ในเรื่องของ Earning, Valuation และ Momentum ซึ่งถือเป็นสูตรสำเร็จที่ทำให้กองทุนมีผลการดำเนินงานโดดเด่นเหนือกว่าดัชนีชี้วัดและคู่แข่งได้

ข้อมูลแสดงผลตอบแทนย้อนหลัง 5 ปี ของกองทุนหลัก JPM US Growth I (acc) – USD จาก Fund Fact Sheet (ข้อมูล ณ วันที่ 30 ก.ย. 67) สะท้อนให้เห็นว่ากองทุนมีผลการดำเนินงานโดดเด่นเหนือ Benchmark

เทรนด์การเติบโตของกำไร สร้างโอกาสทำผลตอบแทนจากการลงทุนในหุ้นสหรัฐฯ ในระยะยาว

จากแนวโน้มการเติบโตของกำไรในระยะยาวของบริษัทจดทะเบียนสหรัฐฯ ทั้งในอดีตที่ผ่านมาและคาดว่าจะยังคงเติบโตต่อไปได้จากหลาย ๆ ปัจจัย อาทิ การเติบโตของบริษัทเทคโนโลยี, เทรนด์ AI และ Semiconductor รวมถึงวัฏจักรของอัตราดอกเบี้ยที่มีแนวโน้มขาลง จะเป็นปัจจัยที่ช่วยหนุนแนวโน้มกำไรของบริษัทจดทะเบียนให้ยังคงเติบโตต่อไปได้

ข้อมูลเปรียบเทียบผลการดำเนินงานกองทุน JPMorgan Funds – US Growth Fund เทียบกับดัชนี RUSSELL 1000 Growth และ S&P500 ย้อนหลัง 10 ปี จาก Bloomberg (ข้อมูล ณ วันที่ 30 ต.ค. 2024)

จากการเติบโตของกำไรอย่างต่อเนื่องในระยะยาว ทำให้การลงทุนหุ้นเติบโตสหรัฐฯ ที่มีอัตราการเติบโตสููงมีความน่าสนใจ กองทุนหลักของ B-USALPHARMF และ B-USALPHASSF สามารถทำผลการดำเนินงานได้โดดเด่นเหนือ Russell 1000 Growth ซึ่งเป็นตัวแทนของหุ้น Growth และเหนือกว่า S&P500 ซึ่งเป็นตัวแทนของบริษัทขนาดใหญ่ จึงเป็นหนึ่งทางเลือกสำหรับนักลงทุนที่ต้องการสร้างการเติบโตของพอร์ต Tax Saving Fund ตามมุมมองของ Mr.Messenger

โพยลับกองทุนภาษี FundTalk The Contrarian

แนะนำกองทุน B-INNOTECHRMF และ B-INNOTECHSSF หุ้นเทคโนโลยีสวนกระแส

กองทุน B-INNOTECHRMF และ B-INNOTECHSSF ลงทุนผ่านกองทุน Fidelity Funds – Global Technology Fund ซึ่งจะเน้นลงทุนในหุ้นเทคโนโลยีทั่วโลกซึ่งมีอัตราการเติบโตสูง แต่มีจุดเด่นในเรื่องของการคัดเลือกบริษัทที่มีคุณภาพและมีราคาเหมาะสม

- กองทุนบริหารแบบ Active Management จัดตั้งครั้งแรกตั้งแต่ปี 1999 โดยมีปรัชญาการบริหารโดยมุ่งเน้นในเรื่องของการเฟ้นหาหุ้นที่ได้ประโยชน์จากความก้าวหน้าและการพัฒนาเทคโนโลยี พร้อมเฝ้าติดตามสถานการณ์อย่างใกล้ชิด ปรับพอร์ตสม่ำเสมอ เนื่องจากเทคโนโลยีมีการเปลี่ยนแปลงอย่างรวดเร็วอยู่ตลอดเวลา

- ผู้จัดการกองทุนคือ คุณ Hyun Ho Sohn (ฮยอน โฮ ซน) บริหาร Strategy ของกองทุนมามากกว่า 10 ปี และเคยได้รับรางวัลผู้จัดการกองทุนรวมแห่งปีจาก Investment Executive จากการใช้กลยุทธ์การลงทุนสวนกระแส หรือ “Contrarian Style” ที่มองว่าการลงทุนในหุ้นเทคโนโลยีคุณภาพดีไม่จำเป็นต้องมีราคาแพง ทำให้พอร์ตการลงทุนแม้ว่าจะเป็นหุ้นเติบโต แต่มี Maximum Drawdown ที่ต่ำเมื่อเทียบกับกองทุนอื่น ๆ ในอุตสาหกรรม

- เน้นคัดเลือกบริษัทที่มี “High Quality Growth” พิจารณาในเรื่องของ EPS Growth ซึ่งเป็นส่วนสำคัญของการเติบโตของพอร์ต และ FCF Margin ที่สะท้องถึงความมั่นคงของกิจการ รวมถึงหาไอเดียการลงทุนในบริษัทใหม่ ๆ นอกกระแสตลาดและพิจารณาเข้าลงทุนในมูลค่าที่เหมาะสม

ข้อมูลแสดงผลตอบแทนย้อนหลัง 5 ปี ของกองทุนหลัก Fidelity Funds – Global Technology Fund จาก Financial Times (ข้อมูล ณ วันที่ 29 ต.ค. 2024) สะท้อนให้เห็นว่ากองทุนมีผลการดำเนินงานโดดเด่นเหนือ Peer Group

ธีมเทคโนโลยียังมีแนวโน้มเติบโตสูงในระยะยาว แต่ต้องเน้นไปที่การเติบโตแบบมีกระแสเงินสดที่ดี (Quality Growth)

การลงทุนในกลุ่ม Technology ยังคงเป็น Theme หลักของโลกซึ่งมีอัตราการเติบโตสูง อย่างไรก็ตาม การพิจารณาในเรื่องของการเน้นไปที่การเติบโตแบบมีกระแสเงินสดที่ดี (Quality Growth) มากกว่าการเติบโตแบบ Futuristic Growth เป็นสิ่งสำคัญ เนื่องจากการลงทุนในบริษัทที่มี High Quality Growth จะเป็นสิ่งยืนยันได้ว่าบริษัทที่เข้าไปลงทุนเป็นบริษัทที่ยังคงมีพื้นฐานดี สามารถไปต่อได้ เนื่องจากไม่ใช่ทุกบริษัทจะมีนวัตกรรมและเทคโนโลยีที่จะสามารถเป็นผู้ชนะในตลาด

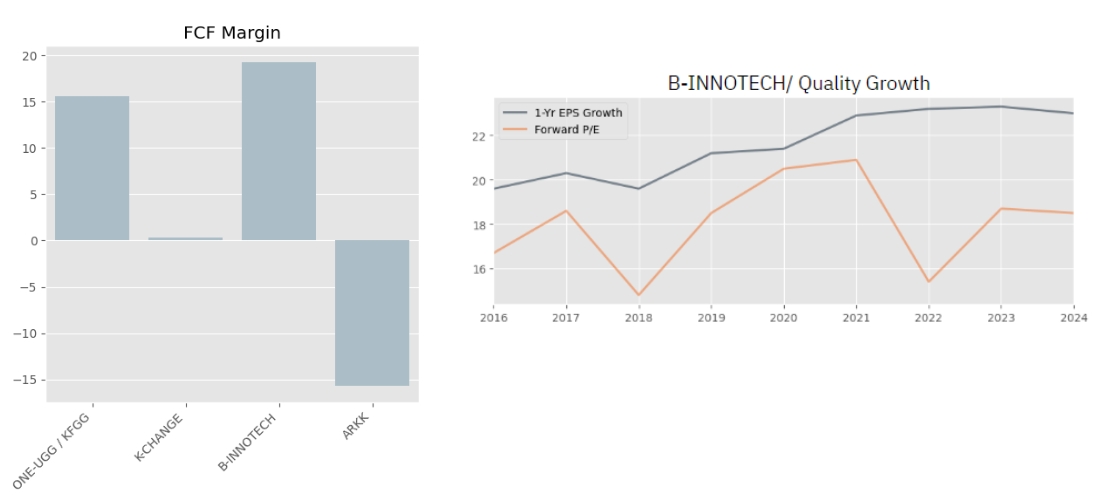

ข้อมูลแสดงการเปรียบเทียบ FCF Margin ของกองทุนหลัก B-INNOTECH เทียบกับกองทุนหุ้นเติบโตอื่น ๆ และข้อมูล 1-Yr EPS Growth และ Forward P/E ที่สะท้อนว่ากองทุน B-INNOTECH เน้น High Quality Growth

ข้อมูลผลการดำเนินงานย้อนหลังของ Fidelity Funds – Global Technology Fund (ข้อมูล ณ วันที่ 31 ก.ค. 2024) ซึ่งเน้นสไตล์ Contrarian มีผลการดำเนินงานเหนือ Peer Group ได้ในระยะยาว

จากสไตล์การลงทุนที่เน้นไปทาง Contrarian และลงทุนในหุ้นเทคโนโลยีที่มีโอกาสเติบโตสูง กองทุน B-INNOTECHRMF และ B-INNOTECHSSF จึงเหมาะกับนักลงทุนที่อยากสร้างการเติบโต แต่ให้ความสำคัญในเรื่องความผันผวนที่ต่ำกว่ากองทุนหุ้นเติบโตอื่น ๆ และมูลค่าที่เหมาะสมของการลงทุน จึงเป็นทางเลือกในกองทุน Tax Saving Fund ที่ FundTalk The Contrarian แนะนำ

แนะนำกองทุน B-INDIAMRMF และ KKP INDIA-UH-SSF คว้าโอกาสกับเศรษฐกิจอินเดียโตแรง

กองทุน B-INDIAMRMF ลงทุนในกองทุนหลัก Kotak Funds – India Midcap Fund ซึ่งจะลงทุนในหุ้นของบริษัทที่จดทะเบียนในตลาดหุ้นอินเดีย แต่เน้นไปที่บริษัทนาดกลางเป็นส่วนใหญ่ เพื่อรับอานิสงค์กลุ่ม Middle-Class ที่กำลังเติบโตในประเทศ

Kotak เป็นบริษัทหลักทรัพย์จัดการกองทุนในประเทศอินเดีย ซึ่งมีทีมบริหารที่มีประสบการณ์ยาวนานและมีความเชี่ยวชาญในตลาด ทั้งนี้ กองทุนหลักมีผลการดำเนินงานที่โดดเด่นมากว่า 10 ปี และกองทุน B-INDIARMF มีนโยบายการบริหาร FX Hedging Policy อย่าง Active ทำให้ผลการดำเนินงานส่งต่อมาได้อย่างเต็มที่ในระยะยาว

กองทุน KKP INDIA-UH-SSF เน้นลงทุนไปในกองทุน Robeco Indian Equities ซึ่งมีปรัชญาการลงทุนที่เรียกว่า Flexi-Cap เน้นสร้างผลตอบแทนเหนือกว่าดัชนีชี้วัดอย่างดัชนี MSCI India Total Net Return ได้ในระยะยาวจากการกระจายลงทุนไปยังหุ้นอินเดียที่มี Market Cap แตกต่างกัน

โดยกองทุนสามารถสร้างผลตอบแทนส่วนเพิ่มได้เฉลี่ยประมาณ 3% ต่อปีเมื่อเทียบกับ Benchmark นับตั้งแต่เริ่ม Strategy และมีทีมนักวิเคราะห์เป็นชาวอินเดียที่ On-site อยู่ Mumbai รวมถึงผู้จัดการกองทุนคุณ Abhay Laijawala บริหาร Strategy ของกองทุนตั้งแต่ที่มีการจัดตั้งกอง ซึ่งเป็นข้อพิสูจน์ถึงความเชี่ยวชาญและความต่อเนื่องในการบริหารจัดการกองทุนในช่วงที่ผ่านมา

ข้อมูลเปรียบเทียบผลการดำเนินงาน Kotak Funds – India Midcap Fund เทียบกับดัชนี MSCI India Mid Cap ย้อนหลัง 10 ปี จาก Bloomberg (ข้อมูล ณ วันที่ 31 ต.ค. 2024)

ข้อมูลเปรียบเทียบผลการดำเนินงาน Robeco Indian Equities เทียบกับดัชนี MSCI India ย้อนหลัง 10 ปี จาก Bloomberg (ข้อมูล ณ วันที่ 31 ต.ค. 2024)

การเติบโตของอินเดียมาจากปัจจัยเชิงโครงสร้างที่แข็งแกร่ง

การเติบโตทางเศรษฐกิจของอินเดียถูกคาดการณ์ว่าจะเติบโตเป็นอันดับต้น ๆ ของเอเชีย ซึ่งมีปัจจัยสนับสนุนมาจาก 3 ประเด็นหลัก ได้แก่

1.ปัจจัยเรื่องโครงสร้างประชากร ซึ่งยังคงมีแนวโน้มปรับตัวเพิ่มสูงขึ้นและส่วนใหญ่ยังคงเป็นวัยทำงานซึ่งเป็นหนึ่งในโครงสร้างที่ช่วยขับเคลื่อนเศรษฐกิจ

2.การเข้าสู่ Digitalization ช่วยเปิดโอกาสให้เกิดการพัฒนาและการเปลี่ยนแปลงอย่างรวดเร็ว

3.การเติบโตของการพัฒนาโครงสร้างพื้นฐานของภาครัฐ การลงทุนในโครงสร้างพื้นฐาน อาทิ การก่อสร้างถนนและทางรถไฟ เป็นปัจจัยสำคัญที่ช่วยเพิ่มขีดความสามารถและสร้างฐานที่มันคงให้กับเศรษฐกิจอินเดียในระยะยาว

จากประเด็นดังกล่าวข้างต้นเป็นปัจจัยหนุนสำคัญทั้งในด้านการเติบโตในช่วงที่ผ่านมา รวมถึงแนวโน้มของเศรษฐกิจอินเดียในระยะยาวต่อจากนี้ กองทุน B-INDIAMRMF และ KKP INDIA-UH-SSF จึงเป็นหนึ่งในกองทุนที่ FundTalk The Contrarian แนะนำจากการเติบโตทางเศรษฐกิจของอินเดียที่มาจากพื้นฐานอันแข็งแกร่ง จึงมีความน่าสนใจสำหรับลงทุนระยะยาว

โพยลับกองทุนภาษี MEVT The Long-Term Growth

แนะนำกองทุน PRINCIPAL VNEQRMF และ K-VIETNAM-SSF เวียดนาม The Hidden Gem แห่งเอเชีย